Apa Sih Beda Gaji dan Income?

Kadang kita sering mendengar, ada orang yang menyebut gaji karyawan, ada pula yang menyebut income. Apakah gaji dan income ini hal yang sama, ataukah berbeda ya?

Gaji dan income, atau yang kalau dialihbahasakan menjadi penghasilan, ini sekilas terlihat sama, tapi sebenarnya ada perbedaan dari keduanya yang perlu dipahami. Secara umum gaji lebih sesuai diberikan untuk seorang karyawan perusahaan atau pemerintah yang nominalnya pasti setiap bulan atau per tahunnya. Sedangkan penghasilan lebih sesuai diberikan kepada pelaku bisnis yang pendapatannya tidak bisa dihitung secara pasti setiap harinya atau bulannya.

Simak lebih jelasnya uraian berikut ini.

Perbedaan Gaji dan Income

Jika digali lebih dalam, perbedaan antara keduanya bisa dilihat dari sisi pengertian, sumber, dan cara perhitungannya.

Apa Itu Gaji?

Gaji biasanya berkaitan dengan keuangan dari hasil kerja aktif atau jasa yang jangka waktunya berperiode. Maksudnya, seperti gaji karyawan yang merupakan jumlah uang yang diterima perusahaan dari hasil menukarkan pikiran, tenaga, dan waktu kita untuk bekerja demi kepentingan perusahaan itu sendiri, yang kita terima secara teratur dalam periode tertentu. Misalnya, per bulan, per minggu, bahkan ada yang perhitungannya per tahun. Nah, perusahaan membayar gaji karyawan dari hasil penjualan produk pada pelanggan.

Gaji karyawan biasanya diperhitungkan berdasarkan standar UMR, yang kemudian ditambah dengan berbagai hal lain. Misalnya seperti tunjangan kinerja, transportasi, uang makan, uang kehadiran, dan sebagainya. Dengan demikian, gaji karyawan itu bisa dibilang terdiri atas gaji pokok—yang jumlahnya tetap—dan benefit lain, yang besarannya bisa berubah tergantung kebijakan perusahaan.

Apa Itu Income?

Nah, berbeda dengan gaji, income itu berkesan lebih luas maknanya.

Gaji bisa jadi termasuk penghasilan. Sementara, ada juga sumber penghasilan yang lain, misalnya hasil dari berbisnis, hasil investasi, hasil menyewakan properti, dan sebagainya.

So, kalau ditanya, berapa penghasilanmu? Maka, kamu boleh saja menjawab, penghasilanmu sekian juta rupiah, termasuk di dalamnya gaji, hasil investasi, hasil side hustle, dan berbagai jenis pemasukan lain yang kamu miliki.

Nah, terasa kan perbedaan gaji dan income, sampai di sini?

Sama-sama merupakan pemasukan, baik gaji karyawan maupun income dari berbagai sumber ini harus dikelola dengan baik. Pasalnya, kalau enggak, ya bisa membuat kondisi keuangan kita jadi tak sehat. Indikasinya, kamu punya gaji berapa pun, penghasilan sebesar apa pun, pada akhirnya ya tetap mengalami kesulitan keuangan.

Lalu, bagaimana cara mengelola keuangan dari gaji karyawan dan income ini? Yuk, simak tip-tip berikut ini.

Cara Mengelola Gaji Karyawan dan Income

1. Atur Skala Prioritas

Skala prioritas harus diatur dalam pengelolaan gaji karyawan dan income yang kamu punya, demi menghindari uang yang habis tanpa jejak sebelum gajian lagi. Pun berguna untuk menghindari perilaku konsumtif setelah mendapatkan gaji atau penghasilan. Kamu bisa mulai dengan membuat daftar kebutuhan yang harus dipenuhi, ditunda, dan mana yang tidak diperlukan.

Skala prioritas ini juga membantu keuangan lebih tertata dan cukup efektif untuk menahan keinginan konsumtif dan boros.

2. Menentukan Jumlah Anggaran

Menentukan jumlah anggaran adalah langkah berikutnya setelah kamu mengatur skala prioritas. Hal ini memudahkan kamu dalam membagi jumlah uang sesuai dengan bujet yang ada. Misalnya kamu membuat pembagian Rp2 juta untuk kebutuhan pokok, Rp1 juta untuk cicilan, dan Rp500 ribu untuk kebutuhan sekunder.

Jika sudah ditentukan, kamu harus tegas dan disiplin pada diri sendiri untuk tidak melebihi anggaran yang telah ditentukan tiap posnya. Hindari menyabotase anggaran yang sudah kamu buat sendiri, karena akibatnya bisa mengganggu kebutuhan yang lain.

3. Bijak berutang

Utang yang diputuskan tanpa perhitungan yang matang tak jarang menjadi perusak cash flow keuangan. Misalnya, utang kartu kredit yang sebenarnya bisa bermanfaat jika digunakan dengan tepat. Namun, jika yang terjadi sebaliknya, kartu kredit malah digunakan untuk hedon atas nama YOLO, wah, bisa-bisa utang menumpuk dan bergulung-gulung pada akhirnya.

Hati-hati dalam memutuskan untuk berutang. Ingat kan, ada 3 syarat utang sehat. Penuhilah syarat-syarat tersebut, agar nantinya keuangan enggak jadi bermasalah.

4. Tekan latte factor

Tahu kan, apa itu latte factor? Yes, pengeluaran-pengeluaran kecil yang kalau diakumulasikan jumlahnya jadi sangat besar.

Beberapa contoh latte factor ini misalnya kebiasaan jajan kopi di coffee shop putri duyung setiap hari. Kebiasaan pesan makanan online berulang kali dalam satu hari, dan sebagainya.

Boleh saja kok, punya latte factor. Tapi anggarkan, dan jangan sampai mengeluarkan uang lebih daripada anggarannya. Kamu bisa atur jadwal yang tepat, misalnya sebulan dua kali nongkrong di kafe, atau seminggu sekali saja jajan kopi putri duyungnya, selebihnya bawa kopi sendiri dari rumah. Di hari Senin saja, kamu pesan makanan online-nya. Setelahnya, kamu lebih baik membawa bekal dari rumah, selain hemat bonusnya juga sehat.

5. Sisihkan untuk masa depan

Menabung setiap bulannya sangat bermanfaat di kemudian hari. So, sebaiknya sisihkan sebagian gaji karyawan dan income di awal untuk investasi dan tabungan.

Saat ini sudah banyak bank yang menyediakan tabungan yang dengan transfer otomatis alias autodebet jika kamu merasa repot menyisihkan uang. Hal ini akan membuat kamu lebih disiplin dalam menabung dan berinvestasi setiap bulannya.

Pastikan pilih bank yang bisa melayani kebutuhanmu ini.

Nah, itu dia perbedaan mendasar mengenai gaji dan income. Bagaimana, apakah kamu setuju dengan perbedaan tersebut? Ataukah, kamu punya definisi yang lain?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Bijak Punya Penghasilan Tinggi: Flexing No, More Sharing Yes!

Baru saja ramai di media sosial, seseorang yang punya penghasilan tinggi, sembari menyebutkan penghasilannya, mengaku mencari jodoh.

Apakah berhasil? Hmmm, sepertinya belum terlihat sih hilalnya. Tetapi justru yang kemudian ramai adalah muncul pertanyaan-pertanyaan dari pihak lain yang mengaku bekerja di perusahaan yang bersangkutan, dan hanya digaji kecil.

Netijen yang budiman pun lantas ramai membahas, bagaimana bisa ia punya penghasilan tinggi, tetapi karyawannya dibiarkan digaji kecil? Yang lain yang juga menarik, akun Ditjen Pajak juga nimbrung, mempertanyakan apakah pajaknya sudah dibayar sesuai peraturan.

Yha, niatnya cari jodoh dengan “iming-iming” penghasilan tinggi, malah jadi melebar ke mana-mana deh. Bisa aja netijen +62 ini menggoreng isu.

Lepas daripada itu, akhir-akhir ini memang semakin banyak orang yang flexing penghasilan tinggi ya? Pasti semua juga menyadari hal ini kan? Sayangnya, enggak semua berbuah baik. Malahan ada yang harus berurusan dengan hukum. Duh duh duh.

So, barangkali kamu juga termasuk dari mereka yang punya penghasilan tinggi. Disyukuri sudah pasti, dikelola dengan baik … ya jelas dong! Seharusnya urusan penghasilan tinggi ini tidak serumit penghasilan pas-pasan. Tapi, nyatanya ya, masih banyak yang belum bijak. Betul nggak?

Bijak Punya Penghasilan Tinggi

1. Pertahankan gaya hidup

Rata-rata, begitu penghasilan naik, maka gaya hidup juga akan meningkat. Itu hal yang lazim terjadi pada kita. Gaji naik, penghasilan tinggi, tiba-tiba juga punya “kebutuhan” lebih banyak. Standar hidup ikut naik.

Sebenarnya ya enggak apa-apa sih, tapi apakah memang perlu? Kalau misalnya, standar hidup enggak perlu dinaikkan, bisakah tetap nyaman?

Terkadang memang di situ sih “jebakan”-nya. Kadang kita sendiri juga yang membuat seolah-olah tampak urgent. Padahal ya, enggak juga. Di sinilah pentingnya kita memiliki sikap bijak dalam mengelola penghasilan, baik penghasilan tinggi maupun pas-pasan.

2. Hindari flexing berlebihan

Memang lagi tren flexing ke mana-mana. Bahkan cari jodoh pun sambil flexing. Padahal biasanya yang dipakai sebagai flexing adalah acara jalan-jalan ke luar negeri.

Bukan dilarang kok. Boleh saja, tapi akan lebih baik jika tak berlebihan. Prof. Rhenald Kasali dalam sebuah interview di YouTube juga pernah menyinggung mengenai fenomena ini. Menurutnya, flexing orang-orang zaman sekarang lebih ke arah signaling, yang ada kaitannya dengan marketing. Mereka melakukannya untuk tujuan tertentu, terutama untuk dinilai sukses dan berhasil, sehingga orang lain akan mengikuti jejak mereka. Sayangnya, semakin ke sini, fenomena flexing akhirnya malah menjadi bumerang bagi sebagian orang.

Rhenald Kasali juga sempat mengungkapkan, bahwa orang-orang yang benar-benar kaya justru akan cenderung memilih diam, ketimbang memamerkan harta mereka. Ada banyak alasan tertentu di baliknya. Salah satunya soal empati, apalagi di masa-masa krisis.

So, ada baiknya memang untuk tidak berlebihan. Kita harus mengingat bahwa tidak semua orang memiliki penghasilan tinggi. Jika tidak bijak dalam bersikap, bisa jadi flexing malah berujung backfire seperti yang terjadi di beberapa kasus.

3. Lebih banyak berbagi

Yes, tentu saja akan lebih baik—ketimbang flexing berlebihan—kita lebih banyak berbagi. Berbagi dengan tulus, bukan berbagi untuk memperlihatkan bahwa kita berlebih.

Banyak orang yang tidak seberuntung kita, dan kita wajib membantu mereka sebagai bagian dari jiwa sosial kita. Jika kita memang punya lebih, mengapa tak dibagi, ya kan? Senang bareng-bareng tentu akan lebih baik.

So, jika memang ada, buatlah pos berbagi yang lebih banyak. Kita diberi rezeki lebih banyak, pasti salah satu tujuannya juga agar bisa menjadi jalan rezeki bagi orang lain. Setuju?

4. Perbesar porsi investasi

Selain perbesar porsi berbagi, kamu juga bisa perbesar porsi investasi. Mau coba beli kripto, mumpung lagi ngehype? Beli NFT? Boleh saja, tapi pastikan pakai uang ‘dingin’, yang memang tidak dialokasikan ke kebutuhan penting dan esensial.

Semakin besar porsi investasi pastinya akan membuat peluang tercapainya tujuan finansial yang lebih cepat. Dan siapa yang diuntungkan? Ya, kamu sendiri pastinya.

5. Jangan lupa bayar pajak

Jangan lupa dengan kewajibanmu ya. Mulai dari bayar cicilan, jika ada, dan tentu saja, pajak. Jika kamu punya penghasilan tinggi, maka kamu adalah salah satu dari tulang punggung negara untuk bisa membantu membangun berbagai fasilitas negara ini.

Hindari untuk memberikan laporan pajak palsu, karena jika akhirnya terbongkar, kamu juga yang akan mengalami kerugian.

So, penghasilan tinggi ya harus disyukuri. Salah satu cara mensyukuri adalah dengan memiliki sikap bijak dalam pengelolaannya. Ada baiknya nominal penghasilan untuk tidak diumbar di ruang publik, termasuk media sosial, karena ada banyak hal yang bisa jadi ancaman. Salah satunya, peluang penipuan bisa saja datang padamu. Namun, jika kamu berpendapat bahwa penghasilan bukan merupakan rahasia, maka itu adalah hak kamu, asalkan kamu siap dengan segala konsekuensinya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

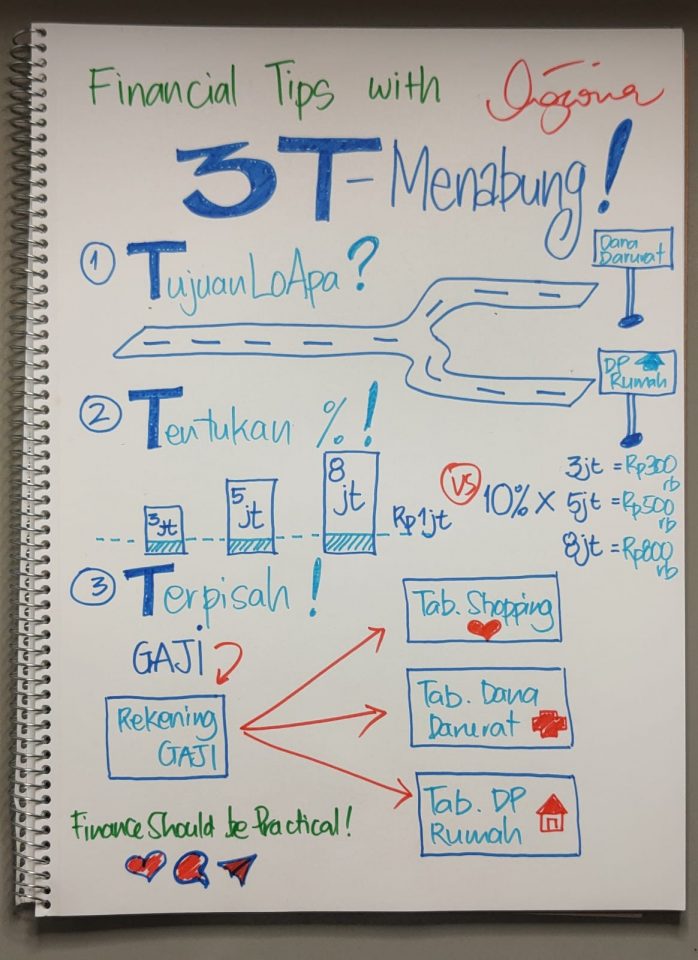

Dari Ligwina Hananto: Tip 3 T – Cara Serba Praktis untuk Menabung dan Investasi

Selamat Tahun Baru 2022! Mari kita mulai giatkan kembali menabung!

Kalau ingat ke tahun lalu, banyak sekali permintaan tip dan tema kelas finansial online tentang investasi. Investasinya pun makin beragam, mulai dari investasi emas, reksa dana, saham, sampai cryptocurrency.

Teman-teman alumni QM, dan juga kamu semua pembaca artikel-artikel di situs QM Financial ini, memang semangat banget kalau bahas investasi. Seru banget ya!

Tapi kali ini saya ingin membahas yang dasar banget yaitu: menabung.

Kegiatan menyisihkan uang ini jadi kurang dapat perhatian karena nggak menarik, nggak greget, bahkan dianggap cenderung membosankan. Padahal kalau kita punya kebiasaan menabung yang baik, kebiasaan ini yang akan membawa kita ke arah kebiasaan investasi rutin dan juga kemampuan mencicil rumah di kemudian hari.

Maka, mari kita kembali ke basic! Tip finansial kali ini membahas 3 T Menabung!

Apa Saja 3T Menabung?

Tujuan Lo Apa?

Kalau punya tujuan finansial yang jelas, uang yang disimpan itu jadi jelas arahnya mau ke mana. Banyak orang yang malas menabung, bahkan merasa terkekang menabung, karena nggak menikmati hasil kerja kerasnya.

Mari kita ubah cara pikir seperti ini. Menabung itu artinya tetap bisa menggunakan uang yang kita miliki, tapi nanti! Di masa depan. Ini penting karena kita semua tahu, kita punya keterbatasan dan banyak keinginan.

Jadi, ayo menabung, dengan niat uang ini bermanfaat untuk hidup kita di masa sekarang dan masa depan.

Tentukan Persentasenya

Ada aja orangnya keburu stres membayangkan setiap bulan harus menabung berjuta-juta rupiah.

Jangan dibikin stres dong. Ayo, dibikin semangat aja! Tentukan sendiri berapa porsi yang ingin kita selamatkan. Angka ini bisa 10% untuk pemula, 30% untuk yang lebih jagoan. Bahkan untuk kalian yang masih single, belum punya tanggungan, masih tinggal dengan orang tua, ada tantangan menabung 50% dari gaji loh!

Dengan menggunakan persentase gaji setiap bulan, maka kita akan bisa mengunci jumlah yang kita selamatkan setiap bulan. Saat gaji meningkat, jumlah nominal yang kita tabung pun ikut meningkat.

Terpisah

Uang itu seperti air. Kalau dibiarkan mengalir, nanti uangnya ‘ke laut aje’ alias lenyap!

Karena itu, saat sudah terima gaji karyawan di rekening, segera pisahkan! Memisahkan uang gaji ini ada yang memang ditabung untuk bujet foya-foya, ada yang diinvestasikan (misalnya di reksa dana pasar uang) untuk dana darurat, ada juga yang sekadar masuk deposito, stand by suatu hari jadi DP rumah.

Dengan begitu, uang yang ‘tersisa’ di rekening gajian bebas kita habiksan tanpa rasa bersalah sampai terima gaji lagi di bulan berikut.

Gimana? Gampang dan praktis kan? Ayo langsung dipraktikkan!

Selalu ada cara yang asyik dan seru untuk belajaar segala yang finansial, tentu saja hanya di QM Financial. Kamu bisa mengikuti banyak tip menarik di akun Instagram QM Financial, juga mengikuti .

Semoga bermanfaat dan sampai jumpa di kelas-kelas finansial bulan ini ya.

Penyebab Karyawan Resign: 48% Bilang Tak Sesuai Ekspektasi

Di dalam perusahaan, barangkali kita pernah menemui bahwa begitu susah mempertahankan karyawan. Meski tak selalu berarti negatif, namun banyak dan seringnya karyawan resign bisa jadi indikasi bahwa ada sesuatu yang tidak beres.

Rasanya tak mungkin kan ya, karyawan resign tanpa alasan?

Banyaknya atau seringnya karyawan resign akan memberikan dampak bagi perusahaan. Apalagi jika kemudian perusahaan harus kehilangan karyawannya yang dianggap berkualitas bahkan yang sangat diandalkan secara tiba-tiba.

Tentu hal ini bisa dibilang, perusahaan telah kehilangan salah satu aset berharganya.

Pada beberapa kasus mungkin penyebab karyawan resign adalah alasan pribadi. Misalnya, pengin lebih berkembang, pengin fokus pada keluarga, dan berbagai alasan pribadi lain, yang notabene tidak ada hubungannya dengan kondisi perusahaan.

Namun, bisa jadi juga kasus penyebabnya adalah faktor internal dari perusahaan. Berikut ini adalah penyebab karyawan resign yang sering terjadi, dan juga menurut beberapa survei terbaru.

Penyebab Karyawan Resign

1. Pekerjaan tidak sesuai harapan

Menurut survei baru oleh ThriveMap yang berbasis di London, sebanyak 48% pekerja meninggalkan pekerjaan mereka karena pekerjaan yang mereka dapatkan tidak sesuai dengan harapan mereka. Ketika ditanya apa yang berbeda dari harapan, responden mengutip tanggung jawab pekerjaan (59%), lingkungan kerja (42%), jam kerja atau pola shift (35%) dan gaji atau tunjangan (29%). ThriveMap mensurvei 1.000 pekerja penuh waktu.

Wah, menarique juga ya hasil surveinya.

Jadi penasaran nih. Tanggung jawab pekerjaan, jam kerja, dan gaji seharusnya adalah hal-hal yang yang sudah jelas di awal, dalam arti ini seharusnya merupakan kesepakatan bersama antara perusahaan dan karyawan di awal mulai bekerja, bukan?

Kalau karyawan resign karena alasan-alasan di atas, bisa diartikan bahwa ada kesepakatan yang dilanggar dong ya?

2. Kurangnya penghargaan

Sudah seharusnya, karyawan berusaha menyelesaikan pekerjaan mereka dengan baik. Di artikel sebelumnya, tentang kepuasan karyawan disebutkan, bahwa penghargaan merupakan hal pertama yang paling diharapkan oleh karyawan dari perusahaan, yang dapat memengaruhi tingkat kepuasan kerja mereka.

Well, memang sudah seharusnya, untuk menghasilkan pekerjaan yang baik dan sesuai dengan tujuan perusahaan, mereka mengeluarkan banyak tenaga dan pikiran. Oleh sebab itu, akan layak dan pantas jika perusahaan mengenali kontribusi yang mereka buat.

Jika mereka merasa kurang dihargai, maka ini bisa menjadi penyebab karyawan resign.

Sebenarnya, penghargaan ini bisa dimulai dari hal-hal kecil kok, misalnya memberikan pujian kepada mereka, membuat tempat kerja mereka semakin nyaman untuk bekerja, atau bertanya pada mereka, dukungan apa yang mereka butuhkan agar proses kerjanya lebih baik.

Reward tidak harus berupa barang atau kenaikan gaji. Bahkan, bisa diberikan dalam bentuk kompensasi nonfinansial berupa training-training yang dapat bermanfaat bagi mereka.

3. Kurangnya kepedulian dari perusahaan

Sudah jadi kewajiban perusahaan untuk peduli pada karyawan.

Pembiasaan untuk saling menyapa dan mengobrol antarkaryawan bisa jadi budaya yang baik di perusahaan. Tak hanya antara rekan kerja, tetapi juga yang melibatkan jajaran manajer bahkan sampai direksi.

Ketahui sedetail mungkin mengenai kondisi karyawan, dan tunjukkan sikap simpati. Tanyakan kabar mereka, dan juga kesulitan apa saja yang mereka hadapi dalam menyelesaikan pekerjaan mereka. Kemudian, upayakanlah solusi untuk membantu mereka.

4. Partner yang tidak setara

Karyawan yang berkualitas adalah karyawan yang memiliki sifat profesionalisme dan menghargai kerja keras. Biasanya, karyawan yang seperti ini memang menuntut partner yang bisa bersikap sama dengannya.

Maka, sudah menjadi tugas perusahaan untuk memberikan partner kerja yang setara dan sevisi untuk karyawannya.

Memang tugas yang berat, karena harus berurusan dengan banyak kepala dan kepribadian. Namun, dengan pendekatan personal dan monitoring yang simultan, pada akhirnya hal ini juga akan bisa tercapai.

Berikan pelatihan yang sesuai bagi mereka yang dirasa memang masih kurang kompetensinya, agar dapat “mengejar” ketertinggalannya. Dengan demikian, karyawan akan merasa di-support untuk berkembang, dan tidak menjadi alasan karyawan resign lagi.

5. Beban kerja yang terlalu banyak

Salah satu penyebab karyawan resign adalah beban kerja yang terlalu banyak.

Karyawan yang berkualitas memang akan selalu berusaha menyelesaikan tugasnya dengan baik. Namun ini memang menjadi alasan mengapa beban kerjanya juga menjadi berlebihan.

Tidak ada yang bisa disalahkan juga sih, karena dari sisi perusahaan tentulah meminta hasil yang baik demi kelancaran bisnis. Namun, jika berlebihan, maka akan membuat karyawan burnout dan akhirnya berpengaruh pada produktivitasnya.

Kesimpulan

Itulah beberapa penyebab mengapa karyawan resign.

Hmmm, kalau ditelusur lagi, beberapa masalah sepertinya bisa diatasi dengan satu solusi yang sama, yaitu mengadakan pelatihan sesuai kebutuhan mereka. Salah satu pelatihan yang bisa diberikan pada karyawan dan dapat bermanfaat besar bagi mereka adalah training keuangan.

Training keuangan yang akan membuat karyawan belajar untuk mengelola keuangan pribadinya sendiri ini punya banyak manfaat, di antaranya:

- Karyawan akan terbebas dari masalah keuangan, sehingga bisa lebih fokus pada pekerjaan dan lebih produktif

- Dapat memberi kesempatan pada karyawan untuk mencapai mimpi-mimpi mereka untuk kehidupan yang lebih baik dengan gaji yang sudah mereka terima

- Memberi mereka kesiapan untuk pensiun sejahtera.

Kesemua hal tersebut bisa dipelajari bersama QM Financial dalam sebuah training karyawan yang dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan. Hubungi kami melalui WhatsApp ke 0811 1500 688. Jangan lupa follow juga Instagram QM Financial untuk info-info kelas finansial online terbaru.

Pentingnya Karyawan Membangun Aset Sejak Dini

Setiap orang sudah seharusnya memiliki keinginan dan kebutuhan, yang kemudian bisa dicukupi dengan cara bekerja untuk mendapatkan imbalan. Konsep ini juga yang mendasari para karyawan untuk bekerja keras setiap harinya. Tetapi, sebenarnya nggak hanya kebutuhan sehari-hari saja yang harus dipenuhi oleh kamu yang berstatus karyawan. Kamu juga harus membangun aset sejak awal.

Apa itu aset?

Menurut Wikipedia, aset adalah sumber ekonomi yang diharapkan memberikan manfaat usaha di kemudian hari.

Kalau diterjemahkan secara bebas, aset merupakan hal-hal yang kita miliki sekarang, yang mempunyai nilai ekonomi dan akan memberikan manfaat kembali pada kita ke depannya. Singkatnya, aset adalah total harta yang kita miliki, baik yang dalam bentuk fisik (bisa dilihat) atau nonfisik, misalnya seperti aset keuangan–saham, misalnya.

Mengapa karyawan perlu membangun aset?

Ini dia beberapa alasan pentingnya:

1.Aset merupakan alat untuk mencapai tujuan finansial

Di masa depan, aset akan memberikan nilai ekonomis yang besar manfaatnya untuk hidup kita. Misalnya saja, kita mempunyai aset berupa properti. Tidak hanya ditinggali, properti ini bisa disewakan, sebagai kos, rumah kontrakan untuk keluarga, bahkan juga bisa disewakan sebagai toko ataupun kantor.

Begitu juga dengan bentuk aset yang lain. Tidak semua hal yang kita miliki bisa dimasukkan ke dalam kategori aset. Hanya hal yang memberikan nilai ekonomis kembali ke kitalah yang bisa disebut dengan aset. Dengan aset bernilai ekonomis ini, kita bisa mewujudkan tujuan finansial kita.

Berinvestasi di berbagai instrumen, misalnya saham di beberapa perusahaan besar, agar nantinya bisa dipakai untuk membeli rumah. Setelah rumah terbeli, nantinya akan disewakan sebagai kamar kos. Penghasilan dari kos akan menjadi dana pensiun yang bisa kita manfaatkan untuk memenuhi kebutuhan hidup di saat kita sudah tak produktif bekerja lagi.

That’s how assets work.

2.Menghindarkan diri sendiri dari masalah keuangan

Tak ada orang yang mau mendapatkan masalah keuangan di masa depan. Konon juga, sebanyak 92% karyawan mengaku merasa nyaman dan aman dalam bekerja jika mereka merasa secure terhadap kondisi keuangan mereka.

Hal ini bisa dicapai, salah satunya, dengan cara membangun aset sejak dini.

Di saat-saat sulit, memiliki aset bisa jadi penyelamat. Setidaknya, aset bisa jadi andalan sampai kondisi membaik lagi. Perasaan jadi lebih tenang, dan bisa berpikir, mencari cara untuk survive dengan lebih baik.

3.Bekal pensiun

Ya, ini adalah tujuan terbesar dari membangun aset sejak dini; sebagai bekal pensiun. Saat kita tak lagi produktif, kita mungkin tak akan bisa mendapatkan penghasilan sebanyak sebelumnya. Tetapi, yang namanya kebutuhan hidup akan terus ada–bahkan mungkin bertambah.

Dengan memiliki aset, kita bisa surviving di masa pensiun. Tentunya, kamu mau kan, jadi pensiunan mandiri, yang bisa menghidupi diri sendiri, enggak menjadi beban buat anak-anak kita, bahkan kalau mungkin malah bisa kasih uang saku meski seadanya buat cucu.

Hidup cukup; buat makan, cukup. Buat belanja ini itu sesuai kebutuhan juga ada, meskipun tanpa pemasukan aktif.

Nah, begitulah gambaran garis besar hidup kita jika kita bisa memiliki aset yang memadai. Lalu, bagaimana cara kita–yang berstatus karyawan ini–bisa membangun aset? Memangnya, gajinya cukup?

Bukan masalah gaji yang besar ataupun kecil. Semua kembali ke diri kita sendiri. Apakah kita sudah bisa mengelola keuangan dengan baik, sehingga di samping bisa cukup dipergunakan untuk membiayai kebutuhan hidup sehari-hari, gaji kita juga cukup digunakan untuk membangun aset demi masa depan?

Nah, yang bisa menjawab kan diri sendiri, ya kan? Sudahkah punya financial habit yang baik? Kalau memang sudah, maka pasti juga sudah bisa mengelola utang dengan baik, punya kebiasaan berinvestasi juga sesuai porsi, pun sudah memiliki proteksi. Ya kan? Dengan demikian, kita bisa membangun aset per tahap dengan rencana yang baik pula.

Kesemua hal tersebut bisa dipelajari bersama QM Financial dalam sebuah training karyawan yang dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan. Hubungi kami melalui WhatsApp ke 0811 1500 688. Jangan lupa follow juga Instagram QM Financial untuk info-info kelas finansial online terbaru.

Apa Itu Gaji UMR? Apakah Kamu Sudah Cukup Memahaminya?

Kita bekerja untuk mendapatkan imbalan alias upah dari apa yang sudah kita kerjakan. Upah, atau gaji, ini diberikan setiap bulan oleh perusahaan tempat kita bekerja, dan jumlahnya sudah diperhitungkan dengan saksama. Biasanya sih mengacu pada standar perusahaan, jenjang pendidikan atau pengalaman kita, juga biaya hidup yang berlaku di sekitarnya, yang kemudian “memunculkan” sejumlah angka yang sesuai dengan gaji UMR.

Sebagai pekerja atau karyawan, kamu perlu banget untuk mengetahui standar gaji UMR di wilayah kamu bekerja. Tujuannya, agar kamu bisa memastikan bahwa kamu menerima upah yang benar-benar bisa kamu gunakan untuk biaya hidup, sekaligus memastikan kamu terhindar dari pemberiah upah tak layak.

Nah, ini memang pengetahuan yang basic banget, yang seharusnya kamu sudah pahami saat pertama kalinya kamu masuk ke dunia kerja. Tapi, nyatanya, sampai sekarang banyak juga yang belum paham betul mengenai apa sebenarnya yang dimaksud dengan gaji UMR. Bahkan, banyak yang mengira bahwa gaji pokok dan gaji UMR itu berdefinisi sama.

Apa Itu Gaji UMR?

UMR, atau Upah Minimum Regional, adalah upah standar yang bisa digunakan oleh para pengusaha dan perusahaan dalam memberikan upah atau gaji pada karyawannya. UMR ada untuk melindungi hak para pekerja, demi bisa mendapatkan upah layak yang sesuai dengan biaya hidup di mana ia tinggal.

UMR ini ada dua bagian besar, yaitu UMR tingkat kota atau kabupaten yang kemudian disebut UMK (Upah Minimum Kota/Kabupaten) dan UMP (Upah Minimum Provinsi). Hal ini sebagaimana yang diatur berdasarkan Permenaker no. 1 Tahun 1999. Penetapan besarnya UMP dibuat berdasarkan Permenaker no. 7 Tahun 2013, yang kemudian memunculkan besaran gaji UMR pada umumnya, seperti yang kita kenal sekarang.

Apa yang Perlu Kamu Pahami tentang Gaji UMR?

1.Gaji UMR tidak sama dengan gaji pokok

Banyak yang menganggap bahwa gaji UMR itu adalah gaji pokok yang kita terima. Ini adalah pemikiran yang salah.

Gaji UMR adalah gaji standar yang berlaku. Gaji UMR terdiri atas beberapa komponen, yang salah satunya adalah gaji pokok.

Gaji pokok yang kita terima bisa lebih kecil, sama dengan, atau lebih besar dari gaji UMR ini. Nah, yang perlu jadi perhatian adalah ketika kita menerima gaji yang berada di bawah standar UMR yang ditetapkan oleh pemerintah.

Tapi, gaji yang lebih rendah dari UMR tidak melulu berarti kesalahan pemberi kerja. Mungkin saja, si pekerja memang berstatus pekerja lepas, sehingga perhitungannya berbeda. Jadi, tetap harus melihat kondisi dan situasi.

2.Penetapan gaji UMR cukup panjang

Seperti halnya birokrasi yang lain, standar UMR ini ditetapkan melalui proses yang panjang, melibatkan Dewan Pengupahan Daerah, tim survei, dan akhirnya, gubernur.

Prosesnya:

- Dewan Pengupahan Daerah meminta tim survei untuk mengecek kondisi lapangan terkait informasi harga kebutuhan yang umumnya dibutuhkan oleh karyawan agar bisa hidup dengan layak dengan standar mereka yang belum menikah.

- Informasi dan data yang didapatkan oleh tim survei ini kemudian menjadi besaran angka Kebutuhan Hidup Layak (KHL) yang akan berbeda di setiap provinsi ataupun daerah.

- Hasil KHL ini kemudian menjadi rekomendasi bagi Dewan Pengupahan Daerah untuk merumuskan besaran UMR yang berlaku di daerah tersebut.

- Gubernur selanjutnya mengesahkan UMR berdasarkan rekomendasi dari DPD ini.

3.Komponen gaji UMR

Komponen gaji UMR, berdasarkan Undang-undang (UU) pasal 94 no.13 tahun 2003 ditetapkan terdiri atas:

- Upah pokok, yaitu imbalan dasar yang diberikan pada karyawan menurut kesepakatan dan kebijakan.

- Tunjangan Tetap, yaitu benefit tambahan sesuai kebijakan perusahaan yang tergantung pada kesepakatan kerja dan situasi tertentu, yang diberikan secara tetap baik waktu maupun besarannya. Masing-masing perusahaan bisa berbeda, pun masing-masing karyawan juga bisa berbeda satu sama lain. Misalnya saja, tunjangan kesehatan, tunjangan istri, tunjangan anak, tunjangan perumahan, dan sebagainya.

Nah, sebenarnya ada pula tunjangan yang bersifat tidak tetap, yaitu benefit yang diterima oleh karyawan dari perusahaan yang diberikan secara tidak tetap, di luar upah pokok. Misalnya saja adalah tunjangan yang didasarkan pada banyaknya kehadiran, seperti tunjangan makan atau tunjangan transportasi, yang kalau kita nggak ngantor maka tunjangan ini juga nggak dibayarkan.

Tunjangan tidak tetap tidak termasuk dalam komponen UMR sesuai definisi dari pemerintah. Dengan demikian, kita bisa melihat bahwa gaji UMR adalah gaji pokok yang diterima ditambah dengan tunjangan tetap, dengan besaran gaji pokok minimal 75% dari jumlah upah minimum.

Gimana? Paham kan sekarang?

Nah, kalau sudah paham, sekarang tinggal bagaimana kita mengelolanya, supaya–meski “hanya” menerima gaji UMR–kita tetap bisa memenuhi kebutuhan kita dengan baik. Karena, seperti yang kamu lihat, penetapan UMR sudah dengan survei dan data yang valid, sehingga seharusnya sih cukup untuk biaya hidup sampai tiba hari gajian berikutnya.

Kalau gaji UMR terasa tidak cukup, maka mungkin saja pengelolaannya yang belum terlalu sehat.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Keamanan Finansial Membuat 92% Karyawan Bisa Bekerja dengan Bahagia

Ada survei yang pernah dilakukan oleh Net Impact yang menyebutkan bahwa 92% karyawan akan dapat bekerja dengan bahagia (dan produktif) ketika mereka telah mencapai keamanan finansial.

Ini menarik, karena di grafik yang sama ada menyebutkan “wealth” yang berarti kekayaan. Ternyata wealth dan financial security ini dua hal yang berbeda.

Jadi, apa itu financial security, alias keamanan finansial ini?

Menurut Yahoo Finance sih seperti ini.

Financial security means having enough money to fund your lifestyle, as well as work toward your financial goals.

Kalau diterjemahkan dengan bebas, keamanan finansial adalah memiliki cukup uang untuk membiayai lifestyle kita, sekaligus juga untuk mencapai tujuan-tujuan keuangan kita. Intinya adalah pada kata “cukup”. Berbeda pastinya dengan “wealth” alias kekayaan, yang memiliki konotasi “berlebih”.

Dari sini sebenarnya kita bisa simpulkan, bahwa banyak karyawan sebenarnya sudah lumayan puas dengan “cukup”. Mau belanja kebutuhan sehari-hari, cukup. Mau jajan-jajan kopi, cukup. Mau beli sepeda, cukup. Mau beli rumah, cukup. Mau jalan-jalan keluar negeri, cukup.

Gitu kan ya?

Lalu, bagaimana sih seseorang bisa mencapai keamanan finansial ini?

Masih menurut situs yang sama, karyawan dapat mencapai keamanan finansial ketika:

- Masa pensiunnya terjamin

- Tidak terlilit utang

- Penghasilan sesuai; sesuai dengan effort yang dikeluarkan, pun sesuai dengan harga barang kebutuhan di pasar.

Hmmm, sepintas lalu memang simpel sih. Tapi, itu PR besar juga, ya kan? Dari sisi karyawan, tentulah banyak yang harus diusahakan untuk bisa mendapatkan keamanan finansial ini. Di antaranya, meningkatkan skill untuk mengelola gaji.

Lalu, bagaimana dengan perusahaan? Kalau karyawan bisa bekerja dengan happy, sudah barang tentu produktivitas meningkat, bukan? Kalau produktivitas meningkat, maka sudah pasti juga akan berimbas pada bisnis perusahaan itu sendiri.

Hal ini berarti menjadi tugas perusahaan juga untuk mendorong karyawan mencapai keamanan finansial. Dengan cara apa? Mari kita lihat.

5 Cara Bantu Karyawan Mewujudkan Keamanan Finansial

1. Berikan training pengelolaan gaji

Gaji memang sudah seharusnya menjadi hak karyawan sebagai imbalan atas jasa mereka bekerja di kantor. Tetapi, tanpa pengelolaan yang baik, gaji besar sekalipun tidak akan banyak membawa perubahan dalam hidup seorang karyawan. So, dari sini sudah bisa disimpulkan, bahwa keterampilan mengelola gaji ini sangat penting.

Namun, sayangnya, enggak semua karyawan sadar akan pentingnya soft skill satu ini. Karena itu, menjadi tugas dari perusahaan untuk membawa kesadaran ini pada karyawan.

Berikan training pengelolaan gaji secara komprehensif bagi karyawan agar keamanan finansial mereka tercapai. QM Financial dapat membantu untuk memberikan program edukasi keuangan di perusahaan loh! Jika tertarik, sila langsung mengirimkan pesan WhatsApp ke 0811 1500 688. Kelasnya bisa diadakan secara online, sehingga tetap aman di masa pandemi seperti ini.

2. Ajak belajar investasi

Investasi menjadi jalan terbaik untuk menyiapkan masa pensiun yang sejahtera. Perusahaan tentunya sudah mengikutsertakan karyawan dalam program BPJS Ketenagakerjaan sebagai kewajiban. Namun, akan lebih lengkap lagi jika perusahaan juga memberikan dorongan untuk karyawan berinvestasi secara mandiri.

Karena selain untuk mengamankan dana pensiun, investasi yang dikelola dalam instrumen yang tepat, akan membantu juga untuk mewujudkan tujuan keuangan yang lain, baik jangka pendek maupun jangka panjang.

Butuh pengetahuan yang cukup agar investasi bisa dimanfaatkan sehingga keamanan finansial tercapai. Ketidaksesuaian investasi dengan tujuan finansial akan berbuah gagalnya rencana keuangan. Sayangnya, hal ini belum banyak yang menyadari.

QM Financial juga bisa membantu untuk memberikan edukasi investasi bagi karyawan, selain memberikan training pengelolaan gaji. Boleh hubungi nomor WhatsApp di atas jika tertarik ya.

3. Dorong untuk punya dana darurat

Dana darurat ini sangat penting, terutama di masa-masa sulit seperti saat awal pandemi yang lalu, contohnya. Apakah semua karyawan sudah memilikinya? Khawatirnya sih belum.

Masih banyak karyawan yang belum sadar pentingnya dana darurat–dana “menganggur” di tabungan yang seharusnya bisa dipakai untuk senang-senang, atau malah diputar lagi. Padahal dana darurat seharusnya memang “menganggur” saja di tabungan, dan dipakai kalau ada kebutuhan yang mendesak.

Saat tiba waktunya lagi sulit, jadi bingung kan?

Perusahaan bisa mengingatkan karyawan akan arti penting dana darurat ini, untuk memberikan keamanan finansial pada karyawan terutama di masa sulit.

4. Beri benefit untuk sektor kesehatan

Kesehatan–meski sekilas tampak tidak berkaitan dengan keamanan finansial, tetapi jadi satu hal yang penting juga loh, untuk lebih diperhatikan. Karyawan yang kurang sehat, selain akan dapat menurunkan produktivitas, juga akan bisa membuat keuangannya “kecolongan”. Apalagi jika si karyawan yang bersangkutan tidak memiliki asuransi kesehatan.

Pihak perusahaan memang sudah diwajibkan untuk mengikutsertakan setiap karyawannya dalam program BPJS Kesehatan. Perlu juga dipertimbangkan, apakah masih butuh benefit kesehatan yang lain? Misalnya, tambahan penggantian obat untuk sakit-sakit ringan yang obatnya bisa dibeli dengan bebas? Atau, tambahan multivitamin? Mungkin penyediaan buah-buahan dan katering sehat untuk makan siang?

Banyak hal bisa ditambahkan sebagai benefit, sehingga karyawan pun “tidak perlu” sampai sakit.

5. Beri kesempatan untuk punya side hustle dengan bijak

Menambah penghasilan bisa menjadi salah satu cara agar keamanan finansial tercapai. Jika memungkinkan, perusahaan juga bisa memberi peluang bagi karyawan untuk melakukan side hustles, tentu saja dengan kebijakan-kebijakan tertentu yang tidak mengganggu operasional perusahaan ya.

Nah, bagaimana? Siap untuk bersama-sama mencapai keamanan finansial yang bisa bikin kita semua hepi ini?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

7 Jenis Aset Lancar untuk Dicek Selama Masa Pandemi

Banyak ahli memprediksi bahwa krisis ekonomi yang disebabkan oleh pandemi COVID-19 ini akan berlangsung setidaknya sampai Desember 2020. Apa kabar kamu yang harus bertahan hidup sampai Desember dengan penghasilan yang minim? Apakah kamu sudah mengecek aset lancar yang kamu miliki?

Apa sih aset lancar itu? Mengapa penting, hingga harus menjadi hal pertama yang harus kamu ketahui kondisinya dengan pasti, terkhusus di masa-masa sulit seperti ini?

Aset lancar–atau yang disebut dengan current asset–adalah jenis aset atau harta yang dapat digunakan dalam jangka waktu dekat, biasanya dalam 1 tahun (Wikipedia). Dengan kata lain, aset lancar merupakan dana yang siap dicairkan jika sewaktu-waktu dibutuhkan.

Berhubung kita harus memperpanjang napas sampai beberapa bulan ke depan, maka penting untuk melakukan pengecekan terhadap aset lancar yang kamu miliki sebagai langkah awal.

Yuk, Cek Aset Lancarmu Berikut Ini!

1. Fresh cash

Uang yang sekarang ada di dompetmu, di bawah kasur, di dalam celengan babi, di bawah tumpukan pakaian di lemari, adalah aset lancar yang paling lancar.

Cobalah untuk membuat catatan, sampai sekarang berapa besarnya secara total? Aset ini adalah yang pertama kali bisa digunakan untuk membeli segala kebutuhan hidup sehari-hari.

2. Tabungan

Tabungan yang ada di bank biasanya disebut dengan aset setara kas. Termasuk juga dana-dana yang tersebar di berbagai dompet digital yang kamu miliki.

Yah, kan sekarang zamannya e-wallet dan e-money kan? Makanya, mesti juga dicek kondisinya untuk saat ini.

Bagaimana dengan tabungan berjangka dan deposito?

Well, sebenarnya tabungan berjangka juga cukup mudah dicairkan ya, hanya saja kamu harus siap dengan penalti yang menyertainya jika harus dicairkan sebelum waktunya.

Sedangkan, deposito ada yang berjangka waktu 1 bulan, 3 bulan, 6 bulan, dan satu tahun. Jadi, bisa dimasukkan ke dalam jenis aset lancar kamu juga, setidaknya dananya akan bisa kamu manfaatkan dalam waktu 1 tahun ke depan.

3. Cek, wesel, dan lainnya yang belum diuangkan

Apakah kamu punya cek, wesel, ataupun dokumen yang bisa diuangkan dalam waktu dekat? Masukkan juga ke dalam catatan keuanganmu ya.

Misalnya saja, kamu mendapatkan hibah dalam bentuk cek, tapi karena satu dua alasan belum dicairkan sampai sekarang. Ini juga termasuk dana yang siap pakai, hanya saja masih tersimpan di lembaga penyimpanan dana.

4. Logam mulia

Jika kamu memiliki simpanan logam mulia atau emas–terutama yang berbentuk batangan dan bersertifikat–ini juga bisa dimasukkan ke dalam jenis aset lancar.

Logam mulia termasuk mudah dijual–atau digadaikan–dan dijadikan fresh cash, yang bisa kita pakai untuk menutup kebutuhan hidup.

5. Investasi jangka pendek

Berbagai investasi jangka pendek dengan tenor waktu kurang dari satu tahun juga bisa dimasukkan ke dalam jenis aset lancar. Misalnya seperti reksa dana pasar uang, yang nilai investasinya tidak terpengaruh oleh suku bunga.

Surat utang yang memiliki jatuh tempo beberapa bulan ke depan hingga kurang dari satu tahun juga bisa dimasukkan ke dalam jenis aset lancar yang kamu miliki. Begitu juga jika ada bunga yang dapat kamu terima hingga beberapa bulan mendatang, juga bisa menjadi salah satu sumber aset lancar.

6. Gaji yang masih akan diterima

Buat kamu yang sampai saat ini masih menerima gaji, penghasilanmu ini dalam beberapa bulan ke depan juga termasuk dalam current asset ini.

Termasuk juga di dalamnya jika kamu akan menerima Tunjangan Hari Raya, ataupun bonus-bonus yang memang sudah dijadwalkan ada.

7. Penghasilan tambahan lain

Jika kamu mempunyai sumber penghasilan lainnya selain gaji, dan akan kamu terima dalam tempo yang sesingkat-singkatnya, maka ini juga termasuk aset lancar.

Misalnya saja, kamu punya indekos, dan akan segera menerima setoran uang sewa kamar bulan depan (abaikan kemungkinan penunggakan anak kos yang nakal), maka ini juga termasuk dalam aset lancar yang kamu miliki.

Nah, sudah jelas ya apa yang dimaksud dengan aset lancar? Pada prinsipnya adalah semua dana (atau calon dana) yang kamu miliki saat ini hingga setidaknya dalam waktu satu tahun ke depan, yang dengan mudah kamu gunakan untuk memenuhi kebutuhanmu.

Siap untuk melakukan pengecekan aset lancar sekarang? Semoga kamu bisa bertahan sampai masa pandemi ini berakhir ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

3 Jenis Pendapatan yang Kita Terima, Baik Sebagai Karyawan Maupun Pekerja Lepas

Sebagai manusia yang punya kebutuhan, kita harus bekerja demi mendapatkan penghasilan atau pendapatan yang kemudian bisa kita gunakan untuk memenuhi kebutuhan tersebut. Kebanyakan orang pasti setuju akan hal ini, bukan? Tapi, ternyata ada juga jenis pendapatan lain yang juga kita terima lo, yang kadang “enggak kerasa”.

Kenapa enggak kerasa? Karena kita mendapatkannya tanpa harus bekerja secara aktif.

So, supaya kita bisa mengoptimalkan apa yang ada, yuk, kita lihat beberapa jenis pendapatan yang sebenarnya bisa kita dapatkan, baik sebagai karyawan sebuah perusahaan maupun sebagai pekerja lepas yang bekerja berdasarkan proyek. Karena menurut Robert T. Kiyosaki, kebanyakan orang hanya memiliki 1 pendapatan, padahal sebenarnya kita bisa mendapatkan dari beberapa sumber sekaligus lo.

3 Jenis Pendapatan yang Bisa Kita Terima Sebagai Karyawan Maupun Pekerja Lepas

1. Pendapatan aktif

Pendapatan aktif adalah jenis pendapatan yang kita terima sebagai imbalan dari usaha atau sesuatu yang kita kerjakan.

Berdasarkan sumbernya, pendapatan aktif bisa dibagi lagi dalam beberapa jenis:

- Gaji dan upah, yaitu imbalan yang kita terima setelah bekerja di sebuah perusahaan untuk bagian tertentu, oleh pemberi kerja. Gaji diterima secara rutin, biasanya sih setiap bulan di tanggal tertentu, sesuai kesepakatan. Upah diberikan sesuai perjanjian kerja. Lah, emang beda upah sama gaji? Beda, meski tipis-tipis. Bisa dilihat di sini nih, apa beda upah dan gaji. Sudah ditulis dengan cukup lengkap.

- Bonus dan tunjangan. Bonus adalah pembayaran nonupah yang biasanya diberikan oleh perusahaan terhadap karyawannya yang berkaitan dengan kinerja dan prestasinya yang membawa kebaikan untuk perusahaan. Kalau tunjangan adalah subsidi dari perusahaan terkait kesejahteraan karyawannya. Besar bonus dan tunjangan ini bisa berbeda-beda, tergantung kebijakan perusahaan dan kinerja karyawan itu sendiri.

- Fee profesional, adalah imbalan yang diberikan atas keahlian tertentu yang kita berikan. Biasanya sih ini diterima oleh para pekerja lepas dan profesional, seperti misalnya pengacara, dokter, arsitek, desainer, dan sebagainya. Besarnya tentu saja disesuaikan dengan hasil kerja kita sendiri.

Ada pula pendapatan aktif untuk para pemilik usaha yaitu yang berupa hasil penjualan. Misalnya ibu-ibu yang suka berjualan pernak-pernik di online shop miliknya di Instagram. Mereka mendapatkan pendapatan aktif dari hasil jualan mereka.

Begitu juga dengan abang bakso, abang tukang mi ayam, kerak telor, dan sebagainya. Mereka mendapatkan jenis pendapatan ini dari hasil mereka berdagang.

2. Pendapatan pasif

Pendapatan pasif–atau sering juga disebut dengan passive income–adalah jenis pendapatan yang kita dapatkan tanpa kita harus bekerja secara aktif. Kita mendapatkan uang/imbalan dari sistem yang sudah berjalan sedemikian rupa, yang bekerja sehingga menghasilkan uang.

Termasuk dalam jenis pendapatan ini adalah pendapatan dari hasil sewa properti, royalti dari menulis buku atau menjual aplikasi, atau bisa juga dari bisnis, dan lainnya. Coba cek artikel tentang pendapatan pasif ini ya. Siapa tahu nih, kamu juga punya sesuatu yang bisa dikaryakan hingga bisa mendatangkan passive income seperti halnya Taylor Swift.

3. Pendapatan investasi

Nah, jenis pendapatan yang ketiga sebenarnya bisa juga sih dimasukkan ke dalam pendapatan pasif di atas. Tetapi karena sumbernya juga banyak, jadi kenapa tidak kita beri poin tersendiri saja supaya lebih jelas?

Pendapatan investasi–atau pendapatan portofolio–adalah jenis pendapatan yang bisa kita terima dari hasil investasi yang kita lakukan. Bisa dari reksa dana, deposito, saham, P2P Lending, dan sebagainya. Instrumen investasi semakin beragam kan ya, dewasa ini? Tinggal pilih saja sesuai profil risiko kita dan juga tujuan yang sudah direncanakan.

Masih menurut Robert T. Kiyosaki, kita bisa dikatakan telah menerima pendapatan investasi, jika hasil dari investasi sudah bisa kita rasakan secara rutin. Misalnya setiap bulan (untuk investasi di obligasi pemerintah, misalnya), ataupun setiap tahun (dengan adanya dividen dari saham perusahaan yang kita miliki, misalnya).

Jadi, buat kamu yang sekarang sudah mulai berinvestasi, apakah sudah merasakan hasilnya? Belum? Enggak masalah dan jangan menyerah! Keep investing, sesuai dengan #TujuanLoApa dan juga sesuai waktu yang sudah kamu rencanakan.

Nah, dari ketiga jenis pendapatan di atas, manakah yang belum kamu miliki? Well, ayo segera rencanakan sekarang, agar kamu bisa mengoptimalkannya untuk mencapai tujuan keuanganmu. Jika kamu butuh bantuan, kamu bisa menghubungi tim QM Financial di nomor WhatsApp 0811 1500 688.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

5 Tip Keuangan untuk Guru Sejahtera

Selamat Hari Guru! Inilah saat dan kesempatan spesial untuk dapat mengucapkan terima kasih kepada bapak dan ibu guru yang sudah berjasa untuk kita, gaes! Dan, mari berharap agar di Indonesia semakin banyak guru sejahtera!

Saya sendiri masih sempat bertemu cukup sering dengan salah seorang guru saya kala duduk di bangku SMA. Beliau dulu mengajar saya di mata pelajaran Seni Suara, di kelas 2–atau kelas 11 kalau sekarang. Yah, ketahuan deh, angkatannya :)

Saat ini, beliau sudah pensiun. Kegiatannya? Di rumah, kebetulan beliau “dititipi” cucu yang bersekolah di kota domisili saya, sedangkan anaknya–yang merupakan orang tua si cucu–tinggal di ibukota. Jadi, kesehariannya ya, menemani cucunya bersekolah. Sesekali waktu, arisan. Kebetulan beliau juga teman ibu saya, mereka satu arisan.

Kalau saya lihat, pensiunnya cukup untuk keseharian yang sederhana. Beliau masih dikirimi uang oleh anaknya, tapi tentunya untuk keperluan sang cucu. Suaminya sudah meninggal beberapa tahun yang lalu.

“Hidupku sekarang ya buat cucu itu,” kata beliau saat sempat mengobrol dengan saya.

“Cukup, Bu?”

“Ya, dicukup-cukupkan.”

Hahaha. Khas orang Jawa yang nerimo.

Banyak pensiunan guru yang memang lantas hidupnya pas-pasan begini pada akhirnya. Sudah begitu, masih dititipi cucu. Karena rasa cintanya yang besar, tentulah enggak bisa menolak. Tapi, pastilah sedikit banyak juga menambah beban, meski orang tua si cucu mengirimi uang dan keperluan lainnya.

Saya yakin banyak pensiunan guru–terutama guru-guru angkatan guru saya itu–yang belum mengenal investasi. Kalau kebetulan berstatus PNS, ya dapat pensiun dari negara. Enggak punya investasi lainnya. Paling banter, mereka punya perhiasan emas saja. Itu pun hanya beberapa. Pernah saya hadir di satu reunian sekolah, dan memang begitulah cerita sebagian besar guru-guru saya yang sudah pensiun.

Padahal, guru juga berhak hidup sejahtera. Apalagi setelah mereka berjasa untuk mendidik anak-anak Indonesia supaya bermasa depan cerah. Tapi, mengapa seperti sulit sekali mewujudkan hidup guru sejahtera? Terutama saat mereka sudah pensiun?

Adakah di antara kamu yang sekarang berprofesi sebagai guru? Kalau iya, berikut 5 tip untuk mengatur keuanganmu untuk mewujudkan impian hidup guru sejahtera.

Iya, kamu berhak untuk sejahtera, apa pun status gurumu–guru sekolah negeri, sekolah swasta, bahkan pengajar di pendidikan informal.

5 Tip Keuangan untuk Guru Sejahtera

1. Punyai tujuan finansial

Saya yakin–sebagai angkatan baby boomer–guru saya yang saya ceritakan di awal tadi, tidak pernah mengenal tujuan finansial.

Tapi, hey, zaman sudah maju. Literasi keuangan sudah demikian berkembang. Teknologi bisa membantu. Maka, kamu sekarang–sebagai seorang guru milenial–seharusnya sudah tahu, bahwa kamu seharusnya mempunyai tujuan finansial dalam hidupmu.

Untuk menentukan tujuan finansialmu sebagai guru sejahtera, jawablah pertanyaan ini.

Di masa depan nanti, kamu pengin hidup seperti apa sih?

Apakah kamu pengin punya rumah? Pengin menjalani hidup dengan selalu terjamin kesehatanmu, juga kesehatan keluargamu? Pengin punya bisnis kecil-kecilan, sebagai aset aktif bekal pensiun?

2. Atur gaji

Gaji guru bisa sangat bervariasi. Sudahlah tergantung tempat kerja, masih juga tergantung status. Sama-sama PNS saja bisa berbeda satu sama lain.

Ada guru honorer di pelosok sana yang hanya mendapatkan gaji sekian puluh ribu rupiah saja per bulan. Sedangkan, guru di ibukota–misalnya–yang mengajar di sebuah sekolah swasta berbasis internasional, bisa berkali-kali lipat gajinya.

Berapa pun gaji kamu, yang paling penting adalah bagaimana mengaturnya supaya cukup untuk memenuhi kebutuhan sehari-hari. Untuk itu, mencatat pengeluaran dan kemudian membuat anggaran per bulan itu sangat penting.

Kebutuhan orang bisa berbeda, sehingga mendapatkan rezeki yang berbeda pula. Enggak perlu membandingkan diri dengan yang lain, yang penting, bagaimana kita mengelolanya dengan baik sehingga semua tujuan finansialmu bisa dipenuhi.

3. Menabung dan investasi

Mulailah menabung dan berinvestasi sedini mungkin, bahkan sejak kamu menerima gaji pertamamu, demi mewujudkan hidup guru sejahtera di masa pensiun.

Hitunglah kebutuhanmu di masa pensiun nanti. QM Financial sih punya rumus untuk menghitungnya. Semoga kamu sudah pernah bergabung di salah satu kelas finansial online yang membahas khusus tentang dana pensiun di QM Financial ya. Sehingga kamu sudah bisa mendapatkan gambaran mengenai dana pensiun yang akan kamu butuhkan.

4. Tambah penghasilan

Wali kelas saya di kelas 5 SD dulu juga bekerja sebagai instruktur tari di sebuah sanggar tari modern yang cukup terkenal. Beberapa guru juga bersedia memberikan les privat tambahan di luar jam pelajaran. Mereka datang ke beberapa rumah siswa untuk membantu belajar. Tentunya, ada biaya tambahan untuk hal ini.

Pernah juga ada cerita viral di media sosial. Seseorang berprofesi sebagai guru di siang hari, dan sebagai drivel ojol di sore hingga malam hari.

Boleh saja kok, menambah penghasilan. Apalagi jika tujuannya untuk mewujudkan tujuan finansialmu secepat mungkin. Yang penting diatur waktunya ya, jangan sampai mengganggu pekerjaan utama.

Dan, tentu saja, harus memperhatikan kesehatan.

5. Hindari utang

Utang konsumtif sih terutama. Jangan lupa bahwa kita hanya punya porsi utang maksimal sebanyak 30% saja dari penghasilan.

Jangan pernah mencoba untuk melampaui batas ini, kecuali ada alasan tertentu yang sudah dipertimbangkan masak-masak.

Semoga dengan 5 tip keuangan untuk guru sejahtera di atas, setiap guru di Indonesia bisa hidup layak di masa pensiun nanti ya.

Yuk, ikutan kelas finansial online QM Financial, agar kamu lebih paham dan mengerti bagaimana cara merumuskan tujuan finansialmu. Cek jadwalnya, dan pilih kelas sesuai kebutuhanmu ya!

Terima kasih, Bapak dan Ibu Guru!