Contoh Praktis Edukasi Literasi Keuangan untuk Karyawan di Tempat Kerja

Literasi keuangan itu penting, tapi masih banyak orang yang kesulitan mengatur uang dengan baik. Gaji sering kali habis sebelum akhir bulan, utang menumpuk, atau tabungan tidak kunjung bertambah. Untuk membantu mengatasi masalah ini, perusahaan bisa menyediakan berbagai program edukasi. Ada banyak contoh edukasi literasi keuangan yang bisa diterapkan di tempat kerja agar karyawan lebih paham cara mengelola keuangan mereka.

Table of Contents

6 Contoh Edukasi Literasi Keuangan yang Bisa Disontek

Edukasi ini enggak harus rumit atau membosankan. Justru, kalau dibuat praktis dan mudah dipahami, karyawan lebih tertarik untuk belajar keuangan secara lebih jauh.

Ya, seperti itu juga yang biasa QM Financial lakukan melalui QM Training. Edukasinya bisa lewat workshop, konsultasi keuangan, hingga games interaktif yang seru.

Semakin banyak pengetahuan yang karyawan dapat, semakin baik pula kebiasaan finansial yang bisa dibangun. Pada akhirnya, ini bukan cuma menguntungkan karyawan, tapi juga perusahaan.

So, jika pengin meningkatkan skill keuangan karyawan, berikut beberapa contoh edukasi literasi keuangan yang bisa disontek.

1. Workshop Manajemen Keuangan Pribadi

Mengatur uang dengan benar itu penting, tapi tidak semua orang tahu caranya. Banyak yang baru sadar setelah gaji habis entah ke mana. Karena itu, workshop manajemen keuangan bisa jadi contoh edukasi literasi keuangan yang solutif untuk karyawan.

Perusahaan bisa mengadakan sesi pelatihan rutin. Topiknya bisa mulai dari cara menyusun anggaran, membagi gaji dengan bijak, sampai merencanakan keuangan jangka panjang. Dengan pelatihan ini, karyawan jadi lebih paham cara mengelola uang mereka.

Kalau pelatihan ini diadakan secara rutin, karyawan bisa terus belajar dan memperbaiki cara mereka mengelola uang. Dampaknya enggak hanya ke keuangan pribadi, tapi juga bisa meningkatkan kesejahteraan dan produktivitas kerja.

Baca juga: Panduan Belajar Manajemen Keuangan Pribadi untuk Pemula

2. Sesi Private dengan Trainer Keuangan

Salah satu contoh edukasi literasi keuangan yang lebih interaktif adalah menyediakan layanan sesi private curhat keuangan dengan ahli keuangan seperti para QM trainers. Sesi ini akan sangat berguna bagi karyawan yang ingin merencanakan keuangan dengan lebih serius.

Dengan sesi private bersama ahli keuangan, seperti para QM trainers, karyawan pun bisa tahu strategi yang paling tepat sesuai dengan kondisi keuangan masing-masing. Karena dalam setiap sesi biasanya solusi yang didiskusikan akan disesuaikan dengan masalah yang dihadapi atau kebutuhan karyawan.

Jika diterapkan dengan baik, karyawan bisa lebih tenang secara finansial dan lebih fokus saat bekerja.

3. Program Tabungan dan Investasi Karyawan

Menabung dan investasi sering dianggap rumit. Banyak yang ingin mulai, tapi bingung harus ke mana. Untuk itu, perusahaan bisa membantu dengan menyediakan program tabungan dan investasi otomatis.

Salah satu caranya adalah lewat potongan gaji. Jadi, setiap bulan, sebagian gaji langsung masuk ke tabungan khusus atau misalnya ke program dana pensiun yang sudah ditunjuk. Dengan cara ini, karyawan enggak perlu repot menyisihkan uang sendiri. Simpanan pun bisa bertambah tanpa terasa.

Agar lebih efektif, perusahaan juga perlu memberi edukasi soal investasi. Karyawan harus paham manfaat dan risikonya, supaya bisa memilih instrumen yang paling cocok. Jangan sampai hanya ikut-ikutan tanpa tahu cara kerjanya.

4. Game atau Tantangan Keuangan

Belajar keuangan itu nggak harus membosankan lo! Bersama QM Training, agenda belajar keuangan bisa seseru main games.

Nah, tinggal perusahaan nih bisa meneruskan keseruan ini. Misalnya, salah satu contoh edukasi literasi keuangan seru yang bisa dicoba adalah “No Spend Week”. Tantangannya sederhana: selama seminggu, karyawan hanya boleh mengeluarkan uang untuk kebutuhan utama, seperti makan dan transportasi. Belanja impulsif, jajan kopi mahal, atau belanja online harus ditahan. Tantangan ini bikin karyawan lebih sadar ke mana uang mereka mengalir.

Contoh edukasi literasi keuangan lainnya adalah dengan mengadakan “Tantangan Menabung 30 Hari”. Setiap hari, peserta harus menyisihkan sejumlah uang ke dalam tabungan. Nominalnya bisa bertambah sedikit demi sedikit, misalnya mulai dari Rp5.000 hingga Rp150.000 di hari terakhir. Dengan cara ini, menabung jadi terasa seperti permainan, bukan beban.

Supaya lebih menarik, perusahaan bisa memberikan hadiah kecil untuk pemenang. Enggak perlu yang mahal, cukup sesuatu yang membuat peserta termotivasi. Yang penting, lewat tantangan ini, karyawan jadi lebih paham bagaimana mengatur uang dengan lebih bijak.

5. Papan Informasi atau Newsletter Keuangan

Enggak semua orang punya waktu untuk belajar soal keuangan. Kadang, saking sibuknya, mereka bahkan enggak sadar kalau ada tips sederhana yang bisa membantu mengatur uang lebih baik. Salah satu contoh edukasi literasi keuangan yang cocok untuk masalah ini adalah penyediaan papan informasi atau newsletter keuangan.

Buletin ini bisa dibagikan setiap bulan. Isinya bisa berupa tip-tip keuangan praktis, berita ekonomi terbaru, atau panduan sederhana tentang investasi dan tabungan. Dengan format yang ringan, karyawan bisa membaca dan menerapkannya tanpa merasa terbebani.

Selain itu, bisa juga dibuat grup internal di platform komunikasi kantor. Grup ini bisa jadi tempat berbagi pengalaman dan diskusi soal pengelolaan uang. Kalau ada karyawan yang berhasil menabung atau melunasi utang dengan strategi tertentu, kisah mereka bisa dibagikan untuk menginspirasi yang lain.

Informasi yang mudah diakses seperti ini bisa membantu karyawan lebih sadar tentang kondisi keuangan mereka. Dengan begitu, mereka bisa mulai mengambil langkah kecil untuk mengelola uang dengan lebih bijak.

6. Program Edukasi untuk Menghindari Utang Konsumtif

Utang bisa jadi alat yang berguna, tapi kalau tidak dikelola dengan baik, bisa jadi beban. Banyak orang terjebak dalam utang konsumtif karena kurang paham cara mengaturnya. Belanja pakai kartu kredit terasa ringan, tapi tagihannya bisa bikin pusing. Untuk mengatasi ini, perusahaan bisa menerapkan salah satu contoh edukasi literasi keuangan tentang cara mengelola utang dengan bijak.

Seminar tentang bahaya utang konsumtif bisa jadi langkah awal. Karyawan perlu tahu perbedaan antara utang produktif dan konsumtif. Kalau utang dipakai untuk sesuatu yang menghasilkan, seperti modal usaha atau pendidikan, itu masih masuk akal. Tapi kalau hanya untuk gaya hidup, lama-lama bisa jadi masalah.

Selain itu, penting juga memahami cara kerja pinjol. Diharapkan, dengan memahaminya, jadi banyak karyawan yang tahu bahwa pinjol bukan solusi untuk masalah keuangan yang muncul.

Program ini juga bisa membahas cara melunasi utang secara efisien. Dengan edukasi yang tepat, karyawan bisa lebih cerdas dalam mengatur keuangan dan terhindar dari jebakan utang.

Baca juga: 2 Cara Menentukan Besarnya Bonus Karyawan yang Diterima dari Perusahaan

Menerapkan contoh edukasi literasi keuangan di tempat kerja bisa memberikan manfaat besar bagi karyawan dan perusahaan. Dengan pemahaman yang lebih baik tentang keuangan, karyawan bisa mengatur gaji dengan lebih bijak, menghindari utang konsumtif, dan mempersiapkan masa depan yang lebih aman.

Program edukasi ini harus dibuat mudah, dan jangan sampai membosankan. Harus praktis dan relevan. Jika diterapkan dengan konsisten, bukan hanya kesejahteraan karyawan yang meningkat, tapi juga produktivitas dan loyalitas mereka terhadap perusahaan.

Ingin meningkatkan kesejahteraan finansial dan produktivitas karyawan di kantor? Yuk, undang QM Financial untuk mengadakan kelas keuangan yang komprehensif dan praktis di kantor. Hubungi QM Financial sekarang ya!

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Resolusi Keuangan 2025: Mengatur Pengeluaran Lebih Efisien

Punya resolusi keuangan di tahun 2025 tapi bingung mulai dari mana? Salah satu langkah paling penting yang bisa diambil adalah mengatur pengeluaranmu agar lebih efisien.

Bukan cuma soal mengurangi belanja, tapi juga soal memastikan uang yang keluar benar-benar sesuai kebutuhan dan tujuan. Kalau pengeluaran enggak terkontrol, mau tabungan sebesar apa pun rasanya bakal terus terkuras.

Tantangan mengelola keuangan semakin besar di tengah kondisi ekonomi yang enggak selalu stabil. Harga kebutuhan pokok bisa naik kapan saja, dan gaya hidup juga bisa memengaruhi pengeluaran tanpa disadari.

Jadi, resolusi keuangan tahun ini enggak cukup sekadar menabung lebih banyak. Yang terpenting adalah menjaga keseimbangan antara pemasukan dan pengeluaran dengan langkah-langkah praktis yang bisa langsung diterapkan.

Table of Contents

Atur Pengeluaran sebagai Resolusi Keuangan

Mengatur pengeluaran dengan lebih cermat adalah langkah penting dalam mewujudkan resolusi keuangan tahun 2025. Yuk, di tahun ini kita fokusnya bukan sekadar menghemat, tapi memastikan uang yang dikeluarkan benar-benar sesuai kebutuhan dan tujuan.

1. Inflasi Itu Nyata

Inflasi memang nyata, tetapi bukan suatu hal yang luar biasa. Dan, inflasi bisa banget memengaruhi pengeluaran.

Menurut data Badan Pusat Statistik (BPS), inflasi Indonesia pada Desember 2024 tercatat sebesar 1,57% year-on-year (yoy) dengan Indeks Harga Konsumen (IHK) sebesar 106,80. Angka ini menunjukkan bahwa laju inflasi masih terkendali dan sesuai dengan target Bank Indonesia, yang menetapkan sasaran inflasi tahunan di kisaran 2-4%.

Meski begitu, ada beberapa komoditas yang mengalami kenaikan harga signifikan di tahun 2025 dan bisa memengaruhi pengeluaran harian. Yah, apalagi kita juga ada isu kenaikan PPN 12% kemarin kan?

Di sinilah pentingnya punya resolusi keuangan yang jelas dan fleksibel. Kalau memang situasi ekonomi bisa memengaruhi pengeluaran, rencana keuangan harus disesuaikan berdasarkan kondisi terkini. Sebagai langkah awal, pertimbangkan untuk mengalokasikan anggaran lebih besar pada kebutuhan pokok yang rentan naik harganya, sehingga pengeluaran tetap stabil meski inflasi meningkat.

Baca juga: Dampak Inflasi dan Deflasi: Bagaimana Keduanya Memengaruhi Kehidupan Sehari-hari

2. Evaluasi Pengeluaran Bulanan dengan Data Aktual

Mulailah dengan mencatat semua pengeluaran selama satu bulan penuh. Pisahkan dalam beberapa kategori seperti kebutuhan pokok, transportasi, hiburan, hingga langganan bulanan. Jangan lupa masukkan juga pengeluaran kecil yang sering terlewat, seperti biaya parkir, minuman kopi, atau belanja online. Pengeluaran kecil ini, jika dikumpulkan, sering kali cukup besar dan memengaruhi keseimbangan anggaran.

Langkah sederhana ini penting untuk menjaga agar resolusi keuangan tetap berjalan sesuai rencana. Setelah semua pengeluaran tercatat, bandingkan dengan data inflasi dan harga kebutuhan yang berlaku saat ini.

Jika harga bahan pokok seperti beras atau minyak goreng mengalami kenaikan, cek apakah anggaran belanja makanan masih realistis. Misalnya, jika harga beras premium naik dari Rp12.000 menjadi Rp15.530 per kilogram, alokasikan dana lebih besar untuk kebutuhan ini, atau cari alternatif seperti beras lain yang lebih terjangkau.

Selain itu, perhatikan kategori pengeluaran yang bisa dikurangi tanpa mengganggu kebutuhan dasar. Langganan streaming, biaya makan di luar, dan pembelian barang non-esensial adalah contoh yang sering kali bisa dipangkas. Cobalah mengurangi frekuensi makan di restoran atau menunda pembelian gadget baru jika enggak mendesak.

3. Amankan Dana Darurat

Dana darurat itu bukan sekadar “nanti aja deh” atau “kalau ada lebih baru disiapkan”. Faktanya, dana darurat adalah fondasi keuangan yang paling penting untuk menghadapi situasi tak terduga. Coba bayangkan kalau tiba-tiba ada kondisi darurat, seperti kendaraan rusak, kebutuhan medis mendesak, atau bahkan risiko kehilangan pekerjaan. Tanpa dana darurat, risiko utang akan lebih besar.

Idealnya, dana darurat yang aman setara dengan 3-6 bulan kebutuhan pokok, termasuk biaya makan, transportasi, tagihan listrik, air, hingga sewa tempat tinggal. Misalnya, jika kebutuhan bulanan mencapai Rp5 juta, berarti dana darurat minimal yang disiapkan adalah Rp15 juta hingga Rp30 juta. Bagi yang sudah punya tanggungan seperti keluarga atau cicilan, usahakan dana darurat lebih besar, sekitar 9-12 bulan pengeluaran.

Senagai resolusi keuangan 2025, mulai kumpulkan dana darurat secara perlahan. Sisihkan 10-20% dari pemasukan bulanan secara konsisten. Simpan di rekening yang mudah diakses, hindari menyatukan dana ini dengan rekening belanja sehari-hari agar enggak tergoda untuk dipakai. Pilih instrumen keuangan yang aman dan likuid, seperti tabungan bank atau deposito.

4. Tetapkan Target Keuangan yang Realistis

Perencanaan keuangan itu dinamis. Kalau kondisi berubah, ya, tujuan keuangan juga boleh ikut disesuaikan. Misalnya, kalau tahun lalu targetnya beli gadget baru atau liburan ke luar kota, tahun ini mungkin fokusnya pindah ke menabung lebih banyak atau melunasi utang. Yang penting, target keuangan harus tetap spesifik, terukur, dan realistis, supaya nggak cuma jadi wacana.

Buat target yang jelas dan jangan terlalu muluk sebagai resolusi keuangan. Misalnya, kalau merasa menabung 20% masih berat, mulailah dari 10%, lalu tingkatkan sedikit demi sedikit. Kuncinya adalah konsistensi.

Kalau kondisi ekonomi berubah, target keuangan juga harus dievaluasi. Misalnya, kalau ada kenaikan harga barang atau pengeluaran tak terduga, revisi anggaran supaya target masih bisa tercapai tanpa bikin stres. Jangan terlalu kaku—yang penting, tujuan keuangan tetap relevan dengan situasi yang sedang dihadapi.

5. Tingkatkan Literasi Keuangan

Pernah enggak sih, merasa pengelolaan keuangan masih berantakan meskipun sudah coba hemat sana-sini? Kalau iya, mungkin saatnya naik level dengan meningkatkan literasi keuangan sebagai resolusi keuangan.

Literasi keuangan bukan cuma soal tahu cara menabung atau investasi, tapi juga bagaimana mengelola uang sesuai prioritas hidup dan tujuan keuangan.

Untungnya, sekarang makin banyak sumber edukasi yang bisa dimanfaatkan. Mulai dari konten gratis di media sosial, artikel keuangan, sampai kelas online dari institusi terpercaya. Salah satu yang layak dicoba adalah QM Academy. Dari mulai kelas basic seperti Blueprint of Your Money sampai ke kelas tingkat lanjut seperti Review Polis Asuransi hingga Dana Pendidikan Anak. Semua kelas ini cocok banget buat yang ingin merapikan keuangan tanpa bingung mulai dari mana.

Baca juga: 5 Ciri Orang yang Bisa Jadi Contoh Well Literate secara Finansial

Menjalankan resolusi keuangan di tahun 2025 butuh langkah yang praktis dan realistis. Mengatur pengeluaran dengan lebih efisien adalah salah satu cara menjaga keuangan tetap sehat di tengah perubahan kondisi ekonomi.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

7 Sikap Contoh Less Literate secara Finansial yang Bisa Merugikan

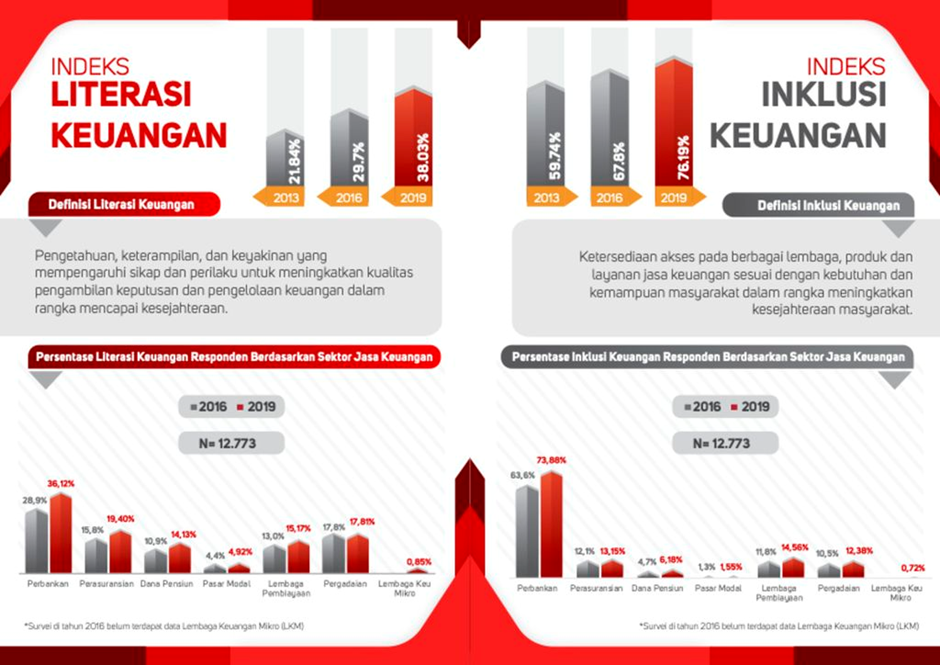

Ada well literate keuangan, tentu saja ada less literate keuangan. Faktanya, tingkat literasi keuangan masyarakat Indonesia itu masih cukup rendah. Contoh less literate paling jelas adalah masih tingginya korban pinjol.

Yes, tingkat literasi keuangan yang rendah sering kali berujung pada meningkatnya korban pinjaman online ilegal. Meskipun akses ke layanan keuangan terbilang luas, dengan 85 dari 100 orang telah mengaksesnya, hanya 49 yang benar-benar memahami aspek keuangan dengan baik.

Data dari OJK menunjukkan bahwa, meskipun ada peningkatan signifikan dalam inklusi keuangan hingga 85,1 persen di tahun 2024 ini, tingkat pemahaman atau literasi keuangan masih terpaut jauh di angka 49,68 persen. Kesenjangan ini menciptakan ruang bagi masalah serius, termasuk maraknya pinjaman online ilegal yang merugikan banyak orang.

Table of Contents

Contoh Less Literate yang Masih Banyak Ditemui di Indonesia

Memang masih banyak contoh less literate yang bisa ditemukan di sekitar kita. Bahkan, mungkin di antara kita pun masih banyak yang melakukannya.

1. Merasa Enggak Butuh Anggaran

Ada orang yang merasa enggak butuh bikin anggaran. Alasannya, karena duit saja enggak ada, apanya yang dibikin anggaran?

Nah, ini jelas contoh less literate, karena kalau well literate maka orang tersebut akan membuat anggaran agar kemudian ada uang untuk dipakai memenuhi kebutuhan. Memang mindsetnya berbeda di sini. Makanya, sudah uangnya enggak ada, masih juga enggak bikin anggaran. Enggak heran kan, kalau sering kehabisan uang sebelum akhir bulan?

Baca juga: Stop Mental Miskin: Ini Cara Kamu Berdaya dan Berhenti Merendahkan Diri Sendiri

2. Kartu Kredit Dianggap sebagai ATM

Ada orang yang menganggap kartu kredit sebagai ATM, dan uang yang didapatkan dari menggesek kartu kredit adalah penghasilan tambahan, atau bahkan uang kaget.

Penggunaan kartu kredit tanpa memahami sepenuhnya cara kerjanya, termasuk paham kalau ada bunga dan biaya yang berlaku, dapat menyebabkan utang yang terus bertambah. Ini adalah contoh less literate yang juga masih sering ditemukan sekarang ini.

3. Investasi Sama dengan Judi

Menganggap investasi sama dengan judi menunjukkan kurangnya pemahaman tentang dasar-dasar keuangan dan merupakan salah satu contoh less literate secara finansial. Investasi dan judi adalah dua konsep yang sangat berbeda dalam hal tujuan, strategi, dan risiko.

Investasi dilakukan dengan tujuan mengembangkan nilai aset melalui berbagai instrumen, seperti saham, obligasi, properti, atau instrumen lainnya. Pengembangan ini dilakukan berdasarkan analisis dan strategi yang matang. Untuk bisa mendapatkan hasil yang baik—sesuai dengan harapan—investasi harus dibarengi dengan riset tentang profil risiko, pasar dan instrumen investasi, serta mempertimbangkan faktor eksternal dan internal yang bisa memengaruhi nilai aset. Dengan begitu, risiko bisa diminimalkan melalui diversifikasi portofolio dan manajemen yang bijaksana.

Sebaliknya, judi bergantung sepenuhnya pada keberuntungan dan peluang. Tidak ada strategi nyata yang dapat memprediksi hasil dari judi secara akurat. Risiko kerugian dalam judi sangat tinggi dan tidak bisa dikontrol.

4. FOMO

FOMO dan mengikuti tren konsumsi tanpa pertimbangan merupakan salah satu contoh less literate secara finansial. Karena FOMO, orang akan sering melakukan belanja yang impulsif dan enggak terencana. Pastinya, hal ini dapat mengganggu kestabilan keuangan jangka panjang.

Biasanya sih, memang ini sering kejadian terutama kalau ada barang baru yang populer atau banyak digunakan oleh orang lain. Apalagi sering wira-wiri di media sosial, diendorse sama influencer. Banyak orang akhirnya beli tanpa mempertimbangkan apakah barang tersebut memang dibutuhkan, atau sesuai dengan kemampuan.

Tak hanya soal belanja barang sih. Di sini juga berlaku tentang investasi. Beberapa waktu yang lalu, pernah booming investasi saham. Banyak orang mencoba “peruntungan” membeli saham yang saat itu sedang naik daun, tanpa disertai riset yang cukup—hanya berbekal rekomendasi influencer di media sosial. Akibatnya, banyak orang membeli saham dengan uang panas—dengan uang arisan, uang pajak, uang hasil pinjaman, dan sebagainya.

5. Menganggap Semua Asuransi sebagai Penipuan

Menganggap setiap asuransi sebagai penipuan adalah salah satu contoh less literate yang cukup fatal. Kalau sampai ada orang yang menganggap asuransi adalah penipuan, maka itu menunjukkan kurangnya pemahaman tentang konsep dan fungsi asuransi dalam manajemen risiko.

Asuransi dirancang untuk memberikan perlindungan finansial terhadap risiko yang tidak terduga, seperti sakit, kecelakaan, atau kerusakan properti. Sikap skeptis terhadap asuransi bisa mengakibatkan keputusan yang merugikan dalam mengelola risiko tersebut.

Baca juga: 5 Ciri Orang yang Bisa Jadi Contoh Well Literate secara Finansial

6. Menganggap Utang sebagai Solusi Kekurangan Uang

Ada banyak orang menganggap utang sebagai solusi kekurangan dana. Padahal, justru ketika kita berani mengambil pinjaman, saat itu juga kita harus yakin bahwa kita punya uang untuk mengembalikannya.

Menganggap utang sebagai solusi kekurangan uang merupakan salah satu contoh less literate yang juga banyak ditemukan di masyarakat. Tak cuma berutang ke bank atau pinjaman online, bahkan berutang juga ke teman—yang kalau ditagih malah galakan yang ditagih.

7. Judi Dianggap sebagai Penghasilan

Ini lebih parah lagi daripada menganggap kartu kredit sebagai ATM dan utang sebagai solusi kekurangan uang. Tapi yang beneran anggap judi sebagai penghasilan itu benar-benar ada. Ini adalah contoh less literate terbesar sepertinya.

Judi berbeda jauh dari sumber penghasilan yang dapat diandalkan. Pasalnya, judi didasarkan pada keberuntungan dan kemungkinan yang tidak terprediksi, bukan pada keterampilan atau upaya yang konsisten.

Memahami contoh less literate secara finansial dan menghindari sikap-sikap tersebut dapat mencegah kerugian finansial. Melalui edukasi dan kesadaran, dapat tercipta pengelolaan keuangan yang lebih baik dan kehidupan finansial yang lebih stabil.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Ciri Orang yang Bisa Jadi Contoh Well Literate secara Finansial

Menjadi contoh well literate secara finansial bukan hanya tentang memiliki banyak uang, tetapi lebih kepada bagaimana mengelola, memperbanyak, dan menjaga kestabilan keuangan dengan cerdas. Keahlian ini mencakup berbagai aspek, mulai dari pengelolaan pengeluaran sehari-hari hingga perencanaan investasi jangka panjang.

Memahami ciri-ciri dasar dari pengelolaan keuangan yang baik dapat memberikan manfaat enggak hanya untuk stabilitas ekonomi pribadi. Lebih dari itu, juga sebagai inspirasi bagi orang lain dalam membangun kebiasaan finansial yang sehat.

Nah, artikel ini akan menjelajahi lima karakteristik utama yang dimiliki oleh orang-orang yang dapat dijadikan panutan dalam literasi finansial. Siapa tahu bisa menginspirasimu untuk bisa ikut well literate.

Table of Contents

Ciri-Ciri dan Contoh Well Literate secara Finansial

1. Punya Pengelolaan Keuangan yang Baik

Salah satu ciri orang yang well literate secara finansial adalah memiliki pengelolaan keuangan yang baik. Mereka mampu membuat anggaran yang realistis berdasarkan pendapatan dan pengeluaran mereka.

Contoh well literate di sini misalnya mampu membagi penghasilan ke dalam beberapa pos penting sesuai prioritasnya. Mulai dari biaya hidup sehari-hari, cicilan, biaya pendidikan, hiburan, dan lainnya.

Orang-orang yang punya literasi keuangan yang bagus juga secara rutin meninjau dan menyesuaikan anggaran tersebut untuk memastikan tetap relevan dengan situasi keuangan mereka. Tak hanya piawai membuat anggaran, mereka juga punya kendali atas pengeluaran. Mereka senantiasa melacak ke mana uang mereka pergi.

Mereka juga mengalokasikan sebagian dari pendapatan mereka ke dalam tabungan dan investasi secara konsisten, tidak hanya menyisihkan sisa uang setelah pengeluaran. Mereka juga menerapkan strategi seperti ‘pay yourself first’ untuk memastikan tabungan selalu menjadi prioritas.

Baca juga: Literasi Finansial: Pengertian, Aspek, dan 3 Cara untuk Meningkatkannya

2. Siap akan Segala Kondisi

Contoh well literate secara finansial yang lain adalah orang tersebut siap menghadapi segala kondisi. Tandanya mereka umumnya punya dana darurat yang dapat menutupi biaya hidup setidaknya selama 3-6 bulan.

Kalau ada situasi tidak terduga seperti kehilangan pekerjaan, masalah kesehatan, atau perbaikan rumah mendadak, mereka bisa mengatasi kesulitannya tanpa harus mengganggu kestabilan finansial jangka panjang.

Enggak heran kan, kalau mereka yang punya literasi keuangan yang baik ini cenderung enggak stres dengan uang. Mereka umumnya menikmati kehidupan yang lebih stabil.

3. Mampu Mengambil Keputusan Keuangan secara Bijak

Contoh well literate secara finansial yang lain adalah mampu mengambil keputusan keuangan yang bijak. Orang-orang dengan literasi keuangan yang baik akan mengambil keputusan berdasarkan data dan analisis yang solid, bukan hanya berdasarkan perasaan atau tekanan dari luar.

Mereka akan meluangkan waktu untuk riset dan memahami berbagai pilihan yang tersedia sebelum membuat keputusan. Misalnya, dalam memilih asuransi, mereka akan membandingkan polis dari beberapa perusahaan untuk menemukan yang terbaik sesuai dengan kebutuhan kesehatan dan keuangan mereka.

Sama halnya saat investasi, mereka enggak hanya tergiur dengan iming-iming keuntungan tinggi, tetapi juga mempertimbangkan risiko, jangka waktu, dan bagaimana investasi itu akan memengaruhi tujuan finansial jangka panjang mereka.

Intinya, mereka akan cari tahu beragam produk keuangan dulu, baru kemudian memilih yang paling sesuai untuk mereka.

4. Waspada terhadap Penipuan

Orang yang bisa menjadi contoh well literate dalam hal keuangan biasanya sangat waspada terhadap potensi risiko penipuan dalam aktivitas keuangan sehari-hari. Mereka umumnya berhati-hati dengan tawaran atau skema yang tampak terlalu baik untuk menjadi kenyataan atau yang tidak realistis.

Umumnya, mereka enggak mudah percaya begitu saja dengan informasi yang diterima dan selalu melakukan verifikasi terhadap sumber dan keabsahan informasi tersebut. Misalnya saja mereka ditawari produk keuangan yang baru, mereka akan segera melakukan pengecekan latar belakang perusahaan atau orang yang menawarkan produk tersebut.

Mereka juga akan terus menerus mengupdate wawasan. So, segala macam modus penipuan mereka juga tahu, pun cara-cara untuk menghindarinya. Mereka juga mengaktifkan fitur keamanan pada rekening bank dan akun online, seperti notifikasi transaksi, autentikasi dua faktor, dan pengaturan privasi yang ketat. Mereka juga akan melindungi data pribadi dengan baik.

5. Sadar akan Hak dan Kewajiban Finansial

Kesadaran hak dan kewajiban finansial adalah pemahaman yang menyeluruh mengenai apa yang boleh dan harus dilakukan dalam berbagai situasi keuangan. Contoh well literate dalam konteks ini adalah orang-orang yang secara teliti membaca serta memahami berbagai jenis kontrak. Kontrak apa pun deh, mulai dari kontrak kerja, kontrak bisnis, perjanjian pinjaman, dan sebagainya.

Mereka setuju jika memang sudah benar-benar paham, dan mereka paham betul apa yang ditandatangani.

Umumnya mereka juga sadar akan hak mereka sebagai konsumen, seperti hak untuk mengajukan keluhan jika produk atau layanan keuangan enggak memenuhi standar yang disepakati. Mereka juga akan bertanggung jawab atas kewajiban finansial mereka. Misalnya seperti membayar cicilan pinjaman tepat waktu dan mengelola kartu kredit dengan bijak untuk menghindari utang yang berlebihan. Mereka juga taat pajak, karena tahu tujuan pajak itu untuk apa.

Baca juga: 3 Level Literasi Keuangan yang Harus Kamu Tahu

Memahami ciri-ciri orang yang bisa jadi contoh well literate secara finansial bisa bikin kita lebih pintar mengatur keuangan. Semoga semua bisa terinspirasi dari sikap-sikap tersebut untuk mengelola keuangan dengan lebih baik. Karena, hal ini enggak cuma bagus untuk keuangan pribadi, tetapi juga bisa jadi contoh yang baik buat orang lain.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Pelatihan Keuangan Berkelanjutan: Membangun Budaya Keuangan Sehat di Tempat Kerja

Pelatihan keuangan di tempat kerja menjadi kunci penting dalam membentuk pemahaman yang mendalam tentang manajemen uang yang baik. Dengan dasar yang kuat ini, setiap karyawan dapat memperkuat kemampuan mereka dalam mengambil keputusan keuangan yang cerdas. Hal ini pastinya akan dapat memengaruhi kesehatan finansial jangka panjang ke arah yang lebih baik.

Pelatihan keuangan di tempat kerja tidak akan dapat berdampak signifikan jika hanya dilakukan atau diselenggarakan sesekali saja. Bahkan, jika ingin mendapatkan manfaat yang optimal dan hasil terbaik, pelatihan seharusnya dilakukan di setiap stages karier karyawan, mulai dari entry level, middle level, hingga saat sudah menjelang pensiun.

Mengapa demikian? Karena ada banyak hal yang bisa terjadi dalam level-level pekerjaan yang memengaruhi perilaku keuangan pada umumnya.

Table of Contents

Pelatihan Keuangan Berkelanjutan untuk Bangun Budaya Keuangan yang Sehat

Pelatihan keuangan berkelanjutan di tempat kerja memiliki beberapa manfaat penting dalam menciptakan budaya keuangan yang sehat dan meningkatkan kesejahteraan karyawan. Berikut adalah beberapa aspek pentingnya.

1. Peningkatan Literasi Keuangan

Melalui pelatihan, karyawan dapat memperoleh pemahaman yang lebih baik tentang konsep-konsep keuangan dasar, seperti penganggaran, investasi, pengelolaan utang, dan perencanaan pensiun. Peningkatan literasi keuangan seperti ini dapat membantu karyawan membuat keputusan keuangan yang lebih bertanggung jawab.

2. Mengurangi Stres Keuangan

Banyak karyawan mengalami stres keuangan yang dapat memengaruhi kinerja mereka di tempat kerja. Dengan pelatihan keuangan, karyawan belajar mengelola keuangan masing-masing dengan lebih efektif. Dengan begitu, hal ini dapat membantu mengurangi kecemasan yang mungkin dialami oleh karyawan mengenai masalah uang, sehingga meningkatkan konsentrasi serta produktivitas mereka.

3. Peningkatan Keterlibatan Karyawan

Ketika perusahaan berinvestasi dalam kesejahteraan keuangan karyawan, hal ini umumnya akan dilihat sebagai tanda bahwa perusahaan peduli terhadap karyawan mereka. Hal ini dapat meningkatkan moral dan keterlibatan karyawan, serta menurunkan tingkat turnover. Sementara, reputasi perusahaan sendiri juga akan semakin diperhitungkan.

4. Kesiapan Pensiun

Pelatihan keuangan bisa membantu karyawan memahami pentingnya perencanaan pensiun dan mendorong mereka untuk memulai atau meningkatkan kontribusi ke rencana pensiun mereka. Hal tersebut merupakan komponen kunci dari kesejahteraan jangka panjang mereka.

5. Peningkatan Keputusan Keuangan Pribadi

Dengan pengetahuan dan alat yang diperoleh dari pelatihan, karyawan mungkin lebih cenderung menggunakan produk keuangan yang sesuai dengan kebutuhan mereka, menghindari produk berisiko atau mahal, dan meningkatkan keamanan keuangan pribadi mereka.

Secara keseluruhan, pelatihan keuangan berkelanjutan di tempat kerja tidak hanya meningkatkan kesejahteraan finansial pribadi karyawan, tetapi juga mendukung penciptaan lingkungan kerja yang lebih produktif dan etis.

Baca juga: Pentingnya Financial Training di 3 Jenjang Karier Karyawan Perusahaan

Tip Menyelenggarakan Pelatihan Keuangan Berkelanjutan

Lalu bagaimana caranya agar pelatihan keuangan yang berkelanjutan secara efektif? Pastinya, setiap perusahaan mau agar pelatihan yang diadakan bisa memberikan manfaat pada karyawan secara optimal kan?

Untuk memberikan pelatihan keuangan yang berkelanjutan yang efektif, memanfaatkan kurikulum yang fleksibel seperti yang ditawarkan oleh QM Financial bisa sangat membantu. Berikut adalah beberapa tip untuk membuat pelatihan tersebut lebih menarik dan bermanfaat.

1. Kustomisasi Kurikulum

Manfaatkan keunggulan QM Financial yang dapat menyesuaikan kurikulum sesuai dengan kebutuhan spesifik perusahaan dan karyawan. Lakukan survei atau wawancara terlebih dahulu untuk menentukan area mana yang paling dibutuhkan peningkatan, seperti pengelolaan utang, investasi, atau perencanaan pensiun.

2. Metode Pengajaran yang Interaktif

Gunakan metode pengajaran yang interaktif untuk menjaga kelas tetap menarik. Misalnya saja, tak hanya pemaparan materi satu arah, tetapi juga diskusi kelompok, games, hingga adanya simulasi keputusan keuangan. Pengajaran yang praktis memungkinkan karyawan untuk langsung menerapkan apa yang mereka pelajari dalam skenario yang realistis.

3. Incorporate Fun Elements

Buat sesi pelatihan menjadi menyenangkan dengan mengintegrasikan elemen-elemen fun seperti kuis, icebreaker, atau kompetisi kecil dengan hadiah. Hal-hal seperti ini enggak hanya membuat belajar menjadi lebih menarik, tetapi juga meningkatkan retensi informasi.

4. Sesi Tanya Jawab

Dedikasikan waktu khusus untuk sesi tanya jawab di mana karyawan dapat membahas kasus keuangan pribadi mereka secara anonim melalui kotak pertanyaan atau secara terbuka. Dengan beggitu, mereka akan terbantu menangani kekhawatiran spesifik mereka dan membuat pelajaran lebih relevan.

5. Fasilitator yang Berpengalaman

Pilih fasilitator yang tidak hanya memiliki keahlian dalam keuangan, tetapi juga kemampuan untuk menyampaikan materi dengan cara yang jelas dan menarik. Contohnya seperti QM Financial yang punya barisan trainer yang berpengalaman.

6. Follow-Up dan Dukungan Berkelanjutan

Setelah pelatihan, sediakan sumber daya tambahan dan dukungan berkelanjutan. Misalnya, bisa berupa newsletter bulanan, sesi webinar untuk tindak lanjut, atau akses ke konsultasi finansial pribadi. Hal ini bisa menunjukkan komitmen berkelanjutan dari perusahaan terhadap kesejahteraan finansial karyawan.

7. Ukur Efektivitas

Setelah pelatihan, lakukan evaluasi untuk mengukur efektivitasnya. Caranya bisa melalui survei feedback, analisis perubahan perilaku keuangan karyawan, atau kenaikan partisipasi dalam program keuangan yang ditawarkan perusahaan.

Baca juga: 5 Jenis Training Karyawan yang Penting Diberikan oleh Perusahaan

Kesemua hal tersebut bisa dipelajari bersama QM Financial dalam sebuah training karyawan yang dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan. Hubungi kami melalui WhatsApp ke 0811 1500 688. Jangan lupa follow juga Instagram QM Financial untuk info-info kelas finansial online terbaru.

Kelas Keuangan untuk Pemula: Dasar-Dasar yang Harus Diketahui

Kelas keuangan menjadi langkah awal yang menjanjikan bagi siapa saja yang ingin memperdalam pemahaman tentang pengelolaan uang.

Di zaman sekarang yang penuh dengan kesempatan tetapi juga tantangan, memiliki pengetahuan dasar tentang keuangan bukan lagi pilihan, melainkan kebutuhan.

Tapi, apa pentingnya sih ikut kelas keuangan?

Table of Contents

Apa Pentingnya Ikut Kelas Keuangan?

Memahami keuangan sangat penting dalam kehidupan sehari-hari. Banyak orang merasa bingung ketika menghadapi istilah dan konsep keuangan. Untuk itu, penting sekali mendapatkan pengetahuan dasar tentang keuangan. Dengan pemahaman yang baik, mengelola uang menjadi lebih mudah dan menghindarkan dari kesalahan yang bisa merugikan.

Berikut beberapa manfaat yang bisa didapatkan jika kamu ikut kelas keuangan untuk pemula.

1. Pemahaman Dasar yang Kuat

Kelas keuangan membantu membangun pemahaman yang kokoh tentang prinsip-prinsip keuangan dasar, termasuk mengelola anggaran, menjaga cash flow tetap lancar, investasi, tabungan, dan pengelolaan utang. Dengan dasar yang kuat, lebih mudah untuk membuat keputusan keuangan yang bijak.

2. Pengelolaan Uang yang Lebih Baik

Belajar cara mengelola uang dengan efektif adalah salah satu manfaat utama. Termasuk di dalamnya adalah membuat anggaran, menghemat uang, dan menginvestasikannya dengan bijak, sehingga dapat mencapai kestabilan finansial dan tujuan keuangan jangka panjang.

3. Peningkatan Literasi Keuangan

Mengikuti kelas keuangan meningkatkan literasi keuangan, yang merupakan keterampilan penting dalam ekonomi modern. Literasi keuangan yang baik membantu menghindari penipuan keuangan dan membuat keputusan investasi yang informasi.

4. Persiapan untuk Masa Depan

Kelas keuangan membantu dalam merencanakan masa depan, baik itu untuk pendidikan, pensiun, atau pembelian besar seperti rumah. Pengetahuan yang diperoleh dapat membantu dalam merencanakan dan mencapai tujuan finansial dengan lebih terstruktur.

5. Mengurangi Stres Keuangan

Dengan pengetahuan dan keterampilan keuangan yang lebih baik, stres terkait uang dapat berkurang. Memahami cara mengelola keuangan dapat mengurangi kekhawatiran tentang utang, kekurangan uang, atau keamanan finansial di masa depan.

6. Lebih Percaya Diri dalam Pengambilan Keputusan

Kelas keuangan dapat memberimu kepercayaan diri untuk membuat keputusan keuangan yang tepat. Dengan begitu, kamu bisa menghindari keputusan yang didasarkan pada emosi atau informasi yang salah.

7. Lebih Mudah Beradaptasi dengan Perubahan

Dengan pengetahuan keuangan yang solid, kamu lebih mudah untuk beradaptasi dengan perubahan kondisi. So, misalnya kamu ada perubahan pemasukan atau penambahan pengeluaran yang signifikan, kamu segera tahu apa yang harus dilakukan. Kamu bisa menyelamatkan cash flow harian, menjaga tujuan finansial juga tetap aman.

Mengikuti kelas keuangan merupakan investasi dalam diri sendiri yang berdampak langsung pada kesejahteraan finansial dan kualitas hidup secara keseluruhan. Karena itulah, kelas keuangan online FCOS QM Financial ada.

Belajar Apa di Kelas Keuangan?

Inilah beberapa dasar keuangan yang akan kamu pelajari jika belajar di kelas keuangan FCOS QM Financial.

1. Blueprint of Your Money

Pelajaran di FCOS QM Financial dimulai dengan kelas Blueprint of Your Money, sebuah konsep unik dari Lead Trainer QM Financial, Ligwina Hananto.

Di kelas ini, peserta diajak untuk memahami cara merencanakan keuangan secara menyeluruh. Ini termasuk melakukan pemeriksaan keuangan pribadi, mengelola arus kas, menetapkan tujuan keuangan yang sesuai dengan berbagai fase dalam hidup, dan mengenal beragam pilihan produk investasi.

Ikut kelas keuangan ini bisa menjadi langkah awal dalam perjalanan keuangan yang menjanjikan.

2. How to Manage Your Cash Flow

Setelah mempelajari Blueprint of Your Money, kelas ini membawa peserta lebih jauh untuk merancang rencana keuangan yang menyeluruh.

Kamu akan belajar banyak hal, seperti melakukan pengecekan keuangan pribadi, mengelola cash flow, dan mengevaluasi kesehatan keuangan dengan memeriksa rasio keuangannya. Penting untuk mengelola keuangan dengan bijak agar penghasilanmu enggak habis begitu saja.

Salah satu kunci keberhasilan keuangan adalah kemampuan untuk menyisihkan setidaknya 10% dari penghasilan. Ini bukan hanya tentang menabung, tetapi juga tentang memastikan arus kas sehat.

Dengan langkah ini, mimpi-mimpi keuangan bukan lagi sekadar angan, tetapi bisa menjadi kenyataan dengan perencanaan yang matang.

3. How to Set Your Financial Goals

Setelah menguasai cara mengelola arus kas, langkah selanjutnya adalah ikut kelas ini, yang akan mengajarkan bagaimana caranya menetapkan tujuan keuangan yang sesuai dengan berbagai fase hidup.

Pentingnya menetapkan tujuan keuangan ini enggak bisa dianggap remeh. Kamu akan belajar untuk mengetahui apa yang paling kamu inginkan dari kehidupan finansial dan bagaimana merencanakan untuk mencapainya.

Tujuan bisa jangka pendek atau jangka panjang, tetapi yang terpenting adalah memiliki langkah konkret untuk mencapainya. Kelas ini sangat berguna bagi kamu yang masih mencari arah dalam perencanaan finansial, memberikan panduan tentang bagaimana menentukan tujuan yang realistis dan sesuai dengan prioritas.

4. Get to Know Your Investment Products

Setelah memahami cara menetapkan tujuan keuangan, langkah berikutnya adalah mempelajari tentang berbagai pilihan produk investasi yang bisa mendukung pencapaian tujuan tersebut.

Di kelas ini, kamu akan diajak untuk menjelajahi opsi-opsi investasi yang tersedia, agar sesuai dengan apa yang ingin dicapai secara finansial. Memilih produk investasi yang tepat sangat penting, untuk memastikan bahwa setiap langkah investasi membawa lebih dekat pada realisasi mimpi finansial.

Pelajari dengan cermat, pilih dengan bijak, dan mulailah mengubah mimpi finansial menjadi kenyataan. Ini bukan hanya tentang mengumpulkan kekayaan, tetapi juga tentang membuat kekayaan tersebut bekerja demi mencapai tujuan yang telah ditetapkan.

Keempat kelas keuangan di atas juga tersedia dalam bentuk bundling yang pastinya akan lebih terjangkau dan terintegrasi.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Mitos tentang Belajar Finansial untuk Pemula

Memulai belajar finansial untuk pemula memang bisa terasa menakutkan. Banyak orang beranggapan bahwa memahami dunia keuangan membutuhkan bakat khusus atau akses eksklusif ke informasi tertentu.

Mitos ini, sayangnya, mendorong banyak orang menjauh dari upaya meningkatkan literasi keuangannya. Padahal, dengan pemahaman yang benar, setiap langkah kecil dalam mempelajari dasar-dasar keuangan dapat berdampak besar pada kestabilan dan kemakmuran finansial di masa depan.

So, mari kita bahas beberapa mitos yang sering menghalangi dan menghambat orang dalam memulai perjalanan finansialnya. Ya, barangkali termasuk kamu juga. Tujuannya jelas, untuk menghilangkan intimidasi tentang belajar finansial untuk pemula, dan menunjukkan bahwa belajar tentang keuangan adalah akses terbuka untuk semua. Seperti tagline-nya QM Financial, belajar finansial bareng semua.

Table of Contents

Mitos seputar Belajar Finansial untuk Pemula yang Perlu Diempaskan

So, kalau kamu masih percaya dengan mitos-mitos tentang belajar finansial ini, maka sekarang saatnya kamu empaskan saja.

1. Butuh Uang Banyak untuk Mulai Investasi

Belajar finansial untuk pemula sering kali terhambat oleh anggapan bahwa memulai investasi memerlukan banyak uang.

Nyatanya, perkembangan teknologi dan munculnya berbagai platform investasi telah mengubah pandangan ini. Sekarang, dengan hanya sejumlah uang yang relatif kecil, siapa pun bisa memulai. Bahkan dari Rp10.000 saja loh.

Berbagai instrumen investasi dirancang khusus untuk memudahkan pemula. Misalnya, ada reksa dana yang memungkinkan investasi dengan modal awal yang sangat terjangkau. Dengan begitu, terbuka pintu bagi lebih banyak orang untuk tumbuh finansial tanpa harus menunggu sampai punya banyak uang.

2. “Apanya yang Diatur? Duitnya Aja Nggak Ada!”

Banyak orang enggan belajar finansial untuk pemula, dan malah bilang, “Apanya yang diatur? Duitnya aja nggak ada.”

Padahal, ya justru ketika masih sedikit, uang harus mulai diatur. Jangan-jangan, duitnya enggak ada karena memang enggak pernah diatur? Jadi enggak tahu, ke mana saja uangnya pergi.

Pengetahuan finansial adalah kebutuhan yang berlaku universal, enggak peduli seberapa tebal dompet seseorang. Semua orang berhak dan perlu mengerti cara mengelola keuangan dengan baik, bahkan (atau apalagi) jika saat ini merasa tidak memiliki cukup uang.

Literasi keuangan adalah alat penting dalam membangun fondasi ekonomi yang kuat, terlepas dari jumlah uang yang dimiliki saat memulai.

3. Terlalu Rumit untuk Dipelajari

Belajar finansial untuk pemula kerap kali dianggap sebagai hal yang terlalu rumit. Namun, kenyataannya berbeda.

Banyak sumber daya yang tersedia, baik online maupun offline, yang menyajikan materi keuangan dengan cara yang mudah dimengerti. Dari buku-buku yang ditulis untuk pemula hingga kursus online yang interaktif, semuanya dirancang untuk memecahkan konsep-konsep keuangan menjadi bagian-bagian yang lebih kecil dan lebih mudah dicerna.

Di QM Financial, kamu bisa mengakses banyak sekali format belajar finansial. Mulai dari artikel-artikel yang ada di website ini, video-video di kanal YouTube, podcast di Spotify, sampai e-book juga ada loh!

Untuk memulai, cukup fokus pada dasar-dasar keuangan seperti pengelolaan anggaran, pentingnya menabung, dan dasar-dasar investasi. Akan lebih baik lagi, jika kamu mulai dengan belajar Blueprint of Your Money.

Dengan mengambil langkah kecil, belajar finansial enggak lagi terasa sebagai beban, melainkan sebagai perjalanan menarik menuju kemandirian dan kebebasan finansial. Tip praktis seperti mengatur pengeluaran harian atau menentukan tujuan keuangan jangka pendek dapat menjadi titik awal yang baik untuk membangun kebiasaan finansial yang sehat.

4. Saham Itu Judi

Banyak orang yang menganggap bahwa pasar saham sama dengan judi. Persepsi ini enggak tepat, apalagi kalau kemudian membuatmu terhambat dalam belajar finansial untuk pemula.

Ada perbedaan mendasar antara berinvestasi di pasar saham dan berjudi. Investasi dilakukan berdasarkan pada penelitian, analisis, dan strategi jangka panjang yang bertujuan untuk pertumbuhan modal di masa depan. Sebaliknya, judi bergantung pada keberuntungan dan peluang instan tanpa dasar analisis yang kuat.

Untuk bisa berinvestasi di pasar saham, kita harus paham tentang nilai perusahaan, kondisi ekonomi, dan faktor lain yang memengaruhi harga saham. So, harus dilakukan riset dengan saksama dan punya strategi investasi jangka panjang.

Berinvestasi di pasar saham bisa menjadi sarana efektif untuk membangun kekayaan. Hal yang sangat berbeda dengan judi.

5. Masih Muda Enggak Butuh Asuransi

Kan, masih sehat! Gitu katanya.

Padahal, memiliki asuransi sejak dini justru merupakan langkah strategis dalam belajar finansial untuk pemula. Dengan memiliki asuransi sesuai kebutuhan, risiko keuangan bisa dikelola dan melindungi dirimu dari kejadian tak terduga yang bisa mengganggu stabilitas finansial.

Asuransi kesehatan adalah asuransi yang wajib dimiliki terlebih dulu. Baru kemudian, jika kamu merupakan orang yang menjadi andalan banyak jiwa untuk bergantung hidup, kamu akan butuh asuransi jiwa.

Memiliki asuransi sejak usia muda bukanlah pemborosan, melainkan investasi dalam merencanakan masa depan yang lebih aman dan stabil. Asuransi itu penting sebagai bagian dari strategi keuangan yang komprehensif, bukan sekadar opsi tambahan.

Mematahkan mitos seputar belajar finansial untuk pemula membutuhkan pengertian yang benar tentang keuangan.

Dengan mengatasi kesalahpahaman ini, jalan menuju kebebasan finansial menjadi lebih jelas dan terjangkau. Mulai dari investasi dengan modal kecil hingga pentingnya asuransi bagi semua usia, langkah-langkah praktis ini membuka pintu untuk siapa saja yang ingin memperkuat dasar keuangannya.

Meluangkan waktu untuk belajar dan menerapkan prinsip-prinsip finansial yang sehat adalah investasi terbaik untuk masa depan. Bukan cuma tentang uang, tetapi juga tentang menciptakan kehidupan yang lebih aman dan berkualitas.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Financial Behavior dalam 5 Fase Kehidupan yang Perlu Dipahami

Setiap fase dalam kehidupan kita datang dengan tantangan dan peluang finansialnya sendiri. Financial behavior adalah bagaimana kamu mengelola, menghabiskan, dan menginvestasikan uangmu dalam menghadapi setiap tantangan dan peluang tersebut.

Seiring berjalannya waktu, prioritas, kebutuhan, dan tujuan keuangan kita berubah, memengaruhi cara kita memandang dan menggunakan uang. Bagaimana kamu menavigasi dan menyesuaikan diri dengan perubahan ini dapat menentukan kualitas hidupmu di masa depan.

Dengan memahami financial behavior ini di setiap fase kehidupan, kamu dapat membuat keputusan yang lebih bijaksana dan mempersiapkan diri untuk apa pun yang mungkin datang di depan.

Yuk, coba kita lihat seperti apa financial behavior yang bisa terjadi pada umumnya fase kehidupan kita semua.

Fase Kehidupan dan Financial Behavior

1. Remaja (Usia Sekolah Menengah dan Kuliah)

Fase remaja merupakan periode transisi dari anak-anak menuju dewasa. Di fase ini, seorang remaja bisa mulai belajar dasar-dasar keuangan dalam skala yang masih terbatas. Uang saku mingguan menjadi sumber keuangan pertama bagi banyak remaja. Seiring dengan hal tersebut, muncul juga tantangan dalam mengelola uang dengan bijak.

Financial behavior khas remaja adalah pola konsumsi yang tinggi. Dengan adanya uang saku dari orang tua, mereka merasa memiliki kebebasan untuk membelanjakan uang sesuai keinginan, terutama untuk kebutuhan sekunder atau bahkan tersier.

Pengetahuan yang terbatas tentang manajemen uang dan kurangnya pengalaman dalam mengelola keuangan sering kali membuat remaja lebih mementingkan kepuasan instan dibandingkan menabung untuk kebutuhan masa depan.

Mengingat fase remaja merupakan fondasi awal dalam pembentukan financial behavior, penting bagi remaja untuk mendapatkan edukasi literasi keuangan. Melalui edukasi ini, remaja dapat memahami konsep dasar keuangan seperti menghasilkan uang, belanja, berbagi, dan menabung.

2. Dewasa Awal (Usia 20-an)

Usia 20-an, merupakan fase kehidupan yang penuh dengan transisi dan perubahan signifikan. Kesempatan ini, meskipun menjanjikan, sering kali disertai dengan kebingungan finansial. Mengatur keuangan sendiri tanpa bantuan orang tua, menghadapi berbagai tawaran kredit, serta menimbang kebutuhan versus keinginan, semua menjadi bagian dari kurva belajar finansial di usia ini.

Usia 20-an sering kali dianggap sebagai fase eksplorasi dan penemuan diri. Banyak orang memulai karier mereka, menikmati pendapatan pertama yang sering kali lebih besar daripada uang saku yang pernah mereka terima. Namun, dengan pendapatan ini datang pula tanggung jawab baru: membayar sewa, mengelola tagihan, mempertahankan cash flow yang lancar, dan menabung untuk kebutuhan jangka panjang.

Sayangnya, tanpa fondasi literasi keuangan yang kuat, banyak orang di usia ini cenderung menghabiskan pendapatan mereka secepat mereka mendapatkannya. Gaya hidup yang konsumtif, dipengaruhi oleh tekanan sosial dan media, sering kali menjadi pangkal masalahnya.

3. Dewasa (Usia 30-an dan 40-an)

Inilah masa “pertengahan”. Di rentang usia ini, banyak orang merasa berada di persimpangan jalan, ketika tanggung jawab keluarga dan kebutuhan finansial meningkat, sementara aspirasi pribadi dan keinginan untuk mencapai stabilitas finansial menjadi semakin mendesak. Ini adalah masa ketika financial behavior dan keputusan yang dibuat tidak hanya memengaruhi diri sendiri, tetapi juga keluarga dan masa depan mereka.

Mereka-mereka yang berada di usia ini biasanya sudah mapan dan umumnya sudah memiliki keluarga. Tanggung jawab finansial pun meningkat, terutama untuk mencakup biaya pendidikan anak, KPR, serta persiapan untuk masa pensiun. Meski pendapatan cenderung meningkat juga dibandingkan fase sebelumnya, begitu pula dengan pengeluarannya.

Banyak orang di fase ini berjuang untuk menemukan keseimbangan antara memenuhi kebutuhan sekarang dan menabung untuk masa depan. Investasi jangka panjang, seperti properti dan dana pensiun, menjadi perhatian utama.

4. Pra-Pensiun (Usia 50-an)

Memasuki usia 50-an, banyak orang mulai merenung tentang tahap berikutnya dalam perjalanan hidup mereka: pensiun. Financial behavior pada fase ini sering kali dipenuhi dengan refleksi, penyesuaian, dan, yang paling penting, persiapan.

Melalui fase ini bukan hanya tentang mempersiapkan diri untuk berhenti bekerja, tetapi juga tentang bagaimana memastikan bahwa masa pensiun nanti dapat dinikmati dengan ketenangan dan kenyamanan finansial.

Di usia 50-an, banyak orang telah mencapai puncak karier mereka, dengan pendapatan yang stabil dan mungkin lebih tinggi dari sebelumnya. Namun, ini juga menjadi saat ketika beban finansial, seperti pendidikan anak dan KPR, juga mulai berkurang. Fokus pun bergeser dari akumulasi aset ke pemeliharaan dan perlindungan aset yang sudah ada.

Tantangannya adalah bagaimana menyeimbangkan antara keinginan untuk menikmati hasil kerja keras selama bertahun-tahun dengan kebutuhan untuk menyisihkan cukup dana untuk masa pensiun yang mungkin berlangsung 20 tahun atau lebih.

5. Pensiun (Usia 60 ke atas)

Setelah bertahun-tahun bekerja dan berjuang, memasuki usia 60-an dan fase pensiun menjadi tonggak penting dalam perjalanan hidup banyak orang. Fase ini menggambarkan suatu periode ketika rutinitas harian bekerja sudah enggak ada lagi, tetapi kebutuhan untuk menjalani hidup dengan penuh makna dan kenyamanan tetap ada.

Menghadapi fase kehidupan tanpa pendapatan tetap memerlukan financial behavior dan strategi keuangan yang matang untuk memastikan stabilitas dan kesejahteraan.

Dengan berakhirnya sumber pendapatan rutin dari pekerjaan, orang yang memasuki masa pensiun kini bergantung pada tabungan, investasi, dan kemungkinan tunjangan pensiun sebagai sumber pendapatan utamanya. Pengeluaran kesehatan sering meningkat, sementara keinginan untuk bepergian, menjalani hobi, atau bahkan memberikan warisan bagi keturunan juga menjadi prioritas.

Dalam perjalanan hidup yang dinamis, memahami dan menyesuaikan financial behavior di setiap fase adalah kunci untuk mencapai kesejahteraan finansial. Setiap fase menawarkan pelajaran dan kesempatan untuk tumbuh, belajar, dan mengembangkan strategi yang lebih baik.

Seiring berjalannya waktu, kamu akan menyadari bahwa bukan hanya jumlah uang yang kamu miliki yang penting, tetapi bagaimana kamu mengelolanya. Dengan kesadaran dan perencanaan keuangan yang tepat, kamu dapat menikmati ketenangan pikiran dan kebebasan finansial, memastikan bahwa masa depanmu dan orang-orang yang kamu cintai dilindungi dan sejahtera.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Agar Tak Terjerat Pinjol dan Penipuan Toko Online seperti Ratusan Mahasiswa IPB

Beberapa waktu yang lalu, kita dihebohkan dengan berita mengenai terjeratnya ratusan mahasiswa IPB dalam pinjol dan penipuan toko online. Jumlah korban mencapai 300-an orang, dengan kerugian hingga mencapai Rp2.1 miliar.

Sungguh miris mendengar beritanya. Ada apa dengan para mahasiswa ini? Apakah mereka hedon sedemikian rupa sehingga “terpaksa” meminjam uang ke aplikasi pinjol? Apakah platform pinjol ilegal ini sekarang sudah merangsek ke kampus-kampus, atau gimana?

Penasaran kan?

Kronologi Kasus Penipuan Toko Online yang Menjerat Ratusan Mahasiswa IPB

Menurut penelusuran, ini merupakan modus penipuan yang cukup baru. Pelaku menawarkan kerja sama usaha penjualan gadget atau laptop dari toko online miliknya. Ada komisi sebesar 10% yang ditawarkan pada korban untuk setiap transaksi yang dilakukan.

Pelaku meminta korban untuk membeli barang di toko online milik pelaku. Jika korban tidak punya uang, maka pelaku meminta korban untuk memanfaatkan pinjol. Saat uang pinjaman disetorkan, barang tidak dikirimkan kepada korban sebagai pembeli, tetapi tetap disimpan oleh pelaku. Ternyata, komisi juga tidak diberikan sesuai perjanjian.

Menurut Satgas Waspada Investasi, sudah ada 5 aplikasi pinjol yang terlibat dalam kasus ini. SWI pun menetapkan bahwa kasus ini merupakan kasus penipuan toko online dan bukan sebagai masalah pinjol, karena uang diterima oleh pelaku, sementara barangnya fiktif.

Saat artikel ini ditulis, pelaku penipuan toko online ini sudah ditangkap dan sudah diproses oleh pihak berwajib.

Terhindar dari Penipuan Toko Online

Sebenarnya miris ya, bahwa kasus penipuan seperti ini masih terjadi. Lebih miris lagi, hal ini terjadi pada mahasiswa, yang seharusnya merupakan karakter-karakter yang kritis. Korban penipuan toko online yang mencapai ratusan ini menjadi tanda, bahwa literasi keuangan kita memang masih belum baik, meskipun menurut data, sudah terjadi peningkatan.

Data di atas adalah menunjukkan tingkat literasi keuangan masyarakat Indonesia tahun 2019. Sementara hasil SLINK tahun 2022 menunjukkan adanya peningkatan indeks literasi keuangan sebesar 49.68%, yang meningkat dari 38.03% di tahun 2019 tersebut.

Bahkan, menurut OJK, ada beberapa masalah yang muncul seputar tingkat literasi keuangan pada generasi muda ini. Yang paling miris adalah mudahnya generasi muda sekarang percaya dengan kata influencer, sehingga lebih mudah teperdaya untuk berinvestasi secara ilegal dan berpeluang lebih besar untuk terjerat penipuan.

Lalu, bagaimana caranya agar kita bisa terhindar dari berbagai jenis penipuan toko online seperti para mahasiswa IPB ini?

1. Cek legalitas

Menurut OJK, untuk setiap investasi atau iming-iming bodong seperti modus penipuan toko online ini, setiap dari kita harus memperhatikan 2L, yaitu legal dan logis.

Nah, kita bahas dulu yang pertama. Legal, artinya harus terdaftar dan diawasi oleh institusi yang berwenang. Jika terkait jasa layanan keuangan, kita bisa mengeceknya ke OJK. Jika terkait dengan produk bursa berjangka, seperti kripto, forex, dan sejenisnya, kita harus mengecek ke Bappebti. Jika terkait dengan perusahaan seperti penipuan toko online ini, cek SIUP atau surat izin usaha perdagangannya. Jika perlu cari website resmi usahanya, bahkan sampai ke laporan keuangan perusahaan terkait, jika ada.

Kita bisa cek identitas perusahaannya, cek kantornya apakah benar-benar ada. Jika yang bersangkutan adalah toko online yang menitipkan lapaknya ke marketplace atau ecommerce, kita bisa mengecek berapa banyak produk sudah terjual, ke mana saja, berapa rating dari pembeli, dan apakah ada testimoni negatif yang patut diperhatikan.

Jika informasinya belum memuaskan, kita juga bisa menelusurinya dari Google. Jika memang tidak ada rekam jejak yang cukup valid, maka sebaiknya tunda dan pikirkan kembali.

Kita wajib waspada terhadap segala sesuatu yang tidak jelas.

2. Berpikir kritis

Salah satu korban kasus penipuan toko online ini bercerita, bahwa mereka dijanjikan mendapatkan komisi 10% dari setiap transaksi dengan pinjol yang mereka lakukan. Sebenarnya, dari sini pun sudah cukup bisa dirasakan keganjilan skemanya.

Jika korban meminjam dana dari pinjol Rp3 juta untuk membeli laptop, dan kemudian mendapatkan komisi Rp300.000, lalu bagaimana dengan Rp2.7 juta yang lain? Apalagi untuk meminjam dana dari aplikasi itu nama korbanlah yang dipakai, bukan nama pelaku, bukan? Lalu, bagaimana korban bisa membayarnya kembali? Karena pasti korbanlah yang kemudian ditagih.

Jadi, di sinilah L yang ke-2 dalam 2L itu harus diperhatikan. Logis, artinya jangan hanya fokus pada return yang dijanjikan, tetapi skema bisnisnya sendiri juga harus masuk logika. Jika cacat logika, atau ada bagian yang terasa “hilang” atau tidak klop, lebih baik urungkan niat dan pikirkan kembali.

3. Update berita

Kadang kita merasa overwhelmed dengan berita-berita ya? Memang sih, tapi ada pentingnya juga kita update, karena dari berita-berita seperti inilah kita kadang mendapatkan pemahaman baru.

Seperti modus penipuan toko online ini sepertinya cukup baru ya, sehingga enggak heran kalau menelan korban yang cukup banyak. Konon, banyak di antara mahasiswa yang tertipu ini memang sedang bergerak untuk mencari dana kegiatan yang sedang mereka adakan. Si pelaku memanfaatkan kebutuhan ini untuk menjerat mereka dalam skema penipuan toko online.

Faktanya, para penipu memang sering memanfaatkan kebutuhan korban akan dana seperti ini. Ditambah dengan kurangnya pengetahuan dan pemahaman para korban, sehingga jerat pun bisa dilancarkan oleh pelaku.

Ke depannya, bukan tak mungkin berbagai modus penipuan lain juga akan muncul. Karena itu, kita memang harus waspada. Update terus berita, dan ingat kata OJK, 2L untuk setiap hal baru yang kita temui.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Apa Artinya Advanced Literate dan Bagaimana Mencapainya?

Dalam literasi finansial, dikenal beberapa level tingkatan literasi. Ada not literate, less literate, sufficient literate, dan well atau advanced literate. Kamu bisa membaca penjelasan lengkapnya di artikel yang membahas khusus tentang literasi finansial ini.

Kamu bisa lihat bahwa tingkatan terendah dalam literasi ini adalah not literated, dan yang paling tinggi adalah well atau advanced literate.

Nah, mari kita mengulik si advanced literate ini.

Apa Itu Advanced Literated?

Advanced literate adalah kondisi ketika tingkat literasi kamu sudah sangat baik. Tingkatnya advanced, alias mahir, begitu istilahnya kalau di kursus, elearning dan sebangsanya.

Seseorang yang sudah mencapai advanced literate dalam keuangan berarti sudah punya cukup banyak pemahaman mengenai berbagai produk, layanan, jasa, dan lembaga keuangan yang bisa dimanfaatkan sebaik-baiknya, seoptimal-optimalnya, untuk mencapai tujuan hidup. Tak hanya sudah menggunakan banyak produk dan layanan keuangan, seseorang dengan advanced literate sudah sadar keuntungan, manfaat, hingga risiko yang harus dihadapi. Tak sekadar sadar, ia juga mampu melakukan manajemen risiko dengan baik, sehingga potensi kerugian tersebut bisa ditekan juga dengan optimal.

Nah, secara singkat, seseorang yang well atau advanced literate adalah orang yang pintar atur keuangan.

Cara untuk Bisa Menjadi Advanced Literate

Pastinya kamu pengin dong bisa menjadi advanced literate? Dengan menjadi pintar mengelola keuangan, nantinya kamu bisa terbebas dari semua masalah finansial yang bisa terjadi. Kamu enggak ada masalah dengan persiapan dana pendidikan anak, kamu juga bisa membeli rumah, punya asuransi yang memadai, bisa investasi dengan baik, bisa menyiapkan dana pensiun, dan masih banyak lagi.

Ibaratnya, lama kelamaan kamu bisa mengambil banyak keputusan hidup tanpa khawatir soal uang. Karena pas; pas dibutuhkan, selalu ada.

Simak cara untuk bisa advanced literate berikut ini.

Sisihkan waktu untuk membuat perencanaan

Kalau kata kerennya kencan keuangan. Kalau biasanya kencan kita lakukan bareng pacar atau pasangan, kali ini kita kencan dengan duit.

Nah, lo. Katanya cinta rupiah kan? Makanya, kencan keuangan ini juga penting untuk dilakukan, supaya hubungan kita dengan rupiah selalu baik-baik saja; saling pengertian, gitu.

Dari sebuah artikel di Dental Economics menunjukkan hasil riset bahwa para miliuner rata-rata menghabiskan waktu 8.4 jam dalam satu bulan untuk sekadar duduk dan membuat perencanaan keuangan.

Nah, kamu bisa berapa lama melakukannya? Well, enggak sekadar angka sih, tetapi di sini kita bisa menarik kesimpulan, bahwa merencanakan keuangan itu butuh waktu tersendiri. Harus dilakukan dengan serius, secara mindful. Di situlah letak poin upaya untuk advanced literate ini.

Dalam kencan keuangan tersebut, kamu bisa melakukan review, menyesuaikan bujet, membuat rencana baru, menyesuaikan rencana dengan kondisi terkini, cek tagihan dan cicilan, hingga berdiskusi dengan pasangan (jika sudah menikah) tentang berbagai hal keuangan yang terjadi.

Jadikan agenda kencan keuangan ini menjadi menyenangkan. Misalnya sambil memasang backsound musik yang relaxing, bahkan bisa juga kamu lakukan sambil candle light dinner sama pasangan. Pokoknya dibikin asyik, biar enggak emosi dan ngebosenin.

Jadikan agenda ini sebagai jadwal tetap, misalnya sebulan sekali atau seminggu sekali, menyesuaikan dengan situasi dan kondisi.

Belajar berbagai hal keuangan yang baru

Perkembangan belakangan ini memang luar biasa, termasuk dalam teknologi dan keuangan. Aware-lah dengan berbagai update yang terjadi, agar kamu bisa dengan mudah menyesuaikan juga dan menjadi well atau advanced literate.

Misalnya, ada produk atau layanan jasa keuangan baru. Mungkinkah dimanfaatkan agar tujuan keuanganmu lebih cepat tercapai? Atau, misalnya ada produk investasi baru yang sepertinya menjanjikan; coba cek apakah valid dan legal? Seberapa besar potensinya untuk bisa membantumu mencapai tujuan keuangan? Dan lain sebagainya.

Berdiskusi dan mengobrol

Cara berikutnya untuk bisa advanced literate adalah dengan berdiskusi dengan orang lain—bisa yang memang lebih ahli atau pengalaman, bisa juga dengan orang-orang yang terlibat langsung denganmu terutama dalam hal keuangan. Misalnya pasangan.

Berdiskusi dengan mereka yang lebih ahli dan pengalaman bisa memberimu insight baru terkait berbagai hal keuangan. Misalnya, ikut kelas keuangan sesuai kebutuhanmu, seperti FCOS. Di dalamnya pasti banyak informasi keuangan yang bisa kamu dapatkan.

Berdiskusi dengan orang-orang terdekatmu tentu saja penting agar kamu bisa meningkatkan literasi menjadi advanced literate. Terutama dengan pasangan jika kamu sudah menikah. Tak perlu merasa malu atau tabu, karena hal keuangan ini adalah hal penting dan normal untuk didiskusikan. Apalagi menyangkut masa depan keluarga. Segera cari cara supaya acara ngobrolnya enak ya.

Praktik!

Setelah banyak belajar dan menyerap ilmu, tentu saja agenda berikutnya untuk bisa meningkatkan literasi menuju level advanced literate adalah praktik.

Apa artinya semua ilmu yang sudah kamu dapatkan tersebut kalau cuma disimpan sebagai teori saja, tanpa dipraktikkan. So, segera praktik dan amati perkembangannya. Kadang kamu melakukan kesalahan, dan hal itu wajar. Ambil pelajarannya, dan coba lagi. Evaluasi apa saja yang sudah kamu lakukan dalam hal keuangan secara berkala, misalnya sebulan sekali. Dari situ, kamu akan bisa melihat apa saja yang perlu diperbaiki agar tak mengulang kesalahan yang sama.

Nah, itu dia beberapa hal yang bisa kamu lakukan untuk meningkatkan literasi keuangan kamu hingga bisa mencapai level advanced literate. Pastinya, ke depannya banyak hal akan lebih mudah kamu lakukan saat kamu bisa memanfaatkan berbagai layanan jasa keuangan itu dengan baik.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!