Pengin Kayak Lo Kheng Hong Dapat Dividen Banyak? Ini yang Harus Kamu Lakukan

Lo Kheng Hong dikenal sebagai investor kawakan yang sukses mengumpulkan miliaran rupiah hanya dari dividen saham.

Misalnya, dari kepemilikan saham di Bank Rakyat Indonesia (BBRI), ia diperkirakan menerima dividen sebesar Rp13,47 miliar pada tahun 2025. Jumlah ini belum termasuk dividen dari saham-saham lainnya seperti CIMB Niaga dan OCBC NISP. Ya, kalau ditotal bisa mencapai ratusan miliar rupiah sepertinya dalam setahun.

Bisa gitu ya? Iya, strategi investasi jangka panjang dan pemilihan saham dengan fundamental kuat menjadi kunci keberhasilannya.

Melihat pencapaian tersebut, apakah kamu mupeng? Well, kamu enggak sendirian. Rasanya malah wajar saja, kalau kamu juga ingin mengikuti jejaknya. Kayaknya, setiap investor juga pengin.

Namun, meraih hasil serupa tentu memerlukan pemahaman dan strategi yang tepat. Nah, jadi kali ini kita akan membahas langkah-langkah yang dapat diambil untuk mendekati kesuksesan seperti yang dicapai oleh Lo Kheng Hong.

Table of Contents

Belajar dari Lo Kheng Hong, Ini yang Harus Kamu Lakukan kalau Mau Dapat Dividen Jumbo

Mungkin kamu juga sudah mengikuti, bahwa kemarin pasar modal sempat goyah gara-gara berbagai kebijakan politik dari para pemimpin negara di dunia.

Ketika orang panik karena harga-harga saham banyak yang kolaps, Lo Kheng Hong tetap anteng. Beliau nggak panik, dan bahkan akan terima dividen jumbo dari saham-saham yang dipegangnya.

Nah, biar bisa sedikit-sedikit mengikuti jejak Warren Buffett-nya Indonesia ini, yuk simak apa saja yang bisa dilakukan sejak sekarang.

1. Fokus ke Saham yang Rutin Bagi Dividen

Langkah paling dasar biar bisa dapat dividen kayak Lo Kheng Hong, ya jelas: beli saham yang memang rajin bagi dividen. Nggak semua saham di bursa itu royal bagi-bagi dividen, lho. Ada yang mending memutar laba buat ekspansi bisnis. Dan, hal itu tuh enggak salah sama sekali. Ada juga investor yang suka jenis saham seperti ini.

Tapi ada juga yang memang punya kebijakan rutin bagi dividen tiap tahun. Biasanya saham-saham kayak gini ada di sektor perbankan, consumer goods, atau energi. Intinya cari emiten yang rajin berbagi dan punya track record jelas.

Baca juga: Strategi Sederhana Memilih Saham yang Tepat untuk Pemula

2. Utamakan Perusahaan dengan Fundamental Kuat

Dividen gede itu bukan cuma soal angka. Harus dilihat juga kesehatan bisnis perusahaannya. Lo Kheng Hong selalu bilang: beli perusahaan bagus, bukan cuma saham murah.

Perusahaan yang rajin bagi dividen biasanya memang bisnisnya sudah matang, pendapatannya stabil, dan nggak gampang goyah walau ekonomi lagi jelek. Jadi bukan cuma mengejar dividen doang, tapi kita juga perlu pegang aset yang sehat.

3. Jangan Tergiur Dividend Yield Tinggi Saja

Ini jebakan yang sering bikin investor pemula zonk. Lihat yield-nya tinggi, langsung sikat. Padahal, yield tinggi muncul bukan Cuma karena perusahaan baik-baik saja. Tapi juga bisa karena harga sahamnya lagi anjlok gara-gara masalah serius. Kalau kayak gini, bisa saja beberapa waktu ke depan dividennya hilang total.

Makanya, selain lihat yield, wajib cek juga laporan keuangannya. Pastikan laba bersihnya stabil, utangnya wajar, dan cash flow-nya sehat.

4. Koleksi Sahamnya Pelan-Pelan, Tapi Konsisten

Lo Kheng Hong nggak jadi kaya raya dalam semalam. Lo Kheng Hong bukan tipe investor yang cuma mikirin untung secepat-cepatnya.

Warren Buffett-nya Indonesia ini mengoleksi saham itu bisa bertahun-tahun, beli pelan-pelan pas harganya murah, lalu didiamkan saja seperti menabung.

Polanya simpel tapi butuh disiplin. Jadi, nggak perlu menunggu punya modal gede dulu. Yang penting rutin beli, rajin nambah lot, dan nggak panikan pas harga saham goyang.

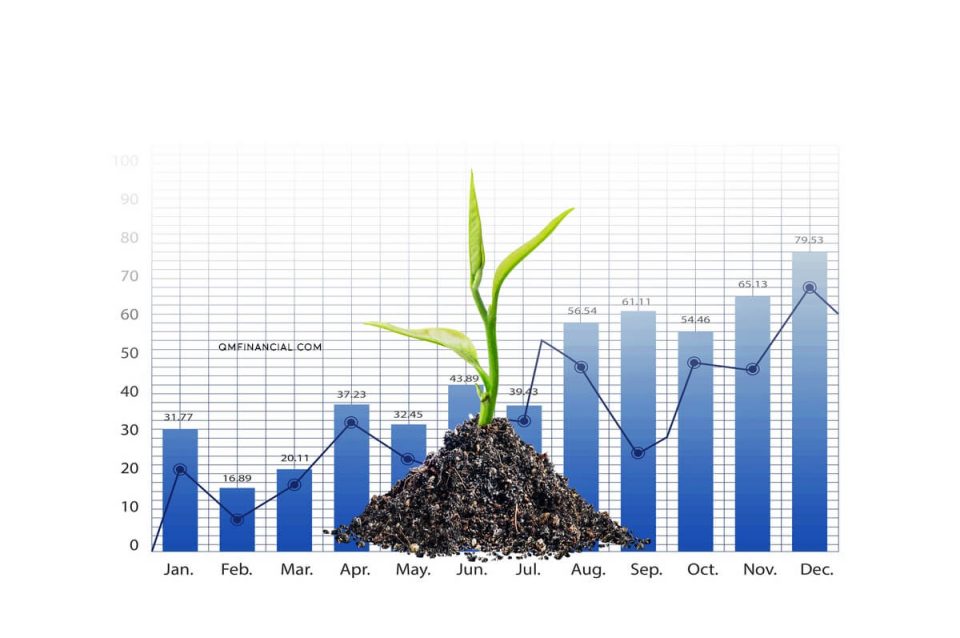

5. Rutin Reinvestasi Dividen

Ini kunci biar portofolio makin gendut. Duit dividen yang cair jangan langsung habis buat jajan.

Kalau mau kayak Lo Kheng Hong, mending diputer lagi buat beli saham baru atau nambah posisi di saham yang sudah dimiliki. Efek compounding-nya bakal kerasa banget kalau dilakukan terus-terusan dalam jangka panjang.

6. Sabar dan Pikir Jangka Panjang

Investasi dividen itu main sabar. Bukan investasi buat cuan cepat.

Lo Kheng Hong sendiri pegang saham bisa lebih dari 10 tahun. Kadang malah cuek saja nggak peduli harga sahamnya naik atau turun. Selama bisnis perusahaannya jalan terus dan dividennya lancar, ya santai aja. Intinya tahan godaan buat jual cepat.

7. Terus Belajar dan Update Informasi

Terakhir, jangan malss belajar. Dunia saham itu dinamis. Perusahaan yang bagus hari ini belum tentu bagus terus. Perlu rajin baca laporan keuangan, ikuti berita bisnis, dan update kondisi pasar.

Lo Kheng Hong saja sampai sekarang masih terus belajar dan baca buku investasi. Jadi, mental belajar itu emang wajib dipelihara kalau mau serius pengin dapatkan cuan dari dividen.

Baca juga: Tanya Jawab tentang Pasar Modal #2: Ketika Krisis Pasar Datang

Lo Kheng Hong selalu jadi bukti hidup kalau sabar dan konsisten di dunia saham itu bisa banget menghasilkan cuan besar, bahkan cuma dari dividen.

Tapi tentu saja, perjalanan ke titik itu nggak instan. Perlu waktu panjang, strategi yang matang, dan mental tahan banting menghadapi naik turunnya pasar.

Jadi, kalau memang serius mau punya penghasilan pasif dari dividen kayak Lo Kheng Hong, nggak ada cara lain selain mulai dari sekarang, belajar terus, dan tetap sabar menunggu hasilnya tumbuh perlahan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Strategi Sederhana Memilih Saham yang Tepat untuk Pemula

Memilih saham bisa terasa rumit bagi pemula. Banyak istilah teknis, angka-angka di laporan keuangan, dan fluktuasi harga yang bikin bingung.

Tapi sebenarnya, semua orang bisa kok mulai investasi saham tanpa harus jadi ahli keuangan. Kuncinya adalah memahami dasar-dasarnya dan memilih saham dengan strategi yang tepat.

Table of Contents

Strategi Memilih Saham untuk Pemula

Investasi saham bukan soal tebak-tebakan atau ikut-ikutan tren. Ada cara sederhana yang bisa membantu menentukan pilihan tanpa harus pusing.

Dengan pendekatan yang tepat, risiko bisa dikendalikan dan peluang cuan jadi lebih besar. Yang penting, pahami dulu cara kerja pasar sebelum mulai menaruh modal.

Jadi, gimana caranya? Apakah memang rumit? Sebenarnya memilih saham bisa kok dibikin sederhana. Kita bisa belajar sambil jalan. So, lakukan beberapa hal ini untuk memulai.

1. Pilih Saham dari Perusahaan dengan Fundamental Kuat

Cari perusahaan yang keuangannya sehat. Lihat apakah pendapatannya stabil atau terus meningkat setiap tahun.

Perusahaan dengan utang yang terkendali lebih aman untuk jangka panjang. Cek juga apakah perusahaan rutin mencetak laba dan punya manajemen yang baik. Semua informasi ini bisa ditemukan di laporan keuangan yang dirilis secara berkala.

Baca juga: Strategi Cara Main Saham Pemula agar Cepat Paham dan Berhasil

2. Perhatikan Sektor yang Dipahami

Sebaiknya memilih saham industri yang familier denganmu agar lebih mudah memahami bisnisnya. Misalnya, kamu pasti punya rekening bank kan? Kalau kamu sering menggunakan layanannya, saham bank bisa jadi pilihan. Atau, mungkin kamu suka belanja online, coba cek perusahaan yang ada di sektor e-commerce.

Dengan memahami cara kerja bisnisnya, kamu akan lebih gampang menilai apakah prospeknya bagus atau tidak. Jangan hanya ikut-ikutan tren tanpa tahu seluk-beluk perusahaannya.

3. Periksa Kinerja Historis Saham

Lihat pergerakan harga saham dalam beberapa tahun terakhir. Saham yang stabil dan cenderung naik lebih menarik dibanding yang fluktuatif tanpa arah.

Perhatikan juga bagaimana saham itu bertahan saat pasar sedang turun. Jika harganya langsung jatuh drastis dan sulit naik lagi, mungkin risikonya terlalu tinggi. Sebaliknya, saham yang bisa pulih setelah krisis menunjukkan daya tahan yang lebih baik.

4. Pilih Saham Blue Chip

Blue chip adalah saham dari perusahaan besar dan mapan. Contohnya perusahaan perbankan, telekomunikasi, atau konsumsi yang sudah dikenal luas. Saham jenis ini biasanya lebih stabil dan tahan banting saat ekonomi sedang lesu.

Yah, pertumbuhannya mungkin tidak secepat saham kecil, tapi lebih aman untuk investor saham pemula kayak kamu yang baru mulai. Apalagi kalau perusahaan blue chip ini adalah perusahaan yang sering membagikan dividen. Lumayan banget, saham ini bisa dipilih karena jadi ada potensi penghasilan tambahan selain dari kepemilikan sahamnya.

5. Analisis Rasio Keuangan

Gunakan rasio keuangan dalam memilih saham untuk menilai kesehatan perusahaan.

Beberapa rasio yang patut diperhatikan adalah:

- P/E ratio: untuk menunjukkan apakah harga sahamnya mahal atau murah dibanding laba perusahaan

- ROE: untuk mengukur seberapa baik perusahaan menghasilkan keuntungan dari modalnya.

- Debt to Equity (D/E): untuk melihat seberapa besar utang perusahaan dibanding modal sendiri.

Rasio yang sehat menunjukkan perusahaan punya keuangan yang kuat dan dikelola dengan baik.

6. Hindari Saham Gorengan

Nah, kalau kamu tertarik untuk memilih saham yang tiba-tiba viral tanpa alasan jelas, kamu patut dan wajib banget waspada. Inilah yang namanya saham gorengan.

Saham gorengan biasanya punya harga yang naik turun ekstrem dalam waktu singkat. Kenaikannya sering kali bukan karena kinerja perusahaan, tapi karena ada pihak yang sengaja mengerek harga.

Investor pemula sebaiknya menjauhi saham seperti ini karena risikonya sangat tinggi. Harga bisa anjlok kapan saja tanpa alasan yang jelas. Ciri-cirinya, saham ini umumnya enggak punya fundamental yang kuat dan volume perdagangannya tiba-tiba melonjak tanpa alasan.

7. Perhatikan Dividen

Dividen adalah keuntungan perusahaan yang dibagikan ke pemegang saham. Saham yang rutin membayar dividen menunjukkan perusahaan punya arus kas yang stabil. Dividen juga bisa jadi sumber pendapatan pasif bagi investor.

So, kamu bisa memilih saham dari perusahaan yang memiliki kebijakan dividen yang jelas dan konsisten. Jangan hanya melihat besar kecilnya dividen, tapi juga pastikan perusahaan tetap tumbuh.

8. Gunakan Metode Dollar Cost Averaging (DCA)

DCA adalah strategi investasi dengan membeli saham secara rutin dalam jumlah yang sama. Misalnya, beli saham setiap bulan tanpa peduli harga sedang naik atau turun. Cara ini membantu mengurangi risiko karena harga rata-rata pembelian lebih stabil.

Dengan metode ini, kamu enggak perlu takut ketinggalan momentum karena investasi dilakukan secara bertahap. Cocok untuk pemula yang belum punya banyak pengalaman membaca pergerakan pasar.

9. Ikuti Berita dan Sentimen Pasar

Investasi saham memang seyogyanya dilakukan untuk tujuan keuangan jangka panjang. Seharusnya, naik turunnya harga enggak akan banyak memengaruhi sepanjang kamu memilih saham dengan metode yang benar.

Tapi, naik turunnya harga ini juga tetap jangan diabaikan sama sekali. Harga saham bisa naik turun karena banyak faktor eksternal. Kebijakan pemerintah, kondisi ekonomi global, atau isu tertentu bisa memengaruhi pasar. Misalnya, kenaikan suku bunga bisa membuat saham perbankan lebih menarik. Sebaliknya, ketegangan geopolitik bisa membuat pasar saham lebih volatile.

Meski untuk investasi jangka panjang, kamu tetap wajib selalu update informasi agar bisa mengambil keputusan dengan lebih baik. Pasalnya, bisa saja kamu harus mengubah strategi investasi jangka panjang karena ada perubahan kondisi. Jangan sampai kamu mengambil keputusan karena panik doang.

10. Gunakan Aplikasi atau Platform yang Andal

Pilih aplikasi investasi yang mudah digunakan dan punya fitur analisis yang lengkap. Pastikan aplikasi itu sudah terdaftar di OJK agar lebih aman.

Beberapa aplikasi juga menyediakan berita pasar dan fitur simulasi trading. Ini bisa membantu memahami cara kerja investasi sebelum benar-benar terjun ke pasar. Jangan asal pilih platform hanya karena sedang populer, cek dulu keamanannya.

Baca juga: Tanya Jawab tentang Pasar Modal #2: Ketika Krisis Pasar Datang

Memilih saham itu enggak harus ribet, asal tahu langkah-langkah dasarnya. Dengan memahami cara kerjanya dengan benar, investasi bisa lebih aman.

Jangan buru-buru pengin cuan dalam waktu singkat. Yang penting, mulai dengan strategi yang sederhana dan konsisten. Semakin sering belajar dan mencoba, semakin terasah kemampuan dalam berinvestasi.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Harga Saham Hari Ini vs Tren Jangka Panjang: Mana yang Harus Diperhatikan?

Memahami harga saham hari ini sangat penting untuk menunjang strategi investasi. Pasalnya, harga saham terus mengalami fluktuasi, sehingga dapat memberikan informasi tentang sentimen pasar, nilai perusahaan, hingga tren investasi.

Pergerakan harga saham yang berubah-ubah juga membuat kamu perlu menyusun strategi terbaik untuk memaksimalkan profit. Salah satu cara yang bisa dilakukan adalah dengan membaca tren pergerakan harga saham untuk mengetahui apakah akan turun atau naik.

Bukan cuma itu, seorang investor juga perlu memahami tren pergerakan harga saham untuk membantu mengidentifikasi waktu yang tepat untuk menjual atau membeli saham. Lalu, antara harga saham sekarang dan tren saham jangka panjang, mana yang harus diperhatikan?

Table of Contents

Relevansi Harga Saham Hari Ini dengan Tren Jangka Panjang

Harga saham hari ini mampu mendeskripsikan naik-turunnya nilai saham perusahaan dalam satu hari perdagangan. Meskipun mampu memberikan pengetahuan tentang aktivitas pasar yang lebih singkat, tetapi harga saham harian umumnya turut dipengaruhi faktor-faktor jangka pendek.

Misalnya, seperti sentimen pasar, aksi korporasi, laporan keuangan terupdate, dan lain-lain. Fluktuasi harian bahkan bisa sangat volatil dan tidak stabil dalam jangka pendek. Jadi, aset yang bersifat volatil dapat naik atau turun secara ekstrem dalam tempo yang singkat.

Jika dibandingkan dengan tren jangka panjang, hal ini mampu merepresentasikan pergantian nilai saham perusahaan dalam waktu yang lebih lama. Misalnya, dalam jangka waktu bulanan, tahunan, hingga puluhan tahun.

Tren jangka panjang memang bersifat lebih mendasar dan mampu menggambarkan kinerja perusahaan secara menyeluruh. Tidak hanya itu, tren jangka panjang juga bisa berasal dari berbagai faktor makroekonomi maupun strategi bisnis perusahaan.

Dengan begitu, maka dapat diketahui bahwa harga saham harian dengan tren jangka panjang memiliki relevansi. Hal ini dapat disesuaikan dengan tujuan investor dalam berinvestasi.

Jika kamu termasuk investor jangka pendek, maka memahami pola harga saham harian mungkin akan lebih berguna. Namun, jika kamu termasuk investor jangka panjang yang menitikberatkan pertumbuhan investasi yang berkelanjutan, maka harga saham harian mungkin tidak akan begitu berperan dalam analisismu.

Investor jangka panjang umumnya lebih fokus pada kondisi fundamental perusahaan, seperti pertumbuhan bisnis dalam waktu yang lebih lama. Perlu diketahui bahwa fluktuasi harga harian merupakan hal yang biasa di pasar saham. Namun, berfokus pada tren jangka panjang akan lebih membantu meminimalkan dampak terjadinya volatilitas harian. Alhasil, kamu akan mampu membuat keputusan berinvestasi yang lebih cerdas.

Pengaruh Harga Saham Hari Ini vs Tren Jangka Panjang terhadap Strategi Investasi

Membandingkan harga saham hari ini dengan tren jangka panjang cukup penting untuk menciptakan strategi investasi. Sebab, perbedaan antara harga harian dengan tren jangka panjang mampu memberikan wawasan berinvestasi yang berharga bagi investor. Adapun cara kedua faktor ini memengaruhi strategi investasi di antaranya sebagai berikut.

Harga Saham Hari Ini

Bagi trader yang mementingkan harga harian, maka volatilitas harga saham hari ini dapat dijadikan sebagai peluang dalam memperoleh keuntungan cepat. Umumnya, mereka menerapkan analisis teknikal ataupun pola harga harian untuk mengetahui kapan harus masuk atau keluar.

Sementara itu, investor jangka panjang lebih memanfaatkan pergantian harga saham harian untuk mengidentifikasi waktu terbaik dalam membeli saham. Jika harga saham turun secara drastis dalam satu hari, maka investor akan melihat hal tersebut sebagai kesempatan untuk membeli saham yang dinilai mampu memberikan nilai jangka panjang yang menguntungkan.

Tren Jangka Panjang

Investor jangka panjang umumnya lebih berfokus pada tren jangka panjang. Jika tren tersebut menampakkan pertumbuhan yang konsisten, maka investor akan mempertahankan investasinya dalam waktu lebih lama.

Tren jangka panjang juga dapat dipakai untuk mengetahui mana saham perusahaan yang berfundamental kuat.

Tidak hanya itu, mengalkulasi tren jangka panjang juga dapat membantu investor untuk merencanakan diversifikasi portofolio. Langkah ini sangat efektif dalam melindungi portofolio dari risiko fluktuasi harga harian.

Apa pun pilihannya, setiap trader atau investor perlu memahami bahwa strategi investasi terbaik membutuhkan pemahaman yang mendalam tentang potensi dan risiko berinvestasi. Dengan memperhatikan harga saham hari ini dan tren jangka panjang, maka bisa membantu investor untuk membuat keputusan yang rasional untuk mengelola portofolio.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Tip Memilih Aplikasi Investasi Saham yang Sesuai untuk Pemula

Saat ini, saham menjadi salah satu contoh investasi yang populer. Jika kamu berkeinginan untuk mendalami dunia saham dengan serius, penting untuk mengetahui berbagai aplikasi investasi saham yang dapat membantumu.

Kesadaran masyarakat mengenai pentingnya pengelolaan keuangan pribadi memang semakin meningkat. Hal ini menyebabkan semakin banyak orang yang memahami perlunya investasi untuk mencapai tujuan keuangan mereka.

Tentang Investasi Saham

Banyak orang yang tertarik pada investasi saham karena prospek imbal hasil yang menjanjikan. Namun, kalau memang baru mulai, sebaiknya jangan hanya terpikat oleh potensi keuntungan semata. Harus diingat bahwa investasi saham masuk dalam kategori high risk high return. Dengan kata lain, potensi keuntungan yang tinggi juga disertai dengan risiko yang tinggi.

Dengan demikian, sangat disarankan untuk tidak terjun ke investasi saham hanya karena melihat orang lain melakukannya tanpa memahami dasar-dasarnya. Terdapat banyak cara untuk mempelajari saham, salah satunya adalah melalui aplikasi investasi saham.

Kehadiran aplikasi-aplikasi saham terbaik sangat membantu para pemula dalam mengerti pergerakan harga saham setiap harinya, informasi laporan keuangan perusahaan, utang, ekuitas, serta arus kas. Selain itu, aplikasi investasi saham tersebut juga menawarkan berita terbaru seputar ekonomi makro, Bursa Efek Indonesia, dan berbagai informasi lainnya.

Dengan banyaknya pilihan aplikasi investasi saham, mungkin kamu merasa kebingungan dalam memilih yang terbaik. Tapi jangan khawatir, berikut ini ada panduan yang dapat kamu gunakan untuk memilih aplikasi yang paling sesuai untuk mulai berinvestasi saham.

3 Tips Memilih Aplikasi Investasi Saham bagi Pemula

Sebelum mendownload aplikasi investasi saham, sangat penting bagi kamu untuk memastikan bahwa kamu memilih perusahaan sekuritas yang memiliki kredibilitas.

Perusahaan sekuritas adalah entitas bisnis yang bertugas melayani transaksi seperti jual beli saham, reksa dana, dan obligasi dengan lisensi dari Otoritas Jasa Keuangan (OJK). Secara esensial, perusahaan sekuritas berfungsi sebagai perantara atau broker antara investor dan Bursa Efek Indonesia (BEI).

Untuk itu, bagi seorang investor, memiliki rekening efek adalah hal yang dianjurkan agar dapat menyimpan portofolio dana dan saham. Oleh karena itu, pastikanlah kamu memilih perusahaan sekuritas yang memiliki nama baik dan terdaftar resmi di OJK.

1. Aplikasi yang user friendly

Sebagai pemula, pilihlah aplikasi dengan antarmuka (interface) yang sederhana dan intuitif. Hal ini memungkinkan kamu untuk dengan mudah menemukan fitur yang kamu butuhkan tanpa harus tersesat di antara berbagai menu dan sub-menu.

Aplikasi yang mudah digunakan biasanya juga dilengkapi dengan petunjuk yang jelas. Ini bisa berupa tutorial singkat, panduan langkah demi langkah, atau tips yang muncul saat kamu menggunakan fitur tertentu.

2. Fitur yang lengkap

Ada beberapa fitur yang harus ada di dalam aplikasi investasi saham yang memudahkanmu untuk berinvestasi. Di antaranya:

- Dashboard Ringkas: Tampilan awal yang menyajikan informasi penting seperti portofolio saham, performa saham, dan informasi penting lainnya dalam satu halaman yang mudah dipahami.

- Pencarian Saham: Fitur untuk mencari dan menelusuri berbagai saham berdasarkan nama, sektor, atau kriteria lain yang relevan.

- Notifikasi dan Alert: Kemampuan untuk mengatur pemberitahuan mengenai pergerakan harga saham tertentu, berita penting, atau event lain yang relevan.

- Akses Edukasi: Materi edukatif seperti artikel, video, atau webinar mengenai dasar-dasar investasi, analisis saham, dan topik lain yang relevan.

- Transaksi Real-time: Kemampuan untuk membeli dan menjual saham secara real-time dengan eksekusi yang cepat.

- Laporan Portofolio: Detail mengenai aset, posisi, keuntungan/rugi, dan lainnya yang disajikan dengan jelas.

- Integrasi Rekening Bank: Kemudahan dalam melakukan transfer dana antara rekening bank dengan aplikasi investasi.

- Keamanan Tinggi: Fitur keamanan seperti autentikasi dua faktor, enkripsi data, dan proteksi lainnya untuk menjaga data dan dana pengguna.

- Histori Transaksi: Kemampuan untuk melihat riwayat pembelian dan penjualan saham dengan detail.

- Kalkulator Investasi: Untuk membantu pemula dalam menghitung potensi keuntungan, kerugian, atau biaya transaksi.

3. Tidak lemot dan error

Sebelum memilih aplikasi investasi saham, sangat penting untuk menguji langsung kinerja aplikasinya. Cobalah untuk menjalankan aplikasi tersebut dan perhatikan apakah performanya lancar, terutama saat melakukan transaksi atau saat mengakses berbagai fiturnya.

Kendala teknis seperti aplikasi yang lemot atau sering mengalami error dapat menghambat aktivitas investasi, dan akhirnya akan merugikan.

Selain pengalaman pribadi, informasi dari pengguna lain juga sangat berharga. Manfaatkan ulasan yang tersedia di toko aplikasi, baik itu Google Play Store atau App Store, untuk mendapatkan gambaran mengenai kualitas aplikasinya.

Selanjutnya, perhatikan frekuensi update yang diberikan oleh developer pada aplikasi tersebut. Aplikasi yang mendapatkan update secara berkala umumnya menunjukkan komitmen developer dalam menjaga kualitas dan performa aplikasinya.

Update ini tidak hanya mengatasi bug atau masalah yang ada tetapi juga dapat mengoptimalkan kinerja aplikasi, memperbaharui sistem keamanan, dan menambah fitur-fitur baru yang mendukung aktivitas investasi.

Sebuah aplikasi yang terus diperbarui menandakan bahwa developer tersebut responsif terhadap feedback pengguna serta proaktif dalam menjaga agar aplikasi tetap bisa diandalkan dan sesuai dengan kebutuhan pengguna.

Contoh Aplikasi Investasi Saham

Ada beberapa aplikasi investasi saham yang bisa ditemukan di Google Play Store maupun App Store. Salah satu contohnya adalah IPOT.

IPOT, singkatan dari Indo Premier Online Technology, merupakan aplikasi investasi ciptaan PT Indo Premier Sekuritas yang diluncurkan pada Juni 2020. Menurut informasi yang dirilis di situs indopremier.com, IPOT telah bertransformasi menjadi super aplikasi investasi dengan menyatukan semua jenis platform transaksi dalam satu aplikasi seluler.

Dengan hanya menggunakan satu akun dan satu kali proses pembayaran, pengguna dapat memilih dari beragam opsi aset investasi seperti saham, reksa dana, hingga exchange traded fund (ETF).

Memeriksa portfolio juga menjadi lebih simpel, karena laporan dari setiap transaksi tersimpan dengan rapi dalam aplikasi, mirip dengan fitur mutasi rekening yang ada pada internet banking. Walaupun bukan satu-satunya, IPOT dikenal sebagai aplikasi investasi yang populer di antara para investor.

Syarat pembukaan akunnya juga tidak rumit, kamu hanya perlu menyediakan kartu identitas atau e-KTP dan mengikuti beberapa langkah yang diperlukan untuk mendaftar di aplikasi IPOT. Biasanya kamu akan diminta untuk menyerahkan data pribadi, selfie dengan KTP, dan beberapa tahap yang mudah. Tinggal ikuti saja petunjuknya, dan penuhi semua syaratnya, yang kesemuanya bisa dilakukan secara online. Kamu tak perlu mengirim dokumen fisik atau harus menandatangani berbagai formulir.

Nah, itu dia beberapa tip memilih aplikasi investasi saham online yang sesuai untuk pemula, berikut contohnya. Untuk diingat, bahwa penyebutan merek di atas hanya sebagai informasi, dan bukan merupakan rekomendasi ya. Selalu lakukan due diligence, dengan meriset sesuai kondisi dan kebutuhan kamu.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Tanya Jawab tentang Pasar Modal #2: Ketika Krisis Pasar Datang

Saat krisis datang, yang kemudian membuat pasar modal menjadi bergejolak, umumnya akan membuat panik sebagian investor, terutama yang masih pemula. Sebelumnya, kita pernah bahas beberapa tanya jawab tentang pasar modal yang paling sering muncul di Google. Kali ini, kita akan masuk lebih dalam ke pasar modal, dan mengulik apa yang bisa kita lakukan saat krisis pasar terjadi.

Well, kita tak mengharapkannya untuk terjadi sih. Namun, yang namanya risiko kan akan selalu ada sepaket dengan keuntungan investasi? Nah, krisis pasar merupakan salah satu risiko yang bisa terjadi tersebut.

So, shall we?

Tanya Jawab tentang Pasar Modal: Apa yang Harus Dilakukan saat Pasar Bergejolak?

1. Apa saja yang bisa menyebabkan ketidakstabilan harga di pasar saham?

Ketidakstabilan harga di pasar saham bisa disebabkan oleh banyak faktor. Bisa jadi karena berita ekonomi; laporan tentang pertumbuhan ekonomi, inflasi, atau tingkat pengangguran bisa bikin pasar saham bereaksi. Dari pihak perusahaan penerbit saham, kalau ada pengumuman akan aksi yang tak terduga, baik positif maupun negatif, dapat menggerakkan harga saham perusahaan yang bersangkutan.

Faktor politik juga memainkan peran kritis. Seperti misalnya, jelang pemilu seperti sekarang. Di tingkat global, kalau terjadi krisis di satu negara juga bisa berdampak pada pasar saham di seluruh dunia. Misalnya ketika Rusia mulai berperang melawan Ukraina.

Bencana alam, lalu misalnya ada masalah pada perusahaan—seperti ketika Twitter gonjang-ganjing karena Elon Musk bertingkah yang berdampak pada harga saham Twitter di bursa saham AS.

Jadi, intinya, pasar saham adalah refleksi dari beragam faktor yang saling berinteraksi, dan volatilitas adalah bagian tak terhindarkan dari dinamika tersebut.

2. Apa strategi diversifikasi aset yang paling efektif selama pasar bergejolak?

Diversifikasi aset memang merupakan kunci utama untuk melindungi portofolio investasi. Bukan hanya sekadar memiliki berbagai jenis saham.

Pertama-tama, diversifikasi antar kelas aset penting untuk dipertimbangkan. Misalnya membagi antara saham, obligasi, hingga properti dan mata uang asing, kalau perlu. Dengan demikian, misalnya nih, pasar saham sedang tertekan, maka obligasi pemerintah bisa lebih stabil atau bahkan positif.

Diversifikasi sektoral juga dapat membantu. Sebagai contoh, saat sektor teknologi menghadapi tekanan, sektor kesehatan atau utilitas bisa jadi tetap stabil.

3. Bagaimana cara menentukan alokasi aset yang sesuai untuk profil risiko?

Pertama, identifikasi dulu profil risikomu, apakah kamu konservatif, moderat, atau agresif? Coba cek dengan menggunakan kuesioner atau alat online yang bisa kamu cari di internet, untuk mengukur seberapa nyaman kamu dengan fluktuasi investasi jangka pendek.

Biasanya banyak ditemukan di web-web investasi atau asuransi. Dengan begini, kamu akan tahu apa kamu termasuk profil risiko konservatif, moderat, atau agresif.

Jangka waktu juga akan memengaruhi pemilihan instrumen yang sesuai. Misalnya, jika kamu ingin berinvestasi di pasar saham sebagai dana pensiun, sementara kamu sekarang berada di usia 20-an tahun, maka kamu punya jangka waktu sekitar 30 tahun untuk beirnvestasi. Dengan jangka waktu sepanjang ini, kamu mungkin bisa menoleransi alokasi saham yang lebih tinggi dibandingkan dengan instrumen konservatif yang cocok untuk jangka pendek.

Untuk profil risiko konservatif, kamu bisa mengalokasikan sebagian besar aset instrumen rendah risiko, seperti reksa dana atau obligasi pemerintah. Untuk profil moderat, kamu bisa alokasikan antara obligasi dan saham secara seimbang. Sementara untuk profil agresif, alokasi bisa didominasi oleh saham.

4. Apakah ada sektor atau industri yang cenderung tahan terhadap volatilitas atau krisis ekonomi?

Ada dong! Beberapa sektor atau industri yang secara tradisional dianggap lebih tahan terhadap volatilitas atau krisis ekonomi. Sering kali, sektor ini disebut sebagai sektor defensif atau non-siklikal. Beberapa contohnya adalah:

- Sektor kesehatan, yang akan selalu diperlukan, mulai dari perawatan medis, obat-obatan, dan produk kesehatan lainnya, tidak peduli bagaimana kondisi ekonomi.

- Sektor utilitas, yaitu sektor-sektor yang bergerak pada kebutuhan dasar, seperti air, listrik, dan gas. Produk ini akan tetap dibutuhkan konsumen, bahkan saat ekonomi melambat.

- Sektor consumer goods, yang mencakup perusahaan yang menjual barang kebutuhan sehari-hari, seperti makanan, minuman, dan produk rumah tangga lainnya. Karena barang-barang ini selalu dibutuhkan, permintaannya cenderung kurang sensitif terhadap fluktuasi ekonomi.

Meski demikian, tetap ingat ya, bahwa tidak ada investasi yang sepenuhnya bebas risiko. Kinerja masa lalu tidak selalu menjamin kinerja masa depan, dan keadaan tertentu bisa menyebabkan sektor-sektor ini berperilaku berbeda dari ekspektasi.

5. Bagaimana cara menilai dampak volatilitas pada investasi jangka panjang saya?

Menilai dampak volatilitas pada investasi jangka panjang bisa dianalogikan seperti mengendarai mobil di jalan berliku dengan kondisi cuaca yang berubah-ubah. Kadang matahari bersinar terang, kadang mendung, dan kadang hujan lebat. Volatilitas di pasar investasi mirip dengan cuaca yang tak menentu tersebut.

Lalu, harus gimana nih?

Sebelum khawatir dengan hujan (volatilitas), ingatlah tujuan perjalananmu. Jika kamu berinvestasi untuk pensiun yang masih 30 tahun lagi, hujan sekarang tidak seharusnya mengganggumu terlalu banyak, asalkan kamu tetap berada di jalur yang benar.

Melihat sejarah, pasar saham telah meningkat nilainya seiring waktu meskipun ada periode volatilitas. Dengan kata lain, meskipun cuaca bisa buruk hari ini, matahari biasanya akan bersinar kembali.

Yang penting ingat, jangan taruh taruh semua telur dalam satu keranjang. Dengan memiliki investasi di berbagai kelas aset dan sektor, kamu dapat mengurangi dampak buruk jika salah satu area mengalami kesulitan. Ibaratnya seperti memiliki payung, jas hujan, dan kaca mata hitam di mobil, kamu siap menghadapi cuaca apa pun.

Volatilitas adalah bagian dari investasi. Fokus pada tujuan jangka panjang dan jangan terlalu khawatir dengan fluktuasi jangka pendek. Seperti perjalanan jauh, yang penting adalah kamu tiba di tujuan dengan selamat, bukan bagaimana cuacanya di tengah jalan.

6. Seberapa seringkah kita harus meninjau dan menyesuaikan portofolio selama periode ketidakstabilan?

Selama periode ketidakstabilan, keinginan untuk terus-menerus memeriksa dan menyesuaikan portofolio mungkin akan meningkat. Namun, frekuensi tinjauan yang berlebihan bisa mengarah pada keputusan impulsif dan emosional yang tidak optimal.

Sebenarnya, ketika dalam kondisi pasar yang tidak stabil, meninjau portofolio setiap kuartal atau setidaknya setengah tahunan sudah cukup bagi kebanyakan investor. Dengan begini, ada kesempatan bagimu untuk menilai kinerja aset dan memastikannya masih sejalan dengan tujuan.

Salah satu alasan utama mengapa perlu untuk meninjau portofolio adalah agar kamu bisa melakukan rebalancing. Jika satu kelas aset tumbuh lebih cepat daripada yang lain, bisa jadi akan muncul ketidakseimbangan, yang akhirnya bisa memengaruhi nilai keseluruhan. Bisa jadi juga, menjadi enggak sesuai lagi dengan profil risikomu.

Jadi, dengan rebalancing, kamu bisa menjual aset yang telah tumbuh dan membeli yang telah menurun, membantumu untuk bisa membeli saat rendah dan menjual saat tinggi.

7. Bagaimana menghindari kepanikan saat investasi di pasar modal?

Menghadapi ketidakstabilan pasar bisa menimbulkan kecemasan bagi banyak investor. Namun, ada langkah-langkah yang dapat diambil untuk menghindari kepanikan dan tetap mempertahankan ketenangan pikiran.

Fokus pada Tujuan Jangka Panjang

Ingatlah bahwa investasi kamu adalah untuk tujuan jangka panjang, seperti pensiun, bukan untuk keuntungan jangka pendek. Pasar mungkin turun sekarang, tetapi sejarah menunjukkan bahwa pasar juga cenderung pulih seiring waktu.

Hindari Memeriksa Portofolio Terlalu Sering

Meskipun mungkin sulit, coba hindari kebiasaan memeriksa portofoliomu setiap hari. Melihat fluktuasi harian dapat meningkatkan kecemasanmu.

Edukasi Diri dan Cari Informasi

Coba pahami alasan di balik ketidakstabilan pasar. Kadang-kadang, menyadari bahwa penurunan pasar adalah respons normal terhadap berita atau peristiwa tertentu bisa membantu meredakan kecemasan.

Rebalancing

Pertimbangkan untuk rebalancing portofoliomu jika alokasi aset berubah secara signifikan karena fluktuasi pasar. Bisa jadi, ini adalah kesempatan untuk membeli aset yang ‘murah’ dan menjual yang ‘mahal’.

Tahan Diri dari Keputusan Impulsif

Jangan membuat keputusan berdasarkan reaksi emosional terhadap berita atau rumor. Ambil waktu untuk mempertimbangkan informasi dan konsultasikan dengan sumber tepercaya sebelum mengambil tindakan.

Dengan menjaga perspektif jangka panjang, tetap edukatif, dan mendekati keputusan dengan cara yang dipikirkan dengan baik, kamu akan lebih siap untuk menghadapi ketidakstabilan pasar dengan tenang dan rasional.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Pasar Saham: Pengertian, Instrumen, dan Manfaatnya

Kamu tertarik untuk terjun ke dunia investasi, terutama ke pasar saham? Jika iya, maka kamu sebaiknya enggak melewatkan untuk belajar seluk-beluknya dulu ygy.

Dalam dunia investasi, kamu akan sering menjumpai istilah pasar saham dan pasar modal. Kedua istilah ini memang cukup mirip, sehingga tidak heran jika banyak masyarakat yang kesulitan dalam memahaminya.

Pasar modal merupakan sebuah pasar untuk transaksi jual beli instrumen keuangan, seperti surat utang atau obligasi, saham, reksa dana, dan instrument devariatif lainnya. Berbeda dengan pasar modal, pasar saham hanya digunakan untuk transaksi saham dan turunannya.

Lantas bagaimana dengan pengertian, instrumen, serta manfaat dari salah satu jenis pasar ini? Yuk, simak ulasannya dengan membaca artikel ini hingga usai.

Apa yang Dimaksud dengan Pasar Saham?

Pasar saham adalah tempat untuk melakukan transaksi jual beli saham. Saham merupakan tanda penyertaan modal seseorang atau badan usaha dalam suatu perusahaan atau perseroan terbatas.

Di Indonesia, pasar saham dikelola oleh Bursa Efek Indonesia atau dikenal dengan BEI. Sementara itu, yang berperan sebagai penjual adalah perusahaan sekuritas, dan pembelinya adalah investor.

Terdapat beberapa jenis pasar saham di Indonesia, yakni pasar regular, pasar tunai, pasar negosiasi. Pasar reguler merupakan jenis pasar yang transaksinya dilakukan dengan tawar menawar secara lelang berkesinambungan. Transaksi yang terjadi ini difinalisasi pada T+3, atau pada hari bursa ketiga.

Pasar tunai merupakan jenis pasar saham yang perdagangan sahamnya dilakukan berdasarkan proses tawar menawar secara lelang berkesinambungan dan dilakukan dengan lebih cepat, yaitu pada hari yang sama dengan transaksi bursa. Sementara itu, pasar negosiasi adalah sebuah jenis pasar yang transaksinya dilakukan secara pribadi, tidak melalui JATS (Jakarta Automated Trading System).

Ragam Instrumen Pasar Saham

Setelah mengetahui apa itu pasar saham, sebelum berinvestasi, kamu juga perlu memahami beragam jenis saham. Berikut beberapa jenis saham yang perlu kamu tahu.

1. Bearer Stock

Saham ini juga dikenal sebagai saham atas unjuk, yaitu saham yang nama pemiliknya tidak tertulis pada saham. Dengan demikian, saham ini cukup mudah untuk dialihkan ke pihak lain.

2. Registered Stock

Saham atas nama ini merupakan jenis saham yang nama pemiliknya tertulis di dalam sahamnya. Jenis saham ini lebih sulit untuk dialihkan, karena diperlukan sejumlah prosedur tertentu.

3. Blue chip stock

Blue chip stock adalah jenis saham unggulan yang berasal dari perusahaan dengan reputasi tinggi, memiliki pendapatan stabil, konsisten membayar deviden, serta sebagai leader di sektor industri sejenis.

4. Growth Stock Well Known

Saham yang juga disebut sebagai saham pertumbuhan ini berasal dari emiten yang memiliki pertumbuhan pendapatan yang tinggi dan menjadi leader dari industri sejenis yang bereputasi tinggi.

5. Counter Cyclical Stock

Saham siklikal adalah saham yang tidak terpengaruh kondisi ekonomi makro maupun situasi bisnis pada umumnya.

6. Speculative Stock

Saham spekulatif ini merupakan saham perusahaan yang kurang konsisten dalam memperoleh penghasilan yang tinggi di masa yang akan datang.

Dalam transaksi jual beli saham, anggota bursa efek dapat memasukkan penawaran jual atau permintaan beli pada sesi pra pembukaan yang dilakukan pukul 08.45 – 08.55, kemudian dilanjutkan oleh JATS yang mulai melakukan proses pembentukan harga saham pembukaan.

Setelah itu, sesi pra penutupan dilakukan pada pukul 15.00 -15.05. Last session, anggota bursa efek hanya dapat memasukkan penawaran jual atau permintaan beli pada harga penutupan yang dilakukan pada pukul 15.05 -15.15.

Manfaat Pasar Saham bagi Emiten maupun Investor

Hadirnya pasar saham dalam dunia investasi memberikan manfaat yang cukup beragam, baik bagi emiten maupun investor. Apa saja manfaat pasar saham bagi emiten dan investor?

Manfaat pasar saham bagi emiten:

- Emiten dapat menghimpun dana dengan jumlah yang besar

- Meminimalkan ketergantungan emiten kepada bank

- Mendorong laju pembangunan emiten

- Solvabilitas tinggi dapat memperbaiki citra perusahaan

Manfaat pasar saham bagi investor:

- Memperoleh dividen

- Sebagai sarana mencapai kebebasan finansial

- Menghimpun dana untuk mempersiapkan hari tua

- Belajar investasi di level risiko yang lebih menantang

Nah, demikianlah ulasan terkait serba-serbi pasar saham mulai dari pengertian, instrumen, hingga manfaatnya bagi emiten maupun investor. Setelah membaca ulasan di atas, apakah kamu tertarik untuk terjun ke dunia pasar saham?

Di Indonesia, transaksi jual beli saham dilakukan dengan menggunakan fasilitas JATS NEXT-G melalui Bursa Efek Indonesia. Pada dasarnya, anggota Bursa Efek Indonesia akan bertanggungjawab terhadap seluruh transaksi yang dilakukan oleh bursa.

Jangan lupa untuk selalu lakukan analisis dan selalu berpegang pada #TujuanLoApa. Pasalnya, instrumen investasi pasar saham termasuk berisiko tinggi, sehingga kamu perlu memiliki manajemen risiko yang baik. Dengan demikian, peluang kerugian bisa ditekan, sementara peluang perkembangan aset investasi menjadi optimal.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Buyback Saham, Apa sih Artinya?

Kamu mungkin sering membaca berita bahwa beberapa perusahaan yang sudah melantai di Bursa Efek Indonesia hendak melakukan aksi korporasi yang disebut dengan buyback saham. Sering baca, tapi mungkin masih bingung akan artinya. Betul, begitu?

Well, meski kamu bukan trader aktif, kamu perlu tahu juga beberapa istilah penting yang sering digunakan di pasar modal. Supaya apa? Ya, agar kemudian kamu tahu, apa pengaruhnya pada portofoliomu. Apalagi kalau ada kaitannya dengan saham yang sudah kamu koleksi. Ya, wajib banget buat paham seluk-beluknya, meskipun belum bisa terlalu mendetail.

So, kalau kamu pernah mendengar istilah buyback saham, kamu harus baca artikel ini sampai selesai supaya tahu, apa artinya dan apa pengaruhnya.

Apa itu Buyback Saham?

Buyback saham diartikan sebagai proses pembelian kembali saham yang berada di tangan investor, oleh perusahaan atau emiten itu sendiri yang merupakan penerbit sahamnya. Sederhananya, perusahaan penerbit saham membeli kembali saham yang sudah beredar.

Umumnya, buyback saham ini dilakukan untuk berbagai tujuan. Di antaranya mencegah penurunan harga yang terlalu dalam, dijual kembali ke karyawan atau diberikan sebagai reward pada karyawan, menaikkan laba bersih per saham, sampai bertujuan mengurangi jumlah pemegang saham perusahaan untuk mengurangi dividen yang dibagikan pada pemegang saham.

Mekanisme Buyback Saham

Setidaknya ada dua mekanisme dalam melakukan buyback saham, yaitu:

1. Tender Offer

Perusahaan memberikan penawaran pada para pemegang saham jika perusahaan akan membeli saham investor dengan kisaran harga tertentu.

Kisaran harganya biasanya ditentukan oleh perusahaan, keuntungannya bagi investor yaitu harga yang ditentukan perusahaan biasanya memiliki harga di atas pasaran. Bagi pemegang saham yang tertarik untuk menjual saham kembali pada emiten, bisa melakukannya melalui perusahaan sekuritas.

2. Pembelian Secara Reguler di Saham Terbuka

Perusahaan membeli saham di pasar reguler sesuai dengan harga yang berlaku di pasar. Namun pengumuman tentang adanya buyback ini sering kali membuat harga melonjak karena sentimen peningkatan permintaan di saham tersebut.

So, ya, kalau mau menjual, kamu juga bisa menjualnya melalui akun investasi saham seperti yang biasanya kamu lakukan.

Keuntungan Buyback Saham

Bagi perusahaan, buyback saham mampu menghemat pembayaran dividen, karena dengan berkurangnya saham yang beredar di masyarakat, emiten akan membayarkan dividen lebih rendah.

Selain itu, aksi ini juga dilakukan sebagai salah satu cara dalam menggagalkan upaya dari pengambilalihan oleh pihak lain. Maksudnya gimana? Beberapa perusahaan pernah melakukan buyback saham hanya karena memiliki cadangan kas yang berlebih dan tidak mau jika ada pihak lain yang membeli sahamnya secara besar-besaran.

Keuntungan buyback saham bukan hanya dirasakan oleh perusahaan saja, tapi juga bagi pihak investor. Beberapa di antaranya, yaitu:

1. Mendapatkan saham gratis bagi investor karyawan

Beberapa emiten melakukan buyback untuk karyawannya sendiri, seperti yang dilakukan oleh INDF dan BBCA. Pemberian saham ini biasanya disebut dengan program ESOP (Employee Stock Option Program). Program ESOP ini sering menjadi bentuk benefit bagi karyawan yang bertindak sekaligus investor bagi perusahaan tempatnya bekerja.

Saham ESOP bisa dijual kembali oleh karyawan ketika harganya sedang naik. Saham ESOP ini diberikan secara gratis untuk mengikat karyawan agar loyal dan lebih giat lagi bekerja di perusahaan.

2. Meningkatkan harga saham

Buyback saham juga kerap kali dilakukan untuk meningkatkan harga saham. Hal ini ada kaitannya dengan EPS atau laba per saham yang bisa membesar saat harganya naik.

Perhitungan laba per saham ini didapat dari membagi laba bersih dengan jumlah saham yang beredar. Jika jumlah saham yang telah beredar berkurang karena ada aksi buyback, maka EPS ini akan terlihat membesar. Akan tetapi, jika dilakukan dalam rangka pemberian insentif pada karyawan maka EPS tidak akan terpengaruh juga sih.

3. Meredam kepanikan pasar

Masih ingat dengan kejadian saat IHSG terjun bebas ketika di tengah pandemi? Kala itu, sejumlah emiten melakukan buyback saham untuk meredam kepanikan pasar. Akhirnya aksi ini memang benar mampu memberikan sinyal positif pada pasar, yang secara eksplisit menunjukkan bahwa keadaan emiten-emiten ini sebenarnya masih baik-baik saja.

Buyback saham berhasil meredam kepanikan pasar dan pasar modal pun secara keseluruhan memulih.

Contoh Buyback Saham

Supaya lebih jelas, coba yuk, kita lihat sebuah contoh proses buyback saham.

Perusahaan PT ASDF Tbk. melakukan initial public offering alias IPO sebanyak 1000 lembar saham untuk dibeli oleh investor di bursa saham. Ternyata ada pihak—sebut saja, ZXCV—yang membeli langsung sejumlah 200 lembar. Artinya 200 dari 1000 lembar saham (20%) dimiliki oleh ZXCV.

Selang beberapa waktu, ASDF hendak melakukan buyback terhadap 200 lembar saham yang dimiliki oleh ZXCV.

Nah, ketika 200 lembar saham sudah diambil kembali, sementara 800 lembar sisanya masih beredar di tangan pemilik masing-masing, maka perusahaan ASDF memiliki persentase kepemilikan saham sebesar 25%, yaitu 200 lembar dari 800 lembar saham yang beredar.

Sampai di sini cukup jelas kan? Semoga lain kali kamu menjumpai istilah buyback saham, kamu enggak bingung lagi ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Apa Itu Saham LQ45? Yuk, Kenalan!

Kalau kamu sudah berinvestasi saham, barangkali kamu sudah sering mendengar tentang indeks saham LQ45. Indeks saham ini adalah daftar saham yang biasanya paling banyak direkomendasikan untuk dibeli oleh investor pemula.

Mengapa begitu ya? Nah, sekalian saja kita berkenalan yuk! Bisa menambah pengetahuan, plus siapa tahu bisa jadi bahan pertimbangan juga nanti kalau ingin menambah koleksi portofolio.

Apa Itu Indeks Saham LQ45?

Indeks saham adalah daftar saham yang dikelompokkan berdasarkan kategori tertentu, yang bisa menjadi alat pengukur nilai pada pasar saham. Ada beberapa jenis indeks saham terdapat di Bursa Efek Indonesia, seperti Indeks Harga Saham Gabungan (IHSG), IDX30, JII, IDX80, Sri Kehati, dan sebagainya. Termasuk di dalamnya ada indeks saham LQ45.

Masing-masing dikelompokkan dalam kategori tertentu, LQ45 merupakan indeks saham dari kumpulan 45 emiten yang memiliki likuiditas tinggi, kapitalisasi pasar besar, dan fundamental perusahaan yang baik. Indeks saham LQ45 ini diperbarui setiap 6 bulan, dengan ada yang keluar dan masuk ke dalam daftar sesuai ketentuan dan riset tim BEI.

Bagaimana sebuah emiten bisa masuk ke dalam indeks saham LQ45? Berikut kriterianya:

- Termasuk 60 perusahaan kapitalisasi tertinggi 12 bulan terakhir

- Menjadi salah satu dari 60 perusahaan dengan nilai transaksi tertinggi 12 bulan terakhir

- Tercatat di Bursa Efek Indonesia minimal 3 bulan

- Memiliki kondisi keuangan, prospek, dan nilai transaksi yang sangat baik.

Indeks saham LQ45 menjadi pelengkap dari Indeks Harga Saham Gabungan, atau IHSG, terutama untuk membantu investor, baik yang mandiri maupun melalui manajer investasi, untuk screening saham dan memantau pergerakan harga saham yang aktif diperjualbelikan. Dengan demikian, pengambilan keputusan tentang saham mana yang berpotensi memberikan keuntungan dan bisa melayani kebutuhan investor menjadi lebih mudah.

Samakah Saham LQ45 dengan Saham Blue Chip?

Nah, kalau kamu sudah berinvestasi saham, barangkali kamu juga sudah sering mendengar istilah ‘saham blue chip’, ya kan? Apakah LQ45 sama dengan saham blue chip?

Mungkin banyak yang bilang, sama. Karena sama-sama merupakan saham dengan fundamental bagus. Padahal keduanya berbeda. Saham blue chip tidak pernah secara resmi diterbitkan oleh Bursa Efek Indonesia. Istilah ‘blue chip’ adalah jargon yang biasa ada di lingkup investor. Sedangkan indeks saham LQ45 adalah indeks harga saham resmi yang dikeluarkan oleh Bursa Efek Indonesia.

Saham LQ45 belum tentu masuk sebagai saham blue chip, sementara kebanyakan saham blue chip ada dalam indeks saham LQ45. Saham blue chip seluruhnya merupakan market leader, sementara tidak selalu dengan saham yang ada dalam indeks LQ45.

Indeks saham LQ45 difokuskan pada saham-saham dengan likuiditas tinggi, artinya transaksinya cepat dan tinggi di bursa saham. Sementara, saham blue chip lebih difokuskan pada fundamental perusahaan. Dengan kedua kriteria tersebut, bisa dilogika, bahwa saham LQ45 bisa berganti daftarnya dengan cepat, yaitu 6 bulan sekali. Sementara untuk saham blue chip biasanya lebih stabil. Untuk bisa masuk ke deretan saham blue chip, emiten juga harus membutkikan untuk mampu mempertahankan keuntungan stabil dalam jangka waktu yang lama.

Daftar Saham di Indeks LQ45 Terbaru

Nah, seperti yang sudah disebutkan di atas, bahwa indeks saham LQ45 diperbarui setiap 6 bulan sekali. Pas banget, ketika artikel ini ditulis, Bursa Efek Indonesia baru saja mengupdate indeks saham LQ45 yang paling baru, yang berlaku sejak Agustus 2022 hingga Januari 2023.

Dalam indeks saham terbarunya, ada 3 saham yang harus keluar dari daftar, yaitu saham GGRM milik Gudang Garam Tbk., PTPP milik PP (Persero) Tbk., dan TKIM milik Pabrik Kertas Tjiwi Kimia Tbk.

Ada yang keluar, berarti ada yang masuk dong ya? Betul sekali, emiten baru yang masuk dalam indeks saham LQ45 adalah ARTO milik Bank Jago, INDY milik Indika Energy Tbk., dan BRIS milik Bank Syariah Indonesia Tbk.

Berikut 45 saham yang terdaftar di Indeks LQ45 terbaru mulai dari Agustus 2022 – Januari 2023 secara lengkap:

ADRO Adaro Energy Indonesia Tbk.

AMRT Sumber Alfaria Trijaya Tbk.

ANTM Aneka Tambang Tbk.

ARTO Bank Jago Tbk.

ASII Astra International Tbk.

BBCA Bank Central Asia Tbk.

BBNI Bank Negara Indonesia (Persero) Tbk.

BBRI Bank Rakyat Indonesia (Persero) Tbk.

BBTN Bank Tabungan Negara (Persero) Tbk.

BFIN BFI Finance Indonesia Tbk.

BMRI Bank Mandiri (Persero) Tbk.

BRIS Bank Syariah Indonesia Tbk.

BRPT Barito Pacific Tbk.

BUKA Bukalapak.com Tbk.

CPIN Charoen Pokphand Indonesia Tbk

EMTK Elang Mahkota Teknologi Tbk.

ERAA Erajaya Swasembada Tbk.

EXCL XL Axiata Tbk.

GOTO GoTo Gojek Tokopedia Tbk.

HMSP H.M. Sampoerna Tbk.

HRUM Harum Energy Tbk.

ICBP Indofood CBP Sukses Makmur Tbk.

INCO Vale Indonesia Tbk.

INDF Indofood Sukses Makmur Tbk.

INDY Indika Energy Tbk.

INKP Indah Kiat Pulp & Paper Tbk.

INTP Indocement Tunggal Prakarsa Tbk.

ITMG Indo Tambangraya Megah Tbk.

JPFA Japfa Comfeed Indonesia Tbk.

KLBF Kalbe Farma Tbk.

MDKA Merdeka Copper Gold Tbk.

MEDC Medco Energi Internasional Tbk.

MIKA Mitra Keluarga Karyasehat Tbk.

MNCN Media Nusantara Citra Tbk.

PGAS Perusahaan Gas Negara Tbk.

PTBA Bukit Asam Tbk.

SMGR Semen Indonesia (Persero) Tbk.

TBIG Tower Bersama Infrastructure Tbk.

TINS Timah Tbk.

TLKM Telkom Indonesia (Persero) Tbk.

TOWR Sarana Menara Nusantara Tbk.

TPIA Chandra Asri Petrochemical Tbk.

UNTR United Tractors Tbk.

UNVR Unilever Indonesia Tbk.

WIKA Wijaya Karya (Persero) Tbk.

Nah, sudah mengenal apa itu indeks saham LQ45 kan?

Sudah siap berinvestasikah sekarang? Eits, sebelum benar-benar investasi saham, pastinya kamu perlu belajar pengelolaan keuangan dulu ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Main Saham: 5 Hal Ini Bisa Membuatmu Rugi Terus

Investasi adalah salah satu cara untuk kita bisa mencapai tujuan finansial. Saham, salah satunya, kerap menjadi salah satu instrumen pilihannya. Tapi, kalau tidak hati-hati, main saham bisa membuat kita justru rugi, sehingga tujuan keuangan menjadi batal tercapai.

Pasalnya, instrumen seperti saham adalah instrumen dengan karakteristik high risk, high return. Artinya, saham memang memiliki risiko tinggi, tetapi sepadan juga dengan hasilnya. Risiko yang tinggi dari saham terutama datang dari fluktuasi harganya yang bisa naik atau turun hanya dalam beberapa jam.

Namun sebenarnya, jika jendela waktu investasi saham kita tarik melebar, instrumen ini memiliki pertumbuhan yang eksponensial dari waktu ke waktu. Terutama saham-saham perusahaan besar yang sudah melantai di Bursa Efek Indonesia, yang sudah mapan dengan keuangan yang stabil. Karena itu, saham selalu direkomendasikan untuk dimanfaatkan sebagai instrumen jangka panjang.

So, yeah, saham bagi pemula bisa membuat rugi. Bisa jadi karena memang kondisi pasar lagi mengalami sentimen negatif, seperti saat artikel ini ditulis ketika bank sentral Amerika Serikat menaikkan suku bunga acuan ke 0.75%. Bisa jadi juga kita rugi karena melakukan beberapa kesalahan dalam main saham.

Kesalahan seperti apa saja yang bisa membuat kita rugi saat main saham? Yuk, kita lihat satu per satu.

Main Saham Pemula Bisa Membuatmu Rugi, Jika Ada 5 Hal Ini

1. Memilih saham yang tidak potensial

Terkadang, orang memilih saham hanya dengan melihat harganya saja. Ini sebenarnya wajar, karena kita akan selalu cenderung memilih yang murah, termasuk dalam cara trading saham. Entah karena modal kecil, atau berharap dari yang murah, nanti bisa mengambil keuntungan yang besar.

Hal ini sebenarnya wajar, termasuk saat kita main saham. Memang seharusnyalah kita membeli saham yang murah, untuk kemudian menjualnya di harga tinggi. Tapi, sayangnya, main saham online tidak hanya soal mahal dan murah. Pasalnya, tidak semua saham murah berpotensi naik harganya di masa depan. Bahkan ada banyak sekali saham murah, yang justru semakin terpuruk harganya seiring waktu.

2. Hanya ikut-ikutan

Belakangan, orang memang semakin mengenal investasi. Beberapa instrumen dilirik, karena dikatakan dapat memberikan keuntungan yang besar. Termasuk saham.

Sayangnya kemudian, banyak orang ikut-ikutan main saham, tetapi tidak diiringi dengan ilmu dan pemahaman yang cukup. Mereka hanya memburu rekomendasi saham dari orang lain yang dianggap “pakar”, hanya karena punya follower bejibun. Padahal, soal pemilihan instrumen—termasuk memilih saham—seharusnya disesuaikan dengan kondisi dan tujuan keuangan masing-masing.

3. Tergiur transaksi jangka pendek

Cara bermain saham ada yang dikenal dengan istilah short selling, yaitu trading saham jangka pendek. Banyak orang memang terbukti bisa mendulang keuntungan dengan melakukan aktivitas ini. Namun, yang masih juga banyak yang belum diketahui, bahwa untuk melakukan short selling dengan sukses, seseorang harus memiliki ketajaman analisis yang mumpuni.

Dan, hal ini tidak begitu saja bisa dilakukan. Butuh waktu yang cukup lama untuk bisa menguasai hal ini, dan jam terbang yang tinggi.

Untuk mendapatkan keuntungan yang optimal, saham dapat memberikan hasil positif jika dimanfaatkan untuk instrumen investasi jangka panjang, di atas 5 tahun. Transaksi jangka pendek, atau short selling, akan sangat menguras waktu. Kecuali jika kita memang berprofesi utama sebagai seorang trader.

4. Tidak didiversifikasi

Akan sangat riskan bagi seorang investor kalau hanya terpaku pada satu saham, atau satu instrumen saja. Risiko kerugian akan meningkat.

Mengapa bisa begitu? Karena sekali nilai instrumen satu-satunya itu jatuh, maka seluruh dana investasi kita juga akan terpengaruh.

Beda halnya jika kita melakukan diversifikasi ke berbagai instrumen, sesuai kebutuhan dan tingkat risiko masing-masing. Untuk main saham pun, seyogyanya kita memiliki beberapa saham dari beberapa sektor yang punya karakteristik berbeda. Hal ini penting, karena nantinya jika salah satu nilai investasi harus turun, kamu masih punya instrumen lain yang berpotensi memberikan pertumbuhan yang positif. Dengan demikian, portofolio kamu masih terselamatkan.

5. Tidak melakukan analisis fundamental

Untuk main saham, terutama saat sedang menimbang keputusan untuk membeli saham, kita seharusnya memahami fundamental perusahaan yang bersangkutan. Hal ini penting untuk dilakukan karena kita harus mengetahui potensi saham yang akan kita pilih; akankah berpotensi memberikan hasil seperti yang kita harapkan dalam jangka waktu tertentu.

Fundamental perusahaan juga penting untuk dipahami, agar kita bisa melakukan manajemen risiko dengan baik, untuk menekan peluang mengalami kerugian.

Memang, tren itu menggoda. Ketika harga saham naik, kita jadi terpicu untuk ikutan beli. Padahal, saat kita mulai beli, harga saham sudah berada di puncak. Karena memang fundamental perusahaan kurang bagus, besoknya harga saham pun anjlok karena banyaknya aksi jual dilakukan oleh investor besar. Kita tinggal gigit jari deh.

Nah, itu dia beberapa hal yang bisa membuat kita terus menerus rugi saat main saham. So, buat kamu yang mau mulai berinvestasi saham, jangan sampai ya melakukan beberapa hal di atas. Akan lebih baik jika kamu belajar dulu memahami karakteristik berbagai instrumen investasi agar kemudian bisa menyesuaikannya dengan kebutuhanmu. Jangan melulu berorientasi pada cuan, tetapi lebih fokuslah pada pencapaian tujuan keuangan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Fluktuasi Harga Saham IHSG: Apa yang Memengaruhinya?

Jika kamu berniat atau sudah berinvestasi di pasar saham, kamu pasti sudah melihat bahwa ada satu hal yang hampir selalu menjadi perhatian para investor dan trader. Ya, harga saham IHSG, dan fluktuasinya. Yah, apalagi belakangan, ketika banyak isu dan rumor ini itu, bikin investasi saham jadi semakin “menarik”.

Fluktuasi harga saham IHSG ini pada praktiknya terus dipantau. Kamu bisa lihat, berbagai media massa dan online—apalagi yang punya kanal ekonomi dan bisnis—harga saham IHSG ini selalu jadi konten yang laris. Belum lagi ditambah influencer-influencer di media sosial juga banyak yang membahas berbagai hal mengenai investasi saham. Lagi-lagi harga saham ina inu yang naik turun juga jadi topik yang selalu ramai komentar.

So, apa sih yang membuat harga saham IHSG ini naik turun? Tapi, apa sih IHSG itu? Nah, yuk, kita bahas satu per satu.

IHSG: Indeks Harga Saham Gabungan

IHSG adalah singkatan dari Indeks Harga Saham Gabungan, yang merupakan salah satu indeks harga saham yang diterbitkan oleh Bursa Efek Indonesia, yang digunakan untuk patokan trader dan investor untuk melihat rata-rata pergerakan saham di hari itu. Di dunia internasional IHSG dikenal juga dengan istilah Indonesia Composite Index, atau IDX Composite.

Singkatnya—dengan bahasa yang lebih sederhana—IHSG merupakan rangkuman dari harga-harga saham yang sudah terdaftar di Bursa Efek Indonesia dan diperdagangkan secara aktif setiap harinya. Jadi, ketika kamu melihat harga saham IHSG diberitakan naik, maka bisa disimpulkan bahwa sebagian besar saham yang ada juga naik harganya, karena IHSG merupakan harga rata-rata seluruh saham tersebut. Sebagian besar ya, bisa jadi tidak seluruhnya.

Dengan demikian, bisa dikatakan juga, bahwa IHSG menjadi gambaran umum kondisi bursa saham di hari yang sama.

Fluktuasi Harga Saham IHSG

Ada beberapa faktor penyebab terjadinya perubahan harga saham setiap harinya. Mulai dari faktor internal hingga eksternal.

Supaya lebih sederhana, mari kita lihat satu per satu faktornya berikut ini.

1. Kebijakan pemerintah

Nah, ini nih salah satu faktor eksternal penyebab harga saham IHSG berfluktuasi. Lah, apa hubungannya kebijakan pemerintah dengan harga saham? Mengapa kebijakan pemerintah bisa memengaruhi harga saham?

Banyak orang yang enggak terlalu peduli untuk mau mendengarkan kebijakan-kebijakan yang sering diumumkan oleh pemerintah. Padahal, hal ini bisa berpengaruh banget loh di pasar modal. Terutama jika kebijakan-kebijakan itu berkaitan dengan utang piutang negara, ekspor dan impor, hingga berbagai hal soal investasi asing. Masih banyak perkara lain yang juga bisa memengaruhi harga saham.

So, jika kamu merupakan salah satu pemegang saham, sudah selayaknya kamu peka terhadap berbagai kondisi negara, dan kebijakan-kebijakan pemerintah yang dikeluarkan. Dengan demikian, kamu bisa menentukan peluang berinvestasi dengan akurat.

Beberapa indikator ekonomi yang harus diperhatikan terkait hal ini di antaranya:

- Tingkat inflasi

- Pergerakan indeks harga konsumen

- Suku bunga acuan dari Bank Indonesia dan dunia

2. Nilai tukar rupiah

Fluktuasi nilai tukar rupiah dengan mata uang asing juga merupakan salah satu faktor eksternal penyebab fluktuasi harga saham IHSG. Apalagi kalau kamu memegang saham dari perusahaan yang memiliki utang piutang dalam kurs mata uang asing. Bisa jadi sangat memengaruhi banget.

Perusahaan yang biasanya terkena imbas dari faktor ini adalah perusahaan yang bergerak dalam ekspor impor. Saat terjadi penurunan aktivitas ekspor maupun impor akibat penurunan nilai tukar rupiah ini, maka penjualan produk akan menurun juga. Hal ini tentu akan memengaruhi pendapatan dan laba perusahaan. Laba yang menurun akan membuat para investor menjadi hilang kepercayaan, sehingga mereka akan menjual sahamnya. Sebagai akibatnya, nilai saham pun turun.

Begitu juga cara kerja sebaliknya, ketika terjadi peningkatan aktivitas ekspor dan impor, yang kemudian akan memengaruhi juga nilai saham.

3. Isu-isu di media massa

Pemberitaan di media juga berpengaruh besar dalam pergerakan harga saham IHSG lantaran bisa membentuk opini masyarakat. Opini tertentu bisa membuat resah investor, atau bisa juga justru membawa euforia. Keduanya akhirnya memengaruhi nilai saham yang diperjualbelikan di lantai bursa.

Keputusan investor yang biasanya dipengaruhi oleh emosi—baik panik atau euforia ini—justru harus jadi hal yang benar-benar diperhatikan, karena bisa sangat memengaruhi harga saham. Kadang, malah pasar jadi termanipulasi; harga saham yang fundamentalnya kurang bagus malah melambung, tetapi tak berlangsung lama langsung terjun bebas. Sering kali terjadi, hal ini membuat banyak investor merugi, sementara beberapa “pemain” sudah kabur dan mendapatkan keuntungan yang sangat besar akibat manipulasinya.

Untuk mengatasi hal ini, ada baiknya kamu menyaring dan melakukan riset setiap kali ada isu yang berpotensial memengaruhi portofolio kamu. Jauhi mengambil keputusan berdasarkan emosi sesaat, selalu lakukan analisis fundamental sebelumnya.

4. Proyeksi di masa depan

Setelah melihat 3 faktor eksternal penyebab fluktuasi harga saham IHSG, kita perlu melihat juga faktor internalnya—yang tak kalah pentingnya. Salah satunya adalah performa perusahaan, dan proyeksi bisnisnya di masa depan.

Kesehatan keuangan perusahaan terkait erat dengan layak tidaknya sahamnya untuk kita miliki. Pasalnya, pastinya kita mau dong punya saham yang akan meningkat terus nilainya, seiring semakin berkembangkan bisnis perusahaan. Ada beberapa hal yang patut diperhatikan dalam kaitannya dengan kesehatan keuangan perusahaan, di antaranya:

- Rasio utang

- Rasio dividen tunai

- Harga saham yang dibandingkan dengan nilai buku (price to book value)

- Rasio pendapatan dibandingkan jumlah saham

Demikian penjelasan mengenai faktor-faktor penyebab fluktuasi harga saham IHSG yang tak boleh luput dari perhatianmu sebagai investor pasar modal.

Gimana? Semoga mudah dipahami ya, penjelasannya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!