Karyawan Terlilit Utang Rentenir Hingga Bikin Kerja Kacau, 5 Langkah Ini Bisa Diambil Perusahaan

Karyawan, para manusia kelas pekerja ini, memang rentan godaan. Sudah biasa jika karyawan terlibat dalam berbagai trik utang-berutang. Apalagi sekarang, makin gampang berutang. Mulai dari utang kartu kredit, utang aplikasi online, hingga yang paling mencekik, utang rentenir.

Pernah dengar cerita. Seorang karyawan yang terjebak utang rentenir di sebuah perusahaan sampai harus berkelit-kelit, ngumpet di toilet kantor, lantaran didatangi debt collector di kantor tempatnya bekerja. Alhasil, rekan-rekan sekerjanya (dan juga atasannya) yang harus menghadapi debt collector yang mengamuk. Sekali mungkin masih bisa diatasi. Tapi, kalau si debt collector sampai meneror semua orang di kantor, bagaimana dong?

Cerita lain lagi. Seorang penulis, punya saudara yang pengin membangun bisnis. Untuk modal usahanya, si saudara ini akhirnya terlibat utang rentenir. Ternyata bisnisnya tak berjalan lancar, sedangkan jumlah utang rentenir terus bergulung-gulung. Alhasil, penerbit buku tempat si penulis menerbitkan buku juga kena getahnya, dihubungi oleh debt collector, bahkan diancam jika sampai menyembunyikan si penulis dan saudaranya dari mereka. Duh.

Wah, bisa sampai sejauh itu ya? Iya.

Karenanya, dari semua jenis utang yang sering dilakukan oleh karyawan, utang rentenir ini sepertinya yang paling mengkhawatirkan.

Jika di suatu perusahaan ada karyawan yang terlibat utang rentenir hingga sulit melepaskan diri, maka pihak perusahaan mau tak mau harus ikut andil membantu si karyawan untuk bisa bebas dari utang. Karena, kalau utang masih terkondisikan, tentu nggak masalah. Tapi, kalau sampai utang rentenir ini meneror si karyawan hingga ia tak bisa produktif bekerja, atau bahkan mengganggu pekerjaan seluruh kantor? Pastinya semua jadi kena efek tak enak.

Lalu, bagaimana caranya membantu karyawan tersebut untuk terbebas dari utang rentenir?

5 Langkah membantu karyawan yang terlilit utang rentenir

1. Duduk bersama dan hitung utang

Yang pertama harus dilakukan adalah ajak si karyawan yang terlibat utang rentenir ini untuk duduk bersama, dan coba ajak untuk menghitung utang yang sudah menjeratnya.

Dari hasil duduk bersama ini, juga mulai dibicarakan kesepakatan jika perusahan membantu, maka bicarakanlah syarat dan ketentuannya.

2. Take over, lalu beri pinjaman lunak

Setelah kesepakatan dicapai, jika memang perusahaan ada dana, bisa melakukan take over utang rentenir yang dilakukan oleh karyawan. Jadi, nantinya karyawan tak perlu lagi membayar utang pada rentenir, tetapi karyawan tetap berkewajiban mengembalikan dana perusahaan. Tentunya berikut bunganya ya.

Namun, perusahaan akan memberikan bunga ringan yang tidak membebani karyawan.

3. Beri kesempatan pada karyawan untuk menambah take home pay

Untuk mempercepat si karyawan melunasi utangnya, perusahaan dapat memberi kesempatan pada yang bersangkutan untuk menambah take home pay-nya. Misalnya menawarkan jam lembur yang lebih panjang, sehingga ada uang lembur lebih juga yang akan diterimanya.

Selain itu, perusahaan juga bisa memberi keleluasaan bagi karyawan untuk punya bisnis sampingan atau side job–yang pastinya tidak mengganggu pekerjaan utamanya ya. Lebih bagus lagi, kalau side job karyawan bisa mensupport kinerja perusahaan.

4. Minta karyawan untuk tak berutang lagi

Saat duduk bersama untuk membahas kesepakatan take over utang rentenir, perusahaan bisa sekaligus meminta karyawan untuk tak berutang lagi pada rentenir.

Kalau perlu, buat perjanjian hitam di atas putih, agar karyawan benar-benar “tobat”. Beri pengertian, bahwa dengan ia terjerat utang rentenir, tak hanya dirinya sendiri yang dirugikan, tetapi juga seluruh kantor.

5. Beri training keuangan yang sesuai

Yang terakhir, berikan training keuangan yang sesuai kebutuhan si karyawan. Dengan training keuangan yang sesuai, diharapkan karyawan akan tahu bagaimana cara mengelola keuangan pribadinya dengan lebih baik. Dengan pengelolaan keuangan pribadi yang lebih baik, pastinya ia akan bebas stres, bebas utang, bahkan bisa mulai mewujudkan tujuan-tujuan hidupnya.

Tak hanya karyawan yang akan merasakan manfaat baik setelah mendapatkan training keuangan ini. Perusahaan sendiri juga akan menerimanya; karyawan akan lebih produktif dalam bekerja karena bebas masalah keuangan dan utang, bahkan bisa menekan sick leave juga lo! Kesehatan karyawan lebih baik, sehingga proses bisnis perusahaan pun juga berjalan lancar.

Yuk, undang QM Financial untuk memberikan program edukasi keuangan. Sila WA ke 0811 1500 688 (NITA). Follow Instagram QM Financial untuk info-info kelas finansial online terbaru.

Pamer Tas 20 Juta atau Barang Mewah Lain, Pastikan Sudah Punya 5 Hal Ini

Jaket 33 juta, ikat pinggang 25 juta, jam tangan 21 juta, sepatu 13 juta, dan tas 20 juta? Boleh saja dipamerin. Iya dong, kan punya sendiri ini. Kalau punya barang mewah, ya bolehlah dipamerin. Nggak semua orang punya kan? Zaman media sosial begini, bebas.

Tapi awas, pamernya jangan kelewatan, apalagi sampai bilang yang enggak bisa beli tas 20 juta itu orang miskin. Mana tahu, orang-orang yang dibilang miskin ternyata malah seorang “pemilik” perusahaan-perusahaan kelas kakap yang punya nilai likuiditas tinggi di Bursa Efek Indonesia?

Yes, kita semua juga boleh pamer barang mewah apa pun yang kita punya, asalkan sudah punya juga beberapa hal berikut ini.

5 Hal yang harus dipastikan dulu sebelum pamer barang mewah di media sosial

1. Utang lunas

Sudah tahu kan, kalau ada 2 jenis utang? Yes, utang produktif dan utang konsumtif. Utang produktif terjadi kalau kita berutang untuk barang atau sesuatu yang di kemudian hari akan menghasilkan uang lagi untuk kita. Utang konsumtif adalah utang yang kita lakukan demi membeli sesuatu yang tidak akan menghasilkan uang kembali, malahan justru menurun nilainya. Termasuk barang mewah nih, biasanya.

So, mau pamer tas 20 juta? Ya, nggak masalah. Pastikan saja tas 20 juta itu bukan tas yang dibeli dengan utang kartu kredit, yang dibayarnya dengan minimum payment, dan sampai bertahun-tahun nggak lunas juga.

2. Rajin berinvestasi

So, mau pamer punya tas 20 juta? Boleh, boleh. Tapi, pastikan juga rajin berinvestasi dan perbarui portfolionya.

Belum tahu saham apa saja yang oke? Tenang, kita bisa kok belajar, mulai dari berkenalan dulu, lalu belajar menganalisis, dan akhirnya coba simulasi. Kalau sudah oke, baru deh beli saham. Pastinya kita sudah bisa punya bekal pengetahuan, saham mana saja yang sekiranya bisa mendatangkan keuntungan.

Untuk belajar step by step, kita bisa belajar dari ahlinya langsung, yaitu The Indonesia Capital Market Institute atau TICMI. Ada lo kelasnya di setiap Senin, silakan cek di jadwal kelas finansial online ya.

3. Punya properti

Meski usia masih muda (mungkin juga masih tinggal dengan orang tua), sebisa mungkin deh sudah (mulai) punya properti. Terutama buat yang termasuk generasi millenial dan gen Z nih, lantaran gaya hidup mereka ini disinyalir sudah tinggi sejak lahir.

Ya, kayak pergi ke sekolah aja outfitnya sampai 100 juta, contohnya. Uang 100 juta bisa banget untuk DP KPR ya kan?

Mungkin rumah orang tua memang besar, cukup bisa menampung sampai belasan orang, pun nanti jika masing-masing sudah menikah dan punya anak. Tetapi punya properti sendiri merupakan simbol kemandirian kita lo.

Jadi, jangan sampai bikin prediksi banyak orang tentang para millenial yang enggak bakalan bisa punya properti sebagai salah satu instrumen investasi karena lebih memilih bergaya hidup mewah terbukti ya.

4. Punya proteksi

Punya tas 20 juta dan barang mewah lainnya nggak akan ada artinya jika kita nggak punya proteksi. Coba bayangkan deh, sudah kerja keras tapi nggak punya asuransi jiwa atau asuransi kesehatan.

Kalau misalnya sakit lalu harus rawat inap, kira-kira rumah sakit mau dibayar pakai tas mahal enggak ya? Kayaknya enggak kan ya? So, mending lengkapi asuransinya, mulai dari asuransi jiwa hingga asuransi kesehatan.

Yang asuransi kesehatan, jangan lupa sertakan juga semua anggota keluarga kita ya.

5. Ikut seri kelas finansial online QM Financial

Apalah arti punya banyak barang mewah tapi di baliknya tersembunyi pengelolaan keuangan pribadi dan keluarga yang acak adut?

Punya uang 20 juta? Sebelum dibelikan tas, coba deh dipakai dulu buat ikutan kelas-kelas finansial online-nya QM Financial. Per seri kelasnya terjangkau banget kok, nggak sampai jutaan. Dua puluh juta dipakai buat mengupgrade diri di QM Financial mah bisa berapa ronde tuh, dan masih sisa.

Kalau sudah ikut semua kelasnya, boleh banget dipamerin lo di media sosial. Jangan lupa tag QM Financial ya!

Nah, sudah punya kesemua 5 hal di atas? Sok atuh, pamerin semua “barang mewah” yang sudah dipunya itu di media sosial! Tapi sebaiknya juga jangan asal pamer, ajak dan berikan inspirasi pada semua orang untuk ikuti jejakmu.

5 Masalah Keuangan yang Umum Dihadapi oleh Karyawan

Namanya manusia, tak pernah luput dari permasalahan hidup. Dan, sepertinya masalah hidup yang paling rumit–yang paling banyak bikin stres–adalah kalau kita punya masalah keuangan. Ironisnya, ini kadang justru membelit dan terjadi pada kita yang punya penghasilan tetap dan cukup, seperti para karyawan.

Kalau dilogika, para pekerja atau karyawan seharusnya tak perlu punya masalah keuangan. Berbeda dengan mereka yang tak punya pekerjaan tetap, yang memang harus ekstra mengatur keuangan agar bisa survive sampai saatnya dapat uang lagi tiba.

Logikanya, seorang karyawan yang mendapatkan gaji teratur, dengan besaran yang juga teratur, akan lebih mudah mengelola keuangannya, seandainya ia sedikit saja punya pengetahuan literasi keuangan.

Tapi kenyataannya, data menunjukkan bahwa 1 dari 5 karyawan terlilit masalah keuangan hingga ketidakhadiran meningkat dan produktivitas kerja menurun. Ini angka prevalensi yang sangat memprihatinkan. Memang angka ini adalah angka hasil penelitian Virginia Tech Study di Amerika, tapi bukan tak mungkin terjadi juga di Indonesia.

Apa saja sih masalah keuangan yang sering terjadi pada karyawan hingga bisa memengaruhi kinerja mereka di kantor? Mari kita lihat.

5 Jenis Masalah Keuangan yang Sering Terjadi pada Karyawan Hingga Memengaruhi Kinerja di Kantor

1. Gaji yang tak pernah cukup

Rasa-rasanya gaji berapa saja yang diterima tak pernah cukup untuk memenuhi kebutuhan sehari-hari, boro-boro buat liburan atau gadget baru. Terima gaji di tanggal 1, langsung habis di tanggal 4 setelah membayar semua tagihan dan cicilan, juga untuk memenuhi undangan ngopi cantik dan ganteng di kafe bareng teman-teman atau untuk beli sepatu dan tas.

Masalah keuangan yang satu ini bisa saja terjadi pada karyawan mana pun–dari mulai level OB sampai manajer. Bahkan faktanya, saat gaji sudah naik pun, lifestyle juga meningkat sehingga akhirnya ini seperti lingkaran yang tak ada habisnya. Mbulet.

2. Utang

Memang kadang utang itu perlu, apalagi jika kita pengin punya sesuatu yang bisa menolong hidup kita tapi bernilai tinggi, di luar jangkauan. Rumah, misalnya.

Namun, karena kurangnya pengetahuan akan literasi keuangan, utang akhirnya membelit hidup karyawan dan menjadi masalah keuangan yang kalau didiamkan saja bisa membuat karier hancur.

Survei yang dilakukan oleh International Foundation of Employee Benefit Plans (IFEBP) di Brookfield Wisconsin memberikan fakta, bahwa dari seluruh karyawan yang mempunyai masalah keuangan pribadi, 66%-nya ternyata dalam bentuk utang–baik itu utang produktif maupun utang konsumtif.

Oke, kalau utang produktif sih mungkin masih tak menjadi masalah, apalagi jika memang kondisi keuangan pada dasarnya sehat dan sudah diperhitungkan pula sejak perencanaan. Tapi, utang konsumtif ini yang biasanya membuat para karyawan mati kutu–mulai dari utang KTA, kartu kredit, hingga utang pembelian kendaraan.

3. Dana pensiun

Dana pensiun juga menjadi salah satu masalah keuangan yang umum terjadi pada karyawan, lantaran pada umumnya banyak karyawan yang tidak siap untuk pensiun–atau setidaknya, tidak siap untuk pensiun sejak dini.

Padahal kebutuhan dana pensiun ini sangatlah besar, apalagi jika kita menginginkan masa pensiun yang sejahtera. Yah, paling tidak nggak terlalu kontras deh dengan lifestyle yang kita jalani saat masih bekerja.

Menurut para ahli keuangan, untuk bisa menikmati masa pensiun yang sejahtera ini, kita setidaknya harus punya dana sebesar 70 – 80% dari penghasilan kita selama bekerja setiap bulannya. Jadi, kalau terbiasa hidup dengan penghasilan Rp10 juta per bulan, misalnya, maka agar bisa pensiun sejahtera kita harus mempunyai dana sebesar Rp7 juta per bulan selama masa pensiun.

Padahal kalau sudah pensiun, kita mungkin tidak akan punya penghasilan tetap. Mampukah kita membiayai hidup kita nanti?

4. Jaminan kesehatan dan proteksi lainnya

Banyak karyawan yang hanya mengandalkan asuransi dari BPJS Kesehatan untuk menjamin kesehatan mereka dan juga keluarga. Ini nggak salah sih, malah memang inilah yang disarankan.

Namun, akan lebih baik jika para karyawan juga punya asuransi yang dibeli sendiri dari swasta. BPJS Kesehatan memang sudah lengkap cakupan asuransinya, akan tetapi ada beberapa aspek dari asuransi kesehatan dari swasta yang juga menguntungkan. Salah satunya adalah soal antrean dan birokrasi yang panjang.

Tapi, asuransi kesehatan swasta kan mahal? Nah, itulah masalahnya. Jika karyawan punya pengetahuan literasi keuangan yang baik, tentu hal ini tidak akan menjadi masalah. Dengan pengelolaan cash flow yang baik, karyawan pasti akan bisa mengalokasikan sedikit dari gajinya untuk membayar premi asuransi kesehatan swasta.

Proteksi lain yang sering belum dipunyai oleh karyawan adalah asuransi jiwa. Padahal ini juga penting banget, apalagi jika si karyawan merupakan tulang punggung keluarga.

5. Ketagihan akan sesuatu

Nah, masalah keuangan yang kelima ini ada kaitannya dengan poin pertama di atas, yaitu tentang kebutuhan lifestyle.

Semakin ke sini, orang memang sadar akan kebutuhan untuk hidup bahagia. Banyak di antara kita yang punya hobi atau kegemaran tertentu, yang kita lakukan karena kita memang suka melakukannya. Tak jarang, hobi atau kegemaran ini juga menyedot sebagian besar uang gaji yang dihasilkan dari bekerja bertahun-tahun.

Solusi untuk kelima jenis masalah keuangan para karyawan di atas sebenarnya cukup sederhana, yaitu pengetahuan mengenai literasi keuangan yang lebih menyeluruh. Mulai dari mengerti dan bisa merencanakan tujuan keuangan sendiri, bisa membuat anggaran dan disiplin melakukannya.

Tertarik untuk mengundang QM Financial untuk memberikan program edukasi keuangan bagi karyawan di perusahaan Anda? Sila WA ke 0811 1500 688 (NITA/MIA). Jangan lupa follow juga Instagram QM Financial untuk info-info kelas terbaru.

#FinClic Sandwich Generation

Halo Planners!

Kamu tentunya tahu kan apa itu sandwich? Roti isi ini kerap disajikan di berbagai kafe dan rumah makan untuk mengganjal rasa lapar. Tapi apakah kamu sadar bahwa kondisi finansial juga bisa diibaratkan dengan sandwich?

Mari jawab beberapa pertanyaan berikut, apakah saat ini kamu membantu keuangan orang tua? Dan di saat yang sama kamu pun harus membayar cicilan KPR, berinvestasi untuk dana pendidikan anak? Apakah kamu sudah mulai stress dan kelimpungan membagi penghasilan setiap bulannya?

Jika jawabanmu adalah “ya” pada beberapa atau semua pertanyaan di atas maka kamu termasuk sandwich generation atau generasi sandwich.

5 Hal Finansial Untuk Anda Yang Berusia 40-50 tahun

Apakah sekarang Anda sedang memikirkan bagaimana caranya mempersiapkan masa pensiun yang berkualitas? Mempersiapkan masa pensiun yang berkualitas memang menantang terutama jika anda memiliki keterbatasan keuangan.

Agar Anda tidak lagi menunda untuk menyiapkan Dana Pensiun, setidaknya ada 5 Hal Finansial Untuk Anda Yang Berusia 40-50 tahun:

Usia 30-40 Tahun dan 5 Hal Finansial yang Harus Diperhatikan

Data Angkatan Kerja Agustus 2018 dari Badan Pusat Statistik (BPS) mencatat, ada sekitar 31 juta lebih orang yang bekerja dengan rentang usia 30-40 tahun. Ini artinya, situasi angkatan kerja di Indonesia adalah kelompok usia produktif dan sekaligus berada pada jenjang kelompok pekerja utama.

Dengan demikian, angkatan kerja ini sangatlah potensial menjadi mesin penggerak produksi barang dan jasa sekaligus dalam tahapan mengumpulkan materi dalam kehidupannya.

5 Hal Finansial yang Perlu Diperhatikan oleh Kamu dengan Usia 30-40 Tahun

Meningkatkan Kapasitas

Kamu hampir berumur 40 tahun? Itu artinya kamu telah 15 tahun lebih bekerja dan sama artinya juga kamu sudah menjadi piawai dalam pekerjaanmu.

Meskipun kamu telah piawai dalam pekerjaan, tidak ada salahnya kamu tetap meningkatkan kapasitas diri, terutama kalau kamu mempertimbangkan pilihan karier lain. Meningkatkan kapasitas diri bisa dimulai dengan kembali mengambil pendidikan melalui bangku kuliah S2/S3, mengikuti kursus bahasa asing atau komunikasi, membaca buku berkualitas, atau ikut terjun ke dalam suatu komunitas sosial.

Semua hal ini membutuhkan anggaran biaya, maka tetapkan berapa yang mampu kamu bayarkan untuk meningkatkan kapasitas diri yang menunjang karier, mumpung di usia 30-40 tahun ini kondisi masih memungkinkan.

baca juga: Lanjut Pasca Sarjana? Why Not?

Menjaga Cicilan

Meningkatnya karier diiringi dengan meningkatnya penghasilan tidak jarang juga diikuti oleh meningkatnya pengeluaran, terutama cicilan utang. Sebenarnya ini wajar saja terjadi pada kamu yang berada di usia 30-40 tahun.

Ketika karier menanjak, kamu ingin memiliki mobil yang nyaman dan rumah yang cukup besar untuk seluruh anggota keluarga. Namun perlu diingat bahwa kamu perlu menjaga keseluruhan jumlah cicilan utang maksimal sebesar 30% dari penghasilanmu per bulan. Ini termasuk cicilan KPR/KPA, cicilan kendaraan bermotor dan cicilan gadget.

baca juga: Membangun Kebiasaan Keuangan Yang Baik

Rumah Pertama

Kalau kamu sudah bekerja hampir lebih dari 15 tahun, sudah saatnya kamu memiliki sejumlah uang yang diperuntukkan membeli rumah pertamamu!

Jangan sampai terlena dengan gaya hidup atau bahkan karena memanjakan anak sehingga kamu tidak mampu membeli rumah masa depanmu!

baca juga: Enggak Punya Rumah Karena Memanjakan Anak

Dana Pendidikan Anak dan Dana Pensiun

Kamu yang berada di usia 30-40 tahun seharusnya telah menjadi orang tua. Tentunya setuju bahwa pendidikan adalah hal yang penting bagi anak. Dengan pendidikan yang, kamu mengharapkan anakmu dapat hidup lebih sejahtera dan sukses. Tapi di sisi lain, biaya pendidikan di Indonesia kian hari kian mahal maka kamu perlu mempersiapkan Dana Pendidikan Anak sesegera mungkin.

Selain Dana Pendidikan Anak yang nilainya besar, sama halnya dengan Dana Pensiun. Bagi kamu yang berumur dalam rentang usia 30-40 tahun harus sudah mempersiapkan Dana Pensiun agar tersedia uang yang cukup untuk bekal pensiun di hari tua sehingga tidak menyusahkan anak dan cucu.

baca juga: Jalan Panjang Menyiapkan Dana Pendidikan Anak dan #FinClic Dana Pensiun

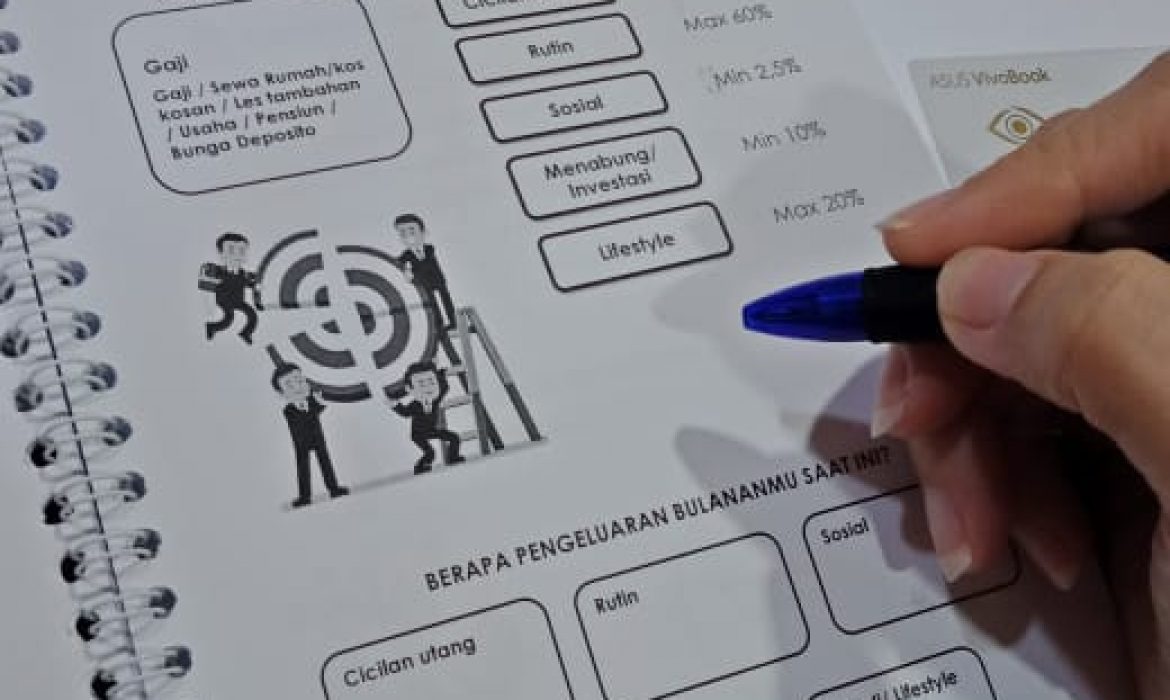

Menjaga Lifestyle

Apakah kamu merasa tidak bisa menabung padahal penghasilan sudah semakin naik? Mungkin itu karena pos pengeluaran untuk lifestyle terlalu tinggi dari yang seharusnya.

Berapa pun besarnya penghasilanmu, jagalah pos lifestyle pada angka maksimal 20% setiap bulannya. Dengan demikian, masih ada sisa penghasilan yang dapat ditabung atau diinvestasikan untuk tujuan keuangan yang ingin dicapai.

baca juga: #FinClic Anggaran Lifestyle yang Bocor Ambyar

Semoga dengan memperhatikan 5 hal di atas, kamu yang berumur dalam rentang usia 30-40 tahun bisa memiliki keuangan yang kuat!

Terus bekali diri dengan belajar keuangan secara mandiri. Kini kamu bisa belajar finansial dari mana saja melalui Financial Clinic Online Series (FCOS) dengan aplikasi zoom. QM Financial menyediakan beragam topik finansial yang bisa kamu pilih. Untuk pilihan kelas dan jadwal lengkapya, kunjungi event.qmfinancial.com!

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

-Honey Josep-

#FinClic Pause Button

Apakah kamu pernah tahu mengenai “pause button”?Menurut kamus bahasa, pause button adalah kegiatan yang berhenti sementara sehingga yang mengalaminya seperti diberhentikan kehidupannya sementara.Tahun 2002, Ligwina Hananto, lead trainer QM Financial baru lulus kuliah – bekerja – menikah lalu memiliki anak. Mungkin ini sebagian besar siklus yang dialami perempuan Indonesia. Saat itu Wina, sapaan akrabnya merasa stres karena merasa hidupnya berjalan di tempat.

Membangun Kebiasaan Keuangan Yang Baik

Kamu pasti masih ingat #BiasaJadiBaik, sebuah gerakan bersama untuk memulai kebiasaan keuangan yang baik.

Saya akhirnya membaca buku “The Power of Habit” yang ditulis oleh Charles Duhigg. Menurutnya, kebiasaan merupakan suatu aksi yang rutin dilakukan sehingga tanpa disadari dilakukan secara otomatis (pola) oleh seseorang.

Kebiasaan baik tidak hanya dilakukan untuk aktivitas sehari-hari tapi penting juga untuk dilakukan dalam hal keuangan. Dengan membangun kebiasaan keuangan yang baik, niscaya kamu akan dapat mempertahankan kemampuan hidup di masa pensiun dan dengan keuangan yang kuat kamu akan mampu menolong lebih banyak lagi orang dekat (keluarga/saudara) yang membutuhkan.

Hari gajian semakin mendekat, mari gunakan 5 pos pengeluaran untuk belajar membangun kebiasaan keuangan yang baik.

#FinClic Dana Pensiun

Apa yang ada di bayanganmu ketika mendengar kata “pensiun”?

SIAPA

Pensiun seringkali dibayangkan sebagai periode saat menginjak usia 55

tahun (pensiun PNS zaman dahulu dan kini sudah berubah menjadi 58 tahun), sudah

tidak bekerja dan tidak beraktivitas lagi untuk fase yang panjang. Masa pensiun

juga biasanya tidak lagi memiliki penghasilan dan hidup bergantung pada orang

lain.

Di QM Financial, kami membuat asumsi perhitungan usia pensiun adalah 55-85

tahun di mana umur 55 tahun sudah berhenti bekerja sampai 85 tahun (meninggal

dunia).

#FinClic Bebas Utang

Siapa dari kalian yang punya utang? Pastinya semua tidak bisa lepas dari utang terutama Kredit Pemilikan Rumah (KPR) karena nilai properti yang semakin mahal dari tahun ke tahun.

Kapan sih kamu mau utang yang dimiliki lunas? Coba deh kamu baca salah satu artikel mengenai resolusi keuangan 2019, siapa tahu kamu jadi mau menantang diri sendiri untuk #2019BebasUtang. Tidak ada cara magis untuk menyelesaikan utang karena hanya ada satu cara untuk bebas dari utang yaitu dengan membayar utang lunas! Utang itu adalah pinjaman dan harus dikembalikan kepada si pemberi pinjaman.