Menjadi Bapak Rumah Tangga seperti Irfan Bachdim: Tukar Peran Itu Tak Masalah!

Lagi ramai nih di jagat media sosial, tentang pengakuan Jennifer Bachdim kalau sekarang menjadi tulang punggung keluarga. Pasalnya, suaminya, pesepakbola Irfan Bachdim, sudah habis kontrak dengan Persis Solo, dan belum menemukan klub bola baru yang pas dengan kebutuhannya. Alhasil, Irfan Bachdim pun menjadi bapak rumah tangga—stay at home dad, mengurus 4 anak mereka.

Cerita ini dituturkan sendiri oleh Jennifer Bachdim dalam sebuah podcast, yang langsung viral tak lama kemudian. Tak ditemukan rasa yang gimana-gimana sih pada Jennifer Bachdim saat menceritakan hal ini. Justru dengan bangga, Jennifer menggambarkan betapa Irfan sekarang sedang menikmati masa-masa rehatnya, lantaran sudah bertahun-tahun bekerja keras jauh dari keluarga.

Sekarang, ada kesempatan bagi mereka untuk bertukar peran sejenak; Jennifer menjadi tulang punggung mencari nafkah, dan Irfan menjadi bapak rumah tangga, mengurus anak-anak.

Tukar Peran Rumah Tangga dalam Perspektif Masyarakat

Mengapa kisah ini viral? Sepertinya sih, tak jauh-jauh dari perspektif masyarakat di Indonesia ya. Pasalnya, yang dianggap umum selama ini adalah ketika istri di rumah saja dan mengurus keluarga, dan suami yang pergi bekerja mencari nafkah.

Dikutip dari CNBC, dalam pasal 31 ayat tiga UU Nomor 1 Tahun 1974 tentang Perkawinan di Indonesia, dinyatakan bahwa suami berperan sebagai kepala keluarga, sedangkan istri sebagai ibu rumah tangga. Begitulah posisi formal seorang suami istri dalam sebuah keluarga.

Selanjutnya, diatur pula dalam Pasal 80 ayat 4 Kompilasi Hukum Islam mengenai kewajiban nafkah yang harus dipenuhi suami, yang mencakup kebutuhan dasar istri, biaya hidup sehari-hari, dan biaya pendidikan anak. Apabila suami tidak memenuhi kewajiban-kewajibannya, istri memiliki hak untuk mengajukan gugatan nafkah berdasarkan Pasal 34 ayat 3 UU Perkawinan.

Nah, itu dia menurut hukum. Namun, seiring berubahnya waktu, fenomena pertukaran peran dalam mencari nafkah menjadi semakin umum dan dianggap wajar. Situasi dan kondisi yang berbeda dalam setiap rumah tangga sering kali menjadi alasan di balik keputusan ini.

Penyebab Istri Menjadi Tulang Punggung seperti Jennifer Bachdim

Dalam hidup berumah tangga sendiri, ada hal-hal yang bisa terjadi dan akhirnya “memaksa” suami dan istri harus bertukar peran: si suami tinggal di rumah–jadi bapak rumah tangga, dan istri yang bekerja sebagai pencari nafkah utama.

Apa saja yang bisa memicu hal ini terjadi?

1. Kehilangan Pekerjaan

Seperti kondisi yang dialami oleh Irfan Bachdim, pertukaran peran dalam rumah tangga bisa terjadi karena suami kehilangan pekerjaan. Sepertinya sih, ini adalah penyebab yang paling banyak terjadi, ketika kemudian istri maju dan menggantikan suami sebagai tulang punggung keluarga.

2. Masalah Kesehatan

Masalah kesehatan bisa menjadi kondisi lain yang menyebabkan suami memutuskan untuk menjadi bapak rumah tangga. Bisa jadi ada penyakit yang mengharuskannya untuk bed rest, atau lebih banyak beristirahat di rumah. Enggak hanya mengidap penyakit, bisa juga suami mengalami kecelakaan, atau cedera. Juga enggak selalu fisik, bisa juga secara mental.

3. Karier Istri Lebih Menjanjikan

Sementara, ada juga pasangan yang memang bersepakat istri sebagai pencari nafkah utama karena karier istri lebih menjanjikan. Hal tersebut juga sangat wajar terjadi belakangan, ketika kesetaraan gender sudah diakui di mana-mana.

4. Suami Fokus ke Pendidikan

Beberapa kondisi lain yang juga bisa menjadi penyebab istri beralih peran menjadi pencari nafkah utama adalah suami ingin fokus untuk melanjutkan pendidikannya. Ada banyak perusahaan yang memberikan benefit untuk melanjutkan pendidikan bagi karyawannya. Meski pendidikannya difasilitasi, tetapi bisa jadi juga ada efek pada penghasilan yang rutin didapatkan. Karena dirasa tidak cukup lega untuk kebutuhan, maka istri bisa saja memutuskan untuk mencari nafkah ekstra.

Atur Keuangan sebagai Bapak Rumah Tangga

Ya, sebenarnya sih, kondisi ini tidak menjadi masalah. Menilik kasus Irfan dan Jennifer Bachdim, terlihat bahwa memilih untuk menjadi seorang bapak rumah tangga dapat memiliki keuntungan tersendiri, asalkan diambil berdasarkan kesepakatan bersama antara suami dan istri.

Untuk pasangan yang ingin menerapkan model ini dalam kehidupan rumah tangga mereka, ada beberapa hal yang kemudian perlu dilakukan. Mengapa perlu? Karena ada perubahan fase hidup di sini. So, bisa jadi akan mengubah rencana keuangan keluarga juga nantinya.

Buat Anggaran yang Realistis

Kalau biasanya istri menjadi manajer keuangan, maka mungkin sekaranglah waktunya bagi bapak rumah tangga untuk menguasai keterampilan yang sama.

Yang pertama harus dilakukan adalah mengidentifikasi semua pengeluaran bulanan tetap, seperti tagihan utilitas, cicilan rumah, atau biaya sekolah anak, juga kebutuhan rutin lainnya. Jika istri sudah punya catatan keuangan, tugas ini pastinya sih lebih ringan. Tinggal duduk berdua, dan tektokan.

Jangan lupa untuk menetapkan dana khusus untuk pengeluaran tidak terduga untuk menghindari stres finansial. Dengan kata lain, cek dan pantau dana daruratnya.

Tabungan dan Investasi

Dengan tetap berdiskusi dengan istri, tetap sisihkan sebagian pendapatan keluarga di awal sebisa mungkin untuk tabungan jangka panjang. Kalaupun harus disesuaikan, tentu enggak masalah. Kan, menyesuaikan dengan penghasilan juga.

Cek posisi dan rencana investasi dan tabungan yang sudah ada, dan lakukan review untuk berbagai tujuan finansial yang sudah ditentukan sebelumnya. Kalau perlu mengubah rencana, jangan ragu ya.

Belanja secara Efisien

Bapak-bapak juga harus belajar belanja dengan cermat dan bijak, kalau sebelumnya hal ini dilakukan oleh istri saja. Kenali apa saja kebutuhan keluarga dan belajar membedakannya dari keinginan, lalu sesuaikan ya. Belajar dari istri bagaimana melakukan perbandingan harga untuk mendapatkan penawaran terbaik: harganya bersahabat di dompet, sementara daya gunanya tetap terbaik.

Pengendalian Utang

Ada utang keluarga? Jika iya, cek apakah sudah ada rencana pembayaran yang realistis dan cermat untuk mengurangi beban finansial. Jika memang penghasilan berkurang, akan lebih baik untuk menghindari penambahan utang baru, terutama yang bersifat konsumtif.

Belajar Keuangan

Sebagai bapak rumah tangga, yuk, belajar keuangan dan meningkatkan pengetahuan tentang manajemen keuangan. Bisa dari berbagai buku, baca-baca artikel atau postingan media sosial, sampai ikut FCOS, kelas keuangan online dari QM Financial.

So, memutuskan untuk berperan sebagai bapak rumah tangga itu juga tak mudah. Karena itu, harus tetap dihargai sebagai suatu pilihan yang layak. Bagaimanapun, kita harus menghormati keputusan setiap keluarga dengan kondisi yang berbeda.

Kesepakatan dengan pasangan, perspektif dan visi yang sama memang menjadi hal penting demi menjalankan rumah tangga yang sehat. Enggak hanya soal beban pekerjaan, tetapi juga empati, pengertian, dan cinta.

Dalam menjalankan peran sebagai bapak rumah tangga, tetaplah memprioritaskan komunikasi terbuka dan saling menghargai. Bukan hanya soal membagi tanggung jawab, tetapi juga tentang membangun sebuah tim yang solid. Faktanya, setiap anggota keluarga berhak tumbuh dan berkembang dalam lingkungan yang aman, stabil, dan penuh kasih sayang.

Semoga dengan tip dan pedoman ini, para bapak rumah tangga di seluruh dunia dapat merangkul peran mereka dengan penuh keyakinan, kemandirian, dan kebanggaan, membawa kesejahteraan dan kebahagiaan yang berkelanjutan bagi keluarga mereka.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Pelajaran Keuangan yang Bisa Didapatkan dari Lomba Panjat Pinang 17 Agustus

Seiring dengan perayaan 17 Agustus yang meriah, kamu mungkin pernah nonton atau bahkan ikut serta dalam salah satu tradisi paling ikonik, yaitu lomba panjat pinang. Sadar nggak sih, bahwa di balik gemanya anak-anak dan orang-orang yang berlomba untuk mencapai puncak pinang yang licin, tersembunyi sejumput pelajaran berharga yang tak hanya relevan untuk fisik, tetapi juga untuk kesehatan keuanganmu?

Kamu mungkin bertanya-tanya, kok bisa sebuah permainan tradisional dapat memberimu wawasan tentang dunia keuangan? Jangan salah deh. Kalau kamu melihat lebih dalam, lomba ini penuh dengan analogi yang dapat diterapkan dalam pengelolaan uang dan investasi lo!

Yuk mari kita ulas lebih lanjut pelajaran keuangan apa saja yang bisa kita petik dari lomba panjat pinang di Hari Kemerdekaan 17 Agustus ini.

7 Pelajaran Keuangan dari Lomba Panjat Pinang 17 Agustus

1. Persiapan

Sebelum ikut lomba panjat pinang 17 Agustus, ada persiapan yang harus dilakukan dulu oleh para peserta. Umumnya akan mencoba untuk menyusun strategi dan mencari perlengkapan yang mungkin akan dibutuhkan demi mencapai puncak pinang.

Hal yang sama juga terjadi saat kita hendak mencapai tujuan finansial. Yes, kita harus punya persiapan, strategi, dan perlengkapan yang pas. Kesesuaian dari ketiganya akan menjadi jaminan bisa enggaknya kita mencapai tujuan finansial kita.

2. Fokus pada Tujuan

Meskipun ada banyak halangan dan rintangan, peserta lomba panjat pinang 17 Agustus tetap fokus pada tujuan utama, yaitu mencapai puncak dan mendapatkan hadiah.

Begitu juga dalam perencanaan keuangan. Adalah sangat penting bagi kita untuk tetap fokus pada tujuan keuangan, baik itu jangka panjang ataupun jangka pendek.

3. Belajar dari Kesalahan

Setiap kali peserta jatuh atau gagal mencapai puncak, mereka belajar dari kesalahan mereka dan mencoba pendekatan yang berbeda. Kalau memang harus mengganti strategi, ya enggak masalah. Yang penting, bagaimana caranya tujuan tercapai dan kesalahan tidak terulang.

Dalam dunia keuangan, kesalahan adalah peluang untuk belajar lebih banyak. Berbagai tip keuangan bisa didapatkan dari mana pun, tetapi jika tidak dipraktikkan ya sekadar teori saja yang enggak ada artinya. Malahan, dari kesalahanlah kita akan banyak belajar. Sebaiknya kita menganalisis kesalahan atau kegagalan dan menggunakan pengalaman tersebut untuk membuat keputusan yang lebih baik di masa depan.

4. Nilai Kesabaran

Enggak semua peserta lomba 17 Agustus bisa langsung mencapai puncak pinang dengan cepat. Apalagi umumnya, batang pinang akan diolesi dengan oli, agar licin, yang kadang membuat para peserta harus susah payah untuk bisa bertahan memanjatnya.

Begitu juga saat kita ingin mencapai tujuan finansial. Sabar itu penting. Apalagi kalau investasi, karena enggak ada investasi yang langsung instan memberikan keuntungan yang banyak, tanpa risiko.

Belajar sabar, apalagi untuk melihat pertumbuhan jangka panjang.

5. Pentingnya Strategi

Strategi ini penting banget untuk menang. Kadang ada beberapa peserta yang lebih fokus saling berkompetisi untuk meraih sendiri semua hadiah yang ada di puncak pinang. Namun sebenarnya, strategi terbaik adalah saling bekerja sama, membentuk tangga manusia, hingga ada salah satu yang naik sampai puncak pinang. Nantinya, hadiah yang bisa diambil dibagi-bagi.

Strategi juga sangat penting dalam pengelolaan keuangan atau investasi. Untuk bisa mendapatkan keuntungan yang optimal, kita harus memperhatikan banyak hal. Salah satunya tentang risiko. Sudah tahu kan, bahwa strategi investasi terbaik adalah bagaimana caranya menekan risiko seminimal mungkin, tetapi dengan mengupayakan keuntungan seoptimal mungkin? Karena itu, kesesuaian antara kita memilih instrumen yang sesuai dengan profil risiko, kebutuhan, kemampuan, dan tujuan menjadi kunci.

6. Menghargai Proses

Meskipun hadiah di puncak pinang sangat menarik, proses untuk mencapainya—kerja sama, usaha, dan kegigihan—adalah hal yang sebenarnya berharga.

Dalam konteks keuangan, menghargai proses berarti tidak hanya fokus pada kekayaan atau hasil investasi di akhir saja, tetapi juga pada pengetahuan dan pengalaman yang diperoleh selama perjalanan mengelola dan menginvestasikan uang. Hal ini memungkinkan kita untuk membuat keputusan yang lebih bijaksana di masa depan dan merasakan kepuasan yang lebih mendalam dari usaha kita.

7. Tidak Menyerah

Meski seringkali gagal dan jatuh, peserta lomba panjat pinang 17 Agustus umumnya akan terus mencoba untuk mencapai puncak. Begitu juga dalam perjalanan keuangan, terkadang ada masa-masa sulit, tetapi yang terpenting adalah terus berusaha dan tidak menyerah.

Sebagai refleksi, lomba panjat pinang bukan hanya sekedar permainan yang menghibur, tetapi juga sebuah cerminan dari perjalanan kehidupan, khususnya dalam hal keuangan.

Seperti peserta yang berupaya keras mencapai puncak pinang, dalam kehidupan nyata, kita semua berjuang untuk mencapai tujuan finansial kita. Penting untuk selalu ingat bahwa kesabaran, kerja sama, dan ketekunan adalah kunci untuk mencapai keberhasilan, baik dalam panjat pinang maupun dalam mengelola keuangan.

Semoga pelajaran dari tradisi 17 Agustus ini dapat menginspirasi kamu untuk terus berusaha dan tidak pernah menyerah dalam mengejar impianmu ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Belajar Keuangan Bisnis Berawal dari 5 Langkah Ini

Menguasai dunia bisnis bukan hanya soal memiliki ide brilian atau strategi pemasaran yang jitu. Namun, juga memahami bagaimana angka-angka bermain di belakang layar. Belajar keuangan bisnis menjadi elemen penting dalam suksesnya sebuah bisnis, baik itu bisnis kecil maupun besar.

Dengan pemahaman yang solid tentang keuangan bisnis, pemilik bisnis dan manajer dapat membuat keputusan yang lebih tepat, merencanakan masa depan dengan lebih efektif, dan mengidentifikasi area-area potensial untuk pertumbuhan dan peningkatan.

Belajar Keuangan Bisnis Bisa Dimulai dari Mana?

Pada pandangan pertama, belajar keuangan bisnis mungkin bisa berarti berkenalan dengan segala istilah teknis dan rumus yang rumit. Intimidating, ya kan?

Namun, jangan biarkan hal itu mengecilkan semangat. Dengan pendekatan yang sistematis dan siap untuk belajar, siapa pun bisa kok menguasai dasar-dasar keuangan bisnis. Artikel ini akan membantu memahami dari mana harus memulai, dengan melangkah melalui enam langkah penting untuk belajar keuangan bisnis. Dengan mengikuti langkah-langkah ini, pebisnis pemula akan membangun dasar yang kuat dalam keuangan bisnis dan membuka pintu untuk pengetahuan yang lebih mendalam.

Belajar tentang keuangan bisnis dapat dilakukan melalui serangkaian langkah-langkah berikut ini.

1. Memahami Dasar-Dasar Keuangan

Paling basic sih ya, mencoba mengenal berbagai pernak-pernik dan istilah dalam keuangan bisnis dulu, supaya enggak bingung nantinya mau bikin apa, buat apa, namanya apa, dan sebagainya. Ini memang basic banget, tetapi sekaligus penting banget.

Mulailah dengan memahami konsep-konsep dasar seperti laba dan rugi, neraca, arus kas alias cash flow, dan return on investment (ROI). Investopedia dan Khan Academy adalah sumber yang baik untuk memahami istilah-istilah ini.

2. Pendidikan Formal

Ya, kalau memang dibutuhkan dan memungkinkan, mengambil program pendidikan formal dalam bidang keuangan, bisnis, atau akuntansi dapat sangat membantu untuk belajar keuangan bisnis. Bisa berupa program sarjana, pascasarjana, atau kursus singkat yang ditujukan untuk profesional.

Kamu bisa mencari informasinya di mesin pencari, hingga media sosial. Untuk bisa menempuh pendidikan formal, jangan lupa kalau ada biayanya ya. Karena itu, dipertimbangkan dengan baik.

3. Membaca Buku

Ada banyak buku yang dapat membantumu belajar keuangan bisnis. Sejumlah buku yang bisa dipertimbangkan misalnya “Financial Intelligence for Entrepreneurs” oleh Karen Berman dan Joe Knight, atau “The Essentials of Finance and Accounting for Nonfinancial Managers” oleh Edward Fields.

4. Kursus Online

Saat ini ada banyak kursus online yang dapat membantu pebisnis pemula untuk belajar segala hal, termasuk belajar keuangan bisnis. Ada banyak platform kursus online yang bisa dipilih dengan topik beragam.

Salah satunya, kamu bisa cek juga kelas-kelas keuangan online QM Financial. Di waktu-waktu tertentu, juga ada kelas keuangan bisnis yang membahas seluk beluk membangun dan mengelola bisnis, yang biasanya diampu oleh lead trainer QM, Ligwina Hananto, dan juga trainers QM lainnya.

5. Praktik Langsung

Nah, kalau memang sudah berada dalam lingkungan bisnis, gunakanlah hal tersebut sebagai kesempatan untuk belajar keuangan bisnis dengan lebih mendalam lagi. Pasalnya, belajar enggak akan afdal tanpa praktik. Betul?

Jadi, coba amati dan pelajari bagaimana profesional keuangan lainnya dalam organisasi bisnis bekerja.

Selain dengan cara-cara di atas, bisa juga—jika memungkinkan—mencari mentor yang dapat membantu untuk memahami konsep-konsep keuangan bisnis secara lebih mendalam. Mereka dapat memberikan pengetahuan dari pengalaman mereka sendiri dan membantu menavigasi tantangan yang mungkin dihadapi.

Last but not least, keuangan bisnis adalah bidang yang terus berubah dan berkembang, jadi penting untuk terus belajar dan menyesuaikan diri dengan perkembangan baru. Ikuti seminar, workshop, atau kelas tambahan untuk memastikan pengetahuan bisnis tetap relevan dan up-to-date.

Ingatlah bahwa belajar tentang keuangan bisnis bukanlah sesuatu yang dapat dikuasai dalam semalam. Proses ini akan membutuhkan waktu, usaha, dan dedikasi. Tetapi dengan pendekatan yang tepat, pebisnis pemula dapat membangun dasar pengetahuan yang kuat yang akan membantu membuat keputusan bisnis yang lebih baik.

Memahami dasar-dasar keuangan bisnis menjadi titik awal yang penting untuk membangun dan menjalankan bisnis yang sukses. Meski belajar keuangan bisnis dapat tampak menantang di awal, dengan pengetahuan dan keterampilan yang tepat, setiap tantangan dapat diubah menjadi peluang.

Proses belajar keuangan bisnis ini bukanlah tentang menjadi ahli dalam angka semata, melainkan tentang memahami bagaimana angka-angka tersebut memengaruhi keseluruhan bisnis dan bagaimana hal tersebut bisa menjadi alat bantu dalam mencapai tujuan bisnis.

Oleh karena itu, teruslah belajar, berlatih, dan menerapkan pengetahuan keuangan bisnis. Dengan demikian, setiap individu akan lebih siap untuk menghadapi tantangan dan memanfaatkan peluang di dunia bisnis yang selalu berubah dan dinamis.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Pemilik Gaji UMR, Ini Cara Efektif untuk Menabung

Gaji UMR sering kali dipandang sebagai tantangan keuangan terbesar dalam hidup. Ya, enggak heran sih. Dengan biaya hidup yang tinggi dan kebutuhan yang terus berkembang seperti sekarang, rasanya gaji mepet UMR itu pas-pasan banget.

Boro-boro buat dinikmati, sulit banget untuk menabung. Namun, memiliki pendapatan terbatas bukan berarti kamu enggak bisa mengumpulkan tabungan lo! Dengan strategi yang tepat dan disiplin yang kuat, menabung bahkan dengan gaji UMR adalah hal yang dapat dicapai.

Pada kenyataannya, banyak orang yang memiliki gaji UMR merasa tidak mampu menabung karena berbagai kebutuhan hidup yang harus dipenuhi. Tak jarang, gaji yang diterima sudah habis sebelum tanggal tua. Dalam situasi seperti ini, penting untuk mengubah cara pandang terhadap manajemen keuangan. Memandang menabung sebagai bagian dari pengeluaran bulanan dan bukan sebagai pilihan opsional, adalah langkah pertama yang perlu dilakukan.

Memahami bahwa setiap rupiah yang ditabung memegang peranan penting dalam menciptakan stabilitas finansial di masa depan, juga penting. So, kali ini, kita akan membahas beberapa strategi efektif untuk menabung bagi pemilik gaji UMR. Tips dan trik ini ditujukan untuk memungkinkanmu mencapai tujuan finansial, bahkan dengan penghasilan yang terbatas.

Namun sebelumnya, ayo, kita lihat dulu beberapa masalah keuangan yang sering dihadapi oleh pemilik gaji UMR pada umumnya.

Masalah Keuangan Pemilik Gaji UMR

Berikut beberapa masalah keuangan yang sering dihadapi oleh pemilik gaji UMR.

Gaji Tidak Cukup

Ini adalah masalah utama yang sering dialami oleh banyak orang dengan gaji UMR. Biaya hidup yang tinggi sering kali membuat gaji yang diterima tidak mencukupi untuk memenuhi kebutuhan sehari-hari, apalagi untuk ditabung.

Utang

Karena gaji yang tidak cukup, banyak orang dengan gaji UMR yang akhirnya terjebak dalam utang. Hutang ini bisa datang dari kartu kredit, pinjaman online, atau pinjaman dari kerabat dan teman.

Ketidakmampuan untuk Berinvestasi

Dengan gaji UMR, seringkali sulit untuk memiliki dana yang cukup untuk berinvestasi. Padahal, investasi adalah salah satu cara yang efektif untuk menumbuhkan kekayaan.

Tidak Ada Dana Pensiun

Tanpa tabungan atau investasi, seseorang dengan gaji UMR bisa jadi juga enggak memiliki dana pensiun. Padahal, kalau sampai gagak pensiun, itu berarti mereka harus terus bekerja bahkan setelah seharusnya mereka beristirahat.

Segala masalah di atas kebanyakan harus dihadapi oleh pemilik gaji UM, apalagi mereka yang belum tahu cara mengelola keuangan dengan baik. Nah, padahal, agar bisa mengatasi semua masalah masalah keuangan tersebut, mulai belajar tentang manajemen keuangan dan mulai menabung sejak dini, sekecil apa pun itu, bisa menjadi solusi yang baik lo.

Menabung Efektif untuk Pemilik Gaji UMR

Memahami berbagai masalah keuangan yang sering dihadapi oleh pemilik gaji UMR adalah langkah awal yang penting. Setelah memahami tantangan tersebut, langkah berikutnya adalah mencari solusi.

Salah satu cara paling efektif adalah dengan belajar cara menabung yang baik. Dengan strategi menabung yang tepat, pemilik gaji UMR bisa meraih kestabilan finansial dan meredam sejumlah masalah yang sebelumnya dihadapi.

Berikut adalah beberapa tip yang bisa dilakukan untuk menabung dengan efektif bagi pemilik gaji UMR.

1. Pahami Kondisi Keuangan

Untuk mulai menabung, langkah pertama adalah memahami pengeluaran dan pendapatan kamu. Catat semua sumber penghasilan dan pengeluaran setiap bulannya. Kamu bisa menggunakan aplikasi manajemen keuangan untuk membantu melakukan hal ini dengan lebih mudah.

2. Buat Anggaran

Setelah mengetahui dengan pasti, berapa uang masuk dan keluar setiap bulannya, buatlah anggaran. Tentukan berapa banyak yang kamu butuhkan untuk biaya hidup dan berapa yang bisa ditabung.

Sisihkan uang tabungan di depan, bukan sisakan di belakang. Pasalnya, uang gaji emang pernah sisa?

3. #TujuanLoApa?

Apa tujuan kamu menabung? Apakah itu untuk liburan, uang darurat, pendidikan, atau untuk membeli rumah? Menentukan tujuan akan membantu kamu tetap termotivasi untuk menabung.

Untuk permulaan, buat tujuan finansial yang paling urgent dulu: dana darurat. Setelah itu, susun prioritas tujuan yang lain sesuai kondisi, kemampuan, dan cita-citamu.

4. Mulai dengan Jumlah Kecil

Jika menabung sejumlah besar uang terasa sulit, mulailah dengan jumlah kecil. Sekecil apa pun itu, yang penting adalah membiasakan diri untuk menabung.

Dengan menjadi habit, maka ke depannya, menabung bukan hal yang sulit lagi. Apalagi jika kamu bisa menyisihkannya di depan, bukan menyisakannya di belakang dengan patokan persentase yang sudah kamu tentukan sesuai kemampuan.

5. Membuat Tabungan Otomatis

Banyak bank yang menawarkan fitur ini, di mana sejumlah uang secara otomatis ditransfer dari rekeningmu ke rekening tabungan pada tanggal tertentu setiap bulannya. Hal ini pastinya akan lebih memudahkanmu untuk menabung.

6. Pengelolaan Utang

Kalau kamu memiliki utang, buatlah rencana keuangan yang realistis untuk melunasinya. Mengurangi utang juga bagian dari menabung, karena kamu mempersiapkan diri untuk masa depan tanpa beban finansial.

7. Mengurangi Pengeluaran

Cobalah untuk mengurangi pengeluaran yang tidak perlu. Misalnya, jika kamu terbiasa makan di luar setiap hari, cobalah untuk memasak sendiri di rumah.

8. Investasi

Jika kamu sudah memiliki dana darurat dan kondisi keuangan juga berangsur membaik dan akhirnya punya cash flow positif, pertimbangkan untuk berinvestasi. Investasi bisa bisa memberimu penghasilan pasif dan membantu uangmu berkembang.

Akhirnya, pemilik gaji UMR memang harus tak lelah belajar keuangan agar bisa terus lebih baik lagi. Banyak sumber online atau buku yang bisa membantu memahami lebih banyak tentang bagaimana cara mengelola uangmu dengan baik. Besar, kecil, asal dikelola dengan baik, nantinya pasti akan memberikan hasil yang baik juga.

Ingatlah bahwa kunci dari menabung adalah konsistensi. Mulai dari sekarang dan lakukan secara konsisten. Semoga tips ini membantumu dalam mencapai tujuan finansialmu, dengan gaji UMR.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya! Financial training oleh QM Financial dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Perencanaan Keuangan untuk Gen Z yang Pengin Mencapai Stabilitas Finansial

Di era yang serba digital dan dinamis ini, generasi Z berada di garis depan perubahan. Dengan akses ke informasi yang tak terbatas dan teknologi yang memungkinkan mobilitas yang belum pernah terjadi sebelumnya, mereka memiliki peluang yang tak terhitung jumlahnya untuk mencapai kesuksesan. Namun, salah satu aspek yang sering terabaikan adalah pentingnya memahami cara perencanaan keuangan.

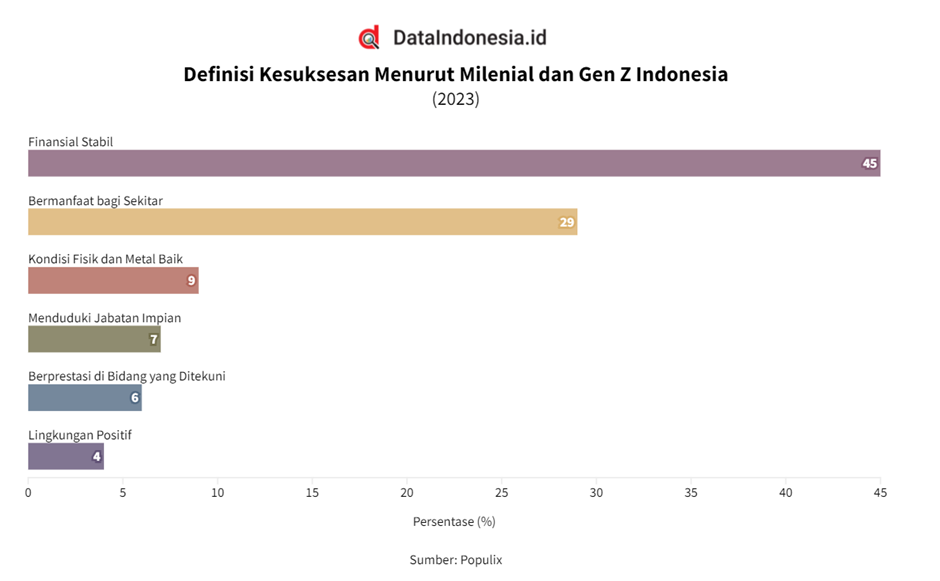

Padahal, melihat dari data yang dirilis oleh Data Indonesia berdasarkan survei yang dilakukan oleh Populix, mayoritas gen Z dan milenial di Indonesia mengukur tingkat kesuksesan seseorang terutama dari aspek stabilitas finansialnya lo.

So, ini menarik. Gen Z, sebagai generasi yang cenderung menghargai kebebasan dan fleksibilitas, ternyata memandang kestabilan finansial sebagai kunci untuk mewujudkan impian dan aspirasi mereka.

Jadi, apa yang harus gen Z lakukan untuk mencapai kondisi ini? Tentu dengan tahu cara perencanaan keuangan yang tepat.

Siapa Itu Gen Z dan Mengapa Mereka?

Generasi Z adalah mereka yang lahir antara akhir 1990-an hingga awal 2010-an. Gen Z ini bisa dikatakan merupakan angkatan yang unik. Mereka adalah saksi dari resesi ekonomi, revolusi teknologi, dan perubahan sosial yang pesat.

Dalam menghadapi lingkungan yang begitu kompleks, penting bagi mereka untuk tahu cara perencanaan keuangan yang akan memungkinkan mereka untuk dapat beradaptasi dan berkembang. Dengan tahu cara perencanaan keuangan yang tepat dan kemampuan pengambilan keputusan yang bijaksana, mereka dapat merencanakan masa depan yang lebih cerah dan lebih stabil.

Cara perencanaan keuangan bagi generasi Z bukan hanya tentang menghemat uang, tetapi juga tentang memahami bagaimana uang dapat bekerja untuk mereka. Hal ini melibatkan mengembangkan strategi yang melibatkan anggaran, investasi, pengelolaan utang, dan perlindungan aset.

Dengan fokus pada tujuan jangka panjang dan membuat keputusan keuangan yang cerdas sejak dini, generasi Z dapat memanfaatkan potensi mereka sepenuhnya dan membentuk masa depan yang mereka inginkan. Dalam artikel ini, kita akan menjelajahi langkah-langkah cara perencanaan keuangan yang dapat diambil oleh generasi Z untuk dapat mencapai stabilitas finansial.

Cara Perencanaan Keuangan untuk Generasi Z

Perencanaan keuangan adalah salah satu kunci penting dalam mencapai stabilitas finansial. Ini sangat penting bagi generasi Z yang sekarang berada di awal karier dan memiliki banyak waktu untuk membuat keputusan finansial yang cerdas. Berikut adalah beberapa langkah yang dapat diambil oleh generasi Z dalam merencanakan keuangan mereka.

1. Menetapkan Tujuan

Yes, tentu saja kita harus memulai cara perencanaan keuangan ini dari #TujuanLoApa. Jadi, mulailah dengan menentukan tujuan finansial jangka pendek, menengah, dan panjang.

Misalnya, tujuan jangka pendek dapat berupa menyimpan uang untuk liburan, sementara tujuan jangka panjang mungkin termasuk pensiun dini atau membeli rumah. Pisahkan dalam timeline yang berbeda, sehingga kamu bisa menentukan prioritas dengan baik.

2. Membuat Anggaran

Buat anggaran yang realistis dan patuhi. Kategorikan pengeluaran ke dalam kebutuhan dan keinginan, dan prioritaskan pengeluaran untuk kebutuhan.

3. Menabung dan Investasi

Mulai menabung secara konsisten, bahkan jika jumlahnya kecil. Pertimbangkan untuk berinvestasi di pasar saham, reksa dana, atau aset lainnya untuk membantu uang kamu tumbuh di atas inflasi.

4. Membangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk situasi tak terduga. Sebagai aturan umum, dianjurkan untuk memiliki setidaknya 3-6 bulan pengeluaran dalam dana darurat.

5. Mengelola Utang

Jika kamu memiliki utang kartu kredit atau pinjaman lainnya, buat rencana untuk melunasinya secepat mungkin. Hindari mengumpulkan utang konsumtif yang tidak perlu.

6. Memanfaatkan Teknologi

Gunakan aplikasi dan alat keuangan online untuk melacak pengeluaran, tabungan, dan investasi kamu. Untuk contoh aplikasinya, kamu bisa baca-baca artikel yang sudah ditautkan ya.

7. Mencari Sumber Pendapatan Tambahan

Jangan bergantung hanya pada satu sumber pendapatan. Cari cara-cara untuk meningkatkan pendapatan kamu melalui pekerjaan paruh waktu, freelancing, atau bisnis sampingan.

8. Menghindari Gaya Hidup Hedonistik

Hindari godaan untuk mengikuti gaya hidup yang mewah yang mungkin enggak sesuai dengan kemampuan kamu. Pasalnya, hal seperti ini bisa menyebabkan pengeluaran berlebih dan menghambat langkah untuk mencapai tujuan stabilitas finansial.

9. Asuransi dan Perlindungan

Pertimbangkan untuk mengambil asuransi kesehatan dan asuransi jiwa untuk melindungi dirimu sendiri dari risiko finansial yang tak terduga.

Jangan lupa untuk menyertakan orang-orang yang hidupnya kamu tanggung dalam asuransi juga, seperti asuransi kesehatan. Hal ini akan dapat membantumu memperkokoh fondasi keuangan, sehingga langkah menuju stabilitas finansial tidak terganggu.

10. Pensiun

Meskipun mungkin terasa jauh, mulailah memikirkan pensiun. Jika kamu sekarang sudah bekerja di perusahaan, umumnya kamu sudah akan diikutsertakan dalam program pensiun BPJS Ketenagakerjaan.

Namun, ada baiknya kamu juga memiliki sendiri tabungan dana pensiun yang dibuat secara mandiri. Mungkin kamu bisa bergabung di DPLK yang sudah banyak tersedia, atau bisa membangun dana pensiun dari berbagai instrumen yang kamu ramu sendiri, berdasarkan pengetahuan keuangan yang sudah kamu miliki.

11. Belajar Keuangan

Luangkan waktu untuk mempelajari dasar-dasar keuangan dan investasi. Belajar keuangan akan dapat membantumu membuat keputusan yang lebih baik tentang bagaimana mengelola uang untuk mencapai stabilitas finansial.

Penting untuk diingat bahwa cara perencanaan keuangan adalah sebuah perjalanan yang berkelanjutan, bukan destinasi akhir. Dunia keuangan terus berkembang dengan inovasi dan perubahan regulasi yang tak henti-hentinya. Oleh karena itu, memiliki dasar yang kuat dalam cara perencanaan keuangan hanyalah langkah pertama.

Sebagai Generasi Z, ada baiknya bagi kamu untuk berkomitmen untuk terus belajar dan memperbarui pengetahuan seputar keuangan. Ini mencakup memahami cara kerja catatan keuangan, berkenalan dan menentukan “kendaraan” yang dapat mengantar menuju tujuan finansial, dan cara-cara untuk mengevaluasi rencana yang sudah dibuat.

Dengan tetap proaktif, beradaptasi dengan perubahan, dan membuat keputusan yang didasarkan pada informasi terkini, generasi Z akan lebih siap untuk menghadapi tantangan finansial apa pun yang akan dihadapi di masa depan. Kesadaran dan pendidikan keuangan bukan hanya tentang membangun kekayaan, tetapi juga tentang memberdayakan diri sendiri untuk membuat pilihan yang mendorong kualitas hidup yang lebih baik dan masa depan yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Rekomendasi 5 Buku untuk Belajar Finance untuk Pemula

Belajar finance untuk pemula sangat perlu untuk dilakukan karena keuangan memainkan peran yang sangat penting dalam kehidupan sehari-hari dan masa depan. Belajar finance membantu kita untuk memahami dan mengelola uang dengan lebih cerdas, serta membangun kekayaan dan mencapai kebebasan finansial.

Selain itu, belajar finance untuk pemula juga dapat membuat kita sadar bahwa banyak risiko keuangan yang bisa terjadi selama kita hidup, dan tahu juga cara menghindarinya. Dengan memiliki manajemen risiko yang baik, pun bisa membuat rencana keuangan yang komprehensif, kita pun akhirnya dimungkinkan untuk mencapai kebebasan finansial. Apa itu kebebasan finansial? Yes, yaitu keadaan di mana kita memiliki kebebasan untuk memilih gaya hidup yang kita inginkan—tanpa khawatir akan keuangan.

Nah, memangnya ada yang enggak kepingin mencapai kebebasan finansial?

Terdapat banyak cara belajar finance bagi pemula, dan salah satu cara yang paling efektif adalah dengan membaca buku. Buku adalah sumber pengetahuan yang berharga untuk memahami konsep keuangan dan investasi. Lagi pula, relatif murah jika dibandingkan cara belajar yang lain. Sementara, juga fleksibel, karena kamu bisa belajar dan membaca sesuai kondisi dan kesibukan. Buku umumnya juga disusun dengan kurasi dan editing yang baik, sehingga informasi di dalamnya pasti valid dan bisa diandalkan—jika dibandingkan dengan artikel-artikel online.

Namun, memang tak semua buku cocok untuk pemula. Faktanya, belajar finance untuk pemula itu memang seharusnya dilakukan secara step by step—secara berjenjang. Mulai dari basic dulu, baru menapak ke topik-topik yang lebih kompleks, dan akhirnya advanced. Ya, bisa dikatakan mirip dengan belajar bahasa Inggris, atau mungkin belajar menggambar.

So, yeah, mengapa tak mulai belajar finance untuk pemula dari buku dulu? Mau tahu rekomendasi buku yang cocok untuk dibaca pemula dalam rangka belajar keuangan tahap awal? Ini dia daftarnya.

Rekomendasi 5 Buku untuk Belajar Finance untuk Pemula

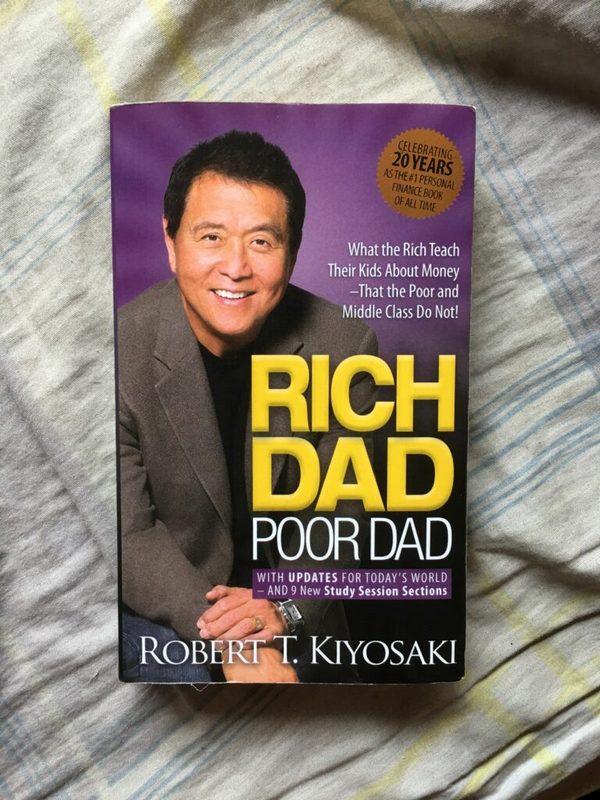

1. Rich Dad Poor Dad

Buku “Rich Dad Poor Dad” yang ditulis oleh Robert Kiyosaki merupakan salah satu buku terkenal dan cocok banget dipakai sebagai bahan belajar finance untuk pemula. Buku ini membahas tentang pentingnya memiliki pemikiran yang benar tentang uang dan investasi, serta cara-cara untuk memanfaatkan uang agar menghasilkan keuntungan.

Dalam buku ini, Kiyosaki menjabarkan konsep perencanaan keuangan pribadi dan cara-cara mengelola uang dengan cerdas. Dia juga membagikan pengalaman pribadi tentang bagaimana dia memperoleh kekayaan dan kebebasan finansial, serta berbagai tip investasi yang cerdas.

Salah satu konsep penting yang diangkat dalam buku ini adalah perbedaan antara “rich dad” dan “poor dad”. “Rich dad” adalah orang yang memiliki pemikiran dan strategi investasi yang cerdas, sementara “poor dad” adalah orang yang lebih berfokus pada pengeluaran dan utang. Dalam buku ini, Kiyosaki menekankan pentingnya menjadi “rich dad” dan memperoleh kebebasan finansial melalui investasi yang cerdas.

2. The Millionaire Next Door

Buku “The Millionaire Next Door” yang ditulis oleh Thomas J. Stanley dan William D. Danko, membahas tentang kebiasaan finansial orang-orang kaya yang hidup sederhana. Buku ini mengajarkan bagaimana cara mengelola uang dengan cerdas dan mengatasi utang, serta membangun kekayaan dengan menghemat dan menginvestasikan uang mereka secara cerdas.

Buku ini juga mengungkapkan beberapa mitos tentang kekayaan, seperti anggapan bahwa orang kaya selalu hidup mewah dan membelanjakan uang mereka secara tidak bijaksana. Faktanya, orang kaya yang sebenarnya cenderung hidup sederhana dan hemat dalam mengelola uang mereka.

Buku ini memberikan contoh kebiasaan dan prinsip finansial dari para miliarder dan jutawan sejati, dan bagaimana mereka berhasil membangun kekayaan mereka. Buku ini sangat bermanfaat bagi pemula yang ingin memulai perjalanan mereka menuju kekayaan dan kebebasan finansial.

Buku “The Millionaire Next Door” sangat populer, dan diakui sebagai buku referensi klasik keuangan pribadi. Akan sangat tepat jika kamu belajar finance untuk pemula dan mulai dengan buku ini.

3. The Simple Path to Wealth

Buku “The Simple Path to Wealth” yang ditulis oleh JL Collins merupakan buku panduan praktis belajar finance untuk pemula, yang berfokus pada pengelolaan uang dan investasi dengan cerdas.

Buku ini membahas tentang konsep dasar investasi, termasuk bagaimana memilih instrumen investasi yang tepat dan cara menghindari risiko investasi yang tidak perlu. Selain itu, buku ini juga membahas tentang kebiasaan finansial yang sehat, seperti penghematan dan pengelolaan utang.

Dalam buku ini, JL Collins juga bahwa investasi tidak harus rumit atau memerlukan banyak waktu dan upaya. Buku ini menekankan pentingnya strategi investasi jangka panjang yang sederhana, dan bagaimana menghindari taktik investasi yang rumit dan berisiko.

Secara keseluruhan, buku “The Simple Path to Wealth” sangat bermanfaat bagi siapa saja yang ingin belajar finance untuk pemula, dan memperoleh pemahaman yang lebih baik tentang investasi dan keuangan pribadi.

4. Your Money or Your Life

Buku “Your Money or Your Life” yang ditulis oleh Vicki Robin dan Joe Dominguez merupakan buku yang membahas tentang cara mengubah hubungan seseorang dengan uang dan memperbaiki keuangan pribadi.

Buku ini mengajarkan pembaca tentang konsep “life energy”, yaitu bagaimana uang yang kita hasilkan setiap hari merupakan sebuah nilai tukar dari energi kehidupan kita. Belajar finance untuk pemula dengan membaca buku ini, maka kita akan diajak untuk mengevaluasi nilai kehidupan kita dan bagaimana uang yang dihasilkan setiap hari memengaruhi nilai-nilai tersebut.

Buku ini juga memberikan berbagai tip praktis tentang bagaimana mengatur dan mengelola uang dengan cerdas, termasuk cara mengurangi pengeluaran dan membayar utang. Kita akan diajak untuk mengembangkan rencana keuangan yang terperinci dan membuat pilihan keuangan yang berkelanjutan untuk mencapai kebebasan finansial.

Dalam buku “Your Money or Your Life”, Vicki Robin dan Joe Dominguez juga menunjukkan bahwa kebahagiaan dan kesejahteraan finansial tidak selalu tergantung pada jumlah uang yang dimiliki. Buku ini mengajarkan bagaimana cara menciptakan kebahagiaan dan kesejahteraan finansial dengan membangun hubungan yang lebih baik dengan uang dan memperbaiki kebiasaan keuangan yang tidak sehat.

5. 100 Langkah untuk Tidak Miskin

Buku “100 Langkah untuk Tidak Miskin” yang ditulis oleh Ligwina Hananto merupakan buku yang juga cocok banget untuk belajar finance untuk pemula. Buku ini membahas tentang bagaimana mengelola keuangan pribadi dengan bijak dan mencapai kesejahteraan finansial.

Buku ini membantu pembaca untuk meraih kebebasan finansial, yang mencakup berbagai topik, seperti pengelolaan utang, investasi, asuransi, dan penghematan. Buku ini juga menunjukkan bahwa kebebasan finansial bukanlah sesuatu yang sulit dicapai jika seseorang memiliki disiplin dan strategi yang tepat dalam mengelola keuangan. Ada juga panduan praktis yang dapat membantu pembaca untuk mengembangkan kebiasaan keuangan yang sehat dan mencapai tujuan keuangan.

Selain itu, buku “100 Langkah untuk Tidak Miskin” juga menekankan pentingnya pendidikan keuangan dan bagaimana cara mengajarkan keuangan pribadi kepada anak-anak. Buku ini memberikan panduan praktis tentang bagaimana cara mengajarkan nilai-nilai keuangan pribadi kepada anak-anak secara efektif.

Nah, itu dia 5 buku yang direkomendasikan jika kamu ingin mulai belajar finance untuk pemula sekarang. Selamat memburu buku-buku tersebut ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

10 Pertanyaan tentang NPWP yang Paling Sering Ditanyakan

Sebagai wajib pajak baru, mungkin kamu punya pertanyaan tentang NPWP sekebon yang masih bergelayut di benak. Tsah. Wajar sih, namanya juga newbie, ya kan? Malahan bagus kalau memang kamu punya banyak pertanyaan tentang NPWP. Itu artinya kamu memang berniat sungguh-sungguh untuk memenuhi kewajibanmu.

Dan memang, salah satu hal yang perlu kamu pelajari saat belajar keuangan adalah soal membayar pajak dan segala printilannya termasuk kamu harus mendaftar NPWP.

Nah, ini dia beberapa pertanyaan tentang NPWP yang paling sering diajukan. Mungkin ada di antaranya yang menjadi pertanyaanmu juga.

10 Pertanyaan tentang NPWP

Apa itu NPWP?

NPWP adalah singkatan dari Nomor Pokok Wajib Pajak. NPWP adalah nomor identitas yang diberikan kepada wajib pajak oleh Direktorat Jenderal Pajak Indonesia. NPWP digunakan untuk mengidentifikasi dan melacak aktivitas perpajakan dari seorang wajib pajak, seperti pembayaran pajak penghasilan, pengajuan laporan pajak, dan kegiatan perpajakan lainnya.

NPWP biasanya terdiri dari 15 digit dan terdiri dari kode identifikasi unik yang diberikan oleh Direktorat Jenderal Pajak kepada setiap wajib pajak yang terdaftar.

Siapa yang harus memiliki NPWP?

Jawaban untuk pertanyaan tentang NPWP kedua ini adalah sebagai berikut:

- Warga negara Indonesia yang telah berusia 17 tahun atau lebih.

- Penduduk tetap Indonesia, yaitu orang yang tinggal di Indonesia selama lebih dari 183 hari dalam setahun.

- Orang asing yang memiliki penghasilan di Indonesia atau yang melakukan kegiatan usaha di Indonesia.

- Badan usaha, seperti perusahaan, firma, koperasi, yayasan, dan sejenisnya.

Selain itu, ada beberapa kondisi khusus yang membuat seseorang atau badan usaha wajib memiliki NPWP, meskipun tidak memenuhi kriteria di atas. Misanya seperti seseorang yang menerima penghasilan dari luar negeri dan ingin mendapatkan pembebasan pajak atau tarif yang rendah.

Bagaimana cara mendaftar NPWP?

Pertanyaan tentang NPWP yang satu ini biasanya ditanyakan oleh kamu yang ingin mulai membayar pajak. Ikuti langkah berikut:

- Buka situs web resmi Direktorat Jenderal Pajak di https://www.pajak.go.id/.

- Pilih menu “Layanan Online” di bagian atas halaman.

- Pilih opsi “e-Registration”.

- Pilih jenis wajib pajak yang ingin mendaftar, misalnya individu atau badan usaha.

- Isi formulir pendaftaran dengan lengkap dan benar, dan pastikan untuk memberikan informasi yang akurat dan valid.

- Unggah dokumen-dokumen yang diperlukan sesuai dengan instruksi yang diberikan, seperti Kartu Tanda Penduduk (KTP) atau paspor, NPWP orang tua (jika masih di bawah umur), surat keterangan domisili, dan dokumen pendukung lainnya.

- Setelah selesai mengisi formulir dan mengunggah dokumen, klik tombol “Submit”.

- Tunggu proses verifikasi data dan persetujuan pendaftaran dari pihak Direktorat Jenderal Pajak.

Jika pendaftaran disetujui, kamu akan mendapatkan Nomor Pokok Wajib Pajak (NPWP) yang dapat dicetak langsung dari situs e-registration atau diterima melalui kantor pos atau kurir yang ditunjuk.

Apa konsekuensi jika tidak memiliki NPWP?

Ada konsekuensi besar yang harus ditanggung, yaitu:

- Orang yang wajib memiliki NPWP tetapi tidak memilikinya bisa dikenakan denda

- Tidak memiliki NPWP berarti seseorang atau badan usaha tidak dapat membayar pajak, baik itu pajak penghasilan maupun pajak lainnya. Ini dapat mengakibatkan masalah hukum dan keuangan yang serius.

- Nggak bisa bertransaksi di bank, lantaran beberapa bank dan lembaga keuangan memerlukan NPWP sebagai persyaratan untuk membuka rekening bank atau melakukan transaksi perbankan tertentu.

- NPWP sering kali juga menjadi persyaratan untuk mengajukan izin usaha tertentu.

- Beberapa lelang pemerintah memerlukan NPWP sebagai persyaratan untuk mengikuti lelang.

Bagaimana cara memperpanjang NPWP?

Jika kamu punya pertanyaan tentang NPWP yang satu ini, jawabannya sebenarnya singkat: NWPWP berlaku seumur hidup, jadi tak perlu diperpanjang. Namun, NPWP perlu di-update jika ada perubahan kondisi, terutama yang berkaitan dengan aktivitas perpajakanmu.

Apa yang harus dilakukan jika NPWP hilang atau rusak?

Ada beberapa hal yang bisa kamu lakukan jika kamu punya pertanyaan tentang NPWP ini:

- Melaporkan kehilangan atau kerusakan NPWP ke kantor pelayanan pajak terdekat atau melalui sistem online di situs web resmi Direktorat Jenderal Pajak Indonesia.

- Mengajukan permohonan untuk mendapatkan NPWP baru melalui kantor pelayanan pajak terdekat atau dengan menggunakan sistem e-registration di situs web resmi DJP. Permohonan harus dilengkapi dengan dokumen pendukung yang dibutuhkan, seperti Kartu Tanda Penduduk (KTP) atau paspor, dan surat keterangan hilang atau rusak dari kepolisian.

Setelah permohonanmu disetujui, kamu akan mendapatkan NPWP yang baru dengan nomor yang sama seperti NPWP yang hilang atau rusak. NPWP baru ini dapat dicetak langsung dari situs e-registration atau diterima melalui kantor pos atau kurir yang ditunjuk.

Apa yang harus dilakukan jika terjadi kesalahan pada NPWP?

Kadang memang terjadi kesalahan pada NPWP, sehingga pertanyaan tentang NPWP satu ini muncul.

Berikut adalah beberapa langkah yang dapat kamu lakukan:

- Melaporkan kesalahan pada kantor pelayanan pajak terdekat atau melalui sistem online di situs web resmi DJP.

- Memberikan dokumen pendukung yang diperlukan, seperti Kartu Tanda Penduduk (KTP) atau surat pernyataan dari pihak yang bersangkutan.

- Menjelaskan secara detail jenis kesalahan yang terjadi dan memberikan informasi yang akurat dan valid.

- Jika kesalahan yang terjadi adalah kesalahan penulisan atau ketik, maka kamu dapat mengajukan permohonan untuk mengganti NPWP lama dengan NPWP baru yang telah diperbaiki.

- Jika kesalahan yang terjadi adalah pengambilan nomor yang salah, maka Anda harus mengajukan permohonan untuk memperbaiki nomor yang salah pada NPWP yang telah ada.

Bagaimana cara mengubah data pada NPWP?

Pertanyaan tentang NPWP berikutnya ini juga sangat sering muncul. Berikut beberapa langkah yang bisa dilakukan:

- Mengumpulkan dokumen pendukung yang diperlukan untuk perubahan data pada NPWP, seperti KTP, surat pernyataan, dan dokumen lain yang relevan.

- Mengunjungi kantor pelayanan pajak terdekat atau menggunakan layanan online di situs web resmi Dirjen Pajak Indonesia untuk mengajukan permohonan perubahan data.

- Mengisi formulir perubahan data NPWP, termasuk informasi yang akan diubah dan alasan perubahan data.

- Melampirkan dokumen pendukung yang diperlukan pada saat mengajukan permohonan perubahan data NPWP.

- Menyerahkan permohonan perubahan data dan dokumen pendukung ke kantor pelayanan pajak terdekat atau mengirimkannya melalui sistem online di situs web DJP.

- Tunggu konfirmasi dari Direktorat Jenderal Pajak tentang persetujuan perubahan data yang diajukan.

- Jika permohonan disetujui, kamu akan menerima NPWP dengan data yang diperbarui.

Apakah NPWP berlaku seumur hidup atau perlu diperbaharui?

Seperti pertanyaan tentang NPWP yang sudah sempat dijelaskan di atas, NPWP berlaku seumur hidup. Tetapi, ada beberapa situasi di mana NPWP harus di-update. Di antaranya:

- Perubahan status perpajakan, misalnya jika ada perubahan dalam status perpajakan wajib pajak, seperti perubahan kewarganegaraan, status penduduk tetap, atau jenis kegiatan usaha.

- Perubahan data wajib pajak, misalnya jika ada perubahan dalam data pribadi atau data perusahaan, seperti alamat, nama, nomor telepon, atau jenis usaha.

- Update data keuangan, misalnya dengan melaporkan perubahan modal, pengalihan saham, atau pembubaran perusahaan.

- Pengajuan pembatalan NPWP, atau menonaktifkan NPWP.

Wajib pajak yang enggak meng-update NPWP sesuai dengan peraturan perpajakan yang berlaku, dapat dikenakan sanksi administratif, seperti denda atau penutupan sementara usaha.

Apa saja kegunaan NPWP?

Jawaban pertanyaan tentang NPWP ini penting untuk kamu ketahui, agar kamu bisa membayar pajak secara ikhlas dan antusias. NPWP memiliki beberapa kegunaan penting dalam perpajakan di Indonesia, di antaranya:

- NPWP digunakan sebagai identifikasi unik untuk setiap wajib pajak yang terdaftar, memungkinkan pemerintah untuk memantau dan melacak aktivitas perpajakan dari masing-masing wajib pajak secara efektif.

- NPWP diperlukan untuk pelaporan pajak, seperti pelaporan SPT (Surat Pemberitahuan Pajak Tahunan) dan SPT Masa. Tanpa NPWP, seseorang atau badan usaha tidak dapat melaporkan pajak dan dapat dikenakan sanksi administratif atau hukuman.

- NPWP juga diperlukan untuk pembayaran pajak, baik itu pajak penghasilan maupun pajak lainnya. Pemerintah menggunakan NPWP untuk melacak pembayaran pajak dan memastikan bahwa setiap wajib pajak membayar pajak yang sesuai dengan ketentuan perpajakan yang berlaku.

- Beberapa bank dan lembaga keuangan memerlukan NPWP sebagai persyaratan untuk membuka rekening bank atau melakukan transaksi perbankan tertentu.

- NPWP sering kali menjadi persyaratan untuk mengajukan izin usaha tertentu, seperti SIUP atau TDP.

- Beberapa lelang pemerintah memerlukan NPWP sebagai persyaratan untuk mengikuti lelang, sehingga tidak memiliki NPWP dapat menghalangi seseorang atau badan usaha untuk berpartisipasi dalam lelang tersebut.

Karena kegunaannya yang sangat penting dalam perpajakan, setiap wajib pajak di Indonesia harus memiliki NPWP dan mematuhi peraturan perpajakan yang berlaku.

Nah, itu dia 10 pertanyaan tentang NPWP yang sering ditanyakan. Kamu juga dapat mengajukan berbagai pertanyaan tentang NPWP ini langsung ke akun-akun media sosial resmi milik Dirjen Pajak, seperti di Instagram agar bisa langsung mendapatkan penjelasan.

Semoga bermanfaat ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Pelajaran Hidup dan Keuangan dari Drakor Reborn Rich

Apakah kamu salah satu penonton setia drama Korea yang berjudul Reborn Rich?

Reborn Rich telah menyelesaikan episode terakhirnya pada 25 Desember 2022 lalu. Drakor tersebut berhasil ditutup dengan rating 26,9 persen, seperti yang dikutip dari Nielsen Korea.

Dibintangi oleh salah satu ikon drakor dengan banyak penggemar, Song Joong Ki, drama satu ini menjadi perbincangan karena ceritanya yang disinyalir mirip dengan kehidupan keluarga pendiri salah satu merek eektronik terkemuka asal Korea Selatan, Samsung. Selain itu, Reborn Rich juga memberikan banyak pelajaran soal hidup dan keuangan lo!

Apa saja pelajaran hidup dan keuangan tersebut? Coba yuk, kita lihat!

Pelajaran Hidup dan Keuangan dari Drama Korea Reborn Rich

1. Asal usul keluarga bisa menjadi privilege

Privilege atau “hak istimewa” adalah satu hal yang pasti ingin dimiliki oleh siapa pun. Keistimewaan bisa datang dari berbagai hal, baik itu kerabat, keluarga yang memiliki banyak koneksi, dan lain sebagainya, dalam segala bentuk.

Namun, keistimewaan dapat memberikan dampak positif dan negatif. Hal ini tergantung dari bagaimana orang yang memiliki keistimewaan tersebut bisa memanfaatkannya dengan bijak.

Hal ini dapat dilihat dalam Reborn Rich dari karakter anak dan cucu dari Jin Yang Chul (Lee Sung Min), dan Yoon Hyeon Woo (Song Joong Ki). Sebelum Yoon Hyeon Woo “masuk” ke dalam tubuh Jin Do Jun, ia hanyalah orang biasa yang hidup di bawah garis kemiskinan. Ia tidak memiliki keistimewaan apa pun, hingga akhirnya ia harus merelakan mimpinya untuk kuliah dan mulai bekerja setelah lulus SMA.

Anak dan cucu dari keluarga Soonyang merasakan hal yang berbeda. Mereka memiliki keistimewaan sebagai salah satu konglomerat di Korea Selatan. Namun, sayangnya mereka tidak dapat menggunakan keistimewaan tersebut dengan bijak.

Kita di sini juga pasti sering mendengar tentang privilege ini. Tak jarang, kita menganggap hidup orang lain lebih mudah karena mereka punya privilege. Orang lain bisa memiliki aset banyak karena mereka memiliki privilege. Padahal sebenarnya kepemilikan aset tidak ada hubungannya dengan privilege, tetapi lebih pada pengelolaan keuangan yang baik.

2. Kekayaan bisa membuat siapa saja berubah menjadi serakah

Perebutan kekuasaan dalam Reborn Rich menjadi salah satu polemik yang dihadapi keluarga Soonyang. Terlebih ketika Jin Yang Chul telah tiada. Keturunannya semakin bersemangat untuk menduduki takhta tertinggi dan mewarisi kekayaan yang dimiliki oleh pendiri Soonyang Group tersebut.

Awalnya, anak dan cucu Jin Yang Chul memahami bahwa kekayaan dan kedudukan Jin Yang Chul akan diwariskan kepada anak laki-laki tertua. Namun, ketika Jin Yang Chul berhenti menerapkan sistem ini dalam keluarganya, anak dan cucunya menjadi marah. Mereka berlomba-lomba dan serakah untuk mendapatkan kekayaan sebanyak-banyaknya.

Manusia itu memang banyak maunya. Itu sudah menjadi alamnya. Tak pernah cukup; gaji kecil mengeluh karena tak ada sisa untuk ditabung. Setelah gajinya naik, kok tetap nggak bisa menabung ya? Iyalah, karena gaya hidup juga naik. Yang tadinya puas dengan merek grade B, setelah gaji naik, jadi nggak puas lagi dan memilih grade yang lebih baik.

3. Uang dan jabatan membuat orang rela melakukan apa saja

Uang dan jabatan adalah dua hal di dunia yang keberadaannya sulit untuk diabaikan. Pasalnya, dua hal ini dapat menentukan nasib dan posisi sosial seseorang. Namun, karena dua hal tersebut, orang rela melakukan apa saja untuk mendapatkannya.

Salah satu contohnya adalah penggunaan kekuasaan dan harta benda untuk terbebas dari segala macam hukuman. Dalam Reborn Rich, keluarga Soonyang telah membuktikan hal itu, bahkan sampai ke anak dan cucunya.

Para chaebol di Korea Selatan termasuk orang-orang yang tidak bisa “disentuh” hukum. Sebab, mereka juga turut membangun perekonomian di negara tersebut. Hal ini juga digambarkan oleh keluarga Soonyang yang bisa menghalalkan segala cara untuk membasmi musuh, menghapus “dosa” agar terhindar dari hukuman pidana, meski telah melakukan kejahatan.

Yang seperti ini juga bisa kita temui di kehidupan sehari-hari. Tak jarang, kasus-kasus korupsi ataupun fraud di kantor mencuat, yang disebabkan oleh kurang puasnya kita terhadap apa yang kita miliki.

4. Manusia boleh berencana, tapi semuanya tetap di tangan Tuhan

Tidak ada yang tahu apa yang akan terjadi di detik berikutnya. Oleh karena itu, manusia hanya bisa berencana, namun keputusan tetap berada di tangan Tuhan. Jika Tuhan menghendaki sesuatu yang lain dari yang diharapkan, mungkin itu adalah jalan yang terbaik bagi umat-Nya.

Kita bisa melihat betapa gigihnya keturunan Soonyang untuk bisa mewarisi kekayaan Jin Yang Chul dalam Reborn Rich. Meski sudah berusaha semaksimal mungkin, tetap saja banyak rintangan yang harus dilalui. Meski telah berhasil melaluinya, nyatanya ada karma yang harus ditanggung atas dosa dan kesalahan yang mereka perbuat di masa lalu.

Itulah risiko hidup. Tak bisa dihindari, tetapi sebenarnya bisa diminimalkan efeknya. Karena itu, manajemen risiko menjadi sangat penting.

5. Kematian tidak dapat dihindari

Jin Do Jun sempat berpikir, hal apa saja yang membuatnya harus meninggal saat masih muda. Ia juga selamat saat mobil yang ditumpanginya bersama kakeknya ditabrak truk, sebagai bentuk pembunuhan berencana.

Ia pun sudah berpikir sejak awal, jika ia selamat saat itu, maka ada hal lain yang akan membuat Jin Do Jun akhirnya mati. Penonton pun sempat dibuat ragu dengan pernyataan tersebut. Pasalnya, karakter Jin Do Jun memegang peranan penting dalam cerita drama tersebut.

Namun, nyatanya kematian tetap tidak bisa dihindari oleh Jin Do Jun. Ia tetap meninggal karena ditabrak dari belakang oleh sebuah truk ketika sedang berhenti di persimpangan jalan. Pada saat itu, jiwa yang ada di dalam dirinya kembali ke tubuh Yoon Woo Hyeon yang terbaring di ranjang rumah sakit.

Memang manusia itu pada akhirnya meninggal, cepat atau lambat. Karena itu, ada beberapa hal yang harus disiapkan; asuransi jiwa dan waris. Memang ini adalah topik yang “menakutkan” untuk dibahas. Nggak seksi, nggak enak untuk diobrolkan. Tapi, kita tak bisa menghindarinya seperti halnya risiko hidup.

Nah, gimana? Reborn Rich memang tidak hanya menyuguhkan kisah-kisah yang menyentuh dan seru untuk diikuti di setiap episodenya. Namun, ternyata kita bisa belajar keuangan dan hidup dari drakor ini, ya kan?

Selain 5 hal di atas, ada pelajaran apa lagi yang bisa didapatkan dari Reborn Rich? Komen ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Belajar Financial secara Fun dengan 3 Board Game Ini!

Belajar financial itu sebuah proses mempelajari dan memahami cara mengelola uang dan keuangan secara efektif. Termasuk di dalamnya adalah mengelola pengeluaran, membuat anggaran, menyimpan uang, melakukan investasi, memahami produk keuangan seperti deposito, asuransi, dan investasi, yang nantinya akan bisa bermanfaat untuk masa depanmu sendiri.

Intinya, belajar financial itu penting untuk dilakukan demi membantu dirimu sendiri membuat keputusan keuangan yang bijak dan membangun kemandirian finansial.

Semua orang wajib belajar financial, terutama di masa sekarang. Apalagi mereka yang:

- Pemula yang baru mulai bekerja dan memiliki pendapatan bulanan, untuk membantu memahami bagaimana mengelola uang dan membuat anggaran yang baik sejak dini.

- Keluarga dengan tanggung jawab keuangan yang besar, untuk membantu memahami bagaimana mengelola pengeluaran dan membuat keputusan keuangan yang bijak demi tujuan keuangan keluarga (yang sangat banyak).

- Mereka yang sedang berjuang dengan utang, untuk membantu memahami bagaimana mengelola utang dengan baik, dan membangun kemandirian finansial.

- Mereka yang akan pensiun, untuk membantu mempersiapkan masa depan finansial dan memastikan bahwa mereka memiliki sumber pendapatan yang stabil saat pensiun.

Intinya, ya wajib untuk semua orang yang ingin memastikan kemandirian finansial dan mencapai tujuan keuangan jangka panjang, untuk membantu memahami bagaimana mengelola uang dan melakukan investasi yang bijak.

Belajar Financial secara Fun: Gimana Caranya?

Belajar keuangan tidak selalu membosankan. Tergantung pada cara kamu mempelajarinya. Apalagi di zaman sekarang, zaman dengan teknologi yang pesat dan informasi yang terbuka bebas. Dengan belajar financial secara fun, maka akan lebih mudah buat kamu untuk memahami dan mengaplikasikan keterampilan ini dalam kehidupan sehari-hari.

Ada beberapa cara untuk membuat belajar financial menyenangkan, misalnya dengan:

- Cari sumber informasi yang menyenangkan, misalnya baca buku atau artikel yang menarik tentang finansial, ikuti akun media sosial yang fokus pada keuangan, atau ikuti podcast finansial. Sudah follow QM Financial di semua platform kan?

- Berdiskusi dengan orang lain juga bisa jadi cara belajar financial yang fun, karena kalau nyambung tuh bisa seru banget. Betul nggak?

- Buat anggaran yang kreatif, karena belajar financial paling afdal itu ya sambil praktik. Jadi, sambil buat anggaran misalnya dengan bullet journalling.

- Belajar financial sambil main games! Nah, yang satu ini sudah kamu coba belum?

Permainan untuk Belajar Financial yang Fun

Beberapa permainan yang bisa mengasah keterampilan mengelola keuangan adalah sebagai berikut.

Monopoli

Monopoli adalah board game yang sangat populer, yang dimainkan oleh 2-8 orang. Tujuan permainan adalah membeli properti, membangun rumah dan hotel, dan mengumpulkan uang dari pemain lain melalui pajak dan sewa properti.

Bermain monopoli membuat kita belajar perencanaan keuangan, bernegosiasi, hingga berbisnis lo!

Kalau ada yang belum pernah belajar financial dengan bermain monopoli, berikut langkah-langkah untuk memainkannya.

- Setiap pemain mendapat modal untuk bisa mulai bermain.

- Setiap pemain kemudian secara bergantian memutar dadu dan bergerak sejauh jumlah angka yang tercantum pada dadu. Jika pemain berhenti di sebuah properti yang belum dibeli, mereka memiliki pilihan untuk membeli properti tersebut dari bank atau membiarkan properti itu tetap terbuka untuk dibeli oleh pemain lainnya.

- Jika pemain berhenti di sebuah properti yang dimiliki oleh pemain lain, mereka harus membayar sewa kepada pemilik properti. Jika pemain tidak memiliki uang untuk membayar sewa, mereka dapat meminjam uang dari bank atau menjual properti mereka.

- Pemain juga dapat membeli rumah dan hotel pada properti yang mereka miliki. Hal ini akan meningkatkan nilai properti dan meningkatkan jumlah sewa yang harus dibayar oleh pemain lain ketika mereka berhenti di properti tersebut.

- Permainan berlangsung sampai satu pemain memiliki semua properti dan memaksa pemain lain bangkrut. Pemain dengan uang terbanyak pada akhir permainan adalah pemenangnya.

Seru kan? Untuk lebih detailnya, kamu bisa membaca petunjuk bermain yang biasanya disertakan dalam produk permainan ini ketika kamu membelinya. in.

The Game of Life

The Game of Life adalah board game yang mencerminkan perjalanan hidup manusia. Goals dari permainan adalah mengumpulkan uang dan aset sebanyak mungkin selama perjalanan hidup, sambil menghadapi berbagai situasi dan pilihan yang menentukan nasib pemain. Pemain memutar roda untuk menentukan jumlah uang yang mereka dapatkan atau kehilangan, serta acara-acara yang harus mereka hadapi.

Permainan ini mencakup beberapa aspek hidup, seperti karier, pendidikan, pernikahan, keluarga, dan pensiun. Pemain membuat pilihan dan mengambil risiko untuk memenangkan permainan. Dengan The Game of Life, kita bisa belajar financial yang berhubungan dengan perencanaan keuangan, membuat keputusan hidup, dan menghadapi situasi yang tidak dapat diprediksi.

Berikut adalah langkah-langkah untuk bermain The Game of Life:

- Sama seperti Monopoli, setiap pemain akan menerima modal dari bank seperti yang tercantum dalam petunjuk permainan.

- Setelah itu, setiap pemain memilih sebuah kendaraan untuk bergerak sekitar papan permainan.

- Pemain bergerak sekitar papan dengan memutar roda, dan ikuti petunjuk yang tercantum pada papan. Bisa jadi pemain harus memilih karier, membayar uang sekolah, menikah, memiliki anak, membeli rumah, dan pensiun.

- Setiap pemain harus membuat pilihan hidup dan mengambil risiko untuk memenangkan permainan. Termasuk di dalamnya adalah aktivitas membeli aset seperti rumah atau mobil, atau membeli asuransi untuk melindungi aset mereka.

- Permainan berlangsung sampai setiap pemain mencapai tujuannya, yaitu pensiun dengan uang dan aset terbanyak.

Cashflow 101

Cashflow 101 adalah permainan strategi keuangan yang dikembangkan oleh Robert Kiyosaki, penulis buku “Rich Dad Poor Dad”. Goals-nya adalah untuk membantu pemain memahami konsep dan prinsip keuangan dan mengasah keterampilan pengelolaan uang.

Permainan ini mirip dengan permainan Monopoli, tetapi lebih fokus pada perencanaan dan pengelolaan keuangan daripada memiliki properti. Pemain memainkan karakter mereka dan berusaha untuk memperbaiki kondisi keuangan mereka dengan membeli saham, properti, dan bisnis, serta membayar tagihan serta mengelola pendapatan dan pengeluaran mereka.

Cashflow 101 mengajarkan konsep passive income, investasi, dan perencanaan keuangan. Permainan ini sangat cocok untuk orang yang ingin belajar tentang pengelolaan uang dan membuat keputusan keuangan yang cerdas.

Berikut adalah langkah-langkah untuk bermain Cashflow 101:

- Setiap pemain menerima modal dari bank seperti yang tercantum dalam petunjuk permainan.

- Setelah itu, setiap pemain membuat pilihan karier dan memulai dengan pendapatan bulanan yang sesuai.

- Pemain memainkan karakter mereka dan berusaha untuk memperbaiki kondisi keuangan mereka dengan membeli saham, properti, dan bisnis, serta membayar tagihan dan mengelola pendapatan dan pengeluaran mereka.

- Setiap pemain memilih untuk membeli atau menjual aset, mengambil pinjaman, atau membeli asuransi untuk melindungi aset mereka.

- Pemain berusaha untuk memperbaiki cash flow mereka dan memperoleh passive income dengan menginvestasikan uang mereka dengan bijak.

- Permainan berlangsung sampai setiap pemain memiliki cash flow positif dan sukses finansial.

Nah, gimana nih? Kamu tertarik belajar financial secara fun dengan permainan apa?

Atau kamu lebih suka melakukan cara lain untuk belajar financial secara fun? Dengan bergabung di kelas-kelas FCOS QM Financial, barangkali?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Menjadi Workaholic alias Si Gila Kerja yang Bahagia, Atur Keuanganmu!

Apakah kamu seorang workaholic alias si gila kerja? Apakah kamu bahagia bisa bekerja keras dan menjadi produktif?

Memang ada sih orang dengan tipe begini. Kalau dilihat, kadang lantas timbul pertanyaan: kok enggak pernah istirahat ya? Apa enggak “terancam” tuh mental health-nya karena kerja terus?

Well, buat si gila kerja, bekerja itulah kebahagiaan. Sama saja kayak kamu yang hobi traveling. Saat traveling, kamu merasa bahagia banget kan? Aneh, tapi ya normal kok.

Hanya saja, kalau berlebihan—baik itu bekerja, traveling, atau hobi-hobi yang lain—bisa juga mengancam kesehatan, termasuk kesehatan finansial.

Apa Itu Workaholic atau Gila Kerja?

Workaholic, atau gila kerja, adalah istilah yang digunakan untuk menggambarkan seseorang yang memiliki kebiasaan bekerja secara berlebihan dan memiliki minat yang sangat besar terhadap pekerjaan, bahkan sampai mengorbankan waktu bersosialisasi, istirahat, atau aktivitas lain.

Hal ini bisa terjadi pada siapa saja, tidak peduli apa pun latar belakang, profesi, atau tingkat pendapatan mereka. Namun, beberapa faktor yang dapat memengaruhi seseorang menjadi workaholic meliputi tekanan untuk mencapai kesuksesan, keterikatan emosional terhadap pekerjaan, dan rasa kurangnya kontrol atau keamanan dalam hidup mereka.

Mengapa Seseorang Bisa Menjadi Workaholic?

Ada beberapa faktor yang dapat mempengaruhi seseorang menjadi gila kerja, di antaranya:

Tekanan untuk mencapai kesuksesan

Beberapa orang mungkin merasa bahwa bekerja sebanyak mungkin adalah satu-satunya cara untuk mencapai kesuksesan dan memenuhi standar yang mereka tetapkan untuk diri mereka sendiri atau orang lain.

Keterikatan emosional terhadap pekerjaan

Beberapa orang mungkin merasa bahwa pekerjaan mereka adalah bagian dari identitas, dan mereka merasa tidak lengkap tanpa pekerjaan tersebut.

Rasa kurangnya kontrol atau keamanan dalam hidup mereka

Beberapa orang mungkin merasa bahwa pekerjaan mereka adalah satu-satunya hal yang benar-benar dalam kendali mereka dan memberikan rasa keamanan dan stabilitas dalam hidup mereka.

Rasa bahwa pekerjaan adalah satu-satunya sumber kebahagiaan

Beberapa orang mungkin menganggap pekerjaan sebagai satu-satunya sumber kebahagiaan dalam hidup mereka dan merasa kurang bahagia saat tidak bekerja.

Gaya hidup yang didorong oleh prestasi

Beberapa orang mungkin memiliki gaya hidup yang didorong oleh prestasi dan merasa bahwa bekerja lebih banyak adalah cara untuk membuktikan keberhasilan mereka.

Efek terhadap Hidup

Itu adalah beberapa faktor yang dapat mempengaruhi seseorang menjadi gila kerja, meskipun ada banyak faktor lain yang dapat berperan.

Menjadi workaholic dapat memengaruhi keuangan seseorang dalam beberapa cara, baik secara positif maupun negatif. Pada sisi positif, seseorang yang bekerja keras dengan waktu yang lebih banyak, dapat memperoleh penghasilan yang lebih tinggi dan memiliki kemampuan finansial yang lebih baik.

Namun, pada sisi negatif, fokus yang berlebihan pada pekerjaan dapat membuat seseorang kehilangan waktu dan kesempatan untuk mengelola keuangan mereka dengan baik, seperti mengabaikan perencanaan keuangan jangka panjang atau mengeluarkan uang untuk membayar biaya tambahan. Misalnya kayak lebih banyak order makanan online karena enggak sempat masak sendiri. Atau bisa jadi butuh babysitter untuk membantu merawat anak, alih-alih diasuh sendiri.

Dalam jangka panjang, kalau tidak segera diatasi, bisa saja hal ini dapat mengarah pada masalah keuangan dan stres finansial. Oleh karena itu, penting untuk menemukan keseimbangan antara bekerja dan mengelola keuangan dengan baik.

Tip Keuangan untuk si Workaholic

Berikut adalah beberapa tip terbaik bagi si gila kerja untuk mengelola keuangan kamu.

Tetapkan tujuan keuangan jangka panjang

Buatlah daftar tujuan keuangan jangka panjang seperti membeli rumah, mempersiapkan masa pensiun, atau membeli aset.

Dengan demikian, kamu bisa bekerja dengan tujuan. Nantinya, jika tujuan-tujuanmu bisa dicapai dengan baik, juga akan memotivasimu untuk bekerja dengan lebih baik lagi.

Buat anggaran dan perencanaan keuangan

Buat anggaran bulanan dan rencanakan bagaimana kamu akan mengelola uangmu untuk memenuhi tujuan keuangan jangka panjang yang sudah kamu tentukan.

Prioritisasikan pengeluaran

Tetapkan prioritas untuk pengeluaranmu dan belanjakan uangmu pada hal-hal yang penting, seperti tagihan, makan, dan transportasi.

Simpan uang secara rutin

Buat kebiasaan untuk menyimpan uang secara rutin, bahkan jika itu hanya sedikit. Hal ini penting karena dapat membantumu mencapai tujuan keuangan jangka panjang kamu.

Gunakan alat perencanaan keuangan

Gunakan aplikasi atau alat perencanaan keuangan untuk membantumu mengatur dan mengelola keuangan.

Jangan terlalu memikirkan pekerjaan saat berlibur

Nah, ini penting! Ingat, bahwa kamu juga butuh istirahat, meskipun bekerja membuatmu bahagia. Hal ini tak hanya sebagai waktu rehat saja, tapi juga menjaga produktivitasmu. Jadi boleh banget sekali waktu kamu berlibur.

Jangan terlalu memikirkan pekerjaan saat berlibur atau menghabiskan waktu bersama keluarga dan teman. Ini akan membantumu mereset dan mengelola stres finansial.

Dengan mempertimbangkan dan menerapkan tip-tip mengelola keuangan ini, si gila kerja dapat mengelola keuangan mereka dengan lebih baik dan memastikan bahwa mereka memiliki masa depan finansial yang stabil.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!