Mengapa Diversifikasi Penting: Contoh Investasi dan Bagaimana Cara Menyeimbangkannya

Kamu pasti pernah mendengar ungkapan “jangan taruh semua telurmu dalam satu keranjang”. Betul? Dalam dunia investasi, ungkapan ini memperoleh makna yang lebih mendalam dan menjadi prinsip utama yang harus diterapkan oleh setiap investor: diversifikasi. Sebagai contoh investasi, katakanlah kamu memiliki sejumlah uang yang ingin kamu investasikan. Alih-alih menempatkan seluruhnya pada satu jenis investasi, seperti saham teknologi, akan lebih bijaksana untuk ‘mendiversifikasi’ dan membaginya ke berbagai jenis investasi, seperti obligasi, reksa dana, atau bahkan real estat.

Kenapa sih penting banget untuk melakukan diversifikasi? Alasannya sederhana: untuk mengurangi risiko dan melindungi portofolio investasimu dari fluktuasi pasar yang tidak terduga.

Dengan diversifikasi, kerugian yang mungkin terjadi dari satu jenis investasi dapat diimbangi dengan keuntungan dari jenis investasi lain. Maka dari itu, diversifikasi tidak hanya penting, tetapi sebenarnya sangat penting, dalam strategi investasi jangka panjangmu.

So, kali ini kita bahas yuk, mengapa diversifikasi penting, memberikan beberapa contoh investasi, dan menjelaskan bagaimana cara menyeimbangkannya.

Apa yang Dimaksud dengan Diversifikasi dalam Investasi?

Dalam dunia investasi, diversifikasi adalah metode yang melibatkan pendistribusian dana investasi ke berbagai jenis aset atau contoh investasi. Inti dari diversifikasi adalah menurunkan risiko investasi dengan membagi dananya ke berbagai instrumen investasi, yang mungkin tidak semuanya bergerak seiring dengan kondisi pasar yang sama. Dengan demikian, kemungkinan kerugian dari satu contoh investasi tertentu dapat diperkecil dengan potensi keuntungan dari jenis investasi lainnya.

Diversifikasi menjadi penting dalam dunia investasi, karena berperan dalam mengendalikan risiko dan membuka kesempatan untuk mendapatkan keuntungan yang lebih stabil. Dengan strategi ini, kamu bisa mendapatkan imbal hasil yang lebih baik sepanjang waktu dan mengurangi efek negatif dari fluktuasi pasar yang seringkali tak terduga.

Walaupun diversifikasi tidak dapat sepenuhnya menghindari kerugian, tetapi strategi ini bisa menjadi alat efektif untuk mencapai tujuan investasi jangka panjang kamu.

Contoh Investasi untuk Diversifikasi

Sekarang setelah kamu mengerti apa itu diversifikasi dan mengapa hal itu penting, mari kita masuk ke dalam beberapa contoh investasi yang bisa kamu pertimbangkan untuk diversifikasi.

Memilih investasi yang tepat bukan hanya tentang memilih aset dengan pengembalian tertinggi, tetapi juga tentang memilih berbagai jenis aset yang dapat bersinergi untuk membantumu mencapai tujuan finansial. Dari saham hingga properti, komoditas hingga investasi internasional, berikut ini adalah beberapa contoh investasi yang bisa kamu pertimbangkan untuk diversifikasi portofolio kamu.

1. Saham

Misalkan kamu berinvestasi dalam saham dari berbagai sektor seperti teknologi, kesehatan, manufaktur, dan keuangan. Untuk menyeimbangkannya, kamu sebaiknya memastikan bahwa enggak ada satu sektor pun yang mendominasi portofolio investasimu. Misalnya, jika teknologi menjadi 60% dari portofoliomu, maka itu tandanya kamu terlalu terpapar terhadap risiko dalam sektor teknologi.

Jadi harus gimana? Coba tengok sektor lain. Mungkin sektor perbankan, retail, atau energi, ada yang menarik? Lakukan analisis dan riset seperlunya, sesuai dengan kebutuhan investasimu.

2. Obligasi

Jika kamu berinvestasi dalam contoh investasi berbasis surat utang, seperti obligasi pemerintah dan korporasi, maka opsi menyeimbangkannya adalah berdasarkan tingkat risiko dan pengembalian.

Obligasi pemerintah biasanya lebih aman tetapi menawarkan pengembalian yang lebih rendah, sementara obligasi korporasi bisa menawarkan pengembalian yang lebih tinggi tetapi juga risiko yang lebih besar.

3. Reksa Dana

Misalkan kamu berinvestasi dalam beberapa reksa dana atau dana indeks yang mencakup berbagai sektor dan aset, kamu bisa menyeimbangkannya dengan memastikan bahwa kamu memiliki alokasi yang seimbang ke berbagai aset dan sektor yang berbeda.

4. Properti

Jika kamu berinvestasi dalam properti, kamu bisa menyeimbangkannya dengan contoh investasi lainnya. Misalnya, jika pasar properti sedang turun, kamu masih memiliki saham, obligasi, atau aset lainnya yang bisa tumbuh.

Cara umum untuk menyeimbangkan portofolio adalah dengan melakukan “rebalancing” secara berkala. Rebalancing ini merupakan penyesuaian proporsi investasi dalam portofolio untuk memastikan bahwa proporsi tersebut tetap sesuai dengan tujuan dan toleransi risiko kamu.

Misalnya, jika saham telah berperforma sangat baik dan sekarang alokasinya 70% dari portofolio kamu, padahal tujuan awalmu adalah memiliki 60% saham, maka kamu mungkin perlu untuk menjual beberapa saham dan membeli lebih banyak aset lainnya untuk membawa proporsi tersebut kembali ke 60%.

Tip untuk Menyeimbangkan Portofolio agar Tercapai Diversifikasi dengan Baik

Menyeimbangkan portofolio investasi membutuhkan pemahaman dan strategi yang tepat. Berikut adalah beberapa tips untuk menyeimbangkan portofolio investasimu dengan baik.

Pahami Tujuan Investasi

Sebelum menyeimbangkan portofolio, penting untuk memahami tujuan investasimu. Apakah kamu berinvestasi untuk pensiun, pembelian rumah, pendidikan anak, atau tujuan lainnya? Tujuan ini akan memengaruhi bagaimana kamu harus menyeimbangkan portofolio tersebut.

Tentukan Alokasi Aset Ideal

Alokasi aset ideal kamu akan bergantung pada tujuan, usia, toleransi risiko, dan jangka waktu investasi. Sebagai contoh, investor muda dengan toleransi risiko tinggi dan horizon waktu panjang mungkin akan lebih cocok untuk memiliki alokasi aset yang lebih berat ke saham. Sementara, investor dengan usia yang lebih tua dengan toleransi risiko rendah, bisa jadi akan lebih cocok ke obligasi atau aset lain yang lebih stabil.

Rebalancing Berkala

Lakukan peninjauan berkala portofolio investasimu dan buat penyesuaian jika perlu. Beberapa ahli merekomendasikan rebalancing setidaknya sekali atau dua kali setahun. Namun, keputusan ini sangat bergantung pada situasi dan kebutuhanmu.

Tetap Kalem dan Jangan Terbawa Emosi

Pasar keuangan bisa sangat volatil, sehingga tak jarang menciptakan banyak emosi, seperti ketakutan, kepanikan, keserakahan, euforia berlebihan, dan sejenisnya. So, cobalah untuk tetap kalem dan jangan biarkan emosi mengendalikan keputusan investasi kamu.

Ingatlah, tujuan utama menyeimbangkan portofolio adalah untuk memastikan bahwa investasi yang kamu lakukan tetap sejalan dengan tujuan dan rencana keuanganmu, serta risiko yang dapat kamu ambil masih dalam batas toleransimu.

So, dalam perjalanan investasi kamu, diversifikasi menjadi suatu prinsip yang penting untuk diterapkan. Dengan memahami berbagai contoh investasi dan bagaimana cara menyeimbangkan mereka dalam portofolio kamu, kamu telah mengambil langkah penting untuk mengelola risiko dan potensi pengembalian investasi kamu.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Disiplin Mengatur Keuangan biar Gaji Nggak Asal Lewat

Setiap orang tentu mendambakan kondisi keuangan yang stabil dan terkelola dengan baik. Namun, sering kali kita merasa bahwa gaji yang kita terima seolah-olah “hanya lewat begitu saja”, habis tanpa sisa dan tanpa arah. Kunci dari permasalahan ini sebenarnya terletak pada cara kita mengelola keuangan itu sendiri. Oleh karena itu, pembahasan mengenai cara disiplin mengatur keuangan menjadi hal yang penting dan relevan untuk dibicarakan.

Memiliki penghasilan yang cukup besar bukan berarti kita memiliki kebebasan untuk menghabiskan uang sembarangan. Penghasilan yang besar tanpa adanya manajemen keuangan yang baik, hanya akan menghasilkan pemborosan dan tidak memberikan nilai tambah dalam hidup kita.

Dalam hal ini, disiplin dalam mengatur keuangan memiliki peran krusial. Menjalankan disiplin keuangan bukan berarti kita tidak bisa menikmati hidup, tetapi justru akan membantu kita dalam merencanakan dan mencapai tujuan hidup yang lebih besar.

Memahami cara disiplin mengatur keuangan sebenarnya bukanlah ilmu yang rumit. Semua orang bisa melakukannya asalkan memiliki komitmen dan konsistensi. Mengatur keuangan dengan disiplin memerlukan perencanaan, pelaksanaan, dan evaluasi yang matang. Langkah-langkah ini akan membantu kita untuk lebih bijaksana dalam mengalokasikan penghasilan, sehingga gaji yang kita peroleh tidak hanya lewat begitu saja, melainkan memberikan dampak positif bagi kehidupan kita.

Cara Disiplin Mengatur Keuangan

Seiring berjalannya waktu, kita semakin menyadari betapa pentingnya memiliki kontrol yang baik atas keuangan pribadi. Namun, hal ini sering kali menjadi tantangan tersendiri karena berbagai godaan konsumtif yang ada di sekitar kita.

Untuk itu, memahami cara disiplin mengatur keuangan menjadi sebuah keharusan. Dalam bagian ini, kita akan membahas berbagai langkah dan strategi yang dapat membantumu menjaga disiplin dalam mengelola keuangan, sehingga gaji yang kamu peroleh setiap bulannya tidak hanya “lewat begitu saja” tanpa memberikan dampak positif pada kondisi keuangan dan hidupmu.

Berikut adalah beberapa tip yang bisa dicoba.

1. Tetapkan Tujuan yang Jelas

Tujuan yang jelas dapat memotivasi kamu untuk tetap disiplin. Jadi, tetapkan sejak awal. Misalnya, kamu membuat rencana keuangan untuk membeli rumah, liburan, atau untuk pensiun dini.

Ingatlah tujuan finansial yang sudah kamu buat ini setiap kali kamu merasa tergoda untuk menghabiskan uang secara impulsif atau tanpa rencana.

2. Buat Rencana Keuangan

Rencana keuangan yang baik dapat membantumu memahami berapa banyak uang yang bisa kamu gunakan dan habiskan setiap bulan, dan berapa yang harus ditabung atau diinvestasikan.

3. Gunakan Alat Bantu

Ada banyak aplikasi dan alat online yang dapat membantu kamu mengatur keuangan. Aplikasi ini dapat membantu melacak pengeluaran dan pendapatan, membuat anggaran, dan bahkan memberikan pengingat untuk membayar tagihan.

Dengan cara disiplin mengatur keuangan yang seperti ini, seharusnya enggak ada yang kelewat lagi kan?

4. Mengurangi Pengeluaran Impulsif

Cobalah untuk menunda pembelian impulsif. Jika melihat sesuatu yang kamu inginkan, tunggulah beberapa hari sebelum memutuskan untuk membelinya. Cara disiplin mengatur keuangan seperti ini dapat membantumu menghindari pembelian yang tidak perlu.

5. Self reward is OK!

Tentu saja boleh kalau mau sesekali memberi self reward.

Mengatur keuangan bukan berarti kamu tidak boleh menikmati hasil kerja kerasmu sendiri kan? So, beri dirimu reward atau imbalan sesekali, sebagai pengingat bahwa kamu sudah melakukan hal yang baik.

Reward ini bisa berupa makan malam di restoran favorit, liburan singkat, atau barang mewah yang telah kamu inginkan. Namun, agar tak mengganggu kebutuhan lain dan tetap disiplin, buatlah pos alokasi khusus. Sisihkan—misalnya saja—10% dari penghasilann untuk pos self reward ini.

6. Pelajari dari Kesalahan

Jika melakukan kesalahan, jangan terlalu keras pada diri sendiri. Pelajari dari kesalahan tersebut dan lakukan perbaikan di masa mendatang.

Cara disiplin mengatur keuangan dan mempertahankannya bisa menjadi tantangan. Namun, dengan komitmen dan latihan, hal tersebut bisa dicapai.

Ingatlah bahwa prosesnya mungkin memerlukan waktu dan membutuhkan banyak perubahan kecil sepanjang jalan. Namun, keuntungan yang kamu peroleh dalam jangka panjang—stabilitas keuangan, peningkatan tabungan dan investasi, serta rasa tenang dan kontrol atas keuanganmu—akan membuat semua usaha tersebut menjadi sangat berharga dan nggak akan sia-sia.

“Menjadi disiplin dalam mengatur keuangan” bukanlah tujuan yang bisa dicapai dalam semalam. Hal ini adalah perjalanan panjang yang melibatkan banyak keputusan sehari-hari dan perubahan perilaku.

Namun, dengan kebijaksanaan dan kedisiplinan, kamu pasti dapat mengubah caramu mengelola uang dan menjadikan gaji yang kamu terima sebagai alat yang efektif untuk membantu mencapai tujuan finansial, bukan hanya sesuatu yang asal lewat.

So, yang penting: mulai! Mulailah sekarang, dan buatlah perubahan yang akan memastikan masa depan keuanganmu menjadi lebih cerah dan lebih terjamin.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Tanda Mandiri secara Finansial

Mandiri secara finansial artinya adalah situasi ketika seseorang sudah mampu mengurus keuangan mereka sendiri, tidak lagi membutuhkan bantuan dari orang tua atau keluarga, atau yang lain, untuk memenuhi kebutuhan sehari-hari. Bisa dikatakan, hal ini adalah step pertama untuk mencapai kebebasan finansial.

Cara individu mengatur keuangannya bisa berbeda-beda. Namun bagi mereka yang sedang di usia produktif, sangat penting untuk mempelajari cara-cara mengelola keuangan pribadi. Tujuannya tidak hanya agar pendapatan bulanan cukup untuk memenuhi kebutuhan hidup dan gaya hidup, tetapi juga untuk menjamin kestabilan finansial di masa depan.

Walaupun masih belum ideal, tingkat literasi keuangan di Indonesia telah meningkat dari tahun ke tahun. Hal ini ditunjukkan oleh generasi milenial dan gen Z yang semakin mengerti pentingnya mandiri secara finansial. Mereka mulai belajar menghasilkan uang, mulai berinvestasi, dan beberapa bahkan sudah yakin bahwa tujuan finansial akhirnya adalah bisa merasakan bebas finansial.

Mandiri secara finansial bukan tentang siapa yang memiliki gaji tertinggi, bisa berkeliling Indonesia, atau memiliki barang-barang mewah. Yang paling penting adalah kemampuan dalam mengatur keuangan. Oleh karena itu, untuk mengetahui apa yang perlu dilakukan, mari kita pelajari beberapa karakteristik orang yang sudah mandiri secara finansial.

Tanda Mandiri secara Finansial

1. Menghasilkan Pendapatan Sendiri

Poin penting dalam mandiri secara finansial adalah memiliki pendapatan, penghasilan, atau income sendiri dari pekerjaan yang dijalani. Artinya, kamu memiliki gaji atau pendapatan yang mampu membiayai semua kebutuhan hidup sehari-hari, mulai dari membayar tagihan hingga membiayai gaya hidupmu.

Jika kamu sudah memiliki penghasilan tetap setiap bulannya tetapi masih bergantung atau menerima bantuan finansial dari keluarga, berarti kamu belum bisa dikatakan mandiri secara finansial.

Tak perlu khawatir, proses ini memang memerlukan waktu dan setiap orang memiliki waktu mereka sendiri. Bagi kamu yang sudah memiliki penghasilan tetapi masih menerima bantuan, cobalah belajar lebih lanjut tentang manajemen keuangan.

Sedangkan bagi kamu yang belum memiliki pekerjaan, jangan berhenti berusaha dan jangan menyerah. Di era sekarang ini, ada banyak peluang yang bisa kamu manfaatkan untuk mendapatkan pekerjaan. Jangan lupa untuk terus meningkatkan keahlian dan pengetahuanmu.

2. Punya dana darurat

Dana cadangan atau dana darurat adalah jumlah uang yang disisihkan khusus untuk digunakan dalam situasi mendesak. Contohnya, jika kamu secara tiba-tiba harus berhenti bekerja, sakit, atau membutuhkan uang untuk kebutuhan mendesak lainnya, sementara penghasilanmu sedang tidak stabil atau tidak siap untuk menghadapi situasi yang tak terduga. Dana ini menjadi penolong dalam situasi tersebut.

Salah satu tanda mandiri secara finansial adalah kamu dapat mengalokasikan sejumlah uang setiap bulan untuk membangun dana darurat ini. Berapa sih idealnya? Tergantung pada jumlah orang yang menggantungkan hidupnya padamu, dana darurat idealnya setara dengan 3-12 kali total pengeluaran bulananmu.

Tidak perlu merasa harus langsung mencukupi 3 atau 6 kali pengeluaran sekaligus. Kamu bisa mencicil setiap bulan untuk mencapai target ideal tersebut. Konsistensi adalah kunci utamanya, dan yang penting: mulai aja dulu.

3. Mampu Membayar Cicilan dengan Tepat Waktu

Sebuah indikator lain dari mandiri secara finansial adalah kemampuanmu dalam menangani utang. Jika kamu mampu membayar semua cicilanmu, seperti KPR, kartu kredit, cicilan kendaraan, dan lainnya secara tepat waktu, maka selamat, kamu termasuk dalam kategori orang yang sudah mandiri secara finansial.

Namun, jika keadaan sebaliknya yang terjadi, cobalah untuk mengevaluasi ulang semua pengeluaran bulanan atau cicilanmu. Mungkin pengeluaranmu lebih besar daripada pendapatanmu. Perlu diingat bahwa idealnya, cicilan tidak boleh lebih dari 30% dari total pendapatan bulananmu.

4. Bisa Menabung

Menabung adalah praktik dasar pengelolaan keuangan, yang berarti menyisihkan sebagian dari pendapatan yang diperoleh untuk digunakan di masa mendatang. Ini adalah langkah awal dalam merencanakan keuangan dan penting agar dapat mandiri secara finansial.

Kemampuan untuk menabung menunjukkan bahwa seseorang mampu mengelola uangnya dengan baik, yaitu bisa mengontrol pengeluaran dan memprioritaskan alokasi penghasilan.

5. Bisa Membuat Rencana Keuangan Jangka Panjang

Membuat dan menjalankan rencana keuangan jangka panjang adalah bagian penting dari mandiri secara finansial. Rencana keuangan jangka panjang membantu seseorang untuk memahami tujuan keuangannya dan bagaimana mencapai tujuan tersebut.

Rencana keuangan jangka panjang biasanya mencakup tujuan seperti membeli rumah, pendidikan anak, dan pensiun. Memiliki dan menjalankan rencana ini menunjukkan bahwa seseorang tidak hanya memikirkan kebutuhan dan keinginannya saat ini, tetapi juga merencanakan masa depan.

Rencana keuangan jangka panjang juga akan mencakup strategi untuk mengelola utang. Baik itu utang KPR misalnya, atau utang-utang yang lainnya. Memiliki rencana dan mampu untuk membayar utang ini adalah bagian penting dari mandiri secara finansial.

Secara keseluruhan, memiliki rencana keuangan jangka panjang adalah tanda mandiri secara finansial, karena menunjukkan bahwa seseorang telah mempertimbangkan dan merencanakan masa depan mereka secara finansial, dan bukan hanya fokus pada kebutuhan dan keinginan saat ini. Ini adalah kunci untuk mencapai kesejahteraan dan keamanan finansial jangka panjang.

Mandiri secara finansial bukanlah tujuan yang dapat dicapai dalam semalam. Butuh disiplin, perencanaan, dan keterampilan manajemen keuangan yang baik untuk bisa mewujudkannya.

Namun, bukan berarti itu tidak bisa dicapai. Dengan langkah-langkah yang tepat dan komitmen yang kuat, kamu bisa mandiri secara finansial, yang pada akhirnya akan memberikan rasa keamanan, kebebasan, dan kedamaian pikiran.

Setiap langkah, mulai dari menabung secara rutin, berinvestasi untuk masa depan, hingga merencanakan secara finansial, semuanya membawa kita lebih dekat ke tujuan akhir itu. Selalu ingat, dalam perjalanan untuk bisa mandiri secara finansial, kunci utamanya adalah konsistensi dan kesabaran.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Gaji Ke-13: Asal Muasal dan Bagaimana Mengelolanya

Di bulan Juni Juli seperti ini, umumnya menjadi saat-saat ketika gaji ke-13 cair. Gaji ke-13 ini sering kali dianggap sebagai angin segar dalam kondisi finansial seseorang, terutama bagi mereka yang bekerja sebagai Pegawai Negeri Sipil (PNS).

Umumnya, banyak orang beranggapan bahwa gaji ke-13 hanya digunakan untuk konsumsi atau belanja. Padahal, sebenarnya tujuan pemberian benefit ini bukan untuk itu lo, awalnya. Pun, dengan pengelolaan yang tepat, penghasilan ini bisa menjadi instrumen penting untuk mencapai tujuan keuangan.

Bagaimanapun, tahukah kamu tentang sejarah dan latar belakang pemberian gaji ke-13 ini? Diperkenalkan pertama kali pada tahun 1969, benefit menjadi bentuk apresiasi pemerintah bagi abdi negara, dan sejak era Presiden Megawati, pemberian ini menjadi rutin. Namun, mendapatkan gaji tambahan ini juga menghadirkan tantangan tersendiri: bagaimana cara mengelola dan memanfaatkannya dengan baik?

Dalam artikel ini, kita akan membahas lebih dalam tentang sejarah gaji ke-13 dan bagaimana cara mengelolanya dengan baik untuk mendukung rencana keuangan secara keseluruhan. Siap untuk memanfaatkannya dengan bijak? Mari kita mulai.

Asal Muasal Gaji Ke-13

Menurut informasi yang dirilis oleh Kominfo, pemberian gaji ke-13 kepada pegawai negeri sipil (PNS) pertama kali dilakukan pada tahun 1969. Pada saat itu, pemerintah bahkan memberikan gaji ke-14 sebagai pengganti hadiah Lebaran.

Namun, pemberiannya setelah itu tidak dilakukan secara rutin. Beberapa tahun absen, gaji ke-13 diberikan kembali pada tahun 1979, sekitar satu dekade setelah pemberian pertama. Kemudian, gaji ke-13 tidak diberikan lagi antara tahun 1980 sampai 1982, dengan alasan pemerintah telah melakukan peningkatan tunjangan penghasilan PNS.

Pada tahun 1983, gaji ini kembali diberikan kembali oleh pemerintah. Akan tetapi, hal ini tidak berlanjut pada tahun 1984, mengingat pemerintah telah menaikkan gaji PNS sebanyak 15 persen.

Pada akhir masa jabatan Presiden ke-5, Megawati Soekarnoputri, pemberiannya kepada PNS menjadi rutin. Dalam pidatonya menjelang peringatan HUT RI pada tahun 2003, Megawati mengumumkan bahwa pemerintah akan memberikan gaji ke-13 kepada PNS sebagai kompensasi atas tidak naiknya gaji abdi negara.

Sebagai realisasi dari pidato tersebut, pemerintah kemudian mengalokasikan dana sebesar Rp56,7 triliun untuk belanja pegawai dalam APBN 2004. Sejak saat itu, gaji ke-13 rutin dibagikan kepada PNS, dimulai sekitar tahun 2004.

Pemberian benefit ini kepada PNS dilanjutkan di era kepemimpinan Presiden Susilo Bambang Yudhoyono (SBY) dan berlanjut hingga era Presiden Joko Widodo (Jokowi) saat ini.

Nah, tahukah kamu, atau setidaknya harus notice, bahwa pemberian gaji ini biasanya dilakukan setiap awal tahun ajaran baru. Kenapa? Karena bertujuan membantu PNS membiayai pendidikan anak-anak mereka. Iya, jadi bukan buat belanja-belanji sampai habis ya.

Komponen dari gaji ke-13 untuk PNS bervariasi. Pasal 6 PP Nomor 15 Tahun 2023 menjelaskan bahwa gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Negara (APBN) terdiri atas gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, dan 50 persen tunjangan kinerja sesuai pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Sementara itu, komponen gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Daerah (APBD) meliputi gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, serta tambahan penghasilan paling banyak 50 persen yang diterima dalam satu bulan.

Instansi pemerintah daerah yang memberikan tambahan penghasilan harus memperhatikan kapasitas fiskal daerah. Selain itu, penambahan penghasilan harus sesuai dengan ketentuan peraturan perundang-undangan serta sesuai dengan pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Cara Mengelola Gaji Ke-13

Nah, sekarang kan sudah tahu asal muasal ada gaji ke-13. Sudah tahu juga tujuannya, ya kan? Jadi, alangkah baiknya digunakan sesuai tujuan pemberiannya.

Namun, tentu hal ini tidak membatasi penggunaannya. Yang penting, kuncinya adalah pada pengelolaannya atau alokasinya. Ya, kalau PNS-nya sudah berkeluarga dan punya anak. Yang masih single, kan banyak juga?

So, berikut beberapa tips untuk mengelola gaji ke-13 secara efektif agar tak habis begitu saja tanpa bekas.

Perencanaan dan Anggaran

Sebelum menerima gaji ke-13, buatlah rencana penggunaan yang jelas. Sesuaikan dengan kebutuhan yang kamu miliki. Kalau memang sudah berkeluarga, ada baiknya dipertimbangkan untuk digunakan seperti seharusnya: biaya pendidikan anak. Selain itu, kamu juga bisa memanfaatkannya untuk kebutuhan lain.

Bayar Utang

Jika memiliki utang atau kredit, gunakan sebagian dari gaji ke-13 untuk melunasi atau mengurangi beban tersebut. Mengurangi jumlah utang akan membantu mengurangi stres finansial dan membuka ruang untuk tabungan atau investasi di masa depan.

Tabungan dan Investasi

Jika tidak memiliki utang yang perlu dibayar, pertimbangkan untuk menyimpan atau berinvestasi. Bisa dalam bentuk deposito, reksa dana, saham, atau obligasi. Sesuaikan dengan tujuan keuangan dan juga profi risikomu ya.

Dana Darurat

Idealnya, setiap keluarga harus memiliki dana darurat yang setara dengan biaya hidup setidaknya 3-6 bulan. Jika belum mencapai jumlah ini, gunakan sebagian gaji ke-13 untuk menambah dana darurat.

Pendidikan Anak

Gaji ke-13 bisa digunakan untuk membiayai pendidikan anak, seperti membayar uang sekolah, membeli buku, atau membayar biaya les tambahan. Ya, intinya berbagai kebutuhan tahun ajaran baru deh.

Pengeluaran Tahunan

Gaji ke-13 termasuk ke dalam jenis penghasilan tahunan. Dengan demikian, bisa juga dimanfaatkan untuk memenuhi kebutuhan pengeluaran tahunan. Kayak apa misalnya? Ya, seperti untuk bayar premi asuransi, untuk kurban, pajak, dan sebagainya.

Lalu, kapan senang-senangnya? Tentu saja, gaji ke-13 boleh-boleh saja kalau ingin kamu gunakan untuk memberi self reward. Setelah memenuhi semua kebutuhan dan kewajiban finansial, justru jangan lupa untuk memanjakan diri sendiri atau keluarga. Kamu telah bekerja keras sepanjang tahun dan layak untuk menikmati hasil kerjamu. Ya kan?

Pada akhirnya, bagaimana kamu mengelola gaji ke-13 tergantung pada kebutuhan dan prioritas finansial kamu sendiri juga. Yang terpenting adalah melakukan perencanaan dan anggaran secara hati-hati untuk memastikan bahwa kamu menggunakan uang tersebut sebaik-baiknya.

Gaji ke-13 bukan hanya sekedar bonus atau tambahan belanja, melainkan peluang untuk memperbaiki kondisi keuangan. Oleh karena itu, pengelolaan yang bijaksana sangat penting.

Untuk lebih memahami bagaimana cara mengelola gaji ke-13 dan pendapatan secara umum dengan lebih baik, QM Financial menyediakan pelatihan keuangan yang bisa disesuaikan dengan kebutuhan. Jadilah bagian dari perubahan positif dalam kehidupan keuangan di kantormu dengan QM Financial dan lihat bagaimana pengetahuan keuangan yang tepat dapat membawamu ke kebebasan finansial.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Perencanaan Keuangan untuk Gen Z yang Pengin Mencapai Stabilitas Finansial

Di era yang serba digital dan dinamis ini, generasi Z berada di garis depan perubahan. Dengan akses ke informasi yang tak terbatas dan teknologi yang memungkinkan mobilitas yang belum pernah terjadi sebelumnya, mereka memiliki peluang yang tak terhitung jumlahnya untuk mencapai kesuksesan. Namun, salah satu aspek yang sering terabaikan adalah pentingnya memahami cara perencanaan keuangan.

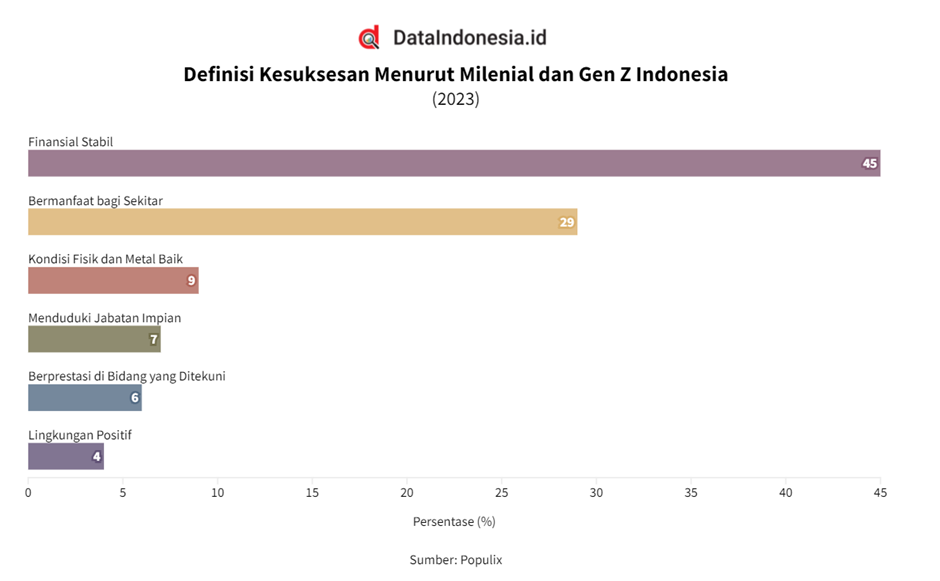

Padahal, melihat dari data yang dirilis oleh Data Indonesia berdasarkan survei yang dilakukan oleh Populix, mayoritas gen Z dan milenial di Indonesia mengukur tingkat kesuksesan seseorang terutama dari aspek stabilitas finansialnya lo.

So, ini menarik. Gen Z, sebagai generasi yang cenderung menghargai kebebasan dan fleksibilitas, ternyata memandang kestabilan finansial sebagai kunci untuk mewujudkan impian dan aspirasi mereka.

Jadi, apa yang harus gen Z lakukan untuk mencapai kondisi ini? Tentu dengan tahu cara perencanaan keuangan yang tepat.

Siapa Itu Gen Z dan Mengapa Mereka?

Generasi Z adalah mereka yang lahir antara akhir 1990-an hingga awal 2010-an. Gen Z ini bisa dikatakan merupakan angkatan yang unik. Mereka adalah saksi dari resesi ekonomi, revolusi teknologi, dan perubahan sosial yang pesat.

Dalam menghadapi lingkungan yang begitu kompleks, penting bagi mereka untuk tahu cara perencanaan keuangan yang akan memungkinkan mereka untuk dapat beradaptasi dan berkembang. Dengan tahu cara perencanaan keuangan yang tepat dan kemampuan pengambilan keputusan yang bijaksana, mereka dapat merencanakan masa depan yang lebih cerah dan lebih stabil.

Cara perencanaan keuangan bagi generasi Z bukan hanya tentang menghemat uang, tetapi juga tentang memahami bagaimana uang dapat bekerja untuk mereka. Hal ini melibatkan mengembangkan strategi yang melibatkan anggaran, investasi, pengelolaan utang, dan perlindungan aset.

Dengan fokus pada tujuan jangka panjang dan membuat keputusan keuangan yang cerdas sejak dini, generasi Z dapat memanfaatkan potensi mereka sepenuhnya dan membentuk masa depan yang mereka inginkan. Dalam artikel ini, kita akan menjelajahi langkah-langkah cara perencanaan keuangan yang dapat diambil oleh generasi Z untuk dapat mencapai stabilitas finansial.

Cara Perencanaan Keuangan untuk Generasi Z

Perencanaan keuangan adalah salah satu kunci penting dalam mencapai stabilitas finansial. Ini sangat penting bagi generasi Z yang sekarang berada di awal karier dan memiliki banyak waktu untuk membuat keputusan finansial yang cerdas. Berikut adalah beberapa langkah yang dapat diambil oleh generasi Z dalam merencanakan keuangan mereka.

1. Menetapkan Tujuan

Yes, tentu saja kita harus memulai cara perencanaan keuangan ini dari #TujuanLoApa. Jadi, mulailah dengan menentukan tujuan finansial jangka pendek, menengah, dan panjang.

Misalnya, tujuan jangka pendek dapat berupa menyimpan uang untuk liburan, sementara tujuan jangka panjang mungkin termasuk pensiun dini atau membeli rumah. Pisahkan dalam timeline yang berbeda, sehingga kamu bisa menentukan prioritas dengan baik.

2. Membuat Anggaran

Buat anggaran yang realistis dan patuhi. Kategorikan pengeluaran ke dalam kebutuhan dan keinginan, dan prioritaskan pengeluaran untuk kebutuhan.

3. Menabung dan Investasi

Mulai menabung secara konsisten, bahkan jika jumlahnya kecil. Pertimbangkan untuk berinvestasi di pasar saham, reksa dana, atau aset lainnya untuk membantu uang kamu tumbuh di atas inflasi.

4. Membangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk situasi tak terduga. Sebagai aturan umum, dianjurkan untuk memiliki setidaknya 3-6 bulan pengeluaran dalam dana darurat.

5. Mengelola Utang

Jika kamu memiliki utang kartu kredit atau pinjaman lainnya, buat rencana untuk melunasinya secepat mungkin. Hindari mengumpulkan utang konsumtif yang tidak perlu.

6. Memanfaatkan Teknologi

Gunakan aplikasi dan alat keuangan online untuk melacak pengeluaran, tabungan, dan investasi kamu. Untuk contoh aplikasinya, kamu bisa baca-baca artikel yang sudah ditautkan ya.

7. Mencari Sumber Pendapatan Tambahan

Jangan bergantung hanya pada satu sumber pendapatan. Cari cara-cara untuk meningkatkan pendapatan kamu melalui pekerjaan paruh waktu, freelancing, atau bisnis sampingan.

8. Menghindari Gaya Hidup Hedonistik

Hindari godaan untuk mengikuti gaya hidup yang mewah yang mungkin enggak sesuai dengan kemampuan kamu. Pasalnya, hal seperti ini bisa menyebabkan pengeluaran berlebih dan menghambat langkah untuk mencapai tujuan stabilitas finansial.

9. Asuransi dan Perlindungan

Pertimbangkan untuk mengambil asuransi kesehatan dan asuransi jiwa untuk melindungi dirimu sendiri dari risiko finansial yang tak terduga.

Jangan lupa untuk menyertakan orang-orang yang hidupnya kamu tanggung dalam asuransi juga, seperti asuransi kesehatan. Hal ini akan dapat membantumu memperkokoh fondasi keuangan, sehingga langkah menuju stabilitas finansial tidak terganggu.

10. Pensiun

Meskipun mungkin terasa jauh, mulailah memikirkan pensiun. Jika kamu sekarang sudah bekerja di perusahaan, umumnya kamu sudah akan diikutsertakan dalam program pensiun BPJS Ketenagakerjaan.

Namun, ada baiknya kamu juga memiliki sendiri tabungan dana pensiun yang dibuat secara mandiri. Mungkin kamu bisa bergabung di DPLK yang sudah banyak tersedia, atau bisa membangun dana pensiun dari berbagai instrumen yang kamu ramu sendiri, berdasarkan pengetahuan keuangan yang sudah kamu miliki.

11. Belajar Keuangan

Luangkan waktu untuk mempelajari dasar-dasar keuangan dan investasi. Belajar keuangan akan dapat membantumu membuat keputusan yang lebih baik tentang bagaimana mengelola uang untuk mencapai stabilitas finansial.

Penting untuk diingat bahwa cara perencanaan keuangan adalah sebuah perjalanan yang berkelanjutan, bukan destinasi akhir. Dunia keuangan terus berkembang dengan inovasi dan perubahan regulasi yang tak henti-hentinya. Oleh karena itu, memiliki dasar yang kuat dalam cara perencanaan keuangan hanyalah langkah pertama.

Sebagai Generasi Z, ada baiknya bagi kamu untuk berkomitmen untuk terus belajar dan memperbarui pengetahuan seputar keuangan. Ini mencakup memahami cara kerja catatan keuangan, berkenalan dan menentukan “kendaraan” yang dapat mengantar menuju tujuan finansial, dan cara-cara untuk mengevaluasi rencana yang sudah dibuat.

Dengan tetap proaktif, beradaptasi dengan perubahan, dan membuat keputusan yang didasarkan pada informasi terkini, generasi Z akan lebih siap untuk menghadapi tantangan finansial apa pun yang akan dihadapi di masa depan. Kesadaran dan pendidikan keuangan bukan hanya tentang membangun kekayaan, tetapi juga tentang memberdayakan diri sendiri untuk membuat pilihan yang mendorong kualitas hidup yang lebih baik dan masa depan yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Aplikasi Perencanaan Keuangan yang Bisa Bantu Kamu Atur Uang

Dalam era digital saat ini, mengelola keuangan pribadi tidak harus menjadi tugas yang membingungkan dan melelahkan. Seiring dengan berkembangnya teknologi, bermunculanlah berbagai aplikasi perencanaan keuangan yang dapat membantu kita mengatur uang dengan cerdas dan efisien. Dari pengaturan anggaran hingga pelacakan pengeluaran, aplikasi ini hadir dengan berbagai fitur yang membuat perencanaan keuangan menjadi lebih mudah dan dapat diakses langsung dari genggaman tangan kita.

Namun, dengan begitu banyak pilihan di luar sana, mungkin sulit untuk menentukan aplikasi mana yang paling sesuai dengan kebutuhan. Pasalnya, setiap aplikasi memiliki kelebihan dan kekurangannya masing-masing. Pun, masing-masing ada fitur yang mungkin atau tidak relevan dengan situasi keuangan kita.

So, penting untuk mengetahui apa yang ditawarkan oleh masing-masing aplikasi agar kemudian kita dapat membuat keputusan yang tepat dalam memilih alat yang akan membantu kita atur keuangan.

Dalam artikel ini, kita akan melihat 5 aplikasi perencanaan keuangan teratas yang dapat menjadi asisten virtual kamu dalam mengelola uang. Simak yuk!

Aplikasi Perencanaan Keuangan untuk Bantu Atur Keuangan

Berikut adalah beberapa aplikasi perencanaan keuangan yang populer dan telah mendapat ulasan baik hingga data tahun 2021, yang telah terbukti berguna dalam membantu pengguna mengelola keuangan pribadi mereka dengan lebih efektif.

1. Mint

Mint adalah salah satu aplikasi perencanaan keuangan yang paling populer dan telah eksis selama beberapa tahun. Dikembangkan oleh Intuit, perusahaan yang juga berada di balik QuickBooks dan TurboTax, Mint menyediakan beragam fitur yang membantu pengguna mengelola keuangan mereka dengan lebih efisien.

Salah satu keunggulan utama Mint adalah kemampuannya untuk menggabungkan berbagai akun keuangan dalam satu platform. So, di aplikasi ini kamu dapat menghubungkan akun bank, kartu kredit, pinjaman, dan investasi, sehingga kamu dapat melihat gambaran keseluruhan keuanganmu dalam satu tampilan.

Perlu dicatat bahwa Mint adalah aplikasi gratis. Pengembangnya mendapatkan penghasilan melalui rekomendasi produk keuangan. Jadi, akan ada waktu ketika kamu disodori berbagai rekomendasi produk. Tentunya, harus kamu sesuaikan dengan kebutuhan dan rencana keuanganmu.

2. You Need a Budget (YNAB)

You Need a Budget (YNAB) adalah aplikasi perencanaan keuangan yang dirancang khusus untuk membantu pengguna mengelola anggaran dengan lebih efektif. Berbeda dengan beberapa aplikasi keuangan lainnya yang lebih berfokus pada melacak pengeluaran dan investasi, YNAB ini fokus pada penganggaran. Ibaratnya, aplikasi ini mengarahkan penggunanya untuk selalu memiliki rencana bagi setiap sen uang yang dihasilkannya.

Uniknya lagi, YNAB ini dikembangkan dengan prinsip 4% rule. Ingat kan, tentang 4% rule? Boleh baca lagi artikelnya kalau lupa atau keskip ya. So, aplikasi perencanaan keuangan ini akan memandumu untuk bisa membangun net worth sesuai 4% rule tersebut.

3. PocketGuard

PocketGuard adalah aplikasi perencanaan keuangan yang dirancang untuk membantu pengguna mengelola anggaran dan melacak pengeluaran dengan cara yang sederhana dan intuitif. Aplikasi ini sangat cocok untuk mereka yang ingin mendapatkan gambaran yang jelas tentang berapa banyak uang yang dapat mereka belanjakan setelah memenuhi semua kewajiban keuangan.

Salah satu fitur unik dari PocketGuard adalah “In My Pocket”, yang memberi tahu pengguna berapa banyak uang yang dimiliki untuk dibelanjakan setelah memperhitungkan pengeluaran tetap seperti tagihan dan tabungan. Hal ini tentunya akan memberikan gambaran yang lebih jelas mengenai kondisi riil keuanganmu, sehingga kalau kamu butuh apa-apa kamu bisa langsung menggunakannya secara bebas tanpa mengorbankan pos rutin.

4. Goodbudget

Goodbudget adalah aplikasi perencanaan keuangan yang menggunakan prinsip amplop untuk anggaran. Ini berarti bahwa pengguna dapat mengalokasikan sejumlah uang untuk kategori pengeluaran tertentu, mirip dengan menempatkan uang dalam amplop fisik untuk keperluan tertentu. Goodbudget adalah solusi bagi mereka yang ingin mengadopsi pendekatan disiplin dan terencana dalam pengelolaan keuangan.

Goodbudget memungkinkan pengguna untuk membuat “amplop” virtual untuk berbagai kategori pengeluaran, seperti bahan makanan, hiburan, atau tabungan. Ini membantu dalam memastikan kalau kamu enggak menghabiskan lebih dari yang kamu rencanakan untuk kategori tertentu dan mendorong kebiasaan anggaran yang bertanggung jawab.

Goodbudget adalah pilihan yang solid untuk individu atau keluarga yang mencari pendekatan yang terstruktur untuk anggaran berbasis amplop dan ingin lebih terlibat secara aktif dalam pengelolaan keuangan mereka.

5. Toshl Finance

Toshl Finance adalah aplikasi perencanaan keuangan yang dirancang untuk membuat pengelolaan uangmu menjadi lebih mudah dan menyenangkan. Aplikasi ini menawarkan berbagai fitur yang membantu pengguna melacak pengeluaran, mengatur anggaran, dan mendapatkan gambaran umum tentang keuangan mereka.

Kamu dapat mengekspor data keuanganmu dalam berbagai format, yang berguna jika kamu ingin menganalisisnya lebih lanjut atau menyimpannya untuk catatan. Aplikasi ini juga sinkronisasi di berbagai perangkat, sehingga kamu dapat mengakses data keuanganmu di mana saja.

Dalam perjalanan menuju kesejahteraan finansial, memilih alat yang tepat untuk mendampingimu adalah langkah krusial. Mohon kebijakannya, ulasan tersebut di atas sekadar untuk berbagi wawasan dan pengetahuan, dan bukan merupakan rekomendasi. Silakan disesuaikan dengan kebutuhan dan kondisi masing-masing, dan bertanggung jawab atas pilihan masing-masing juga ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Nyicil Rumah bareng Pacar, Yay or Nay?

Semingguan terakhir, sepertinya seru banget dibahas di media sosial soal nyicil rumah bareng pacar. Gimana nih menurut kamu?

Nyicil rumah itu adalah sebuah langkah signifikan dalam kehidupan banyak orang. Ada kebanggaan tersendiri ketika kita memasuki rumah idaman yang telah kita bayar setiap bulannya. Apalagi kalau proses nyicil ini kita lakukan bareng pacar, rasanya seperti sebuah langkah besar dalam hubungan, kan? Namun, pernahkah kamu berpikir tentang plus minus dari skema nyicil rumah bareng pacar ini?

Coba bayangkan, setiap bulan kalian berdua menyisihkan sebagian penghasilan untuk membayar cicilan rumah impian kalian. Jelas, ada keuntungan yang bisa dirasakan, seperti beban finansial yang bisa dibagi dua, kemampuan untuk memiliki rumah lebih cepat, dan tentunya membangun komitmen dalam hubungan. Namun, seperti koin yang memiliki dua sisi, pasti ada juga kerugian yang perlu dipertimbangkan.

Di balik manisnya proses nyicil rumah bareng pacar, ada risiko finansial, potensi konflik, dan mungkin juga perbedaan tujuan dan prioritas yang bisa jadi pemicu masalah. Jadi, sebelum kalian memutuskan untuk melangkah, yuk kita ulas lebih dalam tentang plus minus dari skema nyicil rumah bareng pacar ini. Siapa tahu, setelah membaca artikel ini, kalian jadi lebih mantap dan siap dalam membuat keputusan!

Keuntungan Nyicil Rumah bareng Pacar

Bayangkan, kamu dan pasanganmu berkolaborasi membangun impian rumah idaman. Enggak cuma jadi momen yang bikin hubungan makin solid, tapi juga punya dampak positif yang mungkin belum pernah kamu pikirkan sebelumnya. Apa saja?

Berbagi Beban Keuangan

Satu dari manfaat paling gampang dilihat dari patungan bayar rumah sama pacar itu ya bisa bagi-bagi beban finansial atau beban keuangan.

Dengan cara nyicil bareng ini, pembayaran rutin tiap bulan kayak KPR, biaya listrik dan air, sampai perawatan rumah bisa kita bagi dua. So, tekanan finansial kita masing-masing jadi lebih ringan.

Investasi Barengan

Beli rumah sendiri sama pacar itu juga bisa jadi bentuk investasi yang menggiurkan. Kalau nanti harga properti naik, kamu dan pasanganmu berpotensi dapat untung kalau mau jual rumahnya.

Selain itu, properti ini bisa jadi aset jangka panjang yang bisa digunakan buat jaminan keuangan kamu dan pasanganmu.

Bangun Kedekatan dan Komitmen

Memilih buat patungan bayar rumah sama pacar itu bisa jadi tanda komitmen yang serius dalam hubungan lo.

Proses membangun dan merawat rumah bareng-bareng ini bisa bikin ikatan kita makin erat dan kasih kesempatan buat kita saling kenal lebih dalam. Ini juga bisa jadi langkah pertama menuju pernikahan atau komitmen serius lainnya.

Risiko Patungan Bayar Rumah sama Pacar

Sementara itu, nyicil rumah bareng pacar juga punya sisi lain yang mungkin belum kamu pertimbangkan.

So, sebelum bersemangat buat patungan beli rumah, ada baiknya kamu dan pasangan luangkan waktu buat ngobrol dan memahami risiko yang ada. Nggak perlu khawatir, nggak semua risiko itu buruk kok. Malah, dengan memahami risiko ini, kalian bisa lebih siap dan matang dalam mengambil langkah.

Bahaya Finansial

Nyicil rumah bareng pacar tanpa status pernikahan itu bisa bawa bahaya finansial yang gede. Kalau misalnya hubungan kamu dan pasanganmu berakhir, pembagian rumah bisa jadi ribet dan boros banget.

Apalagi kalau tanpa ada perjanjian hukum yang jelas, kamu dan pasanganmu bisa saja berantem dan bingung menentukan, apa yang harus dilakukan dengan rumah tersebut ini.

Kehilangan Investasi dan Keamanan Finansial

Kalo salah satu dari kamu atau pasanganmu gagal bayar kewajiban finansial, misalnya saja cicilan KPR-nya, maka yang lainnya akan mengalami kerugian dan berpotensi kehilangan investasi.

Kala kamu dan pasanganmu enggak mampu mengurus rumah, maka bisa jadi sama-sama buntung.

Beda Tujuan dan Prioritas

Saat nyicil rumah bareng pacar, beda tujuan dan prioritas hidup bisa jadi sumber pertengkaran. Misalnya aja, salah satu dari kamu atau pasanganmu pengin jual rumah ini dan beli properti yang lebih gede, tapi yang lainnya malah pengin tetap tinggal di rumah yang sudah ada.

Perbedaan kayak gini bisa bikin hubungan kamu dan pasanganmu jadi enggak seimbang dan meningkatkan risiko buat putus.

Tip Nyicil Rumah bareng Pacar

So, dengan berbagai hal dan risiko di atas, sebenarnya nyicil rumah bareng pacar itu tidak disarankan. Lebih baik menghindari dulu untuk punya aset bersama saat kamu dan pasanganmu belum resmi berumah tangga.

Namun, yah, namanya manusia. Kadang ya sudah nekat banget, pokoknya harus banget mulai nyicil rumah bareng pacar. Ya, enggak apa sih, tapi ada baiknya berhati-hati dan simak beberapa tip berikut ini.

Diskusi Terbuka

Sebelum memutuskan untuk nyicil rumah bareng pacar, pastikan kamu dan pasanganmu sudah berdiskusi secara terbuka dan jujur tentang rencana dan komitmen ini. Jangan lupa, bicarakan juga tentang skenario terburuk yang mungkin terjadi, seperti hubungan putus atau salah satu dari kamu atau pasanganmu enggak bisa lanjut bayar.

Bikin Perjanjian

Ini penting banget, guys. Mungkin terdengar tidak romantis, tapi bikin perjanjian hukum tentang kepemilikan dan pembagian rumah bisa jadi penyelamat hubungan. Perjanjian ini harus jelas dan adil bagi kedua belah pihak.

Bikin Rencana Keuangan

Nyicil rumah itu butuh komitmen finansial jangka panjang. Pastikan kamu dan pasanganmu punya rencana keuangan yang solid dan komprehensif, termasuk punya dana darurat, uang buat bayar cicilan, dan biaya lainnya.

Pikirkan Tujuan Jangka Panjang

Pastikan kamu dan pasanganmu punya tujuan dan prioritas yang sama sebelum memutuskan untuk nyicil rumah. Misalnya, kalian berdua harus sepakat tentang apakah rumah ini nantinya buat tinggal, disewakan, atau dijual lagi.

Jadi, itulah plus minus dari nyicil rumah bareng pacar. Kayak dua sisi mata uang, ada keuntungan dan risiko yang perlu dipertimbangkan. Jangan lupa, keputusan besar seperti ini nggak bisa diambil dengan asal. Lebih baik kamu dan pasangan bicara dengan terbuka, diskusikan semua hal, dan siapkan diri buat segala kemungkinan.

Ingat, sebuah rumah itu lebih dari sekadar batu dan semen. Itu adalah tempat di mana kamu dan pasanganmu akan membangun banyak kenangan bersama, jadi pastikan itu menjadi tempat yang membawa kebahagiaan, bukan masalah. Siapa pun yang memutuskan untuk melangkah, ingat bahwa rumah idaman itu nggak selalu harus mewah dan besar, tapi rumah yang bisa memberikan kenyamanan dan keamanan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Membuat Perencanaan Keuangan Keluarga Muda

Membuat perencanaan keuangan mungkin terdengar seperti suatu tugas berat, bukan? Apalagi jika kamu dan pasanganmu baru saja memulai kehidupan baru sebagai keluarga muda. Kamu mungkin akan berpikir, “Ah, kita masih muda dan punya banyak waktu, mengapa perlu memikirkannya sekarang?” Nah, jawabannya justru ada di pertanyaan tersebut: karena kamu masih muda dan punya banyak waktu.

Membuat perencanaan keuangan bukan hanya soal menghitung uang yang masuk dan keluar dari rekening kita setiap bulan. Lebih dari itu, membuat perencanaan keuangan adalah tentang bagaimana kita mengelola keuangan kita dengan baik dan efisien sehingga kita bisa mencapai tujuan hidup yang kita inginkan. Bisa jadi tujuan itu adalah membeli rumah impian, pendidikan anak, atau pensiun dengan nyaman. Apa pun tujuannya, tanpa membuat perencanaan keuangan yang baik, akan sulit untuk mencapainya.

Dan percayalah, memulai perencanaan keuangan saat ini, ketika usia masih muda, adalah langkah yang sangat tepat. Mengapa? Karena semakin cepat mulai, semakin banyak waktu yang dimiliki untuk menabung, berinvestasi, dan melihat uang kita tumbuh. Jadi, mari kita telusuri lebih lanjut mengenai perencanaan keuangan untuk keluarga muda dan bagaimana caranya memulainya.

Membuat Perencanaan Keuangan untuk Keluarga Muda

1. Tentukan #TujuanLoApa

Mau membuat perencanaan keuangan untuk apa saja, siapa saja, selalu mulai dengan pertanyaan wajib ini: tujuan lo apa?

Pertama-tama, kita perlu punya tujuan keuangan. Bayangin aja kayak kamu lagi main game, perlu tujuan kan buat level selanjutnya?

Nah, tujuan ini bisa kamu bagi dalam jangka pendek (1-3 tahun), menengah (3-10 tahun), dan panjang (>10 tahun). Misalnya nih, jangka pendeknya mau liburan ke Bali. Jangka menengahnya mungkin menyiapkan DP rumah atau menyiapkan uang pangkal sekolah anak. Nah, untuk jangka panjangnya bisa kamu alokasikan untuk pensiun hari tua atau biaya kuliah anak.

2. Cek Dompet dan Nota Belanja

Iya, tahap ini gampang-gampang susah. Tapi, sederhananya, kita harus tahu berapa uang yang kita dapat dan berapa uang yang kita keluarkan setiap bulannya.

Yuk, cek dulu berapa pendapatan kita. Gaji, bonus, pendapatan sampingan, dan pemasukan lainnya, semuanya masuk dalam kategori ini. Intinya, semua uang yang kita terima per bulan.

Lalu, kita lihat berapa uang yang kita keluarkan. Di sini, kita butuh detail. Catat semua pengeluaran, mulai dari belanja bulanan, makan di luar, tagihan listrik, hingga belanja online tengah malam yang terkadang bikin kaget saat lihat tagihan kartu kredit.

Dengan mengetahui berapa uang yang masuk dan keluar, kita bisa mendapatkan gambaran jelas tentang keadaan keuangan kita. Ini penting banget. Dengan data ini, kita bisa bikin perencanaan keuangan yang lebih baik dan realistis.

3. Bikin Rencana Belanja

Rencana belanja atau anggaran ibaratnya peta yang akan membantu mengendalikan arus uang kita. Dengan begini, kita bakal tahu berapa banyak yang bisa kita alokasikan untuk makanan, transportasi, hiburan, dan sebagainya. Dengan rencana ini, kita juga bisa tentukan berapa banyak yang bisa kita sisihkan untuk tabungan atau investasi.

Caranya gimana? Mulai dengan membagi pengeluaran kita menjadi beberapa kategori. Misalnya, biaya hidup (makanan, transportasi, sewa rumah), tagihan (listrik, internet), hiburan (nonton film, jalan-jalan), dan lainnya. Jangan lupa juga untuk menyisihkan sebagian untuk tabungan dan investasi.

Setelah kita punya kategori-kategori ini, alokasikan persentase pendapatan kita untuk masing-masing kategori. Misalnya, 40% untuk biaya hidup, 30% untuk cicilan, 20% untuk lifestyle, dan 10% untuk tabungan dan investasi. Persentasenya bisa kita sesuaikan dengan kebutuhan dan prioritas kita.

Tapi ingat, rencana belanja ini harus fleksibel. Kita harus siap untuk menyesuaikannya sesuai kebutuhan kita dan situasi keuangan kita. Dan yang terpenting, jangan lupa untuk selalu berkomitmen dengan rencana belanja kita. Percaya deh, dengan rencana belanja yang baik, kita bisa lebih bijaksana dalam menggunakan uang kita dan mencapai tujuan keuangan kita.

4. Dana Darurat

Membuat perencanaan keuangan juga termasuk membuat pos dana darurat yang cukup buat nutupin pengeluaran keluarga muda kamu selama 3-6 bulan. Ini bakal sangat membantu saat kamu ada di situasi yang nggak diinginkan, seperti kehilangan pekerjaan atau ada masalah kesehatan.

5. Kelola Utang

Percaya atau nggak, mengelola utang dengan bijak adalah bagian penting dari membuat perencanaan keuangan, terutama untuk keluarga muda.

Pertama, kita perlu mengetahui berapa total utang yang dimiliki. Kumpulkan semua datanya. Pasalnya, kalau kita nggak tahu berapa total utang kita, gimana caranya kita bisa merencanakan untuk melunasinya, kan?

Setelah tahu berapa total utang kita, langkah selanjutnya adalah membuat strategi pelunasan. Misalnya, kita bisa mencoba metode bola salju, yang memungkinkan kita fokus melunasi utang dengan jumlah terkecil dulu sambil membayar minimum untuk utang lainnya. Atau metode fokus pada utang dengan bunga tertinggi. Pilih strategi yang paling sesuai dengan kondisi ya.

Selain itu, jangan lupa untuk selalu membayar tepat waktu. Kalau telat bayar, bisa-bisa kita kena denda dan bunga yang bisa bikin jumlah utang makin membengkak.

6. Waktunya Nabung dan Investasi

Setelah kamu punya dana darurat dan pengelolaan utang yang baik, sekarang saatnya nabung dan investasi. Investasi bisa macem-macem, kayak saham, obligasi, reksa dana, atau properti. Tapi pastikan semua sesuai dengan kebutuhan dan tujuan finansialmu.

Ingat, bahwa investasi selalu datang dengan risiko. Ketepatan untuk menyesuaikan tujuan finansial, jangka waktu, dan tingkat risiko menjadi kunci penting suksesnya investasi.

7. Review, Review, dan Review

Membuat perencanaan keuangan belum selesai dalam satu kali duduk, tapi harus sering-sering dilihat dan disesuaikan. Apalagi kalau kondisi lagi berubah-ubah.

Cek rencana keuangan kamu secara rutin, setidaknya satu kali dalam setahun, atau ketika ada perubahan besar dalam hidup keluarga kamu, seperti ada tambahan anggota keluarga baru atau ganti pekerjaan.

Jadi, gimana? Memang rumit sih, tapi rumit sekarang lebih baik daripada rumit di kemudian hari hanya karena kamu tidak lebih cepat belajar mengelola keuangan.

Ingat ya, membuat perencanaan keuangan itu butuh kesabaran dan konsistensi. Hasilnya nggak langsung keliatan, tapi dengan perencanaan yang oke dan usaha yang konsisten, kamu pasti bisa capai tujuan keuangan keluarga muda kamu. Semangat!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Langkah Planning Keuangan Pribadi Karyawan untuk Tujuan Jangka Panjang

Planning keuangan pribadi diperlukan jika kita punya tujuan keuangan. Terutama bagi kita, karyawan yang baru memulai karier.

Tapi, sebenarnya tak hanya itu. Planning itu sangat penting karena dengan rencana keuangan, kita pun bisa mengatur arah kehidupan kita. Bener nggak? So, memahami bagaimana uang bisa bekerja untuk kita, bukan sebaliknya, adalah kunci dari kebebasan finansial dan pencapaian tujuan jangka panjang.

Tak peduli berapa pun gaji kamu sekarang ini, merencanakan keuangan dengan baik dapat mengubah caramu mengelola penghasilan dan membantumu meraih impian.

Namun, banyak dari kita yang merasa kebingungan tentang bagaimana caranya membuat planning keuangan pribadi. Terutama nih, kamu-kamu yang merupakan first jobber.

Pentingnya Karyawan Memiliki Planning Keuangan Pribadi

Memiliki planning keuangan pribadi akan sangat penting bagi karyawan karena beberapa alasan. Di antaranya:

1. Mewujudkan Tujuan Keuangan Jangka Panjang

Tujuan keuangan jangka panjang ini bisa beragam, mulai dari membeli rumah, menyekolahkan anak, hingga mempersiapkan hari tua atau pensiun. Tanpa perencanaan yang baik, mencapai tujuan-tujuan tersebut akan sangat sulit.

2. Keamanan Finansial

Dengan merencanakan keuangan dengan baik, karyawan dapat mempersiapkan dana darurat, asuransi, dan investasi untuk masa depan. Ini memberikan keamanan finansial yang menenangkan dan menjaga karyawan dari stres finansial jika terjadi situasi darurat atau tidak terduga.

3. Mengontrol Pengeluaran

Perencanaan keuangan membantu karyawan untuk lebih memahami dan mengontrol pengeluarannya. Hal ini bisa mencegah pengeluaran berlebihan dan memastikan bahwa uang dihabiskan untuk hal-hal yang benar-benar penting.

4. Mempersiapkan Pensiun

Karyawan yang merencanakan keuangan pribadinya dengan baik cenderung lebih siap untuk masa pensiun. Mereka bisa memulai investasi dan tabungan pensiun sejak dini, yang pada akhirnya akan memberikan pendapatan yang cukup untuk membiayai gaya hidup mereka saat pensiun.

5. Meningkatkan Kualitas Hidup

Dengan perencanaan keuangan yang baik, karyawan bisa merasa lebih tenang dan mengurangi stres terkait keuangan. Hal ini bisa berdampak positif pada kesehatan mental dan fisik mereka, serta meningkatkan kualitas hidup secara keseluruhan.

6. Meningkatkan Kemandirian Finansial

Perencanaan keuangan memberikan pengetahuan dan keterampilan yang dibutuhkan untuk mengelola uang dengan baik. Hal ini membantu karyawan menjadi lebih mandiri secara finansial dan mengurangi ketergantungan pada orang lain.

Jadi, memiliki planning keuangan pribadi jangka panjang adalah langkah penting yang harus diambil oleh setiap karyawan. Tidak hanya membantu mencapai tujuan keuangan, tetapi juga memberikan keamanan finansial, mempersiapkan pensiun, dan meningkatkan kualitas hidup.

Langkah Membuat Planning Keuangan Pribadi untuk Karyawan

Perencanaan keuangan adalah suatu proses yang harus dilakukan oleh setiap orang, tidak peduli seberapa besar atau kecil pendapatan yang diperoleh. Seorang karyawan juga perlu merencanakan keuangannya dengan baik agar dapat mencapai tujuan keuangannya.

Berikut adalah beberapa langkah yang bisa dilakukan.

1. Tentukan Tujuan Jangka Panjang

Langkah pertama dalam merencanakan keuangan pribadi adalah menentukan tujuan jangka panjang. Contohnya seperti beli rumah, dana pendidikan anak, pensiun, pembelian aset aktif, atau apa pun yang ingin kamu raih.

Memiliki tujuan yang jelas akan memotivasimu untuk lebih berdisiplin dalam mengelola keuangan.

2. Hitung Kebutuhan

Setelah tujuan ditentukan, hitunglah berapa banyak uang yang kamu butuhkan untuk mencapainya.

Nah, di sini, kamu memang perlu duduk dan melakukan beberapa riset. Kalau perlu, ikut kelas-kelas FCOS di QM Financial sesuai kebutuhan, agar kamu bisa dapat banyak ilmu praktis dari trainer berpengalaman, sekaligus dapat cheat sheet buat hitung-hitung.

3. Tetapkan Prioritas

Tidak semua tujuan dapat dicapai sekaligus. Namanya juga manusia, banyak mau, tapi sumber daya terbatas. So, kamu perlu menetapkan prioritas. Tujuan mana yang paling penting buatmu? Tujuan mana yang dapat ditunda? Menetapkan prioritas akan membantumu memfokuskan sumber daya pada tujuan yang paling penting.

4. Buat Anggaran

Langkah planning keuangan pribadi selanjutnya adalah membuat anggaran. Anggaran adalah rencana tentang bagaimana kamu akan membelanjakan penghasilanmu.

Dalam anggaran, kamu harus memasukkan pengeluaran untuk kebutuhan sehari-hari, tabungan untuk tujuan jangka panjang, dan dana darurat.

5. Jalani Gaya Hidup Secukupnya

Untuk dapat mengumpulkan uang untuk dapat mencapai tujuan finansial, kamu harus hidup sesuai kemampuan. Artinya, wajib membatasi pengeluaran yang tidak perlu dan menghindari gaya hidup konsumtif.

Menghemat uang bukan berarti kamu harus hidup dalam keterbatasan, tetapi lebih kepada membuat pilihan yang bijaksana tentang bagaimana kamu membelanjakan uangmu.

6. Bangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk menghadapi situasi darurat atau tidak terduga, seperti kehilangan pekerjaan atau sakit. Idealnya, dana darurat harus cukup untuk membiayai pengeluaranmu sebagai karyawan selama tiga hingga enam bulan.

7. Berinvestasi Sesuai Tujuan

Investasi adalah cara yang efektif untuk membantumu mencapai tujuan jangka panjang. Pilihlah jenis investasi yang sesuai dengan tujuan, toleransi risiko, dan jangka waktu tujuan finansialmu. Kamu bisa mempelajari dulu karakter berbagai instrumen yang ada, sebelum memutuskan hendak memanfaatkan yang mana.

8. Kelola Utang

Utang bisa menjadi beban jika tidak dikelola dengan baik. Jika kamu memiliki utang, buatlah rencana keuangan yang baik untuk bisa melunasinya secepat mungkin. Hindari utang konsumtif dan gunakan utang produktif dengan bijaksana.

9. Pantau

Planning keuangan pribadi tidak berakhir setelah kamu membuat rencana. Selanjutnya, kamu harus secara teratur memantau dan menyesuaikan rencana tersebut, untuk memastikan bahwa kamu tetap berada di jalur yang benar.

Jika ada perubahan dalam kehidupan atau situasi keuanganmu, pastikan untuk memperbarui rencanamu tersebut.

Demikianlah langkah-langkah yang dapat membantumu, para karyawan, untuk mencapai tujuan finansialmu. Ingatlah bahwa planning keuangan pribadi adalah proses yang berkelanjutan, bukan suatu kegiatan yang dilakukan sekali saja. Dengan komitmen dan disiplin, kamu dapat mencapai tujuan finansial jangka panjang.

Setiap karyawan, tidak peduli berapa usia atau pendapatannya dapat memanfaatkan langkah-langkah di atas untuk membuat, mengatur, dan memantau rencana keuangan yang sudah dibuat. Ingat, tujuan utamanya adalah menciptakan kesejahteraan finansial dan meraih tujuan-tujuan finansial. Jadi, jangan tunda lagi, mulailah planning keuangan pribadimu hari ini. Dengan disiplin, kesabaran, dan dedikasi, kamu akan melihat bagaimana rencana keuangan pribadi dapat membantu mewujudkan impian dan cita-cita kamu, bahkan yang tampaknya sulit dijangkau sekalipun.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya!

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

6 Contoh Tujuan Keuangan Jangka Pendek untuk Gen Z

Contoh tujuan keuangan jangka pendek sering kali menjadi topik yang dibahas ketika berbicara tentang generasi Z dan perjalanan keuangan mereka. Sebagai generasi yang lahir di era digital, mereka punya kebiasaan yang unik untuk memanfaatkan berbagai alat dan sumber daya yang tersedia untuk segala hal, termasuk dalam perencanaan keuangan.

Begitu juga dengan contoh tujuan keuangan jangka pendek. Ada banyak opsi yang dapat dipertimbangkan, dan tak jarang hal ini bikin galau. Pengin yang ini, tapi yang itu kayaknya juga menggiurkan. Akhirnya bingung. Padahal sebenarnya bingung itu wajar, cuma sayangnya, kalau dibiarkan berlama-lama bingung akhirnya tertunda dan terlupakan.

Hingga akhirnya, banyak gen Z yang mulai enggak tahu apa tujuan keuangannya sendiri.

Mengapa Gen Z Penting untuk Punya Tujuan Keuangan?

Siapa sih gen Z? Generasi Z atau generasi pascamilenial adalah kelompok manusia termuda di dunia saat ini. Mereka lahir dalam rentang 1995 hingga 2010. Di Indonesia, pada 2010 saja jumlah mereka sudah lebih dari 68 juta orang, nyaris dua kali lipat Generasi X (kelahiran 1965-1976). Dan kini ada sekitar 2,5 miliar orang Generasi Z di seluruh dunia.

Sebagai generasi Z, mempunyai tujuan finansial merupakan suatu keharusan, bukan pilihan. Mengapa penting?

Contohnya saja soal kondisi ekonomi yang berkembang belakangan ini. Harga rumah, biaya pendidikan, dan biaya hidup umumnya telah meningkat secara signifikan. Tanpa perencanaan dan tujuan keuangan yang baik, generasi Z mungkin akan mengalami kesulitan dalam menghadapi tantangan ekonomi ini.

Eh, tapi kan masih muda! Bahkan belum punya rencana serius buat nikah. Masa sudah harus mikirin biaya pendidikan?

Well, di situlah ada yang namanya tujuan keuangan jangka pendek. Ini cocok banget buat gen Z yang belum mau mikir terlalu jauh. Ini dia beberapa alasan mengapa gen Z seharusnya punya tujuan keuangan jangka pendek:

- Memiliki tujuan keuangan jangka pendek dapat membantu membentuk kedisiplinan keuangan dan mengajarkan generasi Z bagaimana merencanakan, menabung, dan berinvestasi.

- Dengan memiliki tujuan keuangan jangka pendek yang jelas, generasi Z dapat mengurangi stres finansial dan merasa lebih terkontrol atas keuangan sendiri.

- Contoh tujuan keuangan jangka pendek seringkali adalah langkah pertama menuju tujuan keuangan jangka panjang yang lebih besar. Misalnya, menabung untuk liburan atau gadget baru dapat membantu membiasakan generasi Z untuk menabung untuk tujuan yang lebih besar, seperti membeli rumah atau merencanakan pensiun.

- Tujuan keuangan jangka pendek seperti merencanakan liburan atau membeli gadget baru juga dapat meningkatkan kualitas hidup dan memberikan penghargaan dan motivasi untuk bekerja keras.

- Tujuan keuangan seperti dana darurat membantu mempersiapkan situasi tidak terduga, seperti kehilangan pekerjaan atau masalah kesehatan. Ini memberikan jaring pengaman dan memberikan rasa aman finansial.

Dengan alasan-alasan tersebut, sangat penting bagi generasi Z untuk memahami pentingnya menetapkan dan mencapai tujuan keuangan jangka pendek sebagai bagian dari perencanaan keuangan yang sehat dan berkelanjutan.

Contoh Tujuan Keuangan Jangka Pendek untuk Gen Z

Jadi, apakah kamu salah satud ari generasi Z yang sedang merencanakan masa depan keuangan, atau kamu hanya ingin memahami lebih baik bagaimana generasi ini memandang keuangan, yuk, kita bahas 6 contoh tujuan keuangan jangka pendek yang mungkin relevan dan bermanfaat bagi generasi Z.

1. Dana Darurat

Dana darurat adalah sejumlah uang yang disimpan secara khusus untuk mengatasi kejadian mendadak atau tak terduga, seperti kehilangan pekerjaan, biaya medis mendadak, atau perbaikan mobil atau rumah yang mendesak.

Gen Z perlu menjadikan dana darurat ini sebagai contoh tujuan keuangan jangka pendek pertama yang harus dicapai secepat mungkin. Pasalnya, seperti yang sudah dijelaskan di atas, bahwa dana darurat dapat memberikan rasa aman dan mengurangi stres finansial saat terjadi krisis. Tanpa dana darurat, kejadian tak terduga bisa menjadi bencana finansial.

Dana darurat juga bisa menjadi alternatif mencegah utang. Jika terjadi krisis dan tidak ada dana darurat, mungkin kamu akan terpaksa mengambil pinjaman atau menggunakan kartu kredit dengan tingkat bunga tinggi. Dana darurat dapat mencegah hal ini bisa terjadi.

Sebagai generasi Z, contoh tujuan keuangan jangka pendek yang ideal adalah menabung setidaknya 3-6 bulan pengeluaran hidup dalam dana darurat. Jumlah ini mungkin berbeda-beda tergantung pada situasi individu masing-masing, seperti status pekerjaan dan tanggung jawab finansial lainnya.

2. Lunasi Utang

Melunasi utang merupakan salah satu contoh tujuan keuangan jangka pendek yang sangat penting, terutama bagi generasi Z yang mungkin baru memulai perjalanan keuangan.

Mengapa demikian?

Utang, terutama utang dengan bunga tinggi, bisa menjadi beban yang besar. Melunasi utang dapat membantu mengurangi beban finansial dan membantu kamu memiliki lebih banyak uang untuk tabungan dan investasi di masa mendatang.

Dan, jangan salah ya. Melunasi utang merupakan langkah pertama dan paling penting jika kamu bercita-cita untuk bisa merasakan bebas finansial secepat mungkin. Tanpa utang, kamu memiliki kontrol penuh atas penghasilanmu dan memiliki fleksibilitas lebih besar dalam pengeluaran dan investasi.

3. Liburan

Liburan adalah salah satu contoh tujuan keuangan jangka pendek yang cukup populer, termasuk bagi generasi Z.

Pasalnya, merencanakan dan menabung untuk liburan bisa menjadi motivasi yang kuat untuk mengembangkan kebiasaan menabung dan merencanakan keuangan. Hal ini juga memungkinkanmu untuk bisa menikmati liburan tanpa stres finansial.

Dengan menabung terlebih dahulu untuk liburan dapat mencegahmu mengambil utang untuk biaya liburan, yang bisa menambah beban finansial di kemudian hari.

Sebagai generasi Z, mulai merencanakan dan menabung untuk liburan sejak dini adalah langkah yang baik. Mulailah dengan menentukan tujuan liburanmu, membuat anggaran, dan kemudian menetapkan rencana tabungan. Mungkin memerlukan waktu dan kedisiplinan, tetapi hasilnya – liburan yang dinikmati tanpa beban finansial – akan sangat berharga.

4. Gadget Baru

Membeli gadget baru seperti smartphone, laptop, atau konsol game adalah contoh tujuan keuangan jangka pendek yang umum, terutama bagi generasi Z yang sangat akrab dengan teknologi.

Sama seperti liburan, menyisihkan uang setiap bulan untuk gadget baru bisa membantu membentuk kebiasaan dan kedisiplinan keuangan yang baik. Ini bisa menjadi latihan yang berharga dalam merencanakan dan mengejar tujuan keuangan. Pun, membeli gadget baru bisa menjadi mahal, dan sering kali orang tergoda untuk membelinya melalui cicilan atau kartu kredit. Namun, jika kamu menabung terlebih dahulu, kamu dapat menghindari biaya tambahan dan bunga yang sering kali melekat pada opsi pembayaran tersebut.

So, enggak apa kalau kamu ganti smartphone setiap kali ada generasi baru hadir. Toh sebagai generasi Z, teknologi kan memang merupakan bagian dari hidupmu. Namun, penting juga untuk merencanakan pembelian gadget baru secara bijaksana.

5. Melanjutkan Pendidikan

Melanjutkan pendidikan, baik itu untuk gelar sarjana, master, doktoral, atau program sertifikasi profesional, adalah contoh tujuan keuangan jangka pendek hingga menengah yang sering menjadi prioritas bagi generasi Z.

Melanjutkan pendidikan adalah investasi dalam pengetahuan dan keterampilan kamu sendiri, yang dapat membuka lebih banyak peluang karier dan potensi pendapatan di masa mendatang. Sementara, biayanya juga mahal dan banyak mahasiswa berakhir tidak bisa melanjutkan pendidikan karena keterbatasan biaya. Menabung terlebih dahulu untuk pendidikan bisa membantu mengurangi beban finansial ini.

Generasi Z harus melakukan perencanaan keuangan jangka pendek secara cermat sebelum memutuskan untuk melanjutkan pendidikan. Pertimbangkan potensi pengembalian investasi dari program pendidikan yang kamu minati, serta cara-cara alternatif untuk mendanai pendidikan tersebut, seperti beasiswa, kerja paruh waktu, atau program pembayaran pelatihan oleh perusahaan.

6. Menikah

Menikah adalah suatu keputusan besar yang juga melibatkan pertimbangan finansial yang signifikan, serta salah satu contoh tujuan keuangan jangka pendek yang penting.

Dari persiapan pernikahan hingga kehidupan setelahnya, berikut beberapa poin mengenai menikah sebagai contoh tujuan keuangan jangka pendek atau menengah bagi generasi Z:

- Biaya pernikahan, bisa sangat mahal, mulai dari biaya resepsi, fotografi, gaun pengantin, hingga bulan madu. Menyisihkan uang sejak dini untuk biaya ini dapat membantu meringankan beban finansial saat waktu pernikahan tiba.

- Setelah menikah, kamu mungkin akan memulai hidup bersama pasangan, yang berarti biaya hidup baru seperti sewa atau cicilan rumah, utilitas, makanan, dan lainnya. Memahami dan merencanakan untuk biaya ini akan sangat penting.

- Menikah sering kali juga berarti membangun tujuan keuangan bersama, seperti membeli rumah, mempersiapkan pendidikan anak, atau merencanakan pensiun, yang hanya bisa dicapai jika kamu punya rencana keuangan yang komprehensif.

Nah, itu dia 6 contoh tujuan keuangan pendek yang sebaiknya dimiliki oleh generasi Z.

Beberapa contoh tujuan keuangan jangka pendek seperti membentuk dana darurat, melunasi utang, merencanakan liburan, membeli gadget baru, melanjutkan pendidikan, dan persiapan pernikahan adalah beberapa langkah penting dalam perjalanan keuangan generasi Z. Menetapkan dan merencanakan untuk mencapai tujuan-tujuan ini dapat membangun keterampilan keuangan yang akan berdampak positif sepanjang hidup.

Bagaimana memulainya? Untuk membantumu melangkah lebih jauh, kamu bisa bergabung dalam kelas keuangan online di QM Financial.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!