Pengenalan Biaya Investasi: Apa Itu dan Mengapa Penting

Biaya investasi adalah salah satu aspek penting yang perlu diperhatikan dalam melakukan investasi. Seperti halnya transaksi bisnis di masa kini, investasi umumnya juga disertai dengan biaya.

Pada beberapa kasus, kamu akan mendapati rincian biaya dan pengeluaran saat melakukan bisnis. Perlu diketahui bahwa ada biaya tambahan yang dibebankan ke dalam investasi yang mungkin bahkan tidak kamu ketahui.

Penetapan biaya investasi ini biasanya dicantumkan dalam profil perusahaan, atau di Syarat dan Ketentuan, atau di dokumen lainnya. Sebagian besar investor nge-skip bagian ini, karena dinilai sebagai pengeluaran kecil. Namun, realitanya biaya tersebut sebenarnya bisa menjadi beban tersendiri, apalagi jika kamu melakukan jual beli aset secara aktif.

Oleh karena itu, penting sekali untuk memahami biaya investasi dan dampaknya pada keuntungan investasi untuk memastikan agar kamu memperoleh hasil yang maksimal.

Table of Contents

Apa itu Biaya Investasi?

Biaya investasi adalah biaya yang dibebankan kepada investor untuk memakai produk keuangan, seperti biaya perdagangan, biaya broker, dan rasio biaya. Biaya investasi termasuk salah satu faktor yang menentukan kinerja investasi.

Seiring berjalannya waktu, meminimalkan biaya tersebut dapat menjadi alternatif untuk memaksimalkan kinerja. Namun, sebaiknya jangan membiarkan biaya investasi menjadi faktor utama dalam pengambilan keputusan investasi kamu.

Lalu, biaya apa saja yang akan dipotong dari hasil investasi?

Biaya yang umumnya dibebankan di muka adalah biaya distribusi, manajemen, layanan, administrasi, dan operasional. Hal ini tentu tidak terlalu buruk, apalagi jika kamu membayar mereka untuk membantu dalam memperoleh hasil terbaik dari investasi yang dijalankan. Biaya tersebut berkisar antara 1%-3% dan diambil setiap tahunnya.

Meskipun bernilai penting, perlu diingat bahwa biaya investasi mengurangi jumlah keseluruhan portofolio kamu. Bahkan ketika persentase biayanya terlihat kecil, rupanya akan semakin bertambah dari waktu ke waktu.

Alasan Pentingnya Biaya Investasi

Biaya investasi adalah total pengeluaran keuangan yang dibutuhkan untuk membeli, mengembangkan, dan mempertahankan investasi. Biaya ini meliputi beberapa faktor, mulai dari biaya permodalan, pembelian aset, biaya pemeliharaan, pajak, dan lain sebagainya.

Biaya investasi juga dapat berpengaruh terhadap tingkat pengembalian, hasil investasi, dan keberlanjutan portofolio investasi seseorang. Adapun alasan pentingnya biaya investasi di antaranya sebagai berikut.

Pengaruh terhadap Keuntungan Bersih

Biaya investasi adalah faktor yang mampu memengaruhi keuntungan bersih yang akan didapatkan dari investasi yang dimiliki. Semakin tinggi biaya investasi, maka semakin besar pula potensi keuntungan bersihnya. Itulah mengapa para investor sering berusaha untuk menekan biaya investasi agar keuntungannya lebih maksimal.

Memengaruhi Keputusan Investasi

Biaya investasi dapat memengaruhi keputusan investor dalam memilih jenis investasi dan menetapkan strategi investasi tertentu. Umumnya, biaya yang tinggi cenderung membuat investor memilih alternatif yang lebih terjangkau atau efisien dari segi biaya.

Pengaruh terhadap Tingkat Pengembalian Investasi (ROI)

Biaya investasi juga turut memengaruhi tingkat pengembalian investasi. Hal ini merupakan parameter yang digunakan untuk mengukur kinerja investasi.

Tingginya biaya investasi adalah faktor yang dapat menurunkan ROI, sehingga menekan nilai investasi seiring berjalannya waktu. Namun, perlu diingat bahwa investor yang cerdas cenderung mencari investasi dengan biaya rendah agar tingkat pengembalian investasinya lebih optimal.

Pertimbangan Diversifikasi Portofolio

Ketika membuat portofolio investasi yang terdiversifikasi, kamu perlu mengalkulasi biaya investasi dari berbagai macam aset. Biaya yang tinggi pada beberapa produk investasi membuat investor perlu memilih alternatif investasi lain yang lebih efisien dari segi biaya, sehingga diversifikasi dapat tercapai lebih optimal.

Berguna untuk Perencanaan Keuangan

Biaya investasi adalah termasuk salah satu faktor yang perlu dipertimbangkan dalam mengelola finansial jangka panjang. Jika mempertimbangkan perencanaan pensiun atau investasi lainnya, biaya investasi yang besar bisa mengurangi anggaran yang tersedia di masa depan. Oleh karena itu, penting sekali untuk merefleksikan biaya investasi yang perlu dikeluarkan.

Transparansi dan Kepercayaan

Biaya investasi yang terbuka dan jelas membantu dalam mewujudkan transparansi antara pihak investor dengan penyedia layanan keuangan. Investor membutuhkan data yang akurat tentang biaya investasi untuk membuat keputusan investasi yang lebih terencana.

Secara umum, biaya investasi adalah salah satu elemen penting yang berpengaruh besar terhadap keputusan investasi. Dengan memilih produk investasi yang biayanya efisien, maka investor berpotensi meningkatkan peluang hasil investasinya agar lebih optimal.

Jadi, jangan lupa untuk memperhitungkan biaya investasi saat kamu membuat rencana investasi ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Aset Finansial: Pengertian, Contoh, dan Perbedaannya dengan Aset Riil yang Perlu Diketahui

Pasti kamu sudah pernah mendengar istilah aset finansial, ya kan? Memang, di zaman sekarang, dari saham di perusahaan teknologi hingga obligasi pemerintah, contoh aset finansial begitu beragam dan memiliki peran krusial dalam ekonomi modern.

Aset ini, dengan sifatnya yang tidak berwujud, sering kali menjadi kontras dengan aset riil seperti properti dan barang-barang fisik. Meskipun keduanya merupakan bagian integral dari kekayaan seseorang atau entitas, ada perbedaan mendasar yang membedakan keduanya.

Nah, di artikel kali ini, kita akan mendalami pengertian, jenis dan contoh aset finansial, serta bagaimana aset jenis ini berbeda dengan aset riil yang mungkin lebih familier di kehidupan sehari-hari kita.

Pengertian Aset Finansial

Aset finansial merujuk pada aset yang mewakili klaim atas aliran kas atau pendapatan di masa depan dari suatu entitas, seperti piutang, investasi saham, obligasi, dan instrumen-instrumen keuangan lainnya.

Secara umum, aset finansial dapat didefinisikan berdasarkan beberapa karakteristik berikut:

- Tidak Berwujud: Berbeda dengan aset riil seperti tanah, bangunan, atau mesin, aset finansial tidak memiliki bentuk fisik.

- Dibentuk Berdasarkan Perjanjian: Aset finansial biasanya tercipta berdasarkan suatu kontrak atau perjanjian yang menentukan hak dan kewajiban pihak-pihak yang terlibat.

- Potensi Aliran Kas: Aset finansial memberikan hak kepada pemegangnya untuk menerima aliran kas di masa depan. Misalnya, jika Anda memegang obligasi, Anda berhak menerima pembayaran bunga dan pengembalian pokok pada tanggal jatuh tempo.

- Dapat Diperdagangkan: Banyak aset finansial yang dapat diperdagangkan di pasar keuangan, seperti saham dan obligasi. Namun, ada juga aset finansial yang tidak diperdagangkan secara aktif di pasar terbuka.

- Penilaian: Nilai dari aset finansial seringkali ditentukan berdasarkan ekspektasi aliran kas masa depan dan tingkat diskonto yang sesuai.

Jenis dan Contoh Aset Finansial

Dalam era globalisasi dan kemajuan teknologi, pemahaman tentang keuangan menjadi semakin penting. Salah satu konsep dasar yang sering ditemui tetapi mungkin belum sepenuhnya dimengerti oleh banyak orang adalah aset finansial.

Aset finansial memiliki berbagai jenis berdasarkan karakteristik dan fungsi masing-masing. Berikut beberapa jenis dan contoh aset finansial yang sering kita temui—atau bahkan sudah kita manfaatkan keuntungannya.

1. Uang Tunai dan Setara Kas

Aset finansial berupa uang tunai dan setara kas ini bisa dibilang adalah aset yang paling likuid yang dapat digunakan langsung untuk transaksi ataupun pembayaran.

Contoh aset finansial uang tunai atau setara kas ini misalnya uang dalam bentuk uang fisik, saldo rekening bank, ataupun deposito berjangka pendek.

2. Piutang

Piutang adalah aset yang berupa klaim atas pihak lain sebagai hasil penjualan barang atau jasa dengan pembayaran yang tertunda, yang penerimaannya sudah dijadwalkan kemudian.

Contoh aset finansial berupa piutang ini misalnya piutang usaha. Atau, bisa juga piutangmu kepada teman yang kalau ditagih lebih galakan dia daripada kamu.

3. Surat Utang

Surat utang adalah aset finansial yang mewakili pinjaman yang harus dibayar kembali dengan bunga atau kupon, sesuai dengan kesepakatan saat surat utang tersebut diterbitkan.

Contoh aset finansial surat utang ini misalnya surat utang korporasi, atau juga obligasi negara seperti ORI, SBR, Sukuk, dan sejenisnya.

4. Ekuitas (saham)

Instrumen ini adalah instrumen yang mewakili kepemilikan dalam sebuah perusahaan atau entitas. Pemilik saham umumnya berhak atas dividen yang dibagikan sesuai kebijakan, dan juga memiliki hak suara dalam rapat umum pemegang saham.

Contoh aset finansial ini misalnya adalah saham biasa—yang bisa kamu beli melalui sekuritas yang menjadi anggota bursa—dan saham preferen.

5. Reksa Dana

Reksa dana adalah kumpulan dana yang dikumpulkan dari banyak investor, yang kemudian dikelola oleh manajer investasi dan diinvestasikan dalam portofolio aset finansial. Dalam hal ini, bisa berupa saham, obligasi, atau jenis-jenis aset lain yang ada di pasar uang maupun pasar modal.

Contoh aset finansial reksa dana misalnya reksa dana pasar uang, reksa dana pendapatan tetap, reksa dana saham, reksa dana campuran, dan jenis lainnya.

6. Instrumen Derivatif

Aset finansial ini merupakan instrumen yang nilainya bergantung pada harga dari aset acuan atau aset lainnya. Biasanya instrumen ini digunakan sebagai lindung nilai, spekulaso, ataupun leverage.

Contoh aset finansial derivatif misalnya adalah opsi, futures, dan sejenisnya.

7. Kontrak Asuransi dan Dana Pensiun

Instrumen ini gampangnya adalah kontrak dengan satu pihak yang berjanji untuk memberikan pembayaran dengan jumlah tertentu, dengan kesepakatan tertentu, berdasarkan suatu kejadian yang tidak pasti. Misalnya seperti ada kecelakaan, pensiun, atau bahkan kematian.

Contohnya adalah polis asuransi jiwa, atau keanggotaan program dana pensiun, dan sejenisnya.

8. Deposito dan Tabungan

Deposito dan tabungan ini kadang ya dimasukkan ke dalam kategori setara kas sih, karena cukup likuid, apalagi jika dibandingkan aset lainnya. Deposito dan tabungan adalah dana yang disimpan di institusi keuangan, yang memberikan bunga sebagai imbalan penyimpanannya.

Contohnya seperti deposito berjangka ataupun sertifikat deposito.

Perbedaan dengan Aset Riil

Lalu, di atas juga disinggung aset riil. Apa bedanya aset finansial dan aset riil?

Aset finansial dan aset riil adalah dua kategori utama aset yang dimiliki oleh individu, perusahaan, atau entitas lain. Masing-masing memiliki karakteristik dan fungsi yang berbeda. Berikut perbedaan utama antara aset finansial dan aset riil.

1. Secara Definisi

- Aset Finansial: Aset yang mewakili klaim atas aliran kas atau pendapatan di masa depan. Ini termasuk instrumen keuangan seperti saham, obligasi, dan piutang.

- Aset Riil: Aset yang memiliki bentuk fisik dan nilai intrinsik. Ini termasuk barang-barang seperti tanah, bangunan, mesin, dan komoditas.

2. Tangibility

- Aset Finansial: Tidak berwujud. Misalnya, saham dalam perusahaan hanya merupakan klaim atas kekayaan perusahaan dan tidak memiliki bentuk fisik.

- Aset Riil: Berwujud dan bisa dilihat atau disentuh.

3. Penilaian

- Aset Finansial: Nilainya sering kali diturunkan dari ekspektasi aliran kas masa depan atau klaim atas aset riil lainnya.

- Aset Riil: Nilainya biasanya didasarkan pada kegunaan, kualitas, dan permintaan di pasar.

4. Tujuan Investasi

- Aset Finansial: Umumnya diinvestasikan untuk mendapatkan pendapatan dalam bentuk bunga, dividen, atau apresiasi modal.

- Aset Riil: Diinvestasikan untuk mendapatkan manfaat dari penggunaannya (misalnya, properti untuk disewakan) atau apresiasi nilai di masa depan.

5. Risiko

- Aset Finansial: Rentan terhadap risiko pasar, seperti fluktuasi harga saham atau suku bunga. Risiko ini sering kali lebih volatile dibandingkan dengan aset riil.

- Aset Riil: Meskipun juga terpengaruh oleh kondisi pasar, aset riil cenderung memiliki volatilitas yang lebih rendah dan mungkin memberikan perlindungan terhadap inflasi.

6. Likuiditas

- Aset Finansial: Umumnya lebih likuid, artinya dapat dengan mudah diubah menjadi uang tunai. Misalnya, saham yang diperdagangkan di bursa dapat dengan cepat dijual.

- Aset Riil: Cenderung kurang likuid. Membutuhkan waktu lebih lama untuk menjual properti atau komoditas dibandingkan dengan menjual aset finansial.

7. Contoh

- Contoh Aset Finansial: Saham Apple Inc., obligasi pemerintah, reksa dana.

- Contoh Aset Riil: Sebidang tanah di Jakarta, mesin produksi di pabrik, emas batangan.

Kedua jenis aset ini sering kali dimiliki oleh investor untuk diversifikasi portofolio dan mengurangi risiko keseluruhan. Sebagai contoh, ketika pasar saham mengalami penurunan, nilai properti atau emas mungkin tetap stabil atau bahkan meningkat.

Contoh aset finansial yang telah kita bahas menunjukkan betapa beragam dan kompleksnya dunia keuangan saat ini. Memahami perbedaan antara aset finansial dan aset riil tidak hanya membantu kita dalam membuat keputusan investasi yang tepat, tetapi juga memberikan perspektif yang lebih luas tentang bagaimana ekonomi berfungsi.

Dengan mengetahui karakteristik, kelebihan, dan kekurangan dari masing-masing aset, kita dapat mengambil langkah yang lebih bijaksana dalam mengelola keuangan dan memaksimalkan potensi keuntungan.

Semoga melalui artikel ini, pemahaman kamu tentang aset finansial dan aset riil menjadi lebih mendalam, membantumu dalam membuat perencanaan keuangan dengan lebih baik di masa depan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Fungsi Dana Pensiun: Mengapa Masa Depan Finansial Kita Bergantung Padanya?

Ada banyak fungsi dana pensiun yang berguna bagi masa depan finansial kita. Dana pensiun sendiri merupakan dana investasi yang dibangun untuk memberikan manfaat finansial untuk kebutuhan di masa yang akan datang

Dana pensiun bisa bersifat pribadi, misalnya kamu yang membangun dana pensiun secara mandiri, dan juga ada yang kolektif, seperti dana pensiun lembaga keuangan, misalnya.

Dana pensiun bisa dalam bentuk program iuran pasti atau program manfaat pasti. Jika memilih program manfaat pasti, maka manfaat pensiun tersebut akan diperhitungkan dengan mengacu pada formula yang mempertimbangkan berbagai faktor, seperti masa kerja, gaji karyawan, dan usia pensiun.

Tetapi, kenapa sih kita harus memastikan bahwa ke depannya kita aman dalam hal finansial?

Pentingnya Memastikan Stabilitas Keuangan di Masa Pensiun

Memastikan stabilitas keuangan di masa pensiun sangat penting karena beberapa alasan berikut.

Masa Hidup yang Lebih Lama

Dengan meningkatnya harapan hidup, masa pensiun bisa menjadi fase yang sangat panjang dari kehidupan seseorang. Oleh karena itu, memastikan bahwa kita memiliki dana yang cukup untuk mendukung gaya hidup kita selama bertahun-tahun atau bahkan puluhan tahun sangat penting.

Kesehatan yang Menurun

Seiring dengan bertambahnya usia, risiko mengalami masalah kesehatan juga meningkat. Dengan memiliki stabilitas keuangan, kita akan lebih mudah untuk menanggung biaya medis yang mungkin timbul.

Kemandirian

Memiliki kestabilan keuangan di masa pensiun memungkinkan kita untuk menjalani hidup yang mandiri tanpa harus bergantung pada orang lain, baik itu keluarga atau pemerintah. Terutama anak. So, kita bisa memutus mata rantai sandwich generation ini di kita saja.

Mewujudkan Impian

Masa pensiun bisa menjadi waktu yang tepat untuk mengejar hobi lama atau memulai proyek baru yang selama ini kita impikan. Dengan kestabilan keuangan, kita memiliki kebebasan untuk mengejar impian tanpa khawatir mengenai masalah keuangan.

Perlindungan terhadap Ketidakpastian Ekonomi

Ekonomi selalu berfluktuasi, dan dengan memiliki dana pensiun yang stabil, kita dapat melindungi diri kita sendiri dari ketidakpastian ekonomi yang bisa saja terjadi di masa depan.

Mengurangi Stres dan Kecemasan

Mengetahui bahwa kita memiliki dana yang cukup untuk mendukung diri sendiri di masa pensiun dapat mengurangi stres dan kecemasan yang sering dihubungkan dengan ketidakpastian finansial.

Mendukung Keluarga

Di beberapa kesempatan, bisa saja kita ingin atau perlu memberikan dukungan finansial kepada anggota keluarga lain, seperti pasangan, anak-anak, atau bahkan cucu. Stabilitas keuangan memungkinkan kita untuk melakukan ini tanpa mengorbankan kesejahteraan finansial kita sendiri.

Memfasilitasi Perencanaan Warisan

Jika ingin mewariskan harta kepada ahli waris kita nantinya, memiliki stabilitas keuangan di masa pensiun akan memudahkan proses perencanaan warisan ini juga.

Karena alasan-alasan ini, memastikan kestabilan keuangan di masa pensiun harus menjadi prioritas utama dalam perencanaan keuangan jangka panjang kita.

Fungsi Dana Pensiun dalam Mencapai Tujuan Keuangan Jangka Panjang

Fungsi dana pensiun mampu menginvestasikan dan memobilisasi tabungan dalam jumlah besar ke pasar keuangan. Pada akhirnya, upaya ini turut mendukung pertumbuhan dan pembangunan ekonomi secara luas.

So, terkait dengan pentingnya memastikan stabilitas keuangan di masa pensiun yang sudah dijabarkan di atas, ada beberapa fungsi dana pensiun dalam mencapai tujuan keuangan jangka panjang. Di antaranya sebagai berikut.

Pembentukan Tabungan Jangka Panjang

Dana pensiun dapat mendorong kita untuk dapat menyisihkan sebagian dari penghasilan kita selama periode waktu yang panjang. Tujuannya untuk membentuk tabungan yang akan membantu kita memenuhi kebutuhan di masa pensiun nanti.

Investasi

Dana pensiun biasanya diinvestasikan oleh manajer dana profesional untuk memastikan pertumbuhan dana seiring waktu dan membantu dalam mencapai tujuan keuangan jangka panjang.

Pengelolaan Risiko

Fungsi dana pensiun juga dapat membantu dalam mengelola risiko keuangan yang terkait dengan investasi, melalui diversifikasi dan strategi pengelolaan portofolio profesional.

Perlindungan terhadap Inflasi

Beberapa instrumen dan program dana pensiun dirancang untuk melindungi kita saat pensiun nanti dari efek merugikan inflasi, memastikan bahwa daya beli tetap terjaga seiring waktu.

Asuransi dan Manfaat Tambahan

Selain menyediakan pendapatan pensiun, beberapa dana pensiun juga menawarkan asuransi dan manfaat tambahan lainnya, seperti cakupan kesehatan.

Perencanaan Warisan

Dana pensiun dapat berfungsi sebagai alat perencanaan warisan, memungkinkan kita untuk mewariskan kekayaan yang telah kita kumpulkan kepada ahli waris yang kita tunjuk.

Peningkatan Kesejahteraan Sosial

Dari perspektif yang lebih luas, dana pensiun dapat mempromosikan kesejahteraan sosial dengan memastikan bahwa sejumlah besar populasi memiliki akses ke sumber daya keuangan yang cukup di masa pensiun, mengurangi beban pada sistem bantuan sosial. Hal ini pada akhirnya akan dapat memperbaiki ekonomi secara keseluruhan.

Dalam mempertimbangkan berbagai fungsi dana pensiun, menjadi jelas bahwa tujuan keuangan ini memegang peran sentral dalam memastikan keamanan finansial dan kesejahteraan di masa pensiun.

Dengan fokus pada pembentukan tabungan jangka panjang, manajemen risiko dan pengelolaan investasi yang efektif, dana pensiun memungkinkan kita untuk merencanakan dan membangun masa depan yang lebih cerah dan lebih aman. Lebih dari sekadar alat perencanaan keuangan, dana pensiun juga berfungsi untuk mendorong kesejahteraan sosial, mengurangi beban pada sistem bantuan sosial dan mempromosikan kemandirian finansial.

Dengan demikian, memahami dan memanfaatkan fungsi dana pensiun seperti di atas seharusnya menjadi prioritas bagi siapa saja yang ingin menjalani masa pensiun yang tenang dan terjamin. Seiring waktu berlalu, berinvestasi dalam dana pensiun tidak hanya berfungsi sebagai jaminan untuk keamanan finansial kita sendiri, tetapi juga sebagai fondasi untuk kualitas hidup yang lebih baik di hari tua.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Menjadi Bapak Rumah Tangga seperti Irfan Bachdim: Tukar Peran Itu Tak Masalah!

Lagi ramai nih di jagat media sosial, tentang pengakuan Jennifer Bachdim kalau sekarang menjadi tulang punggung keluarga. Pasalnya, suaminya, pesepakbola Irfan Bachdim, sudah habis kontrak dengan Persis Solo, dan belum menemukan klub bola baru yang pas dengan kebutuhannya. Alhasil, Irfan Bachdim pun menjadi bapak rumah tangga—stay at home dad, mengurus 4 anak mereka.

Cerita ini dituturkan sendiri oleh Jennifer Bachdim dalam sebuah podcast, yang langsung viral tak lama kemudian. Tak ditemukan rasa yang gimana-gimana sih pada Jennifer Bachdim saat menceritakan hal ini. Justru dengan bangga, Jennifer menggambarkan betapa Irfan sekarang sedang menikmati masa-masa rehatnya, lantaran sudah bertahun-tahun bekerja keras jauh dari keluarga.

Sekarang, ada kesempatan bagi mereka untuk bertukar peran sejenak; Jennifer menjadi tulang punggung mencari nafkah, dan Irfan menjadi bapak rumah tangga, mengurus anak-anak.

Tukar Peran Rumah Tangga dalam Perspektif Masyarakat

Mengapa kisah ini viral? Sepertinya sih, tak jauh-jauh dari perspektif masyarakat di Indonesia ya. Pasalnya, yang dianggap umum selama ini adalah ketika istri di rumah saja dan mengurus keluarga, dan suami yang pergi bekerja mencari nafkah.

Dikutip dari CNBC, dalam pasal 31 ayat tiga UU Nomor 1 Tahun 1974 tentang Perkawinan di Indonesia, dinyatakan bahwa suami berperan sebagai kepala keluarga, sedangkan istri sebagai ibu rumah tangga. Begitulah posisi formal seorang suami istri dalam sebuah keluarga.

Selanjutnya, diatur pula dalam Pasal 80 ayat 4 Kompilasi Hukum Islam mengenai kewajiban nafkah yang harus dipenuhi suami, yang mencakup kebutuhan dasar istri, biaya hidup sehari-hari, dan biaya pendidikan anak. Apabila suami tidak memenuhi kewajiban-kewajibannya, istri memiliki hak untuk mengajukan gugatan nafkah berdasarkan Pasal 34 ayat 3 UU Perkawinan.

Nah, itu dia menurut hukum. Namun, seiring berubahnya waktu, fenomena pertukaran peran dalam mencari nafkah menjadi semakin umum dan dianggap wajar. Situasi dan kondisi yang berbeda dalam setiap rumah tangga sering kali menjadi alasan di balik keputusan ini.

Penyebab Istri Menjadi Tulang Punggung seperti Jennifer Bachdim

Dalam hidup berumah tangga sendiri, ada hal-hal yang bisa terjadi dan akhirnya “memaksa” suami dan istri harus bertukar peran: si suami tinggal di rumah–jadi bapak rumah tangga, dan istri yang bekerja sebagai pencari nafkah utama.

Apa saja yang bisa memicu hal ini terjadi?

1. Kehilangan Pekerjaan

Seperti kondisi yang dialami oleh Irfan Bachdim, pertukaran peran dalam rumah tangga bisa terjadi karena suami kehilangan pekerjaan. Sepertinya sih, ini adalah penyebab yang paling banyak terjadi, ketika kemudian istri maju dan menggantikan suami sebagai tulang punggung keluarga.

2. Masalah Kesehatan

Masalah kesehatan bisa menjadi kondisi lain yang menyebabkan suami memutuskan untuk menjadi bapak rumah tangga. Bisa jadi ada penyakit yang mengharuskannya untuk bed rest, atau lebih banyak beristirahat di rumah. Enggak hanya mengidap penyakit, bisa juga suami mengalami kecelakaan, atau cedera. Juga enggak selalu fisik, bisa juga secara mental.

3. Karier Istri Lebih Menjanjikan

Sementara, ada juga pasangan yang memang bersepakat istri sebagai pencari nafkah utama karena karier istri lebih menjanjikan. Hal tersebut juga sangat wajar terjadi belakangan, ketika kesetaraan gender sudah diakui di mana-mana.

4. Suami Fokus ke Pendidikan

Beberapa kondisi lain yang juga bisa menjadi penyebab istri beralih peran menjadi pencari nafkah utama adalah suami ingin fokus untuk melanjutkan pendidikannya. Ada banyak perusahaan yang memberikan benefit untuk melanjutkan pendidikan bagi karyawannya. Meski pendidikannya difasilitasi, tetapi bisa jadi juga ada efek pada penghasilan yang rutin didapatkan. Karena dirasa tidak cukup lega untuk kebutuhan, maka istri bisa saja memutuskan untuk mencari nafkah ekstra.

Atur Keuangan sebagai Bapak Rumah Tangga

Ya, sebenarnya sih, kondisi ini tidak menjadi masalah. Menilik kasus Irfan dan Jennifer Bachdim, terlihat bahwa memilih untuk menjadi seorang bapak rumah tangga dapat memiliki keuntungan tersendiri, asalkan diambil berdasarkan kesepakatan bersama antara suami dan istri.

Untuk pasangan yang ingin menerapkan model ini dalam kehidupan rumah tangga mereka, ada beberapa hal yang kemudian perlu dilakukan. Mengapa perlu? Karena ada perubahan fase hidup di sini. So, bisa jadi akan mengubah rencana keuangan keluarga juga nantinya.

Buat Anggaran yang Realistis

Kalau biasanya istri menjadi manajer keuangan, maka mungkin sekaranglah waktunya bagi bapak rumah tangga untuk menguasai keterampilan yang sama.

Yang pertama harus dilakukan adalah mengidentifikasi semua pengeluaran bulanan tetap, seperti tagihan utilitas, cicilan rumah, atau biaya sekolah anak, juga kebutuhan rutin lainnya. Jika istri sudah punya catatan keuangan, tugas ini pastinya sih lebih ringan. Tinggal duduk berdua, dan tektokan.

Jangan lupa untuk menetapkan dana khusus untuk pengeluaran tidak terduga untuk menghindari stres finansial. Dengan kata lain, cek dan pantau dana daruratnya.

Tabungan dan Investasi

Dengan tetap berdiskusi dengan istri, tetap sisihkan sebagian pendapatan keluarga di awal sebisa mungkin untuk tabungan jangka panjang. Kalaupun harus disesuaikan, tentu enggak masalah. Kan, menyesuaikan dengan penghasilan juga.

Cek posisi dan rencana investasi dan tabungan yang sudah ada, dan lakukan review untuk berbagai tujuan finansial yang sudah ditentukan sebelumnya. Kalau perlu mengubah rencana, jangan ragu ya.

Belanja secara Efisien

Bapak-bapak juga harus belajar belanja dengan cermat dan bijak, kalau sebelumnya hal ini dilakukan oleh istri saja. Kenali apa saja kebutuhan keluarga dan belajar membedakannya dari keinginan, lalu sesuaikan ya. Belajar dari istri bagaimana melakukan perbandingan harga untuk mendapatkan penawaran terbaik: harganya bersahabat di dompet, sementara daya gunanya tetap terbaik.

Pengendalian Utang

Ada utang keluarga? Jika iya, cek apakah sudah ada rencana pembayaran yang realistis dan cermat untuk mengurangi beban finansial. Jika memang penghasilan berkurang, akan lebih baik untuk menghindari penambahan utang baru, terutama yang bersifat konsumtif.

Belajar Keuangan

Sebagai bapak rumah tangga, yuk, belajar keuangan dan meningkatkan pengetahuan tentang manajemen keuangan. Bisa dari berbagai buku, baca-baca artikel atau postingan media sosial, sampai ikut FCOS, kelas keuangan online dari QM Financial.

So, memutuskan untuk berperan sebagai bapak rumah tangga itu juga tak mudah. Karena itu, harus tetap dihargai sebagai suatu pilihan yang layak. Bagaimanapun, kita harus menghormati keputusan setiap keluarga dengan kondisi yang berbeda.

Kesepakatan dengan pasangan, perspektif dan visi yang sama memang menjadi hal penting demi menjalankan rumah tangga yang sehat. Enggak hanya soal beban pekerjaan, tetapi juga empati, pengertian, dan cinta.

Dalam menjalankan peran sebagai bapak rumah tangga, tetaplah memprioritaskan komunikasi terbuka dan saling menghargai. Bukan hanya soal membagi tanggung jawab, tetapi juga tentang membangun sebuah tim yang solid. Faktanya, setiap anggota keluarga berhak tumbuh dan berkembang dalam lingkungan yang aman, stabil, dan penuh kasih sayang.

Semoga dengan tip dan pedoman ini, para bapak rumah tangga di seluruh dunia dapat merangkul peran mereka dengan penuh keyakinan, kemandirian, dan kebanggaan, membawa kesejahteraan dan kebahagiaan yang berkelanjutan bagi keluarga mereka.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cakupan Perencanaan Keuangan Pribadi saat Harus Kehilangan Pekerjaan

Cakupan perencanaan keuangan pribadi perlu dikelola saat menghadapi situasi terburuk, salah satunya kehilangan pekerjaan. Kejadian tersebut bersifat tak terduga dan bisa terjadi pada setiap orang. So, perlu diantisipasi sedini mungkin.

Memang sedih sih, kalau kejadian kehilangan pekerjaan ini menimpa kita. Namun, saat benar-benar mengalami kehilangan pekerjaan, bukan saatnya untuk berlarut-larut dalam keterpurukan. Justru, kamu harus bergegas melakukan evaluasi dan menyusun strategi yang sedemikian rupa untuk bertahan hidup.

Kan, enggak nyaman rasanya kalau terlalu lama merasakan banyak tekanan finansial? Itulah pentingnya menemukan solusi yang tepat untuk situasi yang tengah dihadapi tersebut.

Contohnya, seperti menyusun anggaran secara ketat, membatasi pengeluaran, atau bahkan menjual barang yang tidak benar-benar dibutuhkan. Oleh karena itu, artikel ini akan mengulas lebih lanjut tentang cakupan perencanaan keuangan pribadi saat kehilangan pekerjaan. Ini adalah topik yang sedih dan berat untuk dibahas sih, tetapi justru harus segera dilakukan agar situasi segera membaik.

Cakupan Perencanaan Keuangan Pribadi saat Kehilangan Pekerjaan

Cakupan perencanaan keuangan pribadi adalah proses mencapai tujuan hidup melalui pengelolaan finansial yang terencana dan terintegrasi. Perencanaan ini juga diartikan sebagai proses evaluasi untuk menyesuaikan dan memprioritaskan keuangan ketika terjadi perubahan kondisi ekonomi.

So, kalau kamu harus kehilangan pekerjaan, itu artinya ada sebuah perubahan kondisi yang sedang terjadi dalam hidupmu. Perubahan kondisi ini wajar saja jika kemudian diikuti dengan perubahan rencana keuangan. Ada beberapa cakupan perencanaan keuangan pribadi yang harus diperhatikan, saat kamu mengubah rencana ini. Berikut beberapa di antaranya.

1. Sumber Penghasilan Lain

Saat tiba-tiba kehilangan pekerjaan, tidak ada salahnya mempertimbangkan pekerjaan part time atau pekerjaan sampingan yang memang menjadi keahlianmu. Pekerjaan ini sangat luas, mulai dari freelance, ojek online, jualan online, dan lain sebagainya. Temukan peluang yang memang cocok dengan minat dan keahlianmu dan pastikan agar peluang tersebut tidak mengganggu kamu dalam proses mencari pekerjaan tetap.

Mungkin saja kamu akan bertemu suatu perusahaan yang bersedia menawarkan pekerjaan sementara atau pekerjaan pengganti. Hal ini memungkinkan untuk bertemu orang-orang baru, mempelajari keahlian baru, hingga menemukan peluang yang lebih besar lagi.

2. Kelola Pengeluaran

Saat kehilangan pekerjaan, sudah pasti cakupan perencanaan keuangan pribadi pertama yang perlu dicek adalah pengeluaran. Tekan pengeluaran seminim mungkin. Bila perlu, cek kembali pengeluaran bulananmu untuk menentukan hal-hal yang penting dan tidak penting untuk dibeli.

Jika biasanya hidupmu penuh dengan hedonisme, inilah saatnya untuk menerapkan gaya hidup frugal. Misalnya, seperti membatalkan langganan majalah, layanan streaming, atau keanggotaan gym karena tidak termasuk kebutuhan primer. Apalagi kalau kemarin-kemarin, ternyata kamu tetap saja jarang ngegym. Jadi mubazir kan?

Mulailah untuk membatasi makan di luar hingga pemakaian bahan bakar berlebihan untuk menekan laju pengeluaran. Setelah memahami kondisi keuangan dengan lebih baik, saatnya menetapkan anggaran yang realistis untuk membantu kamu survive di situasi pencarian kerja ini.

3. Dana Darurat

Dana darurat merupakan cadangan uang yang disisihkan secara khusus untuk keadaan darurat atau pengeluaran tak terduga. Nah, masalahnya, apakah kamu ketika masih punya pekerjaan kemarin sudah sempat mengumpulkan dana darurat? Kalau sudah, kamu bisa bernapas lebih lega, karena ini bisa menjadi dana cadangan selama kamu belum punya pekerjaan tetap lagi.

Namun, jangan lupa untuk mengembalikannya lagi ya, nanti kalau sudah memiliki penghasilan tetap. Agar bisa menyisihkan dana darurat yang tepat, cobalah hitung pengeluaran kamu setiap bulannya. Untuk jumlah dana darurat yang ideal, setidaknya minimal ada 3 kali pengeluaran setiap bulannya. Mengingat, kamu pasti butuh waktu untuk mencari pekerjaan baru usai kehilangan pekerjaan. Setidaknya, dana darurat harus mampu mengakomodir pengeluaran selama tiga sampai enam bulan ke depan.

4. Utang dan Kewajiban

Cakupan perencanaan keuangan pribadi yang berikutnya adalah utang dan kewajiban. Susunlah seluruh daftar tagihan yang mencakup uang sewa, utilitas, kredit kendaraan, utang, dan kewajiban lainnya.

Alternatif yang paling ideal saat menghadapi kehilangan pekerjaan adalah dengan tetap melakukan pembayaran full setiap bulan. Sayangnya, beberapa dari kamu yang tidak memiliki cukup tabungan mungkin akan sulit melakukan perencanaan ini. Namun, masih ada opsi untuk membayar minimum. Dengan rutin melakukan pembayaran minimum, setidaknya upaya ini dapat menjaga reputasimu di mata pemberi pinjaman atau lembaga penyedianya.

Namun, jika memang tidak bisa melakukan pembayaran minimum, cobalah untuk bernegosiasi. Misalnya, mengupayakan agar tanggal jatuh tempo mundur, meminimalkan pembayaran bulanan, menghapus atau menurunkan bunga, menunda pembayaran, dan lain-lain.

5. Asuransi

Badai PHK massal memang bisa terjadi kapan saja dan dapat menimpa perusahaan apa saja. Sebelum musibah ini menimpamu, ada baiknya jika menggunakan produk asuransi yang memberikan manfaat yang pas dengan kebutuhan.

Seperti asuransi kesehatan. Umumnya perusahaan akan mengikutsertakan karyawan dalam program BPJS Kesehatan. Nah, ketika kehilangan pekerjaan, jangan sampai lupa untuk tetap membayar iuran, agar manfaatnya tetap bisa kamu dapatkan. Ingat, biaya obat saat sakit itu lumayan menguras dompet. Kalau tanpa asuransi, bisa-bisa hal ini menambah beban keuangan kamu yang belum berpemasukan lagi.

Dengan memperhatikan cakupan perencanaan keuangan pribadi ini, maka kamu tetap bisa menjalani hidup dengan layak dan tidak perlu mengambil pinjaman untuk memenuhi kebutuhan hidup.

6. Rencana Keuangan Baru

Cakupan perencanaan keuangan pribadi yang perlu dilakukan selanjutnya adalah mengatur rencana keuangan baru. Kamu juga perlu memastikan, apakah rencana-rencana lama masih relevan dengan kondisi saat ini dan di masa depan?

Jangan ragu untuk mencari sumber penghasilan tambahan secara produktif. Jika mempunyai keahlian khusus, lakukan pekerjaan freelance, konsultasi paruh waktu, atau memonetisasi keahlianmu dengan sumber daya online. Apalagi, saat ini, ada banyak pekerjaan digital yang bisa dikerjakan secara fleksibel di mana saja dan kapan saja.

Berapa pun sumber penghasilan tambahan tersebut, hal ini tetap akan membantu untuk menutup sejumlah pengeluaran.

Jadi, dapat diketahui bahwa cakupan perencanaan keuangan pribadi sangat penting ketika menghadapi situasi kehilangan pekerjaan. Dengan memilih perencanaan yang tepat, maka kondisi finansial bisa tetap bertahan hingga benar-benar menemukan pekerjaan baru yang menjanjikan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Memahami Psikologi di Balik Proses Perencanaan Keuangan

Proses perencanaan keuangan adalah salah satu langkah kunci dalam mencapai stabilitas keuangan dan keberlanjutan keuangan jangka panjang. Namun, sering kali terlupakan, bahwa di balik perhitungan angka dan strategi investasi, terdapat faktor yang tak kalah penting dalam menentukan kesuksesan perencanaan keuangan: psikologi.

Yeps, psikologi memainkan peran yang sangat signifikan dalam pengambilan keputusan keuangan seseorang. Hal ini mencakup pemahaman tentang bagaimana emosi, persepsi, dan bias psikologis dapat memengaruhi cara kita mengelola uang, mengambil risiko, dan merencanakan masa depan finansial kita.

So, kali ini kita akan membahas berbagai aspek psikologi di balik proses perencanaan keuangan, memberikan wawasan tentang bagaimana pemahaman yang lebih baik tentang psikologi dapat membantu kita membuat keputusan keuangan yang lebih bijaksana dan sukses.

Faktor-Faktor Psikologis yang Memengaruhi Proses Perencanaan Keuangan

1. Bias keuangan

Bias keuangan adalah kesalahan atau penyimpangan yang bisa terjadi dalam proses perencanaan keuangan, yang dipengaruhi oleh faktor-faktor psikologis dan emosional. Hal ini kemudian bisa mengarah pada pengambilan keputusan yang kurang tepat dalam hal keuangan.

Bias keuangan merupakan salah satu aspek penting dalam memahami psikologi di balik proses perencanaan keuangan. Misalnya saja bias konfirmasi, yang membuat orang cenderung mencari dan mengingat informasi yang mengonfirmasi keyakinan atau pandangan mereka, sementara mengabaikan atau mengesampingkan informasi yang tidak sejalan dengan pandangan tersebut. Hal ini dapat mengakibatkan ketidakseimbangan dalam penilaian risiko dan manfaat investasi.

Masih ada beberapa jenis bias keuangan lain yang bisa terjadi. Seperti bias karena efek overconfidence, loss aversion, bias karena efek Dunning-Kruger—yang membuat orang merasa lebih kompeten daripada yang sebenarnya, dan lain sebagainya.

Pada dasarnya, bias keuangan ini merupakan fenomena alami. Namun, jika tidak disadari dan dikelola, akhirnya ya akan memengaruhi keputusan yang harus dibuat. Nah, ini kalau ternyata sampai salah, akibatnya bisa saja fatal.

2. Toleransi risiko

Toleransi risiko adalah tingkat kenyamanan seseorang terhadap risiko finansial yang mereka ambil dalam investasi atau perencanaan keuangan. Toleransi risiko adalah faktor psikologis yang memengaruhi proses perencanaan keuangan karena dapat memengaruhi jenis investasi yang mereka pilih, alokasi aset, dan sejauh mana mereka bersedia mengambil risiko dalam upaya mencapai tujuan keuangan mereka.

3. Pengambilan keputusan emosional

Pengambilan keputusan emosional adalah proses pengambilan keputusan yang dipengaruhi oleh emosi, perasaan, atau reaksi impulsif, daripada berdasarkan pertimbangan rasional atau analisis yang objektif.

Contohnya adalah Ketika seseorang merasa senang atau tergoda oleh penawaran atau iklan tertentu, mereka bisa saja impulsif sehingga memutuskan membeli tanpa pertimbangan matang. Ini bisa termasuk membeli barang-barang yang sebenarnya enggak diperlukan, bahkan lebih jauh bisa berutang yang tidak perlu.

Atau juga FOMO, yaitu ketika seseorang melihat orang lain menghasilkan uang dengan cepat dari investasi tertentu, mereka kemudian merasa cemas bahwa mereka sudah melewatkan peluang dan akhirnya membuat keputusan keuangan yang ceroboh.

4. Pengaruh lingkungan sosial

Pengaruh lingkungan sosial adalah faktor psikologis yang kuat yang dapat memengaruhi perilaku keuangan seseorang. Lingkungan sosial mencakup hubungan, keluarga, teman-teman, komunitas, dan budaya di sekitar kita. Pengaruh ini dapat memiliki dampak signifikan pada keputusan keuangan juga.

Strategi untuk Mengatasi Hambatan Psikologis dalam Proses Perencanaan Keuangan

Mengatasi faktor psikologis yang dapat menghambat proses perencanaan keuangan adalah kunci untuk membuat keputusan keuangan yang lebih baik.

Berikut beberapa strategi yang dapat membantu seseorang mengatasi hambatan psikologis dalam proses perencanaan keuangan tersebut.

Ikut Kelas Keuangan

Yang pertama, kamu perlu untuk meningkatkan pemahaman tentang keuangan yang lebih dalam. Semakin kamu memahami konsep-konsep keuangan dan investasi, semakin mungkin kamu membuat keputusan yang rasional.

Ikut berbagai kelas keuangan yang ada di QM Financial deh. Ada banyak kelas dengan topik beragam dan disusun secara berjenjang, mulai dari yang paling basic sampai yang advanced. Kamu bisa memilih yang sesuai dengan kebutuhanmu. Di kelas-kelas tersebut, kamu bisa mendapatkan banyak insight langsung dari para trainer QM yang sudah berpengalaman. Pada akhirnya, kamu bisa membuat berbagai keputusan keuangan berdasarkan pada apa yang menjadi kebutuhan, tak lagi dipengaruhi oleh berbagai faktor psikologis.

Identifikasi Bias Pribadi

Kenali bias keuangan yang mungkin memengaruhi keputusanmu dalam proses perencanaan keuangan. Apakah kamu memiliki bias ke arah konfirmasi? Apakah kamu cenderung overconfident? Dengan mengenali bias-bias ini, kamu dapat lebih waspada terhadap hal-hal yang memunculkan bias tersebut.

Buat Rencana Keuangan

Membuat rencana keuangan yang jelas dan terstruktur adalah cara yang baik untuk mengatasi pengambilan keputusan emosional. Rencana ini harus mencakup tujuan keuangan, alokasi aset, dan strategi investasi yang sesuai dengan profil risikomu.

Diversifikasi Portofolio

Diversifikasi adalah salah satu cara terbaik untuk mengurangi risiko investasi dan risiko keuangan yang lain. Dengan menyebar investasimu di berbagai aset dan kelas aset, kamu dapat mengurangi dampak potensial dari keputusan buruk di satu aset tertentu.

Buat dan Patuhi Rencana Investasi Jangka Panjang

Jangan terpengaruh oleh fluktuasi pasar harian atau berita keuangan yang berlebihan. Buat rencana investasi jangka panjang yang mempertimbangkan tujuan keuanganmu, dan patuhi rencana tersebut meskipun terjadi volatilitas pasar.

Pertimbangkan Emosi

Sebelum mengambil keputusan keuangan penting, pertimbangkan emosimu. Apakah kamu merasa takut, serakah, atau terlalu percaya diri? Kesadaran akan emosi ini dapat membantumu mengambil keputusan yang lebih baik.

Review Rencana Secara Teratur

Rencana keuangan enggak harus statis. Bahkan rencana keuangan itu wajar banget kalau berubah seiring waktu. Yah, namanya hidup kan? Kita semua pasti melalui banyak fase, yang bisa mengubah banyak hal dalam hidup.

Selama perjalanan hidup ini, tujuan dan situasi finansial kita dapat berubah. So, enggak ada salahnya sama sekali kalau kita juga melakukan berbagai proses perencanaan keuangan, sehingga memunculkan rencana baru yang lebih sesuai dengan kondisi. Jadi, enggak perlu takut untuk mengubah rencana. Ofkors, dengan melakukan review dan berbagai pertimbangan lebih dulu.

Dalam dunia yang penuh ketidakpastian finansial, memahami psikologi di balik proses perencanaan keuangan adalah kunci untuk mencapai keberhasilan dalam mencapai tujuan keuangan kita.

Melalui kesadaran akan bias keuangan, pengambilan keputusan emosional, dan pengaruh lingkungan sosial, kita dapat belajar untuk mengatasi hambatan psikologis yang dapat menghambat perencanaan keuangan ini. Dengan demikian, kita dapat lebih baik mempersiapkan diri untuk menghadapi tantangan finansial, dan kemudian bisa mengambil langkah-langkah yang lebih bijaksana.

Terlebih lagi, penggunaan strategi ini akan membantu kita dalam mengelola keuangan kita dengan lebih seimbang, menghindari jebakan-jebakan psikologis, dan meraih masa depan finansial yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Financial Behavior dalam 5 Fase Kehidupan yang Perlu Dipahami

Setiap fase dalam kehidupan kita datang dengan tantangan dan peluang finansialnya sendiri. Financial behavior adalah bagaimana kamu mengelola, menghabiskan, dan menginvestasikan uangmu dalam menghadapi setiap tantangan dan peluang tersebut.

Seiring berjalannya waktu, prioritas, kebutuhan, dan tujuan keuangan kita berubah, memengaruhi cara kita memandang dan menggunakan uang. Bagaimana kamu menavigasi dan menyesuaikan diri dengan perubahan ini dapat menentukan kualitas hidupmu di masa depan.

Dengan memahami financial behavior ini di setiap fase kehidupan, kamu dapat membuat keputusan yang lebih bijaksana dan mempersiapkan diri untuk apa pun yang mungkin datang di depan.

Yuk, coba kita lihat seperti apa financial behavior yang bisa terjadi pada umumnya fase kehidupan kita semua.

Fase Kehidupan dan Financial Behavior

1. Remaja (Usia Sekolah Menengah dan Kuliah)

Fase remaja merupakan periode transisi dari anak-anak menuju dewasa. Di fase ini, seorang remaja bisa mulai belajar dasar-dasar keuangan dalam skala yang masih terbatas. Uang saku mingguan menjadi sumber keuangan pertama bagi banyak remaja. Seiring dengan hal tersebut, muncul juga tantangan dalam mengelola uang dengan bijak.

Financial behavior khas remaja adalah pola konsumsi yang tinggi. Dengan adanya uang saku dari orang tua, mereka merasa memiliki kebebasan untuk membelanjakan uang sesuai keinginan, terutama untuk kebutuhan sekunder atau bahkan tersier.

Pengetahuan yang terbatas tentang manajemen uang dan kurangnya pengalaman dalam mengelola keuangan sering kali membuat remaja lebih mementingkan kepuasan instan dibandingkan menabung untuk kebutuhan masa depan.

Mengingat fase remaja merupakan fondasi awal dalam pembentukan financial behavior, penting bagi remaja untuk mendapatkan edukasi literasi keuangan. Melalui edukasi ini, remaja dapat memahami konsep dasar keuangan seperti menghasilkan uang, belanja, berbagi, dan menabung.

2. Dewasa Awal (Usia 20-an)

Usia 20-an, merupakan fase kehidupan yang penuh dengan transisi dan perubahan signifikan. Kesempatan ini, meskipun menjanjikan, sering kali disertai dengan kebingungan finansial. Mengatur keuangan sendiri tanpa bantuan orang tua, menghadapi berbagai tawaran kredit, serta menimbang kebutuhan versus keinginan, semua menjadi bagian dari kurva belajar finansial di usia ini.

Usia 20-an sering kali dianggap sebagai fase eksplorasi dan penemuan diri. Banyak orang memulai karier mereka, menikmati pendapatan pertama yang sering kali lebih besar daripada uang saku yang pernah mereka terima. Namun, dengan pendapatan ini datang pula tanggung jawab baru: membayar sewa, mengelola tagihan, mempertahankan cash flow yang lancar, dan menabung untuk kebutuhan jangka panjang.

Sayangnya, tanpa fondasi literasi keuangan yang kuat, banyak orang di usia ini cenderung menghabiskan pendapatan mereka secepat mereka mendapatkannya. Gaya hidup yang konsumtif, dipengaruhi oleh tekanan sosial dan media, sering kali menjadi pangkal masalahnya.

3. Dewasa (Usia 30-an dan 40-an)

Inilah masa “pertengahan”. Di rentang usia ini, banyak orang merasa berada di persimpangan jalan, ketika tanggung jawab keluarga dan kebutuhan finansial meningkat, sementara aspirasi pribadi dan keinginan untuk mencapai stabilitas finansial menjadi semakin mendesak. Ini adalah masa ketika financial behavior dan keputusan yang dibuat tidak hanya memengaruhi diri sendiri, tetapi juga keluarga dan masa depan mereka.

Mereka-mereka yang berada di usia ini biasanya sudah mapan dan umumnya sudah memiliki keluarga. Tanggung jawab finansial pun meningkat, terutama untuk mencakup biaya pendidikan anak, KPR, serta persiapan untuk masa pensiun. Meski pendapatan cenderung meningkat juga dibandingkan fase sebelumnya, begitu pula dengan pengeluarannya.

Banyak orang di fase ini berjuang untuk menemukan keseimbangan antara memenuhi kebutuhan sekarang dan menabung untuk masa depan. Investasi jangka panjang, seperti properti dan dana pensiun, menjadi perhatian utama.

4. Pra-Pensiun (Usia 50-an)

Memasuki usia 50-an, banyak orang mulai merenung tentang tahap berikutnya dalam perjalanan hidup mereka: pensiun. Financial behavior pada fase ini sering kali dipenuhi dengan refleksi, penyesuaian, dan, yang paling penting, persiapan.

Melalui fase ini bukan hanya tentang mempersiapkan diri untuk berhenti bekerja, tetapi juga tentang bagaimana memastikan bahwa masa pensiun nanti dapat dinikmati dengan ketenangan dan kenyamanan finansial.

Di usia 50-an, banyak orang telah mencapai puncak karier mereka, dengan pendapatan yang stabil dan mungkin lebih tinggi dari sebelumnya. Namun, ini juga menjadi saat ketika beban finansial, seperti pendidikan anak dan KPR, juga mulai berkurang. Fokus pun bergeser dari akumulasi aset ke pemeliharaan dan perlindungan aset yang sudah ada.

Tantangannya adalah bagaimana menyeimbangkan antara keinginan untuk menikmati hasil kerja keras selama bertahun-tahun dengan kebutuhan untuk menyisihkan cukup dana untuk masa pensiun yang mungkin berlangsung 20 tahun atau lebih.

5. Pensiun (Usia 60 ke atas)

Setelah bertahun-tahun bekerja dan berjuang, memasuki usia 60-an dan fase pensiun menjadi tonggak penting dalam perjalanan hidup banyak orang. Fase ini menggambarkan suatu periode ketika rutinitas harian bekerja sudah enggak ada lagi, tetapi kebutuhan untuk menjalani hidup dengan penuh makna dan kenyamanan tetap ada.

Menghadapi fase kehidupan tanpa pendapatan tetap memerlukan financial behavior dan strategi keuangan yang matang untuk memastikan stabilitas dan kesejahteraan.

Dengan berakhirnya sumber pendapatan rutin dari pekerjaan, orang yang memasuki masa pensiun kini bergantung pada tabungan, investasi, dan kemungkinan tunjangan pensiun sebagai sumber pendapatan utamanya. Pengeluaran kesehatan sering meningkat, sementara keinginan untuk bepergian, menjalani hobi, atau bahkan memberikan warisan bagi keturunan juga menjadi prioritas.

Dalam perjalanan hidup yang dinamis, memahami dan menyesuaikan financial behavior di setiap fase adalah kunci untuk mencapai kesejahteraan finansial. Setiap fase menawarkan pelajaran dan kesempatan untuk tumbuh, belajar, dan mengembangkan strategi yang lebih baik.

Seiring berjalannya waktu, kamu akan menyadari bahwa bukan hanya jumlah uang yang kamu miliki yang penting, tetapi bagaimana kamu mengelolanya. Dengan kesadaran dan perencanaan keuangan yang tepat, kamu dapat menikmati ketenangan pikiran dan kebebasan finansial, memastikan bahwa masa depanmu dan orang-orang yang kamu cintai dilindungi dan sejahtera.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Menuju Jakarta x Beauty 2023: Cara Atur Bujet buat Belanja Produk Kecantikan

Siapa yang sudah catat bakalan ada event Jakarta X Beauty nih? Ini adalah acara yang paling ditunggu-tunggu oleh para pencinta produk kecantikan di seluruh negeri.

Mungkin kamu sudah merencanakan untuk mengunjunginya, tapi apakah kamu sudah menyiapkan bujet untuk belanja produk kecantikan favoritmu? Memanfaatkan penawaran menarik yang ada dalam acara ini membutuhkan strategi khusus agar tidak menguras dompet.

Kamu tentu tidak ingin pulang dengan tangan hampa atau malah membawa pulang produk yang sebenarnya tidak kamu butuhkan, bukan? Oleh karena itu, persiapan yang tepat dan perencanaan keuangan yang bijaksana akan membantu kamu mendapatkan pengalaman belanja yang menyenangkan dan sesuai dengan harapan. Baca terus untuk menemukan cara terbaik mengatur bujetmu saat berbelanja di Jakarta X Beauty nanti!

Apa Itu Jakarta x Beauty?

Jakarta X Beauty, sebuah event yang digelar oleh Female Daily, yang akan memberikan pengalaman unik dalam berbelanja produk skincare dan makeup. Acara ini akan berlangsung selama empat hari, yaitu dari tanggal 3 hingga 6 Agustus 2023, di Hall A dan B Jakarta Convention Center Senayan.

Jakarta X Beauty 2023 hadir dengan tema Beauty Recharged, dengan fokus pada pesan sustainability, kindness, dan self-love. Tema ini mencerminkan misi dari Female Daily yang berusaha konsisten dalam mendukung nilai-nilai positif mengenai cinta diri, kepedulian terhadap lingkungan, dan penggunaan produk kecantikan yang ramah lingkungan.

Acara ini akan melibatkan lebih dari 250 merek kecantikan, serta menghadirkan berbagai acara seperti beauty talk show, live shopping, dan kesempatan bertatap muka serta berinteraksi dengan banyak selebritas dan influencer terkenal yang diundang.

Cara Atur Bujet Belanja biar Enggak Kalap di Jakarta x Beauty

Jadi, kalau datang ke event-event seperti Jakarta x Beauty begini, tantangan sebenarnya adalah bagaimana cara berbelanja tanpa kalap dan tetap sesuai dengan bujet yang telah ditetapkan. Sebelum kamu terjebak dalam euforia belanja dan pulang dengan tangan penuh barang yang tidak terencana, coba simak dulu beberapa tip dan cara atur bujet belanja berikut ini.

Buat Daftar Prioritas

Sebelum pergi ke event, tentukan produk apa yang benar-benar kamu butuhkan. Buatlah daftar yang berisi produk-produk tersebut dan fokuslah untuk menemukan penawaran terbaik untuk item-item dalam daftar itu.

Tetapkan Bujet

Tentukan bujet yang akan kamu belanjakan dan berkomitmen untuk tidak melebihi jumlah tersebut. Jika perlu, bawa uang tunai dalam jumlah yang sudah ditentukan supaya kamu tidak tergoda untuk menghabiskan lebih banyak. Atau kamu bisa memanfaatkan dompet digital atau aplikasi lain yang bisa kamu topup dulu sebelumnya, sesuai bujet.

Bandingkan Harga

Gunakan waktu kamu untuk membandingkan harga antar stand atau toko dalam event. Dengan begitu, kamu dapat menemukan penawaran terbaik untuk produk yang kamu inginkan.

Kenali Perangkap Diskon

Terkadang diskon besar tidak selalu berarti penawaran terbaik. Semua kembali lagi ke kebutuhan kamu, dan pastikan kamu tahu apa yang kamu dapatkan sebelum memutuskan untuk membeli.

Hindari Impulsif

Dalam event yang penuh diskon, sangat mudah tergoda untuk membeli sesuatu yang sebenarnya tidak kamu butuhkan. Fokuslah pada daftar prioritas kamu dan hindari pembelian impulsif.

Luangkan Waktu

Jangan terburu-buru dalam membuat keputusan pembelian. Ambil waktu untuk berpikir dan memastikan bahwa produk tersebut benar-benar sesuai dengan kebutuhan dan keinginan kamu.

Kenali Produk

Terkadang, produk yang dijual dengan diskon mungkin adalah versi yang lama, atau memiliki cacat. Pastikan untuk memeriksa produk sebelum membeli untuk memastikan bahwa kamu mendapatkan sesuai yang kamu inginkan.

Mengatur bujet saat berbelanja saat ada kesempatan seperti Jakarta x Beauty ini bisa jadi peluang untuk mendapatkan produk kecantikan favorit dengan harga miring. Bisa jadi tantangan tersendiri memang, tetapi dengan perencanaan yang matang, cermat dan sedikit disiplin, kamu dapat menemukan penawaran terbaik tanpa menghabiskan lebih dari yang kamu inginkan atau butuhkan. Kamu enggak akan merasa overwhelmed dengan banyaknya penawaran yang ada.

Dengan mengikuti tip dan cara atur bujet yang telah dibagikan, kamu bisa berbelanja dengan cerdas dan memanfaatkan acara ini sepenuhnya tanpa harus mengorbankan kebutuhanmu yang lain—yang tak kalah pentingnya. Bisa habis-habisan belanja, cash flow tetap aman.

So, selamat berbelanja, dan semoga kamu menemukan produk kecantikan yang paling cocok dan menyenangkan hati di Jakarta X Beauty!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Gaji Ke-13: Asal Muasal dan Bagaimana Mengelolanya

Di bulan Juni Juli seperti ini, umumnya menjadi saat-saat ketika gaji ke-13 cair. Gaji ke-13 ini sering kali dianggap sebagai angin segar dalam kondisi finansial seseorang, terutama bagi mereka yang bekerja sebagai Pegawai Negeri Sipil (PNS).

Umumnya, banyak orang beranggapan bahwa gaji ke-13 hanya digunakan untuk konsumsi atau belanja. Padahal, sebenarnya tujuan pemberian benefit ini bukan untuk itu lo, awalnya. Pun, dengan pengelolaan yang tepat, penghasilan ini bisa menjadi instrumen penting untuk mencapai tujuan keuangan.

Bagaimanapun, tahukah kamu tentang sejarah dan latar belakang pemberian gaji ke-13 ini? Diperkenalkan pertama kali pada tahun 1969, benefit menjadi bentuk apresiasi pemerintah bagi abdi negara, dan sejak era Presiden Megawati, pemberian ini menjadi rutin. Namun, mendapatkan gaji tambahan ini juga menghadirkan tantangan tersendiri: bagaimana cara mengelola dan memanfaatkannya dengan baik?

Dalam artikel ini, kita akan membahas lebih dalam tentang sejarah gaji ke-13 dan bagaimana cara mengelolanya dengan baik untuk mendukung rencana keuangan secara keseluruhan. Siap untuk memanfaatkannya dengan bijak? Mari kita mulai.

Asal Muasal Gaji Ke-13

Menurut informasi yang dirilis oleh Kominfo, pemberian gaji ke-13 kepada pegawai negeri sipil (PNS) pertama kali dilakukan pada tahun 1969. Pada saat itu, pemerintah bahkan memberikan gaji ke-14 sebagai pengganti hadiah Lebaran.

Namun, pemberiannya setelah itu tidak dilakukan secara rutin. Beberapa tahun absen, gaji ke-13 diberikan kembali pada tahun 1979, sekitar satu dekade setelah pemberian pertama. Kemudian, gaji ke-13 tidak diberikan lagi antara tahun 1980 sampai 1982, dengan alasan pemerintah telah melakukan peningkatan tunjangan penghasilan PNS.

Pada tahun 1983, gaji ini kembali diberikan kembali oleh pemerintah. Akan tetapi, hal ini tidak berlanjut pada tahun 1984, mengingat pemerintah telah menaikkan gaji PNS sebanyak 15 persen.

Pada akhir masa jabatan Presiden ke-5, Megawati Soekarnoputri, pemberiannya kepada PNS menjadi rutin. Dalam pidatonya menjelang peringatan HUT RI pada tahun 2003, Megawati mengumumkan bahwa pemerintah akan memberikan gaji ke-13 kepada PNS sebagai kompensasi atas tidak naiknya gaji abdi negara.

Sebagai realisasi dari pidato tersebut, pemerintah kemudian mengalokasikan dana sebesar Rp56,7 triliun untuk belanja pegawai dalam APBN 2004. Sejak saat itu, gaji ke-13 rutin dibagikan kepada PNS, dimulai sekitar tahun 2004.

Pemberian benefit ini kepada PNS dilanjutkan di era kepemimpinan Presiden Susilo Bambang Yudhoyono (SBY) dan berlanjut hingga era Presiden Joko Widodo (Jokowi) saat ini.

Nah, tahukah kamu, atau setidaknya harus notice, bahwa pemberian gaji ini biasanya dilakukan setiap awal tahun ajaran baru. Kenapa? Karena bertujuan membantu PNS membiayai pendidikan anak-anak mereka. Iya, jadi bukan buat belanja-belanji sampai habis ya.

Komponen dari gaji ke-13 untuk PNS bervariasi. Pasal 6 PP Nomor 15 Tahun 2023 menjelaskan bahwa gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Negara (APBN) terdiri atas gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, dan 50 persen tunjangan kinerja sesuai pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Sementara itu, komponen gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Daerah (APBD) meliputi gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, serta tambahan penghasilan paling banyak 50 persen yang diterima dalam satu bulan.

Instansi pemerintah daerah yang memberikan tambahan penghasilan harus memperhatikan kapasitas fiskal daerah. Selain itu, penambahan penghasilan harus sesuai dengan ketentuan peraturan perundang-undangan serta sesuai dengan pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Cara Mengelola Gaji Ke-13

Nah, sekarang kan sudah tahu asal muasal ada gaji ke-13. Sudah tahu juga tujuannya, ya kan? Jadi, alangkah baiknya digunakan sesuai tujuan pemberiannya.

Namun, tentu hal ini tidak membatasi penggunaannya. Yang penting, kuncinya adalah pada pengelolaannya atau alokasinya. Ya, kalau PNS-nya sudah berkeluarga dan punya anak. Yang masih single, kan banyak juga?

So, berikut beberapa tips untuk mengelola gaji ke-13 secara efektif agar tak habis begitu saja tanpa bekas.

Perencanaan dan Anggaran

Sebelum menerima gaji ke-13, buatlah rencana penggunaan yang jelas. Sesuaikan dengan kebutuhan yang kamu miliki. Kalau memang sudah berkeluarga, ada baiknya dipertimbangkan untuk digunakan seperti seharusnya: biaya pendidikan anak. Selain itu, kamu juga bisa memanfaatkannya untuk kebutuhan lain.

Bayar Utang

Jika memiliki utang atau kredit, gunakan sebagian dari gaji ke-13 untuk melunasi atau mengurangi beban tersebut. Mengurangi jumlah utang akan membantu mengurangi stres finansial dan membuka ruang untuk tabungan atau investasi di masa depan.

Tabungan dan Investasi

Jika tidak memiliki utang yang perlu dibayar, pertimbangkan untuk menyimpan atau berinvestasi. Bisa dalam bentuk deposito, reksa dana, saham, atau obligasi. Sesuaikan dengan tujuan keuangan dan juga profi risikomu ya.

Dana Darurat

Idealnya, setiap keluarga harus memiliki dana darurat yang setara dengan biaya hidup setidaknya 3-6 bulan. Jika belum mencapai jumlah ini, gunakan sebagian gaji ke-13 untuk menambah dana darurat.

Pendidikan Anak

Gaji ke-13 bisa digunakan untuk membiayai pendidikan anak, seperti membayar uang sekolah, membeli buku, atau membayar biaya les tambahan. Ya, intinya berbagai kebutuhan tahun ajaran baru deh.

Pengeluaran Tahunan

Gaji ke-13 termasuk ke dalam jenis penghasilan tahunan. Dengan demikian, bisa juga dimanfaatkan untuk memenuhi kebutuhan pengeluaran tahunan. Kayak apa misalnya? Ya, seperti untuk bayar premi asuransi, untuk kurban, pajak, dan sebagainya.

Lalu, kapan senang-senangnya? Tentu saja, gaji ke-13 boleh-boleh saja kalau ingin kamu gunakan untuk memberi self reward. Setelah memenuhi semua kebutuhan dan kewajiban finansial, justru jangan lupa untuk memanjakan diri sendiri atau keluarga. Kamu telah bekerja keras sepanjang tahun dan layak untuk menikmati hasil kerjamu. Ya kan?

Pada akhirnya, bagaimana kamu mengelola gaji ke-13 tergantung pada kebutuhan dan prioritas finansial kamu sendiri juga. Yang terpenting adalah melakukan perencanaan dan anggaran secara hati-hati untuk memastikan bahwa kamu menggunakan uang tersebut sebaik-baiknya.

Gaji ke-13 bukan hanya sekedar bonus atau tambahan belanja, melainkan peluang untuk memperbaiki kondisi keuangan. Oleh karena itu, pengelolaan yang bijaksana sangat penting.

Untuk lebih memahami bagaimana cara mengelola gaji ke-13 dan pendapatan secara umum dengan lebih baik, QM Financial menyediakan pelatihan keuangan yang bisa disesuaikan dengan kebutuhan. Jadilah bagian dari perubahan positif dalam kehidupan keuangan di kantormu dengan QM Financial dan lihat bagaimana pengetahuan keuangan yang tepat dapat membawamu ke kebebasan finansial.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Perencanaan Keuangan untuk Gen Z yang Pengin Mencapai Stabilitas Finansial

Di era yang serba digital dan dinamis ini, generasi Z berada di garis depan perubahan. Dengan akses ke informasi yang tak terbatas dan teknologi yang memungkinkan mobilitas yang belum pernah terjadi sebelumnya, mereka memiliki peluang yang tak terhitung jumlahnya untuk mencapai kesuksesan. Namun, salah satu aspek yang sering terabaikan adalah pentingnya memahami cara perencanaan keuangan.

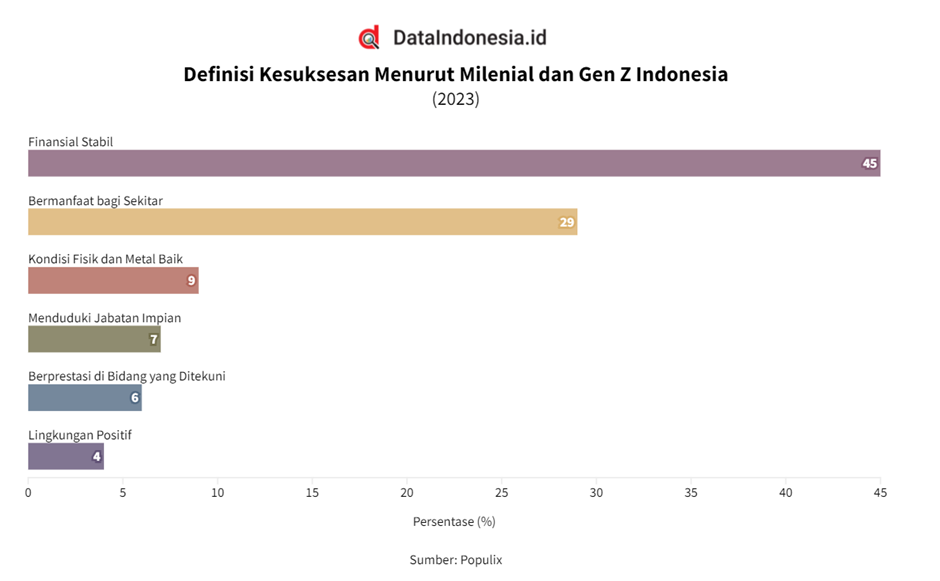

Padahal, melihat dari data yang dirilis oleh Data Indonesia berdasarkan survei yang dilakukan oleh Populix, mayoritas gen Z dan milenial di Indonesia mengukur tingkat kesuksesan seseorang terutama dari aspek stabilitas finansialnya lo.

So, ini menarik. Gen Z, sebagai generasi yang cenderung menghargai kebebasan dan fleksibilitas, ternyata memandang kestabilan finansial sebagai kunci untuk mewujudkan impian dan aspirasi mereka.

Jadi, apa yang harus gen Z lakukan untuk mencapai kondisi ini? Tentu dengan tahu cara perencanaan keuangan yang tepat.

Siapa Itu Gen Z dan Mengapa Mereka?

Generasi Z adalah mereka yang lahir antara akhir 1990-an hingga awal 2010-an. Gen Z ini bisa dikatakan merupakan angkatan yang unik. Mereka adalah saksi dari resesi ekonomi, revolusi teknologi, dan perubahan sosial yang pesat.

Dalam menghadapi lingkungan yang begitu kompleks, penting bagi mereka untuk tahu cara perencanaan keuangan yang akan memungkinkan mereka untuk dapat beradaptasi dan berkembang. Dengan tahu cara perencanaan keuangan yang tepat dan kemampuan pengambilan keputusan yang bijaksana, mereka dapat merencanakan masa depan yang lebih cerah dan lebih stabil.

Cara perencanaan keuangan bagi generasi Z bukan hanya tentang menghemat uang, tetapi juga tentang memahami bagaimana uang dapat bekerja untuk mereka. Hal ini melibatkan mengembangkan strategi yang melibatkan anggaran, investasi, pengelolaan utang, dan perlindungan aset.

Dengan fokus pada tujuan jangka panjang dan membuat keputusan keuangan yang cerdas sejak dini, generasi Z dapat memanfaatkan potensi mereka sepenuhnya dan membentuk masa depan yang mereka inginkan. Dalam artikel ini, kita akan menjelajahi langkah-langkah cara perencanaan keuangan yang dapat diambil oleh generasi Z untuk dapat mencapai stabilitas finansial.

Cara Perencanaan Keuangan untuk Generasi Z

Perencanaan keuangan adalah salah satu kunci penting dalam mencapai stabilitas finansial. Ini sangat penting bagi generasi Z yang sekarang berada di awal karier dan memiliki banyak waktu untuk membuat keputusan finansial yang cerdas. Berikut adalah beberapa langkah yang dapat diambil oleh generasi Z dalam merencanakan keuangan mereka.

1. Menetapkan Tujuan

Yes, tentu saja kita harus memulai cara perencanaan keuangan ini dari #TujuanLoApa. Jadi, mulailah dengan menentukan tujuan finansial jangka pendek, menengah, dan panjang.

Misalnya, tujuan jangka pendek dapat berupa menyimpan uang untuk liburan, sementara tujuan jangka panjang mungkin termasuk pensiun dini atau membeli rumah. Pisahkan dalam timeline yang berbeda, sehingga kamu bisa menentukan prioritas dengan baik.

2. Membuat Anggaran

Buat anggaran yang realistis dan patuhi. Kategorikan pengeluaran ke dalam kebutuhan dan keinginan, dan prioritaskan pengeluaran untuk kebutuhan.

3. Menabung dan Investasi

Mulai menabung secara konsisten, bahkan jika jumlahnya kecil. Pertimbangkan untuk berinvestasi di pasar saham, reksa dana, atau aset lainnya untuk membantu uang kamu tumbuh di atas inflasi.

4. Membangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk situasi tak terduga. Sebagai aturan umum, dianjurkan untuk memiliki setidaknya 3-6 bulan pengeluaran dalam dana darurat.

5. Mengelola Utang

Jika kamu memiliki utang kartu kredit atau pinjaman lainnya, buat rencana untuk melunasinya secepat mungkin. Hindari mengumpulkan utang konsumtif yang tidak perlu.

6. Memanfaatkan Teknologi

Gunakan aplikasi dan alat keuangan online untuk melacak pengeluaran, tabungan, dan investasi kamu. Untuk contoh aplikasinya, kamu bisa baca-baca artikel yang sudah ditautkan ya.

7. Mencari Sumber Pendapatan Tambahan

Jangan bergantung hanya pada satu sumber pendapatan. Cari cara-cara untuk meningkatkan pendapatan kamu melalui pekerjaan paruh waktu, freelancing, atau bisnis sampingan.

8. Menghindari Gaya Hidup Hedonistik

Hindari godaan untuk mengikuti gaya hidup yang mewah yang mungkin enggak sesuai dengan kemampuan kamu. Pasalnya, hal seperti ini bisa menyebabkan pengeluaran berlebih dan menghambat langkah untuk mencapai tujuan stabilitas finansial.

9. Asuransi dan Perlindungan

Pertimbangkan untuk mengambil asuransi kesehatan dan asuransi jiwa untuk melindungi dirimu sendiri dari risiko finansial yang tak terduga.

Jangan lupa untuk menyertakan orang-orang yang hidupnya kamu tanggung dalam asuransi juga, seperti asuransi kesehatan. Hal ini akan dapat membantumu memperkokoh fondasi keuangan, sehingga langkah menuju stabilitas finansial tidak terganggu.

10. Pensiun

Meskipun mungkin terasa jauh, mulailah memikirkan pensiun. Jika kamu sekarang sudah bekerja di perusahaan, umumnya kamu sudah akan diikutsertakan dalam program pensiun BPJS Ketenagakerjaan.

Namun, ada baiknya kamu juga memiliki sendiri tabungan dana pensiun yang dibuat secara mandiri. Mungkin kamu bisa bergabung di DPLK yang sudah banyak tersedia, atau bisa membangun dana pensiun dari berbagai instrumen yang kamu ramu sendiri, berdasarkan pengetahuan keuangan yang sudah kamu miliki.

11. Belajar Keuangan

Luangkan waktu untuk mempelajari dasar-dasar keuangan dan investasi. Belajar keuangan akan dapat membantumu membuat keputusan yang lebih baik tentang bagaimana mengelola uang untuk mencapai stabilitas finansial.

Penting untuk diingat bahwa cara perencanaan keuangan adalah sebuah perjalanan yang berkelanjutan, bukan destinasi akhir. Dunia keuangan terus berkembang dengan inovasi dan perubahan regulasi yang tak henti-hentinya. Oleh karena itu, memiliki dasar yang kuat dalam cara perencanaan keuangan hanyalah langkah pertama.

Sebagai Generasi Z, ada baiknya bagi kamu untuk berkomitmen untuk terus belajar dan memperbarui pengetahuan seputar keuangan. Ini mencakup memahami cara kerja catatan keuangan, berkenalan dan menentukan “kendaraan” yang dapat mengantar menuju tujuan finansial, dan cara-cara untuk mengevaluasi rencana yang sudah dibuat.

Dengan tetap proaktif, beradaptasi dengan perubahan, dan membuat keputusan yang didasarkan pada informasi terkini, generasi Z akan lebih siap untuk menghadapi tantangan finansial apa pun yang akan dihadapi di masa depan. Kesadaran dan pendidikan keuangan bukan hanya tentang membangun kekayaan, tetapi juga tentang memberdayakan diri sendiri untuk membuat pilihan yang mendorong kualitas hidup yang lebih baik dan masa depan yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!