Bersiap Menghadapi Tahun 2021 dengan Keuangan yang Lebih Baik

Tahun 2021 sudah di depan mata! Tahun 2020 sudah hampir sampai di penghujung, Gaes! Gimana nih? Sampai dengan hari ini, apakah kamu sudah melakukan beberapa review terkait keuanganmu? Atau, apa saja yang sudah kamu lakukan sepanjang 2020 demi kehidupan yang lebih baik?

Yes, hal yang akan selalu menjadi penentu bagaimana kita menjalani hidup sehari-hari di sepanjang tahun–salah satunya–adalah keuangan. Karena itu, mau tutup tahun, kita ya perlu melakukan review, sedangkan saat tahun baru tiba, akan lebih baik jika kita juga memiliki rencana keuangan untuk setahun ke depan.

Untuk apa? Ya, pastinya agar di tahun yang baru, hidup kita lebih baik.

Ada beberapa catatan yang harus diperhatikan nih, dari tahun 2020 untuk kemudian kamu jadikan fokus di tahun 2021.

- Pandemi sepertinya masih betah. Setidaknya, sampai vaksin sudah tersebar merata dan semua orang sudah menerimanya.

- Kita masih berada dalam resesi ekonomi, meski BPS sudah mengumumkan bahwa di Q3, kita mengalami pertumbuhan PDB sebesar 5.05% dibandingkan Q2. Tapi ya, tetap saja posisi masih minus jika dibandingkan YoY tahun sebelumnya.

- Upah minimum pekerja tidak akan naik di tahun 2021.

So, apa yang perlu kita siapkan secara keuangan sekarang, demi tahun 2021 yang lebih baik, meski kondisi masih belum pasti?

Bersiap Menghadapi Tahun 2021 Secara Finansial

1. Amankan dana darurat

Kita sudah belajar, bahwa yang namanya musibah atau kondisi darurat bisa datang sewaktu-waktu, tanpa pemberitahuan lebih dulu. Ya, kalau ada pemberitahuan lebih dulu mah pendaftaran CPNS. Karena itu, belajar dari tahun 2020, kita harus lebih siap menghadapi segala hal di tahun 2021 mendatang.

Salah satunya dengan memiliki dana darurat yang memadai.

Duh, dana darurat lagi, dana darurat lagi. Barangkali kamu juga sudah bosan mendengarnya. Tapi, kamu enggak boleh bosan diingatkan, seperti halnya QM Financial yang enggak pernah bosan untuk mengingatkanmu.

Amankan dana daruratmu. Kalau kemarin sudah terpakai, jangan lupa untuk menggantinya sesuai kemampuan. Untuk berapa jumlah idealnya, kamu pasti sudah hafal ya kan?

2. Tetap perhatikan cash flow

Pastikan cash flow tetap positif.

Cek pemasukan. Ada 3 kemungkinan nih di sini: pemasukanmu tetap stabil (Alhamdulillah!), ada tetapi berkurang, dan hilang sama sekali.

Cek pengeluaran. Apakah ada pos pengeluaran yang sekarang berubah? Dulu nggak ada, sekarang ada. Atau dulu ada, sekarang nggak ada.

Cermati catatanmu ya. Kalau perlu, kamu bisa memantaunya secara harian atau bulanan lagi, sebelum akhirnya menemukan pola pengeluaran yang terbaik. Pastikan tetap positif.

Tahun 2021 masih belum pasti akan seperti apa. Jadi pastikan cash flow tetap positif ini sangat penting.

3. Pastikan asuransi aman

Di zaman penyakit yang menyebar seperti ini, asuransi kesehatan menjadi hal yang sama sekali tak boleh dilupakan atau diabaikan. Semoga kamu semua sudah punya asuransi kesehatan sekarang, sehingga kamu bisa menghadapi tahun 2021 dengan lebih tenang.

Begitu juga dengan asuransi jiwa. Beneran deh ya, tahun 2020 mengajarkan kita akan banyak hal, ketika banyak masalah dan kesulitan datang secara bersamaan. Di sisi lain, kita harus mensyukuri, bahwa kita masih bisa survive sejauh ini. Mari kita survive lebih lama lagi, sampai akhir tahun 2021, dan tahun-tahun sesudahnya.

So, buat kamu yang sampai sekarang belum memiliki baik asuransi kesehatan maupun asuransi jiwa, yuk, coba mulai direncanakan ya. Asuransi kesehatan sebaiknya dimiliki oleh semua orang, tua-muda, besar-kecil, laki-perempuan, sampai bayi sekalipun. Pastikan keluargamu juga sudah ter-cover semuanya. Sedangkan, asuransi jiwa wajib dimiliki oleh kamu yang menjadi tulang punggung keluarga.

Pastikan tahun 2021 kamu lebih aman dengan adanya proteksi yang memadai.

4. Tetap investasi sesuai kemampuan

Yes, teruslah berinvestasi sesuai kemampuan di tahun 2021.

Investasi ini penting untuk memastikan tujuan keuangan kamu tetap bisa terlaksana. Ya, meskipun kita sekarang sedang dalam resesi, tapi yang namanya masa pensiun nggak akan mundur kan ya? Begitu juga dengan uang pendidikan anak-anak. Nggak peduli lagi sulit atau krisis, biaya-biaya sekolah dan pendidikan ini tetap harus dibayar.

Karena itulah, tetaplah berinvestasi, yang disesuaikan dengan kemampuan.

5. Cari peluang pemasukan baru

Demi arus kas yang tetap positif dan juga tujuan-tujuan keuangan yang sudah kita buat, maka ada baiknya kamu mempertimbangkan untuk cari peluang tambahan pemasukan di tahun 2021.

Paling pas adalah kamu mencoba berdagang. Dagang apa saja; bahan-bahan makanan atau makanan matang, masker, buah, sayur, sembako, dan yang lainnya–yang banyak dibutuhkan oleh orang-orang terutama di kondisi seperti ini.

Jangan hanya puas dengan pemasukan dari satu pintu.

Tetap pantau jadwal-jadwal kelas online QM Financial, agar kamu bisa ikutan berbagai kelas keuangan sesuai kebutuhanmu.

Selamat menjelang tahun 2021 yang lebih baik ya!

Selama Pandemi COVID-19, Ini Dia 3 Dampak dan Masalah Keuangan Terbesar yang Kita Alami

Tujuh bulan sudah kita harus mengubah banyak hal lantaran terhantam pandemi COVID-19. Ada hal-hal yang sekarang harus kita lakukan, yang sebelumnya tidak. Lebih banyak lagi hal yang harus kita sesuaikan dengan kondisi baru, terutama yang terkait dengan keuangan.

Bagaimana kondisimu? Apakah masih baik-baik saja sampai sekarang? Gaji aman? Bisnis jalan? Job berdatangan? Jika memang kondisi sedang mengharuskanmu prihatin, maka kamu ya harus segera melakukan beberapa adaptasi di sana-sini. Supaya apa? Tentu saja, supaya survive sampai pandemi ini berlalu.

Sejauh ini, QM Financial mencatat munculnya 3 dampak dan masalah keuangan terbesar yang harus kita hadapi sejak pandemi COVID-19 dimulai sampai sekarang. Mari kita lihat apa saja.

3 Dampak dan Masalah Keuangan Terbesar yang Muncul di Masa Pandemi COVID-19

1. Penghasilan berkurang

Apa kabar, kamu para karyawan? Di awal pandemi COVID-19 kemarin, ada sebagian dari kamu akhirnya harus bekerja dari rumah saja. Sebagian lain harus menerima kenyataan pahit karena benar-benar dirumahkan, dalam arti yang sesungguhnya.

Tentu saja, hal ini memengaruhi penghasilanmu, ya kan? Baik yang harus bekerja dari rumah, mungkin ada beberapa tunjangan yang tidak diberikan, bahkan gaji pokok pun mungkin juga nggak full bisa kamu terima. Yang harus dirumahkan, jangan tanya lagi deh. Mungkin cuma uang pesangon saja yang bisa diharapkan.

Setelah beberapa bulan berlalu, pemerintah mengumumkan bahwa kondisi new normal akhirnya bisa kita jalani, meski belum semua daerah memenuhi syarat. Sebagian dari kamu mungkin sudah bisa kembali masuk kantor. Tetapi, gaji tetap saja belum seperti sebelumnya. Misalnya saja, uang lembur, uang dinas luar, uang-uang insentif lain juga belum bisa diberikan, karena aktivitas masih terbatas.

Lalu, apa kabar kebutuhan sehari-harimu? Apa kabar tujuan keuanganmu? Apakah kamu masih bisa berinvestasi?

2. Bisnis nggak jalan

Pandemi COVID-19 paling banter memberikan dampak di bisnis retail, pariwisata, dan beberapa sektor lain. Meski tak semua terdampak negatif sih, karena ada beberapa sektor yang justru bertumbuh positif juga.

Namun, buat sebagian pemilik bisnis, realita yang harus dihadapi sekarang memang sangat pahit. Apalagi kalau bisnisnya bukan termasuk bisnis yang bisa dengan mudah dikonversi menjadi bisnis online. Duh, pasti berat banget deh, untuk bisa survive di masa pandemi ini ya?

Memang harus ada adaptasi di banyak hal agar bisnis tetap bisa survive sekarang. Masalah terbesar apa yang paling krusial yang harus kamu hadapi sekarang? Pemasukan berkurang, tetapi tetap harus memberikan gaji pada karyawanmu? Atau, produksi harus berkurang karena pasokan bahan baku juga terhenti lantaran vendor terdampak oleh pandemi?

Yuk, coba duduk sejenak, dicari akar masalahnya. Jika akar masalah sudah teridentifikasi, kamu pasti kemudian bisa mencoba mencari beberapa alternatif penyelesaiannya.

3. Nggak ada dana darurat

Mari kita lihat data survei yang dilakukan oleh OECD–Organisasi Kerja Sama dan Pembangunan Ekonomi–berikut ini, yang dirilis 25 Juni 2020 yang lalu.

Data tersebut mengungkapkan seberapa siapkah masyarakat dunia untuk menghadapi penurunan pertumbuhan ekonomi sekarang. Coba cermati posisi Indonesia.

Sungguh miris, bahwa 46% masyarakat Indonesia ternyata hanya punya dana darurat untuk seminggu saja. Ini sungguh angka yang memprihatinkan. Sedangkan, 24% responden mengaku memiliki dana darurat untuk satu hingga enam bulan ke depan. Dan hanya 9% saja yang yakin bisa bertahan lebih dari 6 bulan. Selebihnya? Malah nggak tahu punya dana darurat atau enggak. Aduh.

Bagaimana denganmu? Saat ini, kamu sudah punya berapa banyak dana darurat? Kalau kamu pembaca setia situs ini, penonton setia channel YouTube QM Financial, follower akun media sosial QM Financial dan juga alumni kelas online finansial, tentu kamu sudah tahu, betapa pentingnya dana darurat, ya kan?

Nah, itu dia 3 dampak dan masalah keuangan terbesar yang kita alami selama masa pandemi COVID-19 ini.

Ngobrol yuk, tentang hal ini!

Bersama Nyonya Rumah Ligwina Hananto, QM Financial akan mengadakan Financial Dialogue vol. 04 pada 17 Oktober 2020 mendatang, melalui webinar dengan aplikasi Zoom. Ada 3 panelis yang akan hadir dalam diskusi finansial kita kali ini. Mereka adalah:

- Hanifa Ambadar. Dari perspektif entrepreneur, Hanifa Ambadar akan berbagi pengalamannya menerapkan adaptasi pada bisnis Female Daily Network di bidang beauty industry.

- Jenny Jusuf. Dari perspektif freelancer, Jenny Jusuf akan berbagi pengalaman menerapkan adaptasi pada pekerjaan freelance yang dijalaninya di industri film.

- Muhammad Arif Rahman. Dari perspektif freelancer dan entrepreneur, Arif Rahman akan berbagi pengalaman menerapkan adaptasi pada pekerjaan freelance travel blogger dan bisnis @whatravel yang dimilikinya.

Seru kan? Yuk, ya!

Belajar Membuat Rencana Keuangan Sendiri, Ini 5 Video yang Bisa Kamu Tonton

Happy World Financial Planning Day! Hari ini, tanggal 7 Oktober, memang diperingati sebagai hari perencanaan keuangan sedunia. Hari ini ada untuk meningkatkan awareness kita semua akan pentingnya membuat rencana keuangan, terutama buat diri sendiri.

Kenapa sih, kita mesti bisa membuat rencana keuangan, setidaknya untuk diri sendiri ataupun keluarga kita? Karena, yang paham akan kondisi keuangan kita yang sebenar-benarnya adalah diri kita sendiri. Because personal finance is very personal, maka tak ada orang lain yang bisa membuat rencana untuk masa depan kita, selain diri kita sendiri.

Sulitkah untuk belajar membuat rencana keuangan? Sebenarnya sih, tidak. Apalagi jika kamu sudah follow akun-akun media sosial QM Financial, dan sering membaca-baca artikel di web ini. Selain itu, kamu juga bisa belajar membuat financial planning ini dari sumber yang lain loh. Salah satunya dengan menonton video-video di channel QM Financial di YouTube.

Berikut beberapa video yang bisa kamu tonton di channel QM Financial jika kamu ingin belajar membuat rencana keuangan untuk dirimu sendiri.

Video-Video untuk Belajar Membuat Rencana Keuangan Kamu Sendiri

Atur Keuangan Dimulai dari Mencatat Pengeluaranmu Setiap Bulan

Mencatat pengeluaran adalah kegiatan paling menyebalkan sekaligus membosankan yang bisa kita kerjakan, berkaitan dengan keuangan. Tapi kenyataannya, kita selalu punya sumber daya yang terbatas.

So, kalau kamu pengin belajar membuat rencana keuanganmu sendiri, mulailah dari membuat catatan pengeluaran setiap hari, yang kemudian menjadi catatan pengeluaran bulanan. Dari catatan ini, kamu akan tahu pola dan kondisi keuanganmu sendiri, yang bisa menjadi acuan untuk merumuskan rencana dan tujuan keuangan kamu sendiri.

Simak tip membuat catatan pengeluaran yang aplikatif di video ini yuk!

Langkah Efektif Atur Cash Flow

Cash flow menjadi hal terpenting dalam perencanaan keuangan. So, keterampilan mengendalikan cash flow akan sangat penting untuk kamu kuasai demi bisa membuat rencana keuangan sendiri.

Dengan cash flow yang sehat, tujuan keuangan yang realistis, rencana keuangan pun dapat dibuat sampai detail dan komprehensif. Simak trik paling efektif mengatur cash flow langsung dari Ligwina Hananto, lead trainer QM Financial di video ini.

Siapkan Dana Darurat

Apalah arti tujuan dan rencana keuangan yang sudah disusun sedemikian rupa, jika kamu melupakan dana darurat?

Adanya dana darurat adalah fondasi dari rencana keuangan yang kuat. So, pastikan kamu juga sudah punya rencana untuk membangun dana darurat, dan sesegera mungkin membuatnya. Simak tip menyiapkan dana darurat di video ini ya.

Mau Bebas Utang? Simak Tip-Tip Berikut Ini Yuk!

Merdeka dari utang juga harus masuk ke dalam rencana keuangan yang kamu buat. Bebas dari utang itu melegakan banget loh! Seenggaknya, jika tujuan keuangan yang lain belum tercapai, tetapi kamu sudah bebas utang, maka ke depannya akan lebih mudah untukmu membuat rencana keuangan yang lebih realistis.

Bagaimana ya, caranya agar bisa membayar cicilan utang dengan kondisi keuangan kamu yang sekarang? Coba simak tipnya di video ini.

Yang Harus Kamu Ketahui tentang Asuransi

Ibarat rumah yang dilindungi oleh atap, rencana keuangan yang sudah kamu buat harus dilindungi juga. Perlindungannya disebut dengan asuransi.

Asuransi ada, untuk melindungi aset-aset yang sudah kamu miliki–termasuk dirimu sendiri. Simak serba-serbi asuransi di video ini ya!

Nah, setelah kamu melihat videonya, dan kamu masih merasa perlu untuk mendalami masing-masing tip dan triknya, kamu bisa langsung mendaftar di kelas finansial online QM Financial. Pilih kelas-kelas finansial online QM Financial sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Yuk, menjadi perencana keuangan bagi diri sendiri! Karena kebutuhan hidup dan kondisimu yang tahu ya dirimu sendiri, bukan orang lain. Membuat rencana dan tujuan keuangan sendiri juga memberikan tanggung jawab pada diri sendiri. Siapa lagi yang nanti akan menikmati hasilnya? Diri sendiri juga kan?

Dapat BLT 600 Ribu sebagai Subsidi Gaji Karyawan Swasta, Begini Cara Terbijak Pemanfaatannya

Di akhir Agustus lalu, pemerintah telah mencairkan BLT 600 ribu sebagai subsidi gaji para karyawan swasta yang berpenghasilan di bawah Rp5 juta per bulannya.

Bantuan pemerintah ini diberikan sesuai janji sebagai stimulus Pemulihan Ekonomi Nasional lantaran dampak pandemi COVID-19. Jumlahnya memang tak seberapa, dan diberikan untuk 4 bulan ke depan dengan 2 kali pembayaran. Dengan demikian, karyawan swasta akan memperoleh total Rp2.4 juta masing-masing.

Bersyukur dong ya, karena sudah mendapat bantuan? Lumayan untuk menyambung napas, setidaknya jadi tambahan. Gimana cara pemanfaatannya yang paling bijak? Ini dia tip dari QM Financial.

Memanfaatkan BLT 600 Ribu dengan Bijak

1. Bukan untuk gaya hidup

BLT 600 ribu ini memang tak banyak, tetapi bisa dipergunakan untuk apa pun, sepanjang untuk kebutuhan kita. Mau dipakai untuk liburan, atau untuk jajan-jajan es kopi susu literan, atau mungkin untuk checkout barang-barang lucu di marketplace yang sudah masuk ke wishlist?

Ya boleh saja. Kan, begitu dana tersebut masuk ke rekening kita, maka mau dipakai apa pun ya terserah kita. Betul? Tetapi, jika hanya dipakai untuk keperluan gaya hidup yang bersifat tersier begitu, maka manfaatnya tidak akan dapat kita rasakan secara optimal.

Sayang banget kan? Padahal di masa pandemi ini, kita bisa saja akan menghadapi berbagai situasi darurat. Enggak ada yang bisa memastikan kapan masa sulit ini akan berakhir. Apalagi sebagai karyawan, kita selalu berpotensi untuk kehilangan mata pencaharian atau mengalami penurunan penghasilan. BLT 600 ribu harus dimanfaatkan sebaik-baiknya untuk kebutuhan hidup yang bersifat pokok.

2. Tambahkan ke pos dana darurat

Yang pertama harus diamankan adalah pos dana darurat. Apakah dana daruratmu saat ini sudah cukup setidaknya untuk 3 – 6 bulan ke depan? Jika belum, maka BLT 600 ribu ini bisa ditambahkan ke pos dana darurat. Lumayan juga nanti akhirnya bisa bertambah Rp2.4 juta kan?

Memang besaran dana darurat idealnya adalah 4 bulan pengeluaran rutin (bagi lajang), dan 6 bulan untuk pasangan yang sudah menikah. Ditambah dengan masing-masing 3 bulan untuk tambahan per satu anak. Namun, ingat ya, bahwa di masa krisis dan resesi seperti ini, semakin besar cadangan dana maka akan semakin bagus, demi menghadapi ketidakpastian dalam beberapa waktu ke depan.

So, segera simpan di rekening dana darurat, dan jangan diutak-atik kecuali untuk keperluan darurat.

3. Untuk membayar utang

Jika saat ini kamu sedang struggling untuk membayar cicilan utang, maka BLT 600 ribu ini juga bisa dimanfaatkan.

Punya utang di masa-masa sulit seperti ini memang menjadi tambahan beban, ya kan? Mungkin penghasilanmu menurun, sehingga rasanya beban cicilan menjadi lebih besar. BLT ini bisa jadi tambahan agar kamu bisa membayar cicilan tepat waktu.

Kalau memang bisa dilunasi dengan uang insentif dari pemerintah ini, ya nggak usahlah ditunda lagi. Segera saja lunasi.

4. Investasikan

Buat yang belum punya kebiasaan untuk berinvestasi, nah, mumpung dapat bantuan uang tunai, coba yuk sekarang investasi!

Ya, instrumen investasi ada banyak sih. Tapi dengan total bantuan sebesar Rp2.4 juta, rasanya kan enggak mungkin dipakai untuk investasi properti. Untuk investasi emas, rasanya juga kurang. Maka alternatifnya adalah reksa dana, yang bisa dimulai dari dana Rp100.000 saja. Kamu bisa mencoba untuk menginvestasikannya di Reksa Dana Pasar Uang. Instrumen ini cocok buat kamu yang pemula, karena risikonya relatif paling rendah, dan imbalnya lebih besar ketimbang deposito. Meskipun, kalau kamu berniat untuk berinvestasi ke deposito ya enggak salah juga.

Yes, BLT 600 ribu mungkin memang tak seberapa. Tetapi, kalau kita bisa mengelolanya dengan baik, maka manfaatnya juga akan bisa optimal kita rasakan. Jangan sampai mubazir ya. Tetap belanja di warung-warung dekat rumah, agar ekonomi kita tetap bergerak.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Resesi Ekonomi 2020 Datang, Apa yang Harus Kita Siapkan dan Lakukan?

Menkeu Indonesia, Ibu Sri Mulyani, sudah menyatakan bahwa Indonesia sudah berada di ambang resesi ekonomi.

Akibat pandemi, pertumbuhan ekonomi negara kita memang melambat antara minus 2.9% hingga minus 1% pada kuartal III 2020. Sedangkan dalam keseluruhan tahun, kita sudah mengalami perlambatan pertumbuhan hingga minus 1,7% sampai minus 0,6%. World Bank, atau Bank Dunia, juga sudah memproyeksikan kondisi ini bahkan beberapa bulan yang lalu, dengan prediksi minus 2% hingga 1.6%. Ekonomi Indonesia diprediksi baru pulih di tahun 2021.

Lalu, apa pengaruhnya pada kita?

Yang pasti tetap tenang. Indonesia bukan satu-satunya negara yang telah mendeklarasikan diri menghadapi resesi. Sebelumnya ada Australia, Singapura, sampai Amerika Serikat telah lebih dulu mengumumkan diri mengalami resesi ekonomi.

Tidak panik, diperlukan. Sebenarnya masalah resesi ekonomi adalah masalah negara. Seharusnya kalau fondasi keuangan kita sudah mantap, kita tak perlu terlalu khawatir akan terkena dampak.

Tetapi kita harus tetap siap akan beberapa hal buruk yang bisa terjadi, atau malah sudah terjadi. Salah satu tanda terjadinya resesi ekonomi yang terbesar adalah adanya gelombang PHK yang besar yang kemudian mengakibatkan tingkat pengangguran meningkat, yang sebenarnya sudah terjadi sejak awal tahun 2020 lantaran pandemi COVID-19.

Ke depannya, tidak menutup kemungkinan akan adanya gelombang PHK yang lain, dan karenanya setiap orang (terutama yang berstatus karyawan) mau tidak mau harus bersiap.

Beberapa Hal untuk Menyiapkan Diri Menghadapi Resesi Ekonomi

1. Mengelola pengeluaran dengan lebih bijak

Banyak orang salah kaprah dengan memutuskan untuk setop belanja di kala resesi ekonomi terjadi. Well, nggak gitu cara mainnya.

Kita justru harus tetap belanja, agar ekonomi tetap berjalan. Bukan berarti harus berhenti membelanjakan uang, tetapi lebih bijak dalam mengeluarkan uang. Belanjalah seperlunya, sesuai dengan kebutuhan. Yang enggak penting, bisa ditunda dulu. Kalau bisa diganti dengan barang substitusi yang lebih murah, ya kenapa enggak, asalkan manfaatnya sama.

Belanjalah ke toko-toko kecil, warung di kanan-kiri lingkungan kita. Justru dari usaha-usaha kecil inilah, nanti ekonomi akan bertolak untuk bangkit lagi. Jadi, mari kita support keberadaan warung kecil dan pasar tradisional.

Mulai saja dari situ.

2. Hemat tagihan dan cek posisi utang

Hal lain yang bisa kamu lakukan adalah memangkas tagihan-tagihan. Misalnya tagihan air dan listrik. Sekalian kan, berhemat energi. Mulailah dari mematikan lampu yang nggak dipakai, juga jangan lupa untuk selalu mematikan keran setelah digunakan. Hal-hal seperti ini kamu pasti sudah hafal deh.

Begitu juga dengan langganan atau subscribing streaming dobel, misalnya. Sudah ada aplikasi streaming di handphone, TV kabel bisalah dikurangi channelnya. Langganan untuk wifi-nya saja. Pastikan hanya yang benar-benar kamu pakai saja yang dipertahankan, sehingga pengeluaranmu menjadi lebih efisien.

3. Amankan dana darurat

Ini sudah aturan basic banget when it comes to financial crisis, kapan pun dan apa pun bentuknya. So, jangan lagi anggap remeh keberadaan dana darurat.

Bahkan faktanya, so far yang bisa survive menghadapi masa-masa pandemi tanpa kesulitan yang berarti adalah mereka yang masih bisa mempertahankan pekerjaan dan mereka yang punya dana darurat yang kuat.

Sama halnya resesi ekonomi yang akan datang. Jika kamu belum memiliki dana darurat, tak pernah terlambat untuk mulai dari sekarang. Tak harus segera memenuhi nominal ideal, tetapi setidaknya mulai sisihkan uang di rekening khusus dana darurat.

4. Investasi? Lihat kemampuan!

Yang pasti, imbal pada umumnya instrumen investasi belum akan kembali seperti di akhir tahun 2019 yang cerah dengan segera. Memang pahit, tetapi inilah kenyataannya, dan kamu harus selalu siap dengan segala risiko ini.

Lalu bagaimana dengan investasi yang sudah kita lakukan? Yang sudah berinvestasi di saham, misalnya. Masih minus saja sejak awal tahun.

Nah, semua kembali lagi ke #TujuanLoApa. Kalau tujuan investasimu masih panjang–katakanlah 5 – 10 tahun lagi–kamu tak perlu khawatir berlebihan. Kalau amunisi masih, kamu bisa lanjut investasi. Ini justru kesempatan untuk bisa mendapatkan saham-saham berkualitas dengan harga diskon. Kapan lagi bisa beli saham semurah ini?

Tetapi, jika amunisi lebih dibutuhkan untuk menyambung hidup sehari-hari, kamu bisa hold. Mau mencairkan investasimu? Nggak masalah juga, sejauh memang itu sesuai dengan kebutuhanmu.

Pertimbangkan dengan saksama, jangan terburu-buru.

5. Paling penting: investasi pada diri sendiri

Jangan biarkan kondisi ini jadi penghalang untukmu terus maju mewujudkan mimpi-mimpi dan rencanamu.

Bekali diri dengan jaring pengaman yang cukup. Tak hanya dari sisi keuangan, tetapi juga dari sisi kualitas pribadi yagng juga harus terus diupgrade.

Tambah ilmu, tambah wawasan, kalau perlu seger update CV kamu, sesuaikan dengan kondisi yang ada.

Kamu harus dapat menjadikan dirimu sendiri sebagai aset paling tak ternilai, baik untuk kantor di mana kamu bekerja saat ini juga bagi diri kamu sendiri.

Pertahankan network, pastikan kamu tetap menjalin hubungan baik dengan siapa pun, karena network akan sangat berguna di saat-saat seperti ini.

Nah, salah satu hal yang bisa kamu lakukan untuk siap menghadapi resesi ekonomi adalah upgrade ilmu mengelola keuanganmu. Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

3 Tujuan Keuangan Terbesar yang Harus Segera Dimiliki oleh First Jobbers

Sebagai karyawan di entry level, barangkali para first jobber saat ini belum memiliki gaji yang sebesar mereka yang sudah lama menjalani karier. Namun, bisa dibilang di sinilah saat-saat krusial untuk segera mendapatkan keterampilan mengelola keuangan pribadi, dan segera merumuskan tujuan keuangan.

Karenanya, financial training pada level ini sangat diperlukan.

Entry level akan membentuk budaya dan etos kerja seseorang yang baru saja bekerja–yang disebut dengan first jobber ini–hingga ke masa yang akan datang.

Lalu, harus mulai dari mana? Dorong para first jobbers untuk membangun financial habit yang baik, dan membuat tujuan keuangan.

3 Tujuan Keuangan yang Seharusnya Dimiliki oleh Para First Jobber

1. Dana Darurat

Yes, inilah tujuan keuangan pertama yang seharusnya menjadi prioritas first jobbers.

Dana darurat adalah jaring pengaman saat sedang dalam kondisi darurat. Misalnya, seperti ketika kita mulai masuk ke masa pandemi. Tanpa dana darurat yang kuat, rasanya cukup susah untuk memenuhi kebutuhan hidup sehari-hari, sementara gaji dikurangi karena WFH, proyek-proyek berhenti, bonus juga tertunda.

Tak ada yang pernah mengira kalau tahun 2020 akan seperti ini, bukan? Ini tak terencana, dan akibatnya bisa menimbulkan risiko kerugian finansial untuk hidup kita.

Di saat-saat seperti inilah dana darurat akan berperan. Tidak ada yang bisa menjamin hidup juga akan baik-baik saja ke depannya. So, persiapkan jika hari hujan dengan sedia payung yang cukup–berupa dana darurat.

2.Dana pensiun

Yes, walaupun karyawan baru mulai bekerja, saat ini mereka pun seharusnya sudah memiliki rencana untuk membangun dana pensiun. Inilah tujuan keuangan kedua yang harus diprioritaskan.

Karena, pensiun itu sudah pasti akan datang, akan membawa dampak finansial (karena kita sudah tak bisa bekerja lagi saat itu), dan butuh persiapan yang sangat panjang.

Dana pensiun akan menjadi bekal biaya hidup menjalani masa pensiun yang mandiri dan sejahtera. Ya, masa mau menggantungkan hidup pada anak cucu? Enggak dong ya, mereka sudah punya hidup mereka masing-masing. Kita harus tetap survive sebagai pensiunan mandiri.

Nah, mulailah membuat rencana untuk menyiapkan pensiun sejak dini, karena waktu adalah teman terbaik untuk rencana jangka panjang seperti ini.

3.Rumah pertama

Apalah artinya sudah punya penghasilan sendiri, jika kamu nggak juga punya aset properti atas nama sendiri. Tsah. Karena rumah adalah simbol kemandirian.

Ya, rumah pertama di sini berarti properti. Tentu saja, bentuknya enggak harus berupa rumah petak. Kamu juga bisa mempertimbangkan untuk membeli apartemen. Setiap orang punya kebutuhan masing-masing, yang harus diakomodasi sebaik-baiknya, bukan?

Dana untuk properti pertama ini juga butuh nominal yang besar.

Kebanyakan angkatan pekerja zaman sekarang (millenials dan generasi Z) merasa ciut nyali kalau menyangkut pembelian properti. Mengapa? Karena dengan harga yang melangit setiap tahunnya, dengan gaji yang “hanya” naik sesuai inflasi, cita-cita punya rumah itu seperti terlalu tinggi untuk dijangkau.

Tanpa perencanaan yang komprehensif, memang akan mustahil. Tapi, dengan keterampilan mengelola keuangan yang cukup, dengan gaji berapa pun, tujuan keuangan paling besar juga bisa dicapai.

Caranya gimana? Nah, ya butuh financial training.

Nah, selain 3 tujuan keuangan terbesar di atas, tentu karyawan harus punya planning untuk menikmati hasil jerih payahnya. Mengapa harus ada perencanaan? Karena kebutuhan karyawan ke depannya akan semakin banyak dan berkembang seiring waktu mereka bekerja. Tanpa perencanaan, rasanya sulit banget bisa memenuhi segala kebutuhan mendesak, yang semuanya butuh uang itu.

Mau liburan ke Korea atau ke Eropa? Mau gadget tercanggih? Pengin berangkatkan umrah orang tua, jika sudah memungkinkan? Semua itu adalah pemanfaatan gaji yang memang sudah seharusnya. Memangnya bisa, merencanakan liburan ke Eropa sekaligus pengin punya rumah sendiri? Bisa dong, asalkan ada perencanaan keuangan pribadi yang komprehensif.

Lalu yang terakhir, jangan lupa lengkapi dengan proteksi, yaitu berupa asuransi.

Bisa? Bisa!

Kesemua hal tersebut bisa dipelajari bersama QM Financial dalam sebuah training karyawan yang dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan. Hubungi kami melalui WhatsApp ke 0811 1500 688. Jangan lupa follow juga Instagram QM Financial untuk info-info kelas finansial online terbaru.

Berbagai Risiko Keuangan dan Bagaimana Cara Kita Menghadapinya

Pandemi COVID-19 masih belum menampakkan hilal kapan akan berakhir. Bisa dibilang, ini adalah salah satu kondisi di mana risiko keuangan muncul dalam hidup.

Risiko, kalau menurut Kamus Besar Bahasa Indonesia adalah “akibat yang kurang menyenangkan (merugikan, membahayakan) dari suatu perbuatan atau tindakan”. So, kalau risiko keuangan berarti adalah segala hal yang dapat menimbulkan kerugian secara keuangan.

Pada dasarnya, kita hidup selalu dibayangi risiko, dalam bentuk apa pun. Maka, sebagai makhluk yang adaptif, kita pun berusaha menyiapkan diri dengan segala cara agar meminimalkan munculnya risiko. Salah satu bentuk risiko yang bisa dan harus kita antisipasi adalah risiko keuangan ini.

Manajemen risiko keuangan yang baik merupakan salah satu komponen penting dalam perencanaan keuangan yang komprehensif. Risiko adalah salah satu hal atau elemen yang wajib ada dan dipertimbangkan dengan saksama saat kita membuat perencanaan keuangan.

Istilahnya, kita berharap yang terbaik (yaitu tujuan keuangan tercapai) tetapi juga siap untuk hal terburuk yang terjadi (dalam bentuk risiko keuangan).

Risiko tidak bisa dihindari atau dihilangkan, tetapi kita bisa meminimalkan efeknya dengan beberapa langkah antisipatif. Ibaratnya, kalau kena pukulan, ya nggak lebam-lebam amat karena ada samsak di depan kita. Samsak inilah yang berfungsi sebagai jaring penyelamat. Tinggal seberapa bagus samsak yang bisa kita siapkan. Betul? Semakin bagus, pastinya efek pukulan ya semakin tak terasa.

Apa Saja Risiko Keuangan yang Biasa Terjadi dalam Hidup?

Banyak hal yang bisa terjadi dalam hidup, ada yang berefek baik ada yang tidak baik. Ada yang menimbulkan risiko terhadap fisik, mental, dan sebagainya, ada juga yang berefek secara keuangan.

Beberapa hal yang bisa menimbulkan efek kerugian secara keuangan antara lain:

- Bencana alam, misalnya saja banjir. Kita mendapatkan risiko finansial ketika rumah kita kebanjiran. Banyak barang rusak sehingga harus diperbaiki atau diganti, dan sebagainya.

- Penyakit. Risiko finansialnya adalah ongkos untuk membayar rumah sakit, obat, dan seterusnya.

- Tindakan kriminal, misalnya pencurian atau perampokan yang mengakibatkan hilangnya aset, dalam bentuk apa pun.

- Hilangnya mata pencaharian, misalnya PHK, atau kematian orang yang menjadi tempat kita menggantungkan hidup

Ada orang yang risiko keuangannya lebih tinggi daripada yang lain, ada pula yang relatif lebih kecil. Nggak akan ada yang sama, karena memang sangat tergantung pada hidup yang dijalani masing-masing. Buat A, ada hal yang tidak dipandang sebagai risiko, padahal bagi B, hal yang sama bisa dianggap risiko yang paling berat.

Misalnya saja, soal keluarga. Buat keluarga A dengan suami istri yang bekerja, maka risiko keuangan akibat hilangnya mata pencaharian akan relatif lebih ringan ketimbang keluarga B yang hanya suami saja yang bekerja. Tapi bukan berarti juga keluarga B salah dalam pengelolaan manajemen risiko, karena mungkin ada satu dua hal lain yang menjadi pertimbangan penting.

Yes, karena memang tidak pernah ada pengelolaan keuangan yang selalu salah dan selalu benar, because personal finance is very personal.

Lalu, apa yang bisa kita lakukan untuk meminimalkan efek risiko keuangan dalam hidup kita ini?

Banyak, di antaranya–yang paling penting–adalah sebagai berikut:

1.Dana darurat

Dana darurat adalah jaring penyelamat pertama dan paling penting dalam manajemen risiko keuangan pribadi kita.

Untuk pengelolaan dana darurat, kamu bisa membaca artikel-artikel yang membahas detail mengenai dana darurat di web ini. Ada mulai dari peran dana darurat di saat darurat, bagaimana pertimbangan mempergunakannya, hingga strategi untuk mengembalikan dana darurat.

2.Diversifikasi instrumen investasi

Berbicara soal risiko keuangan tentu tak lepas dari membahas risiko investasi.

Mengapa? Karena investasi memang seharusnya ada dalam rencana keuangan kita, sebagai cara untuk mewujudkan tujuan keuangan. Dan, investasi selalu tentang manajemen risiko dan imbal hasil. Di mana kita mengharapkan imbal hasil, di situ pula kita harus menghadapi risiko.

Salah satu cara untuk meminimalkan risiko investasi adalah dengan melakukan diversifikasi instrumen investasi. Langkah awalnya adalah dengan mengenali produk-produk investasi itu dulu, baru kemudian merencanakan dan merealisasikan sesuai rencana dan manajemen risiko yang sudah dibuat.

3.Asuransi

Hal ketika yang bisa kita lakukan untuk meminimalkan efek risiko keuangan adalah dengan memiliki perlindungan terhadap aset, baik itu aset bergerak maupun tidak bergerak. Bahkan, diri sendiri pun merupakan aset yang harus dilindungi, ketika kita membicarakan risiko keuangan ini. Sudah dijelaskan kan, bahwa hilangnya mata pencaharian merupakan salah satu risiko keuangan terbesar yang mesti siap dihadapi.

Jadi, berikanlah perlindungan terhadap risiko keuangan yang bisa terjadi pada diri sendiri dengan asuransi jiwa dan asuransi kesehatan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Adaptasi Keuangan Demi Sehat Finansial Selama Pandemi COVID-19

Adaptasi. Adaptasi. Adaptasi.

Barangkali cuma ini yang bisa kita lakukan untuk bisa SURVIVE melalui pandemi Covid-19.

So let’s talk about this pandemic!

Sudah sekitar 6 bulan lamanya, kita semua merasakan hidup bersama Covid-19. Banyak sekali yang sudah terjadi. Mulai dari kehilangan teman dekat yang menjadi korban, tidak bisa keluar rumah dan beraktifitas normal hingga perubahan waktu dan tempat kerja, semuanya gara-gara Corona.

Kalau begitu, apa saja yang harus kita lakukan untuk bisa melakukan adaptasi keuangan selama pandemi Covid-19? Mari kita bahas dengan sebuah target yang tidak muluk-muluk: kita harus SURVIVE. Secara jiwa raga bisa sehat terus. Secara finansial, tidak bangkrut! Mari sehat finansial.

Adaptasi karena perubahan

Kenapa perlu adaptasi?

Adaptasi ini perlu kita lakukan karena memang ada perubahan besar yang terjadi pada hidup kita selama pandemi. Suka atau tidak suka. Setuju atau tidak setuju. Kenyataannya, memang hidup jadi berubah.

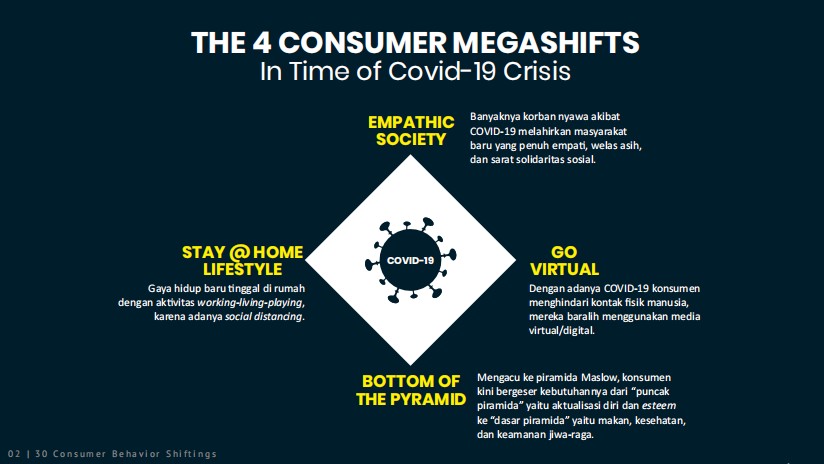

Bagan berikut adalah bagan yang kami sadur dari Mas Yuswohady dan tim Inventure Knowledge. Ada 4 major shift atau 4 perubahan besar perilaku pembeli selama pandemi Covid-19.

4 perubahan besar itu adalah:

1. Di rumah saja

Cara paling baik untuk menghindari kemungkinan terpapar virus adalah dengan #dirumahaja. Artinya orang tua yang bekerja memindahkan kerja di rumah. Anak-anak pun bersekolah di rumah. Bekerja, belajar dan beribadah di rumah.

Walaupun banyak sekali orang yang tidak bisa melaksanakan semua kegiatannya di rumah saja, tetapi banyak pusat keramaian yang diharuskan tutup. Dengan begitu, cara hidup kita berubah maka kita pun akan memerlukan barang dan jasa yang berbeda karena harus melakukan segala sesuatunya di rumah.

2. Prioritas pada kesehatan dan keselamatan

Virus Corona ini membuat manusia merasa sangat vulnerable. Oleh karena itu, untuk bisa survive, kebutuhan manusia akan kesehatan dan keselamatan melompat sangat tinggi. Prioritas hidup pun jadi berubah. Kita bisa melihat betapa permintaan akan bahan makanan dan alat kesehatan mendapat perhatian khusus sejak awal pandemi.

3. Go digital

Ada yang membedakan pandemi flu 100 tahun lalu dengan pandemi kali ini. Kali ini, walaupun harus lebih banyak di rumah, kita tidak terputus dari dunia luar. Internet menyambungkan hidup kita. Semua perubahan cara hidup ini ternyata mendorong adopsi digital di segala bidang, mulai dari alat pembayaran, proses pembelian barang dan jasa, hingga berkomunikasi.

Nenek ikut kelas yoga hingga anak kecil belanja game, semuanya bisa dilakukan secara digital.

4. Empathic society

Namanya adaptasi, ada yang bisa dengan mudah pindah haluan, ada yang secara sistem terkunci dan tidak sanggup berubah. Masalahnya kita tidak mungkin survive sendirian. Kita perlu survive bersama-sama.

Oleh karena itu, perubahan besar juga muncul dalam bentuk gerakan sosial. Saling jaga dan tolong menolong selama pandem ini begitu penting. Ada orang-orang yang sulit beradaptasi dan mereka semua membutuhkan bantuan.

Setelah kita memahami dan menerima kenyataan akan adanya empat perubahan besar tersebut di atas, barulah kita bisa mengerti kenapa adaptasi menjadi sangat penting. Inga, bahwa kata kunci 2020 adalah SURVIVE – dan untuk bisa survive kita butuh menerima kenyataan dan menyesuaikan diri, segera!

Adaptasi keuangan bisnis

“Protect your source of income!”

Lindungi sumber penghasilanmu!

Ini adalah nasihat yang jarang saya dengar jika bicara soal kelola keuangan pribadi. Bagaimana pun juga, saat pandemi ini berlangsung lama, ekonomi negeri terancam resesi, dari sisi keuangan pribadi yang penting adalah tetap punya penghasilan.

Penghasilan ini berasal dari gaji baik saat kerja sebagai karyawan maupun sebagai pemilik bisnis. Maka, adaptasi keuangan bisnis perlu kita perhatikan dengan baik. Sebagai karyawan maupun pemilik bisnis, coba analisis seperti apa kondisi pasar tempat perusahaanmu beroperasi. Bagaimana 4 perubahan perilaku pembeli di atas, memengaruhi penjualan di perusahaanmu.

Misalnya, jika kamu bekerja di restoran atau memiliki restoran.

Sebanyak apa efek perubahan perilaku #dirumahaja memengaruhi bisnismu?

Apakah omzet usaha ini masih stabil atau turun drastis?

Bagaimana perhatian soal kesehatan dan keselamatan saat bekerja?

Apakah ada konversi digital yang bisa atau sudah dilakukan untuk memastikan kelangsungan bisnis?

Bagaimana menggunakan empati agar tetap bisa membawa usaha ini relevan selama pandemi?

Hal-hal di atas bisa menjadi bahas diskusi internal.

Ini sedang pandemi. Jangan batasi diskusi hanya untuk para pengambil keputusan. Saat kamu seorang staff pun, perhatian dan kontribusi pada perusahaan tempat kamu bekerja sekarang menjadi sangat krusial. Ide untuk menumbuhkan omzet bisa datang dari mana saja.

Adaptasi keuangan bisnis – agar bisa bertahan, akan membawa para pemimpin bisnis pada keputusan-keputusan berat. Kita akan melihat lebih banyak kebijakan pengurangan penghasilan, pemutusan hubungan kerja, penutupan cabang hingga keputusan terberat menutup bisnis untuk waktu yang tidak bisa ditentukan. Apapun adaptasi keuangan bisnis yang harus terjadi, kita perlu menyiapkan diri.

Sehat finansial menjadi penting untuk setiap bisnis – agar bisa beradaptasi dan mempertahankan diri melewati badai pandemi Covid-19. Bisnis ini bagai kapal besar dan kita karyawan serta pemiliknya, ada di dalam kapal itu. Kita perlu bahu membahu memastikan kapal ini tidak karam.

Adaptasi keuangan pribadi

Selama masih ada penghasilan rutin, hidupmu akan baik-baik saja.

Tapi sampai kapan? Ini yang jadi masalah.

Pandemi ini memiliki teman dekat bernama uncertainty! Saat uncertainty sangat tinggi, bisnis tidak bisa menyusun rencana bisnis jangka panjang, kemungkinan terburuk kehilangan penghasilan akan selalu ada.

Adaptasi keuangan pribadi bisa kita bagi menjadi 3 langkah besar:

1. Mengatur cash flow

Perhatikan 4 perubahan perilaku di atas. Dengan cara hidup dan gaya hidup yang berubah, otomatis cara kita membelanjakan uang juga berubah. Kalau tadinya ayah ibu bekerja, anak bersekolah di luar rumah, sekarang semua ada di rumah. Akan ada peningkatan biaya rumah tangga seperti bahan makanan, listrik dan kuota internet.

Belanja lifestyle yang harusnya hilang pun pindah pos menjadi furnitur baru agar nyaman bekerja dan bersekolah di rumah. Adaptasi keuangan pertama yang harus kita lakukan adalah menghitung kembali arus kas supaya tidak besar pasak dari tiang.

2. Memiliki dana darurat

Punya penghasilan tetap, bekerja di perusahaan besar bukan jaminan pekerjaan kita akan tetap aman. Pandemi ini tidak pandang bulu. Bisnis kecil hingga perusahaan multinasional bisa terancam keuangannya – kalau tidak sekarang mungkin dalam 1-2 tahun ke depan.

Jadi, ayo timbun dana daruratmu. Tidak perlu takut bertarget besar, mulai dari kecil-kecil dulu. Dana darurat ini yang akan menjamin hidup kita akan baik-baik saja jika penghasilan terganggu. Berlaku untuk semua orang apapun pekerjaannya, seperti apapun latar belakang sosio-ekonominya.

3. Menjadi jaring sosial

Tentu saja tidak semua orang sanggup beradaptasi dengan cepat. Akan ada orang-orang yang cash flow-nya sudah mepet sekali. Akan ada orang-orang yang kehilangan pekerjaan. Akan ada orang-orang yang dana daruratnya ada – tapi 3 bulan lalu, sekarang sudah habis.

Maka selanjutnya, adaptasi keuangan pribadi kita yang masih kuat adalah dengan menjadi jaring sosial tambahan. Jadilah orang yang siap duluan dengan cash flow positif, punya dana darurat beberapa bulan ke depan, dan siap mengulurkan bantuan.

Menjadi jaring sosial ini artinya kita menyiapkan anggaran khusus untuk pengeluaran sosial yang bersifat tolong menolong. Menjadi jaring sosial ini artinya kita juga menyiapkan anggaran khusus untuk pengeluaran rutin dan lifestyle yang bisa dipakai membeli dagangan teman sendiri.

Sehat finansial menjadi penting untuk setiap individu. Tapi kita tidak bisa sehat sendirian.

Jalan masih panjang.

Tidak ada yang bisa meramalkan kapan pandemi Covid-19 ini akan berakhir.

Tapi ada caranya supaya kita bisa survive tidak sendirian.

Jadilah orang itu. Jadilah mereka yang menyiapkan diri menjadi bagian yang kuat agar bisa kuat untuk orang lain – lebih lama.

Mari sehat finansial, bersama.

Bagaimana Cara Mengenali Produk Investasi yang Cocok untuk Kebutuhan Kita?

Salah satu hal yang harus dipahami sebelum kita mulai investasi adalah mengenali produk investasi, mana yang paling pas dengan keuangan kita. Karena kesesuaian antara produk dan tujuan keuangan, akan menjadi salah satu faktor penentu sukses tidaknya kita berinvestasi.

Ibaratnya, mau pergi ke suatu tempat, kita akan harus menentukan dengan kendaraan apa kita akan menuju ke tempat tersebut. Kalau kita mau ke Bali dari Jakarta, ya pastinya kita nggak bisa naik sepeda. Bisa berbulan-bulan sampainya. Ya, enggak apa sih, kalau memang niatnya touring dengan sepeda Jawa – Bali. Tapi, kalau untuk urusan bisnis atau berlibur, hmmm … sepertinya akan lebih baik kalau naik pesawat, biar cepat. Atau setidaknya naik kereta, lalu disambung kapal, misalnya.

Begitu juga ketika kita berinvestasi. Kesalahan dalam memilih “kendaraan” akan berakibat kurang maksimalnya hasil dari investasi sehingga tujuan keuangan pun jadi tidak tercapai.

Jadi, apa saja yang harus diperhatikan untuk bisa mengenali produk investasi yang cocok untuk kebutuhan keuangan kita? Mari disimak sampai artikel ini selesai.

Cara Mengenali Produk Investasi yang Sesuai dengan Kebutuhan Kita

Cek Profil Risiko

Setiap orang memiliki kecenderungan, kenyamanan, kebiasaan, dan preferensi masing-masing dalam mengelola keuangan pribadinya. Enggak ada yang salah dengan hal tersebut, selama sudah kita sesuaikan dengan target dan tujuan keuangan kita.

Profil risiko seseorang menunjukkan tingkat toleransinya terhadap risiko yang mungkin dibawa oleh produk investasi itu sendiri. Ada 3 tipe profil risiko, yaitu:

- Konservatif, yaitu mereka yang tingkat toleransinya terhadap risiko masih rendah.

- Moderat, yaitu mereka yang sudah dapat menghandle risiko yang sifatnya sedang dengan lebih baik.

- Agresif, yaitu mereka yang sudah terbiasa menghadapi risiko tinggi, karena mereka memang mengharapkan imbal yang besar juga.

Ketika kamu masih berkarakter konservatif tetapi sudah memaksakan diri untuk berinvestasi di instrumen yang berisiko tinggi, maka kamu tidak akan merasa nyaman, bahkan bisa jadi stres tersendiri. Ketika kamu bertipe agresif dan terlalu banyak berinvestasi di instrumen risiko rendah, kamu akan melihat bahwa investasimu terlalu lambat pertumbuhannya, dan kamu jadi tak nyaman juga karenanya.

Cek Tujuan Keuangan dan Horizon Waktu

Setiap produk investasi memiliki manfaatnya masing-masing, sesuai dengan karakternya sendiri-sendiri juga. So, ada baiknya kamu menyesuaikan hal ini dengan tujuan keuangan dan horizon waktu yang kamu miliki.

Misalnya, kamu pengin berinvestasi untuk membangun dana pensiun. Kamu merencanakan untuk pensiun di usia 65 tahun, sedangkan saat ini usia kamu 25 tahun. Berarti ada waktu 40 tahun untuk menyiapkan dana pensiun–yang sudah kamu hitung dan ketemu angka sekian miliar itu–sejak sekarang. Dengan analisis dan perhitungan yang sudah kamu lakukan–karena kamu sudah ikutan kelas Dana Pensiun di QM Financial–maka kamu memutuskan produk investasi yang paling sesuai untuk tujuan keuangan ini adalah saham.

Begitulah contoh menyesuaikan antara produk investasi dengan tujuan keuangan dan juga horizon waktu.

Contoh lain lagi. Kamu butuh untuk menyiapkan dana liburan ke Jepang tahun depan (pakai contoh yang mudah ya, abaikan fakta bahwa sekarang kita masih pandemi corona). Kira-kira kamu butuh Rp20 juta. Dengan waktu satu tahun, dan nominal Rp20 juta, kamu bisa menabung dan investasi di Reksa Dana Pasar Uang.

Nah, tujuan keuangan ini merupakan “judul” dari investasimu, dan jangka waktu akan jadi acuan pertumbuhan investasimu. Jadi, selalulah berpegang pada keduanya ketika kamu memilih produk investasi mana yang sesuai untuk keuanganmu.

Cek Kemampuan Finansial

Yang terakhir ini juga penting. Jangan sampai saking semangatnya investasi, sampai pakai uang yang seharusnya dipakai untuk kebutuhan sehari-hari. Ada malahan yang mau pakai dana darurat, demi investasi.

Ada gitu, emangnya? Ada.

Ya, bagus dong semangat investasinya! Berarti sudah sadar betul akan pentingnya investasi. Tapi, kemampuan finansial diri sendiri juga harus dipertimbangkan. Idealnya, porsi investasi adalah 10% dari penghasilan rutin bulanan. Nggak boleh lebih? Boleh dong! Tapi sesuaikan dengan kondisimu. Jangan sampai kita beli saham, tapi malah jadi nggak punya uang buat beli susu anak.

Nah, apakah masih bingung sampai di sini?

Yuk, belajar mengelola keuangan dan investasi, langsung dari para trainer QM Financial! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Tetap Bebas Utang, Lakukan 5 Langkah Bertahan Ini!

Siapa yang mau merdeka dari utang? Semua orang pasti! Nggak perlu diragukan lagi. Di kala kita hidup di tengah fenomena semakin mudahnya utang dibuat, bebas utang adalah sebuah kemevvahan yang hakiki.

Iya sih, enggak semua utang itu jelek. Ada pula utang yang memang perlu diambil, demi mendapatkan kualitas hidup yang lebih baik di kemudian hari. Utang KPR, misalnya. Ini adalah utang produktif; utang diambil, tetapi harga barangnya akan bertambah nanti.

Kalau begitu, mari kita batas pembahasannya pada utang konsumtif.

Apakah ada dari kamu yang saat ini memang sudah sama sekali enggak punya utang konsumtif? Nggak ada tunggakan utang kartu kredit? Nggak ada tunggakan utang slow cooker, atau air fryer? Nggak ada juga tunggakan cicilan sepeda yang nilainya puluhan juta rupiah?

Alhamdulillah! Stay that way, dan lakukan beberapa langkah berikut agar tetap bebas utang sampai kapan pun.

5 Langkah Sederhana untuk Tetap Bebas Utang

1.Belanja di saat yang tepat, dengan niat yang tepat

Kamu yang bebas utang pasti tidak pernah merasa takut ketika berbelanja, karena kamu terbiasa berbelanja secara efektif. Kamu juga bisa menentukan, kapan kamu butuh sesuatu dan kapan kamu akan membelinya. Sepertinya sih, aktivitas belanjamu semua sudah teratur dan terencana dengan baik.

Pertahankanlah kebiasaan belanja yang baik ini. Buat dan bawa daftar belanja setiap kali hendak belanja, and stick to it. Pilah mana yang memanfaatkan diskon dan promosi, mana yang belanja sesuai dengan kebutuhan.

2.Bayar tunai

Kamu yang sekarang bebas utang konsumtif sudah tahu banget, apa keuntungannya bisa membayar lunas tagihan kartu kredit secara langsung, nggak pakai nunggak. Yes, untuk menghindari bunga yang cukup besar dan juga denda yang nggak perlu.

Kamu tahu betul, bahwa kartu kredit berbeda fungsi dengan kartu ATM, dan kamu enggak bakalan bisa menghabiskan lebih banyak uang daripada yang sudah kamu hasilkan. Kamu sadar, bahwa ketika kamu belanja melampaui kemampuan, maka di situlah muncul peluang berutang yang bakalan memberatkan cash flow kamu juga.

So, bertahan ya!

Bayar tunai untuk kebutuhan belanja rutin, dan hal-hal lain yang memang memungkinkan untuk bayar tunai. Menabung dan investasi, jika memang butuh nominal yang agak besar untuk membeli suatu barang.

3.Punya dana darurat

Salah satu penyebab orang berutang adalah ketika mereka harus mengeluarkan uang yang tidak mereka miliki saat kondisi darurat. Saat sakit, misalnya.

Karena kamu sadar betul akan hal ini, kamu pun memiliki dana darurat yang mencukupi, sehingga ketika ada hal-hal di luar kendali terjadi dan kamu harus mengeluarkan uang untuk mengatasinya, kamu enggak pakai ragu atau takut lagi. Karena, ada dana darurat yang cukup.

Utang bukan pilihan untuk mengatasi masalah. Betul?

4.Catat pengeluaran, buat anggaran

Punya catatan pengeluaran itu sangat bagus, terutama untuk mengetahui ke mana saja uang kita pergi dan pergunakan. Membuat anggaran untuk jangka waktu tertentu itu juga sangat bagus, untuk memastikan kita menggunakan uang sesuai dengan kebutuhan kita.

Jika ada yang tidak sesuai, dengan segera, kita dapat memperbaikinya sehingga keuangan menjadi lebih terkendali.

Tanpa catatan pengeluaran dan anggaran belanja, bisa kejadian tuh, uang sudah habis duluan sebelum penghasilan kembali masuk. Akibatnya? Untuk menyambung hidup sampai gajian, kita harus berutang.

Duh, jangan sampai ya.

5.Investasi sesuai porsi

Investasi kita lakukan sesuai dengan rencana keuangan, salah satunya, untuk memastikan bahwa kita tidak akan mengalami masalah keuangan di kemudian hari. Punya utang yang tak kunjung rampung, misalnya.

Karenanya, jika sekarang kamu sudah bebas utang konsumtif, maka investasi harus juga segera dimulai sesuai porsi yang sudah kamu tentukan dan sesuaikan dengan kemampuanmu. Berinvestasilah secara konsisten, dan lakukan di awal bulan.

Bertahanlah untuk tetap bebas utang konsumtif ya. You’re doing good so far, dan yakin deh, kamu pasti bisa mencapai tujuan keuanganmu dengan segera.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.