Cakupan Perencanaan Keuangan Pribadi saat Harus Kehilangan Pekerjaan

Cakupan perencanaan keuangan pribadi perlu dikelola saat menghadapi situasi terburuk, salah satunya kehilangan pekerjaan. Kejadian tersebut bersifat tak terduga dan bisa terjadi pada setiap orang. So, perlu diantisipasi sedini mungkin.

Memang sedih sih, kalau kejadian kehilangan pekerjaan ini menimpa kita. Namun, saat benar-benar mengalami kehilangan pekerjaan, bukan saatnya untuk berlarut-larut dalam keterpurukan. Justru, kamu harus bergegas melakukan evaluasi dan menyusun strategi yang sedemikian rupa untuk bertahan hidup.

Kan, enggak nyaman rasanya kalau terlalu lama merasakan banyak tekanan finansial? Itulah pentingnya menemukan solusi yang tepat untuk situasi yang tengah dihadapi tersebut.

Contohnya, seperti menyusun anggaran secara ketat, membatasi pengeluaran, atau bahkan menjual barang yang tidak benar-benar dibutuhkan. Oleh karena itu, artikel ini akan mengulas lebih lanjut tentang cakupan perencanaan keuangan pribadi saat kehilangan pekerjaan. Ini adalah topik yang sedih dan berat untuk dibahas sih, tetapi justru harus segera dilakukan agar situasi segera membaik.

Cakupan Perencanaan Keuangan Pribadi saat Kehilangan Pekerjaan

Cakupan perencanaan keuangan pribadi adalah proses mencapai tujuan hidup melalui pengelolaan finansial yang terencana dan terintegrasi. Perencanaan ini juga diartikan sebagai proses evaluasi untuk menyesuaikan dan memprioritaskan keuangan ketika terjadi perubahan kondisi ekonomi.

So, kalau kamu harus kehilangan pekerjaan, itu artinya ada sebuah perubahan kondisi yang sedang terjadi dalam hidupmu. Perubahan kondisi ini wajar saja jika kemudian diikuti dengan perubahan rencana keuangan. Ada beberapa cakupan perencanaan keuangan pribadi yang harus diperhatikan, saat kamu mengubah rencana ini. Berikut beberapa di antaranya.

1. Sumber Penghasilan Lain

Saat tiba-tiba kehilangan pekerjaan, tidak ada salahnya mempertimbangkan pekerjaan part time atau pekerjaan sampingan yang memang menjadi keahlianmu. Pekerjaan ini sangat luas, mulai dari freelance, ojek online, jualan online, dan lain sebagainya. Temukan peluang yang memang cocok dengan minat dan keahlianmu dan pastikan agar peluang tersebut tidak mengganggu kamu dalam proses mencari pekerjaan tetap.

Mungkin saja kamu akan bertemu suatu perusahaan yang bersedia menawarkan pekerjaan sementara atau pekerjaan pengganti. Hal ini memungkinkan untuk bertemu orang-orang baru, mempelajari keahlian baru, hingga menemukan peluang yang lebih besar lagi.

2. Kelola Pengeluaran

Saat kehilangan pekerjaan, sudah pasti cakupan perencanaan keuangan pribadi pertama yang perlu dicek adalah pengeluaran. Tekan pengeluaran seminim mungkin. Bila perlu, cek kembali pengeluaran bulananmu untuk menentukan hal-hal yang penting dan tidak penting untuk dibeli.

Jika biasanya hidupmu penuh dengan hedonisme, inilah saatnya untuk menerapkan gaya hidup frugal. Misalnya, seperti membatalkan langganan majalah, layanan streaming, atau keanggotaan gym karena tidak termasuk kebutuhan primer. Apalagi kalau kemarin-kemarin, ternyata kamu tetap saja jarang ngegym. Jadi mubazir kan?

Mulailah untuk membatasi makan di luar hingga pemakaian bahan bakar berlebihan untuk menekan laju pengeluaran. Setelah memahami kondisi keuangan dengan lebih baik, saatnya menetapkan anggaran yang realistis untuk membantu kamu survive di situasi pencarian kerja ini.

3. Dana Darurat

Dana darurat merupakan cadangan uang yang disisihkan secara khusus untuk keadaan darurat atau pengeluaran tak terduga. Nah, masalahnya, apakah kamu ketika masih punya pekerjaan kemarin sudah sempat mengumpulkan dana darurat? Kalau sudah, kamu bisa bernapas lebih lega, karena ini bisa menjadi dana cadangan selama kamu belum punya pekerjaan tetap lagi.

Namun, jangan lupa untuk mengembalikannya lagi ya, nanti kalau sudah memiliki penghasilan tetap. Agar bisa menyisihkan dana darurat yang tepat, cobalah hitung pengeluaran kamu setiap bulannya. Untuk jumlah dana darurat yang ideal, setidaknya minimal ada 3 kali pengeluaran setiap bulannya. Mengingat, kamu pasti butuh waktu untuk mencari pekerjaan baru usai kehilangan pekerjaan. Setidaknya, dana darurat harus mampu mengakomodir pengeluaran selama tiga sampai enam bulan ke depan.

4. Utang dan Kewajiban

Cakupan perencanaan keuangan pribadi yang berikutnya adalah utang dan kewajiban. Susunlah seluruh daftar tagihan yang mencakup uang sewa, utilitas, kredit kendaraan, utang, dan kewajiban lainnya.

Alternatif yang paling ideal saat menghadapi kehilangan pekerjaan adalah dengan tetap melakukan pembayaran full setiap bulan. Sayangnya, beberapa dari kamu yang tidak memiliki cukup tabungan mungkin akan sulit melakukan perencanaan ini. Namun, masih ada opsi untuk membayar minimum. Dengan rutin melakukan pembayaran minimum, setidaknya upaya ini dapat menjaga reputasimu di mata pemberi pinjaman atau lembaga penyedianya.

Namun, jika memang tidak bisa melakukan pembayaran minimum, cobalah untuk bernegosiasi. Misalnya, mengupayakan agar tanggal jatuh tempo mundur, meminimalkan pembayaran bulanan, menghapus atau menurunkan bunga, menunda pembayaran, dan lain-lain.

5. Asuransi

Badai PHK massal memang bisa terjadi kapan saja dan dapat menimpa perusahaan apa saja. Sebelum musibah ini menimpamu, ada baiknya jika menggunakan produk asuransi yang memberikan manfaat yang pas dengan kebutuhan.

Seperti asuransi kesehatan. Umumnya perusahaan akan mengikutsertakan karyawan dalam program BPJS Kesehatan. Nah, ketika kehilangan pekerjaan, jangan sampai lupa untuk tetap membayar iuran, agar manfaatnya tetap bisa kamu dapatkan. Ingat, biaya obat saat sakit itu lumayan menguras dompet. Kalau tanpa asuransi, bisa-bisa hal ini menambah beban keuangan kamu yang belum berpemasukan lagi.

Dengan memperhatikan cakupan perencanaan keuangan pribadi ini, maka kamu tetap bisa menjalani hidup dengan layak dan tidak perlu mengambil pinjaman untuk memenuhi kebutuhan hidup.

6. Rencana Keuangan Baru

Cakupan perencanaan keuangan pribadi yang perlu dilakukan selanjutnya adalah mengatur rencana keuangan baru. Kamu juga perlu memastikan, apakah rencana-rencana lama masih relevan dengan kondisi saat ini dan di masa depan?

Jangan ragu untuk mencari sumber penghasilan tambahan secara produktif. Jika mempunyai keahlian khusus, lakukan pekerjaan freelance, konsultasi paruh waktu, atau memonetisasi keahlianmu dengan sumber daya online. Apalagi, saat ini, ada banyak pekerjaan digital yang bisa dikerjakan secara fleksibel di mana saja dan kapan saja.

Berapa pun sumber penghasilan tambahan tersebut, hal ini tetap akan membantu untuk menutup sejumlah pengeluaran.

Jadi, dapat diketahui bahwa cakupan perencanaan keuangan pribadi sangat penting ketika menghadapi situasi kehilangan pekerjaan. Dengan memilih perencanaan yang tepat, maka kondisi finansial bisa tetap bertahan hingga benar-benar menemukan pekerjaan baru yang menjanjikan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Jangan Sampai Nggak Mampu Membayar Biaya Persalinan, Ini yang Harus Kamu Lakukan!

Ada yang melahirkan, tapi karena punya tujuan keuangan lain yang juga sama besarnya, ternyata jadi tak mampu membayar biaya persalinan. Untung banyak orang baik, maka masalah pun dibantu.

Bersyukurlah, kalau kamu mengalaminya. Memang, orang baik itu masih banyak. Tapi ya masa iya, kita harus selalu mengharapkan uluran tangan orang lain untuk kebutuhan kita pribadi? Apalagi soal biaya persalinan, yang semestinya bukan termasuk biaya yang muncul mendadak. Ada waktu 9 bulan kan, untuk bersiap?

Faktor Penyebab Mengapa Orang Tak Siap dengan Biaya Persalinan

Namun faktanya, fenomena banyak orang yang tidak siap secara finansial menyambut kehadiran anak seperti ini adalah masalah yang umum terjadi, terutama di negara-negara berkembang. Apa yang menyebabkan ketidaksiapan ini?

Enggak punya asuransi kesehatan yang mengcover biaya persalinan

Jika seseorang tidak memiliki asuransi kesehatan yang mengcover biaya persalinan, maka ia akan bertanggung jawab atas biaya persalinan yang seharusnya ditanggung oleh asuransi. Padahal, biaya persalinan bisa tinggi jika ada kondisi-kondisi kesehatan tertentu.

Penghasilan yang rendah

Orang yang memiliki penghasilan yang rendah mungkin kesulitan membayar biaya persalinan yang mahal. Biaya persalinan bisa saja menyedot sebagian besar penghasilan, jika tidak dipersiapkan sebelumnya, sehingga dapat menjadi beban keuangan yang berat bagi keluarga yang berpenghasilan rendah.

Kondisi kesehatan yang kompleks

Persalinan yang melibatkan komplikasi kesehatan dapat memerlukan perawatan yang lebih intensif dan mahal. Ini dapat menjadi beban keuangan yang besar bagi keluarga yang tidak memiliki asuransi atau tidak memiliki cukup dana untuk membayar biaya perawatan medis yang kompleks.

Kurangnya pengetahuan tentang persiapan keuangan

Beberapa orang mungkin tidak memahami betapa pentingnya persiapan keuangan sebelum persalinan. Kurangnya pengetahuan ini dapat menyebabkan mereka tidak memiliki cukup uang untuk membayar biaya persalinan.

Ketahui Komponen Biaya Persalinan

Agar dapat bersiap dengan baik, kamu perlu tahu komponen apa saja yang menjadi bagian dari biaya persalinan. Hal ini tergantung pada fasilitas kesehatan yang dipilih dan jenis persalinan yang dilakukan.

Berikut adalah beberapa komponen biaya persalinan yang umum dan bisa menjadi gambaran.

Biaya kamar dan perawatan

Biaya ini termasuk biaya ruang perawatan di rumah sakit atau klinik, biaya dokter, biaya perawat, biaya penggunaan fasilitas dan peralatan medis.

Biaya operasi caesar (sectio caesarea)

Jika persalinan harus dijalani melalui operasi caesar, maka pasti ada biaya tambahan yang dikenakan, termasuk biaya pembedahan, biaya anestesi, biaya perawatan pasca operasi dan biaya obat-obatan.

Tes laboratorium

Tes laboratorium seperti pemeriksaan darah, urine, dan pemeriksaan radiologi mungkin diperlukan selama persalinan. Biaya tes laboratorium ini juga harus ditanggung keluarga ibu yang hendak melahirkan.

Biaya obat-obatan

Biaya obat-obatan yang diberikan selama persalinan termasuk biaya anestesi dan obat-obatan lain yang mungkin dibutuhkan untuk membantu memperlancar persalinan atau mengurangi rasa sakit.

Biaya rawat inap

Biaya rawat inap di rumah sakit atau klinik, termasuk biaya makanan dan minuman.

Biaya tindakan medis tambahan

Biaya tambahan mungkin timbul jika persalinan mengalami komplikasi atau memerlukan tindakan medis tambahan seperti transfusi darah, tindakan bedah darurat atau perawatan bayi prematur.

Nah, banyak kan? Tapi, perlu diingat, bahwa biaya persalinan dapat bervariasi tergantung pada lokasi, jenis persalinan, kondisi kesehatan, serta kebijakan dari masing-masing fasilitas kesehatan. Oleh karena itu, pastikan kamu memahami dengan baik semua komponen biaya persalinan yang akan dikenakan dan mengeceknya sebelum memutuskan untuk memilih fasilitas kesehatan.

Jangan Sampai Khawatir Nggak Bisa Bayar Persalinan!

Sudah sakit bukan kepalang, eh … masih stres mikirin uang buat biaya persalinan. Sungguh bukan kondisi yang ideal buat si ibu yang harus melahirkan.

Jangan sampai deh enggak bisa membayar biaya persalinan. So, ayo bersiap! Ada beberapa hal yang dapat dilakukan untuk mengurangi beban biaya tersebut.

Beli asuransi kesehatan

Seenggaknya BPJS Kesehatan harus punya. Dan, lakukan ini secepatnya. Tak hanya sebelum persalinan, tapi ketika kamu mulai bisa mandiri dan punya penghasilan. Saat menikah, pastikan pasangan juga punya BPJS Kesehatan.

Asuransi kesehatan pemerintah BPJS Kesehatan menyediakan jaminan kesehatan untuk persalinan bagi peserta dan anggota keluarga terdaftar mereka. Jaminan kesehatan ini mencakup biaya persalinan normal, baik melalui persalinan normal di rumah sakit atau melalui persalinan normal yang dilakukan di rumah oleh bidan terlatih yang memiliki izin praktik. Ya tentu saja ada syarat dan ketentuan berlaku. Tapi BPJS Kesehatan sudah sangat memadai lo!

Baru setelah punya BPJS Kesehatan, dan dinilai masih belum memadai karena berbagai kondisi, boleh deh ditambah asuransi lain.

Bijak memilih rumah sakit dan dokter atau bidan

Sesuaikan dengan kondisi kesehatanmu, sejak mulai hamil, cari tahu biaya persalinan di beberapa rumah sakit dan dokter atau bidan. Pilih yang memiliki biaya yang memungkinkan untuk dijangkau.

Pastikan juga klinik bersalin atau rumah sakitnya berpartner dengan asuransi kesehatan yang kamu miliki. Setidaknya, menerima pasien BPJS Kesehatan.

Nabung!

Kalau sudah mulai promil, maka ya harus mulai bersiap juga dari segi finansial. Hitung kebutuhanmu, lalu tentukan jangka waktunya. Mulailah membuat rencana keuangan yang komprehensif, untuk tujuan keuangan biaya persalinan ini.

Yuk, Siapkan Finansialnya Dulu sebelum Menyambut si Buah Hati!

Mempersiapkan keuangan untuk kehadiran bayi baru di rumah adalah hal yang penting untuk dilakukan.

Berikut beberapa kiat untuk mengatur keuangan dalam menghadapi kehadiran bayi baru di rumah.

Buat rencana anggaran

Buat rencana anggaran yang jelas dan rinci untuk memperhitungkan semua biaya yang terkait dengan kehadiran bayi baru di rumah. Prioritaskan belanjaan yang diperlukan, seperti popok, susu, dan makanan bayi, sebelum membeli kebutuhan lainnya yang tidak terlalu penting.

Berhematlah sebisa mungkin

Pertimbangkan untuk membeli barang bekas seperti pakaian dan peralatan bayi, karena harganya lebih terjangkau dibandingkan membeli barang baru. Gunakan program diskon atau promo yang ditawarkan oleh toko-toko, supermarket, atau aplikasi belanja online untuk membeli kebutuhan bayi.

Dana darurat

Pastikan dana darurat kamu sudah aman. Enggak harus sekian bulan penghasilan, targetkan satu bulan saja dulu, mulai sejak promil. Yang penting memang mulai dulu.

Pasalnya, nanti saat sudah berjalan, kamu harus siap mengantisipasi biaya tak terduga yang mungkin timbul, seperti biaya kesehatan atau perbaikan rumah tangga.

Evaluasi kembali kebijakan asuransi

Periksa kembali kebijakan asuransi kesehatan dan asuransi jiwa. Cek apakah biaya persalinan termasuk dalam coverage asuransi yang kamu miliki? Apakah pencari nafkah sudah punya asuransi jiwa?

Hal ini penting untuk memastikan bahwa kebijakan tersebut sudah mencakup kebutuhan tambahan anggota keluarga ini, dan memberikan perlindungan yang memadai bagi keluarga.

Hindari utang yang tidak perlu

Hindari membeli barang yang tidak diperlukan hingga harus utang yang tidak perlu. Bayi baru sendiri membutuhkan banyak perhatian dan waktu, sehingga meminimalkan utang dan pengeluaran yang tidak perlu dapat membantu mengurangi stres keuangan, sehingga kamu pun dapat mengoptimalkan waktu yang tersedia untuk merawat bayi.

Buat perencanaan jangka panjang

Buat perencanaan jangka panjang untuk mengatur keuangan keluarga dan menentukan prioritas keuangan yang akan membantu keluarga mencapai tujuan keuangan jangka panjang. Misalnya, menyisihkan sejumlah uang untuk dana pendidikan anak atau untuk pensiun kelak.

Menjadi orang tua adalah tanggung jawab besar, namun dengan perencanaan keuangan yang baik dan bijaksana, kehadiran bayi baru di rumah dapat menjadi pengalaman yang menyenangkan dan penuh kebahagiaan.

Siapkan biaya persalinan dengan baik. Tapi, tak hanya berhenti di situ, kamu juga perlu melanjutkan membuat rencana keuangan hingga jauh ke depan, demi mendorong anak-anak menjadi terbaik dari diri mereka kelak.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

7 Contoh Produk Keuangan yang Wajib Dimiliki oleh Setiap Orang Sekarang

Zaman sekarang, kebutuhan semakin kompleks. Untungnya, produk yang bisa melayani kebutuhan tersebut juga berkembang seiring sejalan. Termasuk contoh produk keuangan.

Produk keuangan adalah segala bentuk instrumen atau alat yang digunakan untuk mengelola dan mengalokasikan dana, termasuk deposito, saham, obligasi, reksa dana, asuransi, dan lain-lain. Produk keuangan dapat digunakan untuk tujuan investasi, perlindungan, atau pembiayaan.

Kalau zaman dulu, punya rekening bank saja sudah cukup untuk menabung. Sekarang? Sudah butuh lebih dari sekadar rekening bank. Butuhnya ya yang bisa melakukan transfer ini itu dengan cepat. Butuh yang bisa dipakai untuk bayar belanjaan, makan di resto, sekaligus bayar tol. Butuh produk yang bisa sat set, tanpa ribet.

Produk keuangan adalah segala bentuk instrumen atau alat yang digunakan untuk mengelola dan mengalokasikan dana, termasuk deposito, saham, obligasi, reksa dana, asuransi, dan lain-lain. Produk keuangan dapat digunakan untuk tujuan investasi, perlindungan, atau pembiayaan.

Perkembangan Produk Keuangan

Memang, perkembangan produk keuangan sangat dipengaruhi oleh teknologi dan perubahan regulasi. Dalam beberapa tahun terakhir, ada beberapa perkembangan penting dalam contoh produk keuangan, termasuk:

- Fintech: Teknologi telah membuat produk dan layanan keuangan lebih mudah diakses dan digunakan oleh konsumen, termasuk aplikasi mobile banking, e-wallet, dan layanan pembayaran online.

- Cryptocurrency: Mata uang digital seperti Bitcoin dan Ethereum telah menjadi semakin populer dan diakui sebagai instrumen investasi.

- Produk investasi alternatif: Produk investasi seperti real estat, peer-to-peer lending, dan crowdfunding telah menjadi lebih tersedia dan terjangkau bagi investor ritel.

- Layanan keuangan inklusif: Ada upaya untuk meningkatkan inklusi keuangan dengan menyediakan layanan keuangan bagi yang sebelumnya tidak diakui oleh lembaga keuangan tradisional seperti masyarakat miskin dan pedesaan.

- Regulasi: Ada perubahan regulasi yang meningkatkan perlindungan konsumen dan membuat lembaga keuangan lebih transparan dan akuntabel.

Berikut adalah 7 contoh produk keuangan yang seharusnya kamu miliki sekarang dan ada dalam rencana keuangan yang kamu siapkan, agar hidupmu menjadi lebih mudah.

7 Contoh Produk Keuangan yang Wajib Dimiliki

1. Rekening tabungan

Beberapa waktu lalu sempat ramai dibicarakan di media sosial tentang bunga tabungan yang hanya 0%. Banyak orang terkejut karena fakta ini, padahal ya sebenarnya sejak lama besaran bunga tabungan bank itu ya memang sedikit.

So, sebaiknya memang kita tidak disarankan untuk terlalu banyak menabung di contoh produk keuangan ini. Namun, bukan berarti memiliki rekening tabungan itu enggak penting.

Faktanya, rekening tabungan tetap dibutuhkan. Kamu dapat menggunakan produk rekening tabungan sebagai alat untuk transaksi keuangan, untuk menerima gaji, transfer, mengalokasikan dana ke berbagai pengeluaran, dan lain sebagainya.

Bahkan di QM Financial, kita bisa saja punya beberapa rekening tabungan sesuai kebutuhan. Ada rekening tabungan khusus untuk menerima gaji dan operasional sehari-hari, ada rekening tabungan khusus untuk dana darurat, rekening khusus untuk belanja, dan sebagainya.

2. Asuransi kesehatan

Tidak ada yang bisa menghindari penyakit, jadi asuransi kesehatan adalah contoh produk keuangan yang juga sangat penting untuk kamu miliki.

Kamu dapat mulai menjadi peserta BPJS Kesehatan. Biasanya sih, kalau kamu kerja kantoran, secara otomatis kamu akan diikutkan sebagai peserta asuransi pemerintah ini.

Dari segi cakupan, BPJS Kesehatan sangat mumpuni dan menawarkan pembayaran yang terjangkau. Bila perlu, kamu juga bisa melengkapinya dengan asuransi kesehatan swasta sesuai dengan kebutuhan dan kemampuanmu.

3. Asuransi jiwa

Memang tidak semua orang membutuhkan contoh produk keuangan yang ketiga ini. Asuransi jiwa hanya penting dimiliki oleh kamu yang menjadi tulang punggung keluarga, terutama generasi sandwich.

Yang pasti, perhitungkan kebutuhan asuransi kamu dengan cermat, sehingga premi asuransi sebanding dengan manfaat yang dapat kamu terima. Jangan malas membaca polis asuransi, karena dari polislah kamu bisa mendapatkan informasi lengkap mengenai produk asuransi yang bersangkutan, termasuk informasi mengenai premi dan santunan.

4. Kartu kredit

Kartu kredit itu memang merupakan contoh produk keuangan yang multiguna; dapat digunakan di mana saja, kapan saja untuk hal-hal yang cepat dan nyaman. Sayangnya, banyak orang menganggap kartu kredit sebagai “rekening tabungan”, tempat kita dapat menarik uang terlebih dahulu dan menyimpannya kemudian. Lebih parah lagi, banyak yang menganggapnya sebagai “uang kaget” atau “uang gratis”.

Persepsi ini salah dan perlu diperbaiki. Gunakan kartu kredit sesuai kebutuhan, jangan berlebihan. Bunga dikenakan untuk setiap penggunaan kartu kredit, yang kemudian menjadi pembiayaan tambahan. Jadi, Jjka memungkinkan, bayar tagihan secara penuh sebelum jatuh tempo.

Enggak masalah kok kalau kamu pakai kartu kredit karena pengin memanfaatkan promosi atau bonus. Tapi selalu ingat untuk membayarnya kembali.

5. Dompet digital

Produk keuangan dompet digital saat ini sangat populer di kalangan generasi milenial dan gen Z. Selain memberi kenyamanan, contoh produk keuangan ini juga cukup menarik dan dianggap lebih praktis. Selain itu, banyak operator dompet digital yang menawarkan cashback, diskon, dan berbagai promosi lainnya untuk berbagai jenis transaksi. Ya, siapa yang nggak mupeng lihat penawaran cashback?

Kamu bisa memfungsikan dompet digital ini untuk pos belanja atau lifestyle. Misalnya, sisihkan sebesar 10% dari penghasilan di dompet digital ini. Selama masih ada saldo, kamu bebas belanja apa saja yang kamu inginkan. Sounds fun, right?

6. Investasi

Perkembangan teknologi juga mendorong aktivitas investasi menjadi lebih mudah sekarang. Sudah enggak perlu harus datang sendiri ke kantor sekuritas, kamu bisa berinvestasi secara online dengan sangat mudah. Mulai dari deposito, beli emas, reksa dana, saham, crowdfunding hingga crypto.

Namun tetap waspada ya. Pasalnya, penawaran return yang menarik, kasus keamanan dan kerahasiaan data pribadi, dan masih banyak risiko lainnya tersembunyi dalam investasi online.

Kenali berbagai contoh produk keuangan untuk investasi, pilih yang sesuai dengan kebutuhan, tujuan keuangan, dan kemampuanmu. Kamu enggak perlu memaksakan diri untuk mengikuti tren, karena apa yang cocok untuk orang lain belum tentu cocok untukmu. Lakukan analisis yang cermat agar keputusan investasi kamu matang dan bijak.

7. Dana Pensiun

Banyak dari kita yang sampai sekarang masih mengabaikan peran penting perencanaan pensiun yang komprehensif. Padahal, sementara masih muda, kita masih punya banyak waktu, maka penting untuk mulai mempersiapkan diri dari sekarang.

Saat kita pensiun, kita tidak lagi memiliki penghasilan aktif, sementara kebutuhan hidup masih ada. Karena usia tua tidak produktif, satu-satunya hal yang dapat diandalkan adalah pendapatan pasif.

Untuk membangun pendapatan pasif ini, kita membutuhkan waktu untuk mempersiapkannya. Jadi jangan ragu, karena perencanaan dana pensiun adalah salah satu hal yang perlu kamu rencanakan sebelum tujuan keuangan lainnya.

Itu dia 7 contoh produk keuangan yang seharusnya kita miliki sekarang ini. Bagaimana? Produk keuangan mana yang belum kamu miliki? Mungkin, ke depannya kamu harus mulai membuat rencana untuk memilikinya dengan segera.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Indra Bekti Sakit, Ini Pentingnya Punya Asuransi Kesehatan yang Sesuai Kebutuhan Sejak Dini

Minggu lalu, dikabarkan Indra Bekti mengalami sakit mendadak dan harus dilarikan ke rumah sakit. Karena kondisinya yang tak baik, Indra Bekti pun harus dioperasi. Untuk itu, pasti butuh biaya yang sangat besar.

Mungkin sebagian besar dari kita lantas berpikir, seorang selebriti seperti Indra Bekti pasti sudah memiliki perlindungan yang memadai. Asuransi lengkap, memadai, dana darurat juga tersedia. Namun ternyata, konon, biaya perawatan Indra Bekti sudah ratusan juta pada hari pertamanya. Setelah tindakan operasi, beredar kabar bahwa biaya perawatannya di rumah sakit sudah mencapai miliaran.

Kemudian terdengar kabar pula bahwa ada penggalangan dana untuk biaya kesehatan Indra Bekti yang diidekan oleh rekan sesama artis, dan kemudian dieksekusi oleh istri Indra Bekti, Aldila Jelita. Namun di sini kemudian muncul pertanyaan dari netizen mahakritis, kok menggalang dana? Asuransinya apa kabar? Masa nggak punya BPJS Kesehatan?

Ternyata—dijawab oleh salah satu anggota keluarga—bahwa sakitnya Indra Bekti tergolong sakit kritis. Karena kondisi darurat, pihak keluarga juga memasukkan Indra Bekti ke rumah sakit, tanpa mengecek dulu apakah rumah sakit tersebut bekerja sama dengan asuransi ataupun BPJS Kesehatan atau tidak. Sementara, Indra Bekti baru memiliki asuransi untuk critical illness 6 bulan lamanya, padahal ada masa tunggu asuransi ini yang selama 1 tahun.

Karena berbagai kondisi yang ada, asuransi kesehatan Indra Bekti tidak dapat digunakan alias ditolak.

Pelajaran Berharga dari Sakitnya Indra Bekti

Kondisi sakit itu tak akan bisa dihindari. Bisa sih dicegah, tetapi risiko untuk sakit akan selalu ada sepanjang kita masih hidup. Inilah pentingnya kita memiliki asuransi kesehatan.

BPJS Kesehatan adalah salah satu produk asuransi kesehatan standar yang wajib dimiliki. Enggak hanya oleh kamu saja, tetapi juga seluruh anggota keluargamu—terutama mereka yang menjadi tanggunganmu. Pastikan faskes yang kamu pilih sesuai dengan kondisi dan kebutuhan ya.

Sementara, bagi yang memiliki risiko kesehatan lebih tinggi—bisa jadi karena pekerjaan, riwayat, atau genetika, dan kondisi lainnya—bisa dipertimbangkan juga untuk menambah asuransi kesehatan yang sesuai dengan kebutuhan. Inilah yang terpenting dari pemilihan produk asuransi. Banyak orang asal melihat harga premi murah untuk perlindungan. Padahal seharusnya kebutuhanlah yang seharusnya menjadi bahan pertimbangan utama untuk membeli polis asuransi kesehatan. Hingga akhirnya, asuransi tidak dapat dimanfaatkan secara optimal. Mau klaim, eh … ditolak.

Proses klaim asuransi kesehatan adalah sebuah proses ketika kita mengajukan penggantian biaya atas risiko kesehatan yang terjadi terhadap tertanggung. Dalam proses ini, ada 2 hal yang bisa terjadi: klaim disetujui dan pihak perusahaan asuransi akan menanggung biaya pengobatan, yang kedua klaim ditolak karena berbagai alasan.

Memang ada banyak alasan mengapa klaim asuransi ditolak. Salah satunya karena kita mendapatkan perawatan di rumah sakit yang tidak berekanan dengan asuransi yang kita miliki.

Agar lebih jelas, mari kita lihat satu per satu alasan mengapa klaim asuransi ditolak.

1. Tidak termasuk dalam perlindungan asuransi

Setiap produk asuransi memiliki manfaat masing-masing. Semua itu bisa kamu temukan dalam polis asuransi. Misalnya, ada asuransi kesehatan yang hanya meng-cover rawat inap saja. Saat kamu mengajukan klaim untuk perawatan jalan, maka tentu saja klaim kamu akan ditolak.

So, adalah penting bagi kamu untuk memahami manfaat apa saja yang diberikan oleh asuransi kesehatan yang hendak kamu beli, dan adalah penting juga untuk tahu kebutuhanmu sendiri. Kesesuaian antara manfaat dan kebutuhan ini menjadi kunci agar fungsi perlindungan dari asuransi bisa optimal.

2. Syarat tidak lengkap atau tidak terpenuhi

Alasan mengapa klaim asuransi ditolak adalah syarat yang kurang lengkap. Perlu kamu ketahui ya, bahwa setiap perusahaan asuransi memiliki syarat tertentu untuk bisa menyetujui klaim yang diajukan. Jika ada yang tidak lengkap, maka klaim bisa jadi ditolak.

Dalam kasus yang dialami oleh Indra Bekti, klaim asuransi diajukan 6 bulan setelah Indra Bekti menjadi nasabah asuransi kesehatannya. Padahal, ada syarat masa tunggu 1 tahun untuk jenis asuransi critical illness seperti yang dimiliki oleh Indra Bekti. Ini juga termasuk dalam syarat yang tidak terpenuhi, sehingga klaim asuransi pun ditolak.

Karena itu, ada baiknya kamu mempelajari, memahami, dan mencermati polis asuransi yang ada, terutama pada syarat-syaratnya. Termasuk di dalamnya adalah apa saja syarat dokumen yang harus disediakan, dan juga syarat lain seperti soal masa tunggu ini.

3. Data tidak sesuai

Ada juga kemungkinan ketika data tertanggung ternyata tidak sesuai dengan kondisi yang sebenarnya. Misalnya saja, seseorang mengajukan klaim asuransi. Namun, kemudian diketahui bahwa yang bersangkutan memiliki kondisi tertentu yang tidak pernah terdata saat polis ditandatangani. Hal ini akan dapat menghambat proses pengajuan klaim, bahkan bisa jadi klaim ditolak.

4. Melebihi batas waktu

Klaim asuransi bisa diajukan dalam tenggat tertentu, dan tenggat ini biasanya ada di dalam polis. Jika melebihi tenggat ini, maka klaim apa pun yang diajukan akan ditolak.

Miliki Asuransi Kesehatan Sejak Masih Sehat

Belajar dari apa yang dialami oleh Indra Bekti, kita jadi tahu betapa pentingnya untuk memiliki asuransi saat kita masih sehat. Pilihlah produk asuransi kesehatan yang paling sesuai.

Faktanya, itulah kesalahan paling umum terjadi. Banyak orang baru sadar akan pentingnya asuransi saat risiko sudah terjadi. Kalau saat risiko terjadi dan kita baru punya asuransi, maka saat itu sebenarnya sudah terlambat.

Ada banyak keuntungan yang bisa kita dapatkan jika kita bisa memiliki asuransi saat masih muda atau berbadan sehat. Salah satu keuntungan terbesarnya adalah harga premi akan relatif lebih ringan. Mengapa preminya lebih murah? Karena kita dianggap tidak berisiko tinggi, sehingga pihak asuransi tidak harus menanggung biaya risiko yang terlalu besar.

Jika pun nanti kita terkena penyakit-penyakit yang kronis, masa tunggu yang biasanya diterapkan juga mungkin sudah lewat. Kita bisa mendapatkan perlindungan yang optimal.

Nah, jadi, apakah kamu sudah memiliki asuransi kesehatan yang sesuai kebutuhan sekarang?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Langkah Mengelola Gaji ala Bunda Corla

Siapa yang belum kenal Bunda Corla? Ah, pasti sudah tahu betul nih ya. Atau mungkin selalu menonton Instagram Live-nya?

Buat yang sudah mengikuti, pasti tahu kan, bahwa Bunda Corla bekerja di sebuah waralaba resto cepat saji yang sudah mendunia di Jerman. Dan, beberapa waktu yang lalu, ia menceritakan seluk beluk pekerjaannya di restoran tersebut. Bahkan, sampai mau menyebutkan berapa gaji yang diterimanya.

Nah, ini menarik. Karena dari cerita Bunda Corla tentang gajinya ini, kita bisa belajar banyak darinya untuk mengelola keuangan dengan baik.

Bunda Corla dan Gaji sebagai Karyawan Restoran

Karyawan restoran bukan merupakan profesi yang terlalu wah. Beda dengan pengacara, dokter, arsitek, pekerja tambang minyak lepas pantai, CEO, dan sejenisnya yang identik dengan gaji yang besar. Baik di Jerman maupun di Indonesia, karyawan restoran waralaba seperti ini kurang lebih berada di “level” yang sama.

So, kita bisa anggap bahwa Bunda Corla bisa mewakili selapisan masyarakat umum yang ada di Indonesia juga.

Secara angka, memang gaji Bunda Corla terlihat besar. Menurut pengakuannya, ia menerima gaji kotor sebesar EUR 2.000. Jika diperhitungkan dengan kurs rupiah saat artikel ini ditulis, EUR 1 = Rp15.600. Itu artinya gaji kotor yang diterima adalah Rp31.200.000. Gaji tersebut dipotong untuk pajak, dana pensiun, dan jaminan kesehatan, sehingga gaji yang diterima bersih adalah sebesar EUR 1.600. Ini artinya 80% dari gaji kotor.

Dari EUR 1.600, EUR 400 dipakai untuk membayar rumah, sementara untuk keperluan lain-lain anggarannya EUR 600. Dengan demikian, masih ada sisa dana yang cukup banyak yang dimanfaatkan untuk memenuhi kebutuhan sehari-harinya. Bahkan, Bunda Corla juga bisa mengirimkan sejumlah uang untuk keluarganya di Indonesia.

Dengan dana yang tersisa, Bunda Corla mengaku sangat cukup. Bisa makan enak setiap hari.

Pelajaran Mengelola Keuangan dari Bunda Corla

Jadi, apa nih yang kita pelajari?

1. Bagi sesuai kebutuhan dan kondisi masing-masing

Kalau mau direkap, maka pengelolaan Bunda Corla membagi anggarannya yang terdiri atas rumah : keperluan lain-lain : kebutuhan hidup dengan proporsi 25% : 37.5% : 37.5%.

Nah, kamu bisa membaginya pos pengeluaran dengan menyesuaikan kondisi kamu juga. Rekomendasi dari QM Financial adalah 4-3-2-1, yaitu 40% untuk kebutuhan sehari-hari, 30% untuk cicilan utang, 20% investasi, dan 10% lifestyle.

Angka ini tidak mutlak, kamu sangat bisa menyesuaikan sendiri dengan kondisimu. Misalnya kamu tak punya cicilan utang, dan memilih mengalihkan 30% ke pos investasi juga boleh. Atau mau kamu pakai senang-senang di pos lifestyle juga boleh banget.

2. Pentingnya dana pensiun

Untuk dana pensiun, hak Bunda Corla sudah dipenuhi oleh perusahaan tempatnya bekerja. Sudah ada pemotongan sekian persen dari gajinya setiap bulan. Hal ini juga berlaku di Indonesia bagi sebagian besar karyawan perusahaan.

Namun, sebagian profesi lain tidak mendapatkan hal ini karena satu dan lain hal. Misalnya saja untuk kamu yang berprofesi sebagai pekerja lepas, part timer, dan sejenisnya. So, kamu perlu membangun dana pensiunmu sendiri.

Baik kamu yang sudah difasilitasi oleh perusahaan ataupun yang harus membangun sendiri, sebaiknya hitung kebutuhan pensiun dengan cermat, agar nantinya kamu juga bisa mempersiapkannya dengan baik. Banyak orang gagal pensiun sejahtera karena ternyata mereka salah perhitungan; dikira sudah cukup, ternyata enggak. Akibatnya, ada yang harus kembali bekerja di masa pensiunnya, ada yang kemudian menjadi beban anak-anak mereka, dan sebagainya.

Kamu pastinya tak mau hal ini terjadi kan?

3. Pentingnya jaminan kesehatan

Untuk kesehatan, Bunda Corla juga sudah difasilitasi oleh kantor tempatnya bekerja. Hal ini pun berlaku di Indonesia, ketika perusahaan-perusahaan wajib mengikutsertakan karyawannya pada BPJS Kesehatan. Skema iurannya juga sama, yaitu dengan pemotongan gaji, yang nominalnya juga masih cukup terjangkau.

Cakupan perlindungan dari BPJS Kesehatan ini sudah sangat memadai, sebenarnya. Mulai dari ada jaminan melahirkan sampai beberapa penyakit kronis juga tercover. Namun, jika sekiranya masih belum memadai, bisa juga jika kamu menambah dengan asuransi kesehatan swasta lainnya.

Pastikan setiap orang yang biaya hidupnya kamu tanggung juga memiliki BPJS Kesehatan ya.

4. It’s ok untuk membantu kebutuhan keluarga

Seorang Bunda Corla saja dengan rela membantu keluarga, dengan mengirimkan sejumlah uang. Masa kamu mengeluh ketika keluarga perlu dibantu?

Sebagai orang yang murah rezekinya, sudah sepantasnya kan, kita membantu sesama? Apalagi ini keluarga. So, it’s ok banget jika kita membantu keluarga, termasuk dalam hal finansial.

Masukkan “bantuan” ini dalam anggaran, agar terkontrol dan tetap enggak berlebihan setiap bulannya. Dengan demikian, kebutuhan hidup kamu yang lain—yang juga tak kalah penting—bisa tercukupi dengan baik.

5. Bukan angkanya, tapi “cukup”

Bunda Corla sempat bilang, “Jangan lihat angkanya dulu.” –tapi Bunda menekankan bahwa dengan penghasilan sebesar itu, ia merasa cukup banget untuk memenuhi kebutuhan.

Memang kalau dilihat angka, cukup besar ya. Setara Rp31 juta lo, gaji kotornya. Tetapi ingat, bahwa taraf hidup di Jerman pastinya berbeda dengan Indonesia. Untuk membayar rumah saja, Bunda Corla harus menganggarkan EUR 400 sendiri, itu artinya Rp6 juta setiap bulannya. Kalau di Indonesia, Rp6 juta mungkin bisa dipakai untuk kontrak rumah per tahun atau per 6 bulan.

So, belajar yuk, untuk bisa merasa “cukup” dengan mengelola gaji atau penghasilan dengan baik. Itu salah satu bentuk kita mensyukuri rezeki yang sudah diberikan lo.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Klaim Asuransi: Ini Tahapan yang Wajib Diketahui

Asuransi penting untuk dimiliki demi menjaga kita agar terlindung dari berbagai risiko hidup yang bisa terjadi. Tapi, sebelum benar-benar membeli polis asuransi, ada baiknya kamu ketahui dulu cara kerja dan cara klaim asuransi.

Hal ini penting, karena jangan sampai kamu membeli sesuatu tanpa paham cara kerjanya, sehingga nantinya malah manfaat baiknya tidak bisa kamu dapatkan dengan optimal.

So, kita akan membahas mengenai asuransi ini dalam 2 artikel berseri ya. Yang pertama kita bahas adalah cara klaim asuransi, dan yang berikutnya adalah cara kerja asuransi.

Pengertian Klaim Asuransi

Klaim asuransi adalah permohonan resmi dari nasabah perusahaan asuransi berdasarkan kontrak perjanjian yang sudah disepakati bersama antara nasabah (yang tertanggung) dengan pihak perusahaan asuransi (pihak yang menanggung), untuk melakukan pembayaran sesuai kesepakatan.

Misalnya begini. Seseorang mengalami kecelakaan, hingga meninggal dunia. Dia memiliki asuransi jiwa yang sudah ditentukan berapa besar santunan yang akan diterima jika risiko terjadi dan dia meninggal. Ahli warisnya kemudian mengajukan klaim, dengan memenuhi sederetan syarat administratif. Jika syarat sudah dipenuhi dan disetujui, maka pihak perusahaan asuransi akan membayar sejumlah uang pertanggungan sesuai kesepakatan.

Asuransi ada banyak jenis. Selain asuransi jiwa seperti yang dijelaskan di atas, ada juga asuransi kesehatan dan asuransi umum lainnya, dengan cara klaim asuransi dan prosedur yang hampir sama.

Cara Klaim Asuransi

Sebenarnya, setiap jenis asuransi dan perusahaan asuransi ada aturan dan kebijakannya masing-masing. Namun, secara prinsip, cara klaim asuransi ini hampir sama kok. Tinggal kamu mencermati lagi, supaya lebih detail dan syaratnya tidak ada yang terlupakan.

Cara Klaim Asuransi Kesehatan

Asuransi kesehatan sendiri sebenarnya ada beberapa jenis, yang biasanya dibedakan dari manfaat yang diberikan. Berikut cara klaim asuransi kesehatan yang bisa kamu lakukan:

- Pastikan kamu membayar premi asuransi kesehatan sehingga polisnya aktif.

- Pastikan penyakitnya termasuk dalam daftar penyakit yang mendapatkan perlindungan dan tidak termasuk pengecualian. Hal ini bisa kamu cek di polis asuransi kesehatan yang kamu miliki.

- Hubungi agen asuransi untuk mengabarkan bahwa kamu dirawat. Sebutkan rumah sakitnya, dan agen asuransi yang baik akan membantumu menguruskan asuransinya.

- Kalau perusahaan asuransi bekerja sama dengan rumah sakitnya, maka prosesnya akan lebih mudah. Kamu bisa fokus untuk sembuh, sementara masalah biaya rumah sakit akan diselesaikan oleh perusahaan asuransi dengan rumah sakit sesuai kesepakatan.

- Sementara, kalau tidak ada kerja sama antara perusahaan asuransi dan rumah sakit, maka kamu harus menyiapkan dana yang cukup, untuk menalangi dan melakukan reimbursement kemudian. Tanyakan prosedurnya pada agen asuransi hingga detail.

- Jangan tunda proses klaim asuransi karena rata-rata perusahaan asuransi memiliki batas waktu maksimal klaim setelah kejadian.

- Formulir klaim yang diisi segera dikirimkan sesuai prosedur. Paling mudah kalau perusahaan asuransinya sudah memiliki aplikasi smartphone yang memadai. Tapi kalau belum, kamu bisa mengirimkannya ke kantor.

- Perusahaan asuransi akan membutuhkan waktu untuk mengecek berkas dan administrasi yang kamu ajukan.

- Jika dokumen sudah lengkap, dan klaim disetujui, perusahaan asuransi akan membayarkan biaya perawatan kesehatan sesuai kesepakatan.

Cara Klaim Asuransi Jiwa

Cara klaim asuransi jiwa berprosedur mirip dengan cara klaim asuransi kesehatan. Tahap-tahapnya meliputi:

- Ahli waris menghubungi pihak perusahaann asuransi, dan melaporkan bahwa tertanggung meninggal dunia, dengan menyerahkan dokumen pendukung yang diminta.

- Perusahaan asuransi akan mempelajari klaim yang diajukan. Salah satu prosedurnya adalah melakukan interview dengan ahli waris mengenai kronologi meninggalnya tertanggung.

- Isi formulir klaim asuransi yang diminta. Beberapa perusahaan punya prosedur cara klaim asuransi secara online, tapi ada juga yang meminta secara offline.

- Perusahaan akan mengecek dokumen dan melakukan verifikasi. Jika disetujui, maka pihak perusahaan akan menghubungi ahli waris untuk memberikan santunan.

Cara Klaim Asuransi Kendaraan

Kendaraan yang bisa diasuransikan misalnya motor, mobil, atau kendaraan besar lain misalnya seperti bus atau truk yang digunakan untuk bisnis.

Untuk mobil, ada 2 jenis asuransi yang bisa dipilih, yaitu asuransi total loss only dan all risk. Masing-masing memiliki manfaat yang berbeda, dan uang pertanggungan yang berbeda pua.

Berikut cara klaim asuransi kendaraan yang pada umumnya:

- Laporkan kejadian yang membuatmu mengalami kerugian dan melibatkan kendaraan yang diasuransikan.

- Siapkan dokumen pelengkap, misalnya seperti SIM, STNK, dan surat keterangan kepolisian jika diperlukan.

- Isi formulir klaim yang disediakan, baik secara offline maupunn online.

- Pihak asuransi akan melakukan pengecekan terhadap dokumen, kendaraan, dan hal-hal lain yang berhubungan.

- Jika pengajuan klaim disetujui, maka mobil atau kendaraan akan diambil oleh bengkel rekanan perusahaan asuransi untuk diperbaiki.

Cara Klaim Asuransi Properti

Mengurus klaim asuransi properti juga tak seribet yang dibayangkan. Sama seperti klaim-klaim asuransi lainnya. Tahapannya meliputi:

- Ajukan sebelum tenggat, cek di polis berapa lama batas waktu pelaporan klaim karena akan berbeda sesuai jenis perlindungan dan kebijakan perusahaan.

- Kumpulkan dokumen dan data peristiwa yang menyebabkan kamu mengalami kerugian, yang dapat mendukung klaim.

- Isi formulir yang disediakan dengan selengkap-lengkapnya, beserta data pendukung seperti rincian barang yang rusak dan nota pembelian, foto kerusakan, kronologi, laporan teknis dari pihak yang ditunjuk untuk memperbaiki kerusakan, atau proposal perkiraan dana penggantian, dan sebagainya.

- Dalam cara klaim asuransi properti, perusahaan akan meminta bantuan seorang Loss Adjuster, untuk membantu proses verifikasi.

- Segera kirimkan semua dokumen dan persyaratan yang diminta, dan menunggu hasil verifikasi dari pihak perusahaan.

- Jika klaim kamu disetujui, maka pihak perusahaan akan menghubungimu.

Cara Klaim Asuransi Perjalanan

Cara klaim asuransi perjalanan juga memiliki kebijakan sendiri di setiap perusahaan. Namun, secara umum meliputi:

- Login ke aplikasi asuransi. Sekarang juga banyak aplikasi travel agent yang langsung menyediakan produk asuransi ya. So, silakan login di mana pun kamu membeli asuransi perjalanan sebelumnya.

- Pilih menu klaim, dan isi formulir yang sudah disediakan.

- Siapkan bukti-bukti yang mendukung, seperti dokumen perjalanan dan foto-foto atas kerugian yang dialami

- Kirim klaim setelah semuanya lengkap.

Proses klaim asuransi biasanya tergantung pada kebijakan perusahaan masing-masing. Ada yang rata-rata 14 hari kerja setelah formulir dikirimkan, ada yang lebih cepat pun ada juga yang lebih lama.

Nah, itu dia cara klaim asuransi yang pada umumnya mirip, tetapi ada baiknya kamu cek lagi lebih mendetail mengenai produknya di perusahaan asuransi yang bersangkutan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Mengatur Keuangan Keluarga Saat Suami Tak Berpenghasilan

Baru-baru ini ada thread viral tentang keputusan seorang istri mengikhlaskan suaminya resign dari kantor tempatnya bekerja, karena alasan kesehatan. Setelah menelusur, ada satu hal yang cukup menarik yang bisa ditarik sebagai pelajaran ketika akhirnya suami tak berpenghasilan dan mengandalkan penghasilan istri saja.

Memang ya, hidup di Indonesia itu cukup challenging. Beberapa norma yang berlaku masyarakat kadang lantas membuat pihak-pihak tertentu menjadi tampak “tidak normal” jika tidak diikuti. Termasuk soal penghasilan untuk keluarga. Umumnya, suami memang dianggap seseorang yang seharusnya menjadi tulang punggung keluarga; memberi nafkah istri dan bertanggung jawab untuk memenuhi kebutuhan keluarganya.

Namun, kadang, fakta di lapangan berkata lain. Karena berbagai sebab, suami tak dapat melakukan tugas, dan harus melimpahkan tanggung jawab sebagai penafkah kepada istri. Salahkah suami jika melakukan hal tersebut? Enggak selalu, karena banyak alasannya. Kesehatan adalah salah satu alasan terbesarnya. Tapi ya begitulah, saat gaji istri lebih besar saja kadang jadi masalah. Apalagi kalau suami tak berpenghasilan. Di Indonesia, ini adalah masalah yang besar.

Mengatur keuangan dari penghasilan satu pintu tentu bukan perkara mudah. Apalagi kalau kedua pasangan tadinya sama-sama bekerja. Penurunan pemasukan keluarga pasti akan memengaruhi kondisi ekonomi. Sedikit atau banyak, itu relatif.

Terlepas dari soal stigma sosial yang harus dihadapi, persoalan keuangan ini juga akan menjadi tantangan besar bagi pasangan dengan suami tak berpenghasilan. Pasalnya, kita tidak bisa menutup mata bahwa masih ada gap antara penghasilan perempuan dan pria di Indonesia. Masih banyak perempuan bekerja yang digaji lebih rendah daripada pria untuk level jabatan yang sama. Tak hanya soal feminis, tapi data yang menyatakannya. Jadi, walaupun istri mengambil alih peran penafkah keluarga, tetapi bisa jadi penghasilan ya tetap saja tidak akan sebesar penghasilan suami yang bekerja.

Artinya, masalah keuangan ini adalah masalah yang serius. Apalagi kita masih dalam situasi tak berkepastian seperti sekarang. Kebutuhan makin banyak, sekaligus semakin sulit didapatkan.

Lalu, bagaimana ya cara mengatur keuangan bagi keluarga dengan suami tak berpenghasilan?

Atur Keuangan untuk Keluarga dengan Suami Tak Berpenghasilan

Pastikan pertimbangan dan persiapannya matang

Kalau menelusur dari thread viral yang disebutkan di awal tadi, ada penjelasan bahwa sebelum suami tak berpenghasilan, keluarga tersebut sudah punya tabungan 10x gaji dan sempat membeli asuransi yang memadai. Seiring waktu, malahan tabungan ini tidak perlu digunakan sama sekali, dan kebutuhan hidup dapat dipenuhi dari penghasilan istri sepenuhnya.

So, apa moral of the story? Yes, persiapan yang matang.

Memutuskan resign tak boleh dilandasi emosi, karena bisa membuat kita bias dalam mengambil keputusan hingga akhirnya tak melakukan persiapan. Padahal, hidup ke depan setelah resign harus dipikirkan dengan baik, apalagi jika sudah ada tanggungan.

Atur kembali rencana dan anggaran

Mengelola keuangan rumah tangga dari penghasilan 2 pintu menjadi satu pintu bukan perkara gampang. Karena itu, persiapan adalah koentji dan kemudian lakukan financial check up untuk membuat evaluasi dan mengetahui secara pasti kondisi keuangan keluarga saat suami tak berpenghasilan lagi.

Atur kembali rencana keuangan yang mungkin tadinya sudah ada. Kamu bisa meninjau kembali tujuan-tujuan keuangan, dan menyusun ulang berdasarkan hasil financial check up yang sudah dilakukan. Buat anggaran yang sesuai dengan perubahan yang terjadi.

Cicilan utang dan kebutuhan primer menjadi prioritas utama. Yang lain, kamu bisa sesuaikan dengan kemampuan. Bahkan investasi bisa dikurangi dulu, selama keuangan belum stabil lagi. Ke depannya, fokuslah pada menjaga cash flow agar tetap positif.

Amankan Dana Darurat dan Asuransi

Punya asuransi kesehatan adalah hal yang tak bisa ditawar. Asuransi kesehatan akan dapat memberikan perlindungan yang sesuai dengan kebutuhan. Apalagi biaya kesehatan terus meningkat. Meskipun iurannya naik, tapi BPJS Kesehatan tetap bisa jadi pilihan pertama. Selanjutnya, tergantung kebutuhan.

Jika istri kemudian menjadi penafkah utama karena suami tak berpenghasilan, maka pastikan istri memiliki asuransi jiwa. Setelah itu, pastikan dana darurat dalam kondisi yang memadai juga.

Tinjau kembali cicilan utang

Memang dalam praktiknya, cicilan utang harus menjadi prioritas apa pun kondisinya. Tapi saat suami tak berpenghasilan, maka bisa jadi cicilan akan menambah beban. So, coba cari cara untuk meringankannya.

Barangkali ada beberapa cicilan yang bisa dilunasi dulu sebelum akhirnya suami resign. Terutama untuk cicilan konsumtif yang berbunga besar. Pastikan untuk tidak menambah utang besar dan konsumtif saat nanti keuangan belum stabil.

Jika memang perlu, kamu bisa mengajukan restrukturisasi utang yang cicilannya terlalu besar dan membebani. Mungkin ada diskon bunga, atau tenor bisa diperpanjang. Apa pun kondisinya, sebaiknya dijelaskan pada pihak pemberi pinjaman. Prinsipnya, mereka akan lebih memilih melunakkan pinjaman daripada risiko gagal bayar meningkat. Termasuk KPR.

Tambah penghasilan

Jika memang perlu dan memungkinkan, cobalah untuk mencari alternatif lain demi mendapatkan penghasilan tambahan. Baik untuk suami maupun hal yang bisa dilakukan berdua.

Memang, kualitas hidup tak hanya tergantung pada penghasilan yang didapatkan, tetapi pada cara kelola uang yang ada. Tapi bagaimanapun, keluarga dengan keuangan yang sehat pastilah akan lebih mudah menjalani kehidupan. Karena itu, kita tetap realistis dan berusaha agar ‘dapur tetap mengepul’, apa pun caranya asal halal.

Dana Pensiun

Suami tak berpenghasilan bukan berarti pensiun, jika sekarang masih mengandalkan penghasilan aktif untuk memenuhi kebutuhan hidup sehari-hari. So, tetap ada PR besar untuk bisa membangun aset aktif yang nantinya bisa memberikan passive income. Pasalnya, bagaimanapun juga, nantinya jika istri yang akan menjadi tulang punggung keluarga, akan ada waktu juga baginya untuk pensiun.

So, meski berat, persiapkan sejak sekarang.

Itu dia cara mengatur keuangan keluarga jika suami tak berpenghasilan, dan hanya mengandalkan dari penghasilan satu pintu, yaitu dari istri.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Belajar Mengatur Keuangan untuk Kamu yang Berpendapatan Tidak Tetap

Ingat dengan drama Korea Hometown Cha Cha Cha? Di situ ada kisah Du Sik, si pekerja serabutan yang menawan. Pekerjaannya serabutan. Apa saja dikerjakannnya, secara fleksibel, tak terikat kontrak. Karena itu, pastinya pendapatan Du Sik juga tak menentu. Tapi, bisa-bisa saja dipakai buat biaya hidup. Du Sik pasti sudah belajar mengatur keuangan dengan baik, karena dia kan dulunya … Ups, spoiler.

Yes, enggak cuma ada pekerja atau karyawan yang ngantor teratur, karier berjenjang jelas, punya bos, punya coworkers, pergi pagi pulang malam, dan dengan gaji yang rutin ada setiap bulan, ternyata masih ada pekerja seperti Du Sik. Mereka memilih bekerja tanpa ikatan. Pekerja lepas, begitu sebutannya. Freelancer, begitu istilah kerennya.

Biasanya orang-orang yang memilih jalur profesi sebagai freelancer mempertimbangkan soal fleksibilitas waktu dan tempat untuk bekerja. WFA, begitu katanya. Work from anywhere. Bisa dikerjakan kapan saja, di mana saja, dengan cara apa saja, asalkan bisa setor sesuai target yang sudah disepakati dengan klien masing-masing

However, fleksibilitas waktu dan tempat ini ada trade off-nya. Yaitu penghasilan yang “fleksibel” juga. Fleksibel artinya di sini enggak tetap. Enggak kayak orang-orang yang kerja kantoran, mereka secara rutin menerima gaji Rp5 juta, Rp20 juta, Rp250 juta, … Rp1 miliar. Pekerja lepas tidak seperti itu. Penghasilan pekerja lepas tidak tentu; bulan ini dapat Rp30 juta, bulan depan Rp3 juta. Bulan depannya lagi Rp10 juta, bulan berikutnya zonk karena nggak ada klien yang jatuh tempo pembayaran.

Sebenarnya, hal ini adalah hal yang lumrah terjadi di dunia kreatif. Tapi, kadang ya bikin kaget juga, terutama buat para pemula. Tenang, yang harus dilakukan sekarang adalah mencari tahu cara belajar mengatur keuangan dengan baik.

Belajar Mengatur Keuangan untuk yang Berpendapatan Tidak Tetap

Belajar mengatur keuangan sebenarnya tak terbatas bagi orang-orang tertentu. Namun, belajar keuangan itu penting terlebih bagi mereka yang sekarang dalam usia produktif, sudah bisa memiliki penghasilan, maka belajar mengatur keuangan hukumnya wajib.

Namun ya harus diakui, bahwa belajar mengatur keuangan itu bukanlah hal yang mudah. Apalagi kalau pendapatan kita enggak tetap. Seperti yang dimiliki oleh para pekerja lepas alias freelance. Tapi sebenarnya, yang punya pendapatan tidak tetap itu enggak hanya pekerja lepas saja lo! Ada profesi lain yang juga berpendapatan tidak tetap dan harus belajar mengatur keuangan dengan baik. Biasanya ini dialami oleh profesi yang upahnya dihitung berdasarkan hasil yang disetorkan.

Lalu, bagaimana cara belajar mengatur keuangan yang baik untuk pendapatan yang tidak tetap ini? Yuk, ikuti langkah-langkah berikut.

Buat anggaran yang tetap

Pendapatan boleh saja tidak tetap, tetapi anggaran keuangan bisa dibuat tetap. Lha, caranya terus gimana untuk membuat anggaran ini? Kan pendapatan enggak tetap?

Tenang. Ada caranya, yaitu dengan berpatokan pada pengeluaran. Buatlah catatan pengeluaran yang cukup mendetail setiap hari yang kemudian direkap setiap bulan. Dengan demikian, kamu bisa melihat rata-rata pengeluaranmu setiap bulannya.

Ingat, karena pendapatan yang tidak tetap, maka setiap pengeluaran kan harus dilakukan dengan cermat. Pisahkan mana yang merupakan kebutuhan, dari keinginan. Buat pengeluaran seminimal mungkin, atau seefisien mungkin. Ini penting, karena pengeluaran tersebut akan dihitung menjadi pengeluaran rata-rata. Jangan sampai nih, pengeluaran rata-ratanya justru besar banget dan tidak efisien, karena ke depannya pasti akan menyulitkanmu.

Jika pada rekapnya kamu sudah bisa menemukan rata-rata pengeluaran, maka jadikanlah ini sebagai patokan untuk membuat anggaran di bulan berikutnya. Dengan begini juga, kamu bisa tahu berapa minimal pendapatan yang harus kita dapatkan setiap bulan agar tetap survive.

Dana darurat adalah wajib

Kalau pekerja kantoran, adanya gaji yang teratur dan rutin setiap bulan akan memudahkan mereka untuk mengatur keuangan. Namun, buat pekerja yang berpendapatan tidak tetap, bisa jadi harus ekstra dalam belajar mengatur keuangan. So, dana darurat adalah wajib.

Yes, dana darurat adalah tujuan keuangan utama dan pertama yang harus dimiliki dulu kalau kamu berpendapatan tidak tetap. Dan, jumlah idealnya bisa jadi lebih besar daripada para pekerja kantoran, karena pendapatanmu yang naik turun setiap bulan. Dengan demikian, kalau—semoga tidak—penghasilan sempat terhenti, kamu bisa menggunakannya dulu untuk menyambung napas.

Kalau sempat ada lebihnya pada penghasilan di bulan tertentu, jangan anggap sebagai uang nganggur. Anggaplah itu menjadi peluangmu untuk mengumpulkan dana darurat lebih cepat atau lebih besar. Buat kamu yang masih single, milikilah dana daruratt 4 – 6 kali penghasilan rata-ratamu setiap bulan. Kumpulkan per tahap, agar terasa lebih ringan.

Lengkapi asuransi

Kalau pekerja kantoran, biasanya mereka secara otomatis mendapatkan jaminan kesehatan. Minimal secara otomatis diikutkan di BPJS Kesehatan. Buat pekerja dengan pendapatan tidak tetap, asuransi kesehatan harus diupayakan sendiri. Kamu bisa mengambil BPJS Kesehatan secara mandiri.

Perlu tambahan asuransi kesehatan swasta enggak? Nah, itu kembali lagi pada kemampuanmu. Prinsipnya, jangan sampai justru menambah beban keuangan. Jadi, sesuaikan dengan kemampuan dan kebutuhan.

Bagaimana dengan asuransi jiwa? Jika kamu adalah tulang punggung keluarga, asuransi jiwa is a must. Tetapi teteup ya, harus disesuaikan dengan kemampuan dan kebutuhan. Seenggaknya ya, premi dan uang pertanggungan minimal ya enggak apa-apa deh, daripada enggak ada sama sekali.

Jangan lupa juga untuk memberikan asuransi kesehatan bagi anggota keluarga atau siapa pun yang menjadi tanggunganmu, agar beban finansialmu juga lebih ringan.

Belanja bijak

Karena berpendapatan tidak tetap, kamu bisa mulai belajar mengatur keuangan dengan mulai bijak dalam berbelanja. Pastikan semua barang yang kamu beli adalah memang yang menjadi kebutuhan.

Namun, bukan berarti lantas kamu enggak boleh memberi reward pada diri sendiri. Boleh banget dong, kan kamu sudah bekerja keras sedemikian rupa untuk mencukupi kebutuhan. Tapi buat pos khusus untuk keperluan ini, dan tentukan alokasinya. Kamu boleh menghabiskan pos ini untuk semua kebutuhan reward, dan kalau habis, tunggu sampai jatahnya di-topup lagi.

Jangan belanja di luar kemampuan. Terutama, hindari utang konsumtif.

Semangat mencari proyekan!

Bekerja secara lepas harus rajin memperluas peluang sendiri untuk mendapatkan proyekan. Setiap proyekan akan menawarkan peluang yang berbeda. Pertimbangkan dengan baik, proyek mana yang akan dikerjakan, tidak hanya berarti nominal saja.

Seperti halnya Du Sik yang punya banyak keterampilan, kamu juga perlu upgrade diri secara periodik. Tambah pengetahuan, tambah skill, sehingga memperluas peluang untuk menjadi pekerja lepas yang “mahal”. Selain itu, jangan berhenti untuk networking, karena ini juga bisa mendatangkan peluang lainnya.

Memang, belajar mengatur keuangan bagi pekerja yang berpendapatan tidak tetap ini enggak semata-mata mengatur cash flow. Tetapi, juga berkaitan dengan banyak hal.

Semangat ya! Meski berpendapatan tidak tetap, kamu pasti bisa mengaturnya dengan baik, sehingga nantinya juga berpeluang untuk mencapai semua tujuan keuanganmu—termasuk pensiun sejahtera.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Produk Asuransi yang Harus Dimiliki untuk Setiap Stage of Life

Mengelola risiko itu adalah bagian dari perencanaan keuangan lo! Kok bisa? Iya, karena rata-rata risiko yang bisa terjadi dalam hidup selalu ada kaitannya dengan keuangan. Karena itu, ada baiknya kita mengenal berbagai produk asuransi yang sesuai.

Nggak percaya?

Coba kita lihat. Misalnya sakit, maka akan muncul risiko keuangan di situ. Kita harus membayar biaya perawatan dan obat, belum lagi kalau ternyata harus opname. Jelas bakalan ada biaya rawat inap. Misalnya kena bencana alam, juga akan muncul risiko keuangan ketika rumah atau isinya ada yang rusak. Apa lagi ya? Banyak kan?

Terus, siapa yang mau mengalami kerugian besar karena munculnya risiko-risiko tersebut? Pastinya kita nggak mau kan ya, tabungan terkuras, aset habis, bahkan terjerat utang karena dipakai untuk mengatasi dampak risiko-risiko itu?

Nah, salah satu cara untuk meminimalkan efek terjadinya risiko adalah dengan memiliki produk asuransi yang sesuai dan memadai.

Namun, kita enggak harus punya semua produk asuransi kok untuk bisa meminimalkan dampak risiko yang terjadi. Faktanya, kita bisa punya asuransi sesuai tahapan hidup kita, karena saat kita menginjak stage of life yang berbeda, maka risikonya juga akan berbeda. Contoh yang paling jelas, risiko yang bisa terjadi pada lajang akan berbeda dengan dengan yang bisa terjadi pada yang sudah menikah. So, kebutuhan akan perlindungannya juga akan berbeda.

Untuk lebih jelasnya, ikuti penjabaran berikut ini.

Kebutuhan Asuransi di Setiap Tahapan Hidup

Baru bekerja dan masih lajang

Si lajang biasanya baru saja menyelesaikan pendidikan dan siap untuk bekerja untuk mendapatkan penghasilan pertama. Biasanya masih entry level, dan baru saja lepas dari tanggungan orang tua, baru first step untuk menjadi mandiri. Kisaran penghasilan mungkin masih sekitar UMR.

So, perlindungan pertama yang dibutuhkan oleh si lajang adalah produk asuransi kesehatan. Ini penting supaya kalau sakit, kita enggak harus mengambil tabungan atau mencairkan investasi hanya untuk membayar pengobatan dan perawatan.

Preminya biasanya masih cukup rendah, karena usia yang masih muda dan fisik yang masih fit membuat tertanggung ini menjadi lebih rendah risiko. Umumnya, kalau si lajang bekerja di sebuah perusahaan, maka secara otomatis akan diikutkan dalam BPJS Kesehatan. Sebenarnya ini sudah sangat cukup, mengingat coverage BPJS Kesehatan cukup luas. Namun, jika memang ada kondisi tertentu, boleh saja menambah asuransi kesehatan swasta.

Sudah berkeluarga

Kalau sudah menikah, maka kebutuhan perlindungannya bisa jadi berubah. Pastinya, harus memilih produk asuransi yang manfaatnya lebih luas.

Pertama, tentu saja, masih akan butuh asuransi kesehatan. Tapi, enggak hanya untuk diri sendiri, tetapi juga untuk seluruh keluarga: pasangan dan anak. Pastikan cakupan perlindungannya memadai. Paling basic memang punya BPJS Kesehatan. Tapi, jika ada kondisi lainnya, boleh saja menambah asuransi kesehatan swasta. Yang pasti, harus disesuaikan dengan kebutuhan.

Produk asuransi kedua yang harus dimiliki adalah asuransi jiwa, terutama bagi si pencari nafkah. Fungsinya, jika suatu kali si pencari nafkah tidak dapat mencari penghasilan lagi, maka asuransi akan dapat memberikan uang pertanggungan pada keluarga yang dapat digunakan untuk memenuhi kebutuhan sehari-hari. Karena itu, di sini fokusnya bukan lagi sekadar premi murah, tetapi apakah uang pertanggungannya memadai. Namun, tentu saja tetap harus memperhatikan kemampuan finansial kita sendiri.

Selain dua produk tersebut, ada baiknya melengkapi dengan beberapa asuransi yang berfungsi melindungi aset lain, sesuai kepemilikan. Misalnya asuransi mobil, asuransi rumah jika memang rumahnya ada di lokasi yang tinggi risiko, atau mungkin butuh juga asuransi perjalanan, jika memang sangat sering harus bepergian.

Masa pensiun

Sesudah pensiun apakah itu berarti kita bisa bebas dari risiko hidup? Enggak, justru ada risiko kesehatan yang semakin meningkat. Karena itu, penting bagi para pensiunan untuk tetap melanjutkan asuransi kesehatan yang sudah dimiliki sejak masih muda.

Jangan sampai terputus iurannya ya. Ada kemungkinan harga premi akan naik, tetapi pasti tidak akan sebanyak kalau kita baru punya asuransi saat usia sudah menjelang senja.

Nah, itu dia berbagai produk asuransi yang sebaiknya kita miliki seiring kita menapaki tahapan hidup, dari mulai masih lajang dan baru bekerja, sudah menikah dan punya anak, hingga nanti saatnya pensiun.

Bagaimana? Kamu sudah masuk ke tahapan hidup yang mana? Apakah kamu sudah punya produk asuransi yang sesuai, yang bisa memberimu perlindungan yang dibutuhkan? Jika belum, masih ada waktu untuk mulai mempertimbangkannya lo. Tak pernah ada kata terlambat untuk memproteksi diri kita sendiri dari segala macam risiko hidup yang bisa terjadi.

Yang pasti, punya asuransi itu harus sesuai dengan kebutuhan, kemampuan, dan kondisi. Jangan lupa untuk mempelajari polis asuransi dengan cermat, agar kamu tahu semua hak dan kewajibanmu.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Biaya Kesehatan Diprediksi Naik 14%! Harus Gimana nih?

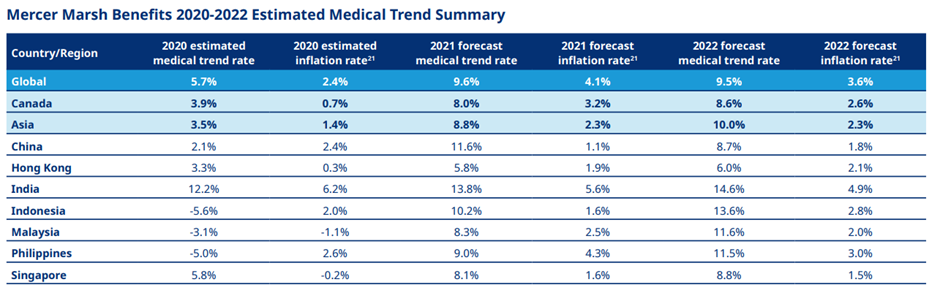

Perusahaan asuransi di Asia akan mengalami peningkatan inflasi pada biaya kesehatan sebesar 14% yang disponsori oleh perusahaan, demikian laporan dari Mercer Marsh Benefit.

Angka tersebut hampir 5 kali lipat dari prediksi kenaikan inflasi umum tahun 2022. Sementara di tahun 2020, peningkatan biaya kesehatan ini mencapai 3.5%, dan 10% di tahun 2021.

Menurut laporan yang sama, ada 5 negara di benua Asia yang mengalami tingkat tren medis yang tinggi, dibandingkan rata-rata regional di tahun 2021.

Negara-negara tersebut adalah:

- India 14%

- Tiongkok 12%

- Indonesia 10%

- Vietnam 10%

- Filipina 9%

Di tahun 2021 pula, terjadi peningkatan klaim medis sebesar 81% untuk keseluruhan perusahaan asuransi Asia. Ironisnya, 53% perusahaan asuransi melaporkan adanya penurunan jumlah klaim medis dibandingkan sebelum pandemi. Nah loh.

Masih dalam laporan yang sama terungkap, bahwa biaya perawatan penyakit tidak menularlah yang membuat adanya peningkatan biaya kesehatan ini. Hal ini juga diperburuk akibat tertundanya perawatan kesehatan, misalnya penyakitnya terlambat didiagnosis sehingga malah membengkakkan biaya perawatan pada akhirnya.

So, intinya adalah seberapa sadar sih kita akan pentingnya kesehatan; mau cek kesehatan agar tidak sampai terlambat mengetahui adanya penyakit sehingga tidak membengkakkan biaya kesehatan kita?

Padahal, penyakit tidak menular ini merupakan penyebab nomor satu kematian secara global loh. Faktanya lagi, menurut laporan The Center of Disease Control and Prevention, 62% dari kematian itu terjadi di kawasan Asia Tenggara.

Biaya Kesehatan Naik, Kita Harus Apa?

Ya, mau enggak mau harus menyesuaikan. Ya masa kemudian kita mau enggak berobat kalau sakit? Atau, pulang saat belum sembuh, hanya karena tagihan membengkak?

Bagaimanapun hidup akan lebih baik dijalani dalam kondisi sehat. Betul? Jadi, harus gimana ya, menyiasati biaya kesehatan yang naik ini?

Pastikan punya BPJS Kesehatan dan disiplin iuran

Salah satu cara untuk melindungi risiko keuangan yang timbul dari mahalnya biaya kesehatan adalah dengan menjadi peserta asuransi kesehatan.

Di Indonesia, ada BPJS Kesehatan, sebuah asuransi yang dikelola oleh pemerintah yang cakupan perlindungannya cukup luas. Bahkan sampai mencakup juga perawatan gigi, mata, dan mental loh. So, setidaknya kamu wajib punya BPJS Kesehatan ini. Kalau kamu berstatus karyawan, seharusnya BPJS Kesehatan ini secara otomatis akan kamu dapatkan sebagai benefit dari kantor. Iuran preminya juga sangat terjangkau, yang memang disesuaikan dengan penghasilanmu.

Namun harus ingat ya, bahwa enggak cuma dirimu sendiri yang harus terlindungi oleh asuransi kesehatan, tetapi juga seluruh keluargamu dan juga siapa pun yang biaya hidupnya kamu tanggung. Jika mereka tidak tertanggung dalam BPJS Kesehatan yang diberikan sebagai benefit perusahaan, maka daftarkanlah sebagai peserta mandiri.

Jangan lupa untuk disiplin iuran, agar kamu bisa mendapatkan manfaatnya. Sering terjadi orang malas atau lalai membayar premi, dan ketika dibutuhkan baru deh … bingung.

Jika perlu, tambah asuransi kesehatan swasta

BPJS Kesehatan memang cukup memadai, apalagi jika memang kamu tak terlalu punya riwayat penyakit yang butuh penanganan khusus. Namun, jika kamu memang perlu bentuk perlindungan kesehatan lain yang tidak tercover oleh BPJS Kesehatan, pertimbangkan untuk membeli polis asuransi kesehatan swasta sebagai tambahan proteksi.

Salah satu “kelemahan” BPJS Kesehatan adalah prosedur berjenjangnya yang cukup panjang. Jika kamu pengin lebih praktis, pelayanan lebih cepat, fleksibilitas, dan kenyamanan yang lebih, maka asuransi kesehatan swasta mungkin bisa jadi pilihan.

Pilihlan produk yang sesuai dengan kebutuhan dan kemampuanmu. Pastikan manfaatnya memang benar-benar kamu butuhkan.

Bangun dana darurat

Selain memiliki asuransi kesehatan yang memadai, naiknya biaya kesehatan juga perlu disiasati dengan kuatnya dana darurat.

Ingat kan, apa fungsi dana darurat? Yes, dana darurat akan sangat membantu jika kita dalam kondisi darurat yang perlu solusi segera. Misalnya, ternyata kamu harus membayar dulu tagihan biaya kesehatan untuk kemudian baru diklaim ke asuransi, maka dana darurat bisa dipakai dulu sebagai talangan.

Yuk, cek kondisi dana daruratmu, apakah sekarang sudah cukup ideal atau belum?

Jaga kesehatan, jangan sampai sakit

Ya, paling mudah memang kita harus menjaga kesehatan kita agar tidak sampai sakit. So, pastikan kamu mengonsumsi cukup makanan bergizi, berserat tinggi, dan kurangi gorengan, makanan berpengawet ataupun zat tambahan lainnya.

Kalau memang perlu minum vitamin tambahan, ya kamu bisa mempertimbangkan untuk menambah suplemen. Namun, vitamin dan mineral yang terbaik tetap yang ada dalam buah-buahan dan sayur.

Jangan lupa berolah raga dan terus bergerak. Agar peredaran darah lancar, metabolisme tubuh juga baik. Sekali waktu, ada baiknya kamu melakukan medical checkup, agar jika ada penyakit yang “menyelinap”, kamu bisa tahu lebih awal. Ingat, kalau terlambat terdiagnosis, bisa jadi biaya kesehatan akan membengkak untuk perawatan dan pengobatannya.

Jangan ketinggalan juga istirahat dan bahagia. Karena bahagia adalah obat yang terbaik.

Review rencana keuangan

Jangan lupa untuk melakukan review terhadap rencana keuanganmu secara keseluruhan. Apakah produk-produk keuangan—termasuk asuransi kesehatan—yang kamu miliki saat ini sudah sesuai dengan kebutuhanmu, atau perlu diulik lagi.

Nah, semoga kita semua selalu sehat ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!