Jenis-Jenis Investasi sesuai Jangka Waktu dan Tujuan Keuangan

Mengambil langkah pertama dalam dunia investasi dapat terasa mengintimidasi, terutama dengan adanya berbagai jenis-jenis investasi yang tersedia di pasaran. Dari saham, obligasi, reksa dana, properti, hingga emas, pilihan tampaknya tak ada habisnya.

Sementara, untuk mengambil keputusan yang tepat, salah satu aspek krusial yang harus dipertimbangkan adalah jangka waktu dan tujuan keuangan dari investasi yang akan dipilih. Membedah dan memahami karakteristik masing-masing jenis-jenis investasi akan memungkinkan kita untuk mengalokasikan dana dengan lebih efisien dan efektif.

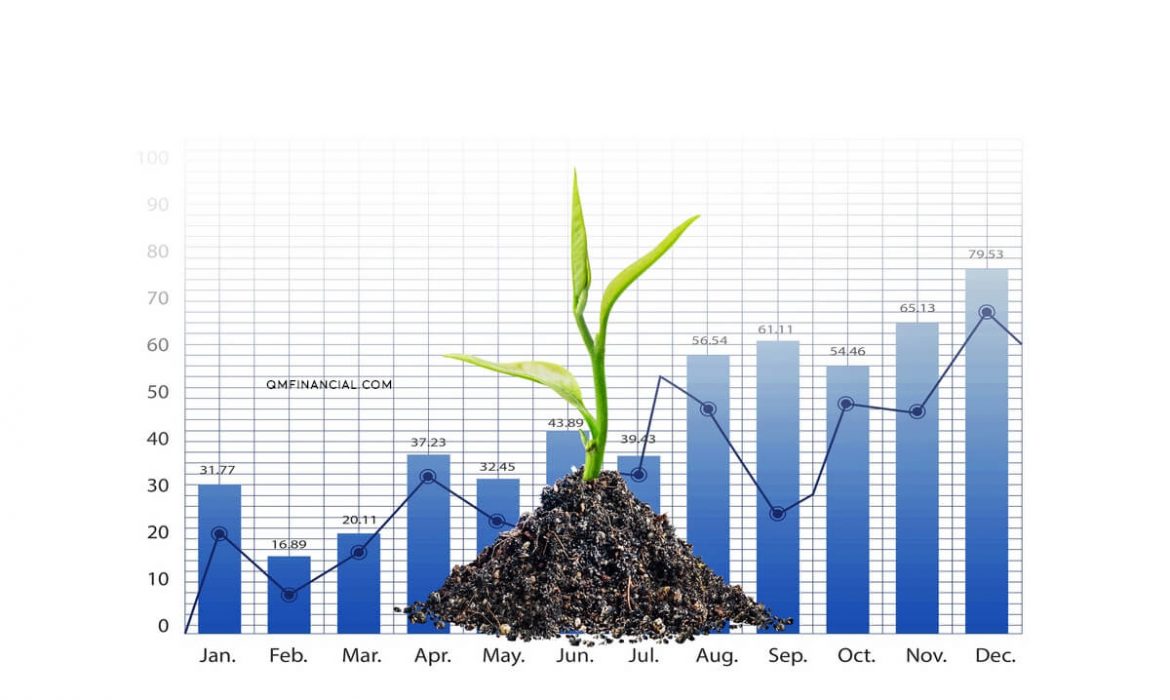

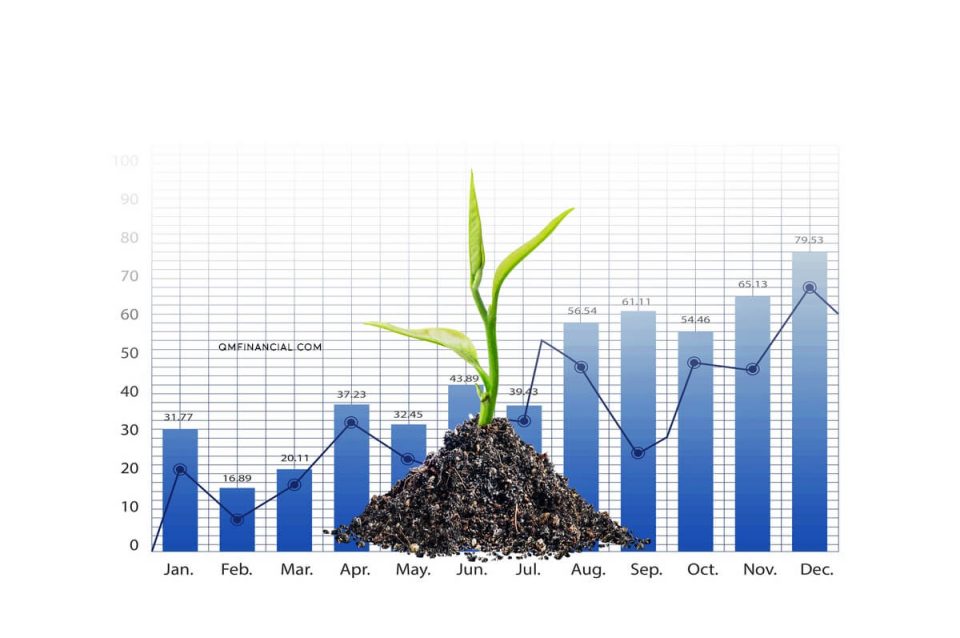

Jangka waktu investasi adalah salah satu faktor penentu dalam pemilihan instrumen investasi. Ini berkisar dari jangka pendek, menengah, hingga panjang. Investasi jangka pendek seperti deposito dan reksa dana pasar uang biasanya lebih likuid dan memiliki risiko yang relatif rendah, cocok untuk tujuan keuangan dalam jangka waktu singkat. Sementara itu, jenis-jenis investasi jangka menengah dan panjang seperti saham, obligasi, dan properti, cenderung menawarkan potensi imbal hasil yang lebih tinggi, namun dengan tingkat risiko yang lebih tinggi pula.

Di sisi lain, tujuan keuangan merupakan faktor yang tak kalah pentingnya dalam menentukan pilihan investasi. Apakah kita berinvestasi untuk dana darurat, pendidikan anak, pensiun, atau akumulasi net worth, setiap tujuan ini memerlukan strategi dan instrumen investasi yang berbeda.

Dengan menyelaraskan jangka waktu investasi dengan tujuan keuangan yang ingin dicapai, kita dapat merancang portofolio investasi yang tidak hanya mencerminkan preferensi risiko, tetapi juga memberi kita kesempatan terbaik untuk mencapai hasil yang diinginkan.

Jenis-jenis investasi dapat dikategorikan berdasarkan jangka waktu dan tujuan keuangan. Berikut adalah beberapa jenis investasi berdasarkan dua aspek tersebut:

Jenis-Jenis Investasi Jangka Pendek (kurang dari 1 tahun)

Tabungan berjangka

Tabungan berjangka adalah produk perbankan di mana nasabah menyimpan uang dengan periode tetap dan tingkat bunga yang ditentukan sebelumnya. Periode penyimpanan bisa bervariasi, namun untuk jangka pendek biasanya kurang dari satu tahun. Tingkat bunganya lebih menarik dibanding tabungan biasa karena bank menggunakannya untuk investasi mereka.

Dianggap aman dengan risiko rendah, tabungan berjangka juga dilindungi oleh LPS, dan memberikan kepastian pengembalian. Cocok untuk tujuan keuangan jangka pendek seperti dana darurat, liburan, atau pembelian gadget.

Deposito

Deposito adalah salah satu jenis-jenis investasi jangka pendek di mana kita menempatkan sejumlah uang di bank untuk periode waktu tertentu dengan tingkat bunga yang tetap.

Tingkat bunga pada deposito umumnya lebih tinggi dibandingkan dengan tabungan berjangka ataupun biasa. Selama periode waktu yang telah ditentukan, dana tidak dapat diambil tanpa dikenakan denda. Karena sifatnya yang relatif aman dan imbal hasil yang lebih tinggi dibandingkan tabungan biasa, deposito sering dianggap sebagai pilihan investasi yang baik untuk tujuan keuangan seperti dana darurat, atau tujuan lain yang harus dilakukan sebelum 1 tahun.

Reksa Dana Pasar Uang

Reksa dana pasar uang adalah jenis-jenis investasi jangka pendek yang mengumpulkan dana dari banyak investor untuk diinvestasikan dalam instrumen pasar uang, seperti sertifikat deposito, surat berharga, dan instrumen utang jangka pendek lainnya.

Reksa dana pasar uang umumnya menawarkan likuiditas yang tinggi dan risiko yang relatif rendah, menjadikannya pilihan yang populer bagi investor yang mencari tempat yang aman untuk menempatkan dana dalam jangka pendek sambil mendapatkan pengembalian yang wajar.

Reksa dana pasar uang juga cocok untuk tujuan keuangan seperti membangun dana darurat, untuk mengumpulkan DP rumah atau kredit kendaraan, dan sebagainya.

Jenis-Jenis Investasi Jangka Menengah (1-10 tahun)

Obligasi

Obligasi adalah surat utang yang dikeluarkan oleh perusahaan, pemerintah, atau lembaga lainnya sebagai cara untuk mengumpulkan dana. Investor yang membeli obligasi pada dasarnya memberikan pinjaman kepada penerbit, dan sebagai gantinya, penerbit berjanji untuk membayar bunga atau kupon pada interval tertentu dan mengembalikan pokok pinjaman ketika obligasi jatuh tempo.

Obligasi biasanya memberikan pembayaran bunga yang tetap atau variabel kepada pemegangnya sebagai imbalan atas pinjaman yang diberikan. Setiap obligasi memiliki tanggal jatuh tempo, yang merupakan tanggal di mana penerbit harus mengembalikan pokok pinjaman kepada pemegang obligasi.

Obligasi memiliki tingkat risiko yang berbeda tergantung pada kredibilitas penerbit. Peringkat kredit dapat memberikan gambaran tentang risiko default penerbit. Kalau diterbitkan oleh pemerintah, termasuk dalam jenis-jenis investasi yang cenderung berisiko rendah.

Karena karakteristiknya ini, obligasi cocok dimanfaatkan untuk tujuan keuangan seperti rencana pensiun (karena mendapatkan kupon tetap), rencana dana pendidikan anak, beli kendaraan, dan sejenisnya.

Reksa Dana Pendapatan Tetap

Kalau merasa belum yakin untuk berinvestasi pada obligasi secara langsung, ada reksa dana pendapatan tetap yang bisa jadi alternatif.

Reksa dana pendapatan tetap adalah jenis investasi yang mengumpulkan dana dari sejumlah investor dan menginvestasikannya dalam portofolio beragam instrumen utang seperti obligasi, surat utang, dan sekuritas pendapatan tetap lainnya. Tujuannya adalah untuk memberikan pendapatan reguler kepada investor melalui pembayaran bunga dan, dalam beberapa kasus, apresiasi modal.

Jenis-Jenis Investasi Jangka Panjang (lebih dari 10 tahun)

Saham

Saham adalah instrumen keuangan yang mewakili kepemilikan dalam sebuah perusahaan. Ketika kita membeli saham dari sebuah perusahaan, kita menjadi pemegang saham dan memiliki bagian dari aset dan keuntungan perusahaan tersebut. Saham diperdagangkan di bursa saham dan harganya dapat berfluktuasi secara signifikan.

Beberapa perusahaan membagikan sebagian dari keuntungan mereka kepada pemegang saham dalam bentuk dividen, sementara kita juga berpeluang mendapatkan capital gain dari selisih harga jual saham dengan harga belinya. Harga saham dapat sangat fluktuatif dalam jangka pendek, sehingga investasi dalam saham merupakan risiko tinggi—yang hanya cocok untuk tujuan jangka panjang. Umumnya orang memanfaatkan saham untuk investasi dana pensiun, dana pendidikan, hingga warisan.

Reksa Dana Saham

Nah, buat yang merasa tidak yakin bisa mengelola saham sendiri, atau terlalu sibuk untuk melakukan analisis saham, ada reksa dana saham yang bisa jadi opsi.

Reksa dana saham adalah jenis investasi kolektif yang mengumpulkan dana dari sejumlah investor untuk diinvestasikan dalam portofolio saham. Dana ini dikelola oleh manajer investasi profesional yang membuat keputusan pembelian dan penjualan saham berdasarkan analisis pasar dan tujuan investasi dana tersebut.

Seperti saham, reksa dana saham juga cenderung volatil tetapi memiliki potensi keuntungan yang tinggi dalam jangka panjang. Tujuan keuangan yang cocok juga sama dengan saham.

Properti

Investasi properti melibatkan pembelian real estat seperti rumah, gedung, tanah, atau properti komersial lainnya dengan tujuan mendapatkan keuntungan melalui apresiasi harga, rental, atau keduanya. Ini adalah salah satu bentuk investasi yang telah populer selama bertahun-tahun dan sering dianggap sebagai sarana untuk membangun kekayaan dalam jangka panjang.

Salah satu keuntungan dari investasi properti adalah potensi kenaikan harga properti seiring waktu. Properti dapat disewakan untuk menghasilkan pendapatan tetap dalam bentuk sewa. Dibandingkan dengan saham atau reksa dana, properti umumnya memiliki likuiditas yang rendah, yang berarti mungkin memerlukan waktu lebih lama untuk menjualnya. Memiliki properti melibatkan biaya perawatan dan, jika disewakan, manajemen properti.

Umumnya sih, investor memilih properti sebagai salah satu jenis-jenis investasi yang dimanfaatkan sebagai instrumen penambah net worth, dan sebagai dana pensiun.

Perlu diperhatikan bahwa setiap dari jenis-jenis investasi di atas memiliki tingkat risiko dan imbal hasil yang berbeda-beda. Penting untuk memahami profil risiko dan tujuan keuangan kita sendiri sebelum memutuskan untuk berinvestasi pada instrumen tertentu.

Selain itu, diversifikasi portofolio juga bisa menjadi strategi yang baik untuk mengelola risiko dan mencapai tujuan keuangan dalam jangka waktu yang berbeda.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Istilah Pasar Saham yang Perlu Diketahui oleh Pemula

Berinvestasi di pasar saham bisa menjadi perjalanan yang menarik dan menguntungkan, tetapi juga bisa menjadi tantangan jika kita enggak paham dan mengerti bahasanya.

Bahasa ini, yang biasa kita sebut dengan ‘istilah pasar saham’, merupakan elemen kunci yang perlu dipahami untuk bisa bernavigasi dengan baik di dunia investasi saham. Tidak perlu cemas, seperti dengan setiap bahasa baru, mempelajari kosakata dasarnya adalah langkah pertama menuju penguasaan.

Dan bagi kamu yang baru memulai, memahami istilah-istilah ini adalah batu loncatan penting untuk memulai perjalanan investasi ke depannya.

Mulai dari saham itu sendiri, dividen, hingga indeks saham dan P/E ratio, setiap istilah memiliki peran spesifik dalam memberikan makna dan konteks dalam strategi dan keputusan investasi. Mengetahui dan memahami istilah-istilah ini bukan hanya akan membantumu memahami apa yang terjadi di pasar, tetapi juga membantu membuat keputusan yang lebih baik dan memahami risiko dan potensi imbalan yang mungkin kamu hadapi. Dalam artikel ini, kita akan membahas sepuluh istilah pasar saham yang perlu diketahui oleh setiap pemula.

Mengapa Penting Mengetahui Istilah Pasar Saham?

Pemahaman terhadap istilah-istilah dasar dalam pasar saham sangat penting bagi pemula karena beberapa alasan berikut ini.

Membuat Keputusan Investasi yang Informatif

Pemahaman tentang istilah-istilah pasar saham membantu investor pemula dalam membuat keputusan investasi yang baik. Misalnya, mengetahui apa itu dividen dan capital gain akan membantu investor memahami bagaimana mereka bisa menghasilkan uang dari investasi saham mereka.

Mengurangi Risiko

Memahami istilah-istilah ini juga dapat membantu investor mengurangi risiko. Misalnya, mengetahui apa itu bear market dan bull market dapat membantu investor memahami kapan waktu yang baik untuk membeli atau menjual saham.

Komunikasi dengan Broker dan Investor Lainnya

Pemahaman tentang istilah-istilah ini sangat penting dalam berkomunikasi dengan broker saham dan investor lainnya. Misalnya, jika orang-orang lagi ngomongin soal IPO atau P/E ratio, nah, setidaknya kamu sudah bisa memahami apa yang mereka bicarakan.

Mengikuti Berita Pasar

Istilah-istilah ini sering muncul dalam berita pasar saham dan laporan keuangan. Dengan memahami istilah-istilah ini, investor pemula akan dapat lebih baik memahami berita dan laporan tersebut dan bagaimana mereka dapat memengaruhi investasi mereka.

Meningkatkan Kepercayaan Diri

Akhirnya, memahami istilah-istilah pasar saham dapat meningkatkan kepercayaan diri investor pemula dalam berinvestasi. Ini dapat membantu mereka merasa lebih nyaman dan terlibat dalam investasi saham, yang pada gilirannya dapat membantu mereka mencapai tujuan investasi mereka.

15 Istilah Penting dalam Pasar Saham

Nah, yuk, kita mulai belajar istilah pasar saham!

Berikut ini adalah sepuluh istilah penting dalam pasar saham yang perlu diketahui oleh investor pemula.

Saham

Saham adalah sertifikat yang menunjukkan bahwa kamu memiliki bagian kepemilikan dalam perusahaan. Memiliki saham berarti kamu memiliki hak untuk mendapatkan bagian dari keuntungan perusahaan (dividen) dan memiliki suara dalam keputusan perusahaan.

Dividen

Dividen adalah pembagian keuntungan perusahaan kepada pemegang sahamnya. Tidak semua perusahaan membayar dividen; banyak perusahaan pertumbuhan memilih untuk mempertahankan keuntungan mereka untuk reinvestasi.

IPO (Initial Public Offering)

IPO adalah proses di mana perusahaan menjual sahamnya ke publik untuk pertama kalinya. IPO biasanya dilakukan oleh perusahaan yang ingin meningkatkan modal.

Bursa saham

Bursa saham adalah tempat di mana saham diperjualbelikan, seperti Bursa Efek Indonesia atau New York Stock Exchange.

Broker saham

Broker saham adalah individu atau perusahaan yang melakukan pembelian dan penjualan saham atas nama investor. Untuk itu, investor harus memiliki akun dengan broker saham untuk membeli dan menjual saham.

Indeks saham

Indeks saham adalah ukuran statistik dari perubahan pasar saham. Misalnya, Dow Jones Industrial Average dan S&P 500 adalah indeks saham populer di Amerika Serikat. IDX30, JII, atau LQ45 adalah beberapa indeks saham yang banyak disimak oleh investor dan trader saham di Indonesia.

Capital gain

Capital gain adalah keuntungan yang dapat diperoleh saat menjual saham dengan harga lebih tinggi daripada harga pembelian saham awal.

Bear market dan bull market

Bear market merujuk pada pasar saham yang sedang turun, sementara bull market merujuk pada pasar yang sedang naik.

Volume

Volume merujuk pada jumlah saham yang diperjualbelikan dalam jangka waktu tertentu. Volume tinggi dapat menunjukkan minat yang kuat terhadap saham tersebut.

P/E Ratio (Price/Earnings Ratio)

P/E ratio menunjukkan rasio harga saham dibagi dengan pendapatan per saham. Rasio ini biasanya digunakan untuk menentukan apakah saham tersebut overvalued atau undervalued. Jika P/E ratio tinggi, saham tersebut bisa dianggap overpriced, dan sebaliknya.

Saham blue chip

Saham blue chip adalah saham dari perusahaan besar, terkemuka, dan sering kali secara nasional dikenal yang memiliki sejarah keandalan dan kinerja solid. Contohnya seperti Microsoft, Apple, atau Unilever. Di Indonesia, misalnya seperti saham BCA, saham BRI, dan sejenisnya.

Bid dan ask

Bid adalah harga yang siap dibayar oleh pembeli untuk saham tertentu, sementara ask adalah harga yang penjual minta untuk sahamnya. Selisih antara dua ini dikenal sebagai “spread”.

Short Selling

Short selling adalah strategi di mana investor menjual saham yang mereka pinjam dengan harapan harga saham tersebut akan turun dan mereka bisa membelinya kembali dengan harga yang lebih rendah.

Market Order dan limit order

Market order adalah instruksi untuk membeli atau menjual saham segera dengan harga pasar saat ini. Limit order, di sisi lain, adalah instruksi untuk membeli atau menjual saham ketika harga mencapai titik tertentu.

ETF (Exchange-Traded Fund)

ETF adalah jenis investasi yang melacak indeks, sektor, komoditas, atau aset lainnya. ETF dapat dibeli atau dijual seperti saham di bursa saham.

Memahami istilah pasar saham tidak hanya memudahkanmu dalam menjelajahi dunia investasi, tetapi juga memberikan landasan yang kuat untuk pengambilan keputusan yang lebih baik dan efektif.

Seperti yang telah kita bahas, 15 istilah di atas adalah awal yang baik bagi kamu untuk merasa lebih nyaman dan percaya diri saat berinvestasi di pasar saham. Ingatlah, belajar adalah proses berkelanjutan dan pasar saham selalu berkembang. Oleh karena itu, jangan berhenti belajar dan selalu tetap penasaran.

Saat kamu semakin menguasai istilah-istilah ini dan lebih memahami bagaimana pasar bekerja, kamu akan semakin dekat untuk mencapai tujuan investasimu. Selamat berinvestasi, dan semoga sukses dalam perjalanan investasimu ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Investasi Saham Selama Bulan Puasa Ramadan: Peluang dan Risiko

Bulan puasa Ramadan merupakan bulan suci bagi umat Islam di seluruh dunia. Selama bulan ini, umat Islam menjalani puasa dari fajar hingga maghrib. Nah, ternyata ya, gaes, bulan puasa Ramadan itu juga dapat memengaruhi pasar saham secara langsung maupun tidak langsung karena perubahan perilaku konsumen dan investor lo!

Seperti apa misalnya?

Yes, mumpung sudah semakin mendekati bulan suci, yuk, kita bahas ya. Siapa tahu, selain mempertebal iman, kamu juga pengin memanfaatkan momen demi mempertebal aset. Ya kan? Enggak ada salahnya kok, karena faktanya, memang ada momen-momen tertentu yang kalau kita jeli, bisa membawa berkah juga buat kita.

Pengaruh Bulan Puasa Ramadan terhadap Pasar Saham dan Peluangnya

Berikut adalah beberapa pengaruh bulan puasa Ramadan terhadap pasar saham yang menarik untuk dicermati.

Fenomena Ramadan Rally

Beberapa penelitian menunjukkan bahwa pasar saham di negara-negara mayoritas Muslim cenderung mengalami kenaikan selama bulan puasa. Hal ini dikenal sebagai “Ramadan Rally.”

Alasannya sih sebenarnya masih belum pasti, tetapi beberapa analis berpendapat bahwa faktor-faktor seperti suasana positif, rasa optimisme, dan nilai-nilai religius dapat memengaruhi perilaku investor dan meningkatkan kepercayaan pasar.

So, sebagai investor, kamu dapat memanfaatkan fenomena ini dengan membeli saham pada awal bulan puasa dan menjualnya ketika harganya meningkat.

Penurunan volatilitas pasar

Selama bulan puasa Ramadan, aktivitas perdagangan di pasar saham mungkin menurun. Hal ini karena jam kerja yang lebih pendek dan penurunan energi fisik dan mental para pelaku pasar.

Nah, penurunan volatilitas ini dapat mengurangi risiko investasi jangka pendek dan memberi kesempatan kepada investor untuk mengambil keputusan yang lebih matang.

Peningkatan konsumsi jelang Lebaran

Menjelang akhir bulan puasa Ramadan, konsumsi masyarakat umumnya meningkat karena persiapan hari raya Idulfitri atau Lebaran. Hal ini dapat meningkatkan pendapatan perusahaan-perusahaan yang bergerak di sektor konsumsi, seperti ritel, makanan, dan minuman, serta perbankan dan keuangan.

Nah, di sini artinya, kamu bisa mempertimbangkan investasi pada perusahaan yang bergerak di sektor konsumsi, seperti ritel, makanan, dan minuman, yang berpotensi mendapatkan keuntungan dari peningkatan konsumsi tersebut.

Pengaruh terhadap sektor tertentu

Beberapa sektor mungkin lebih terpengaruh oleh bulan puasa daripada sektor lain. Contohnya, sektor perbankan dan keuangan mungkin melihat peningkatan aktivitas karena pinjaman konsumen dan perusahaan untuk kebutuhan jelang Lebaran.

So, sebagai investor, kamu juga bisa melirik perusahaan-perusahaan dalam sektor perbankan dan keuangan yang berpotensi memperoleh keuntungan dari peningkatan permintaan pinjaman tersebut.

Sementara itu, sektor pariwisata dan transportasi mungkin mengalami penurunan aktivitas karena jumlah perjalanan yang berkurang selama bulan puasa. Cuma, nanti saat menjelang libur Lebaran, bisa jadi naik lagi juga.

So, pengaruh bulan puasa terhadap pasar saham memang bervariasi, dan dapat berbeda antar daerah dan sektor. Namun, investor yang memahami tren dan perubahan perilaku selama bulan puasa dapat memanfaatkannya untuk mengambil keputusan investasi yang lebih bijaksana.

Serta, yang terpenting, tetap aware dengan risiko yang sudah “sepaket” dengan keuntungan investasi saham. Apa saja risikonya?

Risiko Investasi di Bulan Puasa Ramadan

Berinvestasi selama bulan puasa juga memiliki risiko yang perlu diwaspadai agar potensi kerugian bisa diminimalkan. Berikut adalah beberapa risiko yang perlu diperhatikan.

Fluktuasi pasar saham yang tak terduga

Meski dari data-data historis, pasar saham akan lebih lowkey, tapi seperti investasi pada waktu lain, fluktuasi pasar saham selama bulan puasa tetap saja bisa dipengaruhi oleh berbagai faktor. Misalnya seperti kejadian ekonomi global, kebijakan pemerintah, dan perubahan suku bunga.

Oleh karena itu, penting untuk memonitor berita dan perkembangan ekonomi secara berkala.

Faktor risiko berbasis perusahaan

Kinerja keuangan perusahaan, reputasi, dan tata kelola perusahaan dapat memengaruhi nilai saham. Pastikan untuk melakukan analisis fundamental perusahaan sebelum berinvestasi untuk mengurangi risiko terkait faktor ini.

Risiko sektor

Beberapa sektor mungkin lebih terpengaruh oleh bulan puasa daripada sektor lain. Sebagai contoh, sektor pariwisata dan transportasi mungkin mengalami penurunan aktivitas selama bulan puasa Ramadan.

Oleh karena itu, penting untuk memahami dinamika sektor yang kamu investasikan dan mempertimbangkan risiko yang mungkin timbul.

Faktor risiko psikologis

Emosi dan perilaku kamu sebagai investor dapat memengaruhi keputusan investasi. FOMO (Fear of Missing Out) dan kurangnya disiplin dalam berinvestasi bisa mengakibatkan keputusan yang buruk.

So, penting untuk tetap objektif dan tidak terbawa emosi saat berinvestasi.

Tip Investasi Saham di Bulan Puasa Ramadan

Nah, jadi, selama bulan puasa, terdapat beberapa contoh investasi yang bisa dimanfaatkan untuk mencapai keuntungan ya. Agar bisa mengoptimalkan keuntungan, coba lakukan beberapa hal berikut.

#TujuanLoApa

Yes, selalu ingat yang satu ini dulu ya, untuk mau mulai berinvestasi apa saja, kapan saja, di mana saja.

Selalu tentukan tujuan investasi, sehingga kamu pun bisa membuat rencana keuangan untuk bisa berinvestasi yang lebih optimal.

Diversifikasi portofolio

Diversifikasi portofolio investasi kamu dengan menginvestasikan dana pada berbagai sektor dan instrumen investasi. Hal ini membantumu mengurangi risiko dan memanfaatkan peluang yang ada di berbagai sektor selama bulan puasa.

Analisis fundamental perusahaan

Sebelum mengambil keputusan investasi, lakukan analisis fundamental perusahaan yang kamu minati. Pertimbangkan kinerja keuangan, prospek pertumbuhan, dan tata kelola perusahaan.

Dengan menganalisis perusahaan secara mendalam, kamu dapat menemukan peluang investasi yang lebih menguntungkan.

Investasi jangka panjang

Fokus pada investasi jangka panjang dengan memilih perusahaan yang memiliki prospek pertumbuhan yang baik dan fundamental yang kuat.

Investasi jangka panjang cenderung lebih menguntungkan dan mengurangi risiko yang dihadapi selama periode fluktuasi pasar, seperti yang mungkin terjadi selama bulan puasa.

Manfaatkan reksa dana atau ETF

Jika kamu enggak ingin mengelola investasi secara aktif, pertimbangkan untuk berinvestasi melalui reksa dana atau exchange-traded funds (ETF) yang mencakup berbagai sektor yang berpotensi tumbuh selama bulan puasa.

Hal ini memudahkan kamu dalam mengakses berbagai peluang investasi dengan risiko yang lebih terkendali.

Kesimpulan

Bulan puasa Ramadan memberikan peluang unik bagi investor untuk memanfaatkan tren pasar yang khas selama periode ini. Namun, penting untuk memahami dan mengantisipasi risiko yang mungkin dihadapi agar investasi tetap aman dan menguntungkan.

Dengan melakukan analisis fundamental perusahaan, diversifikasi portofolio, dan fokus pada investasi jangka panjang, kamu dapat mengurangi risiko dan memaksimalkan potensi keuntungan. Selalu ingat untuk memonitor perkembangan pasar dan perusahaan yang kamu investasikan agar kamu dapat menyesuaikan strategi jika diperlukan. Tetap objektif dan disiplin dalam pengambilan keputusan investasi.

Semoga peluang untuk berinvestasi di pasar saham di bulan puasa Ramadan ini bisa membantumu mencapai tujuan investasi jangka panjang lebih cepat ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Instrumen Investasi untuk Pemula, Apa Saja ya yang Cocok?

Investasi semakin populer. Semoga sih tak hanya sekadar trending topic ya, tetapi benar-benar menjadi tanda bahwa semakin banyak orang sadar akan pentingnya berinvestasi. Tapi, ya memang di situlah masalahnya. Banyak yang mulai tertarik, tapi tanpa ilmu yang memadai sehingga bingung apa instrumen investasi untuk pemula yang pas.

Memang, investasi untuk pemula harus dipahami sebagai bagian dari rencana keuangan yang sangat penting, dan mesti dilakukan oleh siapa pun yang sudah berpenghasilan dan punya cita-cita atau mimpi. Selain bisa menumbuhkan aset, investasi juga dapat menghindarkan kita dari berbagai kesulitan keuangan di masa mendatang. Misalnya jadi bisa menyekolahkan anak hingga jenjang pendidikan tertinggi tanpa terganggu biaya, bisa pensiun sejahtera dan mandiri, dan seterusnya.

So, kita memang perlu mempelajari berbagai jenis instrumen investasi untuk pemula sebelum benar-benar melakukannya, agar kita bisa memilih yang pas dengan kebutuhan.

Terus, apa saja instrumen investasi untuk pemula yang pas itu? Berikut daftarnya, dan juga sedikit cara memulai investasinya.

Instrumen Investasi untuk Pemula

Deposito

Deposito ini adalah investasi rasa tabungan, cocok banget sebagai instrumen investasi untuk pemula. Pasalnya, deposito merupakan produk perbankan, yang keamanannya dijamin oleh LPS hingga nominal Rp2 miliar. Artinya, kalau ada apa-apa dengan simpanan deposito yang disebabkan oleh faktor instansinya atau kebijakannya, maka tabunganmu akan dijamin utuh. Dengan catatan, tidak lebih dari Rp2 miliar ya.

Saat artikel ini ditulis, Bank Indonesia baru saja menaikkan suku bunga acuannya ke level 4.75%, sehingga bisa jadi akan ada penyesuaian juga pada bunga deposito. Kamu bisa mengeceknya ke bank yang terkait.

Cara berinvestasi deposito:

- Untuk membuka deposito, kamu bisa datang ke bank terkait, atau jika kamu sudah menjadi nasabah dan punya mobile banking-nya, umumnya sudah disediakan fitur untuk membuka deposito secara online.

- Tentukan nominal dana yang pengin kamu depositokan.

- Pilih jenis deposito, ARO atau Non-ARO. Jika ARO maka secara otomatis deposito akan diperpanjang, Non-ARO sebaliknya.

- Tentukan juga bunganya mau diapakan. Paling menguntungkan jika bunga kembali didepositokan, sehingga kamu pun mendapatkan bunga dari bunga.

- Tentukan tenor, sesuaikan dengan tujuan keuangan. Ada 1, 3, 6, 12, dan 24 bulan.

Mudah kan?

Emas

Emas juga bisa menjadi salah satu instrumen investasi untuk pemula yang pas. Jika dibandingkan dengan instrumen, emas dianggap sebagai safe haven lantaran dianggap bernilai paling stabil. Tetapi, jika mengharapkan return yang optimal, emas cocok jika menjadi instrumen investasi jangka panjang.

Perlu kamu ketahui, bahwa harga emas tetaplah fluktuatif, tergantung pada kondisi ekonomi dunia. Namun, yang pasti, ketika dunia sedang tidak baik-baik saja, biasanya harga emas justru melambung.

Cara mulai investasi emas:

- Beli emas di penjual yang tepercaya; bisa di Butik Emas, Pegadaian, atau toko emas yang sudah bereputasi. Kamu juga bisa membeli emas online melalui marketplace ataupun logammulia.com

- Pilih gramasi emas yang pengin kamu beli. Biasanya tersedia dalam 5 gram, 10 gram, hingga 1 kilogram. Semakin besar gramasi, maka jatuhnya akan semakin murah. Tentukan sesuai kemampuan.

- Setelah disepakati harga dan gramasi, kamu bisa membayar emas yang kamu beli.

- Simpan emas di tempat yang aman.

Reksa dana

Instrumen investasi untuk pemula yang pas berikutnya adalah reksa dana. Instrumen ini cocok banget buat pemula yang masih belum pengalaman melakukan analisis, memantau pasar, dan mengelola dana investasi dengan taktis. Pasalnya, di sini akan ada manajer investasi yang akan membantu.

Cara berinvestasi di reksa dana:

- Download dan install aplikasi investasi reksa dana di smartphone. Kamu bisa memilih salah satu dari banyak nama aplikasi yang ada, tetapi jalan lupa untuk pastikan bahwa aplikasinya legal dan diawasi oleh OJK

- Lakukan registrasi dan buka akun, ikuti petunjuk yang sudah disediakan.

- Ada aplikasi yang meminta deposit awal, tetapi ada juga yang tidak. Kamu bisa mentransfer sejumlah dana jika kamu sudah melakukan pemesanan reksa dana.

- Lakukan pembayaran sesuai nominal

- Reksa dana pun sudah kamu miliki, tinggal topup secara konsisten sesuai rencana.

Obligasi

Obligasi adalah surat utang, yang juga bisa menjadi salah satu instrumen investasi untuk pemula. Ada beberapa jenis obligasi yang bisa dipilih tetapi untuk pemula yang paling pas adalah obligasi pemerintah. Ada 4 jenis obligasi pemerintah yang sering ditawarkan, yaitu ORI, SBR, Sukuk Ritel, dan Sukuk Tabungan, masing-masing dengan karakteristiknya sendiri.

Berinvestasi di obligasi relatif sangat rendah risiko. Pasalnya, surat utang ini diterbitkan oleh pemerintah, dan dijamin. Sepanjang sejarah, pemerintah belum pernah mengalami gagal bayar.

Jika kamu berminat berinvestasi di obligasi, ini caranya:

- Kamu tidak bisa sewaktu-waktu membeli obligasi pemerintah. So, pantau media sosial Kemenkeu supaya kamu enggak ketinggalan berita penawaran obligasi per serinya.

- Saat sudah diumumkan ada penawaran, kamu bisa registrasi di beberapa mitra distribusi yang sudah ditunjuk. Kalau kebetulan sudah punya akun, kamu bisa langsung membeli. Namun, jika belum, kamu harus melewati prosedur registrasi yang cukup simpel.

- Jika sudah teregistrasi, kamu bisa memesan obligasi yang sedang ditawarkan, dan tentukan nominal investasinya.

- Lakukan pembayaran sesuai petunjuk yang diberikan.

- Kamu akan mendapatkan jatah investasi, dan kupon pun akan masuk secara otomatis ke rekeningmu setiap bulan sesuai ketentuan.

Saham

Instrumen investasi untuk pemula berikutnya yang bisa dipilih adalah saham. Namun, saham termasuk instrumen risiko tinggi, sehingga kamu perlu untuk punya strategi jitu agar bisa menjaga nilainya. Salah satu strategi yang bisa dipakai oleh investor pemula adalah dengan menerapkan investasi jangka panjang.

Cara untuk mulai investasi saham pemula:

- Pilih perusahaan sekuritas yang akan menjadi perantara kamu melakukan transaksi. Jangan lupa pastikann sekuritasnya legal dan diawasi oleh OJK, serta sudah menjadi anggota bursa ya.

- Download aplikasinya di smartphone, lakukan registrasi akun sesuai ketentuan.

- Setor deposit dana sesuai ketentuan. Ada yang memberlakukan minimal deposit, ada yang tidak. Kamu bisa mencari informasinya terlebih dulu.

- Lakukan analisis saham untuk memilih yang paling potensial.

- Jika sudah memilih, lakukan pembelian. Biasanya ada tombol ‘Buy’ dan ‘Sell’ pada ticker saham yang kamu pilih.

- Setelah melakukan pembelian, secara otomatis saldomu di rekening sekuritas akan berkurang, dan portofolio saham kamu bertambah.

Nah, itu dia 5 instrumen investasi untuk pemula yang paling pas, dengan karakternya masing-masing. Sebenarnya instrumen investasi enggak hanya itu saja, tetapi masih ada banyak lagi, mulai dari properti bahkan kripto atau NFT. Kamu boleh saja memilih instrumen lain tersebut, tetapi harus betul-betul mempelajari cara kerjanya sehingga risiko bisa ditekan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Ini Dia Contoh Investasi Jangka Pendek, Menengah, dan Panjang

Berinvestasi adalah salah satu cara untuk mengembangkan aset untuk mewujudkan cita-cita, mimpi, dan tujuan keuangan, karena di zaman sekarang, menabung saja tidak akan cukup. Lalu, contoh investasi seperti apa yang bisa kita manfaatkan.

Eits, sebelum melihat beberapa contoh investasi, kamu perlu tahu bahwa kita enggak bisa sembarangan investasi. Kita mesti melakukannya dengan penuh pertimbangan dan perhitungan. Mengapa? Karena bersama dengan investasi, datang pula sederetan risiko yang tak bisa lepas—yang perlu kita kelola dengan baik. Pasalnya kalau tidak, risiko tersebut bisa membuat kita mengalami kerugian, alih-alih imbal yang diharapkan.

Pada prinsipnya, kita mengeluarkan uang untuk membeli instrumen investasi adalah untuk tujuan mengembangkan aset, bukan untuk konsumsi atau kebutuhan sehari-hari. Investasi dilakukan agar kita nantinya mendapatkan keuntungan yang bisa dimanfaatkan untuk mencapai tujuan keuangan.

Untuk itu, ada beberapa hal yang perlu diperhatikan sebelum kita berinvestasi. Apa saja?

Sebelum Investasi, Perhatikan 3 Hal Ini!

Ada 3 hal besar yang sangat berpengaruh pada proses investasi yang kita lakukan.

Tujuan

Berinvestasi tanpa tujuan, sama saja kita pengin pergi ke suatu tempat tapi enggak tahu tempatnya di mana. Alhasil, kendaraan yang dipilih kurang tepat, waktunya juga tidak efisien.

Tujuan adalah hal paling penting pertama yang harus ditentukan dulu, agar kita kemudian bisa menghitung kebutuhan dananya. Misalnya, pengin ibadah ke tanah suci, butuh berapa banyak? Nah, dari perhitungan kebutuhan dan kemudian ditarik ke sekarang, kamu akan mendapatkan berapa lama waktu yang diperlukan untuk mencapai target tersebut.

Waktu

Waktu investasi yang pendek sudah pasti akan memberikan imbal hasil yang berbeda dengan waktu investasi yang panjang. So, panjang pendeknya waktu investasi bisa memengaruhi hasil investasi pada akhirnya.

Nah, yang perlu diperhatikan di sini adalah bahwa pembagian waktu investasi akan berguna banget untuk memastikan tercapainya tujuan keuangan. Tanpa dibagi dalam waktu, seakan kita itu kebanyakan mau. Padahal, sumber daya terbatas. Kan, enggak boleh halu! Makanya, harus atur waktu.

Bagilah waktu investasi sesuai target tujuan keuangan, ada jangka pendek, menengah, dan panjang. Jangka pendek adalah berbagai hal yang harus dipenuhi kurang dari 1 tahun. Jangka menengah ini bisa dibagi 2, yaitu jangka 1 – 5 tahun dan 5 – 10 tahun. Jangka panjang lebih dari 10 tahun. Dengan begini, nantinya akan lebih mudah bagi kamu untuk menyusun rencana keuangan secara realistis, tanpa melupakan kebutuhan hari ini.

Imbal hasil dan risiko

Berbeda jangka waktunya, maka akan berbeda juga imbal hasil yang bisa didapatkan. Semakin pendek jangka waktunya, semakin kecil tingkat imbal hasil yang bisa didapatkan, pun semakin rendah tingkat risikonya. Begitu juga sebaliknya.

So, untuk tujuan dengan target waktu pendek, kamu perlu mencari instrumen dengan tingkat risiko rendah. Pasalnya, instrumen dengan risiko tinggi akan berpeluang semakin ekstrem risikonya dengan adanya fluktuasi di pasar modal. Hanya saja, ini berarti imbalnya juga enggak tinggi. Begitu juga sebaliknya, untuk target waktu menengah dan panjang.

Nah, mari kita lihat contoh investasi untuk masing-masing target waktu; pendek, menengah, dan panjang.

Contoh Investasi Jangka Pendek

Untuk tujuan keuangan yang kurang dari 1 tahun, maka kamu akan butuh instrumen investasi yang rendah risiko, meskipun imbal hasilnya juga tidak tinggi. Namun, hal ini bisa diatasi dengan perhitungan modal yang disesuaikan. Tujuan investasi jangka pendek ini misalnya membangun dana darurat, menabung untuk liburan, atau membeli gadget, dan sebagainya.

Contoh investasi yang dapat kamu manfaatkan antara lain seperti di bawah ini.

Deposito

Deposito adalah salah satu contoh investasi yang cocok untuk tujuan jangka pendek. Enggak hanya bisa tenor 10 tahun, deposito juga bisa tenor pendek, misalnya 1 bulan, 3 bulan, 6 bulan, dan 12 bulan. Jadi, kamu bisa atur sesuai tujuan keuanganmu. Memang imbalnya relatif paling kecil di antara instrumen lain, tetapi tetap lebih tinggi daripada rekening tabungan biasa.

Reksa Dana Pasar Uang

Reksa dana pasar uang adalah contoh investasi dengan tingkat risiko paling minim di antara jenis reksa dana yang lain. Berinvestasi di reksa dana modalnya juga bisa mulai dari Rp100.000, dengan tingkat pengembalian masih di atas deposito.

Contoh Investasi Jangka Menengah

Tujuan keuangan jangka menengah adalah berbagai kebutuhan yang akan harus dipenuhi mulai dari 1 tahun hingga 10 tahun ke depan. Biar enggak terlalu pusing, kamu masih bisa membaginya lagi menjadi 2 kategori jangka waktu, yakni 1 tahun hingga 5 tahun, dan sampai 10 tahun.

Misalnya saja seperti dana menikah, dana melahirkan, DP rumah pertama, beli mobil, dan sebagainya.

Contoh investasi yang bisa kamu manfaatkan antara lain seperti yang diinformasikan di bawah ini.

Surat Berharga Negara

Surat Berharga Negara adalah contoh investasi yang cukup bagus imbal hasilnya, dan sejauh ini relatif rendah risiko karena penjaminnya adalah pemerintah. Selama sejarah, pemerintah Indonesia belum pernah mengalami gagal bayar.

Jenis Surat Berharga Negara ada beberapa macam, mulai dari ORI, SBR, Sukuk Ritel, dan Sukuk Tabungan. Setiap tahun pemerintah menjadwalkan beberapa surat utang ini terbit. So, kalau kamu pengin memanfaatkannya, pantengin saja akun resmi Kemenkeu di media sosial.

Reksa Dana Pendapatan Tetap

Reksa dana pendapatan tetap juga bisa menjadi pilihan contoh investasi untuk mencapai tujuan jangka menengah. Tingkat imbal hasilnya lebih tinggi daripada reksa dana pasar uang, tetapi juga memiliki risiko yang juga lebih tinggi.

Produk reksa dana pendapatan tetap adalah surat utang atau obligasi. Dengan adanya peran manajer investasi yang mumpuni, risiko bisa dikelola dengan baik.

Contoh Investasi Jangka Panjang

Untuk berbagai kebutuhan yang harus dipenuhi dalam waktu 10 tahun atau lebih, kamu bisa memilih instrumen investasi yang imbal hasilnya lebih tinggi. Tingkat risiko yang tinggi juga akan menyertai, sehingga kamu perlu mengelolanya dengan baik. Salah satu strategi yang bisa kamu lakukan untuk meminimalkan potensi risiko ini adalah dengan strategi Dollar Cost Averaging dan juga strategi diversifikasi portofolio.

Contoh investasi yang berjangka panjang misalnya untuk membangun dana pendidikan anak hingga universitas, atau dana pensiun.

Contoh investasi yang bisa kamu manfaatkan misalnya seperti berikut ini.

Saham

Instrumen saham bisa berpotensi memberikanmu imbal hasil hingga ratusan persen. Belum lagi, ada keuntungan berupa dividen yang dibagikan oleh perusahaan tertentu pada para pemegang sahamnya secara teratur.

Namun, saham sangat peka terhadap pergerakan pasar, sehingga tingkat risikonya cukup tinggi. Belum lagi, jika kita sembarangan dalam memilih saham, risikonya bisa semakin ekstrem. Untuk meminimalkan potensi risiko ini—selain melakukan dollar cost averaging atau diversifikasi—kamu sebaiknya mempelajari dulu cara menganalisis saham yang baik, sehingga kamu bisa mengenali saham mana yang potensial memberimu keuntungan yang optimal.

Jangan sekadar ikut-ikutan, apalagi FOMO.

Emas

Emas, meskipun sering disebut sebagai contoh investasi paling aman, tetapi tetap harus disimpan dalam jangka panjang jika kamu ingin keuntungan yang signifikan. Pasalnya, harga emas juga tidak sestabil yang dibayangkan. Bahkan kadang, fluktuatif banget.

Selain itu, adanya faktor harga buyback—yang akan selalu lebih rendah daripada harga beli—membuat emas tidak cocok jika menjadi instrumen jangka pendek.

Jika kamu berminat berinvestasi dengan emas, simpanlah setidaknya 5 – 10 tahun ke depan, untuk mendapatkan keuntungan yang optimal. Hati-hati juga jika hendak menyimpannya di rumah, apalagi jika dalam jumlah besar.

Reksa Dana Saham atau Reksa Dana Campuran

Ada juga jenis reksa dana yang juga menjanjikan untuk contoh investasi jangka panjang, yaitu reksa dana saham dan reksa dana campuran.

Produk kedua reksa dana ini juga berbasis instrumen pasar modal, yakni saham, yang juga diformulakan dengan instrumen lainnya.

Itu dia sejumlah contoh investasi yang bisa kamu manfaatkan untuk masing-masing target waktu tujuan keuanganmu. Semoga cukup jelas ya, sampai di sini.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Buyback Saham, Apa sih Artinya?

Kamu mungkin sering membaca berita bahwa beberapa perusahaan yang sudah melantai di Bursa Efek Indonesia hendak melakukan aksi korporasi yang disebut dengan buyback saham. Sering baca, tapi mungkin masih bingung akan artinya. Betul, begitu?

Well, meski kamu bukan trader aktif, kamu perlu tahu juga beberapa istilah penting yang sering digunakan di pasar modal. Supaya apa? Ya, agar kemudian kamu tahu, apa pengaruhnya pada portofoliomu. Apalagi kalau ada kaitannya dengan saham yang sudah kamu koleksi. Ya, wajib banget buat paham seluk-beluknya, meskipun belum bisa terlalu mendetail.

So, kalau kamu pernah mendengar istilah buyback saham, kamu harus baca artikel ini sampai selesai supaya tahu, apa artinya dan apa pengaruhnya.

Apa itu Buyback Saham?

Buyback saham diartikan sebagai proses pembelian kembali saham yang berada di tangan investor, oleh perusahaan atau emiten itu sendiri yang merupakan penerbit sahamnya. Sederhananya, perusahaan penerbit saham membeli kembali saham yang sudah beredar.

Umumnya, buyback saham ini dilakukan untuk berbagai tujuan. Di antaranya mencegah penurunan harga yang terlalu dalam, dijual kembali ke karyawan atau diberikan sebagai reward pada karyawan, menaikkan laba bersih per saham, sampai bertujuan mengurangi jumlah pemegang saham perusahaan untuk mengurangi dividen yang dibagikan pada pemegang saham.

Mekanisme Buyback Saham

Setidaknya ada dua mekanisme dalam melakukan buyback saham, yaitu:

1. Tender Offer

Perusahaan memberikan penawaran pada para pemegang saham jika perusahaan akan membeli saham investor dengan kisaran harga tertentu.

Kisaran harganya biasanya ditentukan oleh perusahaan, keuntungannya bagi investor yaitu harga yang ditentukan perusahaan biasanya memiliki harga di atas pasaran. Bagi pemegang saham yang tertarik untuk menjual saham kembali pada emiten, bisa melakukannya melalui perusahaan sekuritas.

2. Pembelian Secara Reguler di Saham Terbuka

Perusahaan membeli saham di pasar reguler sesuai dengan harga yang berlaku di pasar. Namun pengumuman tentang adanya buyback ini sering kali membuat harga melonjak karena sentimen peningkatan permintaan di saham tersebut.

So, ya, kalau mau menjual, kamu juga bisa menjualnya melalui akun investasi saham seperti yang biasanya kamu lakukan.

Keuntungan Buyback Saham

Bagi perusahaan, buyback saham mampu menghemat pembayaran dividen, karena dengan berkurangnya saham yang beredar di masyarakat, emiten akan membayarkan dividen lebih rendah.

Selain itu, aksi ini juga dilakukan sebagai salah satu cara dalam menggagalkan upaya dari pengambilalihan oleh pihak lain. Maksudnya gimana? Beberapa perusahaan pernah melakukan buyback saham hanya karena memiliki cadangan kas yang berlebih dan tidak mau jika ada pihak lain yang membeli sahamnya secara besar-besaran.

Keuntungan buyback saham bukan hanya dirasakan oleh perusahaan saja, tapi juga bagi pihak investor. Beberapa di antaranya, yaitu:

1. Mendapatkan saham gratis bagi investor karyawan

Beberapa emiten melakukan buyback untuk karyawannya sendiri, seperti yang dilakukan oleh INDF dan BBCA. Pemberian saham ini biasanya disebut dengan program ESOP (Employee Stock Option Program). Program ESOP ini sering menjadi bentuk benefit bagi karyawan yang bertindak sekaligus investor bagi perusahaan tempatnya bekerja.

Saham ESOP bisa dijual kembali oleh karyawan ketika harganya sedang naik. Saham ESOP ini diberikan secara gratis untuk mengikat karyawan agar loyal dan lebih giat lagi bekerja di perusahaan.

2. Meningkatkan harga saham

Buyback saham juga kerap kali dilakukan untuk meningkatkan harga saham. Hal ini ada kaitannya dengan EPS atau laba per saham yang bisa membesar saat harganya naik.

Perhitungan laba per saham ini didapat dari membagi laba bersih dengan jumlah saham yang beredar. Jika jumlah saham yang telah beredar berkurang karena ada aksi buyback, maka EPS ini akan terlihat membesar. Akan tetapi, jika dilakukan dalam rangka pemberian insentif pada karyawan maka EPS tidak akan terpengaruh juga sih.

3. Meredam kepanikan pasar

Masih ingat dengan kejadian saat IHSG terjun bebas ketika di tengah pandemi? Kala itu, sejumlah emiten melakukan buyback saham untuk meredam kepanikan pasar. Akhirnya aksi ini memang benar mampu memberikan sinyal positif pada pasar, yang secara eksplisit menunjukkan bahwa keadaan emiten-emiten ini sebenarnya masih baik-baik saja.

Buyback saham berhasil meredam kepanikan pasar dan pasar modal pun secara keseluruhan memulih.

Contoh Buyback Saham

Supaya lebih jelas, coba yuk, kita lihat sebuah contoh proses buyback saham.

Perusahaan PT ASDF Tbk. melakukan initial public offering alias IPO sebanyak 1000 lembar saham untuk dibeli oleh investor di bursa saham. Ternyata ada pihak—sebut saja, ZXCV—yang membeli langsung sejumlah 200 lembar. Artinya 200 dari 1000 lembar saham (20%) dimiliki oleh ZXCV.

Selang beberapa waktu, ASDF hendak melakukan buyback terhadap 200 lembar saham yang dimiliki oleh ZXCV.

Nah, ketika 200 lembar saham sudah diambil kembali, sementara 800 lembar sisanya masih beredar di tangan pemilik masing-masing, maka perusahaan ASDF memiliki persentase kepemilikan saham sebesar 25%, yaitu 200 lembar dari 800 lembar saham yang beredar.

Sampai di sini cukup jelas kan? Semoga lain kali kamu menjumpai istilah buyback saham, kamu enggak bingung lagi ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Kenali 6 Jenis Risiko Investasi yang Harus Dikelola untuk Hasil Optimal

Sudah tahu kan, kalau investasi itu akan selalu ada risikonya. Mulai dari deposito, obligasi, reksa dana, saham, bahkan emas dan instrumen lainnya akan selalu memiliki risiko investasi masing-masing.

Apa sih yang dimaksud dengan risiko investasi ini?

Kalau menurut Kamus Besar Bahasa Indonesia, risiko artinya adalah akibat yang kurang menyenangkan (merugikan, membahayakan) dari suatu perbuatan atau tindakan. Nah, dalam investasi, maknanya tidak jauh berbeda. Risiko dalam investasi bisa diartikan sebagai hal yang terjadi tidak sesuai dengan harapan, yang bisa menimbulkan kerugian pada investor.

Di dunia investasi, kita mengenal adanya prinsip high risk, high return. Arti dari prinsip ini adalah bahwa semakin besar imbal yang berpotensi didapatkan dari suatu instrumen investasi, maka akan semakin tinggi juga risiko yang harus dikelola.

So, kalau memang berniat berinvestasi, mengenali risiko adalah hal pertama yang penting untuk dilakukan lebih dulu. Karena, dengan mengenali risiko terlebih dulu, kamu bisa memilih instrumen yang paling tepat untuk melayani kebutuhanmu mencapai tujuan finansial, juga memudahkanmu untuk menyesuaikan dengan kemampuan finansialmu.

Investasi akan lebih efektif dan hasilnya akan optimal dengan menyelaraskan hal-hal tersebut.

Jadi, yuk, kita lihat risiko investasi apa saja yang perlu dipahami.

6 Jenis Risiko Investasi

Risiko Suku Bunga

Risiko suku bunga adalah risiko yang terjadi akibat meningkatnya suku bunga di pasaran, yang kemudian memengaruhi pendapatan atau imbal investasi.

Terutama yang terkena dampak terbesar di sini adalah instrumen obligasi atau surat utang, ataupun instrumen lain yang portofolionya didominasi oleh obligasi atau surat utang. Reksa dana pendapatan tetap, misalnya.

Karena umumnya ketika suku bunga meningkat, maka harga obligasi berbunga akan menurun, dan begitu pula sebaliknya.

Risiko Pasar

Risiko pasar terjadi ketika ada fluktuasi atau naik turunnya nilai investasi akibat ada pergerakan sentimen pasar. Perubahan sentimen pasar ini bisa disebabkan oleh banyak hal, mulai dari munculnya kebijakan-kebijakan baru, isu-isu ekonomi, sosial, hingga politik, dan berbagai hal lainnya.

Risiko jenis ini biasanya ada dalam instrumen pasar keuangan, seperti saham ataupun obligasi, dan sering disebut juga sebagai systematic risk atau risiko sistematik lantaran tidak bisa dihindari. Setiap investor akan terdampak, hingga bisa saja harus mengalami capital loss alias kerugian modal.

Contoh risiko pasar ini misalnya ketika perang Rusia dan Ukraina pecah tempo hari, otomatis pasar modal bereaksi dan anjlok nilainya. Hal ini bisa terjadi karena para investor menjadi berkurang kepercayaannya bahwa ekonomi akan baik-baik saja, sehingga mereka beramai-ramai memindahkan aset ke instrumen yang lebih rendah risiko, seperti emas.

Nah, masalahnya, kadang kita sering ikut panik saat hal seperti ini terjadi, hingga membuat kita ikut buru-buru menjual instrumen yang ada dalam portofolio lantaran takut rugi lebih banyak. Padahal, sebenarnya kondisi seperti ini tidak akan terjadi secara terus menerus.

Risiko Inflasi

Risiko investasi ini sering disebut juga sebagai risiko daya beli, yang akan membuat nilai kas dari portofolio saat ini enggak akan bernilai sama di masa depan karena adanya perubahan daya beli akibat inflasi.

Sebagai akibatnya, nilai investasi di masa depan akan turun, seiring tingkat inflasi yang terjadi. Hal ini terjadi jika kamu

Contoh, misalnya kamu memiliki cash di tabungan Rp10 juta. Dengan tingkat inflasi—asumsikanlah—sebesar 3.5% per tahun, maka kamu akan kehilangan nilai Rp350 ribu setiap tahunnya akibat inflasi ini.

Risiko Likuiditas

Risiko likuiditas adalah risiko yang muncul karena ada pihak yang tak dapat menyelesaikan kewajiban pembayarannya.

Risiko ini terjadi misalnya pada instrumen surat utang. Ketika pihak peminjam dana tidak dapat mengembalikan pinjaman sesuai kesepakatan saat jatuh tempo, maka pihak pemberi pinjaman mendapatkan risiko likuiditas ini.

Risiko Nilai Tukar Uang

Risiko investasi ini muncul akibat adanya perubahan kurs mata uang domestik terhadap mata uang asing. Sering disebut juga dnegan exchange rate risk, atau currency risk.

Misalnya, kamu hendak membeli instrumen investasi yang perdagangannya menggunakan mata uang US Dollar. Di saat yang sama, kurs rupiah terhadap dolar ternyata melemah, sehingga kamu pun harus mengeluarkan uang lebih banyak daripada seharusnya untuk dapat membeli instrumen tersebut.

Risiko Negara

Risiko investasi juga bisa timbul akibat hal-hal yang terjadi dalam suatu negara, bisa jadi karena ada isu politik, perubahan kebijakan, dan lain sebagainya.

Contoh misalnya saja, kamu berinvestasi di sebuah pasar modal negara lain. Karena satu dan lain hal, kebijakan diubah oleh pemerintah setempat yang dapat memengaruhi nilai investasimu; bisa menurun atau malah hilang juga.

Karena itu, ada baiknya, jika kamu memang berminat untuk berinvestasi di negara lain, kamu melakukan riset mendalam terlebih dulu terkait kondisi negara yang bersangkutan untuk meminimalkan risiko investasi ini.

Nah, sekarang kamu sudah tahu apa saja risiko investasi yang bisa terjadi, dan bagaimana bisa memengaruhi nilai investasi kamu. Yang tidak termasuk dalam 6 jenis di atas juga masih ada, terutama yang datang dari diri kita sendiri. Misalnya, kita suka menyabotase bujet investasi. Nah, itu bisa jadi risiko investasi yang cukup besar loh!

So, yuk, belajar keuangan dulu sebelum benar-benar berinvestasi! Agar kamu tahu cara paling efektif mengelola risiko—terutama yang berasal dari diri kita sendiri.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Memahami Skema Ponzi agar Terhindar dari Iming-Iming Menggiurkan

Apakah kamu pernah mendengar skema Ponzi? Mungkin kurang familier, tetapi skema ini sering banget digunakan sebagai modus dalam investasi bodong. Biasanya bentuknya setor uang untuk dapat pengembalian besar, arisan online, tabungan berjangka, kripto, dan sebagainya.

Sebenarnya konsep besarnya sih enggak salah, dan nggak salah juga untuk berinvestasi dalam instrumen apa pun. Ingat, bahwa tujuan investasi itu adalah baik, yaitu untuk merencanakan keuangan yang lebih baik di masa depan. Apalagi sekarang, bentuk investasi berkembang sebegitu rupa. Yang paling gampang ya yang bermodalkan handphone saja.

Namun, memang ada yang salah dalam prinsip skema Ponzi, sampai-sampai sering disebut dengan money game. Seperti apa sih sebenarnya? Ikuti artikel ini sampai selesai ya.

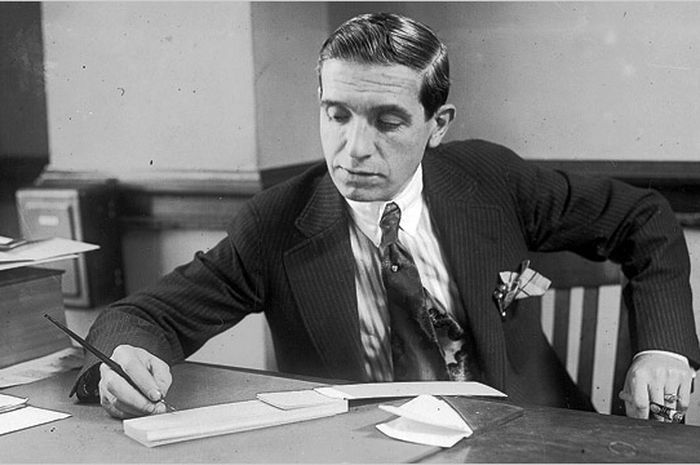

Apa Itu Skema Ponzi?

Skema Ponzi merupakan salah satu modus penipuan keuangan yang digagas oleh Charles Ponzi, seorang warga negara Italia tahun 1920. Idenya adalah mengumpulkan sekelompok investor untuk menyetorkan dana, dan menjanjikan keuntungan sebesar 40% dalam waktu 45 hari, atau 100% dalam 90 hari. Namun, untuk mendapatkan keuntungan sebesar itu, masing-masing investor harus merekrut atau mengajak orang lain untuk bergabung. Jadi, kurang lebih seperti MLM.

Sebenarnya keuntungan yang dijanjikan itu terlalu fantastis hingga tak masuk akal. Tetapi, karena pandainya Ponzi membujuk, maka banyak yang akhirnya tergiur dan bergabung dalam bisnisnya.

Padahal, keuntungan ini bukan didapatkan dari pengelolaan bisnis seperti halnya bisnis MLM, melainkan merupakan dana yang disetorkan oleh investor yang baru bergabung melalui perekrutan investor lama. So, pantas saja Ponzi bisa memberikan testimoni-testimoni luar biasa dari investor-investor lama untuk kemudian menarik investor baru. Pasalnya, investor lama pastinya akan mendapatkan keuntungan yang besar dengan banyaknya orang yang bergabung.

Skema piramida ini bisa saja tetap utuh, kalau bisa mempertahankan jumlah anggota baru. Sayangnya, begitu tidak ada lagi yang mau bergabung, piramida tersebut pasti akan goyah. Apalagi kalau kemudian investor yang bergabung terakhir tidak juga menerima keuntungan.

Dan, itulah memang yang kemudian terjadi pada bisnis Charles Ponzi. Runtuh, karena investor baru sadar bahwa mereka ditipu.

Lalu, bagaimana mengenali skema Ponzi ini?

Ciri Utama Skema Ponzi yang Sebenarnya Mudah Dikenali

1. Ada uang pendaftaran

Sudah sempat disinggung di atas, bahwa keuntungan yang didapatkan dari skema Ponzi ini adalah dari perputaran uang dari investor baru yang dibagikan pada investor yang lebih dulu bergabung, yang dianggap sebagai profit. Sementara, ada sebagian yang diambil untuk si pemilik bisnis.

Jika ingin terus mendapatkan profit, maka investor lama harus terus berusaha merekrut, dan kemudian meminta uang pendaftaran sebagai anggota baru. Hal ini tentu saja berbeda dengan investasi pada umumnya, yang tanpa uang pendaftaran. Memang ada setoran awal, tetapi dari setoran awal, dana tersebut kemudian dibelikan produk investasi, seperti saham atau bisa juga dipinjamkan kalau di platform P2P lending. Di sini, ada aset yang ditukar. Sementara pada investasi skema Ponzi, tidak ada aset riil yang bisa kita terima.

2. Keuntungan besar tanpa risiko dalam waktu yang sangat cepat

Keuntungan yang dijanjikan oleh skema Ponzi berkedok investasi biasanya memang sangat menggiurkan. Buat yang tingkat literasinya masih rendah, tentu saja hal ini sangat menarik. Bahkan ada yang berani menjanjikan keuntungan 50% dalam satu bulan, tanpa risiko, dalam waktu yang sangat cepat. Bisa hitungan bulan, bahkan harian.

Padahal, kalau kita lihat reksa dana saham dengan tingkat imbal hasil paling tinggi saja tidak sampai 20% per tahun. Itu pun masih diiringi dengan tingkat risiko yang tinggi.

3. Cara kerja yang enggak jelas

Saat kita hendal berinvestasi di reksa dana, misalnya, maka di situ jelas, cara kerjanya seperti apa. Kita bisa tahu apa yang dilakukan oleh manajer investasi dengan dana yang kita investasikan. Kita juga disuguhi berbagai data historis, yang bisa menjadi sumber analisis kita.

Namun, tidak demikian dengan investasi dengan skema Ponzi. Boro-boro ada laporan keuangan, formula untuk menghasilkan profit saja enggak jelas. Bahkan kadang yang dirahasiakan atas nama ‘rahasia dapur’.

Tak hanya cara kerja yang enggak jelas, perusahaan atau orang-orangnya juga fiktif. Pokoknya, serba-enggak-jelas.

4. Enggak punya produk yang menjadi sumber keuntungan

Nah, ini dia yang kita singgung sedikit pada poin pertama. Kalau investasi saham, jelas ada saham yang diperjualbelikan. Dalam P2P lending, ada kesepakatan pengembalian modal dan bunga yang menjadi jaminan. Dalam reksa dana, juga ada produknya. Emas, apalagi. Kelihatan banget bentuknya.

Sedangkan bisnis MLM saja juga jelas ada produk yang diperjualbelikan untuk menghasilkan keuntungan. Seperti produk kecantikan, fashion, hingga alat kesehatan.

Inilah ciri terbesar skema Ponzi: tidak ada produk riil yang menjadi sumber penghasilan dan keuntungan.

5. Tidak terdaftar di lembaga otoritas

Para penipu dengan skema Ponzi biasanya tidak akan terdaftar sebagai penyedia layanan jasa keuangan di Otoritas Jasa Keuangan, Bank Indonesia, maupun pihak otoritas lainnya. Berbeda dengan manajer investasi, sekuritas, pun platform P2P lending yang harus mengantongi izin dari Otoritas Jasa Keuangan, Bursa Efek Indonesia, dan berbagai pihak lain untuk dapat beroperasi.

Menghindari Skema Ponzi

Well, meski ciri-cirinya sepertinya mudah untuk dikenali, faktanya, masih saja ada yang menjadi korban penipuan dengan skema Ponzi ini.

Sebenarnya, apa yang bisa kita lakukan untuk menghindarinya?

Jangan mudah tergiur

Ada yang menawari keuntungan superbesar, bahkan sangat lebih besar dari instrumen investasi pada umumnya? Apalagi ditambah klaim bebas risiko, atau risiko 0%, atau tanpa risiko? Dalam waktu cepat, hanya dalam beberapa bulan, atau bahkan hari?

Segera waspada! Karena itu adalah ciri terbesar dari skema Ponzi. Jangan tergiur, dan lebih baik pilih instrumen investasi yang wajar saja.

Cek legalitas

Selalu lakukan cek dan ricek terhadap perusahaan atau pihak-pihak yang menawarkan berbagai bentuk instrumen investasi. Kamu bisa ubek-ubek website resmi Otoritas Jasa Keuangan untuk mengeceknya.

Ingat, bahwa setiap layanan jasa keuangan harus selalu mutlak di bawah pengawasan OJK. Jika tidak, maka lebih baik urungkan saja niat untuk berinvestasi pada pihak tersebut.

Pastikan jelas

Apanya yang jelas? Ya, model bisnisnya, cara kerjanya, perusahaannya, alamat perusahaan, orang-orang di baliknya. Semua yang “menempel” pada perusahaan yang akan menerima dana investasi kita harus jelas.

Kamu bisa menelusuri jejaknya di media sosial, ataupun melalui Google.

Nah, itu dia beberapa hal mengenai skema Ponzi yang perlu kamu ketahui. Yuk, share artikel ini ke teman, saudara, atau keluarga kamu, agar mereka teredukasi sehingga tak ada lagi korban jatuh lantaran iming-iming yang tak jelas.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Instrumen Investasi Jangka Pendek Paling Cocok untuk yang Berpenghasilan Tak Tetap atau Tak Terlalu Besar

Ingin coba investasi, tapi masih takut untuk ambil jangka waktu panjang? Mungkin karena memang kondisi yang berbeda, atau karena memang investasi jangka panjang itu selalu merupakan instrumen risiko tinggi. Tenang, berbagai instrumen investasi jangka pendek juga bisa jadi pilihan tepat untukmu kok; bisa memberimu keuntungan juga asalkan kamu mengenali cara kerjanya.

Ada banyak jenis instrumen investasi jangka pendek yang bisa digunakan bagi investor pemula. Jenis investasi untuk waktu yang singkat ini juga mudah dipenuhi dengan gaji karyawan maupun penghasilan freelancer yang tidak terlalu besar. Selain itu, investasi ini juga relatif sangat minim risiko kerugian dan mudah dipelajari, dibandingkan dengan jenis investasi jangka panjang.

Namun, meski bisa dibilang rendah risiko, kamu harus memahami setiap jenis investasi jangka pendek dan tip jitu supaya kamu mendapatkan keuntungan maksimal. Yuk, simak lebih lanjut terkait investasi jenis ini.

Apa itu Investasi Jangka Pendek?

Investasi ini dilakukan untuk membantu kita mencapai tujuan jangka pendek, biasanya di bawah 5 tahun. Karena horizon waktunya yang singkat, maka kamu sebaiknya memang menghindari instrumen berisiko tinggi.

Pasalnya, instrumen risiko tinggi biasanya cukup sensitif terhadap kondisi pasar. Hal ini akan menimbulkan risiko pasar terhadap dana investasimu. Sedangkan, kamu butuh dana yang akan digunakan maksimal 5 tahun lagi. Jangan sampai, saat kamu butuh, nilainya justru sedang anjlok.

Saham, misalnya. Tak ada yang bisa menjamin ke mana arah pergerakannya jika kurang dari 5 tahun. Namun, saham secara historis akan bertumbuh dalam jangka waktu panjang.

Karena risiko dari investasi jangka pendek tidak bisa terlalu besar, maka imbalnya pun akan sepadan juga.

Jadi, investasi jangka pendek adalah jenis investasi yang memungkinkan investor menanamkan sejumlah dana untuk dikelola dalam waktu singkat demi mendapatkan keuntungan yang mudah dicairkan.

Umumnya, investor menggunakan investasi ini untuk pengalaman berinvestasi atau berbagai tujuan jangka pendek, misalnya liburan, ganti laptop, ganti handphone versi terbaru, dan sebagainya.

Lalu, instrumen apa saja yang cocok dimanfaatkan sebagai investasi jangka pendek, terutama bagi karyawan atau freelancer dengan penghasilan tak terlalu besar? Ini dia.

5 Instrumen Investasi Jangka Pendek yang Bisa Dimanfaatkan Freelancer atau Karyawan yang Berpenghasilan Tak Terlalu Besar

Investasi jangka pendek punya banyak instrumen atau jenis yang bisa kamu pilih sesuai dengan tujuan investasi kamu.

1. Reksa Dana

Reksa dana merupakan wadah yang memungkinkan dana atau modal investor dikelola oleh manajer investasi untuk memperoleh keuntungan. Investor nantinya membeli sejumlah unit reksa dana, yang kemudian dialokasikan ke berbagai produk pasar uang, obligasi, atau saham.

Jenis reksa dana yang cocok untuk investasi jangka pendek adalah reksa dana pasar uang, atau bisa juga reksa dana pendapatan tetap. Keduanya memiliki sifat likuid dan praktis, dengan alokasi portofolio instrumen dengan periode kurang lebih satu tahun dengan tingkat risiko yang rendah.

2. Deposito

Deposito ini merupakan salah satu produk investasi jangka pendek dari perbankan yang dapat membantu nasabah menyimpan dana untuk jangka waktu tertentu sesuai ketentuan. Instrumen ini bisa dicairkan berdasarkan dengan waktu sudah disepakati sebelumnya oleh nasabah dan pihak bank.

Periode waktu deposito baik itu penyetoran maupun penarikan dapat dilakukan pada 1 bulan, 3 bulan, 6 bulan, 12 bulan, hingga 2 tahun. Soal keamanan, deposito merupakan salah satu instrumen yang terjamin karena diawasi oleh Lembaga Penjamin Simpanan (LPS). Meski demikian, tetap saja ada sedikit risiko yang juga harus dipahami, karena simpanan yang dijamin hanya sampai Rp2 miliar. Suku bunga dari deposito sendiri relatif lebih tinggi daripada tabungan biasa.

3. Obligasi Negara

Obligasi negara, atau surat utang negara, merupakan salah satu produk investasi jangka pendek yang dikeluarkan pemerintah dengan waktu jatuh tempo biasanya hingga 3 tahun.

Bagi investor pemula, instrumen ini sangat diminati, selain karena tingkat risiko yang relatif sangat rendah dan terjamin pemerintah, suku bunganya pun biasanya juga lebih tinggi daripada bunga deposito Bank Indonesia.

4. P2P Lending

Fintech Peer to Peer (P2) Lending menjadi salah satu wadah pengembangan dana yang cukup populer belakangan. Fintech ini akan mempertemukan kamu sebagai pemodal dengan pihak yang membutuhkan modal untuk keperluan usaha seperti UMKM.

Selain keuntungan yang bisa kamu dapatkan, kamu juga bisa ikut berkontribusi memajukan UMKM lokal lho. Bunga yang ditawarkan pun cukup besar daripada instrumen lainnya. Biasanya ada di kisaran 10-18% per tahun.

Nah, kalau kamu memang tertarik untuk memanfaatkan P2P Lending sebagai instrumen investasi jangka pendek, maka yang paling utama harus diperhatikan adalah memastikan platformnya sudah legal dan terdaftar di OJK. Jangan sampai kamu terjebak P2P Lending abal-abal. So, cek ke website OJK ya, untuk bisa melihat platform mana saja yang sudah terdaftar.

5. Saham

Di jenis investasi jangka pendek maupun panjang, saham jadi produk investasi yang sangat populer dan diminati investor. Saham sendiri merupakan surat berharga yang menjadi bukti kepemilikan suatu aset di perusahaan.

Meski lebih dikenal di lingkup investasi jangka panjang, saham juga menyediakan peluang untuk mendapatkan keuntungan dalam jangka waktu pendek. Hanya saja, strateginya memang berbeda, yaitu dengan sistem trading.

Karena strateginya berbeda dan juga kamu harus berhadapan dengan risiko yang juga relatif tinggi, untuk trading, kamu perlu belajar lebih mendalam lagi. Pasalnya, bagian terpenting dalam menggunakan trading saham ini, kamu memang perlu keahlian dan strategi teknikal yang mumpuni agar bisa mendapatkan keuntungan.

Untuk ahli dalam trading harus paham apa saja? Nah, setidaknya kamu harus tahu mekanisme trading, termasuk analisis perkembangan saham perusahaan, dan belajar membaca berbagai chart yang bisa membantumu untuk menentukan waktu tepat membeli dan menjual saham tersebut demu keuntungan optimal.

Nah, kira-kira kamu ambil instrumen investasi jangka pendek yang mana? Perhatikan setiap instrumen dengan baik, sesuaikan dengan kemampuan keuangan kamu dan jangan lupa untuk diversifikasi investasi agar minim risiko.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Jam Bursa Saham di Tahun 2022, Berikut Strategi Terbaik Jual Beli Saham

Sudah mulai masuk ke dunia saham tapi masih bingung, kapan ya waktu jual beli saham terbaik dan menguntungkan? Yap, jam bursa saham ini memang merupakan hal dasar yang wajib diketahui investor dan trader saham. Kamu juga wajib tahu, apalagi buat kamu yang memang belum pernah bertransaksi saham di bursa.

Yes, sebagai investor tentunya kamu harus tahu peraturan dan informasi mendasar yang berlaku dalam dunia saham. Pasalnya, transaksi jual beli saham memang harus berdasarkan waktu yang ditentukan. Mau transaksi saham di luar jam bursa saham yang berlaku? Ya, enggak akan bisa. Semacam kita mau ke teller bank, tapi ke banknya pukul 20.00. Ya, tutup dong. Tapi kan, transaksi saham bisa online? Internet banking kan tetap bisa walaupun sudah malam pun? Ya, sistemnya beda, karena transaksi saham akan berpedoman pada harga pasar real time yang fluktuatif. Selain itu, transaksi dalam bursa juga harus di bawah pengawasan mereka yang berwewenang untuk berbagai kebijakan.

Apa Itu Jam Bursa Saham?

So, jam bursa saham adalah waktu yang ditentukan oleh lembaga pengawas untuk melakukan aktivitas transaksi jual beli saham bagi para investor dan trader, yang mencakup penawaran jual maupun permintaan beli saham. Waktu standarnya sih disesuaikan dengan berpedoman pada waktu Jakarta Automated Trading System (JATS).

Jam bursa saham terbagi menjadi beberapa jenis, yaitu jam perdagangan pasar reguler, jam perdagangan pasar tunai, dan jam perdagangan negosiasi. FYI, jam bursa saham ini bisa berubah ya, mengikuti situasi dan kondisi yang terjadi saat ini. Contohnya selama masa pandemi COVID-19 dan masa PPKM, ketika jam bursa saham juga berubah, meski hanya dikurangi beberapa menit.

Jam Bursa Saham di Tahun 2022

Dilansir IDX, jam bursa saham di tahun 2022 ini masih mengikuti Surat Keputusan Direksi PT Bursa Efek Indonesia Nomor: Kep-00031/BEI/03-2020 tentang Perubahan Waktu Perdagangan atas Transaksi Bursa. Jam perdagangan ini berlaku setiap Hari Bursa dengan pedoman dari JATS.

Jam Perdagangan Pasar Reguler (Senin-Jumat)

- Sesi 1: Pukul 09.00 – 11.30

- Sesi 2: Pukul 13.30 – 14.49

Jam Perdagangan Pasar Tunai (Senin-Jumat)

- Sesi 1: Pukul 09.00 – 11.30

Jam Perdagangan Pasar Negosiasi (Senin-Jumat)

- Sesi 1: Pukul 09.00 s/d 11.30

- Sesi 2: Pukul 13.30 s/d 15.30

Namun, seperti yang sudah sempat disebutkan di atas, jam bursa saham yang sudah ditetapkan tersebut bisa berubah seiring keputusan dari lembaga-lembaga pengawas, yang menyesuaikan dengan situasi dan kondisi di lapangan. Dikutip dari CNBC, Bursa Efek Indonesia (BEI) memperkirakan akan ada perubahan jam perdagangan yang berubah ke jam normal sebelum pandemi, yaitu hingga pukul 16.00 WIB, jika memang memungkinkan.

Meski saat ini yang berlaku masih hingga pukul 15.00 WIB, namun BEI memastikan akan berkoordinasi dengan Otoritas Jasa Keuangan (OJK) terkait kemungkinan perubahan jam perdagangan di bursa ini.

So, pantengin saja update-nya di akun media sosial IDX ya.

Terkait Jam Bursa Saham, Kapan Waktu Terbaik Jual Beli Saham?

Lalu, kalau sudah tahu jam bursa saham, pertanyaan selanjutnya akan muncul: apakah ada waktu terbaik untuk beli dan jual saham?

Ada yang bilang, bahwa periode terbaik untuk membeli saham adalah di bulan Mei, Agustus, November, dan Februari. Pasalnya, di bulan-bulan tersebutlah waktunya perusahaan merilis laporan keuangan kuartalan, dan hal itu bisa digunakan untuk pertimbangan kamu dalam pembelian saham.

Selain itu, meski tidak pernah bisa dipastikan, tetapi ada kecenderungan-kecenderungan tertentu yang terjadi dalam pasar saham, terkait waktu terbaik untuk bertransaksi. Ya, terutama sih ini bakalan cukup signifikan kalau kamu seorang trader.

Pagi hari

Pasar masih relatif volatil, yang diakibatkan oleh banyaknya order yang dilakukan oleh trader sehingga banyak pula terjadi penyesuaian harga. Nah, kondisi ini biasanya dimanfaatkan oleh para trader yang ingin memanfaatkan fluktuasi untuk mendapatkan keuntungan kilat.

Siang hari

Jelang istirahat jam bursa saham, fluktuasi harga tidak akan setinggi pagi ataupun sore. Kebanyakan trader memilih wait and see. Meski demikian, ada juga yang memanfaatkannya untuk menjual saham, kalau memang sudah melampaui target harga yang ditetapkan.

Sore hari

Sore biasanya menjadi momen ketika harga saham akan bergerak volatil lagi. Bisa jadi naik, karena para bandar ramai-ramai mengangkat harga saham pilihan mereka. Tetapi bisa juga para bandar ini melakukan aksi marking the close dengan menjual saham secara besar-besaran, setelah dirasa keuntungan sudah cukup. Hal ini sudah pasti akan menyebabkan harga saham jatuh di penghujung jam bursa saham.

Buat investor jangka panjang, apakah waktu-waktu kecenderungan di atas penting untuk dipertimbangkan? Tidak selalu, karena time frame investor jangka panjang adalah lebih dari 5 tahun, bahkan 10 tahun. Mau jual atau beli saham di pagi, siang, atau sore hari, tidak jadi masalah, karena fokusnya adalah tujuan keuangan, kebutuhan dan kemampuan pribadi masing-masing.

Tip Jitu Menentukan Waktu Membeli Saham

Nah, berikut ini beberapa tip dan cara untuk menentukan waktu pembelian saham yang tepat, untuk kamu para investor jangka panjang.

1. Beli Saham di Tiap Kuartal

Pertimbangan pertama untuk membeli saham yaitu setiap kuartal atau 3 bulan sekali, artinya kamu bisa membeli saham 4 kali dalam setahun. Di waktu-waktu tertentu, kamu bisa membeli saham jika ada yang murah dengan fundamental yang baik.

Jangan lupa untuk melakukan riset dan analisis ya, berdasarkan tujuan keuangan, kebutuhan, dan kemampuanmu sendiri.

2. Perusahaan Incaran dalam Kondisi Bagus

Sebelum membeli saham, tentunya kamu telah memastikan dan melakukan analisis fundamental sederhana terkait kondisi perusahaan incaran kamu. Kamu bisa menganalisis dari berbagai berita terkait perusahaan tersebut.

Apakah perusahaan incaran kamu memiliki perkembangan yang sehat atau sebaliknya? Apakah perusahaan tersebut saat ini tengah untung atau justru rugi? Pastikan kamu mempelajari rencana bisnis perusahaan mulai dari ekspansi, akuisisi perusahaan lain, hingga penyusutan dalam bisnis.

3. Beli Saham di Tengah Sentimen Negatif

Akan selalu ada naik dan turun di saham perusahaan. Sebaik apa pun fundamental saham perusahaan tersebut, tetap masih ada kemungkinan kena sentimen negatif yang membuat harganya anjlok ke harga terendah.

Jika kamu pengin memanfaatkan diskon saham seperti ini, boleh saja. Asal pastikan kamu sudah punya semua data dan lakukan analisis mendalam hingga yakin bahwa memang fundamentalnya bagus. Jangan lupa untuk melakukan manajemen risiko lainnya juga ya.

Loh, anjlok kok malah dibeli?

Ingat, hal ini hanya bisa kamu lakukan pada saham yang memang awalnya memiliki reputasi bagus dan prospek yang cerah. Saham yang tiba-tiba anjlok padahal fundamentalnya bagus, umumnya tak perlu menunggu lama untuk harga saham tersebut merangkak naik lagi, karena biasanya “hanya” diterpa oleh isu miring yang bisa jadi sebenarnya tak memengaruhi kinerja perusahaan secara keseluruhan.

Nah, kesimpulannya jam bursa saham ini memang bisa menentukan waktu-waktu ketika kamu bisa mendapatkan keuntungan, tetapi juga bukan hal yang wajib dijadikan patokan. Apalagi jika kamu memang berinvestasi saham untuk jangka panjang. Akan lebih baik jika kamu fokus pada tujuan keuangan, dan lakukan sesuai rencana.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!