Financial Planning for Millennials

Membahas tentang generasi milenial tentu tak akan ada habisnya. Generasi ini adalah mereka yang lahir di antara tahun 1990an sampai tahun 2000an. Sebagian besar dari mereka sudah memiliki pekerjaan dan penghasilan tetap untuk memenuhi kebutuhan hidupnya sendiri. Kaum yang dikenal sebagai generasi yang melek teknologi ini sangat mudah dan cepat belajar. Mereka memiliki gaya hidup yang dinamis karena dibesarkan di zaman yang sudah memiliki kecanggihan teknologi.

Sebagian generasi milenial mungkin sudah mendapatkan edukasi finansial tentang bagaimana mengelola uang untuk masa depan baik dari keluarga, lingkungan maupun dari sekolah, sehingga mereka mampu mengatur keuangannya sesuai prioritas. Namun di sisi lain, banyak juga milenial yang belum dibekali dengan kemampuan untuk mengatur keuangannya dengan baik. Entah itu karena faktor pergaulan atau karena gengsi. Mereka menggunakan uang yang dimiliki dengan sesuka hati untuk memenuhi kebutuhan lifestyle seperti traveling, shopping dan hangout. Semua dijalani sekedar untuk update status di media sosial dan mendapatkan banyak likes. Apakah kamu salah satu diantaranya? Jangan sampai kamu hanya gaya di tampilan tapi keuangannya ngos-ngosan ya! ☺

Awal Juni ini, QM Financial kembali diberi kesempatan untuk memberikan seminar financial literacy. Kali ini pesertanya adalah 100 orang Pegawai Otoritas Jasa Keuangan (OJK) yang usianya termasuk ke dalam generasi milenial. Ligwina Hananto, Lead Trainer QM Financial berbagi strategi dalam mempersiapkan rencana keuangan yang tepat untuk generasi milennial agar dapat mengatur keuangan dengan bijak.

Periksa Kondisi Keuangan

Seperti check up kesehatan fisik, idealnya financial check up dilakukan setahun sekali untuk melihat arus kas dan memeriksa beberapa rasio keuangan dasar seperti perbandingan harta dan utang, rasio aset lancar dan rasio menabung. Dengan begitu, kamu bisa tahu kondisi kesehatan keuanganmu saat ini.

Buat Pos Pengeluaran

Setelah mendapatkan penghasilan, kamu bisa membagi pengeluaran bulanan menjadi 5 pos, yaitu:

- Cicilan utang – maksimal 30%

- Kebutuhan rutin – maksimal 60%

- Pengeluaran sosial – minimal 2,5%

- Menabung dan berinvestasi – minimal 10%

- Pengeluaran lifestyle – maksimal 20%

Dengan memiliki anggaran, kamu bisa mengendalikan pengeluaran sesuai dana yang kamu punya. Jangan sampai besar pasak daripada tiang.

Menabung dan Berinvestasi

Generasi milenial juga harus menyadari pentingnya investasi untuk perencanaan keuangan di masa yang akan datang. Mulailah menabung dan berinvestasi sejak dini untuk memastikan bahwa kamu bisa aman secara finansial di masa pensiun nanti. Sisihkanlah minimum 10% dari penghasilanmu untuk menabung dan berinvestasi.

Gunakan Teknologi Perencanaan Keuangan

Sekarang ini sudah banyak aplikasi finansial yang bisa kamu unduh dari smartphone. Gunakan untuk perencanaan keuanganmu. Seperti kalkulator finansial, teknologi tersebut akan membantu dan memungkinkan siapa saja untuk merencanakan keuangan dan menentukan tujuan finansial dalam satu genggaman tangan.

Jangan Berutang Untuk Hal Konsumtif

Berutang boleh boleh aja, asalkan utang tersebut bisa menjadi aset. Misal utang untuk KPR atau utang untuk membeli kendaraan. Jangan kamu berutang hanya untuk memenuhi kebutuhan lifestyle atau mengikuti tren yang ada. Ingat! Utang itu harus tetap dibayarkan apapun yang terjadi dengan kondisi keuanganmu.

Yuk! Jadi milenial yang gak hanya gaya di tampilan tapi juga gaya di laporan keuangan!

Nita Kurniawati

Pensiun Dini, Siapkah?

Pensiun dini merupakan salah satu pilihan bagi karyawan perusahan. Banyak faktor yang mempengaruhi program pensiun dini tersebut, baik dari sisi karyawan maupun dari sisi perusahaan.

Faktor internal karyawan antara lain merasa bosan dan ingin mencoba hal baru, ingin fokus menjalani hobi, beban kerja terlalu tinggi, karir yang diam di tempat atau ingin membangun usaha sendiri.

Kebijakan pensiun dini juga bisa datang dari sisi perusahaan karena laba yang menurun sehingga perusahaan perlu melakukan perampingan.

Dalam situasi tersebut, pensiun dini biasanya karyawan diberikan pilihan untuk tetap bekerja atau mengikuti program pensiun dini.

Seorang teman saya, sebut saja namanya Dimas, bekerja di sebuah bank. Karena bank tempatnya bekerja mengambil kebijakan perampingan, Dimas diberikan pilihan untuk tetap bekerja di bank tersebut atau mengikuti program pensiun dini.

Karena angka yang di dapat lumayan besar untuk level staf back office. Tanpa pikir panjang Dimas mengambil tawaran program pensiun dini. Usia Dimas pada saat itu 29 tahun, dia berpikir bahwa dengan umur yang masih muda dia bisa melamar ke perusahaan lain namun tetap mendapatkan dana segar dari program dana pensiunnya.

Dimas sudah tahu apa yang akan dilakukannya setelah mengambil pilihan pensiun dini: kembali bekerja.

Dengan dana segar yang dia terima, Dimas melakukan pengelolaan dana yang di dapat dari program pensiun dini.

Inilah yang sebaiknya dilakukan oleh Dimas:

- Mempersiapkan Dana Darurat. Setelah mengambil program pensiun dini, Dimas berencana kembali bekerja. Dalam rentang waktu mencari pekerjaan baru, biaya hidup bulanan tetap harus dicukupi kan? Kebutuhan biaya bulanan bisa diambil dari Dana Darurat. Sebagai seorang single, Dimas perlu menyisihkan dana sebesar minimal 4 kali pengeluaran bulanan. Asumsinya dalam waktu empat bulan Dimas sudah akan menemukan pekerjaan baru.

- Mempersiapkan proteksi. Saat menjadi karyawan bank, proteksi Dimas ditanggung oleh kantor. Kini, saat belum menemukan tempat baru untuk berkarya, Dimas harus menyiapkan sendiri proteksinya. Paling tidak Dimas perlu membeli proteksi berupa asuransi kesehatan dari BPJS Kesehatan. Jika sewaktu-waktu mengalami sakit, sudah ada perusahaan asuransi yang menanggung biaya pengobatannya.

- Menginvestasikan kembali ke Dana Pensiun. Setelah dialokasikan untuk Dana Darurat dan proteksi, sisa dana bisa kembali diinvestasikan untuk membentuk kembali Dana Pensiun. Semakin muda, dana yang diinvestasikan Dimas akan punya waktu lebih banyak untuk berkembang.

Bagi Dimas yang masih muda dan single, pilihan pensiun dini tentu bukan hal yang sulit. Dimas belum memiliki tanggungan sehingga dia bisa mengambil risiko ketidakpastian yang lebih tinggi. Beda halnya jika kamu sudah berkeluarga dan memiliki tanggungan. Ada banyak hal yang harus dipertimbangkan untuk memutuskan pensiun dini. Selain gaji, ada fasilitas-fasilitas tambahan lain yang berkurang, terutama asuransi kesehatan dan opsi pinjaman lunak. Biaya hidup setelah pensiun dini juga harus dipastikan cukup untuk memenuhi kebutuhan keluarga.

Apakah kamu sudah siap?

Ridwan Prasetyo/ financial trainer

Apa Saja Kendala Membuat Dana Pensiun?

Pensiun merupakan masa di mana kita sudah masuk usia tidak produktif sebagai pekerja. Oleh karena itu kita harus sadar lebih dini akan hal ini untuk mempersiapkan masa pensiun yang sejahtera. Sebagai karyawan, khususnya karyawan swasta, kita harus mulai merancang strategi agar tercapai tujuan masa pensiun sesuai dengan keinginan. Beda halnya dengan PNS yang semua dana pensiun sudah diatur dan dipersiapkan oleh negara.

Ada beberapa lembaga yang menyediakan program dana pensiun, diantaranya Dana Pensiun Pemberi Kerja (DPPK), Dana Pensiun Lembaga Keuangan (DPLK) serta Jaminan Hari Tua (JHT) dan Jaminan Pensiun dari BPJS Ketenagakerjaan. Dengan besarnya kebutuhan Dana Pensiun, dana pensiun dari lembaga-lembaga tersebut mungkin tidak cukup untuk biaya dimasa tua nanti. Oleh karena itu lebih baik merencanakan sejak awal untuk menutup kekurangan Dana Pensiun tersebut. Salah satu strategi yang bisa dijalankan adalah dengan membuat Dana Pensiun sendiri. Dana Pensiun ini tidak akan bisa terwujud tanpa komitmen dan konsistensi. Banyak kendala yang dihadapi karyawan untuk membuat Dana Pensiunnya sendiri, diantaranya:

- Sifat konsumtif

Jaman sekarang ada godaan besar untuk selalu update mulai dari keperluan gadget, fashion sampai kuliner semata-mata hanya untuk eksis di media sosial. Sebagai karyawan yang punya penghasilan sendiri tentu wajar jika ingin membeli sesuatu untuk keperluannya. Tapi gak perlu dipaksakan untuk selalu update kan. Kita harus belajar membedakan mana kebutuhan (needs) dan mana keinginan (wants).

- Cicilan

Cicilan merupakan pengeluaran yang wajib kita bayarkan. Agar arus kan bulanan tidak terlalu terbebani, batasi porsi cicilan maksimal sebesar 30% penghasilan bulanan. Jika saat ini porsi cicilan masih lebih besar dari 30%, usahakan mengurangi pokok utang agar jumlah cicilan menjadi lebih ringan. Kita bisa memanfaatkan penghasilan tahunan seperti THR untuk mengurangi pokok utang.

- Tanggungan keluarga

Setiap orang pasti ingin memberikan yang terbaik kepada keluarga. Salah satunya dengan memberikan sedikit rezeki dari penghasilan kepada orangtua ataupun membantu saudara yang masih membutuhkan biaya, misal untuk pendidikan atau pengobatan. Tentu baik membantu orang lain, namun jangan sampai memberatkan keuangan keluarga sendiri. Dana untuk keluarga ini bisa dimasukkan dalam anggaran sosial.

- Sulit berinvestasi secara rutin

Meskipun di awal sudah ada niat untuk membuat Dana Pensiun mandiri, namun jika kita tidak rutin berinvestasi, target dana akan sulit tercapai. Solusinya, buat perintah auto debet dari rekening penghasilan ke rekening investasi setiap bulan setelah menerima gaji.

- Tidak mempunyai penghasilan lain

Jika arus kas bulanan terasa berat padahal pengeluaran sudah dihemat, mungkin sudah saatnya kita mencari tambahan penghasilan di luar gaji bulanan. Ada banyak peluang usaha sampingan yang bisa kita coba. Mulai dulu dari apa yang kita suka dan kita bisa. Misal jika suka membuat kue, kita bisa membuka usaha kue kering dengan sistem PO (purchase order). Pas banget nih dengan momen bulan puasa di mana kebutuhan kue kering meningkat. Namun kita harus pintar mengatur waktu agar pekerjaan utama tidak terganggu ya.

Nah itu tadi beberapa contoh kendala yang dihadapi untuk membuat Dana Pensiun sendiri. Yuk kita atasi satu per satu agar target Dana Pensiun terpenuhi dan kita bisa pensiun dengan sejahtera.

Ridwan / Financial Trainer

Tips Mengatur Penghasilan Tahunan

Bagi seorang karyawan, mendapatkan bonus tahunan merupakan sesuatu yang ditunggu-tunggu. Apalagi jika penerimaan bonus tersebut berbarengan dengan uang cuti tahunan dan Tunjangan Hari Raya (THR). Sebuah jumlah yang tentu tak sedikit dan membutuhkan pengelolaan keuangan yang baik. Jangan sampai penghasilan tahunan ini habis tak bersisa tanpa kita tahu tujuannya.

Bulan ini, QM Financial berkesempatan untuk mengadakan seminar pengelolaan keuangan ‘ AYO ATUR UANGMU’ di HSBC Indonesia. Ligwina Hananto, CEO dan Lead Trainer QM Financial memberikan edukasi pengaturan keuangan pada saat mendapatkan bonus, THR dan uang cuti yang datang bersamaan.

Ada empat hal yang harus diperhatikan dalam mengelola penghasilan tahunan ini, yaitu:

- Dahulukan Bayar Utang. Sebelum menggunakan penghasilan tahunan untuk pengeluaran apapun, yang wajib didahulukan adalah membayarkan UTANG! Jika masih ada saldo utang dan kita malah menggunakan dana yang ada untuk membeli keperluan yang lain atau berlibur, maka efeknya cash flow akan terganggu. Ingat berani berutang wajib membayar!

Baca juga: 5 Langkah Merdeka dari Utang - Konsep Matching. Konsep matching ini adalah menjadwalkan pembayaran pengeluaran bulanan dan tahunan yang sesuai dengan pendapatan bulanan dan pendapatan tahunan. Buatlah daftar dan rincian pengeluaran untuk pengeluaran bulanan dan tahunan, kemudian bedakan pembayarannya dengan penghasilan bulanan dan tahunan.Pengeluaran bulanan contohnya seperti pengeluaran untuk rumah tangga, transportasi, biaya SPP bulanan anak, pekerja rumah, dan pengeluaran pribadi. Pengeluaran ini diambil dari gaji bulanan. Sedangkan pengeluaran tahunan seperti contohnya, asuransi, belanja hari raya, uang tahunan anak, kurban, PBB dan, STNK kendaraan dibayar dengan penghasilan tahunan.

- Diskusikan dengan pasangan. Keuangan keluarga sebaiknya disepakati bersama. Oleh karena itu penting sekali berdiskusi dengan pasangan mengenai pengeluaran bulanan dan tahunan termasuk juga dengan pengeluaran untuk menabung/berinvestasi atau jalan – jalan.

Baca juga: #BiasaJadiBaik Ngobrolin Uang dengan Pasangan - Ayo Berinvestasi. Setelah membuat daftar pengeluaran bulanan dan tahunan, maka mulailah menabung/berinvestasi sesuai tujuan finansial yang ingin dicapai. Tujuan finansial yang paling penting untuk dijadikan tujuan menabung atau berinvestasi adalah Dana Darurat, Dana Pendidikan, dan Dana Pensiun. Setelah memenuhi 3 tujuan finansial utama tersebut barulah sisa dana bisa dialokasikan ke tujuan finansial lain, misalnya Dana Liburan, Dana Renoovasi Rumah/Dapur, atau tujuan finansial lain sesuai dengan minat masing-masing.

Baca lebih lanjut di sini:

(http://qmfinancial.com/2017/12/menghadapi-tahun-2018-dengan-dana-darurat/)

(http://qmfinancial.com/2016/09/5-kesalahan-orangtua-dalam-menyiapkan-dana-pendidikan/)

(http://qmfinancial.com/2015/07/membuat-dana-pensiun-sendiri/)

Nah itu tadi empat tips untuk mengelola penghasilan tahunan berupa bonus, uang cuti dan THR yang datang bersamaan.

Kamu punya kebutuhan pelatihan finansial seperti apa? Sila hubungi tim QM Project di 0811 1500 688 untuk mendiskusikan program sesuai kebutuhanmu. ☺

Mia Damayanti/ Financial Trainer

Biasa Jadi Baik: Menjadi Perempuan Berdaya

Biasa Jadi Baik adalah gerakan untuk mengajak teman-teman menyiapkan kebiasaan baik. Saat kita pensiun nanti, dari kebiasaan-kebiasan baik lah kita bisa punya kualitas hidup lebih baik. Ini perlu dimulai dari sekarang. Ada kebiasaan baik di pagi hari. Ada kebiasaan baik dengan pasangan. Ada juga kebiasaan baik dalam mengelola uang.

read more: #BiasaJadiBaik

Bulan April ini QM mengajak teman-teman menceritakan nasihat terbaik untuk perempuan. Ada Alanda Kariza, penulis buku Sophismata dan Beats Apart yang akan berbagi inspirasi.

Apa nasihat terbaik untuk perempuan versi Alanda?

Nasihat terbaik untuk perempuan yang pernah saya terima: jadi perempuan itu harus berdaya. Kita harus bisa berdiri di kaki sendiri. Berdaya sebelum menikah, sebelum berkeluarga. Banyak kasus perempuan menikah, padahal mereka belum berdaya dari sisi finansial. Saat terjadi perceraian atau suami meninggal, istri pun menjadi terpuruk.

Perempuan harus mampu menghasilkan uang sendiri dan mengatur keuangan dengan baik. Lebih bagus lagi kalau bisa investasi dan bisa punya properti sendiri. Jangan hanya menunggu kedatangan ‘Prince Charming’. Itu hanya ada di negeri dongeng ☺

Dari mana inspirasi tersebut berasal?

Nasihat tersebut saya dapatkan dari Ibu saya. Setelah saya menikah, suami pun menyatakan hal yang sama. Mau jadi ibu rumah tangga atau wanita karir, setiap perempuan harus berdaya. Di rumah pun bisa berkarya kok.

Sudah berapa lama nasihat tersebut diterapkan?

Sudah sejak kecil. Sejak masih SD kali ya.

Apa saja dampak yang dirasakan sejak mengikuti nasihat tersebut?

Saya percaya setiap keluarga punya tantangan finansialnya masing-masing. Sebagai anak pertama dengan dua orang adik yang jarak usianya 11 & 13 tahun lebih muda, saya tak ingin menambah beban orang tua.

Berkat nasihat dari Ibu untuk menjadi perempuan yang berdaya, sejak kecil saya sudah belajar mengusahakan uang jajan sendiri. Saat masih SD saya sudah membuat gelang dan dijual ke teman-taman. Memasuki SMP saya mulai mengirimkan tulisan untuk dimuat di majalah. Fee menulis ini lumayan banget. Bisa dapat uang jajan sampai Rp300.000. Sebuah angka yang cukup besar untuk anak SMP. Selain itu saya juga rajin menawarkan jasa administrasi untuk tetangga saya yang mahasiswa berupa transkrip atau input data.

Jadi saya sudah mulai ‘colong start’ untuk berdaya sejak muda. Ini juga merupakan inspirasi dari idola saya di masa remaja – Britney Spears – yang bilang bahwa ‘Jika kamu tidak bisa menjadi yang terbaik, jadilah yang pertama.’

Dari sisi finansial, bagaimana Alanda mengelola keuangan untuk keluarga muda?

Setelah menikah, saya merasakan banyak penyesuaian. Saya dan suami memiliki latar belakang keluarga yang berbeda. Ibu saya adalah seorang wanita karir. Sedangkan Adit, suami saya, ibunya adalah seorang ibu rumah tangga. Contoh yang berbeda di rumah ini menuntut kami untuk beradaptasi.

Awalnya saya merasa tidak perlu diberi uang oleh suami, lebih baik uangnya ditabung untuk kebutuhan masa depan. Jadi kalau orang lain punya cita-cita punya suami kaya biar gak perlu kerja, nunggu dikasih uang sama suami aja, aku malah nggak. Namun di sisi lain suami punya kewajiban untuk memberi nafkah. Di situ kami membuka ruang untuk diskusi dan adaptasi. Bertahun-bertahun saya bergantung pada diri sendiri. Setelah menikah saya pun belajar bahwa punya teman untuk bergantung bersama itu oke kok.

Dari sisi pengelolaan keuangan, saya pribadi merasa sekarang gak sepelit dulu. Sebelumnya saya sangat membatasi budget beli baju atau sepatu dan budget jalan-jalan. Mending uangnya ditabung untuk beli rumah dan membiayai pernikahan. Sebagai penulis, penghasilan saya waktu itu tidak pasti, tergantung royalti yang masuk dari penerbit. Jadi kalau ada uang lebih, saya memilih untuk menyimpan dibanding membelanjakannya.

Setelah berkeluarga, saya dan suami sama-sama bekerja kantoran dengan penghasilan yang lebih pasti dari gaji bulanan. Sekarang, keuangannya bisa lebih dipetakan. Gaji bulanan kami kelola untuk pengeluaran bulanan, sementara bonus tahunan kami manfaatkan untuk dana liburan.

Apakah kebiasaan baik ini akan dibawa hingga masa pensiun nanti?

Iya. Mudah-mudahan ya ☺

Kalau boleh tahu, Alanda sudah siap pensiun belum?

Kalau sekarang belum sih. Mungkin kalau ditanya pas usianya udah 40 tahun jawabannya beda ya ☺

Apa saja yang sudah Alanda siapkan untuk menghadapi masa pensiun nanti?

Saya sudah mulai berinvestasi di reksadana saham untuk Dana Pensiun sejak 5 tahun yang lalu. Rutinitas ini sempat terhenti saat saya menemani suami kuliah di Australia dan gantian suami menemani saya kuliah di Inggris. Biaya transfernya bisa lebih mahal dibanding dana yang dialokasikan untuk reksadana, kan sayang ya. Sekarang setelah kembali ke Indonesia, saya mulai kembali rutin berinvestasi di reksadana.

Sejujurnya saya belum terlalu memikirkan pensiun. Sekarang masih fokus mencari uang, mumpung biaya hidup belum terlampau besar. Akan sangat berbeda setelah kehadiran anak kan. Suami selalu mengingatkan saya untuk tidak terlalu pelit. Boleh saja menyiapkan hari tua, tapi jangan sampai kita tidak menikmati masa muda. We’re doing good kok, punya pekerjaan dan sudah DP rumah. Masa muda juga harus dinikmati biar gak stress karena mikirin duit terus. Hidup harus seimbang kan?

Seru sekali mendengar cerita Alanda dan nasihatnya untuk menjadi perempuan yang berdaya. Dana untuk masa tua pun sudah mulai disiapkan sambil tetap menikmati masa muda. Terima kasih sudah berbagi inspirasi Alanda!

QM Admin

***

Apa kebiasaan keuangan baikmu? Ayo bahas bersama di akun media sosial kami dengan tagar #BiasaJadiBaik

Facebook Fanpage QM Financial dan Twitter / Instagram @QM_Financial.

Sebarkan virusnya. Ajak lebih banyak orang tergerak mewujudkan keuangan yang sehat dan kuat.

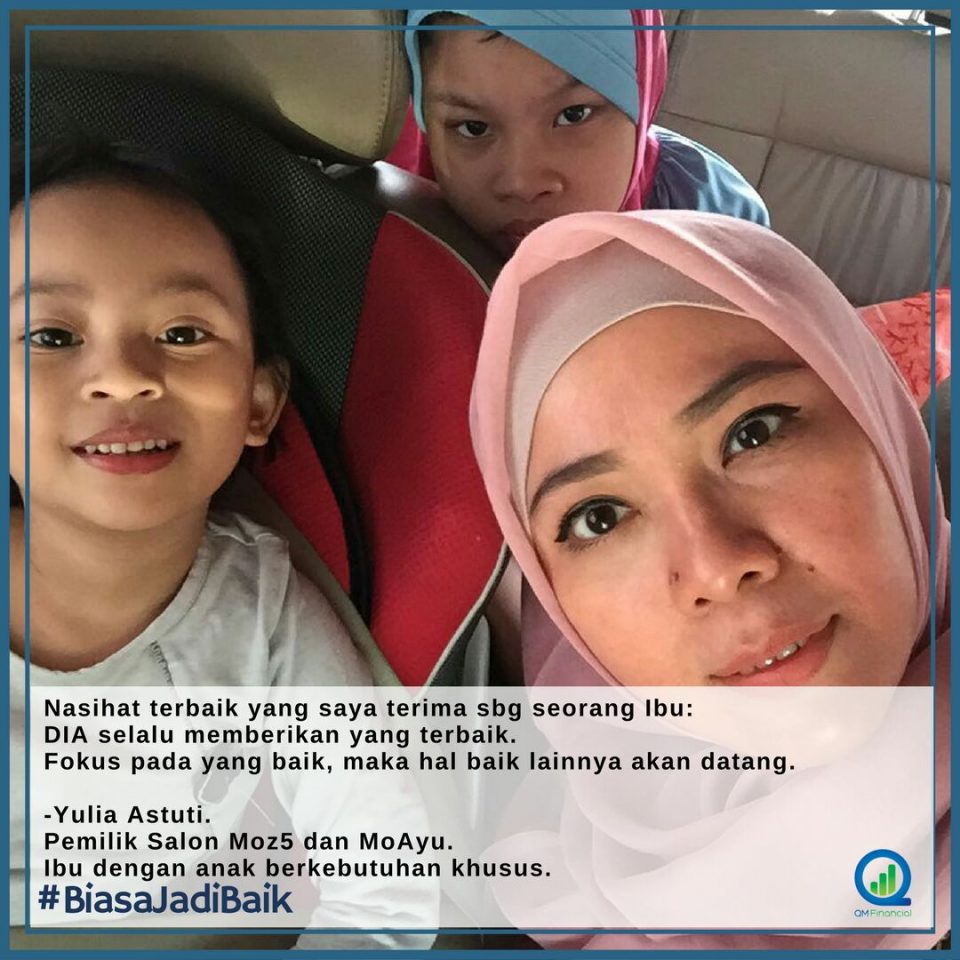

Biasa Jadi Baik: Fokus Pada Apa Yang Baik

Biasa Jadi Baik adalah gerakan untuk mengajak teman-teman menyiapkan kebiasaan baik. Saat kita pensiun nanti, dari kebiasaan-kebiasan baik lah kita bisa punya kualitas hidup lebih baik. Ini perlu dimulai dari sekarang. Ada kebiasaan baik di pagi hari. Ada kebiasaan baik dengan pasangan. Ada juga kebiasaan baik dalam mengelola uang.

read more: #BiasaJadiBaik

Bulan April ini QM mengajak teman-teman menceritakan nasihat terbaik untuk perempuan. Nasihat pertama datang dari Yulia Astuti, pemilik Moz5 Salon – salon khusus muslimah, dan juga Ibu dari anak berkebutuhan khusus. Yulia mengajak kita semua untuk berfokus pada apa yang baik yang sudah diberikan oleh Tuhan.

Apa nasihat terbaik untuk perempuan versi Yulia Astuti?

Apa pun yang diberikan oleh Tuhan, pastilah yang terbaik dan paling kita butuhkan. Karena DIA yang menciptakan kita paling tahu tentang kita.

Dari mana inspirasi tersebut berasal?

Nasihat tersebut saya dapatkan dari guru mengaji.

Sudah berapa lama nasihat tersebut diterapkan?

Sudah sejak sekitar 4 empat tahun yang lalu.

Apa saja dampak yang dirasakan sejak mengikuti nasihat tersebut?

Saya belajar untuk tidak menyalahkan keadaan. Stop wondering why, why me, why not them. Saya diingatkan untuk fokus pada yang baik. Because you get what you focus on. Begitu kita fokus pada yang baik maka kita akan semakin menemukan hal baik lainnya. Semakin bersyukur semakin kita bahagia. Dia Yang Maha Sempurna tidak pernah salah dalam ketetapanNya.

Apakah nasihat untuk perempuan ini akan dibawa hingga masa pensiun nanti?

Tentu saja. Nasihat yang baik sudah selayaknya dijalankan, meski sudah pensiun.

Dari sisi finansial, bagaimana Yulia mengelola keuangan untuk anak berkebutuhan khusus?

Memiliki anak berkebutuhan khusus membuat dana kebutuhan untuk anak menjadi lebih besar. Mereka akrab dengan fisioterapi, terapi wicara, dan terapi okupasional yang tentunya membutuhkan dana lebih. Saya merasa perlu menyiapkan masa depan mereka dengan lebih cermat. Oleh karena itu, setiap bulan saya menyisihkan penghasilan untuk menabung, membeli emas, dan juga reksa dana untuk memastikan kebutuhan mereka di masa depan terpenuhi.

Kalau boleh tahu, Yulia sudah siap pensiun belum?

Belum sih ☺

Apa saja yang sudah Yulia siapkan untuk menghadapi masa pensiun nanti?

Untuk saat ini saya masih terus mempersiapkan bisnis yang bisa terus berjalan dan menghasilkan walaupun saya sudah pensiun. Selain itu saya juga sudah menyiapkan tabungan, berinvestasi di reksa dana dan emas, serta memiliki properti yang disewakan.

Terima kasih untuk cerita inspiratifnya Yulia. Kita perlu belajar untuk fokus pada yang baik dan selalu bersyukur. Seperti kata Yulia, “semakin bersyukur kita akan semakin bahagia”.

Walaupun menyatakan belum siap pensiun, Yulia sudah menyiapkan berbagai jenis aset aktif berupa bisnis, property, dan surat berharga.

Kamu sendiri gimana? Sudah siap pensiun belum? ☺

@QM_Financial

***

Apa kebiasaan keuangan baikmu? Ayo bahas bersama di akun media sosial kami dengan tagar #BiasaJadiBaik

Facebook Fanpage QM Financial dan Twitter / Instagram @QM_Financial.

Sebarkan virusnya. Ajak lebih banyak orang tergerak mewujudkan keuangan yang sehat dan kuat.

Cara Praktis Mengatur Keuangan Keluarga

Edukasi keuangan, khususnya bagi mereka yang memasuki dunia kerja sangatlah penting. Ada perubahan fase dari mengelola uang saku menjadi mengelola penghasilan sendiri. Dengan mengetahui ilmu perencanaan keuangan sejak dini, mereka dapat pula mengatur penghasilan agar dapat dimanfaatkan untuk pencapaian tujuan keuangan.

Bulan Maret yang lalu, QM Financial berkesempatan memberikan edukasi keuangan bagi Calon Pegawai Negeri Sipil (CPNS) Badan Informasi Geospasial (BIG) di Cibinong.

Peserta yang berjumlah 70 orang sebagian besar belum menikah. Untuk para CPNS yang belum menikah dan berusia di bawah 30 tahun, Ligwina Hananto – lead trainer QM Financial menyarankan untuk segera menginvestasikan minimal setengah dari harga sepatu untuk kebutuhan masa depan. Tak perlu khawatir hilang atau rugi. Tanpa diinvestasikan pun, uang sejumlah itu akan dengan mudah terkonversi menjadi makanan atau barang lain yang tidak jelas fungsinya.

read more: Investasi untuk Dana Pensiun: Mulai Dengan Setengah Harga Sepatumu

Bagi mereka yang sudah berkeluarga atau berencana menikah dalam waktu dekat, Ligwina memberikan 5 cara praktis untuk mengatur keuangan keluarga.

1. Mengatur Cashflow.

Untuk mengatur cashflow bulanan keluarga, rasio yang disarankan adalah menabung minimal 10% dari penghasilan, cicilan maksimal 30%, dan lifestyle maksimal 20%. Dalam hal ini harus ada pembicaraan dan kesepakatan yang baik antar pasangan dalam hal mengatur keuangan. Apakah semua penghasilan dikelola salah satu pihak atau ada pembagian tugas, misal suami mengatur dana untuk menabung atau berinvestasi sedangkan istri mengatur dana untuk pengeluaran bulanan.

2. Menyiapkan Dana Darurat.

Dana darurat adalah dana yang diparkir dan hanya digunakan dalam keadaan darurat, misal kehilangan pekerjaan. Dana darurat dihitung berdasarkan pengeluaran bulanan. Nilai ini menyatakan berapa bulan keluarga sanggup bertahap hidup jika terjadi keadaan darurat. Besaran dana darurat yang disarankan adalah sebagai berikut:

|

STATUS |

BESARAN |

| Menikah belum memiliki anak |

6x Pengeluaran Bulanan |

| Menikah dengan satu orang anak |

9x Pengeluaran Bulanan |

| Menikah dengan dua orang anak atau lebih |

12x Pengeluaran Bulanan |

Bagi yang masih lajang juga disarankan mempunyai dana darurat sebesar 4x Pengeluaran Bulanan.

3. Mempersiapkan Dana Pendidikan Anak

Biaya pendidikan semakin lama semakin mahal. Inflasi biaya pendidikan bisa mencapai 10% hingga 16% per tahun. Biasanya untuk jenjang PG-SD kita masih bisa mencapai target dana pendidikan dengan menabung. Namun untuk jenjang selanjutnya menabung saja tidak cukup. Kita perlu mengambil risiko dengan berinvestasi.

4. Mempersiapkan Dana Pensiun

Dana Pensiun ini terlihat sepele karena jangka waktunya masih sangat panjang. Kadang kita berasumsi bahwa pengeluaran saat pensiun akan lebih kecil dari pengeluaran sekarang. Pada saat kita pensiun, seharusnya semua cicilan sudah lunas, sehingga beban pengeluaran lebih ringan. Namun, jangan salah, pengeluaran saat pensiun bisa lebih besar karena faktor kesehatan dan kenaikan harga bahan pokok setiap tahunnya. Kebutuhan dana pensiun ini bisa sangat besar loh. Siapkan sejak dini agar kita bisa pensiun dengan sejahtera.

read more: Dana Pensiun Dari Kantor Bukan Jaminan Pensiun Sejahtera

5. Memiliki Asuransi

Perencanaan keuangan tidak lengkap tanpa proteksi. Di masa produktif, saat kita berjuang mencapai berbagai tujuan finansial, bisa terjadi hal-hal yang tidak diinginkan seperti sakit dan kematian. Risiko inilah yang kita alihkan ke perusahaan asuransi. Setiap orang wajib memiliki asuransi kesehatan. Apabila kantor tempat kita bekerja saat ini tidak memberikan fasilitas asuransi kesehatan, cari lah asuransi kesehatan swasta yang sesuai dengan kebutuhan. Jika, asuransi kesehatan swasta dirasa mahal, maka asuransi pemerintah seperti BPJS kesehatan bisa dipertimbangkan. Sedangkan fungsi asuransi jiwa adalah untuk menggantikan penghasilan yang hilang jika tertanggung meninggal, sehingga keluarga yang ditinggalkan bisa tetap melanjutkan hidup. Jadi, asuransi jiwa penting untuk mereka yang menjadi pencari nafkah utama keluarga.

Nah! Itu tadi 5 cara mengatur keuangan keluarga bagi para CPNS Badan Informasi Geospasial.

Ingin kantormu didatangi tim QM Finansial juga? Hubungi QM Training di 0811 1500 688 untuk berdiskusi tentang kebutuhan pelatihan keuangan!

Mia Damayanti / Financial Trainer

Menabung 90% Penghasilan untuk Dana Pensiun, Sanggupkah?

Beberapa tahun terakhir ini QM Financial memfokuskan diri pada pelatihan untuk persiapan pensiun. Kenapa? Karena kita khawatir orang Indonesia tidak siap pensiun. Tujuan finansial dana pensiun merupakan salah satu tujuan terpenting namun kurang dipersiapkan dengan baik. Dari pelatihan keuangan untuk persiapan pensiun yang dilakukan, kami mendapati banyak sekali orang, terutama karyawan yang menggantungkan kesejahteraannya kepada perusahaan. Padahal kesejahteraan itu adalah tanggung jawab kita masing-masing lho!

Setiap orang bertanggung jawab atas pengelolaan keuangan pribadi dan keluarganya. Yang harus disadari, kebutuhan dana pensiun kita besar sekali. Tidak cukup kalau hanya mengandalkan dana pensiun dari kantor atau dana pensiun dari BPJS Ketenagakerjaan yang dulu dikenal sebagai Jamsostek.

Biasanya apa reaksi kita untuk memenuhi target dana pensiun yang besar tersebut? Menabung! Memangnya cukup menabung untuk dana pensiun? Bisa! Tapi kamu harus menabung dalam jumlah raksasa. Inilah yang dilakukan oleh ayah dari CEO QM Financial, Ligwina Hananto. Beliau adalah seorang lulusan teknik pertambangan dan bekerja di sebuah pertambangan di Sorowako, Sulawesi. Ligwina dan adiknya menjalani masa kecil yang indah di Sorowako. Untuk mempersiapkan dana pendidikan dan dana pensiun, beliau menabung 90% dari penghasilannya. Hal ini dimungkinkan karena sebagian besar biaya hidup ditanggung oleh kantor. Selain itu, lokasi yang jauh dari kota menjadikan akses keluar masuk barang terbatas. Punya uang pun tidak bisa belanja, karena tidak ada yang bisa dibeli ☺

Sekarang, coba tanyakan ke diri sendiri. Sanggupkah kamu menabung 90% dari penghasilanmu untuk dana pensiun? Kamu harus hidup hemat. Hemat dengan cara yang ekstrem. Sanggup? Nggak kan? Nah! Kalau kita sadar tidak sanggup menabung dalam jumlah raksasa setiap bulannya kita harus berani mengambil risiko dengan berinvestasi.

Menghitung kebutuhan dana pensiun

Coba kita hitung angkanya ya. Kita asumsikan usia kamu saat ini 30 tahun dengan pengeluaran bulanan Rp2.000.000 per bulan. Kamu berencana pensiun di usia 55 tahun dengan usia harapan hidup hingga 75 tahun.

Dengan asumsi inflasi 5.5%, biaya hidup Rp2.000.000 per bulan di tahun ini akan menjadi Rp11.500.000 saat memasuki usia pensiun nanti. Kebutuhan biaya pensiun selama 20 tahun akan menjadi Rp2,3M. Itu kalau pengeluaran per bulannya Rp2.000.000 ya. Untuk yang pengeluaran bulanannya Rp10.000.000, sila dikalikan 5. Perlu dicatat bahwa angka-angka ini merupakan simulasi yang dibuat berdasarkan asumsi (inflasi, pengeluaran, usia). Jika asumsi berubah, angka kebutuhan pensiun pun berubah.

Menabung vs Investasi

Kita bandingkan kalau kita hanya menabung untuk dana pensiun. Kalau menabung Rp1juta per bulan selama 25 tahun ke depan, kamu pasti akan dapat Rp300.000.000. Tapi tadi kan kita sudah menghitung kebutuhan dana pensiunnya Rp2,3M. Gak cukup dong! Jadi kalau kamu hanya nabung untuk dana pensiun, kamu akan berhadapan dengan satu risiko: risiko gak pensiun ☺

Untuk mencapai dana pensiun 2.3M dalam waktu 25 tahun, kamu perlu menabung Rp7.700.000 per bulan. Sanggup gak? Kalau gak sanggup, ambil resiko dengan investasi.

Untuk mencapai dana pensiun 2,3M kamu bisa berinvestasi sebesar Rp700.000 di produk dengan imbal hasil 15% per tahun.

Jadi pilih mana: menabung Rp7.700.000 per bulan atau investasi Rp700.000 per bulan?

Your money, your choice, your responsibility.

Fransisca Emi / Financial Trainer

Pensiun Tanpa Aset Aktif, Mungkinkah?

Bicara soal pensiun, kita bisa belajar dari orang terdekat. Kalau kamu seperti saya yang saat ini memasuki usia kepala tiga #anaklama, kemungkinan besar orang tuamu sudah memasuki usia pensiun. Bagaimana kondisi pensiun mereka? Apakah mereka pensiun dengan sejahtera atau sederhana?

Kedua orang tua saya adalah pensiunan PNS. Mereka termasuk golongan lama yang menganut paham: lebih baik menjadi PNS, gaji secukupnya yang penting mendapatkan tunjangan pensiun setiap bulan. Namun, keempat anaknya tidak berpendapat sama, kami memilih menjadi karyawan swasta.

Kedua orang tua saya mengandalkan penghasilan semasa pensiun dari pensiunan bulanan sebagai PNS. Mereka tidak mempunyai aset aktif yang bisa memberikan penghasilan pasif. Namun demikian, orang tua saya tetap bisa hidup nyaman tanpa kekurangan suatu apapun. Mereka masih bisa makan enak tiga kali sehari, tak kesulitan berkunjung ke rumah saudara di luar kota, juga mampu membelikan makanan, mainan, maupun memberi uang saku untuk cucu-cucunya.

Tak seperti millenials yang hobi liburan, orang tua saya tidak mempunyai kebutuhan dana liburan. Bagi mereka, liburan ke luar kota itu artinya mengunjungi rumah saudara untuk suatu acara, bisa pernikahan, kelahiran, saat hari raya; dan berziarah ke tempat ziarah rohani. Pergi ke tempat wisata sifatnya hanya mampir saja sebagai pelengkap, bukan tujuan utama.

Aset yang mereka miliki kebanyakan adalah aset pasif, berupa rumah, tanah, sawah, dan pekarangan. Meskipun punya rumah yang tak ditinggali, namun karena merupakan rumah tabon (rumah peninggalan orang tua), rumah ini tak boleh dijual; disewakan pun sayang. Sawah sebenarnya bisa menghasilkan beras yang jumlahnya melebihi kebutuhan konsumsi. Namun mereka memilih untuk membaginya ke anak-anak daripada menjualnya. Tanah saat ini masih ditanami pohon jati, belum ada intensi untuk memanfaatkannya menjadi aset yang menghasilkan. Sedangkan pekarangan dimanfaatkan untuk kolam ikan gurami, memelihara ayam & itik, serta menanam buah-buahan dan sayuran. Dengan gaya hidup yang tergolong sederhana, walaupun tanpa aset aktif, mereka bisa pensiun dengan nyaman. Ahh, nikmatnya tinggal di desa.

Orang tua saya bisa pensiun nyaman tanpa aset aktif karena tinggal di desa dengan gaya hidup yang sederhana. Bagaimana dengan saya? Generasi saya tentunya memiliki gaya hidup yang berbeda. Tinggal di daerah suburban dengan luas lahan yang terbatas, semua kebutuhan rumah tangga harus beli, tak bisa mengandalkan sawah dan ladang sendiri. Demikian juga dengan kebutuhan dana liburan. Belum lagi keinginan untuk berkontribusi dalam kegiatan sosial. Dengan gaya hidup yang lebih tinggi, saya sadar tak bisa pensiun dengan nyaman tanpa aset aktif.

Agar bisa menikmati gaya hidup yang sama hingga pensiun nanti, saya harus mulai membangun aset aktif yang nantinya bisa memberikan penghasilan pasif. Ada tiga macam aset aktif yang bisa dipilih: bisnis, surat berharga, dan properti. Aset aktif yang baik adalah kombinasi yang imbang dari ketiganya. Secara pribadi saya merasa belum siap mental membangun bisnis sendiri. Untuk berinvestasi di properti pun butuh modal yang tidak sedikit. Karena itu, saat ini saya memilih untuk mulai membangun aset aktif dengan surat berharga. Ke depan saya punya mimpi membangun bisnis coworking space dengan memanfaatkan properti yang saat ini ‘nganggur’. Semoga segera terwujud ya!

Baca juga: Khawatir Gak Siap Pensiun? Kumpulin Aset Aktif Yuk!

Ini #ceritapensiunku, bagaimana denganmu? Kombinasi aset aktif seperti apa yang kamu rencanakan? Yuk! Mulai rencana membangun aset aktif untuk mewujudkan pensiun sejahtera!

Fransisca Emi | Financial Trainer

Pelatihan Persiapan Pensiun di Rabobank

Kebanyakan perusahaan mulai memberikan training persiapan pensiun kepada karyawannya disaat mereka akan memasuki atau sudah mencapai usia pensiun. Namun berbeda dengan Rabobank. Manajemen Rabobank justru sedini mungkin memberikan fasilitas pelatihan persiapan pensiun kepada karyawannya. Ini sesuai dengan tiga tahapan persiapan pensiun yangdipaparkan oleh Ligwina Hananto.

related articles: Kapan Perusahaan Harus Membuat Program Persiapan Pensiun?

Menurut manajemen Rabobank, kesejahteraan karyawan adalah tanggung jawab masing-masing, bukan tanggung jawab perusahaan. Tugas perusahaan adalah memberikan akses pengetahuan, salah satunya pelatihan persiapan pensiun yang bekerja sama dengan QM Financial ini. Namun tanggung jawab pelaksanaannya ada di masing-masing karyawan.

Pelatihan persiapan pensiun bertujuan agar para karyawan mempunyai waktu yang cukup lama untuk bisa mempersiapkan tujuan keuangan apa saja yang ingin mereka capai atau miliki saat pensiun nanti. Ada begitu banyak hal harus dipelajari dan dipersiapkan untuk memasuki masa pensiun. Jangan sampai kita terlambat mempersiapkannya dan gigit jari saat ternyata dana pensiun tidak mencukupi.

Pelatihan diadakan di Jakarta untuk 6 gelombang dengan masing-masing karyawan per gelombang pada bulan Maret 2018 di kantor Rabobank yang berlokasi di Mega Kuningan Jakarta.

Sesi pelatihan QM Financial selalu diawali dengan intention setting. Hal ini untuk membuat peserta fokus pada tujuannya mengikuti pelatihan. Ligwina Hananto sebagai lead trainer mengajak para peserta training untuk menuliskan apa saja mimpi atau goals yang ingin mereka miliki saat pensiun. Ada yang ingin punya bisnis, punya rumah pensiun yang nyaman, sering liburan bersama keluarga, dan lain sebagainya.

Tahapan dalam belajar finansial dibagi menjadi tiga: AWARENESS, UNDERSTANDING, dan ACTION.

Ada begitu banyak hal yang harus dipelajari dan disiapkan untuk menghadapi masa pensiun. Berhubung peserta pelatihan beragam mulai dari junior level hingga senior level, materi training pun harus sesuaikan dengan kebutuhan para peserta.

Sesi pagi diisi dengan materi bagaimana cara mengatur keuangan agar peserta tahu (AWARE) dan paham (UNDERSTAND). Sementara sesi siang diisi dengan praktik mengisi formulir data keuangan agar para peserta mengetahui status arus kas bulanannya. dan apa saja harta dan utang yang mereka miliki. Peserta pun membentuk grup untuk membuat simulasi 7 Langkah Siap Pensiun. Ini adalah bagian dari tahap ACTION.

Bicara keuangan mungkin terdengar kaku dan membosankan karena kita berkutat dengan angka-angka. Namun di QM Financial, kami selalu punya cara untuk membuat pelatihan finansial terasa fun. Salah satunya adalah saat penyampaian materi seminar oleh Ligwina Hananto. Sebagai seorang stand up comedian, sesekali Ligwina Hananto menyisipkan materi standup comedy yang berhubungan dengan financial planning. Ruang kelas pun ramai dengan gelak tawa para peserta.

Tak hanya itu, kami pun punya tips lain supaya peserta tetap fokus dan happy selama training. Kami mengajak peserta untuk bermain expense card games berupa permainan kartu pengeluaran. Para peserta diajak berjalan menuju sudut dinding untuk menempelkan kartu-kartu pengeluaran tersebut sesuai dengan pos pengeluaran yang ada. Selain seru, peserta juga makin paham penerapan prinsip financial planning dalam kehidupan sehari-hari. Tak ketinggalan ice breaking seru yang bisa menyegarkan suasana kelas. Financial traning can be fun with QM Financial!

Sebagai penutup, lead trainer Ligwina Hananto lebih banyak membahas studi kasus dan berbagai informasi terkini seputar investasi surat berharga, bisnis, dan properti sebagai bagian dari aset aktif. Penting sekali agar kita semua bisa mengatur keuangan, sehingga kita bisa menyisihkan sebagian dari penghasilan kita untuk investasi masa depan dan membangun aset aktif. Sayang kan, kita sudah kerja capek-capek bertahun-tahun tapi hasilnya gak kelihatan. Produk untuk investasi harus dipilih dengan hati-hati. Kita harus sadar betul atas segala risiko yang terkandung dalam produk pilihan kita. Resiko ini perlu dikelola dan disesuaikan dengan jangka waktu pencapaian.

Thank you for having us, Rabobank!

Mari kita terus meningkatkan pengetahuan mengelola keuangan untuk mewujudkan pensiun yang sejahtera. Pelatihan finansial seperti ini sangat bisa disesuaikan dengan kebutuhan karyawan atau perusahaan. Bersama QM Financial, pelatihan finansial menjadi lebih menyenangkan, praktis dan bermanfaat. Sila hubungi 0811 1500 600 untuk ngobrol training seperti apa yang cocok untuk perusahaan Anda.

Happy employees, wealthy companies.

Nita Kurniawati | Financial Trainer