Selamat Datang 2019!

Tanpa terasa kita tiba di penghujung tahun 2018.

Apa resolusi 2018 yang sudah tercapai?

Kalau saya, sejujurnya sudah lima tahun belakangan tidak membuat resolusi apa pun menjelang akhir tahun. Hal ini dikarenakan saya berkali-kali membuat resolusi tanpa ada hasil! Namun kali ini, saya mau mulai membuat resolusi keuangan pertama saya untuk tahun 2019!

Resolusi keuangan 2019 versi saya:

- Dana Darurat sebanyak 12x Pengeluaran Bulanan yang ditempatkan di instrumen keuangan yang berbeda dan berjenjang.

- Memiliki asuransi kesehatan yang cukup untuk melindungi keluarga kecil saya.

- Memulai Dana Pensiun. Walau banyak tujuan keuangan yang harus dipenuhi, saya akan memulai dana pensiun sedikit demi sedikit.

- Mengumpulkan DP untuk properti kedua. Saya punya mimpi untuk memiliki apartemen yang bisa dijadikan aset aktif.

Resolusi yang saya sebutan di atas biasa dikenal sebagai Tujuan Keuangan. Agar tujuan keuangan dapat terwujud, maka perlu nilai yang ingin dicapai dan jangka waktu pencapaiannya.

Misalnya untuk mencapai Dana Darurat sebesar Rp66juta yang ingin dicapai selama 24 bulan, maka saya perlu menabung Rp2.750.000 per bulan.

Atau, mempersiapkan Dana Pensiun sebesar Rp3Milyar dengan jangka waktu 18 tahun yang akan datang di reksa dana saham dengan target return 16% per tahun maka saya hanya perlu berinvestasi Rp700ribu per bulan saja!

Bagaimana, udah mendapatkan pencerahan tentang mencapai resolusi keuangan di 2019 dan udah siap mewujudkan resolusi menjadi kenyataan?

Kalau kamu ingin belajar tentang perencanaan keuangan lebih lengkap sebagai salah satu resolusi keuangan di 2019, yuk ikutan Financial Clinic Online Series di event.qmfinancial.com

Selamat Tahun Baru 2019!

-Honey Josep-

Kiat Menabung Bagi Pahlawan Devisa

Apakah ada di antara kamu yang menonton sinema elektronik di salah satu televisi nasional yang berjudul “Dunia Terbalik”? Sinetron ini menggambarkan kehidupan sebuah desa yang sebagian besar penduduknya memilih untuk menjadi Pekerja Migran Indonesia.

Indonesia merupakan penyumbang pekerja migran terbesar kedua setelah Filipina dan pada tahun 2015, mereka menyumbang devisa sekitar Rp125,2Triliun.

Pahlawan devisa ini tentu saja berangkat dari harapan mendapatkan gaji yang lebih besar daripada bekerja di tanah air agar dapat membantu perekonomian keluarga. Pekerja Migran Indonesia perlu menyadari kalau perjuangan mereka seharusnya tidak sia-sia. Inilah yang menjadi alasan bagi Bank Mandiri dengan program Mandiri Sahabatku memberikan pelatihan kepada Pekerja Migran Indonesia yang berada di Hong Kong dengan lead trainer QM Financial, Ligwina Hananto sebagai narasumbernya.

Pelatihan diawali dengan pertanyaan yang cukup dijawab sendiri oleh masing-masing beserta berupa:

“Sudah berapa lama dan sampai berapa lama mau menjadi Pekerja Migran?”

“Sudah punya uang tabungan berapa yang terkumpul selama menjadi Pekerja Migran?”

“Sudah punya apa aja di kampung halaman Indonesia?”

Pertanyaan di atas sempat mengusik pikiran peserta karena sebagian besar dari mereka memiliki beberapa persoalan keuangan seperti tidak memiliki tabungan padahal sudah lama bekerja di luar negeri, habis untuk melunasi utang sebelum berangkat bekerja dan yang paling bahaya adalah semua uang sudah ditransfer ke keluarga di tanah air tapi tidak menghasilkan apa-apa!

Pekerja migran mengaku bahwa kebanyakan dari mereka tidak bisa menabung. Maka agar mereka dapat menabung, ada hal-hal yang harus dilakukan:

Menabung dengan tujuan. Uang bukanlah tujuan kita menabung tapi uang merupakan kendaraan untuk mencapai tujuan yang ingin kita wujudkan. Bila menabung dengan tujuan maka kita memiliki goal atas uang yang disisihkan. Dengan begitu juga kita meminimalisasi sabotase atas tabungan yang dibuat dengan tujuan tertentu. Ingat loh kalau tabungan ini diambil, artinya tidak bisa menyekolahkan anak misalnya. Mulailahmenabung dengan persentase minimal yaitu sebesar 10% dari penghasilan bulanan.

baca juga: Perempuan dan Tujuan Finansial

Mencatat uang masuk dan keluar. Mari kita belajar mencatat setiap penghasilan serta pengeluaran yang terjadi selama satu bulan secara harian. Dengan pencatatan tersebut kita dapat melihat di bagian mana sebuah pengeluaran bisa dihemat dan tentunya sisa uang yang dapat ditabung.

baca juga: Gunakan aplikasi untuk mencatat pengeluaran

Hitung utang. Dari pencatatan pengeluaran harian yang dilakukan sebulan, kita bisa melihat berapa besar utang yang harus dilunasi. Dengan begitu, kita bisa menetapkan maksimal utang yang bisa dibayarkan setiap bulannya sebesar 30% dari penghasilan. Sebaiknya selesaikan utang yang masih ada sampai lunas apabila ingin mengambil utang baru. Hal ini dimaksudkan agar uang penghasilan setiap bulan tidak hanya habis untuk mencicil atau melunasi utang.

baca juga: 3 Syarat Utang

Transfer sebagian. Kalau selama ini kita sudah memberikan semua uang penghasilan ke keluarga di kampung dan tidak jadi apa-apa, mungkin kini saatnya untuk membatasi transferan. Transfer hanya sebagian penghasilan, jangan transfer semuanya. Pastikan kita juga memiliki pegangan yang cukup untuk jaga-jaga apabila ada keadaan darurat.

Sisakan gaji. Coba deh lakukan dulu pencatatan penghasilan dan pengeluaran harian selama satu bulan, dari sana kita bisa melihat berapa sisa gaji yang bisa ditabung. Atau, bisa juga kita mengusahakan menabung gaji di depan saat menerimanya sebelum mengeluarkan untuk pengeluaran bulanan. Ingatlah bahwa gaji harus bersisa agar bisa ditabung untuk mencapai mimpi atau tujuan keuangan seperti menyekolahkan anak, memiliki modal usaha atau memiliki rumah.

baca juga: Pentingnya Perempuan Mengelola Keuangan

Semoga Pekerja Migran Indonesia bisa sejahtera!

-QM Admin-

#FinClic Solusi Keuangan Sebelum dan Sesudah Menikah

Salah satu impian setiap orang adalah menikah dengan orang yang dicintai dan mencintai kita. Menikah merupakan keputusan terbesar dari dua pribadi utnuk menjadi satu dan diperlukan cinta serta komitmen untuk membangun pernikahan.

Minggu lalu, saya baru merayakan ulang tahun pernikahan yang kedua belas. Saya masih ingat saat menyiapkan pernikahan dua belas tahun yang lalu dengan anggaran terbatas dan semuanya dikerjakan sendiri. Walau anggaran terbatas, saya bisa mewujudkan mimpi saya untuk mengadakan resepsi pernikahan dengan konsep pesta kebun.

baca juga: 3 Langkah Mudah Siapkan Dana Menikah

Nah, apakah kamu sedang mempersiapkan pernikahan? Ada beberapa hal penting yang perlu kamu siapkan sesuai dengan prioritasnya:

Mas Kawin. Ini merupakan pengeluaran yang wajib dilakukan ketika akan menikah. Bagi kalian yang beragama Islam, menyiapkan mas kawin sebaiknya menggunakan hal yang berharga seperti logam mulia misalnya. Besaran nilai mas kawin dapat didiskusikan bersama sehingga nilainya tidak memberatkan. Di beberapa suku di Indonesia, ada juga tambahan biaya untuk uang susu atau uang membeli pengantin. Uang ini terkadang nilainya cukup besar lho, maka perlu dipikirkan juga untuk pengadaannya.

Biaya Akad. Sebenarnya untuk menikah di Kantor Urusan Agama (KUA) pada hari kerja, pengantin dibebaskan dari biaya nikah. Tetapi apabila memutuskan menikah pada hari libur maka pengantin dikenakan biaya nikah sebesar Rp600.000.

Biaya Resepsi Pernikahan. Nah ini dia, bagian biaya yang paling besar dari Dana Menikah. Biasanya biaya resepsi pernikahan membengkak karena permintaan dari keluarga kedua belah pihak dari pasangan pengantin yang menikah. Sebaiknya kamu tidak menggunakan utang untuk membiayai acara resepsi pernikahan. Make a budget and stick to it! Apabila ada tambahan pengeluaran lain di luar anggaran, berterus teranglah kepada keluarga bahwa anggaranmu terbatas. Kemudian berdiskusilah, mana tahu ada pihak keluarga yang bersedia untuk menyumbang atau memberikan hadiah pernikahan di depan yang bisa digunakan untuk membiayai pengeluaran tersebut.

baca juga: Menikah Tanpa Utang

Bulan madu. Ada beberapa orang yang merasa perlu berbulan madu segera setelah mereka menikah namun tidak jarang juga menundanya. Intinya, kalau ingin berbulan madu, pastikan uangnya memang tersedia alias tidak diperkenankan untuk berhutang. Enggak lucu kan kalau setelah acara resepsi usai dan sepulang dari bulan madu, pengantin baru masih membayar cicilan utang untuk kedua hal tersebut sampai setahun kemudian?!

Bicara tentang Keuangan dengan Pasangan. Ketika kamu memutuskan untuk menikah, sebaiknya sejak saat itu juga kamu mulai jujur dan bicara segala hal tentang keuanganmu dan pasangan. Kamu bisa mulai dari berapa penghasilan yang diterima setiap bulannya. Dari sana, kamu bisa juga mengumpulkan data keuangan baik pribadi atau pun milik pasangan berupa aset serta utang yang dimiliki dan arus kas bulanan maupun tahunan.

baca juga: Menikah, bukan hanya status yang berubah

Kamu perlu tahu tertama status utang milikmu pribadi dan pasangan karena menurut Undang Undang Perkawina No 1 tahun 1974, Harta dan utang suami-istri setelah menikah adalah milik bersama kecuali ada perjanjian sebelumnya. Kejelasan atas status harta dan utang berhubungan dengan hukum waris terutama bagi kamu yang beragama Islam.

Kamu juga bisa bicara tentang peran masing-masing di dalam keuangan keluarga. Ada yang istrinya lebih pintar mengelola keuangan, atau ada suami yang lebih mengerti tentang menabung dan berinvestasi maka pengelolaan keuangan diberikan kepadanya.

baca juga: 5 Hal Perencanaan Keuangan Pengantin Baru

Apabila kamu mengalami kesulitan untuk ngobrol keuangan dengan pasangan, ada baiknya kamu mengajak pasangan untuk belajar bersama mengenai pengelolaan keuangan keluarga. Bisa dimulai dari yang sederhana dulu seperti membaca artikel tentang keuangan di website QM Financial atau mengikuti kelas online yang QM adakan. Untuk jadwal bisa dilihat di sini.

baca juga: Ngobrolin Uang Dengan Pasangan

Menentukan Anggaran Pengeluaran. Setelah menikah, kamu perlu membuat anggaran pengeluaran keluarga yang terdiri atas 5 pos yaitu:

| Pos Pengeluaran | Persentase dari penghasilan bulanan |

| Menabung / Investasi | Minimal 10% |

| Pengeluaran Rutin | 40% – 60% |

| Sosial | 2,5% – 10% |

| Cicilan Utang | Maksimal 30% |

| Lifestyle | Maksimal 20% |

Pengantin baru diharapkan dapat menyisihkan pendapatannya setiap bulan lebih dari 10% karena belum ada pengeluaran yang besar seperti pengeluaran untuk anak. Biasanya, setelah seseorang memiliki anak, kemampuan menyisihkan uang untuk ditabung akan terganggu.

baca juga: Cara Mengatur Arus Kas

Menentukan Tujuan Keuangan. Langkah berikutnya setelah menikah, kamu bisa mulai menentukan tujuan keuangan bersama. Ada tujuan keuangan seperti Dana Darurat, Dana Beli Rumah Baru atau juga sudah mulai memikirkan Dana Darurat. Apapun tujuan keuangan yang ingin kamu buat bersama pasangan, pastikan semua tujuan keuanganmu terproteksi dengan baik melalui asuransi.

baca juga: Tujuan Keuangan & Blueprint Of Your Money

Terus follow instagram QM Financial serta twitter @QM_Financial. Ada juga #FinClic dan IG Live yang seru setiap Senin!

-Honey Josep-

Saatnya Milenial Jadi Investor

Berdasarkan data terbaru dari Bursa Efek Indonesia, generasi langgas kini kuasai investasi di pasar modal. Dari sekitar 1,5 juta investor perorangan, sebanyak 34,08% teridentifikasi generasi langgas dengan rentang usia 21-30 tahun. Meskipun begitu, partisipasi investor perorangan di Indonesia terbilang paling rendah di kawasan Asia, yakni hanya 1% dari sekitar 260 juta warga Indonesia yang telah terdaftar sebagai investor saham.

Untuk meningkatkan kesadaran pentingnya investasi sejak dini bagi milenial, Sorak Gemilang Entertainment (SGE) bekerja sama dengan PT Narada Aset Manajemen mengadakan Tomorrow Today Fun(d) Festival. Gelaran ini berupa edukasi finansial yang dikemas dengan musik dan seni, akan berlangsung 1 Desember 2018 di Senayan City, Jakarta.

Acara ini menghadirkan beragam edukasi finansial mengenai pentingnya perencanaan keuangan secara matang dan bijak demi mengantisipasi permasalahan cashflow, financial checkup, menabung, berinvestasi, dan membiasakan diri tidak berutang untuk hal konsumtif.

Salah satu narasumber di acara ini adalah Founder & CEO dari QM Financial, yaitu Ligwina Hananto. Beliau menjelaskan bahwa sebelum memulai investasi, tetapkan tujuan keuangan. Setelah itu, atur penghasilan dengan baik.

Ada tiga hal agar keuangan tetap sehat:

- Biasakan catat pengeluaran. Kalau kamu malas mencatat selama 30 hari, mulai aja dari 7 hari dulu.

- Alokasikan uang untuk menabung (minimal 10% dari penghasilan bulanan), cicilan (maksimal 30% dari penghasilan bulanan), pengeluaran rutin (antara 40-60% dari penghasilan bulanan), pribadi/lifestyle (maksimal 20% dari penghasilan bulanan) dan sosial ( minimal 2,5%).

- Menjaga cicilan agar maksimal 30% dari penghasilan bulanan.

Setelah tahu keuanganmu sehat maka kamu bisa lanjut untuk merencanakan keuangan, dan saatnya menetapkan tujuan finansial. Menentukan tujuan finansial ini harus ada judulnya, ada jangka waktunya dan ada angka yang ingin dicapai. Contohnya adalah Tujuan Dana Liburan ke Eropa, butuh 30 juta dalam jangka waktu 3 tahun lagi atau Tujuan punya properti pertama, butuh 800 juta dalam jangka waktu 15 tahun lagi.

Setelah menentukan tujuan finansial, baru kita dapat menentukan produk yang akan digunakan untuk memenuhi kebutuhan tersebut. Jangka waktu pencapaian tujuan finansial menjadi hal penting dalam menentukan produk investasi, kita perlu melihat bahwa masing-masing produk investasi memiliki risiko dan return yang berbeda-beda.

Biasanya untuk mengejar pencapaian tujuan dalam jumlah besar dan jangka waktu panjang menggunakan produk dengan return tinggi namun juga tinggi risiko. Produk investasi yang ada di Indonesia juga banyak sekali, kamu harus cari tahu dulu sebelum membelinya, cari tahu siapa pengelolanya, bagaimana risikonya, apa hasil investasi yang ditawarkan dan paling penting apakah diawasi oleh Otoritas Jasa Keuangan?

Nah gimana? Apakah kamu termasuk milenial yang siap menjadi investor? Jangan lupa tentukan dulu tujuan finansial ya sebelum memilih produk.

Selamat berinvestasi!

Risma Prismayani

3 Alasan Kamu Perlu Financial Check Up

Pada tanggal 28 November lalu, QM Financial mendapatkan kesempatan untuk memberikan pelatihan literasi keuangan bagi karyawan Australia Awards Scholarships-Indonesia. Tahu dong ya, mereka ini yang biasanya bekerja untuk membantu orang Indonesia yang ingin belajar S2 atau S3 di Australia dan mendapatkan beasiswa. Kali ini, mereka yang akan belajar dan menambah wawasan tentang pentingnya perencanaan keuangan.

Selama pelatihan berjalan, seperti biasa QM Financial menyampaikan materi disertai aktivitas sehingga tidak merasa bosan dan ngantuk, mulai dari aktivitas permainan literasi keuangan, bermain expenses cards dan ada praktek mengisi formulir data keuangan untuk mengetahui sehat atau tidaknya keuangan kita. Seperti sebuah rumah yang akan berdiri jika ada pondasinya yang kuat maka sama halnya dengan Financial Check up adalah pondasi awal dari sebuah rencana keuangan.

baca juga: Blueprint of Your Money

Financial check up adalah pemeriksaan secara keseluruhan terhadap keuangan kamu. Hal ini bisa kamu dilakukan secara periodik, baik setiap bulan, setiap enam bulan atau pun setiap tahun.

Ada 3 alasan utama mengapa Financial Check Up itu penting untuk dilakukan.

- Mengetahui Status Aset

Jika kamu akan mulai berkeluarga ataupun sudah berkeluarga, mengetahui status aset harta ini sangat penting. Tahu kan ya ada UU perkawinan tahun 1974 yang mengatur bahwa harta dalam sebuah pernikahan adalah harta bersama, jangan lupa bahwa utangnya juga jadi milik bersama loh. Financial Check up untuk mengetahui Status Aset ini biasanya dilakukan 1 tahun sekali, tujuannya untuk mengetahui berapa jumlah kekayaan bersih yang dimiliki sehingga jika terjadi apa-apa, dokumen ini yang akan ‘berbicara’.

baca juga: 5 Hal Perencanaan Keuangan Pengantin Baru

- Mengontrol Pengeluaran

Apakah kamu termasuk orang yang merasa penghasilanmu cukup untuk kebutuhan sehari-hari tapi ternyata belum sampai waktu gajian tiba, uang sudah habis. Bahkan, gak tahu uangnya habis buat apa saja. Dengan melakukan Financial check up, hal itu tidak akan terjadi, karena dengan mencatat dan mengecek setiap pengeluaran, kamu jadi tahu uangnya mengalir kemana saja sehingga pengalokasian dalam rencana keuangan kamu akan lebih tepat dan terarah.

Selain itu dengan menggunakan financial check up, kamu bisa memotong pos-pos tak penting yang bisa dihemat.

baca juga: Kiat Jitu Atasi Gajian Tak Kasat Mata

- Persiapan Menentukan Rencana Keuangan

Financial check up merupakan langkah baik demi mempersiapkan keuangan yang lebih terencana di masa depan. Sebelum kamu menentukan tujuan finansial, perlu dilihat dulu uang yang dimiliki apakah cukup untuk memenuhi semua tujuan atau prioritas beberapa tujuan.

Hasil dari financial check up dapat mengetahui berapa kemampuan kita untuk berinvestasi, juga dapat mengetahui kemampuan kita dalam mengambil cicilan misalnya.

baca juga: Banyak Manfaat Dari Financial Check Up

Rencana keuangan yang baik adalah yang dijalankan secara teratur, disiplin dan menggunakan produk investasi yang menjawab kebutuhan.

Kami percaya bahwa ada sebuah proses dalam belajar yaitu awareness-understanding-action. Tidak bisa kami jamin 100% semua akan langsung mengaplikasikannya namun ada sebuah proses pemahaman di sini dan muncul ketertarikan untuk belajar lebih lanjut.

Finance Should be Practical!

Risma Prismayani

Hindari Utang dengan Mengatur Cashflow!

Bicara soal keuangan, salah satu penyebab utama dari kegagalan kamu dalam mengaturnya adalah karena utang.

Memiliki utang memang seringkali terjadi, tapi jangan biarkan hal ini menjadi sebuah kebiasaan. Apalagi dengan adanya fasilitas kartu kredit, Kredit Tanpa Agunan (KTA), pinjaman online dan fasilitas kredit lainnya yang semakin memudahkan proses meminjam.

Memiliki utang boleh-boleh saja tapi harus diperhatikan peruntukkannya. Apabila utang diambil untuk menambah aset dalam status harta kekayaanmu itu sah-sah aja. Contohnya utang KPR, walaupun kamu punya saldo utang, namun ada aset yang bertambah yaitu rumah.

baca juga: Tiga Syarat Utang Sehat

Utang yang tidak disarankan adalah yang sifatnya konsumtif, seperti pembelian gadget, liburan, ngopi dan belanja bulanan. Kunci utama agar kamu bisa terhindar dari utang adalah dengan mengatur cashflow alias arus kas.

Buatlah anggaran bulanan menjadi 5 pos pengeluaran utama.

- Cicilan utang.Besaran cicilan utang maksimal 30% dari penghasilan bulanan. Kenapa? Karena masih banyak kebutuhan lain yang harus kamu penuhi selain membayar utang. Jika jumlah cicilanmu lebih dari 30%, maka kamu akan mengalami kesulitan untuk memenuhi kebutuhan hidup lainnya. Baca juga: 5 Langkah Agar Merdeka Dari Utang

- Rutin. Untuk kamu yang masih single maupun yang sudah berkeluarga, kamu bisa menganggarkan biaya hidup rutin bulananmu sebesar 40%-60% untuk makan, membayar tagihan listrik/air, transportasi, bayar uang sekolah anak dan lain-lain. Baca juga: 3 Tips Mudah Berhemat Saat Harga Naik

- Menabung/investasi. Kebanyakan dari kita mengalami kekeliruan dalam hal menabung. Banyak yang beranggapan bahwa menabung bila ada sisa dari penghasilan bulanan. Padahal dalam ilmu perencanaan keuangan, menabung itu harus disisihkan di awal minimal 10% dari penghasilan bulananmu. Karena kalau tidak disisihkan di awal, belum tentu ada sisa dari penghasilan untuk ditabung/diinvestasikan demi masa depan. Baca juga: Investasi Dana Pensiun Hanya Sebesar Setengah Harga Sepatumu!

- Sosial. Sebagai makhluk sosial, dalam hidup tentulah kita harus saling tolong menolong. Besaran untuk pengeluaran sosial ini minimal 2,5% dari penghasilan bulanan. Anggaran ini biasanya digunakan untuk membantu keluarga yang sedang mengalami kesulitan ekonomi atau ada keluarga yang sakit, untuk bersedekah atau zakat. Baca juga: 3 Tips Atur Dana Sosial agar Tidak Memberatkan Keuanganmu

- Gaya Hidup (lifestyle). Ini dia pos pengeluaran terakhir yang tidak kalah penting untuk kamu anggarkan setiap bulannya, yaitu pos pengeluaran untuk menyenangkan dan memanjakan diri setelah bekerja keras. Tapi perlu kamu ingat, pos pengeluaran ini harus dijaga dengan benar agar tidak melebihi 20% dari penghasilan bulananmu ya. Karena kalau tidak dijaga, bisa-bisa keuanganmu mengalami yang namanya bocor halus dan berpotensi bagi kamu untuk memiliki utang tambahan. Baca juga: #FinClic Anggaran Lifestyle Bocor Ambyar

Itulah 5 pos pengeluaran yang bisa kamu anggarkan setiap bulan untuk mengatur arus kas bulananmu agar kamu bisa terhindar dari utang.

Semoga bermanfaat.

Nita Kurniawati

Menjadi Pekerja Migran Yang Mandiri

Beberapa tahun terakhir ini, QM Financial bekerjasama dengan Mandiri Sahabatku memberikan pelatihan pengaturan keuangan untuk para Pekerja Migran Indonesia (PMI). Pekerja Migran Indonesia adalah pahlawan devisa. Dari data Badan Nasional Penempatan dan Perlindungan Tenaga Kerja Indonesia (BNP2TKI), setiap tahunnya negara mendapat devisa sekitar Rp100 triliun dari pengiriman uang PMI ke dalam negeri. Terima kasih PMI.

baca juga: Berkunjung ke negara Lee Min Ho

Minggu, 11 November 2018 yang lalu merupakan kelas penutupan pelatihan Mandiri Sahabatku Penang. Ligwina Hananto, lead financial trainer QM Financial memberikan pelatihan keuangan untuk para pekerja migran agar bisa mandiri. Bekerja di luar negeri dengan gaji tinggi tidak menjamin pekerja migran sejahtera keuangannya. Ligwina mengingatkan bahwa tujuan merantau adalah mengumpulkan modal untuk kembali ke kampung halaman. Seringkali para pekerja migran terlalu sibuk membantu keluarga tapi lupa mengumpulkan uang untuk diri sendiri.

Ini adalah lima masalah keuangan yang sering dihadapi oleh para pekerja migran:

- Semua uang ditransfer ke keluarga, tapi tidak jadi aset apa-apa

- Sudah bekerja lama jadi PMI, tabungan tetap nol

- Sebelum pergi punya banyak utang, penghasilan habis untuk cicilan

- Tidak punya tujuan yang jelas, akhirnya uang tidak terkumpul

- Gaya hidup tinggi

Rejeki memang sudah ada yang mengatur, tapi kalau sudah ada di tangan kita, mari diatur.

Bagaimana caranya?

Mulai dengan mencatat pengeluaran

QM Financial membagi pengeluaran bulanan ke dalam 5 pos utama: cicilan utang, rutin, menabung/investasi, sosial, serta gaya hidup. Mengirim uang ke keluarga di kampung halaman, masuk ke pos sosial ya. Jika kita mampu membantu orang lain, kita juga harus mampu membantu diri sendiri dengan menyisihkan minimal 10% penghasilan untuk ditabung/diinvestasikan.

Menabung dengan tujuan

Uangnya mau dipakai untuk apa? Menabung dengan tujuan akan memberikan kejelasan untuk apa uangnya akan dipakai. Apakah untuk modal usaha saat kembali ke Indonesia, membeli atau membangun properti di kampung halaman, atau untuk dana pendidikan anak? Kalau tujuan jelas, kita tidak akan mudah tergoda mengambil uang di tabungan untuk keperluan yang lain.

Hati-hati saat berinvestasi

Kita semua tanpa terkecuali berhadapan dengan inflasi. Inflasi ini bisa dilawan dengan investasi. Tapi hati-hati, banyak penipuan yang berkedok tawaran investasi. Jangan mudah tergoda penawaran produk dengan imbal hasil sangat tinggi dalam waktu yang singkat. Sebelum berinvestasi, pastikan kamu mengetahui jawaban dari 3 pertanyaan ini: tujuannya apa, modalnya berapa % dari tabungan, dan kapan bisa menikmati hasilnya.

Di akhir sesi Ligwina Hananto mengajak para pekerja migran membuat janji kepada diri sendiri untuk menyisihkan minimal 10% dari penghasilannya.

Menjadi pekerja migran yang mandiri? Pasti bisa!

QM Admin

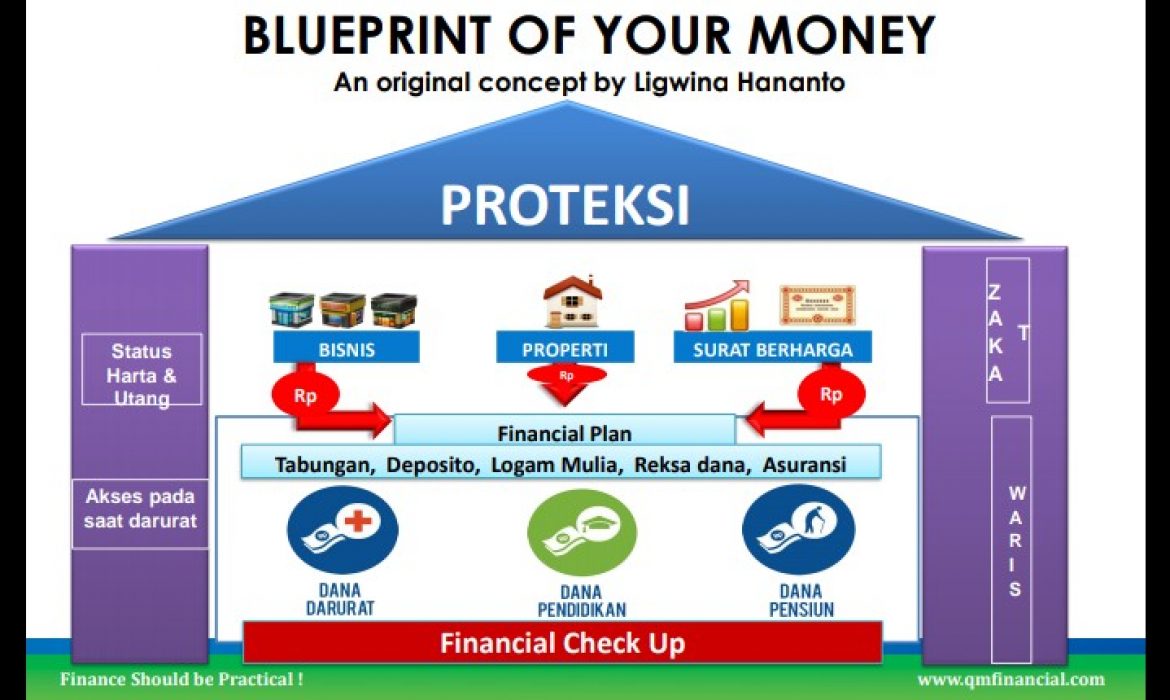

Blueprint Of Your Money

Bagi peserta #FinClic Workshop tentu sudah kenal dengan “Blueprint Of Your Money’, sebuah konsep asli yang ditemukan oleh lead trainer QM Financial, Ligwina Hananto.

Kamu juga penasaran kan apakah “Blueprint of Your Money” itu? Pastikan kamu membaca artikel ini sampai akhir!

Ada 5 hal di dalam konsep “Blueprint of Your Money” yang harus diperhatikan:

- Financial Check Up. Ini merupakan langkah awal untuk mengetahui sehat atau tidaknya keuangan seseorang melalui 3 rasio dasar. Sebaiknya financial check up ini dilakukan secara bersama-sama apabila sudah menikah. Bila kamu belum pernah melakukannya, mulailah dengan melakukan pencatatan keuangan sehingga bisa tahu besaran rasio yang disebutkan tadi.

- Financial Plan. Tujuan keuangan harus memiliki elemen Judul + Nilai + Jangka Waktu. Apa tujuan finansial yang mau dicapai? Dana Darurat, Dana Pendidikan Anak, Dana Pensiun, Dana Liburan (judul)? Semuanya bisa dilakukan dengan menetapkan dulu besaran nilai yang mau dicapai beserta dengan jangka waktunya.

- Protection. Sama seperti halnya rumah yang perlu atap, financial plan membutuhkan perlindungan berupa asuransi. Di dalm kehidupan ini tidak ada yang pasti dan segala yang terjadi mengandung risiko. Itulah fungsinya proteksi yaitu untuk melindungi tujuan finansial dapat berjalan walaupun ada risiko sakit, kecelakaan bahkan meninggal. Ada banyak jenis asuransi yang dapat dibeli tapi yang pasti yang harus dimiliki setiap orang adalah asuransi kesehatan.

- Status Harta & Utang, Akses pada saat darurat, Zakat dan Waris. Penting sekali untuk mengetahui status harta dan utang terutama bagi yang beragama Islam karena hal tersebut berkaitan dengan hal Waris. Akses pada saat darurat menjadi sangat penting karena seringkali pengatur keuangan di keluarga sedang sakit tapi keluarga tidak dapat mengakses keuangan saat darurat sehingga bisa jadi timbul utang baru.

- Aset Aktif. Setelah kondisi keuangan sehat dan tujuan keuangan satu persatu sudah on track, kini saatnya membangun lantai kedua rumah finansial berupa kepemilikan aset aktif seperti bisnis, properti dan surat berharga.

Kamu ingin belajar lebh banyak tentang mengatur keuangan namun memiliki batas ruang dan waktu? Yuk bergabung dengan kelas online melalui aplikasi Zoom, informasi lanjutan sila follow instagram @QM_Financial!

artikel terkait: 5 Hal Yang Sering Ditanyakan Saat Financial Clinic

– Honey Josep –

Solusi Problem Keuangan Generasi Langgas

Halo generasi langgas (millenials)!

Apakah kamu senang berbelanja barang-barang bagus tapi diam-diam ketakutan karena tidak punya tabungan?

Apakah kamu merasa memiliki pendapatan tapi selalu kehabisan uang di akhir bulan?

Apakah kamu merasa sulit sekali menabung?

Sesekali, coba deh periksa kembali apa yang menjadi gaya hidupmu. Jangan-jangan, kamu termasuk bagian dari fenomena generasi langgas yang sanggup bergaya hidup layaknya kalangan jetset, tapi selalu mengeluh kekurangan uang.

Millenials memang dikenal sebagai kaum yang kerap mengikuti gaya hidup kekinian. Mereka beranggapan bahwa hal tersebut dapat menunjang karier mereka dan dapat membuka peluang networking yang lebih baik. Apalagi kalau mereka mempunyai bisnis atau bekerja di bidang pemasaran. Mereka percaya bahwa lifestyle yang up to date akan memudahkan untuk mendapatkan penghargaan saat bertemu dengan mitra yang memiliki prospek.

Pada kenyataannya, memang benar gaya hidup demikian dapat memengaruhi dan menunjang karier seseorang. Namun ironisnya, di tengah kemampuan untuk bergaya layaknya kelas jetset, banyak generasi langgas yang selalu mengeluh kekurangan uang. Baru seminggu gajian, dompet sudah menipis dan langsung gesek kartu kredit untuk mencukupi kebutuhannya.

Inilah yang menjadi dilema bagi generasi langgas. Mereka ingin menjalani hidup sesuai keinginan mereka, tapi di saat yang bersamaan merasa frustasi karena selalu kehabisan uang. Tidak hanya itu, mereka pun menolak menurunkan standar gaya hidupnya karena gengsi dan takut dibilang culun punya (cupu).

Berikut ini ada beberapa tips dari lead trainer QM Financial, Ligwina Hananto yang dapat dijadikan solusi untuk mengatasi problem keuangan yang dihadapi oleh generasi langgas.

Pertama, Jangan bersikap cuek terhadap jumlah pendapatan dan pengeluaranmu. Ketahui berapa jumlah pendapatan yang kamu miliki setiap bulan. Setelah itu, buatlah komposisi pengeluaran bulananmu. Hal ini bermanfaat untuk modal dasar perbaikan kondisi keuanganmu.

Kedua, Bedakan antara kebutuhan dan keinginan. Kebutuhan artinya prioritas dan harus segera dipenuhi sedangkan keinginan bisa kamu tunda.

Ketiga, Jangan mudah berhutang. Bagaimana kalau kamu harus berutang? Kalau harus berutang maka pastikan penggunaan utang tersebut harus sesuai dengan tujuan. Sesuaikan dengan kebutuhan dan kemampuan membayar dalam waktu tertentu. Jangan sekali-kali berhutang untuk kebutuhan konsumtif seperti belanja, foya-foya apalagi demi gengsi.

Keempat, Jaga Lifestyle! Millenials kerap memiliki hasrat untuk selalu menjadi yang terdepan ketika sudah berkaitan dengan liburan, teknologi, fesyen dan gadget. Boleh kok liburan kemana saja dan kapan saja, kamu juga boleh kok beli gadget apapun yang kamu mau, asal ada uangnya! Kalau belum ada uangnya, ya nabung dulu. Jadi, apakah kamu termasuk generasi langgas yang bergaya hidup ‘kaya’ tapi sebenarnya ‘miskin’ di kantong? Bila ya, segera ubah gaya hidupmu dan mulailah bijaksana dalam mengatur keuangan agar kamu bisa hidup mapan dan nyaman di hari tua.

Nita Kurniawati

5 Hal Perencanaan Keuangan Pengantin Baru

“Welcome to our lives together”

Ada rasa lega yang terlepaskan saat acara pernikahan saya selesai digelar pada waktu itu. Kami resmi menjadi suami istri yang sah di mata hukum negara dan agama. Saya dan suami memasuki kehidupan di mana kami akan bersama-sama selama puluhan tahun dan jutaan jam melakukan segala sesuatu berdua termasuk hal keuangan.

Manurut saya, setidaknya ada 5 hal perencanaan keuangan pengantin baru yang penting untuk diperhatikan:

Berbagi Peran Keuangan. Saya mau bertanya nih, “Siapakah di antara kamu yang sudah ngobrol soal kebiasaan keuangan bersama pasangan bahkan sebelum menikah?” atau “Buat kamu yang sudah menikah, apakah kamu sudah ngobrol perihal uang dengan pasangan?”

Ngobrolin keuangan dengan pasangan itu ada triknya lho!

Kejujuran dan keterbukaan di segala hal termasuk keuangan merupakan kunci rumah tangga yang langgeng. Sebagai suami istri, sebaiknya kita saling tahu penghasilan masing-masing agar dapat merencanakan hidup masa depan bersama dengan berbagi peran keuangan.

Baca juga: #BiasaJadiBaik: Ngobrolin Uang Bersama Pasangan

Kamu harus menetukan siapa yang berperan besar untuk mengurus keuangan keluarga. Lazimnya gaya yang dipilih kebanyakan ‘mama bos’ di mana suami menyerahkan semua penghasilannya untuk dikelola istri. Ada juga yag berbagi peran seimbang karena sama-sama bekerja seperti untuk cicilan utang dan pengeluaran pribadi merupakan tanggung jawab suami sedangkan istri bertugas untuk mengelola pos sisa pengeluaran yang lain seperti menabung dan pengeluaran rutin. Atau ada juga yang berperan sebagai papa bos? Apapun peran keuangan yang kamu pilih, pastikan kamu ngobrol dengan pasanganmu secara jujur!

Baca juga: Yuk, gandengan tangan untuk kebahagiaan bersama, dimulai dari bicara tentang keuangan!

Membayar Utang Bersama

Kalau kamu berpikir bahwa menikah merupakan salah satu solusi keuanganmu, sebaiknya kamu berpikir ulang. Kenapa? Karena menurut Undang-Undang (UU) Perkawinan tahun 1974: Harta dan Utang yang dihasilkan saat menikah merupakan milik bersama. Kecuali diatur dalam perjanjian (pisah harta) melalui perjanjian pranikah atau perjanjian paska menikah. Itu artinya kalau kamu tidak memiliki pre atau postnuptial aggrement, utangmu menjadi utang pasanganmu dan sebaliknya!

Baca juga: Harta Utang Pasutri

Yuk ngobrol serba terbuka dengan pasangan bagaimana kalian akan bekerja sama membayarkan utang yang terjadi di dalam kehidupan rumah tanggamu!

Baca juga: Atas Nama Cinta

Memiliki Properti Bersama

Saya masih ingat saat berpacaran dengan mantan pacar yang kini menjadi suami, saya sedang dalam tahap mau membeli rumah pertama saya sendiri. Ternyata walaupun memiliki DP rumah yang cukup, ada biaya lain yang mengikuti seperti biaya akad kredit dan lainnya. Saya cukup panik saat itu karena akad kredit akan berlangsung dalam waktu dekat tapi dananya tidak ada. Akhirnya saya bercerita kepada pacar saya saat itu dan dia memberikan bantuan suntikan dana untuk akad. Inilah properti pertama kami bersama. Walau kami tidak menempati rumah mungil itu yang 2 tahun lagi akan lunas KPR-nya, rumah tersebut kami sewakan yang nilainya cukup untuk membayar cicilan setiap bulannya. Kami memilih tinggal di pondok mertua indah karena mama mertua yang sudah sepuh sehingga kami merasa perlu tinggal bersama agar ada yang menjaga beliau. Bila kamu juga seperti keluarga saya yang tinggal bersama mertua, jangan sampai terlena ya…. Kamu harus tetap mengumpulkan DP untuk rumah pertamamu, your own nest!

Baca juga: Siap Pindah Dari Pondok Mertua Indah

Memiliki Proteksi. Perencanaan keuangan tidak lengkap tanpa proteksi. Di masa produktif, saat kita berjuang mencapai berbagai tujuan finansial, bisa terjadi hal-hal yang tidak diinginkan seperti sakit dan kematian. Risiko inilah yang kita alihkan ke perusahaan asuransi. Setiap orang wajib memiliki asuransi kesehatan. Selain asuransi kesehatan, ada beberapa asuransi penting di dalam keuangan seperti asuransi rumah, asuransi kendaraan dan asuransi jiwa. Asuransi jiwa hanya diwajibkan bagi pencari nafkah utama keluarga.

Baca juga: Asuransi untuk jaga diri dan Asuransi seharusnya tidak jadi beban

Membuat Dana Pensiun. “Duh baru juga menikah sudah harus banget mikirin pensiun?” Mungkin itu yang terbersit di pikiran banyak pengantin baru. Pensiun merupakan periode di mana kita sudah berhenti bekerja hanya untuk sesuap nasi. Kalau pun kita ingin bekerja di masa tua, seharusnya bukan persoalan uang tapi tentang kebutuhan jiwa. Membuat Dana Pensiun yang nilainya raksasa sebaiknya sejak mulai menikah karena akan memperingan jumlah investasi setiap bulan yang akan dilakukan. Bahkan Investasi untuk Dana Pensiun: Mulai Dengan Setengah Harga Sepatumu http://qmfinancial.com/2018/03/investasi-untuk-dana-pensiun-mulai-dengan-setengah-harga-sepatumu/

Jangan biarkan beban hidupmu saat pensiun nanti menjadi beban yang harus ditanggung anak-anak kelak. Kita harus memutus sandwich generation untuk Indonesia yang kuat!

Baca juga: 5 Alasan kamu perlu Dana Pensiun

Selamat merencanakan kehidupan rumah tangga dengan keuangan yang kuat ya!

– Honey Josep –