10 Jenis Mata Uang Kripto dengan Kapitalisasi Terbesar Saat Ini

Sebenarnya, ada berapa jenis mata uang kripto yang tersebar di dunia maya saat ini? Ribuan.

Meski demikian, fungsinya bisa berbeda-beda, enggak hanya bisa dipakai sebagai alat pembayaran ataupun instrumen investasi. Faktanya, cryptocurrency memang tak sekadar “mata uang”, tetapi banyak yang berfungsi sebagai oracle, smart contract, sampai sekadar jadi meme (tapi malah laris manis).

Padahal ya sebenarnya prinsipnya umum saja:

- Tidak diatur oleh otoritas pusat, dalam hal ini bank

- Dibuat dan dipergunakan dalam blockchain secara peer to peer

- Dienkripsi sehingga menjamin keamanan privasinya, tetapi sekaligus transparan dan bisa dicek oleh publik

- Disimpan dalam dompet kripto, dengan 2 kunci: public dan private key.

Sampai dengan hari ini, lebih dari 10.000 jenis mata uang kripto diperdagangkan di bursa-bursa kripto seluruh dunia, meskipun secara kapitalisasi anjlok sampai di bawah USD 1 triliun.

Namun, nggak semua legit untuk dibeli. Apalagi di kondisi pasar kripto yang sekarang. Jika memang mau melakukan strategi buy the dip, maka pastikan kamu hanya membeli kripto yang sudah cukup usianya, berfundamental baik, dan berkapitalisasi besar. Itu pun juga harus selalu sadar akan risikonya yang terbilang ekstrem.

So, ini dia jenis mata uang kripto dengan kapitalisasi terbesar.

Jenis Mata Uang Kripto dengan Kapitalisasi Besar

1. Bitcoin

Bitcoin merupakan jenis mata uang kripto pioneer, yang sudah dikembangkan sejak 2009 oleh akun pseudonym bernama Satoshi Nakamoto. Pergerakan harga bitcoin bak roller coster sejak diciptakan, tetapi di tahun 2021 lalu, bitcoin pernah mencapai harga tertinggi sepanjang sejarahnya hingga USD 60 ribuan.

Meski pasar kripto sedang mengalami fase musim dingin, bitcoin tetap menjadi jawara kapitalisasi terbesar menurut situs Coinmarketcap. Saat artikel ini ditulis market cap bitcoin mencapai USD 444 miliar.

2. Ethereum

Ethereum merupakan jenis mata uang kripto kedua dengan kapitalisasi pasar terbesar menurut situs Coinmarketcap, dengan USD 211 miliar.

Ethereum dibangun dan dikembangkan oleh Vitalik Buterin, dengan maksud untuk mengcover kekurangan yang dimiliki oleh Bitcoin. Ethereum memiliki jaringan blockchain-nya sendiri, dengan koin asli Ether, yang dijalankan dengan sistem smart contract, sehingga memungkinkan bagi para pengembang untuk “menitipkan” token-token yang sedang mereka kerjakan.

Apalagi dengan popularitas NFT belakangan, Ethereum menjadi salah satu jenis mata uang kripto dengan masa depan cerah. Banyak orang sudah menunggu diluncurkannya Ethereum 2.0 yang (diharapkan) akan lebih baik daripada pendahulunya.

3. Tether (USDT)

Tether merupakan jenis mata uang kripto stablecoin, artinya terikat dengan aset riil, misalnya mata uang fiat (dollar, yen, euro, rupiah, dan sebagainya), emas, ataupun aset yang lain.

Stablecoin dikembangkan dengan harapan untuk menekan fluktuasi nilai mata uang kripto yang volatil. Dengan demikian, 1 Tether akan selalu sama dengan USD 1, karena Tether di-backup dengan dolar AS. Karena hal inilah, maka stablecoin seperti Tether biasanya digunakan sebagai alat pembayaran virtual.

Saat artikel ini ditulis, kapitalisasi pasar Tether mencapai USD 65 miliar.

4. USD Coin

Seperti halnya Tether, USD Coin merupakan stablecoin yang di-backup oleh dolar AS. Fungsinya juga sama dengan Tether, lebih fokus digunakan sebagai alat pembayaran. Kapitalisasi pasarnya saat artikel ini ditulis mencapai USD 54 miliar.

5. Binance Coin

Binance coin, atau BNB, adalah jenis mata uang kripto asli dari bursa kripto terbesar dunia, Binance.

Awalnya BNB dikembangkan untuk menjadi alat pembayaran perdagangan berdiskon yang berlangsung di dalam platformnya. Seiring waktu, BNB akhirnya juga digunakan sebagai alat pembayaran di luar platform untuk membeli barang ataupun jasa.

Kapitalisasi pasar BNB saat artikel ini ditulis mencapai USD 50 miliar.

6. XRP

Blockchain Ripple juga mengembangkan koinnya sendiri yang disebut dengan XRP, tahun 2012.

XRP dikembangkan sebagai alat pembayaran multicurrency, bahkan hingga lintas batas sebagai fasilitas transaksi dan pembayaran bank secara virtual. Keren memang, koin satu ini.

Kapitalisasi pasar XRP saat artikel ini ditulis adalah USD 18 miliar, menurut data Coinmarketcap.

7. Binance USD

Kalau BNB adalah jenis mata uang kripto yang awalnya dikembangkan untuk mendapatkan diskon saat bertransaksi di bursa kripto Binance, Binance USD merupakan jenis mata uang kripto stablecoin, dengan di-backup oleh dolar AS.

Binance USD berada di urutan ke-7 mata uang kripto berkapitalisasi pasar terbesar dengan USD 17.9 miliar.

8. Cardano

Dengan mengembangkan teknologi proof of stake (PoS), Cardano disebut sebagai blockchain generasi ketiga yang digadang-gadang akan mampu mematahkan dominasi Bitcoin dan Ethereum.

Mata uang kripto Cardano, ADA, menjadi cryptocurrency ke-7 dalam daftar kapitalisasi pasar terbesar dengan USD 17.4 miliar.

9. Solana

Solana sebenarnya terhitung “anak bawang” di pasar kripto, karena baru dikembangkan Maret 2020 silam. Namun, kemampuannya menyelesaikan transaksi secara supercepat, lebih cepat daripada Ethereum, membuatnya disebut sebagai Ethereum killer. Solana juga dibatasi supply-nya, yaitu maksimal 540 juta koin saja.

Saat artikel ini dibuat, kapitalisasi pasar Solana mencapai USD 14 miliar.

10. Polkadot

Polkadot juga merupakan jenis mata uang kripto “anak bawang”, karena baru diinisiasi di bulan Mei 2020. Lalu, masih muda, kok sudah tembus 10 besar kapitalisasi pasar tertinggi ya?

Thanks to jaringan Polkadot yang dirancang secara multichain, sehingga bisa menggabungkan jaringan blockchain satu dengan yang lainnya.

Saat artikel ini ditulis, kapitalisasi pasar Polkadot mencapai USD 9.5 miliar, dan mendepak DOGE dari kelompok 10 besar kapitalisasi pasar kripto tertinggi.

So, jika kamu memang tertarik untuk berinvestasi di cryptocurrency, ke-10 jenis mata uang kripto di atas bisa masuk ke dalam watchlist. Tentu saja dengan disclaimer besar ya: lakukan analisis secara menyeluruh dan mendalam, karena cryptocurrency merupakan instrumen yang berisiko ekstrem. Kalau memang belum mampu, kamu tidak harus mengikuti hype yang sekarang ada. Yang penting bukan instrumennya, kan? Melainkan, tujuannya.

Berkenalan dengan Manajer Investasi: Pengertian, Tugas, dan Cara Memilihnya

Untuk kamu yang pengin melakukan investasi reksa dana, sudah berkenalan belum dengan manajer investasi?

Manajer investasi inilah yang nantinya kan mengelola dana investasimu, mau dibelikan instrumen yang mana, sesuai jenis reksa dana yang kamu beli. Makanya, kamu harus kenalan dulu, supaya kamu tahu, apa tugas dan wewenangnya. Dengan tahu tugas dan wewenangnya, nantinya diharapkan perjalanan investasimu bakal nyaman juga.

Nah, enggak perlu berpanjang lebar, yuk, kita langsung kenalan saja dengan posisi yang krusial di dunia investasi ini.

Apa Itu Manajer Investasi?

Manajer investasi, atau yang sering disingkat MI, adalah pihak yang ditunjuk oleh investor untuk mengelola dana investasi dalam bentuk portofolio reksa dana, yang terdirii atas data instrumen, jumlah investasi, dan keuntungan yang didapatkan dalam jangka waktu tertentu.

Kalau mau diibaratkan, manajer investasi ini ibarat tukang rujak. Kita sebagai pembeli memilih pengin rujak bandung, rujak padang, rujak gobet, atau rujak yang lain. Sama-sama rujak, tapi racikannya beda. Nah, si MI inilah yang meracik rujak-rujak tersebut sesuai orderan kita. Buah-buah yang nantinya dijadikan satu adalah instrumen-instrumen investasi yang dibeli, sesuai resep racikannya. Resep racikannya merupakan jenis reksa dana yang ada.

Duh, ngomongin rujak malah jadi ngiler. Tapi semoga dapat ya, penggambarannya.

So, bisa dibilang, setiap manajer investasi pasti akan melakukan yang terbaik, agar portofolio kelolaannya berkinerja moncer. Karena, kalau enggak, bisa jadi pembeli alias investor bakal cabut dan pindah ke tukang rujak sebelah. Optimalnya keuntungan dari reksa dana nantinya juga akan bergantung pada kompetensi manajer investasi. Makanya, kita enggak boleh sembarangan dalam memilihnya.

Tugas dan Wewenang Manajer Investasi

Tugas manajer investasi secara umum ada 4, yaitu:

- Mengelola modal dari investor, yang sudah dipilih dari beberapa jenis reksa dana yang ditawarkan, seperti pasar uang, pendapatan tetap, saham, campuran, syariah, indeks, dan sebagainya.

- Menganalisis dan memilih instrumen yang sesuai. Jika ternyata kinerjanya kurang oke, manajer investasilah yang juga akan memutuskan mau memindahkannya ke instrumen apa, agar imbal bisa lebih baik lagi.

- Memutuskan membeli, menjual, atau menahan modal investasi.

- Melaporkan hasil investasi yang didapatkan

Lalu, bagaimana dengan biaya jasa MI ini? Kabar baiknya, biaya jasa mereka sudah termasuk dalam paket investasi reksa dana yang kamu beli. Kamu bisa mengeceknya dalam laporan, biasanya tak lebih dari 1% dari biaya transaksinya.

So, isi laporan dari manajer investasi itu apa saja? Laporan investasi reksa dana yang disusun tersebut antara lain terdiri atas:

- Laporan posisi aset dan kewajiban, total unit penyertaan dan nilai aktiva bersih untuk tiap unitnya.

- Laporan laba rugi, yang menjelaskan catatan pendapatan dan beban investasi yang menjadi tanggungan investor

- Laporan transaksi, baik posisi jual atau beli instrumen yang sudah dilakukan.

Cara Memilih Manajer Investasi

Karena nantinya manajer investasi yang akan mengelola dana investasi kita, maka sudah seharusnya kita memilihnya dengan cermat.

1. Cek legalitas perusahaan

Tidak sembarang orang atau perusahaan bisa begitu saja menganggap diri mereka sendiri manajer investasi tanpa mendapatkan izin dari otoritas tertinggi, dalam hal ini Otoritas Jasa Keuangan.

Jadi, pastikan MI yang kita pilih sudah terdaftar di OJK sebagai pengelola dana investasi. Kamu bisa mengeceknya langsung ke daftar resmi di website OJK. Hati-hati dengan pihak yang mencoba mencari keuntungan sendiri ya.

2. Cek reputasi

Sebelum mulai membeli reksa dana, disarankan banget bagi kamu untuk mempelajari prospektus reksa dana dengan cermat. Dalam prospektus tersebut ada fund fact sheet yang dapat memberikan gambaran lengkap mengenai kinerja si manajer investasi.

Manajer investasi yang sudah berpengalaman bertahun-tahun, dengan dana kelolaan yang besar dan hasil pengembangan investasi yang meningkat secara eksponensial dari waktu ke waktu biasanya direkomendasikan, karena itu artinya kompetensinya sudah teruji.

3. Cek biaya

Seperti yang sudah disebutkan sebelumnya, bahwa ada biaya transaksi yang akan diterapkan untuk setiap aktivitas yang dilakukan oleh manajer investasi atas nama investor. Karena itu, jangan sampai besaran biaya ini justru membuat investasimu menjadi berkurang nilainya.

So, cari tahu informasi mengenai berbagai biaya yang dikenakan, mulai dari biaya pembelian unit, penjualan, pengalihan, dan sebagainya, jika ada. Pilihlah manajer investasi yang paling tidak memberatkan.

4. Gaya investasi yang sesuai

Sebelum berinvestasi reksa dana, akan sangat baik adanya bagi kamu untuk mengetahui bagaimana profil risikomu sendiri. Karena nantinya kamu juga harus menyesuaikannya dengan gaya investasi manajer investasi yang akan mengelola dana investasimu. Hal ini nantinya juga akan memengaruhi jenis reksa dana apa yang paling bisa optimal melayani kebutuhan dan tujuann keuanganmu.

Misalnya saja, kamu yang termasuk investor konservatif, maka kamu sebaiknya mencari jenis reksa dana dengan tingkat risiko rendah yang dikelola oleh MI yang berfokus juga pada risiko yang sama. Namun, perlu diketahui, bahwa tingkat risiko yang rendah nantinya juga akan memberikan imbal hasil yang sepadan. Karena itu, perlu dicek juga, apakah dengan berinvestasi di instrumen ini, tujuan keuanganmu bisa tercapai dengan baik ke depannya. Jangan sampai salah perhitungan ya.

Hal yang sama juga berlaku untuk kamu yang berprofil risiko agresif, harus juga memilih jenis reksa dana dan manajer investasi yang sesuai.

5. Review berkala

Lakukan review berkala terhadap kinerja manajer investasi, misalnya per bulan, per 3 bulan, dan seterusnya sesuai kondisi.

Pada dasarnya nilai investasi memang bisa berfluktuasi, naik atau turun. Sebagai investor, kamu berhak untuk menilai, apakah kinerja manajer investasi sesuai dengan harapan. Misalnya memang turun, coba cek kondisi industrinya. Apakah tren memang sedang turun? Jika ya, kamu bisa jadi tak perlu terlalu khawatir, karena pada saatnya, nilai investasi juga akan naik seiring kondisi pasar yang membaik.

So, memang kamu harus tahu alasan naik dan turunnya nilai investasi untuk bisa mengukur kinerjanya.

Nah, demikian perkenalan kita dengan manajer investasi. Semoga cukup bisa memberi gambaran dan informasi yang lengkap ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Apa Itu Saham LQ45? Yuk, Kenalan!

Kalau kamu sudah berinvestasi saham, barangkali kamu sudah sering mendengar tentang indeks saham LQ45. Indeks saham ini adalah daftar saham yang biasanya paling banyak direkomendasikan untuk dibeli oleh investor pemula.

Mengapa begitu ya? Nah, sekalian saja kita berkenalan yuk! Bisa menambah pengetahuan, plus siapa tahu bisa jadi bahan pertimbangan juga nanti kalau ingin menambah koleksi portofolio.

Apa Itu Indeks Saham LQ45?

Indeks saham adalah daftar saham yang dikelompokkan berdasarkan kategori tertentu, yang bisa menjadi alat pengukur nilai pada pasar saham. Ada beberapa jenis indeks saham terdapat di Bursa Efek Indonesia, seperti Indeks Harga Saham Gabungan (IHSG), IDX30, JII, IDX80, Sri Kehati, dan sebagainya. Termasuk di dalamnya ada indeks saham LQ45.

Masing-masing dikelompokkan dalam kategori tertentu, LQ45 merupakan indeks saham dari kumpulan 45 emiten yang memiliki likuiditas tinggi, kapitalisasi pasar besar, dan fundamental perusahaan yang baik. Indeks saham LQ45 ini diperbarui setiap 6 bulan, dengan ada yang keluar dan masuk ke dalam daftar sesuai ketentuan dan riset tim BEI.

Bagaimana sebuah emiten bisa masuk ke dalam indeks saham LQ45? Berikut kriterianya:

- Termasuk 60 perusahaan kapitalisasi tertinggi 12 bulan terakhir

- Menjadi salah satu dari 60 perusahaan dengan nilai transaksi tertinggi 12 bulan terakhir

- Tercatat di Bursa Efek Indonesia minimal 3 bulan

- Memiliki kondisi keuangan, prospek, dan nilai transaksi yang sangat baik.

Indeks saham LQ45 menjadi pelengkap dari Indeks Harga Saham Gabungan, atau IHSG, terutama untuk membantu investor, baik yang mandiri maupun melalui manajer investasi, untuk screening saham dan memantau pergerakan harga saham yang aktif diperjualbelikan. Dengan demikian, pengambilan keputusan tentang saham mana yang berpotensi memberikan keuntungan dan bisa melayani kebutuhan investor menjadi lebih mudah.

Samakah Saham LQ45 dengan Saham Blue Chip?

Nah, kalau kamu sudah berinvestasi saham, barangkali kamu juga sudah sering mendengar istilah ‘saham blue chip’, ya kan? Apakah LQ45 sama dengan saham blue chip?

Mungkin banyak yang bilang, sama. Karena sama-sama merupakan saham dengan fundamental bagus. Padahal keduanya berbeda. Saham blue chip tidak pernah secara resmi diterbitkan oleh Bursa Efek Indonesia. Istilah ‘blue chip’ adalah jargon yang biasa ada di lingkup investor. Sedangkan indeks saham LQ45 adalah indeks harga saham resmi yang dikeluarkan oleh Bursa Efek Indonesia.

Saham LQ45 belum tentu masuk sebagai saham blue chip, sementara kebanyakan saham blue chip ada dalam indeks saham LQ45. Saham blue chip seluruhnya merupakan market leader, sementara tidak selalu dengan saham yang ada dalam indeks LQ45.

Indeks saham LQ45 difokuskan pada saham-saham dengan likuiditas tinggi, artinya transaksinya cepat dan tinggi di bursa saham. Sementara, saham blue chip lebih difokuskan pada fundamental perusahaan. Dengan kedua kriteria tersebut, bisa dilogika, bahwa saham LQ45 bisa berganti daftarnya dengan cepat, yaitu 6 bulan sekali. Sementara untuk saham blue chip biasanya lebih stabil. Untuk bisa masuk ke deretan saham blue chip, emiten juga harus membutkikan untuk mampu mempertahankan keuntungan stabil dalam jangka waktu yang lama.

Daftar Saham di Indeks LQ45 Terbaru

Nah, seperti yang sudah disebutkan di atas, bahwa indeks saham LQ45 diperbarui setiap 6 bulan sekali. Pas banget, ketika artikel ini ditulis, Bursa Efek Indonesia baru saja mengupdate indeks saham LQ45 yang paling baru, yang berlaku sejak Agustus 2022 hingga Januari 2023.

Dalam indeks saham terbarunya, ada 3 saham yang harus keluar dari daftar, yaitu saham GGRM milik Gudang Garam Tbk., PTPP milik PP (Persero) Tbk., dan TKIM milik Pabrik Kertas Tjiwi Kimia Tbk.

Ada yang keluar, berarti ada yang masuk dong ya? Betul sekali, emiten baru yang masuk dalam indeks saham LQ45 adalah ARTO milik Bank Jago, INDY milik Indika Energy Tbk., dan BRIS milik Bank Syariah Indonesia Tbk.

Berikut 45 saham yang terdaftar di Indeks LQ45 terbaru mulai dari Agustus 2022 – Januari 2023 secara lengkap:

ADRO Adaro Energy Indonesia Tbk.

AMRT Sumber Alfaria Trijaya Tbk.

ANTM Aneka Tambang Tbk.

ARTO Bank Jago Tbk.

ASII Astra International Tbk.

BBCA Bank Central Asia Tbk.

BBNI Bank Negara Indonesia (Persero) Tbk.

BBRI Bank Rakyat Indonesia (Persero) Tbk.

BBTN Bank Tabungan Negara (Persero) Tbk.

BFIN BFI Finance Indonesia Tbk.

BMRI Bank Mandiri (Persero) Tbk.

BRIS Bank Syariah Indonesia Tbk.

BRPT Barito Pacific Tbk.

BUKA Bukalapak.com Tbk.

CPIN Charoen Pokphand Indonesia Tbk

EMTK Elang Mahkota Teknologi Tbk.

ERAA Erajaya Swasembada Tbk.

EXCL XL Axiata Tbk.

GOTO GoTo Gojek Tokopedia Tbk.

HMSP H.M. Sampoerna Tbk.

HRUM Harum Energy Tbk.

ICBP Indofood CBP Sukses Makmur Tbk.

INCO Vale Indonesia Tbk.

INDF Indofood Sukses Makmur Tbk.

INDY Indika Energy Tbk.

INKP Indah Kiat Pulp & Paper Tbk.

INTP Indocement Tunggal Prakarsa Tbk.

ITMG Indo Tambangraya Megah Tbk.

JPFA Japfa Comfeed Indonesia Tbk.

KLBF Kalbe Farma Tbk.

MDKA Merdeka Copper Gold Tbk.

MEDC Medco Energi Internasional Tbk.

MIKA Mitra Keluarga Karyasehat Tbk.

MNCN Media Nusantara Citra Tbk.

PGAS Perusahaan Gas Negara Tbk.

PTBA Bukit Asam Tbk.

SMGR Semen Indonesia (Persero) Tbk.

TBIG Tower Bersama Infrastructure Tbk.

TINS Timah Tbk.

TLKM Telkom Indonesia (Persero) Tbk.

TOWR Sarana Menara Nusantara Tbk.

TPIA Chandra Asri Petrochemical Tbk.

UNTR United Tractors Tbk.

UNVR Unilever Indonesia Tbk.

WIKA Wijaya Karya (Persero) Tbk.

Nah, sudah mengenal apa itu indeks saham LQ45 kan?

Sudah siap berinvestasikah sekarang? Eits, sebelum benar-benar investasi saham, pastinya kamu perlu belajar pengelolaan keuangan dulu ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

PayPal Diblokir Jadi Kelabakan? Ini Dia 3 Alternatif yang Bisa Jadi Opsi Pengganti

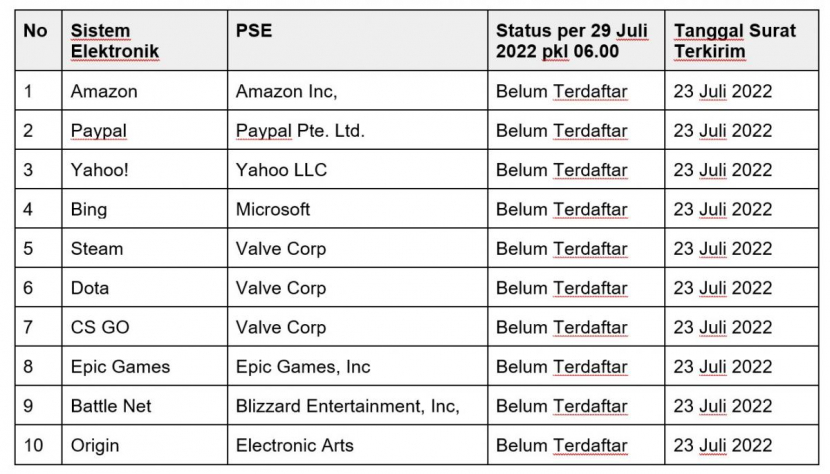

Beberapa hari belakangan, dunia maya dihebohkan dengan berita diblokirnya salah satu platform sistem pembayaran internasional. PayPal diblokir bersama dengan sejumlah platform digital lainnya. Di antaranya adalah Yahoo Search, Epic Games, Origin, dan beberapa lainnya.

Tak pelak, selama dua hari berturut-turut muncul gelombang protes oleh netizen Indonesia, rerata mereka yang menggunakan PayPal sebagai media untuk menerima dan mengirimkan pembayaran antarnegara, secara online. PayPal memang merupakan salah satu jalur pembayaran digital yang paling populer, terutama platform ini digunakan oleh para freelancer yang jobnya sudah mengglobal.

Di PayPal, kita dimungkinkan untuk membuat akun, kurang lebih prosedurnya mirip dengan membuka akun di dompet maupun bank digital. Nantinya akun di PayPal ini bisa dihubungkan ke kartu kredit, yang akan menjadi rekening tujuan jika kamu hendak mencairkan dana dari PayPal.

PayPal memang sangat populer dan dipakai oleh banyak orang, karena sangat user friendly, interface-nya pun simpel, enggak membuat bingung. Transfer via PayPal sangat terjamin keamanannya, pun sangat cepat. Pencairan dana juga sangat cepat, hanya dalam hitungan menit, dana sudah masuk ke rekening di tanah air, meski fee-nya agak besar. Karena itu, banyak freelancer lebih suka mencairkan jika saldonya sudah cukup besar, karena kalau enggak ya akan terpotong terlalu banyak untuk biaya administrasi ini.

Mengapa PayPal Diblokir?

Menurut penjelasan Kominfo, PayPal diblokir lantaran belum mendaftar sebagai Penyelenggara Sistem Elektronik (PSE) Lingkup Privat dengan layak. Bahkan, PayPal tidak mengurus izin beroperasi di Bank Indonesia dan juga Otoritas Jasa Keuangan, padahal merupakan salah satu bentuk platform payment gateway.

Sebagai bentuk perlindungan terhadap keamanan pengguna, Kominfo memang membuat prosedur bagi setiap online payment system hendaknya wajib memiliki izin dari BI dan terdaftar sebagai PSE, apalagi bagi platform dengan pemilik berasal dari luar negeri.

Masih menurut Kominfo, pihak pemerintah Indonesia sudah melayangkan surat peringatan dan surat teguran. PayPal dikatakan tidak menggubris. Pada akhirnya, PayPal mengajukan pendaftaran, tetapi oleh pihak pemerintah dinilai asal-asalan dan datanya dipertanyakan. Karena itu, suspensi berupa pemblokiran pun diberlakukan. Untuk melepas blokir, pihak PayPal harus mengurus perizinan sesuai prosedur yang sudah ditetapkan oleh pemerintah.

Tak pelak, saat PayPal diblokir, banyak orang memprotes, lantaran mereka jadi tidak bisa mengakses akun PayPal masing-masing, padahal masih ada sejumlah dana di dalamnya. Untuk itu, saat artikel ini mulai ditulis, Kominfo mengumumkan, bahwa PayPal dibuka blokirnya dalam jangka waktu 5 hari ke depan. Ini bisa jadi kesempatan bagi para pengguna untuk mulai menarik saldo dari PayPal.

Alternatif Payment Gateaway yang Bisa Digunakan Setelah PayPal Diblokir

Rerata, pengguna PayPal adalah mereka yang bekerja secara lepas atau remote dengan klien dari luar negeri. PayPal memang menjadi salah satu media pembayaran internasional sejuta umat, sehingga memudahkan bagi para pekerja remote ini untuk menerima penghasilan mereka.

Tentu saja, dengan PayPal diblokir, penghasilan mereka jadi tersendat. Inilah yang memicu kemarahan sejumlah netizen, hingga trendinglah hashtag #BlokirKominfo di Twitter sejak hari Sabtu, 30 Juli 2022 yang lalu.

Memang, PayPal terkenal paling aman dan cepat dalam memproses transaksi. PayPal diketahui dapat digunakan di ratusan jenis pasar di dunia, menerima lebih dari 100 mata uang. Dapat menarik dana dalam 56 mata uang, pun menyimpan saldo dalam 25 mata uang.

Namun, sebenarnya ada loh, alternatif lain yang bisa dipertimbangkan untuk bisa menjadi tempat menerima ataupun mengirim pembayaran digital secara internasional.

Coba yuk, kita lihat.

Wise

Wise mirip dengan PayPal, dan berasal dari Inggris, menawarkan fitur pengiriman dana antarnegara, dengan same day transfer atau instant money transfer. Wise juga multi-currency, dapat melakukan konversi untuk 53 mata uang.

Xendit

Xendit juga bisa menjadi salah satu alternatif pengganti kalau secara resmi PayPal diblokir. Dengan Xendit, kamu bisa menerima dana baik lokal maupun internasional, juga bisa mengirimkan uang dan juga refund.

Xendit sudah mendapatkan izin dari Bank Indonesia dan sudah terdaftar sebagai PSE. Jadi, kamu tak perlu khawatir lagi.

Payoneer

Payoneer merupakan salah satu pesaing berat PayPal, yang bisa juga kamu pertimbangkan sebagai pengganti jika sampai PayPal diblokir. Payoneer juga sudah banyak dipakai oleh banyak perusahaan di luar negeri untuk mengirimkan maupun menjadi salah satu payment gateway untuk berbagai keperluan transaksi digital lainnya.

Untuk menarik dana, kamu bisa melakukannya di mesin ATM berlogo Mastercard. Kalau kamu sudah punya akun Payoneer, nantinya kamu akan mendapatkan kartu ATM yang bisa digunakan untuk mencairkan dana melalui ATM Mastercard tersebut.

Nah, itu dia beberapa alternatif platform pembayaran yang barangkali bisa jadi opsi alternatif jika benar-benar PayPal diblokir selamanya oleh Kominfo. Well, kita berharap saja bahwa hal tersebut tidak perlu terjadi ya. Pasalnya, ribet juga kalau mau ganti layanan, ya kan? Sudah telanjur familier. Apalagi dengan berbagai keunggulan PayPal punya, kadang tidak bisa kita temukan di platform lainnya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Investasi Saham Pemula, Tekan Risiko Deg-Degan!

Namanya juga investasi. Pasti selalu akan ada risiko yang menyertai. Begitu juga saham. So, kalau kamu adalah salah satu yang baru mulai, cara investasi saham pemula yang benar adalah dengan memahami risiko investasi.

Risiko investasi saham sebenarnya adalah hal yang lazim. Lumrah. Buat yang jam terbangnya sudah tinggi, bisa dipastikan pernah mengalaminya. Dan saham bukan satu-satunya instrumen berisiko loh. Misalnya kamu memilih investasi properti, tetap saja akan muncul risiko misalnya kena bencana. Mau deposito? Ya tetap saja ada risikonya, misalnya bank yang bersangkutan tiba-tiba dilikuidasi, dan simpanan kita lebih dari Rp2 miliar, yang berarti tidak dijamin LPS.

See? Benar kan, bahwa setiap instrumen punya risiko? Yang membedakan memang potensinya. Potensi bencana alam tentulah tidak setinggi fluktuasi pasar saham. Bank dilikuidasi pun tak setiap waktu terjadi. Meski demikian, risiko bukannya tidak bisa dikelola. Risiko di pasar saham pun demikian.

So, memang ada baiknya bagi investor pemula untuk tahu cara investasi saham pemula yang benar, agar bisa menekan risiko deg-degan dan senam jantung.

Mengenal Jenis-jenis Risiko Investasi

Memulai cara investasi saham pemula, kamu perlu mengenali dulu jenis risikonya.

Risiko Pasar

Cara investasi saham pemula yang benar yang pertama adalah dengan memahami risiko pasar. Risiko pasar terjadi ketika terjadi perubahan suku bunga, nilai tukar mata uang, inflasi, dan berbagai peristiwa yang kemudian menyebabkan harga komoditas di pasar anjlok. Biasanya hal ini juga akan sangat memengaruhi pasar keuangan.

Misalnya seperti di awal tahun 2020, ketika pandemi COVID-19 dimulai. Pasar pun bergejolak, bereaksi terhadap segala kondisi yang berubah. Saat The Fed menaikkan suku bunga di bulan Juni 2022 yang lalu, Wall Street juga runtuh, yang akhirnya memengaruhi pasar modal di negara lainnya.

Jika kamu menjual saham saat harganya terkena koreksi karena berbagai sebab seperti di atas, maka kerugianmu ini akan disebut capital loss.

Risiko Likuidasi

Risiko likuidasi terjadi jika perusahaan yang kamu tanami modal harus bangkrut. Sebagai investor dan pemegang saham, kamu berada di urutan atau prioritas terakhir untuk mendapatkan kembali modalmu sesudah perusahaan menuntaskan kewajibannya pada kreditur dan stakeholder lainnya.

Jika tidak ada aktiva yang tersisa, berarti modalmu tidak akan kembali.

Risiko delisting

Emiten atau perusahaan terbuka yang memperdagangkan sahamnya di lantai Bursa Efek Indonesia, karena berbagai alasan, juga bisa dihapus pencatatannya. Istilahnya delisting. Akibatnya, saham perusahaan tersebut tidak akan bisa diperjualbelikan lagi. Memang ada imbauan pada emiten untuk bisa buyback saham sebelum delisting, tetapi sifatnya ya hanya imbauan.

Bagaimana Cara Mengurangi Risiko Investasi?

So, sudah mengetahui berbagai risiko investasi di atas, lalu pertanyaannya: cara investasi saham pemula seperti apa yang bisa dilakukan, agar risiko tersebut bisa ditekan? Biar kita enggak senam jantung terus-terusan?

Banyak investor pemula yang lebih memilih instrumen rendah risiko demi menjaga “kewarasan”. Tapi faktanya, instrumen rendah risiko perkembangan nilai asetnya juga akan lambat. Padahal, kita punya tujuan keuangan besar yang butuh pengembangan aset yang lebih besar potensinya. Mau tidak mau, memilih instrumen tinggi risiko menjadi solusinya.

Berikut beberapa hal yang bisa dilakukan untuk menekan risiko sebagai cara investasi saham pemula yang benar.

Lakukan analisis sebelum membeli saham

Sebelum mulai cara investasi saham pemula, ada baiknya bagi kita untuk selalu melakukan analisis terlebih dulu. Apalagi untuk instrumen tinggi risiko.

Analisis sangat penting, karena akan menjadi dasar pertimbangan kita apakah saham tertentu layak dan bisa memenuhi kebutuhan investasi kita. Ibaratnya seperti membeli barang, kita perlu tahu dulu spesifikasinya, cara kerjanya, sampai dengan ada garansi atau tidak. Jika memang sesuai dengan yang dibutuhkan, baru kita beli. Begitu, bukan?

Saham juga sama. Fokusnya adalah pada instrumen yang mampu melayani kebutuhan, bukan sekadar cuan-cuan-cuan. Karena itu, fokuslah pada fundamental perusahaan atau emitennya. Pastikan perusahaannya memang punya pengelolaan operasional dan keuangan yang baik.

Investasi jangka panjang

Investasi pada instrumen risiko tinggi akan lebih tinggi peluangnya untuk mendapatkan keuntungan jika dilakukan dalam jangka panjang. Dengan demikian, risiko fluktuasi harga bisa ditekan karena time frame yang lebar. Jika ada fluktuasi harga, dalam jangka panjang, ada harapan harga sudah rebound dan bahkan bertumbuh lebih baik.

Pakai alokasi dana investasi

Di QM Financial, kita menggunakan proporsi investasi minimal sebesar 10% dari penghasilan rutin. Bisa lebih besar tentu lebih bagus, semuanya harus disesuaikan dengan kebutuhan dan kemampuan masing-masing.

Cara investasi saham pemula yang benar adalah menggunakan dana yang sudah teralokasi untuk investasi, dan yang mampu kamu tanggung jika risiko terjadi. Artinya, gunakan dana dingin. Bukan dana yang mau dipakai untuk kebutuhan lainnya, misalnya uang SPP anak, uang belanja bulanan, uang kontrakan, dan sebagainya.

Diversifikasi

10% dari penghasilan rutin sebaiknya juga tak dihabiskan semuanya untuk membeli saham. Bagilah 10% tersebut ke dalam beberapa instrumen dari berbagai tingkat risiko dan sektor. Misalnya dibagi untuk reksa dana, obligasi negara, dan saham. Atau bisa juga instrumen lainnya.

Ini namanya adalah diversifikasi, salah satu teknik manajemen risiko investasi yang banyak direkomendasikan. Dengan begini, ketika salah satu nilai aset investasimu menurun, kamu masih punya aset lain yang bertahan dan memberimu keuntungan.

Kelola emosi

Cara investasi saham pemula juga termasuk mengelola emosi dengan baik. Dalam perjalanan investasimu, kamu akan menemui banyak fenomena dan peristiwa yang entah bikin panik berlebihan atau mengalami euforia. Jika tidak dikelola dengan baik, kamu bisa jadi melakukan panic buying ataupun panic selling. Dua hal yang seharusnya dihindari kalau kita hendak berinvestasi saham.

Jadi kembali lagi ke poin pertama di atas setiap kali kamu hendak membeli atau menjual saham, yaitu lakukan analisis mendalam. Ambillah keputusan saat kepala dingin dan tidak dalam posisi emosi.

Itu dia cara investasi saham pemula yang benar untuk menekan risiko investasi yang bisa terjadi.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Investasi Emas dan Mengapa Disebut Safe Haven?

Bagaimana cara investasi emas yang benar? Dan, mengapa emas sering disebut sebagai safe haven?

Logam mulia seperti emas memang menjadi salah satu instrumen investasi primadona sejak zaman orang tua dan kakek nenek kita. Mungkin karena relatif mudah juga di zamannya, ya kan? Namun, seiring teknologi yang berkembang, emas juga tetap jadi instrumen primadona hingga saat ini. Apalagi kalau lagi krisis. Emas jadi laris manis!

Karena itu, emas sering disebut sebagai instrumen safe haven. Apa sih maksud sebenarnya dari ‘safe haven’ ini?

Apa Maksudnya Emas sebagai Safe Haven?

Emas memang sering disebut sebagai instrumen safe haven, yang artinya aset yang tak terpengaruh oleh gejolak dalam dunia keuangan.

Dulu, emas fisik dapat digunakan sebagai alat tukar aktivitas ekonomi. Hanya karena dinilai kurang praktis saja, maka fungsi emas sebagai alat tukar ini digantikan oleh uang kertas dan koin. Jika—amit-amit—dunia dilanda krisis hingga sangat parah, emas bisa kembali berfungsi sebagai alat tukar lagi, yang berlaku universal. Namun, emas sebagai simbol kekayaan masih bertahan hingga saat ini.

Emas memiliki pasarnya tersendiri, dan justru selalu menjadi “pelarian” para investor ketika pasar modal sedang mengalami goncangan. Malahan, karena menjadi instrumen “pelarian”, harga emas kadang justru naik saat sedang krisis, tidak seperti instrumen lain yang rontok seiring runtuhnya pasar.

Emas juga tak terpengaruh oleh berbagai kebijakan fiskal dan moneter pemerintah yang biasanya diambil demi mengendalikan inflasi. Hal yang sama justru menjadi salah satu faktor saham dan obligasi terkoreksi.

Karenanya, emas dianggap sebagai produk yang dapat melindungi nilai aset. Dengan kata lain, sebagai safe haven, alias penyelamat.

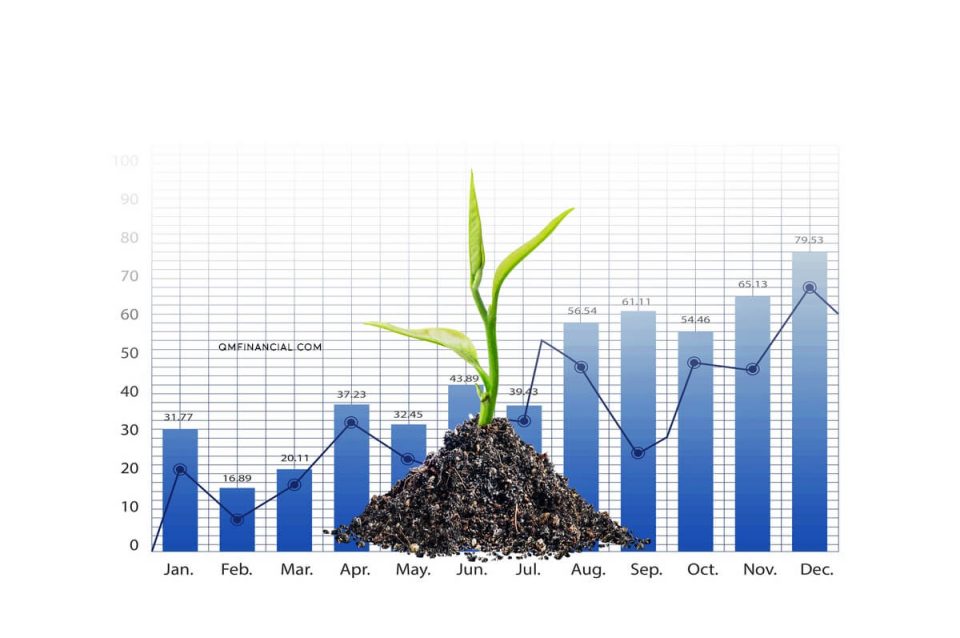

Kamu bisa lihat pada data yang ditunjukkan pada grafik di atas, yang diambil dari situs Logammulia.com, yang merupakan website resmi Aneka Tambang. Sepanjang tahun 2020, kala pasar terlanda oleh krisis akibat pandemi COVID-19, harga emas justru naik gila-gilaan, hingga menyentuh Rp1 juta per gramnya.

Ini artinya, sepanjang tahun 2020, terjadi kenaikan harga emas hingga 25% lebih. Angka ini adalah angka yang fantastis untuk sebuah produk investasi loh.

So, enggak salah jika kamu berminat juga untuk tahu cara investasi emas yang benar, dengan tujuan demi manajemen risiko terhadap penurunan nilai ketika sedang terjadi krisis. Kenaikan harga emas bisa jadi tidak akan terlalu signifikan untuk jangka pendek, ataupun ketika kondisi sedang “baik-baik saja”, sehingga banyak investor tidak menganggapnya sebagai keuntungan. Tapi, kemampuannya untuk melawan inflasi dinilai cukup efektif. Apalagi dalam jangka waktu panjang.

Cara Investasi Emas untuk Pemula

Jadi, gimana? Pengin investasi emas juga, setelah melihat uraian mengapa emas dianggap sebagai instrumen safe haven di atas? Pastikan bahwa kamu melakukannya dengan cara investasi emas yang benar ya, agar keuntungannya bisa optimal. Yuk, simak tip berikut ini sampai selesai.

Tentukan tujuan investasi

Sebelum benar-benar membeli emas, pastikan dulu apa tujuan investasimu. Ini adalah cara investasi emas yang benar. Banyak hal bisa dijadikan sebagai tujuan dan target membeli emas, dan dengan tahu #TujuanLoApa, maka selanjutnya akan lebih mudah bagi kamu untuk membuat rencana keuangannya.

Misalnya saja, dalam waktu 10 tahun, kamu ingin berhenti bekerja kantoran dan ingin membangun bisnis sendiri. Untuk memupuk modal, kamu mengalokasikan dana yang kemudian disimpan dalam bentuk emas. Dengan memiliki tujuan yang jelas seperti ini, kamu akan bisa tahu seberapa besar aset yang harus dibangun setiap bulan agar mencapai target modal bisnismu.

Pastikan untuk jangka waktu yang panjang

Kelemahan emas adalah muncul harga buyback yang akan lebih rendah daripada harga beli emas begitu emas sudah berpindah tangan. Jadi misalnya, kamu membeli emas seharga Rp1 juta. Begitu berpindah tangan kepadamu, saat itu kamu akan menjualnya kembali pada pihak penjual yang sama. Maka, kamu tidak akan mendapatkan harga yang sama seperti ketika membeli tadi, yaitu Rp1 juta. Tetapi bisa jadi beberapa persen di bawahnya.

Memang begitulah karakteristik emas. Bisa jadi kamu malah mengalami kerugian kalau salah perhitungan. Beli emas hanya karena ngehype, ternyata beberapa bulan harus dijual karena kamu butuh dana segar. Tentu saja, saat itu, nilai emas belum bertumbuh.

So, pastikan kamu hendak menyimpan emas dalam jangka waktu panjang, minimal 5 tahun.

Beli emas di tempat tepercaya

Cara investasi emas berikutnya adalah membeli logam mulai tersebut di pihak penjual yang tepercaya. Ada beberapa cara untuk membeli emas, yaitu melalui toko perhiasan, pegadaian, butik emas, hingga beli secara online, baik di website resmi produsen emas atau marketplace.

Pastikan kamu hanya membeli dari pihak yang sudah mendapat izin untuk melakukan jual beli emas. Hati-hati terhadap pihak yang menawarkan investasi emas dengan latar belakang yang tidak jelas. Bisa-bisa, kamu malah terlibat investasi bodong.

Pikirkan tempat penyimpanannya

Selanjutnya yang perlu kamu pikirkan juga sebagai cara investasi emas adalah tempat penyimpanannya. Untuk jumlah yang kecil, bisa saja kamu simpan di rumah. Pastikan aman dan tak terlihat oleh sembarang orang. Namun, untuk jumlah yang besar, mungkin kamu akan perlu menyewa deposit box di bank.

Nah, itu dia penjelasan mengenai mengapa emas dianggap sebagai instrumen safe haven, dan tip singkat cara investasi emas yang benar.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Ini 3 Masalah Keuangan yang Dihadapi oleh HR dari Karyawannya

Banyak yang mengira, bahwa masalah keuangan muncul sebagai akibat dari penghasilan sebagai karyawan yang terlalu kecil. Lalu, solusinya, karyawan pun menuntut pada perusahaan melalui divisi HR, atau Human Resources, untuk menaikkan gaji.

Nah, pertanyaan yang kemudian muncul adalah apakah dengan begitu, masalah keuangan lantas bisa hilang atau terselesaikan? Ternyata, enggak juga. Faktanya, gaji naik eh … ternyata lifestyle juga naik. Gaji besar pun juga dirasa enggak cukup, karena seiring waktu, kebutuhan juga lebih banyak. Bahkan bisa jadi, gaji besar, utang juga besar. Ouch!

Mau tahu, masalah keuangan apa yang biasanya dihadapi oleh HR dari karyawan? Ternyata 3 hal ini loh yang paling sering.

3 Masalah Keuangan yang Paling Sering Dihadapi oleh Karyawan

1. Kelola gaji

Sebuah penelitian yang dilakukan oleh Virginia Tech Study di Amerika Serikat menyebutkan, bahwa 1 dari 5 karyawan terlilit masalah keuangan, yang lantas menghambat kinerja karyawan itu sendiri selama di kantor; tingkat ketidakhadiran tinggi dan produktivitas menurun. Sementara, QM Financial sendiri pernah melakukan survei, yang hasilnya menyebutkan bahwa 51% karyawan merasa gajinya tidak cukup.

Kedua hasil survei di atas mengungkapkan satu fakta besar: tingkat pengelolaan gaji karyawan masih kurang.

Sebagian besar perusahaan sudah memberikan gaji yang sesuai dengan aturan, yakni sama dengan atau di atas UMR. Tentu saja, banyak faktor lain yang juga memengaruhi besaran gaji karyawan. Tetapi, pada dasarnya, UMR ditentukan sudah melalui prosedur yang panjang, dengan beracuan pada besaran kebutuhan hidup minimal seorang lajang di domisili yang sama dengan kantornya. Jadi, seharusnya besaran gaji akan cukup jika digunakan dengan bijak.

So, besar kemungkinan akar masalahnya memang pada skill untuk mengelola gaji dengan baik. Tanpa pengelolaan keuangan yang benar, gaji seberapa besarnya pun pasti akan enggak cukup. Karyawan tidak dapat mengatur prioritas, sehingga tak pernah ada rencana keuangan. Kalau sudah begini, berbagai kebutuhan hidup bisa terhambat untuk dipenuhi.

2. Utang

Utang juga merupakan salah satu masalah keuangan yang kerap dihadapi oleh HR dari karyawan.

Salah satu contohnya adalah karyawan terlilit utang pinjaman online, alias pinjol. Faktanya, karyawan memang sasaran empuk penipu-penipu utang pinjol. Tak sedikit kasus lilitan pinjaman online, dari yang hanya Rp1 juta menjadi puluhan juta yang muncul dengan korban para karyawan. Dan, salah satu yang sering dibuat repot oleh karyawan karena utang pinjol adalah bagian HR kantor. Terutama jika pinjol yang bersangkutan adalah pinjol ilegal. Teman-teman sekantor ikut menjadi korban teror. Belum lagi banyaknya penawaran jenis utang lainnya, seperti paylater, kartu kredit, KTA, dan berbagai jenis utang lainnya.

Posisi sebagai karyawan sebenarnya menguntungkan, jika dilihat dari sudut pandang yang lain. Penghasilan yang teratur membuat skema pengembalian utang dengan cicilan seharusnya bisa dilakukan dengan baik. Memang utang sekali waktu bisa menjadi solusi, terutama untuk tujuan produktif. Namun, bahkan masih banyak yang belum paham beda utang yang perlu dan tidak perlu. Tanpa pertimbangan matang dan skema pengembalian yang sesuai, utang bisa jadi masalah keuangan yang cukup besar di kemudian hari.

3. Pensiun

Masalah keuangan lain yang juga sering harus dihadapi oleh HR dari karyawan adalah soal pensiun.

Masalah pensiun ini memang seharusnya menjadi tanggung jawab pribadi masing-masing karyawan. Tetapi, perusahaan yang baik juga akan ikut mempersiapkan pensiun bagi karyawannya. Hal ini sesuai dengan UU No. 13 Taun 2003 tentang Ketenagakerjaan, bahwa perusahaan punya kewajiban untuk membayarkan imbalan pascakerja, yang termasuk di dalamnya adalah dana pensiun. Memang sudah ada Jaminan Hari Tua dan Jaminan Pensiun, dengan alokasi dana yang dibagi antara karyawan dan perusahaan, tetapi apakah memang cukup? Mengingat angka harapan hidup masyarakat Indonesia juga naik di tahun 2022 ini, dari 73.4 menjadi 73.5.

Tanpa menyiapkan dana pensiun yang memadai, bisa jadi nantinya cash flow perusahaan terganggu karena mendadak harus membayar dana pesangon pensiun untuk karyawannya. Apalagi jika ternyata, si karyawan juga tak siap dana pensiun secara mandiri.

Dikutip dari Detik Finance, dalam survei yang dilakukan oleh HSBC global bertajuk Future of Retirement, yang dilakukan terhadap 17.405 orang di 16 negara dengan 1.050 di antaranya responden dari Indonesia, menunjukkan fakta yang menarik. Tiga dari 4 responden dalam survei ini mengaku bahwa mereka mengharapkan bantuan dari orang lain—dalam hal ini, anak-anak mereka—untuk dapat memenuhi kebutuhan di masa pensiun. Sementara, sebanyak 2 dari 3 responden usia kerja bertekad akan terus bekerja setelah masa pensiun tiba, dengan 54% di antaranya ingin berwirausaha dan 25%-nya ingin kembali mencari pekerjaan.

Padahal seharusnya, masa pensiun adalah masa-masa karyawan menikmati hasil kerja kerasnya selama puluhan tahun bekerja. Betul?

Kesimpulan

Kalau dilihat per masalahnya, kunci permasalahan yang umum terjadi adalah pada mindset karyawan yang masih keliru dalam pemahaman pengelolaan dan perencanaan keuangannya.

Bahwa bukan masalah besar kecilnya gaji yang jadi akar masalah keuangan yang dihadapi oleh karyawan, melainkan bahwa gaji yang tidak dikelola dengan baik maka tetap saja kebutuhan akan sulit dipenuhi. Alih-alih memanfaatkannya untuk hal-hal esensial, gaji malah dihabiskan untuk hal-hal yang kurang penting. Bahkan sering kali, karyawan malah enggak tahu ke mana saja gajinya pergi.

Tanpa pengelolaan dan perencanaan keuangan yang baik, tujuan keuangan—baik jangka pendek, menengah, hingga jangka panjang—akan sulit untuk dicapai.

Apakah kantor atau komunitasmu mengalami masalah keuangan yang sama? Ataukah, punya kebutuhan training finansial yang lain? Sila kontak WA 0811 1500 688 untuk mendiskusikan kebutuhan training finansialmu. Semua modul dibuat SIMPEL, PRAKTIS, dan tentu saja FUN!

6 Aplikasi Laporan Harian Keuangan Pribadi yang Bisa Dicoba

Sudah sadar bahwa membuat catatan keuangan itu penting. Tapi, males banget bikin secara manual. Males juga mesti buka-buka Excel setiap kali mau mencatat. Nah, ada yang lebih praktis nih, thanks to technology! Sekarang, ada banyak aplikasi laporan harian keuangan pribadi yang gampang banget dipakainya.

Ya, teknologi memang memudahkan—meskipun ya bisa juga membuat kita terlibat kesulitan. Pinter-pinternya kita saja kan, mau memilih pemanfaatan yang mana?

Nah, aplikasi laporan harian keuangan yang bisa didownload di smartphone kamu ini memang bisa membantu banget. Apalagi yang sekarang, biasanya fiturnya juga semakin lengkap. Nggak cuma bisa mencatat pemasukan dan pengeluaran, sampai bisa reminder dan bisa dihubungkan ke akun bank juga. Hanya saja, kamu perlu berhati-hati ya, jangan sampai menggunakan aplikasi abal-abal yang justru mengancam keamanan keuanganmu.

So, berikut ini deretan aplikasi laporan harian keuangan yang bisa kamu coba. Disclaimer on ya: daftar berikut ini bukanlah rekomendasi, melainkan sekadar tambahan pengetahuan untuk kamu. Silakan diunduh secara bertanggung jawab, cari tahu dulu review dan legalitas aplikasinya. Kamu pasti sudah hafal betul caranya.

Aplikasi Laporan Harian Keuangan yang Praktis dan Bisa Dicoba

Money Lover

Money Lover adalah salah satu aplikasi laporan harian keuangan yang cukup populer. Di PlayStore, ratingnya mencapai 4.6, dan merupakan salah satu Editor’s Choice. Aplikasinya sendiri juga cukup ringan, tak sampai 50 MB.

Mengatur keuangan dengan Money Lover sangat mudah. Tersedia berbagai fitur, termasuk memisahkan pengeluaran per pos, dan juga memisahkan anggaran per tujuan keuangan. Nantinya, di akhir bulan, kamu juga bisa mengevaluasi pengeluaran yang sudah dilakukan dengan mudah. Kamu langsung bisa melihat bagian mana yang paling besar dan paling sedikit, karena secara otomatis, aplikasi ini akan memberikan report-nya.

Money Lover juga bisa dikoneksikan dengan akun bank dengan mudah. Tetapi sekali lagi, disclaimer on ya.

Monefy

Aplikasi laporan harian keuangan lainnya yang mungkin bisa kamu pertimbangkan juga adalah Monefy. Ratingnya juga mencapai 4.6, dan aplikasinya lebih ringan lagi, yaitu 9.5 MB saja, sehingga enggak memberatkan smartphone kamu.

Fitur Monefy juga cukup lengkap. Kamu bisa memisahkan pengeluaran berdasarkan pos-pos yang sudah ditentukan, dan juga pada akhir bulan kamu bisa melakukan evaluasi dengan mudah, karena sudah dibuatkan oleh aplikasinya.

Di Monefy, kamu bisa membuat beberapa akun sekaligus, yang disesuaikan dengan kebutuhanmu. Ada free version dan paid version. Yang versi berbayar, sudah pasti akan lebih lengkap fiturnya. Tetapi, kalau kamu butuh yang sederhana, yang versi gratisannya pun sudah cukup oke.

Money Manager

Aplikasi laporan harian keuangan Money Manager ini dirating rata-rata 4.7 oleh penggunanya, dan sudah didownload oleh lebih dari 1 juta pengguna. Memang cukup populer ya.

Mencatat aktivitas keuangan di Money Manager, kamu bisa memisahkannya berdasarkan kategori yang kamu tentukan sendiri. Tersedia berbagai personalisasi icon yang bisa kamu pilih. Catatannya bisa dipisahkan secara harian, mingguan, bulanan, hingga per tahun. Money Manager ini juga multicurrency loh. Cocok buat kamu yang sering bertransaksi dengan mata uang yang berbeda-beda. Jadi enggak perlu ngecek kurs ke tempat lain lagi deh.

Sinkronkan dengan software-nya yang diinstal di laptop, supaya lebih efisien.

1Money

Aplikasi laporan harian keuangan berikutnya yang bisa dipertimbangkan adalah 1Money. Mendapatkan rating 4.8 di PlayStore, dan sudah didownload oleh lebih dari 5 juta pengguna, membuat aplikasi ini juga salah satu yang terpopuler.

Menurut review penggunanya di Android, aplikasi ini mengedepankan fungsionalitas, sehingga enggak terlalu banyak gimmick ada di dalamnya. Selain memisahkan anggaran per pos, aplikasi ini juga akan menyediakan report di akhir bulan seperti yang kamu butuhkan. Tinggal lakukan evaluasi saja dengan mencermati grafik-grafik yang sudah ada. Asyik kan? Nggak perlu menghitung manual lagi.

Wallet

Aplikasi Wallet juga merupakan salah satu aplikasi laporan harian keuangann yang populer, dengan sudah diunduh oleh 5 juta lebih pengguna dan mendapatkan rating 4.9 di PlayStore.

Selain memisahkan per pos pengeluaran, kamu juga bisa membuat rekam jejak untuk mencapai tujuan finansial loh. So, semakin mudah deh memonitor perkembangan asetmu demi memenuhi tujuan keuangan. Di aplikasi ini, kamu juga bisa mengatur limit pengeluaran. Nantinya, aplikasi ini dapat mengirimkan notifikasi jika pengeluaranmu sudah mendekati limit tersebut.

Asyik kan?

MyMoney

Nah, aplikasi laporan harian keuangan yang ini sepertinya punya interface yang paling artistik sih. Namun, hal ini subjektif ya, dan relatif jika dibandingkan dengan aplikasi yang lain.

Fiturnya juga beragam, mulai dari catatan penghasilan dan pengeluaran, chart evaluasi pengeluaran beserta expense flow, juga ada budget planner. Kamu juga bisa membuat berbagai akun di sini, misalnya dipisahkan antara pengeluaran sehari-hari, pengeluaran dengan kartu kredit, pengeluaran untuk tabungan dan investasi, dan sebagainya.

Rating aplikasi MyMoney ini cukup tinggi, yakni 4.9, dan sudah diunduh oleh 100 ribu lebih pengguna.

Nah, cukup banyak kan opsi aplikasi laporan harian keuangan yang bisa kamu pilih? Mengelola keuangan hingga mengevaluasi keuangan jadi enggak rumit dan malesin lagi deh.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Ini Dia 5 Bank Digital yang Cocok Digunakan oleh Anak Muda

Bank masih menjadi tempat tepercaya untuk menyimpan dana. Kalau orang tua kita pasti akrab dengan bank konvensional, seperti BRI, BCA, Mandiri, dan sebagainya. Mereka memanfaatkannya untuk berbagai tujuan. Nah, buat milenial dan anak muda zaman now, pastinya lebih akrab dengan bank digital.

Bank digital sebenarnya sama saja cara kerjanya dengan bank biasa. Yang membedakannya tentu saja karena lebih praktis, lantaran untuk mendapatkan pelayanan, kita tak perlu datang ke gedung bank yang bersangkutan. Kita hanya perlu membuka aplikasinya di smartphone atau website-nya saja. Bahkan kalau ke ATM juga cuma buat ambil uang. Pelayanan yang lain semua serbadigital.

Lalu, bank digital apa saja yang sudah hadir di Indonesia, yang bisa kita manfaatkan untuk memenuhi kebutuhan layanan keuangan kita? Sudah ada banyak banget! Nah, berikut ini 5 di antaranya, yang merupakan bank digital yang paling banyak dikenal dan digunakan oleh milenial dan anak muda.

Yuk, kita lihat!

5 Bank Digital yang Cocok Digunakan oleh Anak Muda

1. Bank Jago

Bank Jago semula bernama Bank Artos Indonesia. Sejak tahun 2019, bank ini mengganti konsep layanannya menjadi bank digital. Sejak Gojek dan Gopay menjadi salah satu pemegang saham di bank ini, Bank Jago pun semakin dikenal di kalangan anak muda.

Beberapa hal yang menjadi kelebihan Bank Jago adalah:

- Ada fitur Kantong yang difungsikan secara berbeda, yaitu saving pocket, main pocket, spending pocket, lock pocket, dan share pocket.

- Ada pilihan kartu debit virtual ataupun fisik

- Punya kantong bersama, yang bisa kamu share dengan beberapa pengguna Bank Jago lainnya. Misalnya mau menabung bareng pasangan atau keluarga yang lain.

- Bisa transfer tanpa biaya admin

- Bisa dikoneksikan dengan akun PayPal

- Bisa disambungkan ke Bibit, sehingga kamu pun bisa melakukan investasi langsung dari Bank Jago. Ada 40-an produk reksa dana bisa kamu pilih, sesuaikan dengan kebutuhanmu ya.

2. Jenius

Tahun 2016, BTPN mengembangkan aplikasi bank digital yang pertama di Indonesia bernama Jenius. DailySocial melakukan survei terkait bank digital terpopuler, dan sebanyak 64.2% responden mengaku tahu dan mengenal Jenius.

Awalnya, fitur-fitur Jenius memang masih standar, tetapi semakin ke sini, fiturnya semakin lengkap. Beberapa kelebihan Jenius di antaranya:

Seperti yang telah dijelaskan sebelumnya bahwa tabungan digital Jenius ini memiliki banyak fitur yang menarik serta inovatif. Oleh sebab itu, berikut di bawah ini adalah beberapa fitur dan keunggulan Jenius:

- Biaya admin lebih rendah dari yang biasanya diterapkan oleh bank konvensional, dan tidak ada saldo minimal.

- Punya beberapa jenis produk tabungan dan deposito, seperti Maxi Saver (deposito berjangka dengan bunga yang kompetitif), Flexi Saver (tabungan fleksibel yang dananya bisa diambil kapan saja), dan Dream Saver (ini cocok buat menabung demi tujuan keuangan), yang bisa dimanfaatkan sesuai kebutuhan dan tujuan keuanganmu.

- Ada rekening valas online yang bisa dimanfaatkan kalau kamu traveling ke luar negeri tanpa harus ke money changer.

- Punya fitur Kantong, yang justru Jeniuslah pelopornya.

- Punya fitur Flexi Cash, yaitu fitur untuk mengajukan pinjaman dana tenor pendek. Ya, daripada ke pinjol apalagi yang ilegal, kan?

3. Digibank

Bank DBS Indonesia juga memiliki produk rekening digital dengan nama Digibank. Meskipun bukan salah satu dari pionir, Digibank terbukti mampu tampil sebagai salah satu bank digital terpopuler dan terbaik di Indonesia.

Beberapa kelebihan Digibank di antaranya:

- Banyak orang mengapresiasi interfacenya yang mudah digunakan, sehingga buat yang baru pertama kali berkenalan dengan produk digital pun dengan gampang bisa mengoperasikannya.

- Selain ada opsi login dengan sidik jari dan face ID, aplikasi Digibank juga akan meminta password untuk bisa eksekusi transaksi. So, keamanannya bisa dijamin.

- Hampir seluruh ewallet sudah bisa dikoneksikan dengan Digibank, sehingga mau topup kapan saja akan lebih mudah.

- Punya fitur investasi yang menyatu dengan aplikasi. Jadi, enggak perlu aplikasi investasi tersendiri lagi. Enggak hanya deposito, tetapi juga ada reksa dana dan obligasi.

4. Blu

Blu adalah aplikasi bank digital dari BCA Digital yang tadinya merupakan Bank Royal Indonesia. Akuisisi oleh salah satu bank terbesar ini menjadikannya sebagai produk tabungan online yang kini populer dan banyak dipakai oleh anak muda.

Berikut adalah beberapa kelebihan Blu:

- Buka akun gampang banget, hanya pakai eKTP saja

- Fitur tabungan yang lengkap, mulai dari tabungan khusus, tabungan bersama, hingga deposito

- Gratis biaya admin transfer ke sesama BCA, dan gratis biaya transfer 20 kali transaksi antarbank

- Gratis 5 kali transaksi topup Gopay dan OVO

- Enggak ada minimal saldo dan enggak ada penalti kekurangan saldo

- Banyak promo menarik, misalnya potongan belanja di merchant tertentu.

5. Livin’

Livin’ merupakan aplikasi mobile banking dari Bank Mandiri, yang tadinya berlogo biru dan berubah menjadi logo kuning dengan berbagai tambahan fitur digital bank yang baru.

Beberapa kelebihan Livin’ adalah:

- Ada menu Quick Pick, yang memungkinkanmu untuk transfer cepat. Buat ngintip saldo juga bisa disetting tanpa perlu login. Kamu tinggal tarik saja menunya, maka akan terlihat saldonya. Jadi, kalau mau ngecek transferan sudah masuk apa belum, tinggal lihat di sini nih. Bisa langsung dilihat historisnya.

- Mau tarik tunai tanpa kartu juga langsung di beranda. Nggak usah pakai login, masukkan nominal yang mau ditarik, dan beri nama token. Selanjutnya, kamu tinggal ke ATM, dan masukkan tokennya.

- Transfer dengan BI Fast, kamu hanya perlu membayar administrasi Rp2.500 saja antarbank hingga limit Rp250 juta. Bisa kirim dengan nomor HP atau email.

- Ada fitur SUKHA, yang merupakan fitur terbaru Livin’, yang memungkinkanmu untuk memesan tiket, hotel, asuransi, mengajukan kredit kendaraan, sampai nonton konser dari aplikasi yang sama.

- Mau investasi reksa dana langsung dari aplikasi bank digital ini juga bisa, karena sudah ada menu Investasi juga. Ada pilihan reksa dana pasar uang, campuran, indeks, pendapatan tetap, saham, bahkan terproteksi.

- Kalau kamu ingin mendapat layanan di kantor cabang untuk tarik tunai maupun setor tunai, kamu bisa reservasi sekalian di aplikasi ini. Jadi enggak perlu mengantre lagi.

Nah, itu dia 5 bank digital yang paling populer dan banyak digunakan, yang cocok untuk milenial dan anak muda. So, kamu sudah pakai yang mana nih?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Belajar Neraca Keuangan, yuk! Kamu Bisa Mulai dari Sini!

Belajar bikin neraca keuangan itu memang enggak terdengar seksi sih. Enggak sehype belajar bahasa Korea, atau belajar kripto. Ya kan? Tapi, belajar neraca keuangan ini justru jadi dasar dalam pengelolaan keuangan loh. Jadi, sebaiknya sih enggak disepelekan.

Kadang yang dipahami adalah belajar neraca keuangan itu cuma dibutuhkan oleh mereka yang pengin jadi pengusaha. Nah, ini pemikiran yang keliru loh. Pasalnya, nggak cuma pengusaha yang butuh, semua orang seharusnya belajar neraca keuangan dulu, sebelum beranjak ke hal-hal keuangan yang lain. Kamu yang punya banyak cita-cita dan mimpi, bisa tuh mulai merencanakan untuk mewujudkannya dengan langkah awal belajar neraca keuangan.

Apa Itu Neraca Keuangan?

Neraca keuangan memang merupakan istilah akuntansi, sehingga buat yang awam, dengar saja ibaratnya bisa auto pusing.

Padahal ya biasa saja. Dalam neraca keuangan memang ada laporan keuangan yang merincikan kekayaan yang kita miliki. Di situ ada catatan pengeluaran dan penghasilan, ada catatan utang juga, pun ada catatan aset yang sudah kita punya. Untuk keperluan pribadi, neraca keuangan tidak sekompleks jika digunakan untuk keperluan perusahaan. Jadi, jangan dulu pusing dengan istilah yang ada.

Meskipun bukan pengusaha, belajar keuangan itu sangat penting dilakukan, terutama soal mencatat arus kas. Pasalnya, dengan catatan keuangan yang baik, pengelolaan keuangan pun akan lebih mudah bahkan sampai jangka panjang. Untuk melakukannya, kamu bisa menggunakan software atau aplikasi keuangan, atau bisa juga secara manual.

Beberapa bagian yang perlu diperhatikan dalam belajar neraca keuangan:

- Sumber penghasilan dan jumlahnya, tak hanya penghasilan aktif tetapi juga penghasilan pasif, jika ada. Jangan lupa juga untuk mencatat penghasilan tahunan.

- Pos-pos pengeluaran bulanan, biasanya terdiri atas belanja rutin, cicilan utang, investasi, sosial, dan lifestyle. Kamu bisa menambahkan sesuai kondisi.

- Pos pengeluaran tahunan, yang harus dialokasikan dengan teliti karena biasanya nominalnya besar

- Posisi utang, baik utang produktif maupun konsumtif

- Kepemilikan aset, baik yang bergerak atau tidak bergerak, yang produktif maupun konsumtif

- Hal-hal lain yang berkaitan dengan rencana keuangan pribadi

Pentingnya Belajar Neraca Keuangan

Apa manfaatnya belajar neraca keuangan?

Well, di atas sudah sedikit disinggung, bahwa belajar neraca keuangan bisa jadi langkah dasar bagi kamu untuk mengelola keuangan dengan lebih baik lagi. Kamu mau belajar investasi, belajar saham, belajar kripto, belajar membangun aset, semuanya enggak akan dapat berhasil dengan baik kalau dasar pengelolaan keuangan kamu belum kuat. Dan, dasar pengelolaan keuangan ada pada belajar neraca keuangan.

Selain itu, dengan belajar neraca keuangan, kamu juga belajar untuk membuat standar keuangan sehat untuk dirimu sendiri. Nantinya, kamu bisa melakukan review dan evaluasi untuk memastikan bahwa kebutuhanmu sampai jauh ke depan bisa terpenuhi dengan baik.

Belajar Neraca Keuangan, Mulailah dari Sini!

Mau belajar neraca keuangan? Kamu bisa mulai dengan langkah-langkah berikut ini.

1. Kumpulkan catatan keuangan

Kumpulkan catatan pengeluaran dan juga penghasilan yang bisa dipakai untuk mengisi neraca, mulai dari nota-nota, faktur, dan sebagainya. Kalau kamu biasa cashless, ini malah lebih baik, karena biasanya semua pengeluaran dan pemasukan justru sudah tercatat dengan rapi pada aplikasi yang kamu gunakan. Mau lebih rapi? Tinggal disalin ke dalam catatan.

2. Siapkan neraca

Kamu bisa membuatnya dalam Excel, dengan aplikasi keuangan yang bisa diunduh langsung ke smartphone, atau bisa juga dengan buku catatan manual. Pilih sesuai preferensi, dan yang paling nyaman untukmu.

Neraca terdiri atas pada umumnya terdiri atas 3 bagian, yaitu penghasilan, pengeluaran, dan aset. Nah, tinggal per bagian bisa kamu bagi lagi sesuai kondisi. Misalnya, penghasilan ada penghasilan aktif yaitu gaji dari kantor, ada juga penghasilan pasif misalnya hasil menyewakan properti. Ada juga penghasilan sampingan, jika ada. Pengeluaran bisa dibagi per pos, atau buat yang lebi sederhana: belanja dan kewajiban. Bisa juga dibagi per periode, misalnya pengeluaran bulanan dan tahunan. Sementara aset, bisa dibagi lagi misalnya aset produktif, misalnya kos-kosan atau mobil yang disewakan, termasuk jika kamu punya sejumlah investasi, dan aset konsumtif, misalnya kendaraan yang dipakai sendiri, emas perhiasan, handphone, laptop, dan sebagainya.

3. Isi nilainya

Untuk langkah selanjutnya, isi nilai masing-masing bagian. Per bagian tentu butuh kecermatan.

Biasanya yang agak membingungkan adalah di bagian aset. Sedikit pro tips, isilah nilai aset properti dengan harga jualnya, yaitu harga jika properti tersebut kamu jual. Misalnya, kamu membeli rumah secara KPR. Ketika KPR lunas nanti, nilai rumah tersebut adalah harga beli ditambah bunga KPRnya. Harga jual adalah harga beli ditambah KPR yang masih diperhitungkan dengan keuntungan. Jika lokasi rumah cukup strategis, bisa jadi nilainya akan sangat lebih tinggi daripada saat beli.

Lakukan hal yang sama dengan aset lain yang bernilai ekonomis lebih besar daripada harga beli. Misalnya seperti surat-surat berharga, ataupun emas.

4. Buat track record utang

Utang adalah kewajiban yang enggak boleh dilalaikan. Buatlah track record uang, yang meliputi jumlah pinjaman, jatuh tempo, dan besarnya cicilan. Dengan begini, kamu bisa mengevaluasinya, dan dapat mengantisipasi hal-hal yang mungkin menghambat.

Belajar neraca keuangan juga akan membuatmu lebih bijak ketika mempertimbangkan untuk berutang.

5. Buat track record tujuan keuangan

Belajar neraca keuangan juga dapat membantumu untuk membuat rencana untuk mencapai berbagai tujuan keuangan. Sebut saja seperti membeli rumah pertama, menyekolahkan anak setinggi mungkin, hingga mewujudkan masa pensiun yang sejahtera dan mandiri.

Buat track record masing-masing tujuan keuangan, sehingga kamu bisa tahu bagaimana perkembangannya. Hal ini nantinya juga akan memudahkanmu untuk melakukan review secara berkala, sehingga memastikan bahwa tujuan bisa tercapai dengan paripurna.

Nah, itu dia beberapa hal yang bisa didapatkan dari belajar neraca keuangan dan juga bagaimana memulainya.

Tertarik untuk belajar neraca keuangan lebih jauh lagi?

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!