Pajak Natura: Pengertian, Contoh, dan Cara Menghitungnya yang Perlu Diketahui

Pajak adalah instrumen penting yang digunakan pemerintah untuk mengumpulkan pendapatan guna mendanai berbagai program dan inisiatif publik. Nah, salah satu kebijakan pajak yang akhir-akhir ini lagi ramai banget dibahas adalah pajak natura.

Kalau kamu merasa asing dengan pajak natura ini, kamu enggak sendirian kok. Pasalnya, ini memang kebijakan pajak baru meskipun wacananya sudah cukup lama juga. Meski baru saja mulai disosialisasikan secara lebih masif, pemahaman yang mendalam tentang pajak natura sangat penting, terutama bagi mereka yang bekerja di lingkungan korporasi.

Pajak natura, dalam konteks pajak penghasilan, adalah bentuk pajak yang dikenakan atas barang atau fasilitas yang diterima oleh karyawan dari perusahaan mereka, yang nilainya dihitung dalam bentuk uang. Pajak ini merupakan bagian dari upaya pemerintah untuk memastikan bahwa semua bentuk kompensasi yang diterima oleh karyawan, termasuk manfaat nontunai, tetap terkena pajak dan menambah penerimaan negara.

Sejak tahun 2022, pemerintah telah mulai menerapkan kebijakan pajak natura sebagai bagian dari reformasi perpajakan. Langkah ini ditempuh untuk mengatasi perusahaan yang berusaha menghindari kewajiban pajak mereka dengan memberikan kompensasi kepada karyawan dalam bentuk barang atau fasilitas daripada uang tunai. Maka, perlu bagi kita semua untuk memahami lebih jauh tentang seluk-beluk pajak natura ini.

Apa Itu Pajak Natura?

Seperti yang sudah disebutkan di atas, mulai tahun 2022, pemerintah telah memperkenalkan kebijakan baru terkait pengenaan pajak atas natura, yang merupakan komponen dari pajak penghasilan (PPh).

Natura sendiri artinya adalah barang atau fasilitas nyata yang diterima bukan dalam bentuk uang, tetapi berkaitan dengan pembayaran. Pemerintah menetapkan kebijakan pajak natura ini sebagai langkah untuk mengendalikan perusahaan-perusahaan yang mencoba mengelak pajak dengan memberikan berbagai fasilitas kepada karyawan mereka.

Sebelumnya, perusahaan memberikan fasilitas kepada pegawai dalam bentuk natura yang dapat meningkatkan nilai ekonomi perusahaan, tetapi tidak dipungut pajak. Misalnya, perusahaan yang memberikan rumah atau kendaraan mewah kepada karyawan tidak dikenakan pajak. Namun, pada dasarnya, aset-aset seperti itu adalah milik perusahaan dan seharusnya bisa dikenakan pajak.

Oleh karena itu, pajak natura didefinisikan sebagai pajak atas barang dan/atau fasilitas yang diberikan oleh perusahaan kepada karyawan. Fasilitas ini juga dikenal sebagai fringe benefit, atau kompensasi yang diterima oleh karyawan dalam bentuk nonfinansial.

Dasar Hukum

Menurut UU Nomor 36 Tahun 2008 tentang Pajak Penghasilan, natura sebelumnya tidak termasuk dalam kategori pendapatan yang dikenakan pajak atau non-taxable income. Untuk perusahaan, biaya yang dikeluarkan dalam bentuk natura juga tidak dapat dijadikan pengurang penghasilan bruto atau non-deductible expense. Namun, aturan tersebut kemudian diubah dengan natura kini dijadikan sebagai objek pajak.

Ini tertuang dalam Pasal 4 Ayat (1) huruf A UU HPP yang menyatakan:

“Penggantian atau kompensasi terkait dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau kompensasi dalam bentuk lainnya termasuk natura dan/atau kenikmatan, kecuali ditentukan lain dalam Undang-Undang ini”.

Namun, tidak setiap fasilitas yang diberikan oleh perusahaan akan dikenai pajak natura. Sebagaimana dirujuk dari Klikpajak, dalam Peraturan Pemerintah No 55 Tahun 2022, dijabarkan bahwa subjek pajak natura harus memenuhi kriteria tertentu:

- Harus memiliki nilai ekonomis yang telah ditentukan.

- Harus disediakan di luar daerah tertentu atau di lokasi bisnis di mana pemberi kerja telah menerima penetapan daerah khusus dari Direktorat Jenderal Pajak.

- Pertimbangan berdasarkan jenis dan/atau nilai kompensasi.

- Pertimbangan berdasarkan kriteria penerima kompensasi.

Untuk penjelasan, daerah tertentu yang dimaksud adalah area yang memiliki potensi ekonomi untuk dikembangkan tetapi masih kekurangan infrastruktur yang memadai. Area ini juga masih sulit diakses melalui jalur darat, laut, atau udara.

Keuntungan Pajak Natura

Berdasarkan sumber dari ddtc.co.id, ada beberapa alasan mengapa pengenaan pajak natura menjadi pilihan dalam kebijakan PPh individu.

- Pajak natura merupakan cara untuk menyeimbangkan tarif PPh antara individu dan badan usaha. Pemerintah menambahkan satu tarif baru untuk PPh individu dengan kelompok pendapatan lebih dari Rp5 miliar per tahun. Implementasi pajak natura dianggap bisa mengurangi perencanaan pajak yang muncul dari perbedaan tarif PPh.

- Penerapan pajak natura berfungsi untuk meningkatkan penerimaan PPh individu. Biasanya, karyawan dengan pendapatan tinggi atau pemilik modal mendapatkan fasilitas lebih banyak dibandingkan karyawan lainnya.

- Hal ini sesuai dengan tren dan praktik pajak di negara lain. Pajak atas fringe benefits atau benefit tambahan sudah ditetapkan di beberapa negara, seperti Australia, Selandia Baru, India, Tiongkok, Hongkong, Jepang, Inggris, dan Amerika Serikat.

- Pengenaan pajak natura mematuhi prinsip simetri dalam sistem pajak. Objek pajak natura akan dibayar oleh perusahaan dalam bentuk fiskal.

Objek yang Tidak Termasuk Pajak Natura

Namun, tidak semua fasilitas dikenai pajak natura. Ada berbagai fasilitas yang diberikan perusahaan yang tidak termasuk dalam kategori pajak natura, seperti:

- Fasilitas makan dan minum, mencakup makanan dan minuman yang diberikan di tempat kerja untuk semua karyawan, dan penggantian biaya makanan atau minuman untuk keperluan perjalanan dinas.

- Fasilitas di daerah tertentu, mencakup tempat tinggal, layanan kesehatan, pendidikan, tempat ibadah, transportasi, dan fasilitas olahraga (dengan pengecualian untuk golf, balap perahu motor, pacuan kuda, paralayang, dan otomotif).

- Fasilitas yang disediakan demi keamanan, kesehatan, dan keselamatan, termasuk seragam keamanan atau produksi, peralatan keselamatan kerja, layanan antar-jemput pegawai, penginapan untuk kru kapal atau pesawat, dan penanganan pandemi.

- Jenis dan batas lainnya, mencakup hadiah hari raya, fasilitas kerja (seperti laptop, telepon seluler, dan internet), layanan kesehatan, fasilitas komunal (seperti mess atau asrama), dan kendaraan untuk karyawan non-manajerial.

Cara Menghitung Pajak Natura

Mirip dengan perhitungan PPh 21, pajak natura dihitung berdasarkan pajak penghasilan pribadi yang termasuk dalam pendapatan bruto karyawan. Pendapatan bruto tersebut kemudian dikurangi oleh Penghasilan Tidak Kena Pajak (PTKP), dan hasilnya disebut sebagai Penghasilan Kena Pajak.

Penghasilan Kena Pajak kemudian dikalikan dengan tarif pajak progresif PPh 17 yang telah disesuaikan dengan tarif atau pendapatan yang dikenakan pajak. Batasan pendapatan yang dikenakan PPh 21 adalah sebesar Rp60 juta per tahun dengan tarif progresif minimum sebesar 5%.

Karena fasilitas yang diberikan perusahaan termasuk dalam PPh 21, maka pemotongan pajak natura akan dihitung sebagai bagian dari komponen PPh 21 karyawan.

Memahami konsep pajak natura dan bagaimana cara kerjanya, tentu bukan hanya penting bagi perusahaan dan karyawan saja, tetapi juga bagi setiap individu. Sebab, pengetahuan ini memiliki dampak langsung pada pengelolaan keuangan pribadi dan dapat membantu kita dalam memahami dan memanfaatkan berbagai regulasi pajak.

Oleh karena itu, sangat penting untuk terus memperbarui pengetahuan kita tentang hal-hal semacam ini. Dunia pajak dan keuangan terus berubah dan berkembang, dan kita harus berusaha mengikuti perkembangan tersebut. Selain itu, memiliki pemahaman yang kuat tentang aspek-aspek ini juga dapat membantu kita membuat keputusan keuangan yang lebih baik dan informasi yang lebih akurat.

Nah, semoga artikel ini bisa menambah wawasan kamu ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Mengapa Kepuasan Kerja Menjadi Faktor Penting dalam Meningkatkan Retensi Karyawan?

Mengapa kepuasan kerja itu penting? Pertanyaan ini sering kali menjadi topik utama dalam diskusi tentang manajemen sumber daya manusia. Sejauh ini, kepuasan kerja telah terbukti sebagai faktor yang krusial dalam menciptakan lingkungan kerja yang produktif dan harmonis.

Kepuasan kerja bukan hanya memengaruhi kesejahteraan karyawan secara individu, tetapi juga berkontribusi langsung pada kinerja dan produktivitas perusahaan secara keseluruhan. Karena alasan ini, pemahaman yang mendalam tentang kepuasan kerja dan faktor-faktor yang memengaruhinya menjadi sangat penting.

Dalam konteks retensi karyawan, peran kepuasan kerja menjadi semakin kritikal. Menjaga karyawan agar tetap setia dan bertahan dalam jangka panjang merupakan tantangan yang dihadapi oleh banyak organisasi. Perusahaan atau korporasi yang berhasil menciptakan lingkungan kerja yang memuaskan cenderung mampu mempertahankan karyawan mereka lebih lama, menunjukkan bahwa kepuasan kerja secara langsung berpengaruh terhadap retensi karyawan.

Jadi, mari kita telusuri lebih lanjut mengapa dan bagaimana kepuasan kerja itu penting dan berdampak pada retensi karyawan.

Apa Itu Retensi Karyawan?

Retensi karyawan merujuk pada kemampuan dan upaya sebuah organisasi atau perusahaan dalam mempertahankan karyawannya. Dalam kata lain, retensi karyawan adalah strategi atau tindakan yang dilakukan perusahaan untuk mencegah karyawan meninggalkan perusahaan dan mencari pekerjaan lain.

Strategi retensi karyawan dapat mencakup berbagai hal, termasuk:

- Penghargaan dan kompensasi yang adil, bisa berupa gaji yang kompetitif, bonus, tunjangan, dan manfaat lainnya yang membuat karyawan merasa dihargai dan puas.

- Peluang pengembangan karier, mulai dari menyediakan peluang untuk promosi, pelatihan profesional, dan pengembangan keterampilan bisa membuat karyawan merasa bahwa mereka memiliki masa depan di perusahaan dan memberikan motivasi untuk bertahan.

- Budaya kerja yang positif, seperti melibatkan komunikasi yang baik, pengakuan dan apresiasi atas kerja keras, dan dukungan untuk keseimbangan kerja-hidup.

- Dukungan manajemen dari manajer dan pemimpun dapat membantu karyawan merasa dihargai dan diperlakukan secara adil, yang dapat meningkatkan retensi.

Tujuan utama retensi karyawan adalah untuk meminimalkan turnover karyawan, yang bisa mahal dan mengganggu bagi perusahaan. Hal ini mencakup biaya langsung untuk merekrut dan melatih pengganti, serta biaya tidak langsung seperti penurunan moral, produktivitas, dan pengetahuan dan keterampilan yang hilang.

Mengapa Kepuasan Kerja Itu Penting?

Kepuasan kerja memegang peranan penting dalam retensi karyawan karena berbagai alasan seprti berikut ini.

Pengurangan Turnover

Karyawan yang puas dengan pekerjaannya cenderung untuk bertahan lebih lama di perusahaan. Mereka memiliki tingkat turnover yang lebih rendah, yang berarti biaya rekrutmen dan pelatihan karyawan baru dapat dikurangi.

Produktivitas

Karyawan yang merasa puas dengan pekerjaan mereka cenderung lebih produktif. Mereka lebih bersemangat untuk bekerja dan cenderung menunjukkan kinerja yang lebih baik, yang berdampak positif pada kesuksesan perusahaan secara keseluruhan.

Komitmen Organisasional

Karyawan yang puas biasanya memiliki komitmen yang lebih tinggi terhadap organisasi mereka. Mereka lebih cenderung berusaha untuk mencapai tujuan organisasi dan kurang cenderung mencari pekerjaan lain.

Kesejahteraan Karyawan

Kepuasan kerja berhubungan langsung dengan kesejahteraan karyawan. Karyawan yang bahagia dan puas lebih sehat secara fisik dan mental, yang berarti mereka akan absen lebih sedikit dan lebih mungkin untuk berprestasi di tempat kerja.

Perbaikan Reputasi Perusahaan

Organisasi yang memiliki tingkat kepuasan karyawan yang tinggi cenderung memiliki reputasi sebagai tempat kerja yang baik, yang dapat membantu dalam menarik talenta-talenta baru.

Jadi, jelas bahwa berbagai faktor seperti kompensasi yang adil, lingkungan kerja yang positif, peluang pengembangan karier, dan respons yang baik terhadap umpan balik karyawan sangat penting dalam mendorong kepuasan kerja.

Namun, tak hanya itu. Masih ada aspek lain yang tidak boleh diabaikan ketika membahas kepuasan kerja, yaitu kondisi keuangan pribadi karyawan. Aspek ini sering kali tidak mendapatkan perhatian yang cukup, padahal memiliki pengaruh signifikan terhadap bagaimana karyawan merasakan pekerjaan mereka.

Hubungan Kepuasan Kerja dan Kondisi Keuangan Pribadi Karyawan

Kepuasan kerja dan kondisi keuangan pribadi karyawan saling berinteraksi dalam beberapa cara sebagai berikut.

Penghasilan

Secara umum, tingkat penghasilan berpengaruh pada kepuasan kerja. Jika karyawan merasa bahwa mereka dibayar secara adil dan mampu memenuhi kebutuhan finansial mereka, maka mereka cenderung lebih puas dengan pekerjaan mereka.

Work Life Balance

Keseimbangan kerja-hidup yang baik dapat berkontribusi pada kepuasan kerja dan stabilitas keuangan. Jika seorang karyawan harus bekerja terlalu banyak jam atau menangani stres kerja yang tinggi, hal ini bisa berdampak negatif pada kehidupan pribadi mereka dan bahkan bisa berpengaruh pada situasi keuangan mereka, misalnya jika mereka harus membayar lebih untuk penitipan anak atau pengeluaran kesehatan.

Manfaat dan Tunjangan

Manfaat dan tunjangan kerja, seperti asuransi kesehatan, tunjangan pensiun, dan lainnya, dapat membantu menstabilkan kondisi keuangan pribadi karyawan dan meningkatkan kepuasan kerja mereka.

Meskipun kondisi keuangan pribadi memengaruhi tingkat kepuasan kerja, penting juga untuk memahami bahwa faktor-faktor lain seperti lingkungan kerja, hubungan antarkaryawan, peluang karier, dan rasa dihargai juga berperan besar dalam menentukan tingkat kepuasan kerja.

Salah satu cara untuk menggabungkan berbagai elemen ini adalah melalui pendidikan atau pelatihan finansial. Inisiatif ini tidak hanya membantu karyawan memahami dan mengelola kondisi keuangan pribadi mereka dengan lebih baik, tetapi juga dapat berdampak positif pada aspek lain dari kepuasan kerja.

Financial Training untuk Meningkatkan Kepuasan Kerja

Ya, pelatihan finansial bisa membantu meningkatkan kepuasan kerja dalam beberapa cara berikut.

Meningkatkan Keterampilan dan Kompetensi

Financial training bisa membantu karyawan untuk memahami lebih baik tentang manajemen keuangan pribadi dan perusahaan. Karyawan yang merasa kompeten dalam pekerjaan mereka cenderung lebih puas.

Pengambilan Keputusan yang Lebih Baik

Financial training bisa membantu karyawan membuat keputusan keuangan yang lebih baik, baik dalam kehidupan pribadi maupun profesional mereka. Karyawan yang merasa memiliki kontrol atas kehidupan finansial mereka cenderung memiliki tingkat stres yang lebih rendah dan tingkat kepuasan kerja yang lebih tinggi.

Membantu Mencapai Tujuan Finansial Pribadi

Dengan pelatihan finansial, karyawan dapat merencanakan dan mencapai tujuan finansial pribadi mereka, seperti membeli rumah, pendidikan anak, atau pensiun. Ini bisa menambah rasa keberhasilan dan kepuasan.

Penghargaan dan Motivasi

Jika perusahaan menyediakan pelatihan finansial, ini bisa dianggap sebagai bentuk investasi dalam pengembangan karyawan, yang bisa meningkatkan moral dan kepuasan kerja.

Meningkatkan Produktivitas

Ketika karyawan merasa lebih nyaman dengan kondisi keuangan pribadi mereka, mereka cenderung kurang terganggu oleh masalah finansial dan dapat lebih fokus pada pekerjaan mereka, yang dapat meningkatkan produktivitas dan kepuasan kerja.

Secara keseluruhan, pelatihan finansial adalah alat yang efektif untuk memberdayakan karyawan, membantu mereka merasa lebih aman dan kompeten dalam hal keuangan, dan akhirnya bisa meningkatkan kepuasan kerja.

Mengingat semua poin yang telah dibahas, jelas bahwa kepuasan kerja merupakan elemen penting dalam strategi retensi karyawan. Karyawan yang puas dengan pekerjaan mereka cenderung untuk bertahan lebih lama dalam perusahaan, yang pada akhirnya menurunkan biaya dan sumber daya yang diperlukan untuk rekrutmen dan pelatihan karyawan baru. Lebih jauh, kepuasan kerja juga terkait erat dengan kondisi keuangan pribadi karyawan. Sebagai tambahan, melalui pelatihan finansial, perusahaan dapat memberikan nilai tambah kepada karyawan, memperkuat komitmen mereka, dan meningkatkan kepuasan mereka dalam pekerjaan.

Oleh karena itu, investasi dalam pelatihan finansial untuk karyawan bukan hanya mendukung kesejahteraan finansial individu, tetapi juga membantu membangun lingkungan kerja yang lebih puas dan produktif, yang pada akhirnya meningkatkan retensi karyawan.

Dengan ini, jelas bahwa kepuasan kerja, retensi karyawan, dan pelatihan finansial semuanya saling terkait dan membantu membentuk fondasi yang kuat untuk sukses organisasi bisnis jangka panjang.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya! Training karyawan dari QM Financial dikemas secara interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Jaminan Hari Tua: Pengertian, Manfaat, dan Tip Pengelolaannya

Jaminan Hari Tua (JHT) adalah salah satu bentuk perlindungan sosial yang disediakan oleh BPJS Ketenagakerjaan di Indonesia. Jaminan Hari Tua dapat dipergunakan apabila karyawan telah berusia 56 tahun atau lebih, yakni pada saat mereka memasuki masa pensiun.

Program ini pada dasarnya bertindak sebagai ‘tabungan paksa’ yang memastikan bahwa tenaga kerja memiliki dana yang cukup untuk memenuhi kebutuhan hidup mereka setelah pensiun. Pasalnya, memang, program ini dirancang dengan tujuan memberikan rasa aman dan perlindungan kepada tenaga kerja yang telah mengabdikan sebagian besar waktunya untuk bekerja. Tidak hanya pada saat pensiun, Jaminan Hari Tua juga dapat digunakan dalam situasi tertentu lainnya, seperti saat karyawan meninggal dunia atau mengalami cacat total tetap.

Namun, banyak pekerja tidak sepenuhnya memahami apa itu Jaminan Hari Tua, manfaat apa yang dapat diperoleh, dan tip pengelolaannya. Dalam artikel ini, kita akan membahas lebih lanjut mengenai pengertian dan manfaat Jaminan Hari Tua dari BPJS Ketenagakerjaan, serta tip pengelolaan tabungan pensiun.

Apa Itu Jaminan Hari Tua?

BPJS Ketenagakerjaan (Badan Penyelenggara Jaminan Sosial Ketenagakerjaan) adalah lembaga pemerintah di Indonesia yang menyediakan program perlindungan sosial bagi tenaga kerja. Salah satu programnya adalah Jaminan Hari Tua (JHT).

Program Jaminan Hari Tua (JHT) dirancang untuk memberikan perlindungan kepada peserta dalam memenuhi kebutuhan hidup atau penghidupan yang layak pada saat pensiun. Ini pada dasarnya adalah program tabungan yang mana peserta dan/atau pemberi kerja membayar premi yang kemudian akan diterima kembali oleh peserta ketika mencapai usia pensiun, meninggal dunia, atau dalam kondisi tertentu lainnya.

Manfaat Jaminan Hari Tua diberikan sekaligus atau secara bertahap kepada peserta yang:

- Mencapai usia 56 tahun (usia pensiun).

- Meninggal dunia (manfaat diberikan kepada ahli waris).

- Mengalami cacat total tetap.

- Pindah ke luar negeri secara permanen.

Jumlah manfaat yang diterima oleh peserta ditentukan berdasarkan total iuran yang telah dibayarkan, termasuk hasil pengembangan dari iuran tersebut.

Apa Bedanya dengan Jaminan Pensiun?

Jaminan Hari Tua (JHT) dan Jaminan Pensiun adalah dua program berbeda yang disediakan oleh BPJS Ketenagakerjaan di Indonesia. Keduanya memberikan perlindungan finansial di masa pensiun, namun cara pemberian dan struktur iurannya berbeda.

Jaminan Hari Tua (JHT)

Program ini adalah program tabungan yang mewajibkan peserta dan/atau pemberi kerja membayar iuran setiap bulannya selama periode kerja peserta. Manfaat ini diberikan sekaligus atau bisa juga secara bertahap ketika peserta mencapai usia 56 tahun (usia pensiun), meninggal, cacat total, atau pindah ke luar negeri secara permanen. Manfaat yang diterima adalah total akumulasi dari iuran yang dibayarkan ditambah hasil pengembangan dari iuran tersebut.

Jaminan Pensiun

Jaminan Pensiun adalah program asuransi yang memberikan manfaat berupa uang pensiun bulanan kepada peserta yang telah mencapai usia 58 tahun. Manfaat ini diberikan setiap bulan sampai peserta meninggal dunia.

Jika peserta meninggal, manfaat pensiun akan diteruskan kepada ahli waris (pasangan sah dan/atau anak) sampai mereka mencapai usia tertentu. Jumlah uang pensiun yang diterima ditentukan berdasarkan jumlah iuran yang telah dibayarkan dan masa kerja peserta.

Dengan kata lain, JHT lebih seperti tabungan untuk hari tua yang manfaatnya diberikan sekaligus atau secara bertahap, sementara Jaminan Pensiun adalah program asuransi yang memberikan manfaat berupa uang pensiun bulanan selama sisa hidup peserta.

Manfaat Jaminan Hari Tua

Program Jaminan Hari Tua (JHT) dari BPJS Ketenagakerjaan memberikan sejumlah manfaat kepada pesertanya, antara lain:

Pensiun

Peserta yang telah mencapai usia 56 tahun berhak menerima manfaat JHT. Manfaat ini diberikan sekaligus atau dapat juga diberikan secara bertahap, tergantung kebijakan yang berlaku.

Kematian

Jika peserta meninggal dunia, manfaat JHT akan diberikan kepada ahli waris.

Cacat Total Tetap

Jika peserta mengalami cacat total tetap sehingga tidak mampu bekerja, peserta berhak mendapatkan manfaat JHT.

Pindah Ke Luar Negeri

Jika peserta memutuskan untuk pindah ke luar negeri secara permanen, peserta berhak menerima manfaat JHT.

Manfaat yang diberikan adalah berdasarkan akumulasi iuran yang telah dibayarkan oleh peserta (dan/atau pemberi kerja) ditambah dengan hasil pengembangan dari iuran tersebut. Dengan program JHT ini, peserta memiliki jaminan finansial untuk masa pensiun atau dalam keadaan tertentu lainnya, yang dapat membantu memenuhi kebutuhan hidup mereka.

Tip Mengelola Tabungan Pensiun

Mengelola tabungan pensiun dengan baik adalah kunci untuk memastikan masa pensiun yang nyaman dan bebas finansial. Dengan adanya Jaminan Hari Tua (JHT) dan Jaminan Pensiun dari BPJS Ketenagakerjaan, berikut beberapa tip mengelola tabungan atau dana pensiun yang bisa dipertimbangkan.

1. Pahami Program Pensiun

Pertama-tama, penting untuk memahami cara kerja JHT dan Jaminan Pensiun. Berapa iuran yang harus dibayar, kapan dan berapa banyak manfaat yang bisa diterima, apa saja syarat dan ketentuan yang berlaku, dan seterusnya. Dengan memahami program ini, kamu dapat merencanakan keuangan dengan lebih baik dan memanfaatkannya dengan maksimal.

2. Bayar Iuran Tepat Waktu

Pastikan untuk membayar iuran JHT dan Jaminan Pensiun tepat waktu setiap bulannya. Keterlambatan pembayaran bisa berpengaruh terhadap jumlah manfaat yang diterima nantinya.

3. Diversifikasi Dana Pensiun

JHT dan Jaminan Pensiun hanyalah dua dari banyak cara untuk mempersiapkan pensiun. Kamu juga bisa menambahkan investasi lain seperti deposito, reksa dana, saham, properti, dan lainnya ke dalam portofolio pensiun ini. Diversifikasi akan membantu mengurangi risiko dan meningkatkan potensi penghasilan.

4. Membuat Rencana Pengeluaran Pensiun

Buatlah rencana bagaimana akan menggunakan uang pensiun ini nantinya. Apakah akan digunakan sekaligus untuk memenuhi kebutuhan besar (misalnya membeli rumah) atau disimpan dan digunakan secara bertahap untuk memenuhi kebutuhan sehari-hari.

5. Memulai Dini

Semakin awal kamu memulai menabung dan berinvestasi untuk pensiun, semakin baik. Dengan begini, waktu akan lebih banyak dimiliki untuk mengakumulasi uang dan memanfaatkan bunga majemuk.

6. Mempertimbangkan Inflasi

Pastikan untuk mempertimbangkan inflasi ketika merencanakan pensiun. Uang yang cukup untuk hidup hari ini mungkin tidak cukup 20 atau 30 tahun ke depan.

Dalam perjalanan hidup yang tak bisa diprediksi, memiliki jaminan finansial di masa pensiun adalah hal yang sangat penting. Program Jaminan Hari Tua dari BPJS Ketenagakerjaan dapat menjadi pilihan tepat untuk mempersiapkan hari tua dengan baik.

Selain memberikan rasa aman dan nyaman, program ini juga membantu pekerja menjaga kualitas hidup mereka meski sudah tidak lagi produktif dalam bekerja. Meski begitu, pilihan finansial yang baik juga berarti memahami sepenuhnya apa yang kita pilih, termasuk mengenali setiap detail dan aturan dalam program tersebut.

Dengan demikian, kita bisa memastikan bahwa setiap langkah yang diambil telah dihitung dengan baik dan akan membawa ke manfaat yang maksimal di masa mendatang.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu. Juga ada kelas khusus untuk membahas dana pensiun, dan bagaimana memilih instrumen yang tepat untuk keperluan tersebut. Kelas ini pasti akan sangat bermanfaat untukmu yang ingin mempersiapkan masa pensiun dengan lebih baik dan lebih dini.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Belajar Keuangan Bisnis Berawal dari 5 Langkah Ini

Menguasai dunia bisnis bukan hanya soal memiliki ide brilian atau strategi pemasaran yang jitu. Namun, juga memahami bagaimana angka-angka bermain di belakang layar. Belajar keuangan bisnis menjadi elemen penting dalam suksesnya sebuah bisnis, baik itu bisnis kecil maupun besar.

Dengan pemahaman yang solid tentang keuangan bisnis, pemilik bisnis dan manajer dapat membuat keputusan yang lebih tepat, merencanakan masa depan dengan lebih efektif, dan mengidentifikasi area-area potensial untuk pertumbuhan dan peningkatan.

Belajar Keuangan Bisnis Bisa Dimulai dari Mana?

Pada pandangan pertama, belajar keuangan bisnis mungkin bisa berarti berkenalan dengan segala istilah teknis dan rumus yang rumit. Intimidating, ya kan?

Namun, jangan biarkan hal itu mengecilkan semangat. Dengan pendekatan yang sistematis dan siap untuk belajar, siapa pun bisa kok menguasai dasar-dasar keuangan bisnis. Artikel ini akan membantu memahami dari mana harus memulai, dengan melangkah melalui enam langkah penting untuk belajar keuangan bisnis. Dengan mengikuti langkah-langkah ini, pebisnis pemula akan membangun dasar yang kuat dalam keuangan bisnis dan membuka pintu untuk pengetahuan yang lebih mendalam.

Belajar tentang keuangan bisnis dapat dilakukan melalui serangkaian langkah-langkah berikut ini.

1. Memahami Dasar-Dasar Keuangan

Paling basic sih ya, mencoba mengenal berbagai pernak-pernik dan istilah dalam keuangan bisnis dulu, supaya enggak bingung nantinya mau bikin apa, buat apa, namanya apa, dan sebagainya. Ini memang basic banget, tetapi sekaligus penting banget.

Mulailah dengan memahami konsep-konsep dasar seperti laba dan rugi, neraca, arus kas alias cash flow, dan return on investment (ROI). Investopedia dan Khan Academy adalah sumber yang baik untuk memahami istilah-istilah ini.

2. Pendidikan Formal

Ya, kalau memang dibutuhkan dan memungkinkan, mengambil program pendidikan formal dalam bidang keuangan, bisnis, atau akuntansi dapat sangat membantu untuk belajar keuangan bisnis. Bisa berupa program sarjana, pascasarjana, atau kursus singkat yang ditujukan untuk profesional.

Kamu bisa mencari informasinya di mesin pencari, hingga media sosial. Untuk bisa menempuh pendidikan formal, jangan lupa kalau ada biayanya ya. Karena itu, dipertimbangkan dengan baik.

3. Membaca Buku

Ada banyak buku yang dapat membantumu belajar keuangan bisnis. Sejumlah buku yang bisa dipertimbangkan misalnya “Financial Intelligence for Entrepreneurs” oleh Karen Berman dan Joe Knight, atau “The Essentials of Finance and Accounting for Nonfinancial Managers” oleh Edward Fields.

4. Kursus Online

Saat ini ada banyak kursus online yang dapat membantu pebisnis pemula untuk belajar segala hal, termasuk belajar keuangan bisnis. Ada banyak platform kursus online yang bisa dipilih dengan topik beragam.

Salah satunya, kamu bisa cek juga kelas-kelas keuangan online QM Financial. Di waktu-waktu tertentu, juga ada kelas keuangan bisnis yang membahas seluk beluk membangun dan mengelola bisnis, yang biasanya diampu oleh lead trainer QM, Ligwina Hananto, dan juga trainers QM lainnya.

5. Praktik Langsung

Nah, kalau memang sudah berada dalam lingkungan bisnis, gunakanlah hal tersebut sebagai kesempatan untuk belajar keuangan bisnis dengan lebih mendalam lagi. Pasalnya, belajar enggak akan afdal tanpa praktik. Betul?

Jadi, coba amati dan pelajari bagaimana profesional keuangan lainnya dalam organisasi bisnis bekerja.

Selain dengan cara-cara di atas, bisa juga—jika memungkinkan—mencari mentor yang dapat membantu untuk memahami konsep-konsep keuangan bisnis secara lebih mendalam. Mereka dapat memberikan pengetahuan dari pengalaman mereka sendiri dan membantu menavigasi tantangan yang mungkin dihadapi.

Last but not least, keuangan bisnis adalah bidang yang terus berubah dan berkembang, jadi penting untuk terus belajar dan menyesuaikan diri dengan perkembangan baru. Ikuti seminar, workshop, atau kelas tambahan untuk memastikan pengetahuan bisnis tetap relevan dan up-to-date.

Ingatlah bahwa belajar tentang keuangan bisnis bukanlah sesuatu yang dapat dikuasai dalam semalam. Proses ini akan membutuhkan waktu, usaha, dan dedikasi. Tetapi dengan pendekatan yang tepat, pebisnis pemula dapat membangun dasar pengetahuan yang kuat yang akan membantu membuat keputusan bisnis yang lebih baik.

Memahami dasar-dasar keuangan bisnis menjadi titik awal yang penting untuk membangun dan menjalankan bisnis yang sukses. Meski belajar keuangan bisnis dapat tampak menantang di awal, dengan pengetahuan dan keterampilan yang tepat, setiap tantangan dapat diubah menjadi peluang.

Proses belajar keuangan bisnis ini bukanlah tentang menjadi ahli dalam angka semata, melainkan tentang memahami bagaimana angka-angka tersebut memengaruhi keseluruhan bisnis dan bagaimana hal tersebut bisa menjadi alat bantu dalam mencapai tujuan bisnis.

Oleh karena itu, teruslah belajar, berlatih, dan menerapkan pengetahuan keuangan bisnis. Dengan demikian, setiap individu akan lebih siap untuk menghadapi tantangan dan memanfaatkan peluang di dunia bisnis yang selalu berubah dan dinamis.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Menyelesaikan Utang Pinjol dengan Cepat

Dikutip dari Katadata, jumlah total utang pinjol penduduk DKI Jakarta yang masih harus dilunasi atau outstanding, mengalami peningkatan dari Rp10,35 triliun pada bulan April menjadi Rp10,5 triliun pada bulan Mei.

Demikian pula dengan kredit macet, di mana persentase kredit macet dari utang pinjol penduduk DKI Jakarta meningkat dari 2,94% atau sekitar Rp304 miliar pada bulan April menjadi 3,23% atau sekitar Rp339 miliar. Meskipun demikian, dikatakan bahwa tingkat kredit macet utang pinnjol penduduk DKI Jakarta masih berada dalam level yang aman, yaitu di bawah batas atas yang ditetapkan oleh OJK, yaitu 5%.

Tip Selesaikan Utang Pinjol dengan Cepat

Jadi, gimana? Apakah kamu termasuk dari mereka yang punya kredit macet utang pinjol di atas? Yuk, segera dilunasi. Ingat kan, hukumnya? Bahwa berani utang, ya berani bayar. Lagi pula, dengan bebas dari beban utang, itu artinya kamu sudah selangkah lebih dekat menuju bebas finansial lo.

Berikut adalah beberapa tip untuk membantumu menyelesaikan utang pinjol secepat mungkin.

1. Evaluasi Utang

Pertama-tama, buatlah daftar semua utangmu. Dalam daftar ini, tuliskan jumlah utang, tingkat bunga, dan tanggal jatuh tempo. Ini memberikan gambaran yang jelas tentang berapa total utang kamu sebenarnya, siapa pemberi pinjaman, dan berapa bunga yang dibebankan ke kamu.

2. Buat Rencana Pembayaran

Setelah memiliki daftar lengkap utang, langkah selanjutnya adalah menentukan utang mana yang harus dibayar terlebih dahulu. Ada dua metode umum untuk melakukan ini:

- Metode snowball, yang menyarankan untuk membayar utang dengan saldo terkecil terlebih dahulu, sambil tetap membayar minimum pada utang lainnya. Setelah utang terkecil lunas, maju ke utang berikutnya. Proses ini diulang sampai semua utang lunas. Metode ini dapat memberikan kepuasan psikologis karena memungkinkanmu untuk melihat kemajuan lebih cepat.

- Metode avalanche, yang memungkinkanmu untuk membayar utang dengan bunga tertinggi terlebih dahulu. Meskipun mungkin memerlukan waktu lebih lama untuk melihat kemajuan, pada akhirnya kamu akan membayar lebih sedikit bunga dan mungkin melunasi utang lebih cepat.

3. Kurangi Pengeluaran

Menghemat pengeluaran dan membuat perubahan gaya hidup sementara bisa menjadi cara yang efektif untuk melunasi utang lebih cepat.

Coba cek di catatan keuangan, pos apa saja yang bisa dikurangi atau dihemat. Misalnya pos makan di luar, tunda dulu liburan, bikin kopi di kantor saja, kurangi subscription, dan sebagainya. Fokuslah pada pelunasan utang pinjol agar bisa beres dengan segera.

Menghemat pengeluaran dan membuat perubahan gaya hidup sementara mungkin tidak mudah, tetapi itu bisa sangat membantu dalam proses melunasi utang. Setelah kamu melunasi utang, kamu bisa saja kembali ke beberapa kebiasaan lamamu itu. Atau, malahan kamu kemudian merasakan bahwa gaya hidup yang lebih hemat ini justru lebih nyaman, jadi bisa diteruskan saja.

4. Tingkatkan Pendapatan

Mencari pekerjaan sampingan bisa menjadi solusi yang baik untuk mendapatkan penghasilan tambahan. Ini bisa berupa pekerjaan paruh waktu di malam hari atau akhir pekan.

Contoh pekerjaan sampingan bisa berupa pelayan di restoran, petugas kebersihan, atau kasir di toko. Kamu juga bisa mencari pekerjaan sampingan yang berkaitan dengan hobi atau keterampilan yang kamu miliki, seperti menjadi instruktur fitness, mengajar musik, atau menjadi pemandu tur.

Jika kamu memiliki keterampilan yang bisa digunakan dalam proyek freelance, ini bisa menjadi cara bagus untuk mendapatkan penghasilan tambahan. Misalnya, jika kamu memiliki keterampilan dalam desain grafis, penulisan, pemasaran digital, pengembangan web, atau terjemahan, kamu bisa mencari proyek freelance di situs web seperti Upwork atau Freelancer.

Menghasilkan pendapatan tambahan memerlukan waktu dan usaha, tetapi ini bisa sangat membantu dalam membayar utang. Ingatlah untuk memfokuskan uang tambahan ini untuk membayar utang, bukan malah buat belanja-belanji barang yang enggak penting lagi.

5. Negosiasi Suku Bunga

Sebelum menghubungi pemberi pinjaman, pastikan kamu memiliki argumen yang kuat untuk mengapa mereka harus menurunkan suku bunga utang pinjol yang kamu miliki. Hal ini bisa mencakup catatan pembayaran yang on-time, peningkatan skor kredit, atau penurunan pendapatan yang membuatmu sulit untuk membayar utang.

Hubungi pemberi pinjaman dan minta untuk bernegosiasi soal suku bunga. Dalam beberapa kasus, mereka mungkin bersedia menurunkan suku bunga jika kamu bisa membuktikan keseriusan untuk melunasi utang.

6. Konsolidasi Utang

Jika memungkinkan, pertimbangkan untuk menggabungkan semua utang ke dalam satu pinjaman dengan suku bunga lebih rendah. Ini dapat membantu mengurangi biaya bunga dan membuat pembayaran lebih teratur dan terencana.

7. Jangan Tambah Utang

Jangan menambah utang baru selama kamu masih dalam proses melunasi utang pinjaman online. Hindari godaan pinjaman baru dan fokus pada membayar utang yang ada terlebih dahulu.

8. Tetap Konsisten dan Disiplin

Yes, pembayaran utang yang konsisten dan disiplin adalah kunci dalam proses melunasi utang. Berikut adalah beberapa cara untuk memastikan kamu dapat selalu membayar tepat waktu dan mengikuti rencana pembayaran yang sudah dibuat.

- Bikin reminder di HP. Dengan begitu banyak tanggung jawab dan jadwal yang sibuk, bisa mudah untuk lupa tanggal jatuh tempo pembayaran. Bikin alarm, reminder, atau apa pun di HP, untuk membantumu mengingat kapan harus melakukan pembayaran.

- Transfer otomatis. Dengan cara ini, pembayaran akan ditarik secara otomatis dari rekeningmu setiap bulan, sehingga kamu enggak perlu khawatir lupa atau terlambat membayar.

- Pembayaran utang harus menjadi bagian dari anggaran bulananmu. Dengan begitu, kamu bisa mengalokasikan penghasilan sesuai dengan kebutuhan cicilan utang pinjol.

- Atur prioritas dengan membayar utang dengan bunga tertinggi terlebih dahulu. Dengan cara ini, kamu dapat mengurangi jumlah total bunga yang harus dibayar.

Demikian cara menyelesaikan utang pinjol dengan cepat. Iya, dengan membayar pinjaman, bukan dengan joki pinjol.

Ingat ya, konsistensi adalah kunci dalam proses melunasi utang pinjol. Dengan membayar tepat waktu dan mengikuti rencana yang sudah dibuat, kamu pasti bisa melunasi utang pinjol lebih cepat dan bebas dari beban keuangan.

Proses di atas mungkin menantang, tetapi ingatlah bahwa hasil akhirnya adalah kebebasan dari utang pinjol. Dengan usaha dan strategi yang tepat, kamu bisa mengatasi tantangan ini dan membangun masa depan finansial yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Tanda Mandiri secara Finansial

Mandiri secara finansial artinya adalah situasi ketika seseorang sudah mampu mengurus keuangan mereka sendiri, tidak lagi membutuhkan bantuan dari orang tua atau keluarga, atau yang lain, untuk memenuhi kebutuhan sehari-hari. Bisa dikatakan, hal ini adalah step pertama untuk mencapai kebebasan finansial.

Cara individu mengatur keuangannya bisa berbeda-beda. Namun bagi mereka yang sedang di usia produktif, sangat penting untuk mempelajari cara-cara mengelola keuangan pribadi. Tujuannya tidak hanya agar pendapatan bulanan cukup untuk memenuhi kebutuhan hidup dan gaya hidup, tetapi juga untuk menjamin kestabilan finansial di masa depan.

Walaupun masih belum ideal, tingkat literasi keuangan di Indonesia telah meningkat dari tahun ke tahun. Hal ini ditunjukkan oleh generasi milenial dan gen Z yang semakin mengerti pentingnya mandiri secara finansial. Mereka mulai belajar menghasilkan uang, mulai berinvestasi, dan beberapa bahkan sudah yakin bahwa tujuan finansial akhirnya adalah bisa merasakan bebas finansial.

Mandiri secara finansial bukan tentang siapa yang memiliki gaji tertinggi, bisa berkeliling Indonesia, atau memiliki barang-barang mewah. Yang paling penting adalah kemampuan dalam mengatur keuangan. Oleh karena itu, untuk mengetahui apa yang perlu dilakukan, mari kita pelajari beberapa karakteristik orang yang sudah mandiri secara finansial.

Tanda Mandiri secara Finansial

1. Menghasilkan Pendapatan Sendiri

Poin penting dalam mandiri secara finansial adalah memiliki pendapatan, penghasilan, atau income sendiri dari pekerjaan yang dijalani. Artinya, kamu memiliki gaji atau pendapatan yang mampu membiayai semua kebutuhan hidup sehari-hari, mulai dari membayar tagihan hingga membiayai gaya hidupmu.

Jika kamu sudah memiliki penghasilan tetap setiap bulannya tetapi masih bergantung atau menerima bantuan finansial dari keluarga, berarti kamu belum bisa dikatakan mandiri secara finansial.

Tak perlu khawatir, proses ini memang memerlukan waktu dan setiap orang memiliki waktu mereka sendiri. Bagi kamu yang sudah memiliki penghasilan tetapi masih menerima bantuan, cobalah belajar lebih lanjut tentang manajemen keuangan.

Sedangkan bagi kamu yang belum memiliki pekerjaan, jangan berhenti berusaha dan jangan menyerah. Di era sekarang ini, ada banyak peluang yang bisa kamu manfaatkan untuk mendapatkan pekerjaan. Jangan lupa untuk terus meningkatkan keahlian dan pengetahuanmu.

2. Punya dana darurat

Dana cadangan atau dana darurat adalah jumlah uang yang disisihkan khusus untuk digunakan dalam situasi mendesak. Contohnya, jika kamu secara tiba-tiba harus berhenti bekerja, sakit, atau membutuhkan uang untuk kebutuhan mendesak lainnya, sementara penghasilanmu sedang tidak stabil atau tidak siap untuk menghadapi situasi yang tak terduga. Dana ini menjadi penolong dalam situasi tersebut.

Salah satu tanda mandiri secara finansial adalah kamu dapat mengalokasikan sejumlah uang setiap bulan untuk membangun dana darurat ini. Berapa sih idealnya? Tergantung pada jumlah orang yang menggantungkan hidupnya padamu, dana darurat idealnya setara dengan 3-12 kali total pengeluaran bulananmu.

Tidak perlu merasa harus langsung mencukupi 3 atau 6 kali pengeluaran sekaligus. Kamu bisa mencicil setiap bulan untuk mencapai target ideal tersebut. Konsistensi adalah kunci utamanya, dan yang penting: mulai aja dulu.

3. Mampu Membayar Cicilan dengan Tepat Waktu

Sebuah indikator lain dari mandiri secara finansial adalah kemampuanmu dalam menangani utang. Jika kamu mampu membayar semua cicilanmu, seperti KPR, kartu kredit, cicilan kendaraan, dan lainnya secara tepat waktu, maka selamat, kamu termasuk dalam kategori orang yang sudah mandiri secara finansial.

Namun, jika keadaan sebaliknya yang terjadi, cobalah untuk mengevaluasi ulang semua pengeluaran bulanan atau cicilanmu. Mungkin pengeluaranmu lebih besar daripada pendapatanmu. Perlu diingat bahwa idealnya, cicilan tidak boleh lebih dari 30% dari total pendapatan bulananmu.

4. Bisa Menabung

Menabung adalah praktik dasar pengelolaan keuangan, yang berarti menyisihkan sebagian dari pendapatan yang diperoleh untuk digunakan di masa mendatang. Ini adalah langkah awal dalam merencanakan keuangan dan penting agar dapat mandiri secara finansial.

Kemampuan untuk menabung menunjukkan bahwa seseorang mampu mengelola uangnya dengan baik, yaitu bisa mengontrol pengeluaran dan memprioritaskan alokasi penghasilan.

5. Bisa Membuat Rencana Keuangan Jangka Panjang

Membuat dan menjalankan rencana keuangan jangka panjang adalah bagian penting dari mandiri secara finansial. Rencana keuangan jangka panjang membantu seseorang untuk memahami tujuan keuangannya dan bagaimana mencapai tujuan tersebut.

Rencana keuangan jangka panjang biasanya mencakup tujuan seperti membeli rumah, pendidikan anak, dan pensiun. Memiliki dan menjalankan rencana ini menunjukkan bahwa seseorang tidak hanya memikirkan kebutuhan dan keinginannya saat ini, tetapi juga merencanakan masa depan.

Rencana keuangan jangka panjang juga akan mencakup strategi untuk mengelola utang. Baik itu utang KPR misalnya, atau utang-utang yang lainnya. Memiliki rencana dan mampu untuk membayar utang ini adalah bagian penting dari mandiri secara finansial.

Secara keseluruhan, memiliki rencana keuangan jangka panjang adalah tanda mandiri secara finansial, karena menunjukkan bahwa seseorang telah mempertimbangkan dan merencanakan masa depan mereka secara finansial, dan bukan hanya fokus pada kebutuhan dan keinginan saat ini. Ini adalah kunci untuk mencapai kesejahteraan dan keamanan finansial jangka panjang.

Mandiri secara finansial bukanlah tujuan yang dapat dicapai dalam semalam. Butuh disiplin, perencanaan, dan keterampilan manajemen keuangan yang baik untuk bisa mewujudkannya.

Namun, bukan berarti itu tidak bisa dicapai. Dengan langkah-langkah yang tepat dan komitmen yang kuat, kamu bisa mandiri secara finansial, yang pada akhirnya akan memberikan rasa keamanan, kebebasan, dan kedamaian pikiran.

Setiap langkah, mulai dari menabung secara rutin, berinvestasi untuk masa depan, hingga merencanakan secara finansial, semuanya membawa kita lebih dekat ke tujuan akhir itu. Selalu ingat, dalam perjalanan untuk bisa mandiri secara finansial, kunci utamanya adalah konsistensi dan kesabaran.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Gaji Ke-13: Asal Muasal dan Bagaimana Mengelolanya

Di bulan Juni Juli seperti ini, umumnya menjadi saat-saat ketika gaji ke-13 cair. Gaji ke-13 ini sering kali dianggap sebagai angin segar dalam kondisi finansial seseorang, terutama bagi mereka yang bekerja sebagai Pegawai Negeri Sipil (PNS).

Umumnya, banyak orang beranggapan bahwa gaji ke-13 hanya digunakan untuk konsumsi atau belanja. Padahal, sebenarnya tujuan pemberian benefit ini bukan untuk itu lo, awalnya. Pun, dengan pengelolaan yang tepat, penghasilan ini bisa menjadi instrumen penting untuk mencapai tujuan keuangan.

Bagaimanapun, tahukah kamu tentang sejarah dan latar belakang pemberian gaji ke-13 ini? Diperkenalkan pertama kali pada tahun 1969, benefit menjadi bentuk apresiasi pemerintah bagi abdi negara, dan sejak era Presiden Megawati, pemberian ini menjadi rutin. Namun, mendapatkan gaji tambahan ini juga menghadirkan tantangan tersendiri: bagaimana cara mengelola dan memanfaatkannya dengan baik?

Dalam artikel ini, kita akan membahas lebih dalam tentang sejarah gaji ke-13 dan bagaimana cara mengelolanya dengan baik untuk mendukung rencana keuangan secara keseluruhan. Siap untuk memanfaatkannya dengan bijak? Mari kita mulai.

Asal Muasal Gaji Ke-13

Menurut informasi yang dirilis oleh Kominfo, pemberian gaji ke-13 kepada pegawai negeri sipil (PNS) pertama kali dilakukan pada tahun 1969. Pada saat itu, pemerintah bahkan memberikan gaji ke-14 sebagai pengganti hadiah Lebaran.

Namun, pemberiannya setelah itu tidak dilakukan secara rutin. Beberapa tahun absen, gaji ke-13 diberikan kembali pada tahun 1979, sekitar satu dekade setelah pemberian pertama. Kemudian, gaji ke-13 tidak diberikan lagi antara tahun 1980 sampai 1982, dengan alasan pemerintah telah melakukan peningkatan tunjangan penghasilan PNS.

Pada tahun 1983, gaji ini kembali diberikan kembali oleh pemerintah. Akan tetapi, hal ini tidak berlanjut pada tahun 1984, mengingat pemerintah telah menaikkan gaji PNS sebanyak 15 persen.

Pada akhir masa jabatan Presiden ke-5, Megawati Soekarnoputri, pemberiannya kepada PNS menjadi rutin. Dalam pidatonya menjelang peringatan HUT RI pada tahun 2003, Megawati mengumumkan bahwa pemerintah akan memberikan gaji ke-13 kepada PNS sebagai kompensasi atas tidak naiknya gaji abdi negara.

Sebagai realisasi dari pidato tersebut, pemerintah kemudian mengalokasikan dana sebesar Rp56,7 triliun untuk belanja pegawai dalam APBN 2004. Sejak saat itu, gaji ke-13 rutin dibagikan kepada PNS, dimulai sekitar tahun 2004.

Pemberian benefit ini kepada PNS dilanjutkan di era kepemimpinan Presiden Susilo Bambang Yudhoyono (SBY) dan berlanjut hingga era Presiden Joko Widodo (Jokowi) saat ini.

Nah, tahukah kamu, atau setidaknya harus notice, bahwa pemberian gaji ini biasanya dilakukan setiap awal tahun ajaran baru. Kenapa? Karena bertujuan membantu PNS membiayai pendidikan anak-anak mereka. Iya, jadi bukan buat belanja-belanji sampai habis ya.

Komponen dari gaji ke-13 untuk PNS bervariasi. Pasal 6 PP Nomor 15 Tahun 2023 menjelaskan bahwa gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Negara (APBN) terdiri atas gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, dan 50 persen tunjangan kinerja sesuai pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Sementara itu, komponen gaji ke-13 yang bersumber dari Anggaran Pendapatan dan Belanja Daerah (APBD) meliputi gaji pokok, tunjangan keluarga, tunjangan pangan, tunjangan jabatan atau tunjangan umum, serta tambahan penghasilan paling banyak 50 persen yang diterima dalam satu bulan.

Instansi pemerintah daerah yang memberikan tambahan penghasilan harus memperhatikan kapasitas fiskal daerah. Selain itu, penambahan penghasilan harus sesuai dengan ketentuan peraturan perundang-undangan serta sesuai dengan pangkat, jabatan, peringkat jabatan, atau kelas jabatannya.

Cara Mengelola Gaji Ke-13

Nah, sekarang kan sudah tahu asal muasal ada gaji ke-13. Sudah tahu juga tujuannya, ya kan? Jadi, alangkah baiknya digunakan sesuai tujuan pemberiannya.

Namun, tentu hal ini tidak membatasi penggunaannya. Yang penting, kuncinya adalah pada pengelolaannya atau alokasinya. Ya, kalau PNS-nya sudah berkeluarga dan punya anak. Yang masih single, kan banyak juga?

So, berikut beberapa tips untuk mengelola gaji ke-13 secara efektif agar tak habis begitu saja tanpa bekas.

Perencanaan dan Anggaran

Sebelum menerima gaji ke-13, buatlah rencana penggunaan yang jelas. Sesuaikan dengan kebutuhan yang kamu miliki. Kalau memang sudah berkeluarga, ada baiknya dipertimbangkan untuk digunakan seperti seharusnya: biaya pendidikan anak. Selain itu, kamu juga bisa memanfaatkannya untuk kebutuhan lain.

Bayar Utang

Jika memiliki utang atau kredit, gunakan sebagian dari gaji ke-13 untuk melunasi atau mengurangi beban tersebut. Mengurangi jumlah utang akan membantu mengurangi stres finansial dan membuka ruang untuk tabungan atau investasi di masa depan.

Tabungan dan Investasi

Jika tidak memiliki utang yang perlu dibayar, pertimbangkan untuk menyimpan atau berinvestasi. Bisa dalam bentuk deposito, reksa dana, saham, atau obligasi. Sesuaikan dengan tujuan keuangan dan juga profi risikomu ya.

Dana Darurat

Idealnya, setiap keluarga harus memiliki dana darurat yang setara dengan biaya hidup setidaknya 3-6 bulan. Jika belum mencapai jumlah ini, gunakan sebagian gaji ke-13 untuk menambah dana darurat.

Pendidikan Anak

Gaji ke-13 bisa digunakan untuk membiayai pendidikan anak, seperti membayar uang sekolah, membeli buku, atau membayar biaya les tambahan. Ya, intinya berbagai kebutuhan tahun ajaran baru deh.

Pengeluaran Tahunan

Gaji ke-13 termasuk ke dalam jenis penghasilan tahunan. Dengan demikian, bisa juga dimanfaatkan untuk memenuhi kebutuhan pengeluaran tahunan. Kayak apa misalnya? Ya, seperti untuk bayar premi asuransi, untuk kurban, pajak, dan sebagainya.

Lalu, kapan senang-senangnya? Tentu saja, gaji ke-13 boleh-boleh saja kalau ingin kamu gunakan untuk memberi self reward. Setelah memenuhi semua kebutuhan dan kewajiban finansial, justru jangan lupa untuk memanjakan diri sendiri atau keluarga. Kamu telah bekerja keras sepanjang tahun dan layak untuk menikmati hasil kerjamu. Ya kan?

Pada akhirnya, bagaimana kamu mengelola gaji ke-13 tergantung pada kebutuhan dan prioritas finansial kamu sendiri juga. Yang terpenting adalah melakukan perencanaan dan anggaran secara hati-hati untuk memastikan bahwa kamu menggunakan uang tersebut sebaik-baiknya.

Gaji ke-13 bukan hanya sekedar bonus atau tambahan belanja, melainkan peluang untuk memperbaiki kondisi keuangan. Oleh karena itu, pengelolaan yang bijaksana sangat penting.

Untuk lebih memahami bagaimana cara mengelola gaji ke-13 dan pendapatan secara umum dengan lebih baik, QM Financial menyediakan pelatihan keuangan yang bisa disesuaikan dengan kebutuhan. Jadilah bagian dari perubahan positif dalam kehidupan keuangan di kantormu dengan QM Financial dan lihat bagaimana pengetahuan keuangan yang tepat dapat membawamu ke kebebasan finansial.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Jaminan Pensiun: Pengertian dan Aturan yang Perlu Diketahui

Ketika kamu membayangkan masa tua atau pensiun, apa yang ada di pikiranmu? Sebagian besar orang mungkin merasa khawatir tentang penghasilan yang hilang karena berhenti bekerja. Tapi, tidak perlu takut, melalui BPJS Ketenagakerjaan, ada Program Jaminan Pensiun (JP) untuk mencegah penurunan standar hidup saat memasuki usia lanjut atau pensiun.

Program ini adalah bagian dari sistem jaminan sosial, yang dirancang untuk memastikan bahwa peserta dan/atau ahli warisnya tetap dapat menjalani hidup yang layak dengan menerima penghasilan setelah peserta mencapai usia pensiun, mengalami cacat total, atau meninggal. Manfaat pensiun yang diberikan kepada peserta adalah dalam bentuk pembayaran bulanan.

Jaminan pensiun adalah jenis jaminan sosial yang diwajibkan oleh pemerintah untuk diberikan oleh semua pemberi kerja, kecuali penyelenggara negara dan pekerja yang menerima upah. Kewajiban ini diberlakukan pemerintah sejak 1 Juli 2015, sejalan dengan pembentukan program JP di Badan Penyelenggara Jaminan Sosial (BPJS) Ketenagakerjaan.

Di samping jaminan pensiun, semua pekerja di Indonesia juga diharapkan untuk memiliki Jaminan Hari Tua (JHT), Jaminan Kecelakaan Kerja (JKK), dan Jaminan Kematian (JKM), yang semuanya dikelola oleh BPJS Ketenagakerjaan.

Apa Itu Jaminan Pensiun dari BPJS Ketenagakerjaan?

BPJS Ketenagakerjaan adalah sebuah lembaga pemerintah di Indonesia yang bertugas untuk menyediakan program jaminan sosial bagi tenaga kerja. Salah satu program yang ditawarkan oleh BPJS Ketenagakerjaan adalah program Jaminan Pensiun. Program ini dirancang untuk memberikan jaminan kepada peserta bahwa mereka akan menerima pendapatan setelah mereka pensiun dari pekerjaan mereka.

Program Jaminan Pensiun adalah program yang mengumpulkan iuran dari peserta selama mereka masih bekerja dan kemudian membayarkan pensiun kepada peserta ketika mereka telah memenuhi syarat untuk pensiun. Besarnya jumlah pensiun yang diterima oleh peserta setelah mereka pensiun tergantung pada sejumlah faktor, termasuk jumlah iuran yang telah mereka bayarkan, lamanya mereka menjadi peserta program, dan faktor lainnya.

Program ini penting karena dapat membantu memastikan bahwa pekerja memiliki sumber pendapatan yang stabil setelah mereka pensiun, yang dapat membantu mereka mempertahankan standar hidup mereka dan memenuhi kebutuhan finansial mereka. Program ini juga merupakan bagian penting dari sistem jaminan sosial Indonesia, yang bertujuan untuk melindungi pekerja dan keluarga mereka dari risiko finansial yang bisa terjadi akibat usia lanjut, kecelakaan kerja, penyakit, atau keadaan lainnya.

Aturan dan Ketentuan Utama Jaminan Pensiun yang Perlu Dipahami

Berikut beberapa aturan dan ketentuan utama dalam Program Jaminan Pensiun BPJS Ketenagakerjaan yang penting untuk diketahui dan dipahami oleh pesertanya:

Peserta

Program Jaminan Pensiun BPJS Ketenagakerjaan mencakup pekerja penerima upah (PBU), baik pekerja sektor formal maupun informal, dan pekerja bukan penerima upah (PBPU), seperti wiraswasta dan pekerja lepas.

Usia Peserta

Peserta program jaminan pensiun adalah pekerja yang berusia antara 15-56 tahun.

Iuran

Besaran iuran untuk program Jaminan Pensiun adalah 3% dari gaji per bulan, dengan rincian 2% dibayar oleh pemberi kerja dan 1% dibayar oleh pekerja.

Pembayaran Iuran

Iuran wajib dibayarkan setiap bulan oleh pemberi kerja atau peserta PBPU.

Nah, untuk aturan lainnya, lebih baik disimak langsung saja ke penjelasan langsung di situs resmi BPJS Ketenagakerjaan ini.

Manfaat Jaminan Pensiun

Program Jaminan Pensiun dari BPJS Ketenagakerjaan memiliki berbagai manfaat yang bisa diterima oleh peserta, di antaranya adalah

Manfaat Pensiun Bulanan

Peserta yang telah memenuhi syarat dan mencapai usia pensiun akan menerima manfaat pensiun bulanan sebagai pengganti pendapatan yang hilang akibat berhentinya penghasilan dari pekerjaan. Besaran manfaat pensiun bulanan tergantung pada jumlah total iuran yang telah dibayarkan peserta selama periode kontribusi mereka.

Manfaat Pensiun Janda/Duda

Apabila peserta yang telah memenuhi syarat pensiun meninggal dunia, maka manfaat pensiun bulanan akan diberikan kepada janda/duda dan/atau anak-anaknya.

Manfaat Pensiun Anak

Apabila peserta yang telah memenuhi syarat pensiun meninggal dunia, maka manfaat pensiun bulanan juga akan diberikan kepada anak-anaknya hingga usia 23 tahun jika masih dalam pendidikan.

Manfaat Pensiun Meninggal

Jika peserta meninggal sebelum memenuhi syarat pensiun, maka manfaat pensiun akan diberikan kepada ahli warisnya.

Manfaat Pensiun Lump Sum

Dalam beberapa kasus, seperti jika peserta memutuskan untuk berhenti bekerja sebelum memenuhi syarat pensiun, mereka dapat menerima manfaat pensiun dalam bentuk lump sum (sekaligus), bukan sebagai pensiun bulanan.

Agar terus bisa mendapatkan semua manfaat seperti di atas, jangan pernah lupa untuk membayar iuran ya.

Jaminan Pensiun vs Dana Pensiun yang Disiapkan Sendiri

Meski program Jaminan Pensiun dari BPJS Ketenagakerjaan memberikan jaminan pendapatan pasca-pensiun, tetap penting untuk mempersiapkan dana pensiun secara mandiri.

Berikut beberapa alasan kenapa perlu menyiapkan dana pensiun sendiri:

Pendapatan Pensiun Mungkin Tidak Cukup

Manfaat pensiun yang diterima dari BPJS Ketenagakerjaan belum tentu cukup untuk memenuhi semua kebutuhan kita yang muncul saat pensiun.

Kok bisa? Bukannya kalau pensiun itu kebutuhan akan lebih sedikit ya? Well, belum tentu juga. Kalau gaya hidupnya memang sudah mahal, untuk diturunkan levelnya itu bakalan susah lo! Atau, bisa jadi saat pensiun, ada kebutuhan kesehatan ekstra. Wah, bisa jadi sama saja atau malah lebih besar deh kebutuhannya.

Inflasi

Nilai uang cenderung berkurang seiring waktu karena inflasi. Meskipun manfaat pensiunnya mungkin tampak cukup saat ini, inflasi bisa membuat daya beli uang tersebut berkurang di masa depan.

Keadaan Darurat atau Kebutuhan Tidak Terduga

Memiliki dana pensiun tambahan bisa sangat berguna jika kamu harus menghadapi keadaan darurat atau kebutuhan besar yang tidak terduga, seperti biaya medis yang tinggi.

Keinginan untuk Menikmati Gaya Hidup Tertentu

Kalau punya tujuan finansial tertentu yang pengin diwujudkan saat pensiun nanti, misalnya pengin keliling dunia, pengin beli rumah baru, atau mengejar hobi tertentu setelah pensiun, kamu bakalan butuh dana pensiun tambahan untuk mewujudkan impian tersebut.

Nah, banyak alasan yang membuat kita seharusnya juga menyiapkan dana pensiun mandiri, meskipun sudah punya Jaminan Pensiun—dan Jaminan Hari Tua—dari kantor.

Menyiapkan dana pensiun sendiri bisa dilakukan melalui berbagai cara, misalnya dengan menabung, berinvestasi, atau membeli produk keuangan seperti obligasi, saham, dan sejenisnya. Belajar mengenali dulu, mana produk yang cocok sebagai instrumen dana pensiun, sebelum memutuskan pengin bikin dana pensiun mandiri di mana.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Pemilik Gaji UMR, Ini Cara Efektif untuk Menabung

Gaji UMR sering kali dipandang sebagai tantangan keuangan terbesar dalam hidup. Ya, enggak heran sih. Dengan biaya hidup yang tinggi dan kebutuhan yang terus berkembang seperti sekarang, rasanya gaji mepet UMR itu pas-pasan banget.

Boro-boro buat dinikmati, sulit banget untuk menabung. Namun, memiliki pendapatan terbatas bukan berarti kamu enggak bisa mengumpulkan tabungan lo! Dengan strategi yang tepat dan disiplin yang kuat, menabung bahkan dengan gaji UMR adalah hal yang dapat dicapai.

Pada kenyataannya, banyak orang yang memiliki gaji UMR merasa tidak mampu menabung karena berbagai kebutuhan hidup yang harus dipenuhi. Tak jarang, gaji yang diterima sudah habis sebelum tanggal tua. Dalam situasi seperti ini, penting untuk mengubah cara pandang terhadap manajemen keuangan. Memandang menabung sebagai bagian dari pengeluaran bulanan dan bukan sebagai pilihan opsional, adalah langkah pertama yang perlu dilakukan.

Memahami bahwa setiap rupiah yang ditabung memegang peranan penting dalam menciptakan stabilitas finansial di masa depan, juga penting. So, kali ini, kita akan membahas beberapa strategi efektif untuk menabung bagi pemilik gaji UMR. Tips dan trik ini ditujukan untuk memungkinkanmu mencapai tujuan finansial, bahkan dengan penghasilan yang terbatas.

Namun sebelumnya, ayo, kita lihat dulu beberapa masalah keuangan yang sering dihadapi oleh pemilik gaji UMR pada umumnya.

Masalah Keuangan Pemilik Gaji UMR

Berikut beberapa masalah keuangan yang sering dihadapi oleh pemilik gaji UMR.

Gaji Tidak Cukup

Ini adalah masalah utama yang sering dialami oleh banyak orang dengan gaji UMR. Biaya hidup yang tinggi sering kali membuat gaji yang diterima tidak mencukupi untuk memenuhi kebutuhan sehari-hari, apalagi untuk ditabung.

Utang

Karena gaji yang tidak cukup, banyak orang dengan gaji UMR yang akhirnya terjebak dalam utang. Hutang ini bisa datang dari kartu kredit, pinjaman online, atau pinjaman dari kerabat dan teman.

Ketidakmampuan untuk Berinvestasi

Dengan gaji UMR, seringkali sulit untuk memiliki dana yang cukup untuk berinvestasi. Padahal, investasi adalah salah satu cara yang efektif untuk menumbuhkan kekayaan.

Tidak Ada Dana Pensiun

Tanpa tabungan atau investasi, seseorang dengan gaji UMR bisa jadi juga enggak memiliki dana pensiun. Padahal, kalau sampai gagak pensiun, itu berarti mereka harus terus bekerja bahkan setelah seharusnya mereka beristirahat.

Segala masalah di atas kebanyakan harus dihadapi oleh pemilik gaji UM, apalagi mereka yang belum tahu cara mengelola keuangan dengan baik. Nah, padahal, agar bisa mengatasi semua masalah masalah keuangan tersebut, mulai belajar tentang manajemen keuangan dan mulai menabung sejak dini, sekecil apa pun itu, bisa menjadi solusi yang baik lo.

Menabung Efektif untuk Pemilik Gaji UMR

Memahami berbagai masalah keuangan yang sering dihadapi oleh pemilik gaji UMR adalah langkah awal yang penting. Setelah memahami tantangan tersebut, langkah berikutnya adalah mencari solusi.

Salah satu cara paling efektif adalah dengan belajar cara menabung yang baik. Dengan strategi menabung yang tepat, pemilik gaji UMR bisa meraih kestabilan finansial dan meredam sejumlah masalah yang sebelumnya dihadapi.

Berikut adalah beberapa tip yang bisa dilakukan untuk menabung dengan efektif bagi pemilik gaji UMR.

1. Pahami Kondisi Keuangan

Untuk mulai menabung, langkah pertama adalah memahami pengeluaran dan pendapatan kamu. Catat semua sumber penghasilan dan pengeluaran setiap bulannya. Kamu bisa menggunakan aplikasi manajemen keuangan untuk membantu melakukan hal ini dengan lebih mudah.

2. Buat Anggaran

Setelah mengetahui dengan pasti, berapa uang masuk dan keluar setiap bulannya, buatlah anggaran. Tentukan berapa banyak yang kamu butuhkan untuk biaya hidup dan berapa yang bisa ditabung.

Sisihkan uang tabungan di depan, bukan sisakan di belakang. Pasalnya, uang gaji emang pernah sisa?

3. #TujuanLoApa?

Apa tujuan kamu menabung? Apakah itu untuk liburan, uang darurat, pendidikan, atau untuk membeli rumah? Menentukan tujuan akan membantu kamu tetap termotivasi untuk menabung.

Untuk permulaan, buat tujuan finansial yang paling urgent dulu: dana darurat. Setelah itu, susun prioritas tujuan yang lain sesuai kondisi, kemampuan, dan cita-citamu.

4. Mulai dengan Jumlah Kecil

Jika menabung sejumlah besar uang terasa sulit, mulailah dengan jumlah kecil. Sekecil apa pun itu, yang penting adalah membiasakan diri untuk menabung.

Dengan menjadi habit, maka ke depannya, menabung bukan hal yang sulit lagi. Apalagi jika kamu bisa menyisihkannya di depan, bukan menyisakannya di belakang dengan patokan persentase yang sudah kamu tentukan sesuai kemampuan.

5. Membuat Tabungan Otomatis

Banyak bank yang menawarkan fitur ini, di mana sejumlah uang secara otomatis ditransfer dari rekeningmu ke rekening tabungan pada tanggal tertentu setiap bulannya. Hal ini pastinya akan lebih memudahkanmu untuk menabung.

6. Pengelolaan Utang

Kalau kamu memiliki utang, buatlah rencana keuangan yang realistis untuk melunasinya. Mengurangi utang juga bagian dari menabung, karena kamu mempersiapkan diri untuk masa depan tanpa beban finansial.

7. Mengurangi Pengeluaran

Cobalah untuk mengurangi pengeluaran yang tidak perlu. Misalnya, jika kamu terbiasa makan di luar setiap hari, cobalah untuk memasak sendiri di rumah.

8. Investasi

Jika kamu sudah memiliki dana darurat dan kondisi keuangan juga berangsur membaik dan akhirnya punya cash flow positif, pertimbangkan untuk berinvestasi. Investasi bisa bisa memberimu penghasilan pasif dan membantu uangmu berkembang.

Akhirnya, pemilik gaji UMR memang harus tak lelah belajar keuangan agar bisa terus lebih baik lagi. Banyak sumber online atau buku yang bisa membantu memahami lebih banyak tentang bagaimana cara mengelola uangmu dengan baik. Besar, kecil, asal dikelola dengan baik, nantinya pasti akan memberikan hasil yang baik juga.

Ingatlah bahwa kunci dari menabung adalah konsistensi. Mulai dari sekarang dan lakukan secara konsisten. Semoga tips ini membantumu dalam mencapai tujuan finansialmu, dengan gaji UMR.

Jika kantor kamu pengin mengundang tim QM Financial untuk belajar finansial bareng, kamu bisa langsung menghubungi ini ya! Financial training oleh QM Financial dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Cara Perencanaan Keuangan untuk Gen Z yang Pengin Mencapai Stabilitas Finansial

Di era yang serba digital dan dinamis ini, generasi Z berada di garis depan perubahan. Dengan akses ke informasi yang tak terbatas dan teknologi yang memungkinkan mobilitas yang belum pernah terjadi sebelumnya, mereka memiliki peluang yang tak terhitung jumlahnya untuk mencapai kesuksesan. Namun, salah satu aspek yang sering terabaikan adalah pentingnya memahami cara perencanaan keuangan.

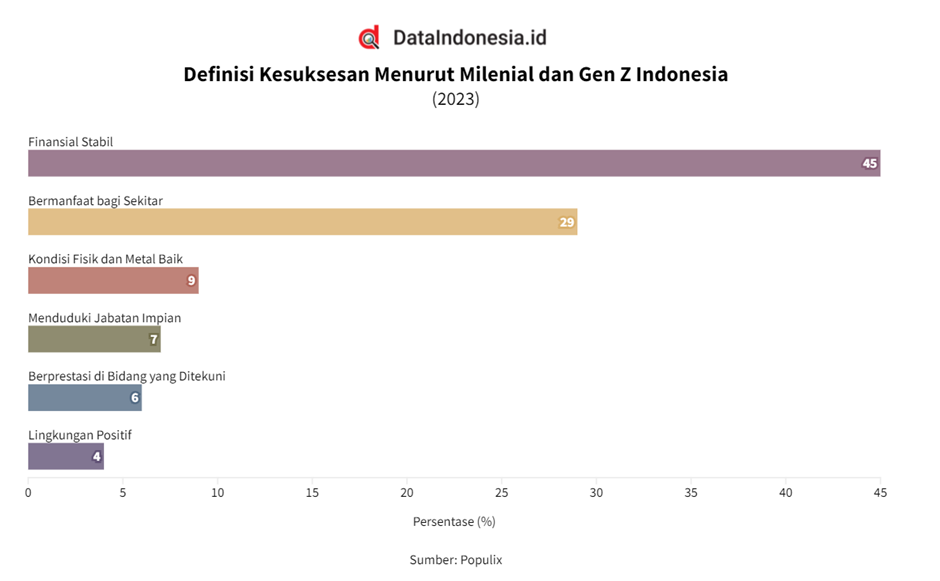

Padahal, melihat dari data yang dirilis oleh Data Indonesia berdasarkan survei yang dilakukan oleh Populix, mayoritas gen Z dan milenial di Indonesia mengukur tingkat kesuksesan seseorang terutama dari aspek stabilitas finansialnya lo.

So, ini menarik. Gen Z, sebagai generasi yang cenderung menghargai kebebasan dan fleksibilitas, ternyata memandang kestabilan finansial sebagai kunci untuk mewujudkan impian dan aspirasi mereka.

Jadi, apa yang harus gen Z lakukan untuk mencapai kondisi ini? Tentu dengan tahu cara perencanaan keuangan yang tepat.

Siapa Itu Gen Z dan Mengapa Mereka?

Generasi Z adalah mereka yang lahir antara akhir 1990-an hingga awal 2010-an. Gen Z ini bisa dikatakan merupakan angkatan yang unik. Mereka adalah saksi dari resesi ekonomi, revolusi teknologi, dan perubahan sosial yang pesat.

Dalam menghadapi lingkungan yang begitu kompleks, penting bagi mereka untuk tahu cara perencanaan keuangan yang akan memungkinkan mereka untuk dapat beradaptasi dan berkembang. Dengan tahu cara perencanaan keuangan yang tepat dan kemampuan pengambilan keputusan yang bijaksana, mereka dapat merencanakan masa depan yang lebih cerah dan lebih stabil.

Cara perencanaan keuangan bagi generasi Z bukan hanya tentang menghemat uang, tetapi juga tentang memahami bagaimana uang dapat bekerja untuk mereka. Hal ini melibatkan mengembangkan strategi yang melibatkan anggaran, investasi, pengelolaan utang, dan perlindungan aset.

Dengan fokus pada tujuan jangka panjang dan membuat keputusan keuangan yang cerdas sejak dini, generasi Z dapat memanfaatkan potensi mereka sepenuhnya dan membentuk masa depan yang mereka inginkan. Dalam artikel ini, kita akan menjelajahi langkah-langkah cara perencanaan keuangan yang dapat diambil oleh generasi Z untuk dapat mencapai stabilitas finansial.

Cara Perencanaan Keuangan untuk Generasi Z

Perencanaan keuangan adalah salah satu kunci penting dalam mencapai stabilitas finansial. Ini sangat penting bagi generasi Z yang sekarang berada di awal karier dan memiliki banyak waktu untuk membuat keputusan finansial yang cerdas. Berikut adalah beberapa langkah yang dapat diambil oleh generasi Z dalam merencanakan keuangan mereka.

1. Menetapkan Tujuan

Yes, tentu saja kita harus memulai cara perencanaan keuangan ini dari #TujuanLoApa. Jadi, mulailah dengan menentukan tujuan finansial jangka pendek, menengah, dan panjang.

Misalnya, tujuan jangka pendek dapat berupa menyimpan uang untuk liburan, sementara tujuan jangka panjang mungkin termasuk pensiun dini atau membeli rumah. Pisahkan dalam timeline yang berbeda, sehingga kamu bisa menentukan prioritas dengan baik.

2. Membuat Anggaran

Buat anggaran yang realistis dan patuhi. Kategorikan pengeluaran ke dalam kebutuhan dan keinginan, dan prioritaskan pengeluaran untuk kebutuhan.

3. Menabung dan Investasi

Mulai menabung secara konsisten, bahkan jika jumlahnya kecil. Pertimbangkan untuk berinvestasi di pasar saham, reksa dana, atau aset lainnya untuk membantu uang kamu tumbuh di atas inflasi.

4. Membangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk situasi tak terduga. Sebagai aturan umum, dianjurkan untuk memiliki setidaknya 3-6 bulan pengeluaran dalam dana darurat.

5. Mengelola Utang

Jika kamu memiliki utang kartu kredit atau pinjaman lainnya, buat rencana untuk melunasinya secepat mungkin. Hindari mengumpulkan utang konsumtif yang tidak perlu.

6. Memanfaatkan Teknologi

Gunakan aplikasi dan alat keuangan online untuk melacak pengeluaran, tabungan, dan investasi kamu. Untuk contoh aplikasinya, kamu bisa baca-baca artikel yang sudah ditautkan ya.

7. Mencari Sumber Pendapatan Tambahan

Jangan bergantung hanya pada satu sumber pendapatan. Cari cara-cara untuk meningkatkan pendapatan kamu melalui pekerjaan paruh waktu, freelancing, atau bisnis sampingan.

8. Menghindari Gaya Hidup Hedonistik

Hindari godaan untuk mengikuti gaya hidup yang mewah yang mungkin enggak sesuai dengan kemampuan kamu. Pasalnya, hal seperti ini bisa menyebabkan pengeluaran berlebih dan menghambat langkah untuk mencapai tujuan stabilitas finansial.

9. Asuransi dan Perlindungan

Pertimbangkan untuk mengambil asuransi kesehatan dan asuransi jiwa untuk melindungi dirimu sendiri dari risiko finansial yang tak terduga.

Jangan lupa untuk menyertakan orang-orang yang hidupnya kamu tanggung dalam asuransi juga, seperti asuransi kesehatan. Hal ini akan dapat membantumu memperkokoh fondasi keuangan, sehingga langkah menuju stabilitas finansial tidak terganggu.

10. Pensiun

Meskipun mungkin terasa jauh, mulailah memikirkan pensiun. Jika kamu sekarang sudah bekerja di perusahaan, umumnya kamu sudah akan diikutsertakan dalam program pensiun BPJS Ketenagakerjaan.

Namun, ada baiknya kamu juga memiliki sendiri tabungan dana pensiun yang dibuat secara mandiri. Mungkin kamu bisa bergabung di DPLK yang sudah banyak tersedia, atau bisa membangun dana pensiun dari berbagai instrumen yang kamu ramu sendiri, berdasarkan pengetahuan keuangan yang sudah kamu miliki.

11. Belajar Keuangan

Luangkan waktu untuk mempelajari dasar-dasar keuangan dan investasi. Belajar keuangan akan dapat membantumu membuat keputusan yang lebih baik tentang bagaimana mengelola uang untuk mencapai stabilitas finansial.

Penting untuk diingat bahwa cara perencanaan keuangan adalah sebuah perjalanan yang berkelanjutan, bukan destinasi akhir. Dunia keuangan terus berkembang dengan inovasi dan perubahan regulasi yang tak henti-hentinya. Oleh karena itu, memiliki dasar yang kuat dalam cara perencanaan keuangan hanyalah langkah pertama.

Sebagai Generasi Z, ada baiknya bagi kamu untuk berkomitmen untuk terus belajar dan memperbarui pengetahuan seputar keuangan. Ini mencakup memahami cara kerja catatan keuangan, berkenalan dan menentukan “kendaraan” yang dapat mengantar menuju tujuan finansial, dan cara-cara untuk mengevaluasi rencana yang sudah dibuat.

Dengan tetap proaktif, beradaptasi dengan perubahan, dan membuat keputusan yang didasarkan pada informasi terkini, generasi Z akan lebih siap untuk menghadapi tantangan finansial apa pun yang akan dihadapi di masa depan. Kesadaran dan pendidikan keuangan bukan hanya tentang membangun kekayaan, tetapi juga tentang memberdayakan diri sendiri untuk membuat pilihan yang mendorong kualitas hidup yang lebih baik dan masa depan yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!