Ini Dia Contoh Investasi Jangka Pendek, Menengah, dan Panjang

Berinvestasi adalah salah satu cara untuk mengembangkan aset untuk mewujudkan cita-cita, mimpi, dan tujuan keuangan, karena di zaman sekarang, menabung saja tidak akan cukup. Lalu, contoh investasi seperti apa yang bisa kita manfaatkan.

Eits, sebelum melihat beberapa contoh investasi, kamu perlu tahu bahwa kita enggak bisa sembarangan investasi. Kita mesti melakukannya dengan penuh pertimbangan dan perhitungan. Mengapa? Karena bersama dengan investasi, datang pula sederetan risiko yang tak bisa lepas—yang perlu kita kelola dengan baik. Pasalnya kalau tidak, risiko tersebut bisa membuat kita mengalami kerugian, alih-alih imbal yang diharapkan.

Pada prinsipnya, kita mengeluarkan uang untuk membeli instrumen investasi adalah untuk tujuan mengembangkan aset, bukan untuk konsumsi atau kebutuhan sehari-hari. Investasi dilakukan agar kita nantinya mendapatkan keuntungan yang bisa dimanfaatkan untuk mencapai tujuan keuangan.

Untuk itu, ada beberapa hal yang perlu diperhatikan sebelum kita berinvestasi. Apa saja?

Sebelum Investasi, Perhatikan 3 Hal Ini!

Ada 3 hal besar yang sangat berpengaruh pada proses investasi yang kita lakukan.

Tujuan

Berinvestasi tanpa tujuan, sama saja kita pengin pergi ke suatu tempat tapi enggak tahu tempatnya di mana. Alhasil, kendaraan yang dipilih kurang tepat, waktunya juga tidak efisien.

Tujuan adalah hal paling penting pertama yang harus ditentukan dulu, agar kita kemudian bisa menghitung kebutuhan dananya. Misalnya, pengin ibadah ke tanah suci, butuh berapa banyak? Nah, dari perhitungan kebutuhan dan kemudian ditarik ke sekarang, kamu akan mendapatkan berapa lama waktu yang diperlukan untuk mencapai target tersebut.

Waktu

Waktu investasi yang pendek sudah pasti akan memberikan imbal hasil yang berbeda dengan waktu investasi yang panjang. So, panjang pendeknya waktu investasi bisa memengaruhi hasil investasi pada akhirnya.

Nah, yang perlu diperhatikan di sini adalah bahwa pembagian waktu investasi akan berguna banget untuk memastikan tercapainya tujuan keuangan. Tanpa dibagi dalam waktu, seakan kita itu kebanyakan mau. Padahal, sumber daya terbatas. Kan, enggak boleh halu! Makanya, harus atur waktu.

Bagilah waktu investasi sesuai target tujuan keuangan, ada jangka pendek, menengah, dan panjang. Jangka pendek adalah berbagai hal yang harus dipenuhi kurang dari 1 tahun. Jangka menengah ini bisa dibagi 2, yaitu jangka 1 – 5 tahun dan 5 – 10 tahun. Jangka panjang lebih dari 10 tahun. Dengan begini, nantinya akan lebih mudah bagi kamu untuk menyusun rencana keuangan secara realistis, tanpa melupakan kebutuhan hari ini.

Imbal hasil dan risiko

Berbeda jangka waktunya, maka akan berbeda juga imbal hasil yang bisa didapatkan. Semakin pendek jangka waktunya, semakin kecil tingkat imbal hasil yang bisa didapatkan, pun semakin rendah tingkat risikonya. Begitu juga sebaliknya.

So, untuk tujuan dengan target waktu pendek, kamu perlu mencari instrumen dengan tingkat risiko rendah. Pasalnya, instrumen dengan risiko tinggi akan berpeluang semakin ekstrem risikonya dengan adanya fluktuasi di pasar modal. Hanya saja, ini berarti imbalnya juga enggak tinggi. Begitu juga sebaliknya, untuk target waktu menengah dan panjang.

Nah, mari kita lihat contoh investasi untuk masing-masing target waktu; pendek, menengah, dan panjang.

Contoh Investasi Jangka Pendek

Untuk tujuan keuangan yang kurang dari 1 tahun, maka kamu akan butuh instrumen investasi yang rendah risiko, meskipun imbal hasilnya juga tidak tinggi. Namun, hal ini bisa diatasi dengan perhitungan modal yang disesuaikan. Tujuan investasi jangka pendek ini misalnya membangun dana darurat, menabung untuk liburan, atau membeli gadget, dan sebagainya.

Contoh investasi yang dapat kamu manfaatkan antara lain seperti di bawah ini.

Deposito

Deposito adalah salah satu contoh investasi yang cocok untuk tujuan jangka pendek. Enggak hanya bisa tenor 10 tahun, deposito juga bisa tenor pendek, misalnya 1 bulan, 3 bulan, 6 bulan, dan 12 bulan. Jadi, kamu bisa atur sesuai tujuan keuanganmu. Memang imbalnya relatif paling kecil di antara instrumen lain, tetapi tetap lebih tinggi daripada rekening tabungan biasa.

Reksa Dana Pasar Uang

Reksa dana pasar uang adalah contoh investasi dengan tingkat risiko paling minim di antara jenis reksa dana yang lain. Berinvestasi di reksa dana modalnya juga bisa mulai dari Rp100.000, dengan tingkat pengembalian masih di atas deposito.

Contoh Investasi Jangka Menengah

Tujuan keuangan jangka menengah adalah berbagai kebutuhan yang akan harus dipenuhi mulai dari 1 tahun hingga 10 tahun ke depan. Biar enggak terlalu pusing, kamu masih bisa membaginya lagi menjadi 2 kategori jangka waktu, yakni 1 tahun hingga 5 tahun, dan sampai 10 tahun.

Misalnya saja seperti dana menikah, dana melahirkan, DP rumah pertama, beli mobil, dan sebagainya.

Contoh investasi yang bisa kamu manfaatkan antara lain seperti yang diinformasikan di bawah ini.

Surat Berharga Negara

Surat Berharga Negara adalah contoh investasi yang cukup bagus imbal hasilnya, dan sejauh ini relatif rendah risiko karena penjaminnya adalah pemerintah. Selama sejarah, pemerintah Indonesia belum pernah mengalami gagal bayar.

Jenis Surat Berharga Negara ada beberapa macam, mulai dari ORI, SBR, Sukuk Ritel, dan Sukuk Tabungan. Setiap tahun pemerintah menjadwalkan beberapa surat utang ini terbit. So, kalau kamu pengin memanfaatkannya, pantengin saja akun resmi Kemenkeu di media sosial.

Reksa Dana Pendapatan Tetap

Reksa dana pendapatan tetap juga bisa menjadi pilihan contoh investasi untuk mencapai tujuan jangka menengah. Tingkat imbal hasilnya lebih tinggi daripada reksa dana pasar uang, tetapi juga memiliki risiko yang juga lebih tinggi.

Produk reksa dana pendapatan tetap adalah surat utang atau obligasi. Dengan adanya peran manajer investasi yang mumpuni, risiko bisa dikelola dengan baik.

Contoh Investasi Jangka Panjang

Untuk berbagai kebutuhan yang harus dipenuhi dalam waktu 10 tahun atau lebih, kamu bisa memilih instrumen investasi yang imbal hasilnya lebih tinggi. Tingkat risiko yang tinggi juga akan menyertai, sehingga kamu perlu mengelolanya dengan baik. Salah satu strategi yang bisa kamu lakukan untuk meminimalkan potensi risiko ini adalah dengan strategi Dollar Cost Averaging dan juga strategi diversifikasi portofolio.

Contoh investasi yang berjangka panjang misalnya untuk membangun dana pendidikan anak hingga universitas, atau dana pensiun.

Contoh investasi yang bisa kamu manfaatkan misalnya seperti berikut ini.

Saham

Instrumen saham bisa berpotensi memberikanmu imbal hasil hingga ratusan persen. Belum lagi, ada keuntungan berupa dividen yang dibagikan oleh perusahaan tertentu pada para pemegang sahamnya secara teratur.

Namun, saham sangat peka terhadap pergerakan pasar, sehingga tingkat risikonya cukup tinggi. Belum lagi, jika kita sembarangan dalam memilih saham, risikonya bisa semakin ekstrem. Untuk meminimalkan potensi risiko ini—selain melakukan dollar cost averaging atau diversifikasi—kamu sebaiknya mempelajari dulu cara menganalisis saham yang baik, sehingga kamu bisa mengenali saham mana yang potensial memberimu keuntungan yang optimal.

Jangan sekadar ikut-ikutan, apalagi FOMO.

Emas

Emas, meskipun sering disebut sebagai contoh investasi paling aman, tetapi tetap harus disimpan dalam jangka panjang jika kamu ingin keuntungan yang signifikan. Pasalnya, harga emas juga tidak sestabil yang dibayangkan. Bahkan kadang, fluktuatif banget.

Selain itu, adanya faktor harga buyback—yang akan selalu lebih rendah daripada harga beli—membuat emas tidak cocok jika menjadi instrumen jangka pendek.

Jika kamu berminat berinvestasi dengan emas, simpanlah setidaknya 5 – 10 tahun ke depan, untuk mendapatkan keuntungan yang optimal. Hati-hati juga jika hendak menyimpannya di rumah, apalagi jika dalam jumlah besar.

Reksa Dana Saham atau Reksa Dana Campuran

Ada juga jenis reksa dana yang juga menjanjikan untuk contoh investasi jangka panjang, yaitu reksa dana saham dan reksa dana campuran.

Produk kedua reksa dana ini juga berbasis instrumen pasar modal, yakni saham, yang juga diformulakan dengan instrumen lainnya.

Itu dia sejumlah contoh investasi yang bisa kamu manfaatkan untuk masing-masing target waktu tujuan keuanganmu. Semoga cukup jelas ya, sampai di sini.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Mau Investasi di Seri SBR011? Ini yang Harus Kamu Pahami Dulu!

SBR011 sudah ditawarkan oleh pemerintah tanggal 25 Mei 2022 yang lalu. Gimana, apakah kamu tertarik untuk ikut berinvestasi di Saving Bond Ritel, seri SBR011 ini? Kamu ingin berpartisipasi secara langsung dalam pembangunan negara?

Investasi dalam bentuk surat berharga negara menjadi satu opsi yang menguntungkan loh, apalagi untuk kamu yang pengin punya instrumen rendah risiko tetapi bisa memberikan imbal secara teratur serasa dapat gaji bulanan. Karena memang itulah keunggulan instrumen ini dibandingkan instrumen yang lainnya.

Meski demikian, kalau kamu kurang mengenal karakteristiknya, ya bisa saja imbalnya tidak bisa optimal seperti yang diilustrasikan. Malah bisa jadi boncos karena enggak sesuai dengan tujuan keuangan. Pasalnya, kita di sini memang tidak berinvestasi demi cuan semata, tetapi memilih produk yang bisa melayani kebutuhan kita.

So, kalau kamu pengin ikut investasi obligasi negara seri SBR011 ini, ada baiknya memahami dulu beberapa hal berikut ini.

Hal yang Harus Dipahami Sebelum Berinvestasi di Obligasi Negara Seri SBR011

1. Perhatikan waktu jatuh tempo

Seri SBR011 ditawarkan untuk tenor 2 tahun, ini artinya setelah kamu investasikan, dana baru bisa cair kembali setelah 2 tahun. Apakah ini sesuai dengan tujuan keuanganmu?

Memang ada fasilitas early redemption, tetapi bukankah hasilnya tidak optimal jika kamu mencairkannya hanya karena di tengah-tengah kamu sudah membutuhkan dananya kembali? Lagi pula, early redemption hanya berlaku setelah Juni 2023, dengan pencairan maksimal 50%, dan hanya berlaku bagi investor dengan minimal investasi Rp2.000.000.

Jadi, sesuaikan dengan horizon waktumu. Lebih baik hindari menarik dana di tengah-tengah tenor, agar hasilnya bisa lebih optimal.

2. Perhatikan imbal

Surat berharga negara seri SBR011 ditawarkan dengan suku bunga sebesar 5.5% p.a floating with floor atau mengambang dengan batas bawah. Artinya, jika nanti suku bunga acuan dinaikkan oleh Bank Indonesia melebihi 5.5%, maka kupon SBR011 akan menyesuaikan. Namun, jika suku bunga acuan BI turun lebih rendah daripada 3.5%, kupon SBR011 kamu tidak akan lebih rendah daripada 5.5%.

Ini memang cukup menggiurkan, mengingat suku bunga deposito saja sekarang berkisar di angka 3.5%. Namun, semua kembali ke tujuan keuangan yang kamu miliki. Apakah nanti jumlah imbal dari dana yang kamu investasikan sesuai dengan tujuan keuanganmu?

3. Kupon dibayarkan per bulan

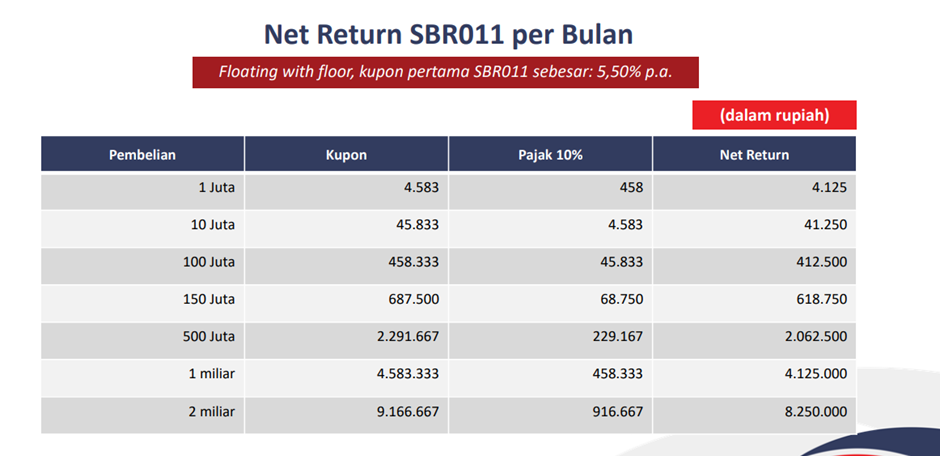

Kupon imbal seri SBR011 sebesar 5.5% p.a akan dibayarkan setiap bulan. Kalau kamu pengin tahu, Kementerian Keuangan sudah bikin nih, simulasi imbal yang bisa kamu terima dengan besaran-besaran dana tertentu. Silakan disimak.

Misalnya, untuk kamu berinvestasi sebesar Rp10 juta, maka setiap tahunnya kamu mendapatkan imbal sebesar 5.5%, yakni Rp550.000. Imbal ini akan diberikan setiap bulan (1 tahun = 12 bulan), sehingga per bulannya kamu akan mendapatkan kupon sebesar Rp45.833. Dengan dikurangi pajak, maka imbal bersih yang kamu terima adalah Rp41.250 per bulan, selama 2 tahun.

4. Pokok investasi akan dikembalikan di akhir tenor

Pada akhir periode, kamu akan mendapat pengembalian pokok investasinya. Misalnya, pakai contoh yang investasi Rp10 juta, ya nanti di Juni 2024, kamu akan menerima kembali dana investasimu yang sebesar Rp10 juta.

Nah, jadi jangan bingung pas akhir tenor ya. Banyak loh, kemarin yang komplen saat seri-seri obligasi sebelumnya ditawarkan, investasi Rp10 juta kok baliknya Rp10 juta juga? Bunganya mana?

Ya, kan, bunganya sudah diberikan setiap bulan, langsung ditransfer ke rekening pribadi masing-masing. Jangan-jangan malah sudah terpakai tuh buat healing.

5. Pahami risiko

Berinvestasi di obligasi negara seri SBR011 ini memang dikatakan sebagai investasi “aman”. Hal ini juga ditegaskan melalui dokumen yang dirilis oleh Kementerian Keuangan sendiri yang bisa kamu download dan pelajari.

Sementara dalam Memorandum Informasi, Kemenkeu menjelaskan perihal risiko investasi surat berharga negara sebagai berikut:

Risiko Gagal Bayar

Risiko gagal bayar (default risk), yaitu risiko ketika investor tidak dapat memperoleh pembayaran dana yang dijanjikan oleh penerbit pada saat produk investasi jatuh tempo kupon dan pokok.

Namun, seri SBR011 tidak mempunyai risiko gagal bayar, mengingat berdasarkan Undang-Undang Surat Utang Negara, negara mennjamin pembayaran kupon dan pokook SUN, termasuk SBR011 sampai dengan jatuh tempo, yang dananya disediakan dalam APBN setiap tahunnya.

Risiko Tingkat Bunga

Risiko tingkat bunga (interest rate risk), yaitu risiko terjadi perubahan tingkat bunga di pasar yang berpotensi menyebabkan kerugian bagi investor. Seri SBR011 juga tidak memiliki risiko tingkat bunga ini, karena tingkat kupon SBR011 mengikuti pergerakan suku bunga acuan dengan jaminan tingkat kupon minimal (floor) sampai dengan jatuh tempo.

Risiko Likuiditas

Risikmio likuiditas, yaitu risiko ketika investor tidak dapat menjual/mencairkan produk investasi dalam waktu yang cepat pada harga yang wajar. SBR011 memiliki risiko ini karena tak dapat diperdagangkan di pasar sekunder.

Meski demikian, investor dapat mencairkan dana investasinya sebelum jatuh tempo dengan memanfaatkan fasilitas pelunasan sebelum jatuh tempo (early redemption sesuai ketentuan. Investor juga dapat menjaminkan SBR011 kepada pihak lain, misalnya sebagai agunan pinjaman.

Karenanya, ada baiknya kita melakukan diversifikasi instrumen investasi untuk menekan risiko yang terakhir ini.

Nah, itu dia beberapa hal yang perlu kamu pahami terkait berinvestasi obligasi di seri SBR011 ini. Gimana? Menarik ya?

Segera hubungi mitra distribusi yang sudah ditunjuk oleh Kemenkeu sebagai perantara pemesanan surat berharga negara seri SBR011 ya. Dan, segera lakukan pemesanan sebelum kehabisan jatah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

SR014 Bisa Mulai Dipesan Hari Ini, Ini Dia Beberapa Hal yang Penting Diketahui Sebelum Investasi

Kementerian Keuangan melalui Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko (DJPPR) mulai menawarkan salah satu surat utang negara berjenis sukuk ritel seri SR014 hari ini, Jumat 26 Februari 2021.

Penerbitan SR014 ini nantinya akan dimanfaatkan untuk pembiayaan defisit Anggaran Pendapatan Belanja Negara (APBN) dalam berbagai sektor, termasuk untuk membiayai pembangunan proyek infrastruktur dan juga berbagai aktivitas dalam rangka percepatan pemulihan ekonomi nasional dampak dari pandemi COVID-19.

So, ini kesempatan bagus nih buat kalian, terutama yang kemarin terlewat untuk ikut investasi di ORI019, ataupun yang pengin menambah aset instrumen investasi berbasis Syariah.

SR014: Alternatif Investasi dengan Imbal Menarik Sembari Berkontribusi untuk Negeri

FYI, besar imbal SR014 ini fixed rate, dan cukup menarik karena lebih besar daripada suku bunga deposito yang tempo hari diturunkan lagi oleh Bank Indonesia—meskipun lebih rendah daripada kupon ORI019 yang diluncurkan akhir Januari 2021 lalu, yaitu sebesar 5.47%.

Buat kamu yang tertarik untuk ikut berinvestasi, SR014 bisa dipesan mulai dari tanggal 26 Februari 2021 pukul 09.00, hingga nanti 17 Maret 2021, dengan nominal yang cukup terjangkau mulai dari Rp1 juta hingga Rp3 miliar.

Pembayaran kupon pertamanya 10 April 2021, dan SR014 juga dapat diperdagangkan di pasar sekunder setelah 3 bulan holding period.

Untuk ikut memesan SR014, kamu bisa menghubungi beberapa mitra distribusi yang sudah ditunjuk oleh Kemenkeu, dan memesan surat berharga ini secara online. Yes, nggak perlu susah-susah kan ya?

Adapun beberapa tahap pemesanannya adalah sebagai berikut:

- Menghubungi Mitra Distribusi yang sudah ditunjuk oleh Kemenkeu. Daftar Mitra Distribusinya bisa dilihat di laman Sukuk Ritel di website kemenkeu.go.id.

- Mendaftarkan diri untuk mendapatkan akun di Mitra Distribusi, dan melalui setiap tahap verifikasinya dengan baik.

- Pesan SR014 melalui menu aplikasi yang sudah disediakan.

- Melakukan pembayaran sesuai nominal yang diberikan, bisa melalui ATM, e-banking, ataupun cara payment yang lainnya.

- Setelah melakukan pembayaran, kamu akan menerima bukti terima pembelian surat berharga, dan kamu pun sudah mendapatkan “jatah” ketika tiba saatnya setelmen.

Mudah kan?

Beberapa Hal yang Perlu Diperhatikan Jika Ingin Berinvestasi di Surat Berharga Negara

1. Pastikan kondisi keuangan sehat

Investasi seharusnya dilakukan ketika kondisi keuangan kita sudah sehat. Jadi, ayo cek dulu sebelum akhirnya ikut memesan SR014 hari ini.

Apakah dana daruratmu sudah aman? Apakah asuransi sudah terbayar preminya semua? Arus kas positif dan lancar?

Jika hal-hal seperti di atas masih menjadi masalah, maka sebaiknya kamu fokus dulu untuk menyelesaikan masalah keuanganmu sebelum kemudian berinvestasi. Dengan demikian, investasi akan lebih lancar, dan hasilnya akan lebih optimal nantinya.

2. Sesuaikan dengan tujuan

Ingatlah untuk selalu berpijak pada #TujuanLoApa setiap kali hendak mulai berinvestasi pada salah satu instrumen, termasuk surat berharga negara. Karena jika dilakukan tanpa tujuan, pada akhirnya hasil investasi juga tidak akan dapat bermanfaat secara optimal.

Tenor seri sukuk ritel umumnya adalah 3 tahun, termasuk SR014 ini. Memang seri sukuk ritel ini bisa dijual di pasar sekunder setelah melalui minimum holding period-nya, tetapi hal ini akan membuatmu “kehilangan hak” untuk menerima kupon tetap setiap bulannya lo.

Jadi, pastikan kamu punya tujuan yang sesuai ya.

3. Sesuaikan dengan kemampuan

Berinvestasi di SR014 memang bisa dimulai dengan nominal yang cukup terjangkau, yaitu Rp1 juta. Meski demikian, akan baik adanya jika kamu juga menyesuaikan dengan kemampuan.

Berinvestasilah dengan dana yang memang dialokasikan untuk investasi, bukan dana yang dipakai untuk memenuhi kebutuhan pokok sehari-hari, apalagi dana hasil berutang. Bijak dalam mengelola dan mengalokasikan uang akan membuahkan hasil investasi yang optimal, termasuk ketika kamu ikut berinvestasi di surat berharga negara.

4. Pahami cara kerjanya

Pahami bahwa setiap investasi memiliki risiko yang datang sepaket dengan imbalnya. Tak terkecuali dengan surat berharga negara, dalam hal ini SR014.

Wah, masa instrumen dari pemerintah berisiko? Ya, meskipun relatif sangat rendah dibandingkan instrumen lain, tetapi risiko tetap ada, sehingga sudah sewajarnya jika kamu juga harus memahaminya.

Nah, demikian sedikit tentang SR014 yang akan bisa mulai dipesan sejak hari ini. Bagaimana? Sudah ada dana yang siap untuk diinvestasikan? Kalau iya, cus, segera menghubungi Mitra Distribusi yang kamu percaya ya.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.