Rekomendasi 5 Buku untuk Belajar Finance untuk Pemula

Belajar finance untuk pemula sangat perlu untuk dilakukan karena keuangan memainkan peran yang sangat penting dalam kehidupan sehari-hari dan masa depan. Belajar finance membantu kita untuk memahami dan mengelola uang dengan lebih cerdas, serta membangun kekayaan dan mencapai kebebasan finansial.

Selain itu, belajar finance untuk pemula juga dapat membuat kita sadar bahwa banyak risiko keuangan yang bisa terjadi selama kita hidup, dan tahu juga cara menghindarinya. Dengan memiliki manajemen risiko yang baik, pun bisa membuat rencana keuangan yang komprehensif, kita pun akhirnya dimungkinkan untuk mencapai kebebasan finansial. Apa itu kebebasan finansial? Yes, yaitu keadaan di mana kita memiliki kebebasan untuk memilih gaya hidup yang kita inginkan—tanpa khawatir akan keuangan.

Nah, memangnya ada yang enggak kepingin mencapai kebebasan finansial?

Terdapat banyak cara belajar finance bagi pemula, dan salah satu cara yang paling efektif adalah dengan membaca buku. Buku adalah sumber pengetahuan yang berharga untuk memahami konsep keuangan dan investasi. Lagi pula, relatif murah jika dibandingkan cara belajar yang lain. Sementara, juga fleksibel, karena kamu bisa belajar dan membaca sesuai kondisi dan kesibukan. Buku umumnya juga disusun dengan kurasi dan editing yang baik, sehingga informasi di dalamnya pasti valid dan bisa diandalkan—jika dibandingkan dengan artikel-artikel online.

Namun, memang tak semua buku cocok untuk pemula. Faktanya, belajar finance untuk pemula itu memang seharusnya dilakukan secara step by step—secara berjenjang. Mulai dari basic dulu, baru menapak ke topik-topik yang lebih kompleks, dan akhirnya advanced. Ya, bisa dikatakan mirip dengan belajar bahasa Inggris, atau mungkin belajar menggambar.

So, yeah, mengapa tak mulai belajar finance untuk pemula dari buku dulu? Mau tahu rekomendasi buku yang cocok untuk dibaca pemula dalam rangka belajar keuangan tahap awal? Ini dia daftarnya.

Rekomendasi 5 Buku untuk Belajar Finance untuk Pemula

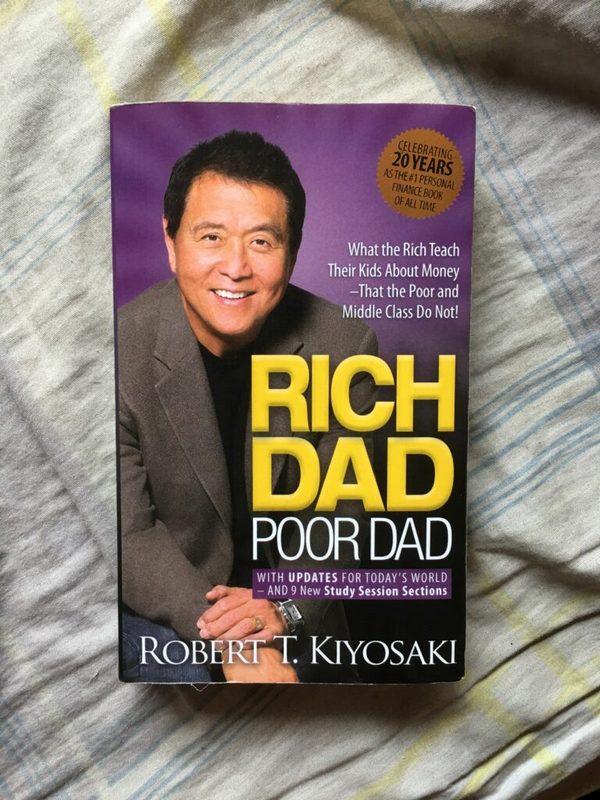

1. Rich Dad Poor Dad

Buku “Rich Dad Poor Dad” yang ditulis oleh Robert Kiyosaki merupakan salah satu buku terkenal dan cocok banget dipakai sebagai bahan belajar finance untuk pemula. Buku ini membahas tentang pentingnya memiliki pemikiran yang benar tentang uang dan investasi, serta cara-cara untuk memanfaatkan uang agar menghasilkan keuntungan.

Dalam buku ini, Kiyosaki menjabarkan konsep perencanaan keuangan pribadi dan cara-cara mengelola uang dengan cerdas. Dia juga membagikan pengalaman pribadi tentang bagaimana dia memperoleh kekayaan dan kebebasan finansial, serta berbagai tip investasi yang cerdas.

Salah satu konsep penting yang diangkat dalam buku ini adalah perbedaan antara “rich dad” dan “poor dad”. “Rich dad” adalah orang yang memiliki pemikiran dan strategi investasi yang cerdas, sementara “poor dad” adalah orang yang lebih berfokus pada pengeluaran dan utang. Dalam buku ini, Kiyosaki menekankan pentingnya menjadi “rich dad” dan memperoleh kebebasan finansial melalui investasi yang cerdas.

2. The Millionaire Next Door

Buku “The Millionaire Next Door” yang ditulis oleh Thomas J. Stanley dan William D. Danko, membahas tentang kebiasaan finansial orang-orang kaya yang hidup sederhana. Buku ini mengajarkan bagaimana cara mengelola uang dengan cerdas dan mengatasi utang, serta membangun kekayaan dengan menghemat dan menginvestasikan uang mereka secara cerdas.

Buku ini juga mengungkapkan beberapa mitos tentang kekayaan, seperti anggapan bahwa orang kaya selalu hidup mewah dan membelanjakan uang mereka secara tidak bijaksana. Faktanya, orang kaya yang sebenarnya cenderung hidup sederhana dan hemat dalam mengelola uang mereka.

Buku ini memberikan contoh kebiasaan dan prinsip finansial dari para miliarder dan jutawan sejati, dan bagaimana mereka berhasil membangun kekayaan mereka. Buku ini sangat bermanfaat bagi pemula yang ingin memulai perjalanan mereka menuju kekayaan dan kebebasan finansial.

Buku “The Millionaire Next Door” sangat populer, dan diakui sebagai buku referensi klasik keuangan pribadi. Akan sangat tepat jika kamu belajar finance untuk pemula dan mulai dengan buku ini.

3. The Simple Path to Wealth

Buku “The Simple Path to Wealth” yang ditulis oleh JL Collins merupakan buku panduan praktis belajar finance untuk pemula, yang berfokus pada pengelolaan uang dan investasi dengan cerdas.

Buku ini membahas tentang konsep dasar investasi, termasuk bagaimana memilih instrumen investasi yang tepat dan cara menghindari risiko investasi yang tidak perlu. Selain itu, buku ini juga membahas tentang kebiasaan finansial yang sehat, seperti penghematan dan pengelolaan utang.

Dalam buku ini, JL Collins juga bahwa investasi tidak harus rumit atau memerlukan banyak waktu dan upaya. Buku ini menekankan pentingnya strategi investasi jangka panjang yang sederhana, dan bagaimana menghindari taktik investasi yang rumit dan berisiko.

Secara keseluruhan, buku “The Simple Path to Wealth” sangat bermanfaat bagi siapa saja yang ingin belajar finance untuk pemula, dan memperoleh pemahaman yang lebih baik tentang investasi dan keuangan pribadi.

4. Your Money or Your Life

Buku “Your Money or Your Life” yang ditulis oleh Vicki Robin dan Joe Dominguez merupakan buku yang membahas tentang cara mengubah hubungan seseorang dengan uang dan memperbaiki keuangan pribadi.

Buku ini mengajarkan pembaca tentang konsep “life energy”, yaitu bagaimana uang yang kita hasilkan setiap hari merupakan sebuah nilai tukar dari energi kehidupan kita. Belajar finance untuk pemula dengan membaca buku ini, maka kita akan diajak untuk mengevaluasi nilai kehidupan kita dan bagaimana uang yang dihasilkan setiap hari memengaruhi nilai-nilai tersebut.

Buku ini juga memberikan berbagai tip praktis tentang bagaimana mengatur dan mengelola uang dengan cerdas, termasuk cara mengurangi pengeluaran dan membayar utang. Kita akan diajak untuk mengembangkan rencana keuangan yang terperinci dan membuat pilihan keuangan yang berkelanjutan untuk mencapai kebebasan finansial.

Dalam buku “Your Money or Your Life”, Vicki Robin dan Joe Dominguez juga menunjukkan bahwa kebahagiaan dan kesejahteraan finansial tidak selalu tergantung pada jumlah uang yang dimiliki. Buku ini mengajarkan bagaimana cara menciptakan kebahagiaan dan kesejahteraan finansial dengan membangun hubungan yang lebih baik dengan uang dan memperbaiki kebiasaan keuangan yang tidak sehat.

5. 100 Langkah untuk Tidak Miskin

Buku “100 Langkah untuk Tidak Miskin” yang ditulis oleh Ligwina Hananto merupakan buku yang juga cocok banget untuk belajar finance untuk pemula. Buku ini membahas tentang bagaimana mengelola keuangan pribadi dengan bijak dan mencapai kesejahteraan finansial.

Buku ini membantu pembaca untuk meraih kebebasan finansial, yang mencakup berbagai topik, seperti pengelolaan utang, investasi, asuransi, dan penghematan. Buku ini juga menunjukkan bahwa kebebasan finansial bukanlah sesuatu yang sulit dicapai jika seseorang memiliki disiplin dan strategi yang tepat dalam mengelola keuangan. Ada juga panduan praktis yang dapat membantu pembaca untuk mengembangkan kebiasaan keuangan yang sehat dan mencapai tujuan keuangan.

Selain itu, buku “100 Langkah untuk Tidak Miskin” juga menekankan pentingnya pendidikan keuangan dan bagaimana cara mengajarkan keuangan pribadi kepada anak-anak. Buku ini memberikan panduan praktis tentang bagaimana cara mengajarkan nilai-nilai keuangan pribadi kepada anak-anak secara efektif.

Nah, itu dia 5 buku yang direkomendasikan jika kamu ingin mulai belajar finance untuk pemula sekarang. Selamat memburu buku-buku tersebut ya!

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Mengapa Asuransi Jiwa Penting untuk Dimiliki Karyawan Terutama di Saat Krisis Berkepanjangan

Life is getting harder, right? Krisis berkepanjangan, pun wabah penyakit yang belum bisa dikendalikan sepenuhnya. Bahkan, ada wacana untuk menyiapkan roadmap agar bisa hidup berdampingan dengan virus ini ke depannya. Sudah seperti ini, apakah bisa kita menunda untuk memiliki asuransi jiwa?

Terutama bagi karyawan, harus banget melengkapi instrumen perlindungan diri. Apalagi di saat krisis yang belum pasti juga kapan berakhirnya ini. Segala kemungkinan buruk bisa terjadi, dan kita perlu melengkapi alat perlindungan diri. Ya, dari sisi kesehatan, juga dari sisi finansial.

Asuransi jiwa merupakan sebuah kontrak perjanjian yang dibuat antara perusahaan asuransi dengan seseorang yang menjadi tertanggung, atau pemegang polis. Perusahaan asuransi akan mengambil alih risiko keuangan jika ada yang terjadi pada diri si tertanggung, dan kemudian memberikan manfaat asuransinya kepada ahli waris.

Kenapa sih asuransi jiwa penting dimiliki oleh karyawan, terutama di masa-masa krisis berkepanjangan begini? Ini dia beberapa alasannya.

Pentingnya Asuransi Jiwa bagi Karyawan

1. Adanya peluang terjadi hal yang tak terduga dan tak diinginkan

Pastinya, kita selalu berharap bahwa semua akan baik-baik saja. Tetapi bad things happen, peluangnya bisa kapan saja dan di mana saja, pada siapa saja. Fatalnya kalau hal buruk ini terjadi pada mereka yang merupakan karyawan dan menjadi tulang punggung keluarga.

Akibatnya, bisa diduga. Hal buruk ini bisa saja mengakibatkan kematian, cacat permanen, dan hal-hal lain yang membuat si tulang punggung menjadi tak bisa mencari penghasilan seperti semula lagi.

Di sinilah, santunan asuransi jiwa dapat meng-cover risiko keuangan yag bisa terjadi.

2. Melindungi dari kesulitan finansial

Saat seseorang yang menjadi tulang punggung keluarga tiba-tiba tak dapat mencari penghasilan lagi, itu artinya tak hanya kebutuhan hidupnya sendiri saja yang terancam untuk tak bisa dipenuhi. Ada banyak orang lain yang juga terancam tak dapat dipenuhi kebutuhannya.

Asuransi jiwa—jika pemegang polis sudah membayar premi sesuai kesepakatan—akan memastikan akibat dari hilangnya penghasilan ini tak terlalu fatal. Santunan yang diberikan bisa dimanfaatkan oleh para ahli waris untuk bertahan hidup sementara waktu, sembari mencari solusi terbaik.

Bahkan tak jarang, santunan asuransi ini dimanfaatkan oleh ahli waris sebagai modal usaha, demi mencari penghasilan dari jalan yang lain, setelah sang tulang punggung tak lagi dapat bekerja.

3. Jaminan utang

Jika kamu seorang karyawan, dan sedang dalam proses pengajuan KPR, salah satu syarat yang harus dipenuhi adalah memiliki asuransi jiwa.

Barangkali kamu berpikir, bahwa syarat ini merepotkan atau berat. Namun, sebenarnya asuransi jiwa ini merupakan bentuk perlindungan terhadap kamu sendiri sebagai debitur loh. Karena yah, balik lagi ke poin pertama, bahwa hal buruk itu bisa terjadi pada siapa saja, dan kita mesti punya langkah-langkah untuk mengelola risiko yang bisa terjadi karenanya.

Dengan adanya asuransi jiwa, jika terjadi hal-hal yang tak diinginkan, ahli waris dapat memanfaatkan santunannya untuk membayar kembali pinjaman hingga lunas, sehingga tak perlu mendapatkan beban tambahan berupa warisan utang.

4. Investasi pada diri sendiri

Punya asuransi jiwa, artinya kamu menghargai hidupmu sendiri, dan juga berarti kamu mencintai keluarga dan orang-orang terdekat seutuhnya.

Seperti halnya investasi lain, “investasi” dalam bentuk asuransi jiwa akan memberikan keuntungan kembali kepada kita. Salah satunya, pada akghirnya, asuransi ini akan bisa bermanfaat bagi keluarga kita, meskipun mungkin kita sendiri tak merasakan manfaatnya secara langsung.

Selain itu, dengan adanya “kewajiban” untuk membayar premi setiap tahunnya, asuransi jiwa bisa “memaksa” kita untuk menabung dan menghargai setiap sen dari penghasilan kita sendiri. Kita jadi punya pengelolaan keuangan yang lebih baik, betul?

5. Memberikan ketenangan

Siapa sih yang enggak mau hidup dengan tenang; karena tahu bahwa ada jaminan aman jika terjadi sesuatu dan menimbulkan risiko keuangan? Tak hanya bagi diri kita sendiri, tetapi juga untuk keluarga kita?

Adanya asuransi jiwa, membuat kita dapat fokus maju terus untuk mewujudkan semua tujuan keuangan yang sudah kita tentukan. Dengan memiliki asuransi jiwa, kita juga bisa fokus dalam berkarier, dan pastinya akan dapat lebih produktif dalam bekerja karena tak khawatir lagi akan adanya masalah keuangan.

Nah, melihat kelima hal di atas, sekarang sudah yakin kan, betapa pentingnya memiliki asuransi jiwa jika kita berstatus karyawan. Sekali lagi, dengan memiliki asuransi ini, kita tak hanya melindungi aset bagi diri sendiri, tetapi juga demi orang-orang yang kita sayangi.

Gimana, pengin tahu lebih detail mengenai asuransi jiwa? Misalnya seperti jenisnya, manfaatnya yang lebih banyak, juga cara kerjanya?

Tenang, kesemua hal tersebut bisa dipelajari bersama QM Financial dalam sebuah training karyawan yang dikemas interaktif dengan silabus yang bisa disesuaikan dengan kebutuhan. Hubungi kami melalui WhatsApp ke 0811 1500 688. Jangan lupa follow juga Instagram QM Financial untuk info-info kelas finansial online terbaru.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

5 Tipe Kepribadian Pengelola Keuangan Pribadi: Kamu yang Mana?

Financial is personal. Apa yang dilakukan oleh satu orang untuk mengelola keuangan pribadinya, belum tentu bisa dilakukan oleh orang yang lainnya.

Kebiasaan dan perilaku dalam mengelola keuangan inilah yang akan menentukan kondisi kita, mulai dari kemampuan kita mengendalikan keuangan, mengelola investasi, utang, dan yang lainnya.

So, apakah tipe kepribadian berikut ini adalah tipe kepribadian kamu dalam mengelola keuangan? It’s just for fun, jadi mari kita lihat ada tipe kepribadian apa saja. Setidaknya, kamu akan tahu harus bagaimana bersikap jika memang ada tipe kamu dalam mengelola keuangan di list ini.

5 Tipe Kepribadian dalam Pengelolaan Keuangan

1.Si Trader

Tipe kepribadian satu ini adalah mereka yang memanfaatkan sebagian besar aset dananya untuk berinvestasi, bahkan lebih jauh lagi, ia melakukan trading dengan jumlah atau modal yang besar. Tentu bukan hal yang salah, karena memang ia menganggap trading ini merupakan bisnisnya untuk membiayai hidup.

Namun, untuk menjadi seorang trader itu butuh ilmu dan keterampilan yang memadai, agar paham segala risiko dan bijak menyikapi keuntungan yang akan datang silih berganti. Dan, enggak semua orang bisa melakukannya dengan baik.

So, kalau kamu memang merupakan tipe ini (atau pengin seperti ini) bekalilah dirimu sendiri dengan ilmu yang cukup, agar risiko keuangan yang mungkin terjadi dapat ditekan seminimal mungkin.

2.Si Penimbun

Tipe kepribadian kedua ini adalah tipe-tipe orang yang suka menabung. Yah, tentu bukan hal yang buruk. Malahan, ini adalah kebiasaan baik.

Tapi, kebanyakan tipe ini kurang percaya dengan instrumen investasi. Mereka merasa investasi identik dengan kerugian, sehingga mereka akan memilih instrumen-instrumen tabungan saja sebagai tempat mereka menyimpan uang.

Bisa dibilang, ini adalah tipe konservatif. Mereka yang masuk ke tipe ini, bisa menaruh dana di deposito saja sudah bagus. Boro-boro menaruhnya di saham. Reksa dana saja masih merupakan instrumen yang risky buat mereka.

Padahal, kalau dimanfaatkan sebagaimana mestinya, instrumen investasi akan sangat membantu untuk mewujudkan tujuan keuangan kita yang butuh jumlah dana yang besar. Misalnya, untuk dana pendidikan anak atau dana pensiun, keduanya jelas tidak akan dapat tercover kalau hanya dengan menabung saja, karena inflasi itu nyata. Setiap tahun harga kebutuhan pokok dan biaya sekolah meningkat tajam loh!

3.Si FOMO dan YOLO

Yang termasuk dalam tipe kepribadian ini adalah mereka yang berusaha untuk keep up dengan apa yang sedang trending sekarang di media sosial, maupun di lingkaran pergaulannya. Meski kondisi keuangannya sebenarnya tidak begitu memadai, tapi mereka tidak peduli. Atau, berusaha tidak peduli?

FOMO–alias Fear of Missing Out–memang merupakan “penyakit” yang harus diwaspadai, terutama di zaman serbabebas dengan informasi yang dapat diakses dari mana pun dengan cara apa pun seperti sekarang.

It’s ok sih kalau memang kamu pengin keeping up dengan apa yang trending, asalkan kamu pun sudah mempersiapkan kondisi keuanganmu dengan baik. Pisahkan pengeluaran untuk mengikuti mode atau tren ini dari pengeluaran untuk kebutuhan sehari-hari, terutama yang menyangkut kewajiban dan masa depan.

Dengan demikian, kondisi keuanganmu bisa tetap terjaga dengan baik.

4.Si Cuek

Tipe kepribadian keempat ini sebenarnya hanya belum sampai pada taraf pemahaman bahwa ia butuh mengelola keuangannya dengan baik. Bisa jadi, memang ia belum sadar akan pentingnya pengelolaan uang, karena ia masih seorang first jobber, misalnya. Baru seneng-senengnya dapat gaji pertama, lalu semua yang pernah diinginkan dibeli.

Ia belum tahu pentingnya membuat anggaran dan catatan pengeluaran. Apalagi investasi, hal yang masih sangat jauh dari pemikirannya.

Bisa jadi ia masih punya faham, bahwa mumpung masih muda, sudah bekerja keras setiap harinya, maka wajar jika gaji dipakai untuk bersenang-senang.

Well, enggak menyalahkan sama sekali juga sih, karena memang tipe-tipe ini memang biasanya usianya masih muda. Tapi, ada baiknya mulai belajar sedikit demi sedikit. Seenggaknya, berusahalah untuk tidak hidup from paycheck to paycheck; berusaha untuk nggak sampai merasakan ada tanggal tua–bikin semua tanggal jadi tanggal muda.

Dari sini, akan timbul kesadaran betapa pentingnya pengelolaan gaji dan uang demi masa depan.

5.Si Pengendali

Tipe kepribadian terakhir ini adalah mereka yang selalu memperhitungkan setiap pengeluaran dengan cermat. Saking cermatnya, kadang ia bahkan tak “sempat” bersenang-senang, merayakan achievement yang sudah dicapainya sejauh ini.

Sebenarnya sih ini bagus, karena berarti pemahaman pengelolaan uangnya sudah baik juga. Tetapi, kamu juga sebaiknya memberi dirimu sendiri kesempatan untuk bersenang-senang, menikmati hasil jerih payahmu sendiri. Alokasikan sebagian (misalnya, maksimal 10%) dari penghasilanmu untuk sekadar memanjakan diri. Membeli baju yang membuat penampilanmu jadi semakin menarik, ganti gadget dengan yang lebih canggih, berlibur, dan sebagainya.

Tak ada yang salah dengan bersenang-senang menikmati uang hasil kerja kerasmu kan? Asalkan, kamu memang sudah mengalokasikannya dan habiskan sesuai alokasi tersebut.

Jadi, kamu termasuk tipe kepribadian yang mana?

Yang pasti, jangan berhenti belajar mengelola uang dengan lebih baik ya. Karena, ingat kata pepatah, uang memang bukan segalanya, tetapi segalanya butuh uang. Tak hanya hari ini, tapi sampai masa depan.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.

Begini Cara Memulai Membuat Rencana Keuangan Kamu Sendiri di Tahun 2020

Setiap orang hendaknya memiliki tujuan dalam hidup; cita-cita, keinginan besar, dan mimpi. Ya masa sih, mau hidup begini-begini saja? Pastinya pengin yang lebih baik dong ya? Untuk mewujudkannya, maka kamu perlu membuat rencana keuangan kamu sendiri.

Apakah perlu meminta bantuan seorang financial planner profesional untuk membuatkanmu rencana keuangan secara khusus? Boleh saja, kalau memang kamu membutuhkannya. Namun, kalau memang kondisi keuanganmu saat ini–yah, sebenarnya sih belum sehat benar, tetapi enggak terlalu “sakit”–maka ada baiknya kamu coba untuk belajar membuat rencana keuangan sendiri saja.

Mengapa? Ya, karena yang mau direncanakan ini kan hidup kamu. So, kamu sendirilah yang tahu akan (atau pengin) seperti apa ke depannya, pun kamu sendiri juga yang paham akan kondisi real-nya sekarang ini kan?

Karena itu, yuk, coba untuk membuat rencana keuangan kamu sendiri. Enggak rumit kok! Bahkan, saat nanti kamu sudah piawai menjalankannya, kemampuanmu setara dengan seorang certified financial planner loh!

Yuk, coba mulai dari beberapa langkah berikut.

7 Langkah Membuat Rencana Keuangan Kamu Sendiri

1. Tanyakan: pengin hidup seperti apa?

Lima tahun lagi? 10 tahun lagi, hingga 20 tahun lagi dari sekarang? Buatlah tujuan hidupmu ini dalam tahapan-tahapan, supaya bebannya jadi terbagi rata.

Misalnya, 5 tahun lagi pengin punya rumah pertama, so seharusnya sudah terkumpul dana untuk DP. Sepuluh tahun lagi, sudah mengamankan dana pendidikan anak setidaknya sampai uang pangkal perguruan tinggi. Dua puluh tahun lagi, sudah bisa pensiun dengan mandiri, enggak membebani anak, hidup berdua sejahtera bareng pasangan.

Semua cita-citamu itulah yang akan menjadi tujuan keuanganmu.

2. Ketahui total aset

Bahasa kerennya, know your worth. Ciyeee.

Yuk, duduk dan lakukan perhitungan secara detail. Catat secara khusus, semua hal yang menjadi aset kamu saat ini. Mulai dari gaji, side hustles, rumah, kendaraan, investasi (jika sudah ada), dan lain sebagainya.

Selanjutnya, tulis juga apa yang menjadi beban tanggungan Anda, mulai dari cicilan yang sedang berjalan, asuransi, pajak, dan lain sebagainya.

Dengan mengetahui total aset yang sudah kamu miliki sekarang, kamu akan tahu seberapa jauh garis start kamu untuk mulai membuat rencana keuangan demi tujuan yang sudah dibuat seperti di poin pertama di atas.

Istilahnya, misal sekarang kamu sudah punya rumah (umpamanya hibah atau warisan), maka kamu bisa mencoret tujuan keuangan yang satu ini, dan bisa membuat tujuan keuangan lain yang sesuai dengan mimpimu.

3. Ketahui biaya hidupmu dengan pasti

Membuat rencana keuangan tidak akan bisa komprehensif kalau kamu enggak mengetahui seberapa besar dana yang diperlukan untuk memenuhi kebutuhan hidup yang penting.

Ya, enggak mungkin kan, kamu memaksa untuk ambil kredit kepemilikan rumah, sedangkan untuk beli beras saja kamu berutang ke warung tetangga?

Karena itu, cobalah untuk mengetahui biaya hidupmu secara pasti, setidaknya dalam beberapa bulan ke depan. Sediakan buku catatan, atau kamu juga bisa membuat catatan di aplikasi keuangan yang dengan mudah kamu unduh di smartphone, dan lakukan pencatatan pengeluaran hingga detail.

4. Utamakan kewajiban

Kewajiban menjadi prioritas dalam pengeluaranmu, selain kebutuhan hidup pokok. Misalnya, cicilan utang yang ada saat ini, tagihan listrik, pulsa, hingga pajak-pajak yang harus dibayar bulanan atau tahunan.

Semua kewajiban ini menjadi top priority dan tidak boleh sampai terlewat dibayar, agar rencana keuangan kamu nanti bisa lancar diwujudkan.

5. Bangun aset

Ada aset penting yang belum kamu miliki sekarang. Buat rencana keuangan secara menyeluruh, agar setiap bulan kamu bisa menabung dan membangun portofolio investasi atau aset kamu.

Beberapa hal yang mesti diperhatikan dalam membangun aset:

- Belajar dulu dengan sungguh-sungguh, agar kamu bisa paham karakteristik masing-masing instrumen investasi sehingga bisa disesuaikan dengan rencana keuangan kamu.

- Ingat selalu akan “hukum” investasi: return tinggi akan membawa serta risiko tinggi juga. Tidak pernah ada investasi sangat aman dengan keuntungan yang sangat tinggi. Ini sudah pasti bodong.

- Lakukan diversifikasi portofolio.

- Review berkala, dan sesuaikan lagi dengan rencana keuangan yang sudah ada jika diperlukan.

6. Hidup sesuai kemampuan

Rencana keuangan sudah mulai tersusun dengan rapi, jika kamu sudah sampai di step keenam ini. Selanjutnya, kamu tinggal menjalaninya dengan konsisten dan disiplin.

Hiduplah sesuai kemampuan, dan selalu berpegang pada rencana yang sudah kamu buat. Percuma saja kan, kamu membuat rencana keuangan tetapi pada praktiknya kamu terlalu banyak “cheating”.

Ya, seperti diet, cheating sih boleh sekali dua kali. Tapi jangan keseringan ya. Ingat akan tujuanmu!

7. Asuransikan!

Rencana keuangan juga akan sia-sia, kalau di tengah jalan, ada musibah menimpamu dan kamu tidak memiliki jaring pengaman yang baik–terlebih untuk mitigasi risiko keuangan.

So, pastikan kamu memasukkan iuran asuransi kesehatan dan asuransi jiwa juga dalam bujet biaya hidupmu.

Nah, gimana? Masihkah terlalu rumit untukmu? Masih belum kebayang, bagaimana cara membuat rencana keuangan yang komprehensif ini?

Join saja yuk, di kelas-kelas finansial online QM Financial! Ada banyak kelas yang bisa kamu pilih sesuai kebutuhanmu. Mulai dari yang basic, hingga advanced. Mau buat rencana keuangan kamu sendiri? Mau jadi financial planner untuk dirimu sendiri dan keluarga? Bisa banget! Bahkan kamu bisa mendapatkan worksheet Excell untuk langsung diisi sesuai dengan kondisi keuanganmu.

Cek jadwalnya dan segera daftar ya di link yang sudah ditautkan di atas.

Stay tuned di akun Instagram QM Financial untuk berbagai update dan info seputar keuangan, agar kita lebih bijak dalam mengambil keputusan penting untuk hidup kita ke depan.