Mau Investasi di Seri SBR011? Ini yang Harus Kamu Pahami Dulu!

SBR011 sudah ditawarkan oleh pemerintah tanggal 25 Mei 2022 yang lalu. Gimana, apakah kamu tertarik untuk ikut berinvestasi di Saving Bond Ritel, seri SBR011 ini? Kamu ingin berpartisipasi secara langsung dalam pembangunan negara?

Investasi dalam bentuk surat berharga negara menjadi satu opsi yang menguntungkan loh, apalagi untuk kamu yang pengin punya instrumen rendah risiko tetapi bisa memberikan imbal secara teratur serasa dapat gaji bulanan. Karena memang itulah keunggulan instrumen ini dibandingkan instrumen yang lainnya.

Meski demikian, kalau kamu kurang mengenal karakteristiknya, ya bisa saja imbalnya tidak bisa optimal seperti yang diilustrasikan. Malah bisa jadi boncos karena enggak sesuai dengan tujuan keuangan. Pasalnya, kita di sini memang tidak berinvestasi demi cuan semata, tetapi memilih produk yang bisa melayani kebutuhan kita.

So, kalau kamu pengin ikut investasi obligasi negara seri SBR011 ini, ada baiknya memahami dulu beberapa hal berikut ini.

Hal yang Harus Dipahami Sebelum Berinvestasi di Obligasi Negara Seri SBR011

1. Perhatikan waktu jatuh tempo

Seri SBR011 ditawarkan untuk tenor 2 tahun, ini artinya setelah kamu investasikan, dana baru bisa cair kembali setelah 2 tahun. Apakah ini sesuai dengan tujuan keuanganmu?

Memang ada fasilitas early redemption, tetapi bukankah hasilnya tidak optimal jika kamu mencairkannya hanya karena di tengah-tengah kamu sudah membutuhkan dananya kembali? Lagi pula, early redemption hanya berlaku setelah Juni 2023, dengan pencairan maksimal 50%, dan hanya berlaku bagi investor dengan minimal investasi Rp2.000.000.

Jadi, sesuaikan dengan horizon waktumu. Lebih baik hindari menarik dana di tengah-tengah tenor, agar hasilnya bisa lebih optimal.

2. Perhatikan imbal

Surat berharga negara seri SBR011 ditawarkan dengan suku bunga sebesar 5.5% p.a floating with floor atau mengambang dengan batas bawah. Artinya, jika nanti suku bunga acuan dinaikkan oleh Bank Indonesia melebihi 5.5%, maka kupon SBR011 akan menyesuaikan. Namun, jika suku bunga acuan BI turun lebih rendah daripada 3.5%, kupon SBR011 kamu tidak akan lebih rendah daripada 5.5%.

Ini memang cukup menggiurkan, mengingat suku bunga deposito saja sekarang berkisar di angka 3.5%. Namun, semua kembali ke tujuan keuangan yang kamu miliki. Apakah nanti jumlah imbal dari dana yang kamu investasikan sesuai dengan tujuan keuanganmu?

3. Kupon dibayarkan per bulan

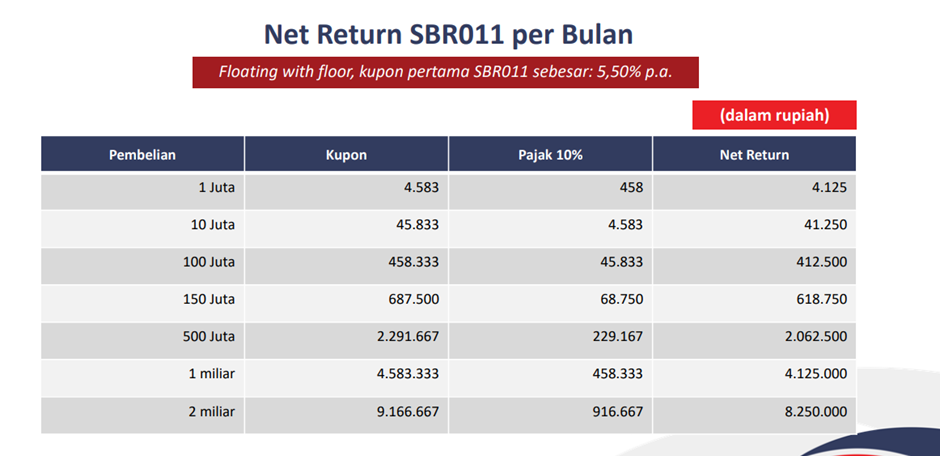

Kupon imbal seri SBR011 sebesar 5.5% p.a akan dibayarkan setiap bulan. Kalau kamu pengin tahu, Kementerian Keuangan sudah bikin nih, simulasi imbal yang bisa kamu terima dengan besaran-besaran dana tertentu. Silakan disimak.

Misalnya, untuk kamu berinvestasi sebesar Rp10 juta, maka setiap tahunnya kamu mendapatkan imbal sebesar 5.5%, yakni Rp550.000. Imbal ini akan diberikan setiap bulan (1 tahun = 12 bulan), sehingga per bulannya kamu akan mendapatkan kupon sebesar Rp45.833. Dengan dikurangi pajak, maka imbal bersih yang kamu terima adalah Rp41.250 per bulan, selama 2 tahun.

4. Pokok investasi akan dikembalikan di akhir tenor

Pada akhir periode, kamu akan mendapat pengembalian pokok investasinya. Misalnya, pakai contoh yang investasi Rp10 juta, ya nanti di Juni 2024, kamu akan menerima kembali dana investasimu yang sebesar Rp10 juta.

Nah, jadi jangan bingung pas akhir tenor ya. Banyak loh, kemarin yang komplen saat seri-seri obligasi sebelumnya ditawarkan, investasi Rp10 juta kok baliknya Rp10 juta juga? Bunganya mana?

Ya, kan, bunganya sudah diberikan setiap bulan, langsung ditransfer ke rekening pribadi masing-masing. Jangan-jangan malah sudah terpakai tuh buat healing.

5. Pahami risiko

Berinvestasi di obligasi negara seri SBR011 ini memang dikatakan sebagai investasi “aman”. Hal ini juga ditegaskan melalui dokumen yang dirilis oleh Kementerian Keuangan sendiri yang bisa kamu download dan pelajari.

Sementara dalam Memorandum Informasi, Kemenkeu menjelaskan perihal risiko investasi surat berharga negara sebagai berikut:

Risiko Gagal Bayar

Risiko gagal bayar (default risk), yaitu risiko ketika investor tidak dapat memperoleh pembayaran dana yang dijanjikan oleh penerbit pada saat produk investasi jatuh tempo kupon dan pokok.

Namun, seri SBR011 tidak mempunyai risiko gagal bayar, mengingat berdasarkan Undang-Undang Surat Utang Negara, negara mennjamin pembayaran kupon dan pokook SUN, termasuk SBR011 sampai dengan jatuh tempo, yang dananya disediakan dalam APBN setiap tahunnya.

Risiko Tingkat Bunga

Risiko tingkat bunga (interest rate risk), yaitu risiko terjadi perubahan tingkat bunga di pasar yang berpotensi menyebabkan kerugian bagi investor. Seri SBR011 juga tidak memiliki risiko tingkat bunga ini, karena tingkat kupon SBR011 mengikuti pergerakan suku bunga acuan dengan jaminan tingkat kupon minimal (floor) sampai dengan jatuh tempo.

Risiko Likuiditas

Risikmio likuiditas, yaitu risiko ketika investor tidak dapat menjual/mencairkan produk investasi dalam waktu yang cepat pada harga yang wajar. SBR011 memiliki risiko ini karena tak dapat diperdagangkan di pasar sekunder.

Meski demikian, investor dapat mencairkan dana investasinya sebelum jatuh tempo dengan memanfaatkan fasilitas pelunasan sebelum jatuh tempo (early redemption sesuai ketentuan. Investor juga dapat menjaminkan SBR011 kepada pihak lain, misalnya sebagai agunan pinjaman.

Karenanya, ada baiknya kita melakukan diversifikasi instrumen investasi untuk menekan risiko yang terakhir ini.

Nah, itu dia beberapa hal yang perlu kamu pahami terkait berinvestasi obligasi di seri SBR011 ini. Gimana? Menarik ya?

Segera hubungi mitra distribusi yang sudah ditunjuk oleh Kemenkeu sebagai perantara pemesanan surat berharga negara seri SBR011 ya. Dan, segera lakukan pemesanan sebelum kehabisan jatah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!