Cara Perencanaan Keuangan untuk Gen Z yang Pengin Mencapai Stabilitas Finansial

Di era yang serba digital dan dinamis ini, generasi Z berada di garis depan perubahan. Dengan akses ke informasi yang tak terbatas dan teknologi yang memungkinkan mobilitas yang belum pernah terjadi sebelumnya, mereka memiliki peluang yang tak terhitung jumlahnya untuk mencapai kesuksesan. Namun, salah satu aspek yang sering terabaikan adalah pentingnya memahami cara perencanaan keuangan.

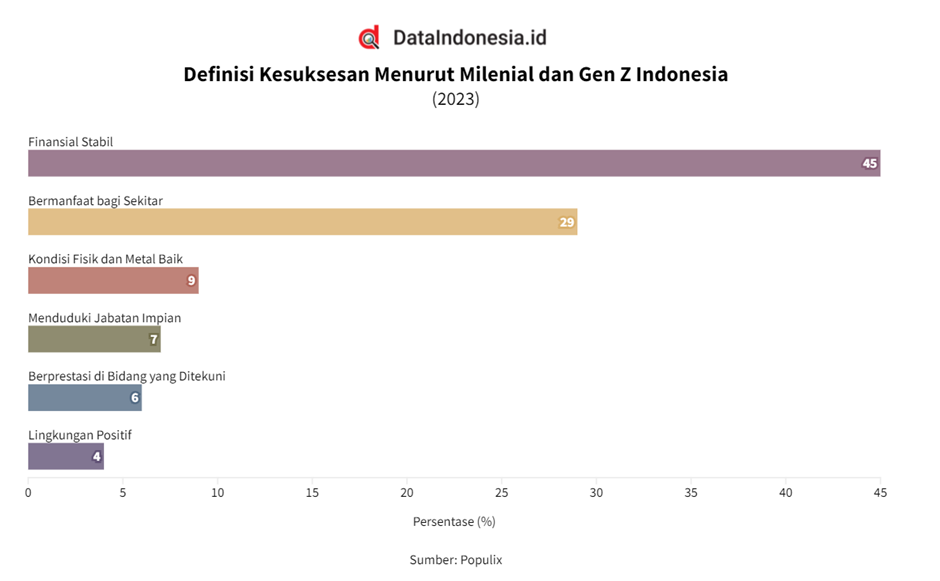

Padahal, melihat dari data yang dirilis oleh Data Indonesia berdasarkan survei yang dilakukan oleh Populix, mayoritas gen Z dan milenial di Indonesia mengukur tingkat kesuksesan seseorang terutama dari aspek stabilitas finansialnya lo.

So, ini menarik. Gen Z, sebagai generasi yang cenderung menghargai kebebasan dan fleksibilitas, ternyata memandang kestabilan finansial sebagai kunci untuk mewujudkan impian dan aspirasi mereka.

Jadi, apa yang harus gen Z lakukan untuk mencapai kondisi ini? Tentu dengan tahu cara perencanaan keuangan yang tepat.

Siapa Itu Gen Z dan Mengapa Mereka?

Generasi Z adalah mereka yang lahir antara akhir 1990-an hingga awal 2010-an. Gen Z ini bisa dikatakan merupakan angkatan yang unik. Mereka adalah saksi dari resesi ekonomi, revolusi teknologi, dan perubahan sosial yang pesat.

Dalam menghadapi lingkungan yang begitu kompleks, penting bagi mereka untuk tahu cara perencanaan keuangan yang akan memungkinkan mereka untuk dapat beradaptasi dan berkembang. Dengan tahu cara perencanaan keuangan yang tepat dan kemampuan pengambilan keputusan yang bijaksana, mereka dapat merencanakan masa depan yang lebih cerah dan lebih stabil.

Cara perencanaan keuangan bagi generasi Z bukan hanya tentang menghemat uang, tetapi juga tentang memahami bagaimana uang dapat bekerja untuk mereka. Hal ini melibatkan mengembangkan strategi yang melibatkan anggaran, investasi, pengelolaan utang, dan perlindungan aset.

Dengan fokus pada tujuan jangka panjang dan membuat keputusan keuangan yang cerdas sejak dini, generasi Z dapat memanfaatkan potensi mereka sepenuhnya dan membentuk masa depan yang mereka inginkan. Dalam artikel ini, kita akan menjelajahi langkah-langkah cara perencanaan keuangan yang dapat diambil oleh generasi Z untuk dapat mencapai stabilitas finansial.

Cara Perencanaan Keuangan untuk Generasi Z

Perencanaan keuangan adalah salah satu kunci penting dalam mencapai stabilitas finansial. Ini sangat penting bagi generasi Z yang sekarang berada di awal karier dan memiliki banyak waktu untuk membuat keputusan finansial yang cerdas. Berikut adalah beberapa langkah yang dapat diambil oleh generasi Z dalam merencanakan keuangan mereka.

1. Menetapkan Tujuan

Yes, tentu saja kita harus memulai cara perencanaan keuangan ini dari #TujuanLoApa. Jadi, mulailah dengan menentukan tujuan finansial jangka pendek, menengah, dan panjang.

Misalnya, tujuan jangka pendek dapat berupa menyimpan uang untuk liburan, sementara tujuan jangka panjang mungkin termasuk pensiun dini atau membeli rumah. Pisahkan dalam timeline yang berbeda, sehingga kamu bisa menentukan prioritas dengan baik.

2. Membuat Anggaran

Buat anggaran yang realistis dan patuhi. Kategorikan pengeluaran ke dalam kebutuhan dan keinginan, dan prioritaskan pengeluaran untuk kebutuhan.

3. Menabung dan Investasi

Mulai menabung secara konsisten, bahkan jika jumlahnya kecil. Pertimbangkan untuk berinvestasi di pasar saham, reksa dana, atau aset lainnya untuk membantu uang kamu tumbuh di atas inflasi.

4. Membangun Dana Darurat

Dana darurat adalah uang yang disisihkan untuk situasi tak terduga. Sebagai aturan umum, dianjurkan untuk memiliki setidaknya 3-6 bulan pengeluaran dalam dana darurat.

5. Mengelola Utang

Jika kamu memiliki utang kartu kredit atau pinjaman lainnya, buat rencana untuk melunasinya secepat mungkin. Hindari mengumpulkan utang konsumtif yang tidak perlu.

6. Memanfaatkan Teknologi

Gunakan aplikasi dan alat keuangan online untuk melacak pengeluaran, tabungan, dan investasi kamu. Untuk contoh aplikasinya, kamu bisa baca-baca artikel yang sudah ditautkan ya.

7. Mencari Sumber Pendapatan Tambahan

Jangan bergantung hanya pada satu sumber pendapatan. Cari cara-cara untuk meningkatkan pendapatan kamu melalui pekerjaan paruh waktu, freelancing, atau bisnis sampingan.

8. Menghindari Gaya Hidup Hedonistik

Hindari godaan untuk mengikuti gaya hidup yang mewah yang mungkin enggak sesuai dengan kemampuan kamu. Pasalnya, hal seperti ini bisa menyebabkan pengeluaran berlebih dan menghambat langkah untuk mencapai tujuan stabilitas finansial.

9. Asuransi dan Perlindungan

Pertimbangkan untuk mengambil asuransi kesehatan dan asuransi jiwa untuk melindungi dirimu sendiri dari risiko finansial yang tak terduga.

Jangan lupa untuk menyertakan orang-orang yang hidupnya kamu tanggung dalam asuransi juga, seperti asuransi kesehatan. Hal ini akan dapat membantumu memperkokoh fondasi keuangan, sehingga langkah menuju stabilitas finansial tidak terganggu.

10. Pensiun

Meskipun mungkin terasa jauh, mulailah memikirkan pensiun. Jika kamu sekarang sudah bekerja di perusahaan, umumnya kamu sudah akan diikutsertakan dalam program pensiun BPJS Ketenagakerjaan.

Namun, ada baiknya kamu juga memiliki sendiri tabungan dana pensiun yang dibuat secara mandiri. Mungkin kamu bisa bergabung di DPLK yang sudah banyak tersedia, atau bisa membangun dana pensiun dari berbagai instrumen yang kamu ramu sendiri, berdasarkan pengetahuan keuangan yang sudah kamu miliki.

11. Belajar Keuangan

Luangkan waktu untuk mempelajari dasar-dasar keuangan dan investasi. Belajar keuangan akan dapat membantumu membuat keputusan yang lebih baik tentang bagaimana mengelola uang untuk mencapai stabilitas finansial.

Penting untuk diingat bahwa cara perencanaan keuangan adalah sebuah perjalanan yang berkelanjutan, bukan destinasi akhir. Dunia keuangan terus berkembang dengan inovasi dan perubahan regulasi yang tak henti-hentinya. Oleh karena itu, memiliki dasar yang kuat dalam cara perencanaan keuangan hanyalah langkah pertama.

Sebagai Generasi Z, ada baiknya bagi kamu untuk berkomitmen untuk terus belajar dan memperbarui pengetahuan seputar keuangan. Ini mencakup memahami cara kerja catatan keuangan, berkenalan dan menentukan “kendaraan” yang dapat mengantar menuju tujuan finansial, dan cara-cara untuk mengevaluasi rencana yang sudah dibuat.

Dengan tetap proaktif, beradaptasi dengan perubahan, dan membuat keputusan yang didasarkan pada informasi terkini, generasi Z akan lebih siap untuk menghadapi tantangan finansial apa pun yang akan dihadapi di masa depan. Kesadaran dan pendidikan keuangan bukan hanya tentang membangun kekayaan, tetapi juga tentang memberdayakan diri sendiri untuk membuat pilihan yang mendorong kualitas hidup yang lebih baik dan masa depan yang lebih cerah.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!

Jenis-Jenis Investasi sesuai Jangka Waktu dan Tujuan Keuangan

Mengambil langkah pertama dalam dunia investasi dapat terasa mengintimidasi, terutama dengan adanya berbagai jenis-jenis investasi yang tersedia di pasaran. Dari saham, obligasi, reksa dana, properti, hingga emas, pilihan tampaknya tak ada habisnya.

Sementara, untuk mengambil keputusan yang tepat, salah satu aspek krusial yang harus dipertimbangkan adalah jangka waktu dan tujuan keuangan dari investasi yang akan dipilih. Membedah dan memahami karakteristik masing-masing jenis-jenis investasi akan memungkinkan kita untuk mengalokasikan dana dengan lebih efisien dan efektif.

Jangka waktu investasi adalah salah satu faktor penentu dalam pemilihan instrumen investasi. Ini berkisar dari jangka pendek, menengah, hingga panjang. Investasi jangka pendek seperti deposito dan reksa dana pasar uang biasanya lebih likuid dan memiliki risiko yang relatif rendah, cocok untuk tujuan keuangan dalam jangka waktu singkat. Sementara itu, jenis-jenis investasi jangka menengah dan panjang seperti saham, obligasi, dan properti, cenderung menawarkan potensi imbal hasil yang lebih tinggi, namun dengan tingkat risiko yang lebih tinggi pula.

Di sisi lain, tujuan keuangan merupakan faktor yang tak kalah pentingnya dalam menentukan pilihan investasi. Apakah kita berinvestasi untuk dana darurat, pendidikan anak, pensiun, atau akumulasi net worth, setiap tujuan ini memerlukan strategi dan instrumen investasi yang berbeda.

Dengan menyelaraskan jangka waktu investasi dengan tujuan keuangan yang ingin dicapai, kita dapat merancang portofolio investasi yang tidak hanya mencerminkan preferensi risiko, tetapi juga memberi kita kesempatan terbaik untuk mencapai hasil yang diinginkan.

Jenis-jenis investasi dapat dikategorikan berdasarkan jangka waktu dan tujuan keuangan. Berikut adalah beberapa jenis investasi berdasarkan dua aspek tersebut:

Jenis-Jenis Investasi Jangka Pendek (kurang dari 1 tahun)

Tabungan berjangka

Tabungan berjangka adalah produk perbankan di mana nasabah menyimpan uang dengan periode tetap dan tingkat bunga yang ditentukan sebelumnya. Periode penyimpanan bisa bervariasi, namun untuk jangka pendek biasanya kurang dari satu tahun. Tingkat bunganya lebih menarik dibanding tabungan biasa karena bank menggunakannya untuk investasi mereka.

Dianggap aman dengan risiko rendah, tabungan berjangka juga dilindungi oleh LPS, dan memberikan kepastian pengembalian. Cocok untuk tujuan keuangan jangka pendek seperti dana darurat, liburan, atau pembelian gadget.

Deposito

Deposito adalah salah satu jenis-jenis investasi jangka pendek di mana kita menempatkan sejumlah uang di bank untuk periode waktu tertentu dengan tingkat bunga yang tetap.

Tingkat bunga pada deposito umumnya lebih tinggi dibandingkan dengan tabungan berjangka ataupun biasa. Selama periode waktu yang telah ditentukan, dana tidak dapat diambil tanpa dikenakan denda. Karena sifatnya yang relatif aman dan imbal hasil yang lebih tinggi dibandingkan tabungan biasa, deposito sering dianggap sebagai pilihan investasi yang baik untuk tujuan keuangan seperti dana darurat, atau tujuan lain yang harus dilakukan sebelum 1 tahun.

Reksa Dana Pasar Uang

Reksa dana pasar uang adalah jenis-jenis investasi jangka pendek yang mengumpulkan dana dari banyak investor untuk diinvestasikan dalam instrumen pasar uang, seperti sertifikat deposito, surat berharga, dan instrumen utang jangka pendek lainnya.

Reksa dana pasar uang umumnya menawarkan likuiditas yang tinggi dan risiko yang relatif rendah, menjadikannya pilihan yang populer bagi investor yang mencari tempat yang aman untuk menempatkan dana dalam jangka pendek sambil mendapatkan pengembalian yang wajar.

Reksa dana pasar uang juga cocok untuk tujuan keuangan seperti membangun dana darurat, untuk mengumpulkan DP rumah atau kredit kendaraan, dan sebagainya.

Jenis-Jenis Investasi Jangka Menengah (1-10 tahun)

Obligasi

Obligasi adalah surat utang yang dikeluarkan oleh perusahaan, pemerintah, atau lembaga lainnya sebagai cara untuk mengumpulkan dana. Investor yang membeli obligasi pada dasarnya memberikan pinjaman kepada penerbit, dan sebagai gantinya, penerbit berjanji untuk membayar bunga atau kupon pada interval tertentu dan mengembalikan pokok pinjaman ketika obligasi jatuh tempo.

Obligasi biasanya memberikan pembayaran bunga yang tetap atau variabel kepada pemegangnya sebagai imbalan atas pinjaman yang diberikan. Setiap obligasi memiliki tanggal jatuh tempo, yang merupakan tanggal di mana penerbit harus mengembalikan pokok pinjaman kepada pemegang obligasi.

Obligasi memiliki tingkat risiko yang berbeda tergantung pada kredibilitas penerbit. Peringkat kredit dapat memberikan gambaran tentang risiko default penerbit. Kalau diterbitkan oleh pemerintah, termasuk dalam jenis-jenis investasi yang cenderung berisiko rendah.

Karena karakteristiknya ini, obligasi cocok dimanfaatkan untuk tujuan keuangan seperti rencana pensiun (karena mendapatkan kupon tetap), rencana dana pendidikan anak, beli kendaraan, dan sejenisnya.

Reksa Dana Pendapatan Tetap

Kalau merasa belum yakin untuk berinvestasi pada obligasi secara langsung, ada reksa dana pendapatan tetap yang bisa jadi alternatif.

Reksa dana pendapatan tetap adalah jenis investasi yang mengumpulkan dana dari sejumlah investor dan menginvestasikannya dalam portofolio beragam instrumen utang seperti obligasi, surat utang, dan sekuritas pendapatan tetap lainnya. Tujuannya adalah untuk memberikan pendapatan reguler kepada investor melalui pembayaran bunga dan, dalam beberapa kasus, apresiasi modal.

Jenis-Jenis Investasi Jangka Panjang (lebih dari 10 tahun)

Saham

Saham adalah instrumen keuangan yang mewakili kepemilikan dalam sebuah perusahaan. Ketika kita membeli saham dari sebuah perusahaan, kita menjadi pemegang saham dan memiliki bagian dari aset dan keuntungan perusahaan tersebut. Saham diperdagangkan di bursa saham dan harganya dapat berfluktuasi secara signifikan.

Beberapa perusahaan membagikan sebagian dari keuntungan mereka kepada pemegang saham dalam bentuk dividen, sementara kita juga berpeluang mendapatkan capital gain dari selisih harga jual saham dengan harga belinya. Harga saham dapat sangat fluktuatif dalam jangka pendek, sehingga investasi dalam saham merupakan risiko tinggi—yang hanya cocok untuk tujuan jangka panjang. Umumnya orang memanfaatkan saham untuk investasi dana pensiun, dana pendidikan, hingga warisan.

Reksa Dana Saham

Nah, buat yang merasa tidak yakin bisa mengelola saham sendiri, atau terlalu sibuk untuk melakukan analisis saham, ada reksa dana saham yang bisa jadi opsi.

Reksa dana saham adalah jenis investasi kolektif yang mengumpulkan dana dari sejumlah investor untuk diinvestasikan dalam portofolio saham. Dana ini dikelola oleh manajer investasi profesional yang membuat keputusan pembelian dan penjualan saham berdasarkan analisis pasar dan tujuan investasi dana tersebut.

Seperti saham, reksa dana saham juga cenderung volatil tetapi memiliki potensi keuntungan yang tinggi dalam jangka panjang. Tujuan keuangan yang cocok juga sama dengan saham.

Properti

Investasi properti melibatkan pembelian real estat seperti rumah, gedung, tanah, atau properti komersial lainnya dengan tujuan mendapatkan keuntungan melalui apresiasi harga, rental, atau keduanya. Ini adalah salah satu bentuk investasi yang telah populer selama bertahun-tahun dan sering dianggap sebagai sarana untuk membangun kekayaan dalam jangka panjang.

Salah satu keuntungan dari investasi properti adalah potensi kenaikan harga properti seiring waktu. Properti dapat disewakan untuk menghasilkan pendapatan tetap dalam bentuk sewa. Dibandingkan dengan saham atau reksa dana, properti umumnya memiliki likuiditas yang rendah, yang berarti mungkin memerlukan waktu lebih lama untuk menjualnya. Memiliki properti melibatkan biaya perawatan dan, jika disewakan, manajemen properti.

Umumnya sih, investor memilih properti sebagai salah satu jenis-jenis investasi yang dimanfaatkan sebagai instrumen penambah net worth, dan sebagai dana pensiun.

Perlu diperhatikan bahwa setiap dari jenis-jenis investasi di atas memiliki tingkat risiko dan imbal hasil yang berbeda-beda. Penting untuk memahami profil risiko dan tujuan keuangan kita sendiri sebelum memutuskan untuk berinvestasi pada instrumen tertentu.

Selain itu, diversifikasi portofolio juga bisa menjadi strategi yang baik untuk mengelola risiko dan mencapai tujuan keuangan dalam jangka waktu yang berbeda.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu.

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!