Contoh Financial Planning Pribadi yang Cocok untuk Semua Orang

Uang itu bagian dari kehidupan sehari-hari kita. Setuju nggak nih? Makanya, kudu direncanakan penggunaannya, karena sumber dayanya terbatas—sementara manfaatnya tak terbatas. So, enggak heran banyak yang bingung, dan akhirnya mencari contoh financial planning pribadi yang paling efektif.

Dengan rencana keuangan yang terstruktur, siapa pun kamu pasti dapat menyiapkan dana yang cukup untuk berbagai tujuan hidup. Termasuk juga di dalamnya adalah dana untuk pensiun, biaya pernikahan, atau pendidikan anak. Perencanaan ini membantu dalam menetapkan prioritas dan mengidentifikasi langkah yang diperlukan untuk mencapai tujuan tersebut.

Table of Contents

Memahami Contoh Financial Planning Pribadi

Financial planning pribadi adalah proses mengatur dan merencanakan keuangan untuk memenuhi kebutuhan dan tujuan finansial kita di masa depan. Proses ini melibatkan evaluasi sumber pendapatan, aset, pengeluaran, dan tabungan yang dimiliki.

Tujuan financial planning pribadi adalah untuk menciptakan strategi yang efektif dalam pengelolaan uang, sehingga dapat memastikan keamanan finansial di kemudian hari.

Memahami kondisi keuangan pribadi adalah langkah awal dalam financial planning pribadi, atau perencanaan keuangan ini. Proses ini melibatkan evaluasi pengeluaran rutin dan prioritas untuk masa depan. Hal ini penting untuk memastikan bahwa semua keinginan dan kebutuhan dapat terpenuhi.

Sebagai contoh, jika berencana membeli sepeda motor, perencanaan keuangan yang baik akan menunjukkan berapa banyak uang yang dapat dialokasikan setiap bulan untuk tujuan tersebut. Selain itu, evaluasi ini akan menentukan apakah lebih baik membeli motor secara kredit atau tunai.

Pertanyaan umum yang sering muncul adalah bagaimana cara membuat rencana keuangan yang baik, dan seperti apa contoh financial planning pribadi yang bagus itu. Nah, coba kita lihat yuk step by stepnya.

Baca juga: Contoh Perencanaan Keuangan Jangka Pendek: Liburan Sekolah

Langkah Financial Planning Pribadi yang Sesuai Kondisi Diri

1. Tujuan Lo Apa?

Menetapkan tujuan keuangan adalah langkah awal yang harus dilakukan ketika kita hendak membuat financial planning pribadi. Proses ini mengharuskan tujuan yang ditetapkan harus jelas dan realistis, mengikuti prinsip SMART: specific, measurable, achievable, relevant, dan time bound. Artinya, tujuan tersebut harus spesifik, dapat diukur, dapat dicapai, relevan, dan memiliki batas waktu yang jelas.

Salah satu contoh financial planning pribadi dan tujuan finansial yang SMART misalnya pengin beli motor Honda Beat dalam waktu tiga tahun dengan gaji Rp3.000.000 per bulan. Mengapa bisa disebut SMART? Karena sesuai dengan kemampuan finansial yang ada dan waktu yang ditetapkan realistis untuk mencapai tujuan tersebut.

Berbeda kalau kamu pengin beli mobil Fortuner yang pengin lunas dalam lima tahun dengan pendapatan yang sama. Nah, tujuan finansial ini enggak realistis, mengingat harga mobil tersebut cukup tinggi, seementara pendapatan bulanan yang relatif rendah.

2. Cek Cash Flow

Memahami cash flow bulanan adalah langkah penting dalam membuat perencanaan keuangan yang efektif. Untuk bisa memeriksanya dengan baik, catat semu detail sumber pendapatan dan pengeluaran setiap bulan.

Penting untuk mencatat setiap detail, mulai dari pendapatan tetap seperti gaji hingga pendapatan tambahan dari pekerjaan sampingan. Pengeluaran juga harus dicatat secara lengkap, termasuk pembayaran rutin seperti cicilan utang atau kredit.

Dengan cara ini, jumlah uang yang dapat dialokasikan untuk mencapai tujuan keuangan dapat ditentukan dengan lebih akurat.

3. Terapkan Prinsip 40/30/20/10

Penerapan prinsip alokasi keuangan 40/30/20/10 bisa membantu dalam pengelolaan pendapatan bulanan. Menurut prinsip ini, 40% dari pendapatan diarahkan untuk memenuhi kebutuhan sehari-hari, memastikan pengeluaran rutin tercukupi. Kemudian, 30% dialokasikan untuk pembayaran utang, membantu menjaga kesehatan keuangan dengan mengurangi beban hutang secara bertahap.

Selanjutnya, 20% digunakan untuk kegiatan yang meningkatkan kualitas hidup, seperti rekreasi dan hobi. Terakhir, 10% disisihkan untuk investasi, yang sangat penting untuk pertumbuhan kekayaan jangka panjang dan keamanan finansial di masa depan.

Mengadopsi pembagian anggaran seperti ini bukan hanya mengatur keuangan dengan lebih efisien, tetapi juga memastikan bahwa tidak ada aspek kehidupan yang terlalu mendominasi keuangan hingga mengganggu pos lainnya. Misalnya, dengan membatasi pengeluaran untuk gaya hidup, dana untuk kebutuhan esensial dan utang tetap aman, begitu pula sebaliknya. Ini mengarah pada keseimbangan yang membantu mencapai stabilitas finansial.

Baca juga: Perencanaan Keuangan untuk Keluarga Baru: Bagaimana Mengatur Anggaran dengan Gaji Kecil

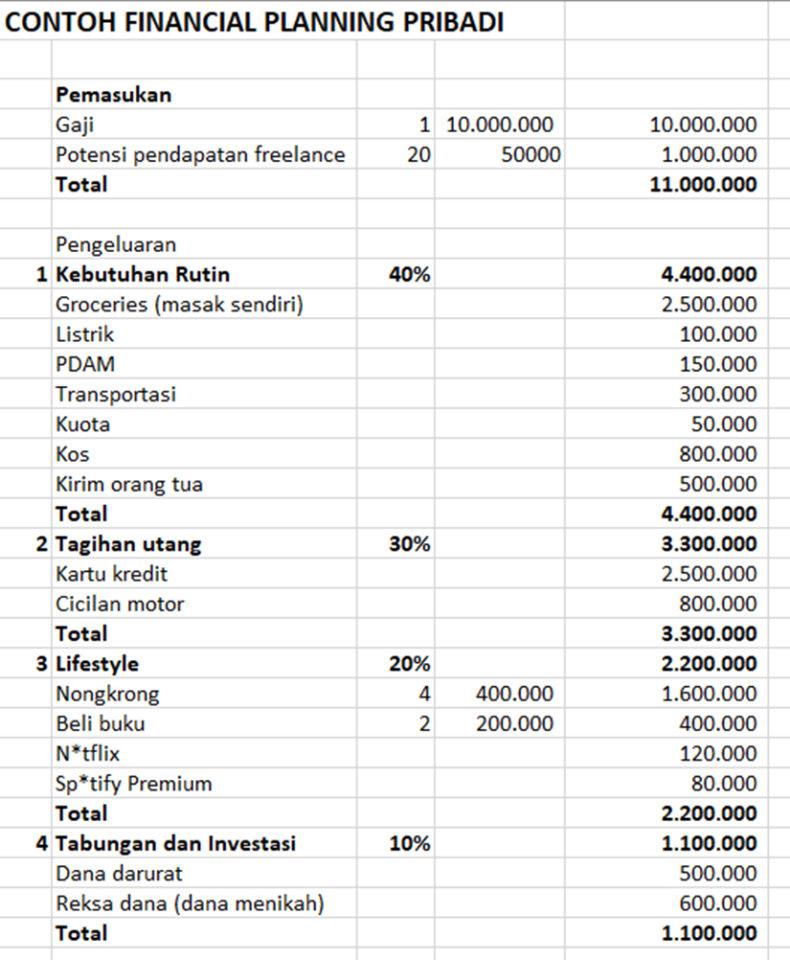

Contoh Financial Planning Pribadi

Nah, selanjutnya, supaya lebih jelas, berikut adalah contoh financial planning pribadi untuk satu bulan yang bisa disontek oleh semua orang. Contoh financial planning pribadi berikut ini sangat sederhana ya, sehingga seharusnya sih mudah untuk dipahami.

Detail kebutuhan yang dipakai tidaklah mutlak, kamu bisa menyesuaikannya dengan kondisimu. Juga dengan angka-angkanya. Angka-angka yang pasti adalah yang dalam persen, tetapi itu pun juga masih bisa diulik sesuai kebutuhan dan kondisi.

Bagaimana, cukup jelas kan?

Setelah ada contoh financial planning pribadi di atas, berikutnya adalah wajib melakukan pemantauan, review, dan evaluasi secara teratur. Hal ini penting untuk menjaga agar perencanaan keuangan tetap relevan dengan kondisi yang berubah-ubah.

Fluktuasi pendapatan dan pengeluaran bulanan memerlukan penyesuaian dalam anggaran yang telah ditetapkan. Contohnya, kalau bulan ini proyek freelance kamu ramai, maka bisa saja angka penghasilan lebih besar. Namun, jika bulan depan, freelance paceklik, penghasilan bisa saja zonk.

Selain itu, perbedaan antara rencana dan realitas keuangan, seperti munculnya pengeluaran yang tidak direncanakan atau lebih sering, juga harus diperhatikan. Misalnya, ternyata bulan ini atap bocor, jadi kamu harus cut anggaran lifestyle. Kurangi nongkrong, biar bisa benerin atap. Untuk itu, kamu juga sebaiknya melakukan penyesuaian pada contoh financial planning pribadi ini.

Yuk, belajar mengelola keuangan dengan lebih baik lagi! Ikuti kelas-kelas finansial online QM Financial, pilih sesuai kebutuhanmu. Kalau kamu ikut kelas How to Manage Your Cash Flow dari QM Financial, kamu bisa mendapatkan Worksheet Formulir Data Keuangan untuk mengecek kesehatan keuanganmu lo!

Follow juga Instagram QM Financial, untuk berbagai tip, informasi, dan jadwal kelas terbaru setiap bulannya, supaya nggak ketinggalan update!