Menjadi Pekerja Migran Yang Mandiri

Beberapa tahun terakhir ini, QM Financial bekerjasama dengan Mandiri Sahabatku memberikan pelatihan pengaturan keuangan untuk para Pekerja Migran Indonesia (PMI). Pekerja Migran Indonesia adalah pahlawan devisa. Dari data Badan Nasional Penempatan dan Perlindungan Tenaga Kerja Indonesia (BNP2TKI), setiap tahunnya negara mendapat devisa sekitar Rp100 triliun dari pengiriman uang PMI ke dalam negeri. Terima kasih PMI.

baca juga: Berkunjung ke negara Lee Min Ho

Minggu, 11 November 2018 yang lalu merupakan kelas penutupan pelatihan Mandiri Sahabatku Penang. Ligwina Hananto, lead financial trainer QM Financial memberikan pelatihan keuangan untuk para pekerja migran agar bisa mandiri. Bekerja di luar negeri dengan gaji tinggi tidak menjamin pekerja migran sejahtera keuangannya. Ligwina mengingatkan bahwa tujuan merantau adalah mengumpulkan modal untuk kembali ke kampung halaman. Seringkali para pekerja migran terlalu sibuk membantu keluarga tapi lupa mengumpulkan uang untuk diri sendiri.

Ini adalah lima masalah keuangan yang sering dihadapi oleh para pekerja migran:

- Semua uang ditransfer ke keluarga, tapi tidak jadi aset apa-apa

- Sudah bekerja lama jadi PMI, tabungan tetap nol

- Sebelum pergi punya banyak utang, penghasilan habis untuk cicilan

- Tidak punya tujuan yang jelas, akhirnya uang tidak terkumpul

- Gaya hidup tinggi

Rejeki memang sudah ada yang mengatur, tapi kalau sudah ada di tangan kita, mari diatur.

Bagaimana caranya?

Mulai dengan mencatat pengeluaran

QM Financial membagi pengeluaran bulanan ke dalam 5 pos utama: cicilan utang, rutin, menabung/investasi, sosial, serta gaya hidup. Mengirim uang ke keluarga di kampung halaman, masuk ke pos sosial ya. Jika kita mampu membantu orang lain, kita juga harus mampu membantu diri sendiri dengan menyisihkan minimal 10% penghasilan untuk ditabung/diinvestasikan.

Menabung dengan tujuan

Uangnya mau dipakai untuk apa? Menabung dengan tujuan akan memberikan kejelasan untuk apa uangnya akan dipakai. Apakah untuk modal usaha saat kembali ke Indonesia, membeli atau membangun properti di kampung halaman, atau untuk dana pendidikan anak? Kalau tujuan jelas, kita tidak akan mudah tergoda mengambil uang di tabungan untuk keperluan yang lain.

Hati-hati saat berinvestasi

Kita semua tanpa terkecuali berhadapan dengan inflasi. Inflasi ini bisa dilawan dengan investasi. Tapi hati-hati, banyak penipuan yang berkedok tawaran investasi. Jangan mudah tergoda penawaran produk dengan imbal hasil sangat tinggi dalam waktu yang singkat. Sebelum berinvestasi, pastikan kamu mengetahui jawaban dari 3 pertanyaan ini: tujuannya apa, modalnya berapa % dari tabungan, dan kapan bisa menikmati hasilnya.

Di akhir sesi Ligwina Hananto mengajak para pekerja migran membuat janji kepada diri sendiri untuk menyisihkan minimal 10% dari penghasilannya.

Menjadi pekerja migran yang mandiri? Pasti bisa!

QM Admin

5 Resep Untuk Masalah Cashflow

“Kamu memiliki penghasilan yang cukup tinggi tapi seringkali merasa tidak memiliki cukup uang untuk bertahan hidup menjelang gajian berikutnya?” atau “Penghasilanmu besar tapi tidak punya tabungan?” Itu artinya kamu mengalami masalah dengan cashflow karena keuangan pribadi yang sehat berawal dari cashflow.

Berikut permasalahan cashflow dan cara mengatasinya:

Saya enggak tahu kemana perginya uang saya. agar kamu tahu kemana perginya uangmu, lakuakn langkah mudah berupa mencatat keuangan selama 30 hari. Kamu bisa menggunakan aplikasi pencatatan keuangan yang bisa diunduh di ponselmu. Dengan begitu tidak ada alasan lagi untuk tidak mencatat pengeluaranmu. Mencatat pengeluaran selama 30 hari bisa memberikan gambaran berapa besar uang yang kamu habiskan untuk cicilan utang, pengeluaran rutin, sosial, lifestyle dan menabung setiap bulannya. Jadi, udah bisa kathuan kan kemana larinya uangmu?!

Besar pasak daripada tiang. Dari pencatatan keuangan di poin pertama, kamu bisa melihat kebutuhan pengeluaran harian, mingguan serta bulanan bahkan bocor halus yang terjadi di keuanganmu. Untuk menghindari bocor terus menerus, kamu cukup pergi ke ATM 1x seminggu. Uang tersebut seharusnya mampu membiayai kebutuhan kamu selama seminggu, pintar-pintar saja mengaturnya. Mulai juga proses penghematan dengan berhenti melakukan pengeluaran yang sifatnya tersier, mengubah perilaku konsumsi serta lakukan substitusi untuk barang yang biasanya kamu pakai atau konsumsi.

Terhimpit cicilan yang terlalu besar. Seringkali banyak orang yang tidak menyadari bahwa maksimal kemampuan mencicil utang adalah sebesar 30% dari penghasilan sehingga banyak yang terlilit utang. Saya pernah punya teman kerja yang mencicil rumah melebihi kemampuannya, cicilan utangnya melebihi 50% dari penghasilan bulanannya. Tahun awal saat suku bunga masih fixed memang tidak terasa tapi begitu suku bunga menjadi floating, teman saya terpaksa melakukan over credit rumah kepada orang lain. Sayang bukan? Nah agar cicilan yang telalu besar ini bisa teratasi maka stop mengambil utang tambahan. Memang saat keadaan menghimpit begini yang terpikirkan meminjam tapi sebenarnya itu membahayakan karena hanya gali lubang tutup lubang, enggak akan selesai! Stop pengeluaran yang bisa ditunda, biasanya berupa pengeluaran lifestyle yang kalau tidak ada tidak membuat kita kehilangan nyawa misalnya langganan tv cable, liburan , keanggotaan pusat kebugaran dan lainnya. Bila utang sudah terlalu besar, dengan terpaksa kau harus stop menabung sementara. Kerahkan semua sumber dana yang kamu miliki agar utang dapat terlunasi dengan cepat sehingga kamu bisa membenahi keuanganmu segera!

Tidak bisa menabung karena terpakai terus. Hal ini dapat terus menerus terjadi karena kamu menabung bila ada sisa padahal seharusnya kamu menabung di awal. Tidak jarang juga kamu menyabotase tabunganmu karena tidak memiliki tujuan keuangan yang jelas, maka penting untuk menabung dengan tujuan. Tips selanjutnya, menabung di rekening terpisah yang menjadi rekening lalu lintas pengeluaran bulananmu.

Biaya lifestyle terlalu besar. Apakah kamu hobi belanja? A gadget freak? Mungkin pos pengeluaran lifestyle-mu melebihi 20% dari penghasilanmu. Coba deh untuk menabung dengan tujuan untuk hobi belanjamu, di QM kami menyebutnya magical shopping account. Atau menabung dengan tujuan ponsel pintar terbaru, dan buat deklarasi bahwa kamu akan mengganti ponselmu bila uangnya sudah terkumpul.

Selamat mencoba tips praktis mengatasi permasalahan cashflow di atas ya!

Agar kamu tidak menyesali dosa keuanganmu terus menerus, yuk belajar mengatur keuangan secara online dengan aplikasi zoom! Informasi lanjutan sila follow instagram @QM_Financial!

-FDV Wulan-

Blueprint Of Your Money

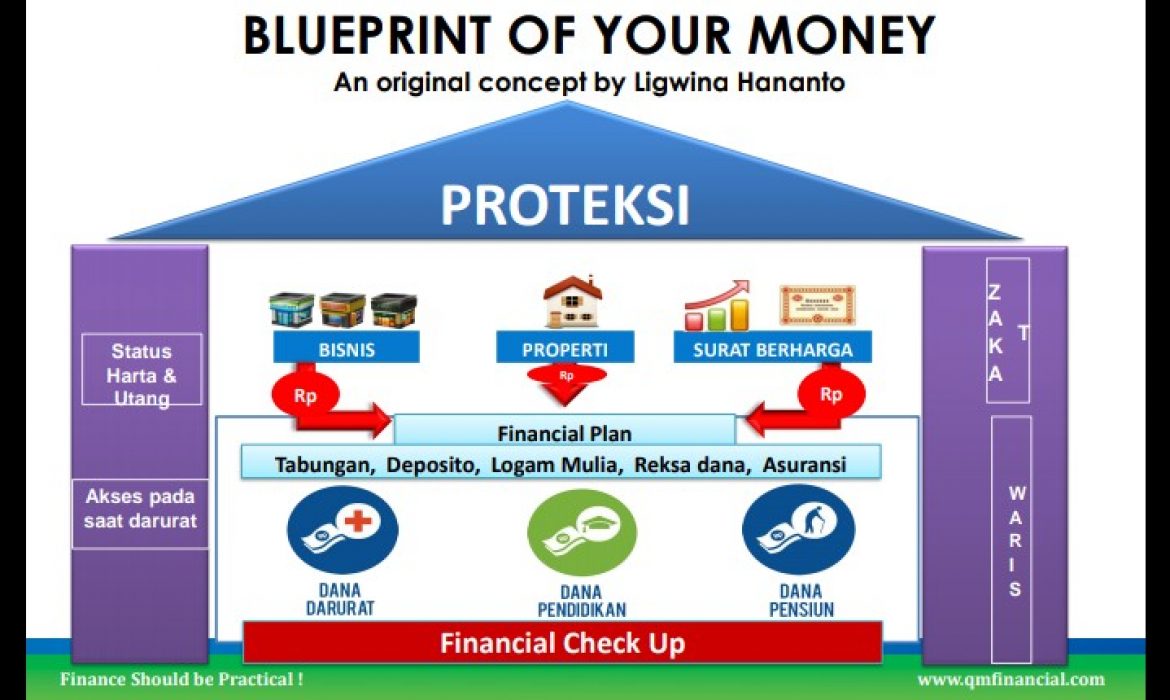

Bagi peserta #FinClic Workshop tentu sudah kenal dengan “Blueprint Of Your Money’, sebuah konsep asli yang ditemukan oleh lead trainer QM Financial, Ligwina Hananto.

Kamu juga penasaran kan apakah “Blueprint of Your Money” itu? Pastikan kamu membaca artikel ini sampai akhir!

Ada 5 hal di dalam konsep “Blueprint of Your Money” yang harus diperhatikan:

- Financial Check Up. Ini merupakan langkah awal untuk mengetahui sehat atau tidaknya keuangan seseorang melalui 3 rasio dasar. Sebaiknya financial check up ini dilakukan secara bersama-sama apabila sudah menikah. Bila kamu belum pernah melakukannya, mulailah dengan melakukan pencatatan keuangan sehingga bisa tahu besaran rasio yang disebutkan tadi.

- Financial Plan. Tujuan keuangan harus memiliki elemen Judul + Nilai + Jangka Waktu. Apa tujuan finansial yang mau dicapai? Dana Darurat, Dana Pendidikan Anak, Dana Pensiun, Dana Liburan (judul)? Semuanya bisa dilakukan dengan menetapkan dulu besaran nilai yang mau dicapai beserta dengan jangka waktunya.

- Protection. Sama seperti halnya rumah yang perlu atap, financial plan membutuhkan perlindungan berupa asuransi. Di dalm kehidupan ini tidak ada yang pasti dan segala yang terjadi mengandung risiko. Itulah fungsinya proteksi yaitu untuk melindungi tujuan finansial dapat berjalan walaupun ada risiko sakit, kecelakaan bahkan meninggal. Ada banyak jenis asuransi yang dapat dibeli tapi yang pasti yang harus dimiliki setiap orang adalah asuransi kesehatan.

- Status Harta & Utang, Akses pada saat darurat, Zakat dan Waris. Penting sekali untuk mengetahui status harta dan utang terutama bagi yang beragama Islam karena hal tersebut berkaitan dengan hal Waris. Akses pada saat darurat menjadi sangat penting karena seringkali pengatur keuangan di keluarga sedang sakit tapi keluarga tidak dapat mengakses keuangan saat darurat sehingga bisa jadi timbul utang baru.

- Aset Aktif. Setelah kondisi keuangan sehat dan tujuan keuangan satu persatu sudah on track, kini saatnya membangun lantai kedua rumah finansial berupa kepemilikan aset aktif seperti bisnis, properti dan surat berharga.

Kamu ingin belajar lebh banyak tentang mengatur keuangan namun memiliki batas ruang dan waktu? Yuk bergabung dengan kelas online melalui aplikasi Zoom, informasi lanjutan sila follow instagram @QM_Financial!

artikel terkait: 5 Hal Yang Sering Ditanyakan Saat Financial Clinic

– Honey Josep –

5 Hal Yang Sering Ditanyakan Saat Financial Clinic

Sejak pertama Financial Clinic diperkenalkan oleh lead trainer QM Financial, Ligwina Hananto pada tahun 2006 banyak sekali yang sudah mulai membenahi keuangan pribadinya. Tapi enggak jarang juga yang masih bertanya-tanya, apa sih #FinClic itu?

Setidaknya, ada 5 hal yang paling sering ditanyakan saat #FinClic:

- PLAN bentuknya seperti apa? Di dalam sebuah perencanaan keuangan ada beberapa langkah awal yang harus dilakukan sebelum membuat tujuan keuangan. Kita perlu mengetahui kondisi awal keuangan melalui Financial Check Up. Dari hasil tersebut, barulah kita bisa mengukur sampai di mana kekuatan keuangan untuk mencapai tujuan finansial yang memiliki judul, jangka waktu dan cara mencapainya.

- Bagaimana caranya agar bisa menabung? Mari kita periksa arus kas bulananmu dengan mencatat 5 pos pengeluaran yang timbul setiap bulannya beserta porsinya masing-masing. Jangan menabung saat ada sisa. Proses menyisihkan seharusnya dilakukan di awal dengan porsi minimal 10% dari penghasilan bulanan sehingga apabila penghasilanmu meningkat maka besaran menabungmu juga ikut meningkat.

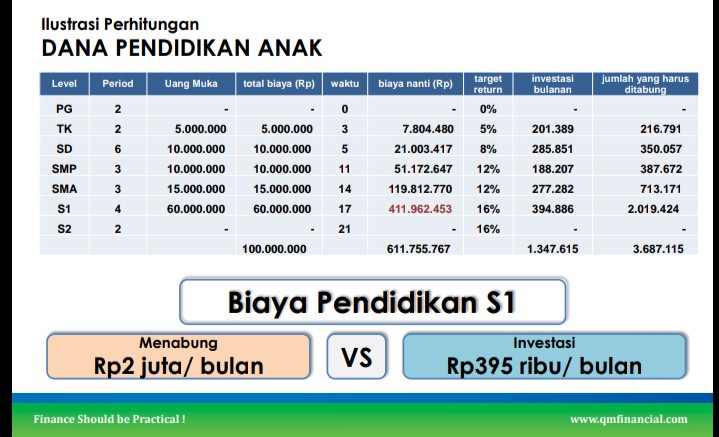

- Untuk Pendidikan Anak Lebih Baik Menabung atau Membeli Asuransi? Sebenarnya Dana Pendidikan VS Asuransi itu sangat berbeda fungsinya. Dana Pendidikan merupakan salah satu tujuan finansial sedangkan asuransi merupakan proteksi atas kerugian yang akan dialami. Dana Pendidikan dibuat berdasarkan jenjang pendidikan dengan produk yang berbeda juga. Untuk Dana Pendidikan yang jangka waktunya pendek seperti preschool dan TK, kita bisa menabung. Tapi untuk jenjang yang jangka waktunya cukup lama, jumlah yang harus ditabung menjadi sangat besar sehingga perlu produk investasi yang melayani tujuan finansial tersebut.

- Apa itu Reksadana? Reksadana merupakan sebuah wadah investasi kolektif dari masyarakat yang dikelola oleh Perusahaan Manajer Investasi resmi yang diawasi oleh Otoritas Jasa Keuangan (OJK). Sederhananya, ibarat kita ingin membeli rujak buah (reksadana) yang berisikan beraneka macam buah di abang tukang rujak (manajer investasi), seperti itulah reksadana. Kita tidak perlu lagi memusingkan bagaimana memilih reksadana yang bagus karena sudah ada manajer investasi yang melakukannya untuk kita. Lagipula, jangan mengejar return tetapi setialah kepada tujuan finansial agar senantiasa merasa cukup tanpa menjadi tamak akan imbal hasil.

- Produk apa saja yang bisa dipakai? Untuk menjawab ini, kita perlu membuat Blueprint of Your Money terlebih dahulu. Sama halnya membangun rumah, keuangan juga perlu ada pondasinya. Ada lantai pertama (Financial Check Up), lantai atas (Financial Plan), penyangga yang kokoh (Status harta & utang – Akses saat darurat – Zakat & Waris) dan atap (Proteksi) untuk rumah idaman. Masing-masing bagian dapat dilayani oleh produk yang berbeda-beda.

Mari belajar mengatur keuangan melalui kelas online dengan aplikasi Zoom, informasi lanjutan sila follow instagram @QM_Financial!

– Honey Josep –

5 Hal Perencanaan Keuangan Orangtua Baru

Rasa bahagia memenuhi relung hati saat mengetahui kalau hasil alat tes kehamilan dinyatakan positif! Itu artinya buah hati yang ditunggu-tunggu akan lahir dalam waktu kurang lebih sembilan bulan kedepan.

Biasanya, calon orangtua baru sangat antusias menyambut calon buah hati sehingga habis-habisan hanya sekadar membeli perlengkapan bayi!

Duh, sebelum terjebak membeli barang yang kegunaannya hanya sesaat, ada baiknya memperhatikan 5 Hal Perencanaan Keuangan Bagi Orangtua Baru seperti di bawah ini:

- Dana Pemeriksaan Kehamilan dan kunjungan vaksinasi. Inilah dana pertama yang masuk kedalam salah satu perencanaan keuangan bagi orangtua baru. Untuk pemeriksaan kehamilan setiap bulannya, anggaran dapat diambil dari pengeluaran rutin bulanan. Selain pemeriksaan rutin ke OBGYN, ada juga pemeriksaan laboratorium yang juga penting dan nilainya cukup besar bahkan bisa mencapai jutaan rupiah. Kunjungan ke OBGYN yang awalnya sebulan sekali akan berganti menjadi dua minggu sekali ketika kehamilan mencapai 28-32 minggu atau 7-8 bulan. Selanjutnya menjadi satu minggu sekali saat kehamilan mencapai 32-36 minggu atau 8-9 bulan. Ingat ya untuk membayarkan tagihan kontrol OBGYN ini dari penghasilan bulanan dan tidak diperbolehkan untuk berhutang. Kalau dirasa berat untuk kontrol di OBGYN, calon orangtua baru bisa mengambil pilihan untuk mengontrol kehamilan di bidan atau puskesmas. Selain biaya kunjungan ke OBGYN yang berkisar Rp500ribu-Rp800ribu sekali kunjungan, ingat juga ada biaya lainnya seperti vitamin ibu hamil dan bahkan ada yang memesan katering secara khusus. Apabila ibu hamil memiliki asuransi kehamilan, maka biaya di atas dapat dibayarkan oleh perusahaan asuransi.

Jadi, masih mau belanja keperluan bayi seheboh milik selebritis setelah mengetahui besarnya biaya pemeriksaan kehamilan? Itu belum seberapa! Ada biaya yang besar juga saat bayi lahir yaitu vaksinasi yang dilakukan sebulan sekali dengan kisaran harga Rp500ribu sampai jutaan rupiah tergantung vaksin apa yang disuntikkan.

Baca juga: Heboh Vaksin Palsu http://qmfinancial.com/2016/08/heboh-vaksin-palsu/

- Dana Persalinan. Salah satu perencanaan keuangan yang sering diabaikan calon orangtua baru adalah Dana Persalinan. Seharusnya waktu 9 bulan merupakan waktu yang cukup untuk mempersiapkan Dana Persalinan dengan bantuan seperti caesar atau bila terjadi komplikasi paska melahirkan serta masalah pada saat bayi baru lahir sehingga membutuhkan perawatan intensif berupa NICU. Dana Persalinan harus disiapkan untuk kemungkinan terburuk karena kita tidak pernah tahu apa yang akan terjadi. Lebih baik menyiapkan Dana Persalinan secara berlebih dari pada kurang. Calon orangtua baru dapat melakukan survei ke rumah sakit saat melakukan kontrol kehamilan pertama kali. Biasanya, ibu hamil akan merasa lebih nyaman untuk melahirkan di rumah sakit yang sama di mana OBGYN berpraktek. Sisihkan gaji setiap bulannya untuk memenuhi Dana Persalinan ini.

- Dana Pendidikan Anak. Saat dinyatakan positif hamil, calon orangtua baru juga dapat langsung mulai merencanakan Dana Pendidikan buat anak. Walau buah hati belum lahir, calon orangtua dapat melakukan survei melalui pengalaman keluarga seperti saudara atau pun teman. Dana Pendidikan Anak yang jumlahnya cukup besar dimulai dari jenjang Sekolah Dasar sampai Universitas, maka persiapkan sejak dini agar anak bisa mewujudkan cita-citanya!

Baca juga: Komponen Dana Pendidikan Konvensional dan Komponen Dana Pendidikan Homeschooling

- Dana Syukuran atau Aqiqah. Kebahagiaan memiliki buah hati tentunya ingin kita bagikan juga dengan keluarga dan sanak saudara. Bagi yang beragama Islam pastinya akan mengadakan aqiqah untuk bayi yang baru dilahirkan. Calon orangtua baru sebaiknya menyiapkan dana untuk aqiqah sebesar dua ekor kambing yang diperuntukkan untuk anak laki-laki. Kalaupun saat kelahiran ternyata yang terlahir adalah anak perempuan, yang artinya juga hanya sebesar satu ekor kambing maka sisa dana dapat dipakai untuk keperluan lainnya.

- Asuransi Kesehatan. Hal terakhir yang penting dalam perencanaan keuangan bagi orangtua baru adalah proteksi berupa asurnasi kesehatan bagi seluruh keluarga yaitu, orangtua beserta anak. Bayi baru lahir biasanya masih menyesuaikan sistem imunitas dengan lingkungan sekitarnya dan tidak jarang juga orangtua baru menjadi panik saat mendapati bayi sakit. Oleh karena itu sangatlah penting bagi orangtua baru dan bayi untuk memiliki asuransi kesehatan yang sesuai dengan kebutuhan. Selain itu melalui ada juga asuransi yang meng-cover biaya vaksinasi yang nilainya cukup besar. Biasanya pembayaran premi asuransi kesehatan dilakukan tahunan sehingga pembiayaannya dapat diabil dari penghasilan tahunan orangtua seperti bonus atau THR.

Semoga calon orangtua baru dan janin yang dikandung senantiasa sehat dan ingat untuk mempersiapkan 5 hal keuangan bagi orangtua baru seperti di atas!

-Honey Josep-

Solusi Problem Keuangan Generasi Langgas

Halo generasi langgas (millenials)!

Apakah kamu senang berbelanja barang-barang bagus tapi diam-diam ketakutan karena tidak punya tabungan?

Apakah kamu merasa memiliki pendapatan tapi selalu kehabisan uang di akhir bulan?

Apakah kamu merasa sulit sekali menabung?

Sesekali, coba deh periksa kembali apa yang menjadi gaya hidupmu. Jangan-jangan, kamu termasuk bagian dari fenomena generasi langgas yang sanggup bergaya hidup layaknya kalangan jetset, tapi selalu mengeluh kekurangan uang.

Millenials memang dikenal sebagai kaum yang kerap mengikuti gaya hidup kekinian. Mereka beranggapan bahwa hal tersebut dapat menunjang karier mereka dan dapat membuka peluang networking yang lebih baik. Apalagi kalau mereka mempunyai bisnis atau bekerja di bidang pemasaran. Mereka percaya bahwa lifestyle yang up to date akan memudahkan untuk mendapatkan penghargaan saat bertemu dengan mitra yang memiliki prospek.

Pada kenyataannya, memang benar gaya hidup demikian dapat memengaruhi dan menunjang karier seseorang. Namun ironisnya, di tengah kemampuan untuk bergaya layaknya kelas jetset, banyak generasi langgas yang selalu mengeluh kekurangan uang. Baru seminggu gajian, dompet sudah menipis dan langsung gesek kartu kredit untuk mencukupi kebutuhannya.

Inilah yang menjadi dilema bagi generasi langgas. Mereka ingin menjalani hidup sesuai keinginan mereka, tapi di saat yang bersamaan merasa frustasi karena selalu kehabisan uang. Tidak hanya itu, mereka pun menolak menurunkan standar gaya hidupnya karena gengsi dan takut dibilang culun punya (cupu).

Berikut ini ada beberapa tips dari lead trainer QM Financial, Ligwina Hananto yang dapat dijadikan solusi untuk mengatasi problem keuangan yang dihadapi oleh generasi langgas.

Pertama, Jangan bersikap cuek terhadap jumlah pendapatan dan pengeluaranmu. Ketahui berapa jumlah pendapatan yang kamu miliki setiap bulan. Setelah itu, buatlah komposisi pengeluaran bulananmu. Hal ini bermanfaat untuk modal dasar perbaikan kondisi keuanganmu.

Kedua, Bedakan antara kebutuhan dan keinginan. Kebutuhan artinya prioritas dan harus segera dipenuhi sedangkan keinginan bisa kamu tunda.

Ketiga, Jangan mudah berhutang. Bagaimana kalau kamu harus berutang? Kalau harus berutang maka pastikan penggunaan utang tersebut harus sesuai dengan tujuan. Sesuaikan dengan kebutuhan dan kemampuan membayar dalam waktu tertentu. Jangan sekali-kali berhutang untuk kebutuhan konsumtif seperti belanja, foya-foya apalagi demi gengsi.

Keempat, Jaga Lifestyle! Millenials kerap memiliki hasrat untuk selalu menjadi yang terdepan ketika sudah berkaitan dengan liburan, teknologi, fesyen dan gadget. Boleh kok liburan kemana saja dan kapan saja, kamu juga boleh kok beli gadget apapun yang kamu mau, asal ada uangnya! Kalau belum ada uangnya, ya nabung dulu. Jadi, apakah kamu termasuk generasi langgas yang bergaya hidup ‘kaya’ tapi sebenarnya ‘miskin’ di kantong? Bila ya, segera ubah gaya hidupmu dan mulailah bijaksana dalam mengatur keuangan agar kamu bisa hidup mapan dan nyaman di hari tua.

Nita Kurniawati

Kebiasaan Mengatur Uang Yang Baik dimulai dari Keluarga Yang Mulai Berinvestasi

Apakah kamu tahu, bahwa kebiasaan kita setiap sehari mempengaruhi kebiasaan mengelola keuangan keluarga?

Mulai dari bangun pagi hari, siang dan malam hari. Pengeluaran kecil sehari-hari yang tidak terkontrol dapat mempengaruhi cashflow. Contohnya jajan pagi sarapan, ngopi-ngopi di cafe setelah makan siang, bahkan pergi ke mal setelah pulang kantor. Lalu kalau kita tidak mengerem pengeluaran harian tersebut, apa kabar investasi?

Populasi Indonesia sebanyak 267.498.464 orang (menurut data PBB pada 3 Oktober 2018) dan rata-rata usianya 28 tahun, namun pengetahuan dan inklusi untuk berinvestasi masih sangat rendah.

Bursa Efek Indonesia pada Minggu, 7 Oktober 2018, di Summarecon Mall Bekasi mengadakan Indonesia Investment Festival (INVESTIVAL) 2018.

Acara ini mengusung judul ‘Yuk Nabung Saham’, yang merupakan kampanye persuasif kepada masyarakat untuk berinvestasi secara berkala di pasar modal.

Ligwina Hananto, lead trainer dari QM Financial menjadi narasumber dalam acara INVESTIVAL yang bertema “Creating Good Financial Habits For Family : Start Investing!”

Ligwina Hananto memaparkan kebiasaan mengatur keuangan harus dimulai dari diri sendiri dan keluarga terdekat. Kontrol yang baik dalam pengeluaran sehari-hari dapat membuat kita mulai tergerak dalam berinvestasi. Kenapa begitu? Karena setiap bulan penghasilan dapat bersisa sehingga kita dapat memulai untuk menabung dan berinvestasi. Jumlah menabung VS Investasi sangat jauh perbedaan jumlahnya, karena dengan berinvestasi ada pilihan jangka panjang atau jangka pendek . Namun untuk risiko dalam berinvestasi juga lebih tinggi.

Sebelum berinvestasi harus memikirkan hal berikut:

- Risiko. Jangan hanya membayangkan return yang akan kita dapat dalam berinvestasi, namun kita juga harus memikirkan seperti apakah risiko terburuk yang terjadi jika kita melakukan investasi. Apakah sudah siap dengan kehilangan modal? Seberapa besar kesiapan Anda dalam kehilangan modal? Sampai sepuluh persen, dua puluh persen, lima puluh persen atau sampai hilang semuanya?

- Tujuan Finansial. Tujuan sangatlah penting dalam memulai berinvestasi, karena dari tujuan finansial yang ingin dicapai kita dapat memilih produk investasi yang tepat. Apakah menabung saja sudah cukup? Atau memang perlu berinvestasi?

- Hasil Investasi. Nah ini yang utama, kita harus melihat kinerja dari investasi yang akan kita tanam, bagaimana cara kerja manajer investasi. Kita harus memikirkan perlu tidak untuk investasi di produk yang akan kita pilih. Sebaiknya pelajari juga risiko yang akan muncul, dan jangan malas untuk membandingkan dengan produk lain.

Semoga bemanfaat ☺

Mia Damayanti

Komponen Dana Pendidikan Konvensional

Bulan Oktober biasanya merupakan momen di mana orangtua sedang sibuk melakukan kunjungan open house sekolah yang menjadi pilihan untuk menyekolahkan anak. Selain open house, sekolah konvensional juga membuka pendaftaran penerimaan siswa baru beserta dengan sejumlah persyaratan yang harus dipenuhi dan salah satunya, pembayaran uang masuk atau uang pangkal.

baca juga: Sudah Siapkah Dana Pendidikan Anak?

Tidak berhenti di uang pangkal, ada banyak uang-uang lainnya yang perlu dipersiapkan setiap tahunnya saat anak sudah mulai bersekolah.

Ingin tahu biaya apa saja yang terjadi saat anak mulai bersekolah? Saya membaginya menjadi 2, pengeluaran tahunan dan bulanan.

TAHUNAN

- Uang Pendaftaran dan daftar ulang. Beberapa sekolah memberlakukan uang pendaftaran sebagai ganti pembelian formulir saat tahun pertama masuk jenjang pendidikan. Beberapa sekolah juga memberlakukan uang daftar ulang setiap tahun yang nilainya di kisaran ratusan ribu rupiah.

- Uang Pangkal Masuk. Ini merupakan uang yang dibayarkan sekali saja saat tahun pertama di setiap jenjang pendidikan. Biaya masuk ini digunakan oleh sekolah untuk membangun dan melengkapi sarana penunjang pendidikan. Uang Pangkal perlu dipersiapkan semenjak anak lahir karena jumlahnya yang besar. Contohnya, anak saya yang bungsu akan bersekolah jenjang TK A pada Juli 2019 di umurnya yang hampir 4 tahun. Uang Pangkal yang ditetapkan sebesar Rp5.150.000. Maka uang pangkal tersebut saya siapkan dengan menabung sebesar Rp150.000 selama 36 bulan sejak si bungsu lahir. Akan berbeda untuk jenjang Universitas yang tidak lagi bisa dikejar hanya dengan menabung karena jumlahnya yang besar!

- Uang Seragam dan buku. Setiap memasuki jenjang pendidikan baru, murid diharuskan membeli seragam yang dipakai berbeda-beda setiap harinya. Ada seragam putih merah, putih biru, putih abu, seragam pramuka, batik dan seragam muslim untuk sekolah yang kebanyakan siswanya beragama Islam. Biaya buku juga tergolong mahal karena untuk buku pelajaran, setiap sekolah memiliki kebijakan yang berbeda-beda. Ada juga sekolah yang memasukan komponen biaya buku kedalam uang daftar ulang namun ada juga sekolah yang membebaskan murid untuk membeli buku pelajaran di luar sekolah.

- Uang Kegiatan. Biasanya komponen biaya ini merupakan biaya untuk kegiatan selama satu tahun yang terdiri atas kegiatan ekstrakurikuler, acara seni dan fieldtrip.

BULANAN

- Uang SPP bulanan. Uang Sumbangan Pembinaan Pendidikan yang dibayarkan setiap bulan seharusnya diambil dari pos pengeluaran rutin setiap bulannya. Idealnya, uang SPP bulanan ini tidak melebihi 10% dari penghasilan setiap bulannya agar masih ada sisa penghasilan yang bisa digunakan untuk pengeluaran lainnya.

- Uang Les. Biaya ini merupakan pilihan bagi orangtua apakah butuh untuk memasukkan anak kedalam les. Apabila dirasa perlu untuk memberikan les kepada anak maka biayanya tidak boleh melebihi 10% dari penghasilan setiap bulannya. Saya sendiri tidak memberikan les untuk anak karena melihat jadwal sekolah anak yang padat serta uang SPP bulanan sudah mencapai 10% dari penghasilan saya.

- Biaya transportasi. Salah satu alasan mencari sekolah yang dekat dengan rumah adalah agar anak tidak kelelahan di dalam perjalanan menuju sekolah serta biaya transportasi dapat ditekan. Banyak sekali alternatif yang dapat dipilih orangtua berkenaan dengan biaya transportasi menuju sekolah. Pilihan pertama, anak bisa berangkat bersama orangtua sehingga hanya perlu mengeluarkan biaya transportasi untuk pulang dari sekolah. Alternatif kedua, jika ada teman anak yang rumahnya berdekatan, kita bisa melakukan car pooling dan berbagi biaya bahan bakar bersama-sama. Alternatif lainnya, bisa menggunakan jasa transportasi online atau bahkan membayar antar jemputan sekolah.

- Biaya makan siang. Saat ini sekolah banyak yang menjalankan proses belajar mengajar melebihi jam 12:00 siang sehingga anak perlu dibekali dengan makan siang. Beberapa sekolah menyiapkan makan siang bagi murid dan biayanya disatukan dengan uang SPP bulanan. Ada juga sekolah yang bekerja sama dengan katering dan orangtua bisa berlangganan sendiri dan pembayaran diberikan langsung kepada pemilik katering. Bisa juga membuatkan bekal makan siang yang tentunya lebih hemat.

Nah kalau melihat begitu banyaknya komponen biaya pendidikan anak, tentunya akan sangat bijak kalau orangtua bisa menyiapkan dana pendidikan anak sedini mungkin.

-Honey Josep-

5 Hal Keuangan The Grown Ups

Saya ingat benar saat hari wisuda S1 tiba, rasanya bahagia karena sudah menyelesaikan tanggung jawab sekolah tinggi kepada orangtua. Dan, sejak hari itu saya mulai membangun kehidupan saya sendiri.

Apakah kamu juga merasakan hal yang sama? Selesai kuliah, bekerja di perusahaan yang punya reputasi baik dan mulai meniti karir. Belum lagi ditambah dengan perasaan bangga bisa menghasilkan uang yang seringkali membuat grown ups, mereka yang berusia 20-30 tahun terlena dengan semboyan, “Muda foya foya, Tua kaya raya!”

But hey! Semboyan di atas adalah kesalahan terbesar yang pernah dinyatakan di bumi! Bukan berarti grown ups tidak boleh senang-senang menikmati hasil kerja kerasnya namun ada baiknya kamu the grown ups mengetahui lima hal tentang perencanaan keuangan untuk golongan yang berumur 20-30 tahun:

- Memulai Karir. Buat kamu yang fresh graduate, kamu mulai belajar menghasilkan uang. Selain menghasilkan uang, pastikan kamu juga punya tujuan mengenai karirmu.

Baca juga: Pentingnya Belajar Menghasilkan Uang

- Menabung minimal 10%. Walau kamu boleh menikmati gaji sendiri dengan memberikan self reward, tapi ingat kalau gajimu bukan hanya untuk hidup satu hari. Sisihkan di awal gajian minimal sebesar 10% dari penghasilanmu untuk tujuan keuangan finansial yang dasar seperti Dana Darurat, Dana Pensiun atau bahkan Dana Kepemilikan Rumah.

Baca juga: Atur Uang Sejak Muda

- Down Payment Rumah Pertama. Memiliki rumah pertama bisa jadi sebuah pencapaian besar bagi the grown ups. Jangan biarkan gaya hidup yang tinggi membuat kamu tidak memiliki rumah saat kehidupan berubah, misalnya memiliki keluarga.

Baca juga: Kamu Mampu Kok Memiliki Properti

- Investasi senilai harga sepatumu. Saya biasanya memberikan self reward bagi diri sendiri berupa sepatu yang nyaman yang bernilai ratusan ribu rupiah hingga jutaan di waktu tertentu, misalnya naik gaji, naik jabatan atau mendapatkan bonus tahunan. Tapi tahu kah kamu kalau nilai sepatumu itu bisa dipakai untuk memulai tujuan finansialmu yang lebih besar seperti DP Rumah Pertama, Dana Menikah atau Dana Pensiun.

Baca juga: Investasi Mulai Setengah Harga Sepatumu!

- Liburan VS Belanja. Punya penghasilan sendiri tentunya sah sah saja menggunakan uang untuk liburan atau belanja. Agar keuangan the grown ups bisa kuat untuk membiayai liburan atau belanja dan mungkin keduanya, buat saja tujuan keuangan yang berjudul Dana Liburan atau Dana Belanja.

Baca juga:

Semoga dengan memperhatikan kelima hal di atas, keuangan the grown ups bisa menjadi kuat dan terhindar dari jerat sandwich generation.

Terus bekali diri dengan belajar keuangan secara mandiri. Kini kamu bisa belajar finansial dari mana saja melalui Financial Clinic Online Series (FCOS) dengan aplikasi zoom. QM Financial menyediakan beragam topik finansial yang bisa kamu pilih. Untuk pilihan kelas dan jadwal lengkapnya, kunjungi event.qmfinancial.com.

Honnie Joseph

Atur Uang Generasi Langgas

Generasi Langgas.

Pasti kalian sudah sering mendengar kata tersebut, tapi apakah kalian tahu apa dan siapa generasi langgas itu? Generasi Langgas atau yang biasa kita kenal dengan sebutan millenials adalah mereka yang lahir dalam kurun waktu mulai tahun 1980 sampai dengan tahun 1996.

Mengapa penting mengajarkan edukasi finansial bagi generasi langgas?

Karena menurut data Badan Pusat Statistik (BPS) tahun 2018, penduduk Indonesia adalah sebanyak 267juta jiwa dengan persentase individu produktif 50% dan anak 50%. Tentunya 11 tahun yang akan datang, persentase tersebut akan berubah sehingga pada tahun 2030, Indonesia akan memiliki jumlah invividu produktif sebanyak 68%.

Generasi inilah yang nantinya akan produktif untuk menghasilkan uang.

baca juga: Pentingnya Belajar Menghasilkan Uang

Tentu saja harapannya, millenials tidak hanya pintar menghasilkan uang tapi juga bijak menyimpan uangnya sehingga penting sekali bagi generasi langgas untuk memiliki kebiasaan keuangan yang baik.

Generasi Langgas VS Generasi X dalam mengatur keuangan

Ada perbedaan mencolok dari cara generasi X mengatur uangnya dibandingkan generasi langgas. Menurut lead trainer QM Financial, Ligwina Hananto yang memperkenalkan Financial Clinic di radio untuk pertama kalinya pada tahun 2006, generasi X merasa ketakutan kalau diberitahu kalau tidak bisa menabung akan menderita saat pensiun nanti. Namun sebaliknya, bagi generasi langgas, mereka merasa hidup mereka baik-baik saja walau tidak bisa menabung toh masih bisa ngopi. Enggak punya kendaraan? Jangan khawatir, ada transportasi dengan basis online application. Enggak punya rumah? Buat apa punya rumah kalau sering pergi liburan? Mau makan, tinggal order delivery! Serba praktis!

Sebenarnya, kebutuhan dan kegelisahan generasi langgas masih sama dengan generasi sebelumnya hanya saja cara pendekatannya yang berbeda. Generasi langgas tidak mempan ditakut-takuti seperti generasi X. Mereka lebih membutuhkan positive encouragement dengan instant reward.

Contohnya, generasi langgas mudah sekali mendapatkan respon secara instant melalui media sosial. Kalau dulu, generasi X harus keluar masuk perlombaan atau festival untuk masuk dapur rekaman. Sekarang, cukup unggah kemampuan bernyanyi d media sosial, apabila mendapat “likes” atau “view” dengan jumlah fantastis, generasi langgas bisa jadi selebritis dengan mudahnya.

Itulah juga yang menyebabkan generasi langgas lebih tertarik untuk berinvestasi saham secara langsung dibandingkan investasi sedikit-sedikit secara berkala di reksadana. Bila berinvestasi saham secara langsung, kemungkinan untuk mendapatkan imbal hasil 30% dalam sehari amat sangat mungkin terjadi. Padahal, berinvestasi saham secara langsung juga memungkinkan investor untuk mengalami kerugian (loss) lebih dari 30% dalam sehari.

baca juga: Siap Nabung Saham

Sebenarnya, saat mengatur keuangan yang terpenting bukanlah imbal hasil dari tabungan atau investasi.

Masa sih? Coba deh baca kalimat ini dengan suara lantang, “Saya tidak butuh return!”

Bagaimana rasanya? Beneran enggak butuh return? Tidak menarik?

Filosofi “Saya tidak butuh return!” yang mau diajarkan Ligwina adalah bahwa kita tidak usah terburu-buru ingin mendapatkan imbal hasil besar dalam sekejap, memiliki apartemen atau rumah ataupun portofolio yang banyak. Yang paling terpenting adalah saat uang dibutuhkan untuk tujuan finansial tertentu, tersedia dengan jumlah yang cukup dan semua ada prosesnya. Ada proses untuk tujuan finansial yang membutuhkan imbal hasil tinggi atau bisa juga dengan hanya menabung.

Ada beberapa hal yang dapat dilakukan generasi langgas untuk memiliki kekuatan finansial seperti generasi sebelumnya:

- Pencatatan Arus Kas. Hal ini dimaksudkan agar kita dapat melihat pola keuangan yang dimiliki. Misalnya, setiap bulan dengan penghasilan Rp5juta, dipakai sehari-hari Rp3juta tetapi hanya bisa menabung Rp500ribu. Secara di atas kertas, harusnya kamu memiliki Rp2juta untuk ditabung, tetapi nyatanya hanya bisa menabung Rp500ribu, kemana larinya uang Rp1.500.000 milikmu?

- Alokasi uang. Di QM Financial, ada 5 kategori alokasi uang seperti Cicilan Utang (maks. 30% dari penghasilan), Pengeluaran Rutin, Sosial, Menabung, dan Gaya Hidup. Dua kategori pengeluaran yang selalu ada pada semua orang namun jumlahnya berbeda adalah Cicilan Utang dan Pengeluaran Rutin. Bagi generasi langgas yang seringkali keluar masuk pekerjaan baru, kedua pengeluaran ini harus dipastikan dibayar tepat waktu walau sedang tidak berpenghasilan.

- Batasi Cicilan Utang. Ligwina kuatir kalau first jobber sudah memiliki cicilan utang seperti menyarankan membeli rumah. Memang memiliki properti tidak pernah salah karena keterbatasan lahan dibandingkan dengan jumlah penduduk di masa datang. Tapi coba deh beneran dicek kembali, apakah millenials mampu secara finansial dan mental untuk berkomitmen membeli properti. Kalaupun belum siap berkomitmen untuk membelinya, jangan lalai, tetap kumpulkan down payment untuk pembelian properti. Generasi langgas punya kecenderungan untuk menunda pembelian property karena biasanya menikah saat sudah matang dan lebih memilih tinggal bersama orangtua sebelum menikah. Pikirkan kalau ingin berhutang, kamu hanya memiliki ruang 30% dari penghasilan untuk membayar beban cicilan.

- Tujuan Menabung. Orang yang memiliki kondisi keuangan yang sehat akan mampu untuk menabung. Semakin besar komposisi menabung dari cicilan utang maka kondisi keuangannya kuat. Mereka yang kesulitan menabung biasanya tidak punya target dan tujuan finansial di masa depan. Oleh karena itu, buatlah tujuan yang ingin dicapai di masa mendatang

- Beraksi. Semua langkah-langkah di atas tidak akan menjadi apa-apa kalau tidak dilakukan! Sekarang saatnya kamu menjadi generasi langgas yang mandiri dan kuat secara finansial.

Apakah kamu sebagai generasi langgas sudah siap untuk memiliki kekuatan finansial? Terapkan langkah-langkah di atas dan terus follow instagram QM Financial serta twitter @QM_Financial. Ada juga #FinClic dan IG Live yang seru setiap Senin!

-Honey Josep-